Статья обновлена: 25 ноября 2021 г.

Автор статьиАфанасьева МаринаНалоговый консультант с 4-х летним стажем работы.

Здравствуйте. В этой статье я разобрала ситуации, как и когда родители имеют право получить имущественный налоговый вычет за своих детей при приобретении квартиры. Все подкрепила статьями Налогового Кодекса и официальными позиции налоговых органов.

Говоря ниже про родителей, я имею в виду тех, которые указаны в свидетельстве о рождении ребенка как отец или мать и не лишены родительских прав — ст. 47 и ст. 71 СК РФ, ст. 3 и ст. 23 Федерального закона от 15.11.1997 N 143-ФЗ. Такие же правила получения вычетов распространяется на усыновителей, приемных родителей или опекунов ребенка, имеющие на руках подтверждающие документы — п. 6 ст. 220 НК РФ.

Небольшое отступление — если нужна бесплатная юридическая консультация, напишите онлайн юристу справа, закажите звонок по кнопке слева или позвоните (круглосуточно и без выходных) (Москва и обл.); (Санкт-Петербург и обл.); 8 (все регионы РФ).

→Бесплатно узнайте какие вычеты вам положены и сколько денег сможете вернутьСпециалисты ВернитеНалог.ру разберутся какие вычеты вам положены, посчитают, подготовят документы и подадут их в налоговую инспекцию за 24 часа. Сопровождение до получение денег.VerniteNalog.ru

Сначала стоит разобраться с видами вычетов и их ограничениями, тогда будет понимание о том, есть ли смысл родителям получать вычет за ребенка.

Налоговый вычет при покупке жилья одним родителем и ребенком

Cогласно п. 6 ст. 220 НК РФ родитель, купивший квартиру в собственность со своим несовершеннолетним ребенком, имеет право на получение имущественного вычета не только за свою долю квартиры, но и за долю квартиры ребенка.

Данная позиция подкрепляется также предыдущими письмами Минфина России: от 20.08.2013 N 03-04-05/33942, от 17.02.2012 N 03-04-05/7-194, от 19.07.2011 N 03-04-05/7-523, от 19.07.2011 N 03-04-05/7-521.

Пример: Петрова А.А. купила квартиру стоимостью 2 млн рублей на себя и своего 10-летнего сына (по 1/2 доли). Несмотря на то, что половина квартиры оформлена на сына, Петрова имеет право на получение имущественного вычета в размере полной стоимости квартиры — 2 млн рублей.

О праве родителей распределять вычеты за детей

Никто не может передать свой вычет, в том числе ребенок своим родителям. Такое не предусмотрено налоговым законодательством — письмо Минфина от 07.09.2012 N 03-04-05/7-1090.

Родители имеют право распределить вычеты за доли детей на себя, тем самым увеличить свои вычеты — п. 6 ст. 220 НК РФ. По-умолчанию вычеты распределены между собственниками по размеру их долей в недвижимости. Родители имеют право в любой пропорции распределить на себя все суммы понесенных расходов на покупку + оплату ипотечных процентов. Соответственно, по ним получить максимальные суммы. Главное, чтобы ребенку был младше 18 лет на момент покупки квартиры.

Ниже я разбираю отдельные ситуации и в каждому опишу как и каким документов можно разделить вычеты. Так как разрешено вернуть максимум 260 000 рублей, на одного родителя можно распределить до 2 000 000 рублей расходов на покупку.

Нельзя распределять вычет на того родителя, который ранее получал его, ведь он истратил свое право. Например, родитель вернул максимальные 260 000 рублей с другой недвижимости. Значит на него нельзя распределить вычет за недвижимость ребенка — п. 10 ст. 220 НК РФ, Постановление Конституционного суда от 01.03.2012 N 6-П и письмо Минфина от 16.03.2015 N 03-04-05/13747.

При распределении вычетов на родителей ребенок не теряет своего права на вычет — он может получить его за другую недвижимость, купленную им после 18 лет (письмо Минфина от 03.09.2015 N 03-04-05/50743). Ребенку нельзя рассчитывать на вычеты за ту недвижимость, которая была куплена на его имя до 18 лет, даже когда его часть не распределяли на родителей. Ведь он в тот момент не мог нести расходы на покупку и оплату ипотечных процентов, их понесли родители — ст. 60 СК РФ, ст. 26 и ст. 28 ГК РФ. Проще понять на примерах ниже.

ПОКАЗАТЬ ПРИМЕРЫ ↓ Пример №1: Супруги Владимир и Марина в 2019 году купили квартиру за 3 000 000 рублей. Квартиру оформили в долевую собственность на троих — по 1/3 каждому супругу и 1/3 на несовершеннолетнюю дочь Дарью. Родители распределили между собой вычет все расходы на покупку, поэтому получили всю сумму вычета — за себя и за долю дочери. Дарья всего права на вычет не лишается — она сможет вернуть 13% с другой купленной недвижимости.

Пример №2: Супруги Александр и Светлана в 2021 году купили квартиру за 4 000 000 рублей. Квартиру оформили в долевую собственность на троих — по 1/3 каждому супругу и такая же доля у несовершеннолетнего сына Артема. Оба родителя получали вычеты с другой недвижимости, поэтому на них нельзя распределить расходы. Они утратили свое право.

Артем в 22 года устроился на работу и начал платить НДФЛ. Он все равно не сможет вернуть НДФЛ за 1/3 долю квартиры, купленную на его имя в 2021 году. Вычет возвращают за расходы на покупку недвижимости. Артем, в силу возраста, эти расходы не понес. Расходы понесли родители. Он имеет право вернуть 13% с другой купленной им недвижимости.

Доходы и расходы в семье считаются общими, поэтому недвижимость, купленная в браке, считается общим имуществом обоих супругов, даже когда она оформлена на одного из них — ст. 33 и ст. 34 СК РФ, ст. 256 ГК РФ. Исключение: если перед сделкой был оформлен брачный договор, по которому супруги сделали режим раздельности собственности, второй супруг не сможет рассчитывать на возврат вычета за долю первого супруга, т.к. не имеет к этой недвижимости никакого отношения — п. 1 ст. 42 СК РФ.

По стандарту за купленную в браке недвижимость супруги могут также распределить вычет между собой — подробности. Вплоть до 100% вычета на одного супруга. Нельзя распределять вычет на того супруга, который раньше получал его с другой недвижимости.

→Бесплатно узнайте какие вычеты вам положены и сколько денег сможете вернутьСпециалисты ВернитеНалог.ру разберутся какие вычеты вам положены, посчитают, подготовят документы и подадут их в налоговую инспекцию за 24 часа. Сопровождение до получение денег.VerniteNalog.ru

Ситуация №1 — квартира куплена одним родителем с ребенком

При покупке квартиры не в браке, родитель-собственник может распределить на себя вычеты за долю ребенка, тем самым увеличить суммы своих вычетов — п. 6 ст. 220 НК РФ, письмо Минфина от 20.08.2013 N 03-04-05/33942.

Законом не установлено как документально отобразить распределение, поэтому это остается на усмотрение начальников районных налоговых инспекций. Чаще всего родителю достаточно указать всю сумму расходов на покупку в обычном заявлении на получение вычета — или образец. Также ему обязательно в декларации 3-НДФЛ следуют указать код 14 — Приказ ФНС от 03.10.2018 N ММВ-7-11/[email protected] Где-то помимо вышеуказанных заявлений, потребуют еще и заявление в произвольной форме о распределении — или образец.

Если квартира покупалась в браке, оба супруга могут распределить между собой вычеты как за долю ребенка, так и за долю супруга-собственника. Например, первый супруг-собственник получает вычет за свою долю, а второй супруг-несобственник за долю ребенка. Главное все правильно рассчитать. Примеры в помощь.

Родителям достаточно подать заявление установленного образца о распределении вычетов между собой. За расходы на покупку — или заполненный образец, на оплату ипотечных процентов — или заполненный образец. Дополнительного заявления о распределении вычета за долю ребенка между родителями не требуется.

ПОКАЗАТЬ ПРИМЕРЫ ↓ Пример №1: Марина купила квартиру за 3 000 000 рублей. Без ипотеки, на момент покупки в браке не состояла. Квартиру оформила в долевую собственность на себя и свою несовершеннолетнюю дочь по 1/2. Марина может распределить вычет за долю ребенка на себя. В заявлении ей нужно указать, что ее расходы составили 3 000 000 рублей, но получит она максимальные 260 000 рублей. Больше этой суммы получить никому нельзя — ни за себя, ни за ребенка. Ее дочь не теряет право на вычет при покупку другой недвижимости после 18 лет.

Пример №2: Светлана купила квартиру за 2 700 000 рублей. На момент покупки в браке не состояла. Квартиру оформила в долевую собственность — 2/3 на себя и 1/3 на свою несовершеннолетнюю дочь. Светлана раньше получала максимальные 260 00 рублей за другую недвижимость. Под данной квартире она не сможет вернуть подоходный налог ни за себя, ни за дочь, ведь она уже истратила свое право.

Пример №3: Супруги Дмитрий и Ольга в 2021 году купили квартиру за 3 800 000 рублей. Квартиру оформили в долевую собственность — 2/3 на Дмитрия и по 1/3 на двух несовершеннолетних детей. Супруги вычет раньше не получали. Напоминаю, что максимум можно вернуть по 260 000 рублей.

Так как недвижимость куплена в браке, супруги могут распределить между собой не только вычет за доли детей, но и за долю Дмитрия. Супруги в заявлении о распределении указали, расходы у каждого были по 1 900 000 рублей. В итоге они получат по 247 000 рублей. Или расходы Дмитрия были 2 000 000 рублей, а у Ольги 1 800 000. Тогда он получит максимальные 260 000 рублей, а она 234 000.

Пример №4: Супруги Сергей и Ольга в 2021 году купили квартиру в ипотеку за 5 500 000 рублей. Квартира в долевой собственности — 5/6 на Ольгу, 1/6 на несовершеннолетнего сына. Вычеты супруги не получали ранее.

Вычет за покупку: Супруги могут распределить между собой вычет за долю ребенка, так и за долю Ольгу. Ведь квартира куплена в браке. В заявлении они указали так — расходы на покупку у Сергея были 2 750 000 рублей, столько же у Ольги. Каждый из них получит по максимальным 260 000 рублей.

Ипотечный вычет: супруги могут в любой пропорции распределять расходы на оплату ипотечных процентов — 50 на 50, 60 на 40. До 100% первому супруга и 0% второму.

Пример №5: Супруги Артем и Светлана в 2021 году купили квартиру за 3 800 000 рублей. Им был использован материнский капитал в 616 000 рублей. Квартиру оформили в долевую собственность на троих — 2/3 на Артема и по 1/3 на двух несовершеннолетних детей. Светлана написала отказ в получении доли. На сумму мат.капитала вычет не выдают, поэтому он будет считаться от суммы в 3 800 000 — 616 000 = 3 184 000 рублей.

Супруги могут распределить между собой вычет за долю Артема, так и за доли детей. В заявлении о распределении указали, что у каждого супруга расходы составляют по 159 200 рублей. В итоге каждый из них вернет по 206 960 рублей.

Пример №6: Супруги Владимир и Дарья в 2021 году купили квартиру за 4 500 000 рублей. Квартира в долевой собственности — 5/6 на Владимира, 1/6 на несовершеннолетнего сына.

Владимир ранее получал вычет с другой недвижимости, а Дарья нет, поэтому стоит распределить вычет на нее. Так как можно максимум вернуть 260 000 рублей, в заявлении о распределении указали, что расходы Дарьи составили 2 000 000 рублей, а расходы Владимира 2 500 000. Или все 4 500 000 рублей можно указать расходами на Дарью, но она все равно вернет только 260 000.

Пример №7: Супруги Владислав и Софья в 2021 году купили квартиру за 3 300 000 рублей. Квартира в долевой собственности — 5/6 у Владислава и 1/6 у несовершеннолетнего сына. Перед покупкой супруги оформили брачный договор, по которому на недвижимость установлен режим раздельной собственности.

Владислав ранее получал вычет с другой недвижимости, а Софья нет. Так как был брачный договора, Софья не сможет получить вычет за долю Антона, а только за долю сына. То есть она может вернуть только 13% * (3 300 000 * 1/6) = 71 500 рублей. Поэтому в заявлении о распределении указали, что ее расходы составили 550 000 рублей, остальные у Владислава. Или все 3 300 000 рублей можно указать расходами на Софью, но она все равно вернет только 71 500 рублей за долю сына.

Пример №8: Супруги Антон и Елена в 2013 году купили квартиру за 2 600 000 рублей. Квартиру оформили в долевую собственность на двоих — 1/7 у ребенка и 6/7 у Елены. Вычет никто раньше не получал и только недавно узнали о своем праве.

Так как квартира куплена до 2014 года, максимальные 260 000 рублей распределены на всю квартиру, а не каждому собственнику. Супруги могут распределить вычет между собой поровну или в другой пропорции, хоть полностью на одного из них. Все равно они могут вернуть максимум 260 000 рублей.

Ситуация №2 — квартира куплена обоими родителями с ребенком

Вычеты за долю ребенка родители могут распределить между собой в любой пропорции или полностью на одного из них — письмо Минфина от 14.03.2013 N 03-04-05/7-223.

Сейчас когда супруги оформляют купленную недвижимость сразу долевую собственность, с них требуют брачный договор или нотариально удостоверенный договор купли-продажи с элементами брачного договора — ст. 256 ГК РФ. В данной ситуации супруги могут получить вычет только по размеру своих долей + распределить между собой вычет за долю ребенка. Если при покупке брачного договора не было (такое раньше разрешалось), тогда супруги могут распределить между собой в любой пропорции как и вычет за долю ребенка, так и за свои доли. Проще понять на примерах.

Родители подают заявление о распределении вычетов между собой установленного образца. За расходы на покупку недвижимости — или заполненный образец, на оплату ипотечных процентов — или заполненный образец. Дополнительного заявления о распределении вычета ребенка между родителями не требуется.

ПОКАЗАТЬ ПРИМЕРЫ ↓ Пример №1: Супруги Александр и Марина в 2020 году купили квартиру за 3 700 000 рублей. Квартиру оформили на троих в долевую собственность — по 1/3 у каждого супруга и несовершеннолетнего сына. Перед покупкой они оформили брачный договор, что на квартиру распространяется режим раздельного имущества. Вычет никто не получал ранее.

Супруги могут распределить вычет между собой только за долю ребенка. Для этого они подают заявление, что расходы Александра составили 1 850 000 рублей, столько же расходов было у Марины. Каждый супруг получит по 13% * 1 850 000 = 240 500 рублей. Или расходы Александра составили 2 000 000 рублей (он получит максимальные 260 000), а расходы Марины 1 700 000 рублей (она получит 221 000).

Пример №2: Супруги Олег и Светлана в 2021 году с помощью материнского капитала купили квартиру за 2 900 000 руб. Мат.капитал был 466 000 рублей. Квартиру оформили в долевую собственность на четверых — по 1/4 на супругов и двух несовершеннолетних детей. Перед покупкой они оформили брачный договор, что на квартиру распространяется режим раздельного имущества. Никто вычет раньше не возвращал. На сумму мат.капитала вычет получить нельзя, расходы семьи на покупку 13% * (2 900 000 — 466 000) = 2 434 000 рублей.

Каждый супруг может получить вычет только за свою долю + распределить между собой вычеты за детей в любой пропорции. Например, в заявлении указать, что у каждого супруга расходы составляют по 2 434 000 / 2 = 1 217 000 рублей. Тогда каждый вернет по 158 210. Или у Олега расходы были в 2 000 000 рублей (он вернет максимальные 260 000), а у Светланы 434 000 рублей (она вернет 56 420).

Пример №3: Супруги Владимир и Дарья в 2021 году купили квартиру в ипотеку за 2 500 000 рублей. Квартира в долевой собственности на троих — 1/6 у ребенка и по 5/12 у супругов. Перед покупкой они оформили брачный договор. Никто из них вычет раньше не получал.

Вычет за покупку: Супруги могут получить вычет за свои доли + распределить вычет за долю ребенка между собой в любой пропорции на двоих или на одного из них. Например, в заявлении указать, что у каждого супруга расходы составляют по 1 250 000 рублей. Тогда каждый вернет по 162 500. Или у Владимира расходы 2 000 000 рублей (он вернет максимальные 260 000), а у Дарьи 500 000 рублей (она вернет 65 000).

Ипотечный вычет: так как был оформлен брачный договор, супруги могут распределить расходы на оплату процентов только по размеру своих долей + распределить за долю ребенка между собой. Проще им все расходы на оплату процентов распределить поровну.

Пример №4: Супруги Григорий и Дарья в 2021 году купили квартиру за 2 600 000 рублей. Использовали мат.капитал на сумму в 616 000 рублей. Квартиру оформили в долевую собственность на четверых — 1/10 на несовершеннолетнего сына, 1/10 на совершеннолетнюю дочь, по 2/5 на каждого супруга. Перед покупкой был оформлен брачный договор о раздельном режиме имущества. Вычет никто раньше не получал. На сумму мат.капитала вычет не выдают, поэтому расходы семьи составляют 2 600 000 — 616 000 = 1 984 000 рублей.

Вычет у каждого из супругов за свою долю будет (1 984 000 * 2/5) = 793 600 * 13% = 103 168 рублей. Также они могут распределить между собой вычет за долю только несовершеннолетнего сына, у которого он составляет (1 984 000 * 1/10) = 198 400 * 13% = 25 792 рублей. Например, поровну. Тогда каждый супруг вернет 103 168 + (25 792 / 2) = 116 064 рублей. Им в заявлении нужно указать, что что расходы каждого из супругов были (1 984 000 — 198 400) / 2 = 892 800 рублей. Из них 198 400 — это стоимость доли совершеннолетней дочери, вычет за которою супруги вернуть не могут.

Или супруги могут распределить всю долю несовершеннолетнего сына на одного из них. Например, на Григория. Тогда он вернет 103 168 за свою долю + 25 792 за долю сына. Всего 128 960 рублей. В заявлении им нужно указать, что его расходы были (1 984 000 * 2/5) + 198 400 = 992 000. Из них (1 984 000 * 2/5) — это стоимость его доли, 198 400 — это стоимость 1/10 несовершеннолетнего сына, которую Григорий распределил на себя. А расходы Дарьи (1 984 000 * 2/5) = 793 600 рублей, т.е. стоимость ее доли.

Пример №5: Супруги Артем и Наталья в 2021 году купили квартиру за 4 400 000 рублей. Квартиру оформили в долевую собственность на троих — у несовершеннолетней дочери 1/8 и у супругов по 7/16. Брачного договора они не оформляли.

Артем ранее получал вычет за другую недвижимость, а Наталья нет. Она может вернуть максимальные 260 000 рублей, поэтому в заявлении указали, что ее расходы составили 2 000 000 рублей, а остальные Артема.

Пример №6: Супруги Антон и Елена в 2013 году купили квартиру за 2 600 000 рублей. Квартиру оформили в долевую собственность на троих — 1/7 у ребенка и по 3/7 у супругов. Брачного договора супруги не составляли, т.к. тогда не было такого требования. Вычет никто раньше не получал и только недавно узнали о своем праве.

Так как квартира куплена до 2014 года, максимальные 260 000 рублей распределены на всю квартиру, а не каждому собственнику. Супруги могут распределить вычет поровну или в другой пропорции, хоть полностью на одного из них. Все равно они могут вернуть максимум 260 000 рублей.

Пример №7: Супруги Дмитрий и Ольга в 2021 году купили квартиру за 4 200 000 рублей. Квартиру оформили в долевую собственность на четверых — по 1/4 на супругов и двух несовершеннолетних детей. Брачного договора супруги не составляли, т.к. тогда не было такого требования.

Дмитрий раньше получал вычет с другой недвижимости, а Ольга нет. В данной ситуации она может вернуть максимальные 260 000 рублей, т.е. вычет за свою долю и за доли детей. В заявлении супруги указали, что расходы на покупку у Ольги были 2 000 000 рублей, у Дмитрия 2 200 000. В принципе, им можно указать, что расходы Ольги были все 4 200 000 рублей. Это ничего не меняет. Она все равно получит только 260 000 рублей.

Налоговый вычет при покупке жилья супругами и их ребенком (детьми)

В случае покупки квартиры/дома/доли обоими супругами и оформлении ее в общую собственность с несовершеннолетними детьми, родители или один из них могут получить налоговый вычет по доле детей.

Увеличить свой вычет за счет доли ребенка при приобретении жилья в общую долевую собственность могут как оба супруга, так и один из них. Супругам нужно самим решить, кто из них и в каком размере будет увеличивать свой вычет за счет доли ребенка в имуществе.

Основание: письма МинФина России от 14.03.2013 N 03-04-05/7-223, от 05.07.2012 N 03-04-05/5-845, от 04.07.2012 N 03-04-05/5-841, от 03.07.2012 N 03-04-05/5-822, от 01.02.2012 N 03-04-05/5-101.

В законе и письмах МинФина нет инструкций, каким образом родители могут распределить вычет ребенка. В этом случае к документам для налоговой инспекции следует приложить заявление о распределении вычета ребенка между супругами. Также не лишним будет обратиться за консультацией в налоговую инспекцию по месту жительства.

Пример: Иванов И.И., его жена Иванова А.А. и их несовершеннолетние дети приобрели в 2021 г. квартиру стоимостью 4 млн рублей в общую долевую собственность (по 1/4 доли в праве собственности каждому). Каждый из собственников 1/4 доли вправе рассчитывать на вычет в размере 1 млн рублей.

Супруги решили, что каждый из них получит вычет за долю одного из детей. Налоговый вычет при покупке квартиры распределится следующим образом: Иванов И.И. – 2 000 000 руб. (за свою долю и долю первого ребенка), Иванова А.А. – 2 000 000 руб. (за свою долю и долю второго ребенка);

Вычет в отношении доли ребенка можно заявить и тогда, когда участниками общей долевой собственности на приобретенное жилье, помимо родителей и их несовершеннолетних детей, выступают иные родственники. В письме Минфина от 06.06.2012 N 03-04-05/9-690 рассматривается ситуация, когда квартира приобретена в долевую собственность ребенка, его отца и деда.

Пример: Иванов И.И., его брат Иванов В.И. и несовершеннолетний ребенок приобрели в 2021 г. квартиру стоимостью 1 800 тыс. рублей в общую долевую собственность (по 1/3 доли в праве собственности каждому).

Иванов И.И. вправе получить вычет не только за свою долю, но и за долю ребенка. Вычет распределится следующим образом: Иванов И.И. – 1 200 тыс. руб. (за свою долю и долю ребенка); Иванов В.И. – 600 000 руб. (только за свою долю);

Для получения имущественного вычета родителями согласие ребенка не требуется.

Сумма и максимальный размер вычетов

Статья 220 НК РФ «Имущественные налоговые вычеты»

При покупке квартиры предоставляется с помощью ипотечного кредита предоставляется два вычета — вычет за расходы на покупку + по оплате ипотечных процентов. Соответственно, без ипотеки только вычет за покупку. Разберу каждый из них.

Вычет за расходы на покупку. По нему можно вернуть 13% от суммы расходов на приобретение квартиры (ее стоимости) — пп. 3 п. 1. ст. 220 НК РФ.

Есть максимальный размер. Если квартира куплена с 2014 года и позже, каждый собственник может вернуть максимум 260 000 рублей. Это 13% от 2 000 000 — пп. 1 п. 3. ст. 220 НК РФ. Больше этой суммы получить нельзя — ни за себя, ни за ребенка или супруга (об этом ниже).

При покупке квартиры до 2014 года, максимальные 260 000 рублей распределяются на всю квартиру, а не каждому собственнику — абз. 17 пп. 2 п. 1 ст. 220 НК РФ в старой редакции. В 2014 году были изменения в налоговом законодательстве — Федеральный закон от 23.07.2013 N 212-ФЗ.

На сумму материнского капитала вычет не выдают. Советую прочесть — расчет вычета при использовании мат.капитала. Отдельно — квартира куплена в ипотеку и с мат.капиталом.

«Ипотечный» вычет. Некоторые банки дают ипотеку при покупке недвижимости вместе с ребенком, т.е. ребенку сразу выделяется доля в собственность.

По этому вычету возвращают 13% от расходов на оплату ипотечных процентов — пп. 4 п. 1. ст. 220 НК РФ. Платежи по ипотеке делятся на две суммы — основного долга и процентов по нему. С оплаченных процентов и возвращают 13%.

Максимальная сумма: При покупке квартиры с 2014 года и позже, каждый собственник может вернуть до 390 000 рублей, т.е. 13% от 3 000 000 — п. 4 ст. 220 НК РФ. Если квартира куплена до 2014 года, максимальный суммы нет — в ст. 220 НК РФ старой редакции она не указывалась.

Оба вычета бессрочны — их можно вернуть, даже если недвижимость куплена давно или уже продана.

Теряет ли право вычета ребенок, если родитель получил имущественный вычет за него?

Так как вычет по расходам на приобретение имущества можно получить только однократно (с 1 января 2014 года — не более 2 млн рублей в течение жизни), актуален вопрос – не потеряет ли ребенок право на имущественный вычет в будущем при приобретении своего жилья, если родитель получит вычет за него. Контролирующие органы считают, что нет.

В связи с тем, что имущественный вычет за жилье ребенка (или за долю жилья) предоставляется родителям, а не самому ребенку, ребенок не теряет права на получение в будущем имущественного налогового вычета по расходам на приобретение другого жилья.

Эта позиция подтверждается рядом писем Минфина России от 03.09.2015 N 03-04-05/50743, от 29.08.2014 N 03-04-05/43425, от 04.07.2012 N 03-04-05/5-841, от 10.04.2012 N 03-04-05/7-478.

Если брак между родителями не зарегистрирован

НК РФ предоставляет право получить налоговый вычет за ребенка его родителю. Наличие зарегистрированного брака при этом напрямую не учитывается.

Однако, если расходы понес один из родителей, не состоявших в браке, именно он имеет право обратиться за налоговым вычетом. Второму родителю в возврате налога откажут.

Эта позиция подтверждается письмом Минфина РФ от 23 марта 2020 года № 03-04-05/22551. Минфин указал, что в отсутствие зарегистрированного брака оснований для предоставления налогового вычета отцу несовершеннолетних детей нет, если цену за приобретение долей в квартире в собственность детей оплатила их мать.

Если же брак заключен, претендовать на налоговый вычет может любой из родителей. Приобретенное в браке имущество, а равно расходы по общему правилу считаются совместными для супругов. Поэтому неважно, на чье имя будет зарегистрирована квартира, и кто ее оплатил.

Может ли родитель получить вычет за ребенка, если ранее он уже получал имущественный вычет?

Если родитель уже исчерпал имущественный вычет по иному объекту жилья, то получить вычет за ребенка он не сможет. Это связано с ограничением применения имущественного вычета. Основание: п.11 ст. 220 НК РФ, Письмо Минфина России от 16.03.2015 N 03-04-05/13747.

Однако если родитель хочет получить вычет за ребенка по тому же объекту недвижимости, что он получал сам в части своей доли (например, он не знал о возможности получения вычета за ребенка), то он имеет на это право.

Для этого следует повторно обратиться в налоговый орган, представив уточненные декларации с перерасчетом суммы вычета. Основание: письмо Минфина России от 02.02.2012 N 03-04-05/9-109.

Если вы еще не приобрели жилье, рекомендуем сайт-методичку нашего партнера КВАРТИРА-БЕЗ-АГЕНТА.ру. Это учебный сайт для тех, кто хочет разобраться в правилах купли-продажи квартир.

Условия получения имущественного возврата

При оформлении налоговой льготы требуется соблюдать установленный законодательством порядок. Основания получения и отказа регламентированы нижеследующим:

- Льгота предоставляется только налогоплательщикам РФ и распространяется на недвижимое имущество, приобретенное в России.

- Гражданин должен иметь постоянное официальное место работы в соответствии с Трудовым законодательством и заработную плату не ниже установленного минимального размера оплаты труда (МРОТ).

- Сумма возврата одному получателю не может превышать 260 тысяч рублей.

- Льгота предоставляется единственный раз в жизни, но допускает переноса недополученных средств на последующие объекты.

- Супруги, приобретшие жилье в официальном браке, могут регулировать объем полученной суммы по усмотрению.

- Запрещено оформлять имущественный возврат при приобретении жилья у близких родственников: родителей, детей, супругов.

О том, можно ли законно получить вычет, при покупке квартиры у родственников, мы рассказывали тут.

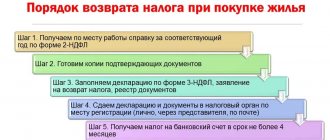

Способы получения

Если заявка будет одобрена, то средства поступят на счёт заявителя. Кроме того можно написать заявление в бухгалтерию по месту работы с предоставлением положительного решения.

Пока вся сумма не будет исчерпана, с заявителя не удерживается 13% налога. Если один из родителей получил вычет на свою долю в объекте недвижимости и не исчерпал свой лимит, то он имеет право на повторный возврат денег за детей.

Для этого необходимо обратиться в ФНС и представить уточнённые документы, в том числе новую декларацию. При наступлении совершеннолетия у подрастающего поколения остаётся право на налоговые льготы, независимо от того, получали ли за них родители этот вид льгот.

Видео

Смотрите пошаговую видео-инструкцию получения имущественного вычета:

Безусловно, стоит воспользоваться этой ситуацией, так как это все равно не лишает будущих прав несовершеннолетнего, который в силу своего возраста не может полноценно распоряжаться своей долей жилплощади.

Нередко люди покупают недвижимость, делая собственниками и своих детей. И тогда у человека может возникнуть вопрос, а можно ли получить налоговый вычет за несовершеннолетнего ребенка при покупке квартиры? Об этом и поговорим сегодня.

Когда стоит оформлять?

Некоторые родители, даже зная о возможности получения вычета за ребенка, не пользуются ею. Чтобы сделать правильный выбор, нужно знать о важных нюансах:

- Сумма вычета за себя и детей не суммируется. Т. е. если у вас нет детей, 1 ребенок или 5, размер вычета будет одинаковый – 2 000 000 руб. Некоторые ошибочно полагают, что на каждого ребенка полагается по такой же сумме.

- Ребенок свое право на вычет не теряет. И это стало возможным как раз благодаря предыдущему ограничению. Если бы вычеты суммировали, то вряд ли ребенок уже мог получать эту льготу за себя во взрослой жизни.

Эти два правила позволяют понять, когда же вычет на ребенка имеет смысл оформлять, а когда это нецелесообразно. Имущественный возврат на детей стоит делать, если:

- вы купили недорогую недвижимость (т. е. если ваша доля не покрывает максимальную сумму вычета, то есть смысл получить возврат и за ребенка);

- вся или большая часть жилья находится в собственности несовершеннолетних детей;

- долю за ребенка вы успеваете получить до его 18-летия.

Иногда же такой вариант бессмысленен. Например, если вы покупаете квартиру за 5 000 000 руб. на себя и своего ребенка в равных долях, то на каждого приходится 2 500 000 руб. Даже из своей доли вы сможете получить возврат только за 2 000 000 руб. Следовательно, за ребенка деньги не вернут.

Бывают и более сложные случаи, когда один из родителей собственником квартиры не является. Тогда последнему имеет смысл получить преференцию за детей.

Прочтите: Как списать ипотеку при рождении ребенка в 2021 году

Теряет ли в этом случае ребенок право вычета?

Данный вопрос не имеет существенной базовой основы, которая позволила бы однозначно поставить запрет на том, может ли быть получен налоговый вычет при покупке квартиры для детей в дальнейшем. Если законодательная база до достижения совершеннолетия собственника не изменится – налоговый вычет при покупке квартиры ребенку будет предоставлен в любое удобное время, после того как:

- ему исполнится 18 лет;

- он устроится официально на работу.

Налоговый вычет с покупки квартиры на ребенка опирается на нормы законодательства, которые учитывают, что при приобретении недвижимого имущества на имя детей, денежные средства вкладывают родители.

Когда можно получить?

Дополнительно требования предъявляются к совершаемой сделке. Так, вычет предоставляется, если квартира была куплена:

- на собственные средства (если использовали ипотеку, тоже можно получить вычет за ребенка, но это уже другая разновидность, большая сумма и иные условия применения);

- не у близких родственников (такое ограничение было введено, чтобы люди не совершали фиктивные сделки купли-продажи недвижимости, желая получить налоговый вычет, фактически не платя ни за что и не получая квартиру в собственность).

Дополнительно родители опасаются, что право на вычет за ребенка у них есть не всегда. Возврат возможно оформить за несовершеннолетнего, если собственником выступает:

- Только ребенок. К примеру, вы купили квартиру за 1 500 000 руб. и оформили ее на ребенка. Если ранее вычет вами не использовался, то за ребенка можно получить возврат по полной стоимости.

- И вы, и ваш ребенок. Например, приобретая ту же квартиру за 1 500 000 руб. по ½ на каждого, вы можете получить вычет за себя и за ребенка по 750 000 руб.

Если родителей у ребенка несколько, то каждый имеет право на вычет, но суммарно он не должен превышать стоимость доли.

Например, если за 2 700 000 руб. вы приобретаете жилье в собственность себя, супруга и 1 ребенка и каждый получает по 1/3, то родители могут оформить вычет на себя в размере 900 000 руб. и разделить оставшиеся 900 000 руб. между собой. Причем разделение это необязательно должно быть напополам (вся доля может достаться одному родителю, быть разделена пополам или не в равной пропорции – как договоритесь).

Иногда в покупке могут участвовать и другие члены семьи, тогда их доля при расчете вычета учитываться не будет, а за ребенка и себя вы вернете деньги пропорционально стоимости своей части.

Прочтите: Двойной налоговый вычет на ребенка: кому положен и как получить

Документация для возврата

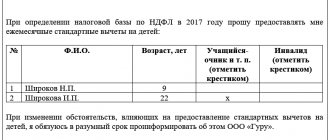

Для получения при покупке квартиры налогового вычета за ребенка существует два пути: через налоговую инспекцию либо нанимателя. Каждый вариант имеет свои особенности. При оформлении у налоговиков потребуется предоставление:

- Декларации, заполненной по установленной форме.

- Заявления с указанием покупки в собственность ребенка.

- Документации о покупке жилплощади.

- Бумаги о размерах и целях расходов.

- Договор займа (при покупке на кредитные средства).

- Свидетельство о рождении ребенка.

- Документация о попечительстве или опеке.

Такой комплект бумаг передается в ИФНС. В заявке указывается счет, куда должен поступить налоговый вычет за квартиру за ребенка. На протяжении 3-х месяцев проводится проверка, еще около месяца уйдет на перечисление денег.

Второй вариант предполагает формирование заявки на выплату вычета родителям и сбор документации. Декларацию в данном случае заполнять не нужно. Бумаги передаются в налоговую службу, которая за месяц должна подтвердить права на преференцию. Уведомление подается в бухгалтерию, и сотрудник получает зарплату, из которой не вычитается налог. Действие преференции прекращается, когда сумма возмещения выбрана полностью.

У оформления через нанимателя есть целый ряд плюсов:

- Быстрота.

- Простое оформление без заполнения декларации.

- Возможность получения у нескольких нанимателей.

Это важно знать: Как обналичить материнский капитал на покупку квартиры

В последнем варианте в заявке надо указать, какие именно организации будут предоставлять возврат и в каких суммах. В уведомлениях для каждого места работы будет указан размер льготы, который не следует превышать.

Работники, ведущие деятельность на основании договоров подряда, не могут получить возврат у заказчиков.

Однако при смене работы в период получения вычета процесс прерывается. Уведомление из инспекции имеет адресный характер, там указана конкретная организация. Для продолжения получения льготы придется снова посетить налоговиков и получить новый документ.

Детские вычеты

Компенсацию платежей по имущественному налогу можно получить, образно сопоставив с вычетами на детей по НДФЛ. Оплата налогов за ребёнка на имущество, находящееся в детской собственности, в денежном эквиваленте перекрывается размером предоставляемых вычетов по НДФЛ, получение которых производится работодателем при выполнении одного из следующих условий:

- возраст ребёнка не превышает 18-летней отметки;

- возраст подлежит продлению до 23-х лет при обучении на очной форме высшего учебного заведения.

Размер вычета зависит от количества детей, на которого ребёнка по счёту предоставляется и общей суммы полученного дохода, рассчитанного нарастающим итогом с начала календарного года. В текущем 2021 году для получения вычета доход не должен превышать 350 тысяч рублей, а ежемесячная сумма составляет:

- 1400 рублей – на первого и второго по очерёдности ребёнка;

- 3000 рублей – на третьего и последующих детей;

- 12000 рублей – на ребёнка-инвалида, воспитываемого родителями;

- 6000 рублей – на инвалида с детства, находящегося на содержании опекунов или попечителей.

Вопрос компенсации налогов на имущество детей до 18 лет, уплаченных родителями или опекунами при наличии инвалидности беспочвенен, поскольку детская инвалидность относится к льготным категориям, освобождающая от платежей в бюджет на федеральном уровне.

По мнению законодателя, если ответить отрицательно на вопрос: облагаются ли несовершеннолетние дети налогом на имущество, то родители или опекуны в целях ухода от налогообложения на законных основаниях будут переписывать имущественные ценности на детей, лишая казну налоговых поступлений. При этом никто не будет сопоставлять, что предоставляемый детский вычет перекрывает уплаченную сумму. Однако для получения вычета родители должны иметь официальный доход в виде заработной платы, а при отсутствии платежи приходится осуществлять за счёт собственных источников.