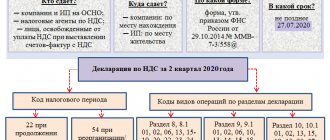

В какую ИФНС отчитываться

Подавать отчет в большинстве случае нужно в ИФНС по месту ведения бизнеса, но есть и исключения. Это виды деятельности, при осуществлении которых невозможно определить конкретное место, а именно:

- автотранспортные услуги по перевозке грузов и пассажиров;

- развозная и разносная торговля в розницу;

- размещение рекламы на транспорте.

При осуществлении таких видов деятельности организации отчитываются по ЕНВД в ИФНС по месту нахождения, а ИП — по месту жительства.

Если у бизнесмена несколько точек и/или видов деятельности на ЕНВД, то декларация представляется по таким правилам:

- Один вид деятельности, несколько объектов:

- если все точки находятся в пределах одного муниципального образования (имеют один ОКТМО), то подается одна декларация по ЕНВД, в которой следует суммировать физические показатели всех точек;

- если точки в разных муниципальных образованиях, подается несколько деклараций (по количеству ОКТМО) в налоговый орган каждого из них без суммирования показателей.

- Несколько видов деятельности:

- если они осуществляются через один объект, то подается одна декларация, в которой заполняется столько листов Радела 2, сколько осуществляется видов деятельности (на каждый вид — отдельный лист);

- если деятельность ведется в разных муниципальных образованиях, то в ИФНС каждого образования подается отдельная декларация с нужным количеством листов Раздела 2 (по числу видов деятельности).

Важно понимать, что нулевой декларации по ЕНВД не бывает, поскольку сумма налога зависит от физических показателей (размера торговой площади, количества работников и других) и не связана с суммой полученного дохода.

Какая еще отчетность сдается?

Отчетность ИП на ЕНВД зависит от наличия работников.

ИП с сотрудниками сдают в ИФНС форму 6-НДФЛ и 2-НДФЛ, расчет по страховым взносам (если есть работники). Отчеты в ПФР и ФСС сдают все ИП на ЕНВД, кроме тех, которые работают без сотрудников. В ФСС ИП на ЕНВД сдают форму расчета по начисленным и уплаченным страховым взносам (4-ФСС). Расчет сдается на бумажном носителе не позднее 20-го числа месяца, следующего за отчетным периодом. В электронном виде форму 4-ФСС можно сдать не позднее 25-го числа месяца, следующего за отчетным.

ИП с сотрудниками отчитываются в ПФР ежемесячно по форме СЗВ-М. Также с 2021 года введен новый отчет СЗВ-ТД о трудовой деятельности каждого сотрудника. Сдавайте его при приеме, переводе, увольнении сотрудника или при выборе типа трудовой книжки — электронной или бумажной. Срок аналогичен СЗВ-М — не позднее 15-го числа месяца, следующего за отчетным.

В отчетность ИП на ЕНВД без работников не входят формы 4-ФСС, СЗВ-М, СЗВ-ТД, расчет по страховым взносам и справки по НДФЛ.

Если предприниматель занимается несколькими видами деятельности и некоторые из них не подпадают под ЕНВД, то ИП необходимо сдавать отчетность сразу по двум режимам налогообложения и вести раздельный учет для правильной уплаты налогов.

Способ представления

Подать декларацию по ЕНВД можно одним из трех способов:

- лично или через представителя;

- по почте ценным письмом с описью вложения;

- по ТКС через оператора электронного документооборота.

При личном обращении или при подаче через представителя декларация составляется в двух экземплярах: один — для ИФНС, второй (с пометкой налоговой о принятии) — для себя. Представитель должен иметь документ, подтверждающий его полномочия.

Декларацию целесообразно заполнять через специальные сервисы или программы, формирующие машиночитаемый код. В нем продублированы все данные из отчета. Это особенно актуально, если он подается при визите в ИФНС. В противном случае можно столкнуться с требованием приложить декларацию на цифровом или ином носителе.

Итоги

Плательщики вмененного налога обязаны отчитаться перед налоговиками за 4 квартал 2021 года не позднее 20.01.2021. Для сдачи декларации существуют разные способы: отправить по почте, по ТКС с применением УКЭП или лично принести ее в инспекцию. Перечислить налог в бюджет необходимо не позднее 25.01.2021.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Как заполнить декларацию по ЕНВД

Актуальная форма декларации состоит из титульного листа и трех разделов. Далее расскажем, как построчно заполнить каждый из них.

Титульный лист

В верхней части титульного листа указывается информация о налогоплательщике, налоговом органе и декларации:

ИНН — 10 цифр для организации, 12 — для ИП.

КПП — код, присвоенный ИФНС, в которую представляется отчет. ИП его не указывают.

Номер страницы указывается в формате «001», «002» и так далее.

Номер корректировки — при первичной подаче отчета «0—», при уточненном отчете — порядковый номер корректировки.

Налоговый период — код из приложения № 1 к Порядку:

- 21 — I квартал;

- 22 — II квартал;

- 23 — III квартал;

- 24 — IV квартал;

- при реорганизации (ликвидации) организации: 51 — I квартал;

- 54 — II квартал;

- 55 — III квартал;

- 56 — IV квартал.

Отчетный год — 2021.

Код налогового органа: первые 2 цифры — код субъекта РФ, последние — номер налогового органа.

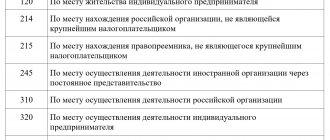

Код по месту нахождения (учета) из приложения № 3 к Порядку:

- 120 — По месту жительства индивидуального предпринимателя;

- 214 — По месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком;

- 215 — По месту нахождения правопреемника, не являющегося крупнейшим налогоплательщиком;

- 245 — По месту осуществления деятельности иностранной организации через постоянное представительство;

- 310 — По месту осуществления деятельности российской организации;

- 320 — По месту осуществления деятельности индивидуального предпринимателя;

- 331 — По месту осуществления деятельности иностранной организации через отделение иностранной организации.

Налогоплательщик: полное наименование компании, как оно указано в учредительных документах, либо фамилия, имя, отчество предпринимателя (каждое слово с новой строки).

Код вида экономической деятельности по ОКВЭД — его можно посмотреть в выписке из ЕГРЮЛ или ЕГРИП.

Сведения о реорганизации и ликвидации заполняются правопреемниками или ликвидированными организациями. Коды приводятся в приложении № 2 к Порядку.

Номер контактного телефона для связи с налогоплательщиком — указываются только цифры с кодом города без пробелов и иных символов.

В нижней части лицо, подписывающее декларацию, должно удостоверить полноту и подлинность отраженных в ней данных:

Подпись могут поставить такие лица:

- Индивидуальный предприниматель. ФИО дублировать не нужно, ставится подпись и дата.

- Руководитель организации. Указывается его ФИО, ставится подпись и дата.

- Представитель налогоплательщика — физическое лицо. Вписывается его ФИО, ставится дата и подпись, указывается документ, подтверждающий полномочия.

- Представитель налогоплательщика — юридическое лицо. Вписывается ФИО уполномоченного сотрудника, ставится дата и подпись, указывается документ, подтверждающий полномочия.

Титульный лист

Раздел 1

В этом разделе отражается результат:

- Строка 010 — ОКТМО.

- Строка 020 — сумма налога к уплате.

Раздел 1

Раздел состоит из нескольких блоков строк 010 и 020. Если налогоплательщик ведет деятельность в нескольких муниципальных образованиях в пределах одной ИФНС, то заполняет соответствующее количество блоков. Иначе заполняется только первый блок, в остальных ставятся прочерки.

Раздел 2

Вслед за титульным листом целесообразно приступить к заполнению Раздела 2.

Раздел 1 необходимо заполнять в последнюю очередь, поскольку он содержит результаты расчёта, которые производятся в Разделах 2 и 3.

Если субъект занимается разной деятельностью, облагаемой ЕНВД, он должен заполнить несколько листов Раздела 2 по числу видов деятельности.

Раздел 2 заполняется следующим образом:

- Код вида предпринимательской деятельности. Здесь отражается код вида той деятельности, в отношении которой заполняется Раздел 2:

| Код | Наименование вида предпринимательской деятельности |

| 1 | Оказание бытовых услуг |

| 2 | Оказание ветеринарных услуг |

| 3 | Оказание услуг по ремонту, техническому обслуживанию и мойке автомототранспортных средств |

| 4 | Оказание услуг по предоставлению во временное владение (в пользование) мест для стоянки автомототранспортных средств, а также по хранению автомототранспортных средств на платных стоянках |

| 5 | Оказание автотранспортных услуг по перевозке грузов |

| 6 | Оказание автотранспортных услуг по перевозке пассажиров |

| 7 | Розничная торговля, осуществляемая через объекты стационарной торговой сети, имеющие торговые залы |

| 8 | Розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети, площадь торгового места в которых не превышает 5 квадратных метров |

| 9 | Розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети, площадь торгового места в которых превышает 5 квадратных метров |

| 10 | Развозная и разносная розничная торговля |

| 11 | Оказание услуг общественного питания через объект организации общественного питания, имеющий зал обслуживания посетителей |

| 12 | Оказание услуг общественного питания через объект организации общественного питания, не имеющий зала обслуживания посетителей |

| 13 | Распространение наружной рекламы с использованием рекламных конструкций (за исключением рекламных конструкций с автоматической сменой изображения и электронных табло) |

| 14 | Распространение наружной рекламы с использованием рекламных конструкций с автоматической сменой изображения |

| 15 | Распространение наружной рекламы с использованием электронных табло |

| 16 | Размещение рекламы с использованием внешних и внутренних поверхностей транспортных средств |

| 17 | Оказание услуг по временному размещению и проживанию |

| 18 | Оказание услуг по передаче во временное владение и (или) в пользование торговых мест, расположенных в объектах стационарной торговой сети, не имеющих торговых залов, объектов нестационарной торговой сети, а также объектов организации общественного питания, не имеющих залов обслуживания посетителей, если площадь каждого из них не превышает 5 квадратных метров |

| 19 | Оказание услуг по передаче во временное владение и (или) в пользование торговых мест, расположенных в объектах стационарной торговой сети, не имеющих торговых залов, объектов нестационарной торговой сети, а также объектов организации общественного питания, не имеющих залов обслуживания посетителей, если площадь каждого из них превышает 5 квадратных метров |

| 20 | Оказание услуг по передаче во временное владение и (или) в пользование земельных участков для размещения объектов стационарной и нестационарной торговой сети, а также объектов организации общественного питания, если площадь земельного участка не превышает 10 квадратных метров |

| 21 | Оказание услуг по передаче во временное владение и (или) в пользование земельных участков для размещения объектов стационарной и нестационарной торговой сети, а также объектов организации общественного питания, если площадь земельного участка превышает 10 квадратных метров |

| 22 | Реализация товаров с использованием торговых автоматов |

- Адрес места осуществления предпринимательской деятельности. Указывается полный адрес, включая код региона из Приложения № 6 к Порядку. Пример заполнения приведен на следующем изображении.

- Код по ОКТМО. ОКТМО места, в котором осуществляется деятельность.

- Строка 040. Базовая доходность из пункта 3 статьи 346.29 НК РФ. Доходность указана в месяц (рублей) на единицу физического показателя:

| Виды деятельности | Физические показатели | Базовая доходность |

| Оказание бытовых услуг | Количество работников, включая индивидуального предпринимателя | 7 500 |

| Оказание ветеринарных услуг | Количество работников, включая индивидуального предпринимателя | 7 500 |

| Оказание услуг по ремонту, техническому обслуживанию и мойке автомототранспортных средств | Количество работников, включая индивидуального предпринимателя | 12 000 |

| Оказание услуг по предоставлению во временное владение (в пользование) мест для стоянки автомототранспортных средств, а также по хранению автомототранспортных средств на платных стоянках | Общая площадь стоянки (в квадратных метрах) | 50 |

| Оказание автотранспортных услуг по перевозке грузов | Количество автотранспортных средств, используемых для перевозки грузов | 6 000 |

| Оказание автотранспортных услуг по перевозке пассажиров | Количество посадочных мест | 1 500 |

| Розничная торговля, осуществляемая через объекты стационарной торговой сети, имеющие торговые залы | Площадь торгового зала (в квадратных метрах) | 1 800 |

| Розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети, площадь торгового места в которых не превышает 5 квадратных метров | Количество торговых мест | 9 000 |

| Розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети, площадь торгового места в которых превышает 5 квадратных метров | Площадь торгового места (в квадратных метрах) | 1 800 |

| Развозная и разносная розничная торговля | Количество работников, включая индивидуального предпринимателя | 4 500 |

| Реализация товаров с использованием торговых автоматов | Количество торговых автоматов | 4 500 |

| Оказание услуг общественного питания через объект организации общественного питания, имеющий зал обслуживания посетителей | Площадь зала обслуживания посетителей (в квадратных метрах) | 1 000 |

| Оказание услуг общественного питания через объект организации общественного питания, не имеющий зала обслуживания посетителей | Количество работников, включая индивидуального предпринимателя | 4 500 |

| Распространение наружной рекламы с использованием рекламных конструкций (за исключением рекламных конструкций с автоматической сменой изображения и электронных табло) | Площадь, предназначенная для нанесения изображения (в квадратных метрах) | 3 000 |

| Распространение наружной рекламы с использованием рекламных конструкций с автоматической сменой изображения | Площадь экспонирующей поверхности (в квадратных метрах) | 4 000 |

| Распространение наружной рекламы с использованием электронных табло | Площадь светоизлучающей поверхности (в квадратных метрах) | 5 000 |

| Размещение рекламы с использованием внешних и внутренних поверхностей транспортных средств | Количество транспортных средств, используемых для размещения рекламы | 10 000 |

| Оказание услуг по временному размещению и проживанию | Общая площадь помещения для временного размещения и проживания (в квадратных метрах) | 1 000 |

| Оказание услуг по передаче во временное владение и (или) в пользование торговых мест, расположенных в объектах стационарной торговой сети, не имеющих торговых залов, объектов нестационарной торговой сети, а также объектов организации общественного питания, не имеющих залов обслуживания посетителей, если площадь каждого из них не превышает 5 квадратных метров | Количество переданных во временное владение и (или) в пользование торговых мест, объектов нестационарной торговой сети, объектов организации общественного питания | 6 000 |

| Оказание услуг по передаче во временное владение и (или) в пользование торговых мест, расположенных в объектах стационарной торговой сети, не имеющих торговых залов, объектов нестационарной торговой сети, а также объектов организации общественного питания, не имеющих залов обслуживания посетителей, если площадь каждого из них превышает 5 квадратных метров | Площадь переданного во временное владение и (или) в пользование торгового места, объекта нестационарной торговой сети, объекта организации общественного питания (в квадратных метрах) | 1 200 |

| Оказание услуг по передаче во временное владение и (или) в пользование земельных участков для размещения объектов стационарной и нестационарной торговой сети, а также объектов организации общественного питания, если площадь земельного участка не превышает 10 квадратных метров | Количество переданных во временное владение и (или) в пользование земельных участков | 10 000 |

| Оказание услуг по передаче во временное владение и (или) в пользование земельных участков для размещения объектов стационарной и нестационарной торговой сети, а также объектов организации общественного питания, если площадь земельного участка превышает 10 квадратных метров | Площадь переданного во временное владение и (или) в пользование земельного участка (в квадратных метрах) | 1 000 |

- Строка 050. Коэффициент -дефлятор K1 — в 2021 году равен 2,005.

- Строка 060. Корректирующий коэффициент K2 — устанавливаются нормативными правовыми актами представительных органов муниципальных образований. Можно найти на сайте ФНС.

Раздел 2

- Строки 070—090 служат для построчного отражения данных за каждый месяц квартала: в графе 2 — величина физического показателя;

- в графе 3 — количество дней осуществления деятельности, если в этот месяц субъект был поставлен на учет или снят с него;

- в графе 4 — величина исчисленного вмененного дохода за месяц;

Раздел 2 (конец)

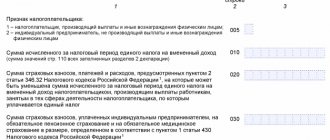

Раздел 3

В разделе 3 рассчитывается налог с учетом вычетов по страховым взносам и на приобретение кассовой техники (только для ИП).

Важно! Работодатели за счет взносов могут уменьшить налог не более чем на 50% (строка 020). ИП без работников может уменьшить ЕНВД за счет уплаченных за себя страховых взносов и/или вычета за ККТ вплоть до нуля.

В Разделе 3 всего 5 строк:

- Строка 005. ИП без работников ставят код 2, остальные — код 1.

- Строка 010. Отражается сумма налога, исчисленная в строке 110 Раздела 2. Если Разделов 2 несколько, показатели строк 110 суммируются.

- Строка 020. Сумма страховых взносов за работников, уплаченных в периоде, принимаемая к уменьшению ЕНВД.

- Строка 030. Сумма страховых взносов, которые ИП уплатил в отчетном квартале за себя, принимаемая к уменьшению ЕНВД.

- Строка 040. Сумма расходов на ККТ, которую ИП принимает к вычету в отчетном квартале.

- Строка 050. Сумма ЕНВД к уплате с учетом уменьшения на страховые взносы. ИП, которые заявляют вычет по ККТ, исчисляют эту сумму с учетом вычета.

Раздел 3

Раздел 4

Раздел 4 включен в декларацию по ЕНВД в целях соблюдения п. 2.2 ст. 346.32 НК РФ, согласно которому ИП на ЕНВД вправе уменьшить сумму налоговых обязательств на сумму расходов по приобретению кассовой техники (включая приобретение фискального накопителя и ОФД).

При сдаче отчётности за IV квартал 2021 года Раздел 4 не заполняется, поскольку является неактуальным.

Как считать налог

ЕНВД не зависит от реального дохода бизнеса. Он базируется на вмененной, то есть теоретической, прописанной в законодательстве, сумме выручки. Если ИП заработает больше, он сможет сэкономить на налоге. Чаще всего именно так и происходило. Собственно, поэтому малый бизнес и предпочитал ЕНВД, если режим подходил под вид деятельности и применялся в регионе. По той же причине законодатели решили отказаться от него с 2021 года.

Расчета ЕНВД проводится в 2 этапа. Сначала считается налог по формуле: (Физический показатель х Базовая доходность х K1 х K2) х Ставка, где:

- Физический показатель (ФП) – параметр, который установлен для конкретного вида деятельности. Например, это количество транспортных средств, сотрудников или площадь помещения. Этот показатель прописан в статье 346.29 НК РФ. Для нашего примера возьмем число работников, включая самого ИП, то есть 4.

- Базовая доходность (БД) – сумма, которую теоретически получит плательщик ЕНВД с единицы физического показателя в месяц. Параметр также берется из статьи 346.29 НК РФ. Применительно к нашему примеру это сумма дохода на каждого работающего – 12 000 рублей.

- K1 – коэффициент-дефлятор, который повышает сумму дохода. Ежегодно устанавливается приказом Минэкономразвития. Для расчета ЕНВД в 2021 году применяется коэффициент 2,005 из приказа от 21.10.2019 № 684, с изменениями, внесенными приказом 10.12.2019 № 793.

- К2 – понижающий местный коэффициент для отдельных направлений бизнеса. Для нашего расчета его нужно взять из закона Санкт-Петербурга от 17.06.2003 № 299-35. Коэффициент для ремонта автотранспорта равен 1, то есть он не снижает сумму налога.

- Ставка ЕНВД в общем случае равна 15% (статья 346.31 НК РФ). Но она может быть снижена местными властями до 7,5%.

В итоге получается сумма налога, которую можно дополнительно снизить. Из нее производится вычет страховых взносов, фактически уплаченных в отчетном квартале. Подразумеваются взносы за работников и самого ИП. При этом если налог ЕНВД рассчитывается для работодателя, то можно уменьшить налог лишь наполовину. Это как раз вариант для нашего примера. А вот если бы у ИП не было работников, то он смог бы сократить сумму ЕНВД за счет своих страховых отчислений вплоть до нуля.

Теперь у нас есть все нужные сведения для формирования декларации ЕНВД за 4 квартал 2021 года. Соберем их для удобства в одну таблицу.

Таблица 1. Данные для отчета ИП по ЕНВД

| Физический показатель | 4 человека |

| Базовая доходность | 12 000 рублей |

| K1 | 2,005 |

| K2 | 1 |

| Ставка | 15% |

| Взносы за работников и ИП за 4 квартал | (21 000 + 3 400) х 3 = 73 200 рублей |

Штрафы

Ответственность за несвоевременное представление отчета налагается в соответствии с пунктом 1 статьи 119 Налогового кодекса. Нарушителю сроков подачи декларации грозит штраф в размере 5% от суммы налога за каждый полный и неполный месяц просрочки. Минимальная сумма штрафа — 1 тыс. рублей, обычно она назначается, если субъект уплатил налог, но не подал декларацию в срок. Максимальный размер штрафа составляет 30% от суммы налога.

Если организация не подаст декларацию в срок, ИФНС может заблокировать ее расчетный счет. Такое решение может быть принято руководителем налоговой инспекции или его замом, если декларация не поступила в течение 10 дней после окончания срока сдачи.

За неуплату налога назначается штраф по статье 120 НК РФ. Если субъект неправильно исчислит налог, штраф составит 20% от его суммы. Если же он занизит базу умышленно, размер штрафа возрастет до 40%.

Образец заполнения декларации по ЕНВД

- Титульный лист: Титульный лист декларации по ЕНВД

- Раздел 1: Раздел 1 декларации по ЕНВД

- Раздел 2:

Раздел 2 декларации по ЕНВД - Раздел 3: Раздел 3 декларации по ЕНВД

Состав декларации ЕНВД

Отчёт по вменёнке состоит из (всегда заполняют все разделы):

| СТРУКТУРНАЯ ЧАСТЬ | НАЗВАНИЕ/ЧТО ОТРАЖАЮТ |

| Первый лист | Титульный |

| Раздел 1 | Сумма ЕНВД к уплате в бюджет (заполняют последним) |

| Раздел 2 | Расчет налога по видам деятельности |

| Раздел 3 | Расчет ЕНВД за налоговый период |

| Раздел 4 | Расчет расходов по приобретению ККТ, уменьшающей налог за налоговый период |

Для удобства и правильности заполнения декларации по ЕНВД принципиальна последовательность заполнения её разделов. Как лучше делать, перечислено в КонсультантПлюс:

Заполнять декларацию рекомендуем в следующей последовательности: вначале… (читать далее).

Далее рассмотрим порядок заполнения каждой из частей декларации по ЕНВД. Но сначала общие требования к оформлению декларации.

Нормативная база

- Приказ ФНС РФ от 26.06.2018 № ММВ-7-3/414 «Об утверждении формы налоговой декларации по единому налогу на вмененный доход для отдельных видов деятельности, порядка ее заполнения, а также формата представления налоговой декларации по единому налогу на вмененный доход для отдельных видов деятельности в электронной форме».

- Статья 346.29. «Объект налогообложения и налоговая база».

- Письмо ФНС от 20 февраля 2021 N СД-4-3/3375 «О применении положений главы 26.3 Налогового кодекса Российской Федерации».