4.82/5 (17)

Изменения в законодательстве

Доход от продажи недвижимости по-прежнему облагается налогом, составляющим 13%. От него освобождаются лица, владеющие квартирой дольше определенного законом срока. С этого года этот параметр скорректирован.

Ранее действовало правило, что владеющий жильем больше трех лет собственник при его продаже подоходный налог не платил. С этого года продавец должен владеть имуществом как минимум 5 лет. Только по истечении этого срока граждане освобождаются от уплаты НДФЛ.

Сроки обращения за налоговым вычетом при приобретении жилья

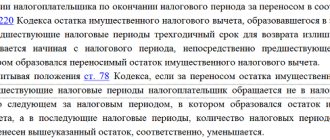

Ограничения за сроками получения вычета законодательство не предусматривает (пп. 1 п. 3, п. 9 ст. 220 НК РФ).

При этом, по общему правилу, декларации по форме 3-НДФЛ для получения налоговых вычетов могут быть поданы за три предшествовавших года (п. 7 ст. 78 НК РФ). То есть в 2021 году можно подать декларации за 2021, 2021, 2021 годы; в 2021 году – за 2017, 2021, 2021 годы.

Если декларация подается только для получения налоговых вычетов, без декларирования доходов, с которых необходимо удержать подоходный налог, ее можно подать в любое время в течение года.

При наличии доходов, с которых требуется удержание подоходного налога (например, при сдаче жилья внаем, продаже квартиры, которая была в собственности меньше установленного законом минимального срока и т.п.), представление декларации 3-НДФЛ – это обязанность. В этом случае отчитаться о доходах нужно до 30 апреля года, следующего за истекшим налоговым периодом (п. 1 ст. 229 НК РФ). В противном случае грозит штраф.

Сроки и территории нововведений

Законодательство РФ предполагает переход к 2021 году на новую систему налогообложения имущества граждан. Изменение коснется всех субъектов страны. Запланировано поэтапное реформирование, чтобы у регионов было время самостоятельно определить точную дату перехода.

До 2021 года власти субъектов РФ вправе выбирать метод начисления налога на недвижимость: по инвентаризационной оценке (старый способ) или по кадастровой (новый). Начиная с указанной даты, все регионы обязаны использовать только второй метод.

Предусмотрен пятилетний переходный период налогообложения, в течение которого налоговая нагрузка будет увеличиваться постепенно. Помимо этого, введены понижающие коэффициенты и льготы. Разрыв между старой и новой суммой будет сокращаться на 20% ежегодно.

В тех регионах Российской Федерации, где новая методика расчета налога на имущество физических лиц будет введена в 2020 году, население получит квитанции со 100% величиной сбора лишь в 2025 году.

Налог при продаже квартиры в собственности менее 3 лет.

Как получить двойной налоговый вычет, читайте тут.

Может ли муж получить налоговый вычет, если квартира оформлена на жену, читайте по ссылке:

Если субъект не сделает досрочный переход на новую систему, то с 1.01.2020 она будет внедрена по умолчанию. Часть из них уже перешли на расчет налога по кадастровой стоимости. В число неопределившихся входят Крым, Дагестан, Курская, Архангельская области и др.

Применять на практике новую систему начали в Москве, Кемеровской, Московской и Амурской областях уже в 2014 году. С каждым годом количество участвующих в реформе субъектов РФ увеличивалось. 13 регионов присоединились к ним в 2021 году.

Внимание! Наши квалифицированные юристы окажут вам помощь бесплатно и круглосуточно по любым вопросам. Узнайте подробности здесь.

О реформе системы налогообложения

Идея внесения изменений в российское налоговое законодательство обсуждалась правительством РФ довольно давно. Целью этих намерений была, в первую очередь легализация рынка недвижимого имущества. Как уже упоминалось ранее, реализовывать идею реформирования отечественного законодательства регламентирующего налогообложение российские власти начали уже в 2021 году. Первой сферой налогообложения, подвергшейся реформам, стала именно сфера недвижимого имущества.

Изменение касающиеся схемы налогообложения недвижимости проявились в изменении методики начисления налога на недвижимое имущество

Если до реформы ключевым значением для исчисления сумм налогообложения была инвентаризационная стоимость, то теперь ключевым показателем стала стоимость кадастровая.

При этом решением правительства предусмотрены некие адаптационные каникулы, длительность которых составит пять лет. На протяжении этого времени прирост налоговой ставки будет составлять 20% за год. Создание этого переходного этапа обусловлено реалиями современной российской системы налогообложения в условиях которых кадастровая оценка превышает инвентаризационную в десять раз.

Исходя из этого, моментальный отказ от старой системы и внедрение новой мог бы спровоцировать, мягко говоря, возмущение участников рынка недвижимости. Именно по этой причине внедрение вышеупомянутых изменений в систему отечественного налогообложения решили сделать более мягким, постепенно.

Причиной выбора именно кадастровой оценки в качестве основного показателя используемого для исчисления размера налога на недвижимость стала её максимальная приближённость к рыночной цене на недвижимое имущество.

Однако если принять во внимание громадное различие между суммами инвентаризационной оценки и оценки кадастровой, то получается, что теперь владельцы недвижимости будут обязаны отдать в государственный бюджет гораздо большее количество своих кровно заработанных рублей, нежели ранее.

Для внесения большей ясности в вопрос изменения суммы налога на недвижимость приведём простой пример.

Допустим, мы владеем двухкомнатной квартирой. До реформаторских изменений методики начисления налога не недвижимость нам пришлось бы раскошелиться на оплату налога, которым облагается наша «двушка», на сумму в размере пятисот рублей.

Вроде как деньги небольшие. Ситуация для нас кардинально изменится с наступлением 2021 года, когда закончится переходный период, а с ним и налоговые поблажки. И вот тогда нам за свою двухкомнатную жилплощадь придётся уплатить налог, начисленный по новой методике, сумма которого будет равняться уже внушительным пяти тысячам рублей.

Согласно новым нормам налогового законодательства физические лица будут обязаны уплатить налоговый сбор в размере 0,1% от кадастровой цены принадлежащего им недвижимого имущества. При этом под данный вид налогообложения попадут следующие категории объектов недвижимости:

- комнаты, квартиры и иные помещения, относящиеся к жилому фонду;

- гаражи и парковочные места;

- объекты жилого фонда, находящиеся в стадии строительства;

- комплексы, в составе которых имеется как минимум одно помещение, относящееся к жилому фонду;

- строения хозяйственного назначения, площадь которых составляет до 50 квадратных метров и которые располагаются на дачных участках или же на участках, предназначенных для садоводства.

Расчет и льготы по налогу на имущество физических лиц

Налог на недвижимость, принадлежащей гражданам, является местным налогом. Доход от него поступает в казну региона, поэтому его власти могут сами устанавливать процентную ставку.

Государство лишь устанавливает максимальные и минимальные значения для данной величины.

Ставка имущественного налога для граждан страны зависит от оценочной стоимости недвижимости:

- < 300 000 – максимум 0,1%;

- 300 000 – 500 000 – не более 0,3%;

- > 500 000 – до 2%.

Коэффициент инфляции в 2021 году составил 1,45. Его применяют при расчета налога на имущество физических лиц.

В законодательстве предусмотрены налоговые льготы для некоторых категорий граждан: всего их пятнадцать.

Согласно статье 407 НК, льгота распространяется только на один объект недвижимости одного вида, если тот не используется для извлечения прибыли через предпринимательскую деятельность.

Важно! Имущественный налог не платят совсем:

- граждане пенсионного возраста;

- инвалиды первой и второй группы;

- герои СССР и РФ;

- военнослужащие.

Налоговые послабления предусмотрены и для остальных налогоплательщиков. Все россияне, которые владеют недвижимостью, вправе воспользоваться следующими льготами.

Согласно пунктам 3-5 статьи 403 НК, не облагаются налогом:

- 10 квадратных метров комнаты;

- 20 квадратных метров квартиры;

- 50 квадратных метров дома.

Помощь адвоката

Помощь юриста. Фото № 5

Простым гражданам и иным, некомпетентным в этой области лицам, разобраться в налоговых вопросах достаточно сложно.

В налоговом законодательстве много тонкостей, незнание которых может привести к неблагоприятным последствиям. Для того, чтобы налоговая не отказала в возврате части уплаченного НДФЛ, важно правильно составить все документы, соблюсти процедуру.

Опытный юрист или адвокат, оценив ситуацию, может дать устную или письменную консультацию, помочь в оформлении документов, получении необходимых справок.

Самой главной проблемой для многих становится заполнение налоговых деклараций. Но для квалифицированного опытного юриста это не представляет большой сложности. Кроме того, он может оказать услуги по предоставлению декларации и всего пакета документов в налоговую инспекцию.

Подробнее о списке документов для возврата налога при покупке квартиры смотрите в видео:

Смотрите также Телефоны для консультации 08 Дек 2021 kasjanenko 1044

Поделитесь записью

Обсуждение: 3 комментария

- Альбина says:

18.08.2019 в 18:51При покупке 1 квартиры я получила возврат НДФЛ с суммы квартиры 200 000 руб. Этот возврат не составляет 2 000 000 руб,, могу ли я при покупки 2 квартиры добрать суммы НДФЛ до 2 000 000 руб

Ответить

- Ирина says:

15.05.2020 в 00:39

При покупке квартиры для дочери никакого налога мы не платили, а вот продавец должен был заплатить налог с продажи. Он в свою очередь сам покупал её и потом продал в течение одного года и насколько я знаю, налог ему нужно было платить с разницы между двумя ценами, а он продал нам квартиру дороже на 150 тысяч, потому что сделал в ней ремонт, а покупал чистовую отделку. Получается, что налог ему было нужно заплатить с этих 150 тысяч.

Ответить

- Елена says:

24.10.2020 в 11:41

Здравствуйте на данный момент не работаю уже пол года,покупаю квартиру могу ли я вернуть налоговый вычет?

Ответить

Какая сумма не облагается налогом

Если сумма сделки не превышает одного миллиона рублей, то продавец не обязан платить с полученных денежных средств подоходный налог. Если цена выше указанного значения, то при расчете налогооблагаемой базы из нее делается вычет в 1 млн. руб.

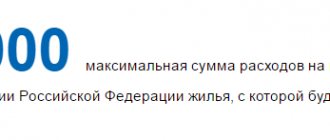

Учтите! Покупатель недвижимости в РФ освобождается от уплаты НДФЛ на потраченные средства. Максимальная сумма, не облагаемая налогом, – 2 000 000 рублей.

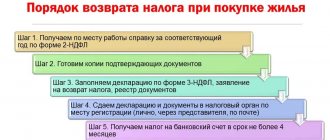

Купив квартиру, покупатель подает налоговую декларацию и заявление на налоговый вычет. Ему возвратится 13% заплаченных средств, максимум – 260 000 рублей. Такой возможностью каждый гражданин может воспользоваться только однажды.

Сумма налогового вычета

Налоговый вычет предусматривается в размере фактически произведенных расходов на строительство или покупку жилья, но не более установленной максимальной суммы.

Согласно пп. 3 п. 3 ст. 220 НК РФ в фактические расходы на новое строительство либо приобретение на территории Российской Федерации жилого дома или доли в нем могут включаться следующие расходы:

- расходы на разработку проектной и сметной документации;

- расходы на приобретение строительных и отделочных материалов;

- расходы на приобретение жилого дома или доли в нем, в том числе не оконченного строительством;

- расходы, связанные с работами или услугами по строительству (достройке жилого дома или доли в нем, не оконченного строительством) и отделке;

- расходы на подключение к сетям электро-, водо-и газоснабжения и канализации или создание автономных источников электро-, водо-и газоснабжения и канализации.

В фактические расходы на приобретение квартиры, комнаты или доли в них могут включаться следующие расходы (пп. 4 п. 3 ст. 220 НК РФ):

- расходы на приобретение квартиры, комнаты или доли в них либо прав на квартиру, комнату или доли (долей) в них в строящемся доме;

- расходы на приобретение отделочных материалов;

- расходы на работы, связанные с отделкой квартиры, комнаты или доли в них, а также расходы на разработку проектной и сметной документации на проведение отделочных работ.

Принятие к вычету расходов на достройку и отделку приобретенного жилого дома либо отделку приобретенной квартиры, комнаты, а также долей в них возможно в том случае, если договор, на основании которого осуществлено такое приобретение, предусматривает приобретение не завершенных строительством жилого дома, квартиры, комнаты или прав на квартиру, комнату без отделки (пп. 5 п. 3 ст. 220 НК РФ).

Возврату подлежит не вся сумма расходов, а 13% от этой суммы, т.е. НДФЛ.

Максимальная сумма расходов на новое строительство или приобретение жилья, с которой будет исчисляться налоговый вычет, составляет 2 млн руб. (пп. 1 п. 3 ст. 220 НК РФ).

Кто должен платить налог на имущество

Налог на имущество физических лиц платится каждый год.

Уведомление с таким требованием приходит владельцам:

- индивидуальных жилых домов;

- гаражей и машиномест;

- комнат и квартир в МКД;

- единых недвижимых комплексов;

- недостроенных объектов;

- иных зданий и сооружений.

Налог на жилую недвижимость придет и на садовые домики, если они удовлетворяют определенным условиям. Это сделано для упрощения системы. Не имеет значения, пригодны они для круглогодичного проживания, или нет.

Согласно 401 ФЗ от 30 ноября 2021 г., к жилым приравниваются дома, построенные на участках с ВРИ: садоводство, ИЖС, ЛПХ.

Что касается чердачных и подвальных помещений, крыш, лифтов, лестничных площадок и пр. общедомовых пространств, то они не подлежат налогообложению.

Посмотрите видео. Расчет налога на недвижимость:

Налог при продаже квартиры, полученной в наследство

Если собственник квартиры, получивший ее по наследству, в 2018 году решится ее продать, то обязан будет заплатить подоходный налог.

13% с него не возьмут, если срок владения превышает три года. Продажа недвижимости, которой хозяин владеет меньше указанного срока, считается коммерческой сделкой с целью извлечения прибыли.

Собственник, решивший продать одну квартиру, а купить другую, должен верно рассчитать финансовую сторону сделки. В первую очередь это касается лиц, владеющих недвижимостью менее трех лет.

Запомните! При уплате НДФЛ за основу берется не разница в стоимости двух объектов, а вырученные от продажи средства. Только верные расчеты помогут не оказаться в минусе после сделок.

Это не касается пенсионеров и инвалидов, которые освобождены от уплаты налога.

Порядок уплаты налога в случае продажи недвижимости в 2018 году

Согласно законодательству, при продаже недвижимости граждане обязаны уплачивать 13% с суммы, которая превышает 1 млн. рублей. Следовательно, налог рассчитывается не со всей стоимости продаваемого объекта. В данном случае подлежит налогообложению разница между стоимостью недвижимости и 1 млн. рублей.

Такая система подсчета действует только для резидентов страны, нерезиденты обязаны будут выплачивать 30% от стоимости продаваемого имущества. Далее, граждане России имеют право не оплачивать налог, если являются собственниками более 3 или 5 лет (в зависимости от даты оформления собственности). Однако, даже в случае освобождения от налога, стоит все же составить декларацию для ФНС.

Декларация должна быть подана не позднее 30 апреля того года, который следует после оформления сделки купли-продажи. При этом стоит помнить, что сотрудники налоговой службы проверяют срок владения имуществом, по дате, указанной в свидетельстве о собственности. Сам налог должен быть уплачен не позднее 15 июля следующего года.

По кадастровой стоимости

Налоговая база для расчета по кадастровой стоимости берется в ЕГРН. Данные смотрят по состоянию на 1 января того года, за который определяется налог. Если объект внесен в реестр позднее, то смотрят информацию на дату внесения в ЕГРН.

Изменение кадастровой стоимости в течение года не влияет на налоговую базу. Исключением является исправление допущенной ранее ошибки при оценке недвижимости.

Внимание! Кадастровая стоимость, облагаемая налогом, уменьшается пропорционально вычитаемой площади:

- комната. Из площади вычитают 10 квадратных метров и вычисляют налоговую базу;

- квартира. Из площади вычитают 20 квадратных метров и вычисляют налоговую базу;

- дом. Из площади вычитают 50 квадратных метров и вычисляют налоговую базу;

- единый комплекс недвижимости. Из кадастровой стоимости вычитают 1 000 000 руб.

Законодательные акты субъектов РФ могут увеличивать указанные значения.

Что такое социальный вычет при покупке квартиры и зачем он нужен?

Сегодня существует возможность вернуть средства, которые собственник квартиры уплачивал государству за приобретение жилья в собственность в виде подоходного налога — 13 процентов. Сделать это можно, если стоимость жилья не превышает 2 млн. рублей. Максимальная сумма возврата — 260 т.р. Она была установлена еще в 2008 году и сохраняется по сей день. Для квартир, купленных в ипотеку, вычет составит — 786,7 т.р. рублей. Многие называют социальный вычет щедрой компенсацией от государства.

Однако нужно учитывать, что получение социального вычета доступно только в следующих случаях:

- это ваше первое жилье,

- вы не покупали квартиру у близкого родственника.

Ограничений при налоговом вычете для квартир, купленных в ипотеку нет.

Социальный вычет можно получить по истечению года, за который будет осуществляться этот вычет. Делается это в налоговой инспекции. Можно получать вычет у работодателя в течение года, не доплачивая налог. Для получения социального налогового вычета понадобится предоставить такие документы (примерный перечень):

- копия паспорта,

- ИНН,

- номер счета расчетного,

- договоры купли продажи, либо долевого строительства,

- справка 2-НДФЛ,

- свидетельство о регистрации права,

- акт передачи в собственность,

- если квартира была приобретена в кредит: кредитный договор и справка из банка о выплаченных процентах,

- заявление на получение вычета в письменной форме,

- 3-НДФЛ,

- опись всех предоставленных документов.

Существует также список расходов, которые включаются в налоговый вычет:

- расходы на создание проектной документации,

- покупка стройматериалов,

- оплата труда рабочих,

- подключение ко всем необходимым коммуникациям.

Если квартира приобретена на вторичном рынке или строительство и ремонт происходят за счет работодателя, то все эти расходы не учитываются.

Кто может рассчитывать на социальный налоговый вычет:

- Граждане РФ, которые находятся на территории государства не меньше, чем 183 дня подряд и получают официальный доход, не ниже прожиточного минимума. К таким гражданам не относятся официально безработные.

- Пенсионеры, которые имеют официальный доход выше прожиточного минимума и платят с него налог.

- Дети, не достигшие 18 лет. Вычет за них получает официальный представитель.

Как рассчитать налоговую сумму

Во избежание резкого роста налогового бремени в связи с новыми принципами начисления налога на имущество физических лиц государство ввело ряд коэффициентов.

Они увеличиваются с каждым годом в течение переходного периода. Жители страны таким образом постепенно будут привыкать к новой системе.

Коэффициент в 2021 году равнялся 0,6, поэтому граждане платили в казну только 60% от полной суммы исчисленного налога. В 2021 году его значение увеличится еще на 0,2. Следовательно, россияне заплатят 80% от полной суммы, т.е. на треть больше, чем в прошлом расчетном периоде.

Важно! Алгоритм расчета налога следующий:

- кадастровую стоимость уменьшают на величину налогового вычета. Подробнее о нем расскажем далее;

- результат умножают на 0,8 (коэффициент в 2021 году);

- полученное значение умножают на ставку налога, которая равна в большинстве случаев 0,1%.

Остановимся на каждом пункте подробнее.

Налоговый вычет – льгота на оплату жилого помещения, предоставляемая всем гражданам. Чем скромнее жилье, тем большую скидку получает собственник. Суть в том, что государство дает возможность платить не за всю площадь.

Есть некий минимум, который налогом не облагается. Это комнаты до 10 квадратных метров, квартиры – до 20 и дома – до 50. К примеру, у вас есть частный дом площадью 60 м2. Имущественный налог на него будет начислен на 60 – 50 =10 м2.

Что еще поменяется к 2021 году

Членами правительства РФ разработан ряд изменений, которые коснуться операций с недвижимым имуществом.

Теперь, чтобы, скажем, продать здание, например, гараж, дом или же квартиру, и избежать уплаты налога, ставка которого равна 13%, продавец должен владеть продаваемым им недвижимым имуществом на протяжении пяти лет (для сравнения: ранее этот срок составлял три года). Это новшество распространяется на недвижимое имущество, приобретённое до 1.01.2016 года.

При этом под действие законодательной новации не попадают здания, собственниками которых граждане стали в результате:

- процесса приватизации;

- получения в наследство;

- действия договора дарения и пожизненного содержания.

Смысл пролонгации обязательного периода владения недвижимым имуществом представители власти объяснили необходимостью введения подобного переходного периода, для минимизации количества сделок относительно жилого фонда заключаемых с целью мошенничества.

Однако в этой связи эксперты рынка недвижимости высказывают мнение, что подобные действия властей могут спровоцировать эффект обратного действия: в условиях осложнения процесса передача права собственности на недвижимое имущество большинство сделок с недвижимостью будут проводиться именно «в тени».

Нельзя оставить без внимания ещё одно существенное новшество, обещающее затронуть всех россиян. Согласно новым правилам, владельцы недвижимого имущества обязаны лично подавать в органы налоговой службы информацию о принадлежащем им имуществе. Тех же, кто преступит нормы этого требования, будут карать штрафом в размере 20% от суммы взимаемого налогового платежа.

В итоге, в 2021 году все граждане Российской Федерации будут обязаны совершать оплату налога на недвижимое имущество согласно новым требованиям, которые, к слову, нравятся не всем. Представители власти считают, что вводимые ими налоговые новации поспособствуют выходу рынка недвижимости из «тени». Каким будет реальный результат налоговых изменений пока не понятно. Как говорится: «Поживём – увидим».