Действуют ли пониженные тарифы страховых взносов для МСП в 2021 году

Федеральный закон от 01.04.2020 № 102-ФЗ не только ввёл пониженный тариф для субъектов МСП с апреля 2021 года, но и внёс поправки в НК РФ. Перечень плательщиков страховых взносов, для которых применяются пониженные тарифы, дополнили новой категорией (пп. 17 п. 1 ст. 427 НК РФ):

- Для плательщиков страховых взносов, признаваемых субъектами малого или среднего предпринимательства в соответствии с Федеральным законом от 24.07.2007 № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации» в отношении части выплат в пользу физического лица, определяемой по итогам каждого календарного месяца как превышение над величиной минимального размера оплаты труда, установленного федеральным законом на начало расчетного периода.

А также, ст. 427 НК РФ дополнена п. 2.1, согласно которому для плательщиков, указанных в пп. 17, начиная с 2021 года применяются следующие пониженные тарифы страховых взносов:

1) на обязательное пенсионное страхование:

- в пределах установленной предельной величины базы для исчисления страховых взносов по данному виду страхования — 10 %;

- свыше установленной предельной величины базы для исчисления страховых взносов по данному виду страхования — 10 %;

2) на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством — 0 %; 3) на обязательное медицинское страхование — 5 %.

Таким образом, субъекты МСП в 2021 году и далее продолжают применять пониженный тариф к части базы за календарный месяц, превышающей МРОТ.

Кто, куда, когда и в какой форме сдают РСВ

Кто должен сдавать расчет по страховым взносам

Форма РСВ заполнение. Начнем сначала с того, кто подает Расчет по страховым взносам:

- лица, производящие выплаты физическим лицам: организации, индивидуальные предприниматели, физлица, не являющиеся индивидуальными предпринимателями. Исключение — физлица, которые производят выплаты, указанные в пп. 3 п. 3 ст. 422 НК РФ (пп. 1 п. 1 ст. 419, п. 7 ст. 431 НК РФ);

- главы КФХ (п. 3 ст. 432 НК РФ).

Куда нужно сдавать расчет по страховым взносам

Лица, производящие выплаты физлицам, подают расчет по страховым взносам в налоговый орган:

- организации — по месту своего нахождения и по месту нахождения обособленных подразделений, которые начисляют выплаты физлицам. Если обособленное подразделение расположено за пределами РФ, то расчет по такому подразделению организация подает в налоговый орган по месту своего нахождения (п. п. 7, 11, 14 ст. 431 НК РФ);

- физические лица (в том числе индивидуальные предприниматели) — по месту жительства (п. 7 ст. 431 НК РФ).

Главы КФХ подают расчет по страховым взносам в налоговый орган по месту своего учета (п. 3 ст. 432 НК РФ).

Как взносы сверх МРОТ облагать по пониженным тарифам

Каждый месяц нужно смотреть, превышают ли выплаты в пользу физлица МРОТ, установленный на начало расчётного периода (12 792 рубля в 2021 году). Если превышают, то к части суммы сверх МРОТ применяются пониженные тарифы страховых взносов по такой схеме:

| Взносы | Ставка |

| На обязательное пенсионное страхование | И до предельной величины базы (1 465 000 рублей), и свыше — 10 % |

| На обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством | 0 % |

| На обязательное медицинское страхование | 5 % |

В расчёте по страховым взносам субъекты МСП должны отразить, что применяют пониженный тариф. Для этого в приложениях 1 и 2 к разделу 1 они должны проставить код тарифа «20», а в разделе 3 применить коды категории застрахованного лица: МС, ВЖМС, ВПМС (Приказ ФНС РФ от 18.09.2019 № ММВ-7-11/[email protected] в редакции от 15.10.2020).

Как изменится РСВ с 2021 года: среднесписочная численность, новые коды и приложения

Нужно ли отражать пособие на погребение в РСВ 2021 году?

Еще одной выплатой за счет соцстраха является так называемое пособие на погребение. Данное пособие положено тем работникам, у которых скончались несовершеннолетние члены семьи либо члены семьи, трудившиеся у того же работодателя (в соответствии с Временными правилами, утвержденными постановлением ФСС России от 22.02.1996 № 16). Пособие выплачивается при условии, что сотрудник (родственник умершего) несет расходы на погребение за свой счет.

Обратите внимание! Работодатель вправе вместо пособия возместить расходы напрямую ритуальной службе. Эти расходы в таком случае в РСВ не попадут.

Выплаченное и возмещаемое соцстрахом пособие на погребение в РСВ отражается в строке 070 приложения 2 к разделу 1.

Расшифровка этой строки дается в приложении 3, строка 090.

С февраля 2021 года лимит указанной выплаты составляет 6124,86 руб., корректируемый на районный коэффициент.

Если работодатель решит по собственной инициативе или на основании трудовых/коллективных договоров оказать материальную помощь сотруднику в связи со смертью члена семьи, то такая выплата не облагается взносами. В РСВ она входит, но исключается из базы по каждому виду взносов. А вот матпомощь, выплаченная в связи со смертью других родственников сотрудника, не причисляемых к членам семьи, облагается взносами как стандартная матпомощь.

Как применять пониженный тариф — формулы от ФНС

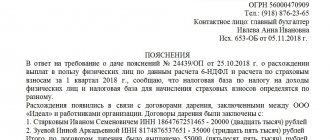

После публикации закона у бухгалтеров малых и средних предприятий возникло много вопросов. Вот часть из них.

Как применять пониженный тариф при исчислении взносов, если в нормативных актах речь о выплатах, а взносы исчисляются с базы?

Как разнести суммы по приложениям с разными кодами тарифа?

Как поступить, если выплаты работника составили 16 000 рублей (больше МРОТ), но при этом 5 000 из них — это пособие по нетрудоспособности, которое не подлежит обложению?

Как быть, если достигнута предельная величина базы? Надо ли необлагаемые выплаты распределять по тарифам пропорционально МРОТ и части, его превышающей?

ФНС разъяснила, как применять нормы 102-ФЗ, и опубликовала формулы, по которым субъекты МСП должны исчислять взносы (письмо ФНС от 29.04.2020 № БС-4-11/[email protected]). Если адаптировать их к 2021 году, то получится следующая формула:

Выплаты МРОТ с начала года × 30 % + (база с начала года — выплаты МРОТ с начала года) × 15 % – взносы, начисленные с начала года.

Выплаты МРОТ — это сумма выплат, которая меньше или равна МРОТ на начало расчётного периода.

Например, чтобы начислить взносы за январь, февраль и март, проведите следующий расчёт:

- за январь: выплаты МРОТ × 30 % + (база за январь — выплаты МРОТ) × 15 %.

- за февраль: выплаты МРОТ за 2 месяца × 30 % + (база за 2 месяца — выплаты МРОТ за 2 месяца) × 15 % – взносы, исчисленные за январь.

- за март: выплаты МРОТ за 3 месяца × 30 % + (база за 3 месяца — выплаты МРОТ за 3 месяца) × 15 % – взносы, исчисленные за январь-февраль.

Далее действуйте по аналогии.

Когда облагаемая база достигнет предела, облагайте сумму превышения по пониженному тарифу сверх предела. Для этого исключите сумму превышения из базы с начала года. Порядок расчёта именно облагаемой базы в месяце превышения ФНС разъяснила в письме от 13.07.2020 № БС-4-11/11315.

Пример заполнения Приложения 3 расчета по страховым взносам

Из статьи вы узнаете, зачем заполняют приложение 3 расчета по страховым взносам в 2021 году. На примере покажем, как построчно приложение, расскажем, какие ошибки допускают бухгалтеры.

Для чего заполняют Приложение № 3 расчета по взносам

Расчет по страховым взносам – это отчетность, которую работодатели в 2021 году будут сдавать ежеквартально нарастающим итогом в ФНС. Срок сдачи отчетности – тридцатое число месяца, идущего за отчетным кварталом. При выпадении крайней даты на праздник или выходной работает стандартное правило переноса.

Бланк формы (КНД 1151111) и порядок ее заполнения утверждены приказом ФНС РФ от 10.10.2016 № ММВ-7-11/[email protected]

Для всех в обязательном порядке необходимо предоставить Титульный лист, Раздел 1 с Приложениями 1 и 2, Раздел 3.

Остальные разделы сдаются по мере наличия соответствующей ситуации. Особенно это касается Приложения 3 Раздела 1 Расчета по страховым взносам 2021. О нем мы и поговорим ниже, вас ждет подробный пример заполнения этого Приложения.

Приложение 3 Расчета по страховым взносам отражает социальные выплаты, связанные с больничном листом, материнством, похоронами, выплаты по уходу за ребенком и инвалидами. Основные принципы заполнения таковы:

- Все данные идут нарастающим итогом;

- Пустые количественные строки прочеркиваются, где нет сумм ставьте 0;

- Иностранными работниками признаются лица, не являющиеся гражданами РФ или ЕАЭС. Для них введены строки 020 и 021;

- Во втором столбце строк 010 – 031 и 070 вписывайте число дней, а в остальных строках число выданных пособий.

Пример заполнения Приложения 3 РСВ в 2021 году

В ООО «Удача» были выплачены следующие виды пособий, которые затем нашли отражение в Приложение 3 Расчета по страховым взносам 2019 года (все пособия пришлись на 1 квартал года).

СотрудникСтраховой случайСколько было выдано

| Рамаева К.Г. (гражданка РФ) | Лежала в больнице 21 день (лист нетрудоспособности) | 45 960 руб. |

| Полипова О.П. | Оформила отпуск по уходу за ребенком до достижения им полутора лет (это ее первый малыш) | За 3 месяца 1 квартала получила 41 200 руб. |

| Гераськина А.С. | Больничный лист по беременности и родам | 301 186 руб. |

| Сальцова Е.Р. | Встала на учет в женскую консультацию на раннем сроке беременности | 613,14 руб. |

| Барсуков Ю.Б. | Обратился за пособием на погребение за своего отца, сотрудника компании | 5071,31руб. |

Теперь нужно зафиксировать все эти выплаты в Приложении 3 Расчета по страховым взносам 2021. Начнем с больничного листа по болезни.

- Столбец 1 – пишем 1, так как такой случай у нас в отчетном периоде единственный;

- Столбец 2 – 21 (это число дней болезни);

- Столбец 3 (строка 010) – 45 960,00

Если больничный был оплачен внешнему совместителю, его нужно выделить отдельно. Для этого дополнительно заполняются ячейки строки 011. В нашем примере таких нет.

Теперь включим в РСВ больничный по беременности и родам. Это будет строка 030. Заполняется все аналогично больничному по болезни, но вместо числа дней указываем число пособий.

- Столбец 1- пишем 1, так как такой случай у нас в отчетном периоде единственный;

- Столбец 2 – вписываем 1, потому что это единственное пособие данного рода;

- Столбец 3 – 301 186,00 – сумма выплаты.

Далее Приложение 3 предлагает внести данные о женщинах, вставших на учет на ранних сроках беременности. В нашем примере есть такая сотрудница. Во втором столбце 040 строки запишем 1 (у нас одна женщина встала рано на учет), а в третьем укажем сумму.

Следующая выплата, которую нужно отразить в третьем приложении, это ежемесячное пособие по уходу за ребенком. Для этого воспользуемся строками 060 и 061, так как по условиям примера малыш у нас первый. Столбец 1 оформляется аналогично всем предыдущим, останавливаться на нем не будем.

- Столбец 2 – ставим число 3. Эта цифра отражает три пособия одному человеку: за январь, февраль и март 2021 года;

- Столбец 3 – отразим общую сумму, выданную за три месяца – 41 200,00;

- Строка 061 полностью повторяет 060;

- Строка 062 не заполняется, так как в примере нет выплат по уходу за вторым ребенком.

У нас осталась единственная неохваченная выплата – это пособие на похороны. Эти данные нужно включить в последнюю строку Приложения 3 – 090. Делается это точно так же, как в вышеприведенных случаях. В столбцах 1 и 2 пишем единицу, так как один человек и одна выплата была, в столбце три – сумму.

Подводим итоги, для этого плюсуем все пособия:

45 960 + 301 186 + 613,14 + 41 200 + 5071,31 = 394 030,45 рублей. Эту цифру нужно вписать в строку 100 столбец 3. Строка 110 в нашем случае остается пустой, потому что все выплаты были перечислены на руки.

Источник: https://www.Zarplata-online.ru/art/161265-raschet-po-strahovym-vznosam-2019-primer-zapolneniya-prilojeniya-3

Расчет по страховым взносам за 1 квартал 2021 года: форма и образец заполнения

Расчеты по страховым взносам нужно сдавать в ИФНС не позднее 30-го числа месяца, следующего за отчетным (расчетным) периодом. Если же последняя дата сдачи выпадает на выходной, то расчет можно сдать в ближайший за ним рабочий день (п.7 ст.

Форма утверждена приказом ФНС РФ от 10.10.2016 № ММВ-7-11/551.

Эта форма применялась в 2021 году, её надо применять и сейчас. ФНС России планировала откорректировать форму расчета и разместила проект на Едином портале для размещения проектов нормативно-правовых актов.

Какие контрольные соотношения должны выполняться в РСВ

Ещё больше ситуация прояснилась после того, как ФНС опубликовала контрольные соотношения, которые должны выполняться у этой категории плательщиков в форме РСВ (письмо ФНС от 29.05.2020 № БС-4-11/[email protected]).

Эти новые контрольные соотношения дополняют прежний перечень контролей для формы РСВ (письмо ФНС от 07.02.2020 № БС-4-11/[email protected]). В списке они приведены под номерами 1.193–1.199, 2.8–2.10. Затем эти контрольные соотношения были ещё раз дополнены (письмо ФНС от 23.06.2020 № БС-4-11/[email protected]).

Поясним, что означают формулировки этих контрольных соотношений.

| Контрольное соотношение — формулировка в письме ФНС | Что это значит |

| Если поле 001 прил. 1 р. 1 СВ = 20, то наличие прил. 1 р. 1 СВ со значением 01 в поле 001 обязательно | Если в расчёте есть приложение с кодом «20», то обязательно должно быть и приложение с кодом «01» |

| Если в подразделе 3.2.1 р. 3 СВ по ФЛ (по показателям СНИЛС+ФИО) значение поля 130 = МС, то наличие подраздела 3.2.1 р. 3 СВ по данному ФЛ со значением в поле 130 = НР обязательно | Если в разделе 3 физического лица есть подраздел 3.2.1 с кодом «МС», то обязательно должен присутствовать подраздел 3.2.1 с кодом «НР» |

| Если в подразделе 3.2.1 р. 3 СВ по ФЛ (по показателям СНИЛС+ФИО) значение поля 130 = МС, то в подразделе 3.2.1 р. 3 СВ по данному ФЛ со значением в поле 130 = НР строка 150 по каждому значению поля 120 = МРОТ (по базе, не превышающей предельную величину) | Если в подразделе 3.2.1 есть строка с кодом «МС», то в строке с кодом «НР» для этого же месяца сумма в графе 150 (база) должна быть равна МРОТ. Это требование действует, пока база не превысила предельную величину |

Таким образом, право для применения пониженного тарифа появляется, если база для начисления взносов по основному тарифу не меньше 12 792 рублей. Если меньше, то пониженный тариф в этом месяце не применяется.

Перенесите сотрудников из предыдущего периода и проверьте РСВ бесплатно

Пример внесения данных в строку 030 приложений 1 и 2

Правил заполнения строки 030, находящейся в приложениях 1 и 2, порядок заполнения отчета по взносам (приложение № 2 к приказу № ММВ-7-11/[email protected]) не содержит. Они вытекают из пояснений, имеющихся в бланке расчета над строкой 030 соответствующих приложений, и из содержащихся в нижней части листов этих приложений текстов сносок, обозначенных звездочкой.

Поля, предусмотренные для указания пяти сумм в строке 030, выделяемой в приложениях 1 и 2, разделены в бланке расчета на две группы строк: верхнюю и нижнюю. В верхней предполагается отражение двух величин:

- в поле, расположенном левее, — общего значения начислений, сделанных за весь период с начала года;

- в поле, располагающемся правее, — общей величины начислений, приходящихся на последний квартал отчетного периода.

В нижней строке имеется три поля, предназначенных для показа сумм, соответствующих начислениям за каждый из трех месяцев последнего квартала. Данные по ним будут показаны последовательно за первый, второй и третий месяц путем их внесения, соответственно, в левое, центральное и правое поля строки.

Пример

Предположим, что наш отчет формируется за 1 квартал 2021 года. Общая величина доходов, начисленных работникам за квартал отчетного периода, составила 360 000 руб., в т. ч. за январь — 120 000 руб., за февраль — 110 000 руб., за март — 130 000 руб. Внесем эти данные в строку 030 подраздела 1.1, выделенного в приложении 1.

Данные нашего примера отобразятся так:

360 000,00

120 000,00 110 000,00 130 000,00

Как заполнять расчёт: примеры

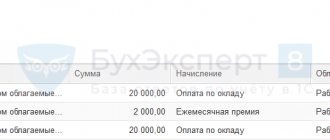

Посмотрим на примере, как применять пониженный тариф, исчисляя взносы на пенсионное страхование и заполняя расчёт.

Пример 1. База меньше МРОТ

Возьмём случай, который упоминали выше: в феврале работник получил 16 000 рублей, 5 000 из них — это пособие по нетрудоспособности.

Взносы за февраль нужно рассчитывать только по основному тарифу, так как 16 000 — 5 000 = 11 000 (< МРОТ 12 792 рубля).

Если предположить, что работнику каждый месяц выплачивается по 16 000 рублей и только в апреле была необлагаемая сумма 5 000 рублей, то в разделе 3 нужно заполнить два подраздела 3.2.1.

- Подраздел 3.2.1 с кодом категории НР:

- Подраздел 3.2.1 с кодом категории МС:

Соответственно, в разделе 1 в подразделе 1.1 приложения 1 с кодом тарифа «01» эти суммы отразятся так:

А в приложении 1 с кодом тарифа «20» — таким образом:

Пример 2. База больше МРОТ

Допустим, ежемесячные выплаты работника составляют 20 000 рублей. В феврале часть этой суммы составило пособие 5 000 рублей.

В этом случае база за февраль больше МРОТ:

20 000 — 5 000 = 15 000 > 12 792

А значит, есть превышение, с которого взносы исчисляются по пониженному тарифу. Смотрим формулу, по которой ФНС предписывает считать взносы. К уплате на обязательное пенсионное обеспечение получается 3 035,04 рублей:

12 792 × 2 × 22 % + (35 000 — 12 792 × 2) ×10 % – 3 535,04 = 5 628,48 + 941,6 — 3 535,04 = 3 035,04

В расчёте в разделе 3 это отразится таким образом:

Пример 3. Достигнута предельная величина базы

Требование о сумме, равной МРОТ, в строке 150 подраздела 3.2.1 с кодом НР должно выполняться только по базе, не превышающей размер предельной величины.

Предположим, ежемесячные выплаты работника составляют 500 000 рублей, необлагаемых выплат нет. В марте мы превысим предельную величину базы для ОПС (1 465 000 рублей). Сумма превышения — предельной величины 35 000 рублей:

1 500 000 — 1 465 000 = 35 000

База, не превышающая предельную величину, в марте составляет 465 000 рублей (500 000 — 35 000 > МРОТ).

По формуле исчисления взносов с применением пониженного тарифа получается сумма к уплате на ОПС за март:

38 376 × 22 % + (1 465 000 — 38 376) ×10 % + 35 000 × 10 % – 103 070,08 (взносы за январь–февраль) = 51 535,04 рублей.

В персонифицированных сведениях не отражается база, превышающая предельную величину, и взносы с неё. Вот как заполнить в разделе 3 расчёта подраздел 3.2.1 с кодом категории НР:

А вот образец заполнения подраздела 3.2.1 с кодом категории МС:

База сверх предельной величины и взносы с неё отразятся в подразделе 1.1 приложения 1 с кодом 20 в строках 051 и 062.

Как заполнить строки «060», «061», «062» в расчете страховых взносов

- Банки

- Кредиты

- Страхование

- Финансы

- Форекс и биржа

Рассматриваемые строки в составе рубрицированных частей формы отчетности КНД 1151111.

Изучаемые строки входят в состав некоторых обязательных для оформления частей расчета СВ (формат КНД 1151111), а также второстепенных, которые оформляют и подают при необходимости.

Разберем как заполнить строки 060, 061 и 062 в расчете страховых взносов.

| Рубрицированные части расчетной формы КНД 1151111 | Категория нанимателей, которым их необходимо заполнять | Рассматриваемые строки в составе названых рубрицированных частей расчетной формы |

| Разд. 1 | 060 | |

| Прил. 1 к Разд.1 (1.1) | ИП, организации, начислявшие, выплачивавшие работникам заработок | 060, ячейки 1—5; 061, ячейки 1—5; 062, ячейки 1—5 |

| Прил. 1 к Разд.1 (1.2) | 060, ячейки 1—5 | |

| Прил.2 к Разд.1 | Наниматели, которые платили сборы ОСС (ВН и М) | 060, ячейки 1—5 |

| Прил.3 к Разд.1 | Наниматели, производившие траты для целей ОСС | 060; 061; 062 |

| Прил.4 к Разд.1 | Обязанные лица, выплачивавшие пособия работникам за счет средств федерального бюджета | 060 |

| Прил. 6 к Разд.1 | Организации и ИП на УСН, которые осуществляют деятельность в социальной (либо производственной) сфере и вправе применять сниженную ставку при калькулировании общеобязательных сборов; ИП на УСН и патенте | 060 |

| Прил. 8 к Разд.1 | Страхователи с кодом плательщика страховых сборов «12»: ИП на патенте, кроме работающих в сфере аренды недвижимости, торговли в розницу либо общепите | 060 |

| Прил. 9 разд. 1 | Обязанные лица, выплачивавшие заработок временно пребывающим на территории РФ иностранным работникам и лицам без гражданства | 060 |

| Прил. 10 к Разд. 1 | Наниматели, выплачивавшие студентам — очникам деньги за работу (услуги) в строительном отряде | 060 |

| Прил. 1 к Разд.2 | КФХ, уплачивающие сборы | 060 |

| Разд. 3 (3.1) | Наниматели, выплачивающие работникам заработок | 060 |

Руководством к построчному заполнению по-прежнему является первоисточник — Порядок заполнения расчета СВ, введенный приказом ФНС № ММВ-7-11/[email protected] от 10.10.2016 ( дальше— Порядок ).

Таблица — состав рассматриваемых строк в обязательных разделах КНД 1151111

| Обязательные рубрицированные части расчета СВ | Сведения для заполнения (по изучаемым строкам) | Инструктаж по оформлению |

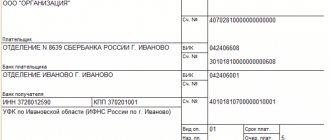

| Разд. 1 | «060» — КБК для зачисления общеобязательных сборов (ОПС по дополнительной ставке) | Порядок, ч. 5, п. 5.10 если кодов несколько, то оформляется требуемое количество листов данного раздела с соответствующими показателями в строках «060-073»; при отсутствии кода ставятся прочерки |

| Прил. 1 к Разд.1 (1.1) | · «060» — общая сумма исчисленных сборов ОПС (показатель стр. «061» + показатель стр. «062»); · «061» (ячейки 3—5) — сумма общеобязательных пенсионных сборов с базы, не превосходящей предельный максимум; · «062» (ячейки 3—5) — сумма общеобязательных пенсионных сборов с базы, превышающей предельный максимум, которая равнозначна значению: показатель стр. «051» ячеек 3-5 * 10/100 (для плательщиков с тарифными кодами «01». «02», «03») | Порядок, ч. 7, п. 7.1 и 7.9., а также п. 7.10. и 7.11 |

| Прил. 1 к Разд.1 (1.2) | «060» (ячейки 3—5) — общая сумма исчисленных сборов ОМС | Порядок, ч.8, п.8.1 и 8.7; показатель рассматриваемой строки равнозначен значению: показатель стр. «050» я. 3—5 * тариф (согласно тарифному коду плательщика) |

| Прил. 2 к Разд.1 | «060» (ячейки 1—5) — суммы исчисленных сборов ОСС (ВН и М) | Порядок, ч. 11, п. 11.2 и 11.12 |

| Разд.3 (3.1) | «060» — ИНН (12 цифр), присвоенный застрахованному работнику ФНС при постановке на учет (если есть); личный ИНН можно узнать: в свидетельстве по постановке на учет ФНС, на стр. 18 паспорта при наличии там надлежащей отметки об ИНН, на сайте ФНС через сервис «Узнай свой ИНН» | Порядок, ч. 22, п. 22.8 и 22.9; |

Форма РСВ заполнение. Раздел 1

Раздел 1 включает в себя сводные данные об обязательствах плательщика страховых взносов. В данном разделе отражаются (разд. V Порядка заполнения расчета по страховым взносам):

- код по ОКТМО;

- суммы страховых взносов, подлежащие уплате за расчетный (отчетный) период, в том числе за последние три месяца расчетного (отчетного) периода;

- суммы превышения в расчетном (отчетном) периоде расходов на выплату страхового обеспечения по ВНиМ над суммой исчисленных взносов по данному виду страхования, в том числе за последние три месяца расчетного (отчетного) периода;

- соответствующие КБК, на которые подлежат зачислению или возмещению из бюджета суммы страховых взносов.

Заполнение Приложения 1 к разделу 1 РСВ

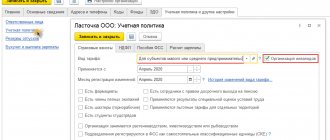

В строке 001 «Код тарифа плательщика» Приложения 1 к разд. 1 нужно указать применяемый код тарифа из Приложения N 5 к Порядку заполнения расчета по страховым взносам (кроме кодов тарифов «21» — «29»).

В расчет включается столько приложений 1 к разд. 1 (либо отдельных подразделов данного приложения), сколько тарифов применялось в течение расчетного (отчетного) периода.

Основание: п. 6.4 Порядка заполнения расчета по страховым взносам.

Заполнение подраздела 1.1 Приложения 1 к разделу 1 РСВ

В подразделе 1.1 Приложения 1 к разд. 1 производится расчет сумм страховых взносов на ОПС. Данные в нем отражаются в следующем разрезе: всего с начала расчетного (отчетного периода), за последние три месяца расчетного (отчетного) периода, а также за первый, второй и третий месяц из последних трех месяцев расчетного (отчетного) периода (разд. VII Порядка заполнения расчета по страховым взносам).

В соответствующих графах подраздела отражаются (разд. VII Порядка заполнения расчета по страховым взносам):

- общее количество лиц, застрахованных в системе ОПС, а также количество лиц, с выплат которым начислены взносы на ОПС (в том числе отражается количество лиц, выплаты которым превысили предельную величину базы на ОПС);

- суммы выплат, исчисленных в пользу физлиц, и суммы, не подлежащие обложению взносами на ОПС;

- база для исчисления взносов на ОПС (в том числе отражается база в размерах, превышающих предельную величину);

- общая сумма подлежащих уплате взносов на ОПС, в том числе с разбивкой на суммы, исчисленные с базы, которая не превышает предельной величины, и с базы, которая превышает эту величину.

Основные коды тарифов (строка 001):

- 01 — организация на общем режиме, начисляющая взносы по основным тарифам;

- 02 — организация на УСН с основными тарифами;

- 08 — организация на УСН с пониженными тарифами, ведущая льготируемую деятельность;

- 03 — плательщик ЕНВД с основными тарифами.

Количество застрахованных лиц (строка 010) — все работники, числящиеся в вашей организации, а также те, кто трудится по ГПД. Строка 010 может быть больше строки 020. Ведь в строке 010 будут учтены работницы в отпусках по уходу за ребенком, у которых нет выплат, облагаемых взносами.

Данные о выплатах и взносах в подразделе 1.1 должны соответствовать данным разд. 3 по всем работникам (п. 7 ст. 431 НК РФ, Письмо ФНС от 13.12.2017 N ГД-4-11/25417).

Заполнение подраздела 1.2 Приложения 1 к разделу 1 РСВ

В подразделе 1.2 Приложения 1 к разд. 1 производится расчет сумм страховых взносов на ОМС. Данные в нем отражаются в следующем разрезе: всего с начала расчетного (отчетного периода), за последние три месяца расчетного (отчетного) периода, а также за первый, второй и третий месяц из последних трех месяцев расчетного (отчетного) периода (разд. VIII Порядка заполнения расчета по страховым взносам).

В соответствующих графах подраздела отражаются (разд. VIII Порядка заполнения расчета по страховым взносам):

- общее количество лиц, застрахованных в системе ОМС, а также количество лиц, с выплат которым начислены взносы на ОМС;

- суммы выплат, начисленных в пользу физлиц, и суммы, не подлежащие обложению взносами на ОМС;

- база для исчисления взносов на ОМС;

- суммы взносов на ОМС к уплате.

Заполнение Приложения 2 к разделу 1 РСВ

В Приложении 2 к разд. 1 производится расчет суммы взносов по ВНиМ. Данные в нем отражаются в следующем разрезе: всего с начала расчетного (отчетного периода), за последние три месяца расчетного (отчетного) периода, а также за первый, второй и третий месяц из последних трех месяцев расчетного (отчетного) периода (разд. XI Порядка заполнения расчета по страховым взносам).

В указанном Приложении отражаются (разд. XI Порядка заполнения расчета по страховым взносам):

- количество лиц, застрахованных на случай ВНиМ;

- суммы выплат, исчисленных в пользу физлиц, и суммы, не подлежащие обложению взносами по ВНиМ;

- суммы выплат, превышающие предельную величину базы по взносам на случай ВНиМ;

- база для начисления взносов по ВНиМ;

- исчисленная сумма взносов по ВНиМ;

- сумма расходов на выплату страхового обеспечения по ВНиМ и сумма указанных расходов, которая была возмещена ФСС РФ;

- сумма страховых взносов по ВНиМ, подлежащая уплате, либо сумма превышения произведенных расходов над суммой исчисленных взносов по ВНиМ.

В поле «Признак выплат» поставьте «2» (зачетная система), если пособия работникам вы начисляете и выплачиваете сами. Если работники получают пособия напрямую из ФСС, поставьте «1» (прямые выплаты).

В строке 070 укажите начисленные пособия за счет ФСС. Дата выплаты пособия и период, за который оно начислено, значения не имеют. Например, пособие по уходу за ребенком за март начислено 30 июня и выплачено 9 июля. Его надо показать в графе 5 строки 070.

Сумма в графе 1 строки 070 Приложения 2 должна быть равна сумме в графе 3 строки 100 Приложения 3 к разд. 1. Показатель для графы 2 строки 090 считайте по формуле (Письмо ФНС от 20.11.2017 N ГД-4-11/[email protected]):

Если результат получился со знаком «+», то есть взносы на ВНиМ превысили пособия за счет ФСС, в графе 1 строки 090 поставьте признак «1». Если же значение показателя получилось со знаком «-«, поставьте признак «2» (Письмо ФНС от 09.04.2018 N БС-4-11/[email protected]).

В этом же порядке рассчитайте и заполните графы 4, 6, 8, 10 строки 090.

Приложение 2 разд. 1 расчета следует заполнять с учетом следующих особенностей (Письма ФНС России от 09.04.2018 N БС-4-11/[email protected], от 23.08.2017 N БС-4-11/[email protected]):

- суммы расходов, возмещенных ФСС РФ (строка 080), отражаются в графах, соответствующих месяцу, в котором они фактически возмещены;

- показатели строки 090 по соответствующим графам определяются следующим образом: строка 090 = строка 060 — строка 070 + строка 080. Полученный показатель по строке 090 всегда отражается в положительном значении. Если он больше или равен 0, признак строки 090 имеет значение «1». В ином случае — «2».

Заполнение Приложения 3 к разд.1 РСВ (если были начисления пособий)

В Приложении 3 отразите только пособия за счет ФСС, начисленные в 2021 г. Дата выплаты пособия и период, за который оно начислено, значения не имеют. Например, пособие, начисленное в конце июня, а выплаченное в июле, отразите в расчете за полугодие. Пособие по больничному, который открыт в июне, а закрыт в июле, отражайте только в расчете за 9 месяцев.

Пособия за счет работодателя за первые три дня болезни работника в Приложении 3 не указывайте.

Все данные вносите нарастающим итогом с начала года (п. п. 12.2 — 12.4 Порядка заполнения расчета).

В графе 1 укажите по строкам 010 — 031, 090 число случаев, по которым начислили пособия. Например, в строке 010 — количество больничных, а в строке 030 — отпусков по беременности и родам. По строкам 060 — 062 укажите число работников, которым начислили пособия (п. 12.2 Порядка заполнения расчета).

В графе 2 отразите (п. 12.3 Порядка заполнения расчета):

- в строках 010 — 031 и 070 — количество дней, за которые начислено пособие за счет ФСС;

- в строках 060 — 062 — число ежемесячных пособий по уходу за ребенком. Например, если в течение всего полугодия вы платили пособия двум работницам, в строке 060 поставьте 12;

- в строках 040, 050 и 090 — число пособий.

Форма РСВ заполнение. Раздел 3

Заполняйте его отдельно на каждого работника. Укажите:

- в поле 040 — порядковый номер, который вы определяете сами. Это может быть как номер персонифицированных сведений по порядку (1, 2, 3 и т.д.), так и табельный номер работника (Письмо ФНС от 10.01.2017 N БС-4-11/[email protected]);

- в поле 050 — дату сдачи расчета;

- в строке 120 — для работника-россиянина код «643», для иностранца — код его страны из ОКСМ;

- в строке 140 — код вида документа, удостоверяющего личность работника. Если это российский паспорт, пишите «21»;

Код категории застрахованного лица (графа 200) для граждан РФ — «НР». Коды для иностранцев: временно пребывающие — ВПНР, временно проживающие — ВЖНР. Если вы на УСН платите взносы по пониженным тарифам, коды будут другими: граждане РФ — ПНЭД, временно пребывающие иностранцы — ВПЭД, временно проживающие иностранцы — ВЖЭД.

В графах 210 — 250 покажите выплаты работнику и начисленные взносы на ОПС с базы не больше предельной величины за 2 квартал — помесячно и всего.

Раздел 3 нужно заполнять на всех застрахованных лиц за последние три месяца расчетного (отчетного) периода, в том числе на лиц, в пользу которых в отчетном периоде начислены выплаты в рамках трудовых отношений и договоров, перечисленных в п. 22.1 Порядка заполнения расчета по страховым взносам.

Порядок заполнения реквизитов в разд. 3 разъяснила ФНС России в Письме от 21.12.2017 N ГД-4-11/[email protected]

В подразделе 3.1 разд. 3 указываются персональные данные физлица — получателя дохода: Ф.И.О., ИНН, СНИЛС и др. (п. п. 22.8 — 22.19 Порядка заполнения расчета по страховым взносам).

При заполнении этого подраздела персональные данные работников рекомендуем сверять со сведениями из формы СЗВ-М, которую принял ПФР (Письмо ФНС России от 31.10.2017 N ГД-4-11/22115).

Если физлицо не сообщило ИНН, можно воспользоваться онлайн-сервисом «Узнай ИНН» на сайте ФНС России. Когда данных об ИНН нет, в стр. 060 разд. 3 расчета проставляется прочерк. Налоговый орган такой расчет примет (Письмо ФНС России от 16.11.2017 N ГД-4-11/[email protected], п. 2.20 Порядка заполнения расчета по страховым взносам).

В подразделе 3.2 разд. 3 указываются сведения о суммах выплат, исчисленных в пользу физлица, а также сведения о начисленных страховых взносах на ОПС (п. п. 22.20 — 22.36 Порядка заполнения расчета по страховым взносам).

На лиц, которые не получали выплат за последние три месяца отчетного (расчетного) периода, подраздел 3.2 разд. 3 заполнять не нужно (п. 22.2 Порядка заполнения расчета по страховым взносам).