Законодательство предусматривает необходимость проведения предварительных (перед приемом на работу), периодических и внеочередных медосмотров, оплаченных из средств работодателя. Но если работник по какой-либо причине прошел такой медосмотр за собственный счет, предприятие должно выплатить ему соответствующую компенсацию, возмещающую понесенные расходы. В предлагаемой статье рассматривается, как начисляются страховые взносы с компенсации за медосмотр, облагается ли такое возмещение налогами, и прочие связанные с этим вопросы.

Порядок проведения медосмотра

Законодательство устанавливает необходимость проведения следующих видов медосмотров:

- предварительных – проводятся с целью проверки здоровья будущего работника в процессе его оформления на предприятие, на предмет соответствия предполагаемым служебным обязанностям;

- периодических – проводится с различным интервалом (от года и более), в зависимости от вредности производства и характеристики рабочего места сотрудника;

- внеочередных – необходимость такого медосмотра может быть обусловлена изменением в состоянии здоровья; он может проводиться по инициативе работника или предприятия.

Любой из перечисленных медосмотров должен проводиться за счет предприятия, на котором трудоустроен работник. Для отдельных категорий персонала предусмотрено проведение предрейсового медосмотра. Это относится к водителям транспортных средств, представителям системы общепита и другим сотрудникам, от физического состояния которых непосредственно зависят жизни других людей.

Медосмотры проводит аккредитованная медицинская организация, с которой предприятие заключило соответствующий договор. Время, затрачиваемое на прохождение медосмотра, предприятие обязано оплатить сотруднику.

УСН

Налоговую базу организаций на упрощенке, которые платят налог с доходов, расходы, связанные с проведением обязательных медосмотров, не уменьшат (п. 1 ст. 346.18 НК РФ).

Если организация платит единый налог с разницы между доходами и расходами, то отражение затрат на проведение медосмотров при расчете единого налога зависит от того, за счет каких источников они оплачены:

- за счет средств организации;

- за счет взносов на страхование от несчастных случаев и профзаболеваний (если такая возможность предусмотрена правилами расходования страховых взносов, утвержденными Минздравсоцразвития России на текущий год).

При расчете единого налога затраты на проведение обязательных медосмотров за счет средств организации включите в состав материальных расходов (подп. 5 п. 1, п. 2 ст. 346.16, подп. 6 п. 1 ст. 254 НК РФ). Аналогичные выводы следуют из письма Минфина России от 24 февраля 2014 г. № 03-11-11/7618.

Ситуация: может ли организация, оказывающая услуги общественного питания, учесть в составе расходов затраты на медосмотры сотрудников? Организация применяет упрощенку, платит единый налог с разницы между доходами и расходами.

Ответ: да, может.

Организации на упрощенке, которые платят единый налог с разницы между доходами и расходами, вправе уменьшить налогооблагаемую базу на сумму материальных затрат (подп. 5 п. 1 346.16 НК РФ). Эти расходы учитываются в соответствии со статьей 254 Налогового кодекса РФ (п. 2 ст. 346.16 НК РФ).

В состав материальных расходов включаются расходы на оплату услуг сторонних организаций, в том числе по контролю за соблюдением установленных технологических процессов и по техническому обслуживанию основных средств (подп. 6 п. 1 ст. 254 НК РФ). К производственному контролю относится, в том числе, организация медицинских осмотров должностных лиц и сотрудников организаций, деятельность которых связана с производством, хранением, транспортировкой и реализацией пищевых продуктов и питьевой воды (п. 2.4 Санитарных правил, утвержденных Главным государственным санитарным врачом РФ 10 июля 2001 года).

Таким образом, для организаций, которые оказывают услуги общественного питания, медосмотры сотрудников являются обязательными (ст. 213 ТК РФ). Затраты на их проведение учтите при расчете единого налога в составе материальных расходов.

Страховые взносы на медосмотры работников

Если предприятие оплачивает услуги медицинской организации по прямому договору, данные отчисления не должны облагаться страховыми взносами. Такие разъяснения предоставило руководство налогового ведомства РФ.

Статья по теме: Особенности исчисления страховых взносов

Облагается ли страховыми взносами компенсация за медосмотр

Если работодатель выплачивает компенсацию работнику за самостоятельно оплаченный им медосмотр (подобные ситуации нередко возникают при оформлении на работу), Минфин и налоговая служба полагают, что указанное возмещение должно облагаться страховыми взносами.

Это объясняется тем, что перечень исключений для обложения страховыми взносами составлен с исчерпывающим указанием позиций, а данная компенсация в нем отсутствует.

Но занятая данными государственными структурами позиция по поводу того, следует ли облагать указанную компенсацию взносами, достаточно спорна.

До отмены закона № 212-ФЗ, когда страховые отчисления входили в прерогативу ПФР, судебные инстанции нередко соглашались с исками работодателей, требовавших, чтобы эти выплаты не облагались отчислениями.

Но представители налоговой службы сейчас не учитывают результатов судебной практики прошлых лет. Поэтому, если подобный вопрос не оспорен в судебном порядке, не стоит рисковать, и не учитывать компенсации при начислении страховых взносов.

Организация вправе подать в судебный орган, чтобы отстоять собственные интересы. Но не стоит рассчитывать на положительный результат рассмотрения дела, поскольку после изменения законодательства подобные вопросы обычно рассматриваются не в пользу работодателей.

Дополнительные сложности при судебном рассмотрении связаны также со сложностью процедуры, которая может затянуться достаточно надолго. Поэтому, проще уплатить страховые взносы, и уже после этого принимать решение о целесообразности обращения в судебную инстанцию.

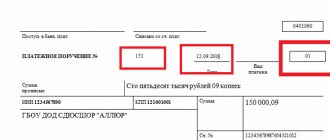

Пример обложения компенсации медосмотра страховыми взносами

Следует ли облагать компенсацией за медосмотр страховыми взносами, можно рассмотреть на нескольких конкретных примерах.

В первой из приведенных ситуаций, администрация предприятия непосредственно расплатилась за проведение медицинского осмотра с соответствующей организацией сферы здравоохранения.

В этом случае затраты относятся к производственным, поскольку вызваны необходимостью обеспечения технологического процесса. Учитывая это обстоятельство и требования законодательства, наниматель обязан оплатить эти расходы, а в процессе прохождения данной процедуры за персоналом сохраняются занимаемые должности и назначенный заработок.

Статья по теме: Нужно ли платить страховые взносы если деятельность ИП не велась

В следующем примере, работник прошел медосмотр самостоятельно, а предприятие впоследствии компенсировало понесенные им для этого расходы.

В данной ситуации, компенсационная выплата должна облагаться страховыми взносами для отчисления в государственный бюджет. Это объясняется тем обстоятельством, что компенсационные выплаты не входят в перечень исключений для удержания страховых взносов.

НДФЛ с суммы компенсации работнику расходов на медосмотр

Компенсация работодателем расходов работника на медосмотр: ндфл

Согласно Трудового кодекса РФ, обязательные и периодические медицинские осмотры работников должны проводится за счет средств работодателя. Данные о таких осмотрах заносятся в Личную медкнижку работника.

Медосмотр обязаны проходить следующие категории работников:

- организаций пищевой промышленности, общественного питания и торговли;

- работники водопроводных сооружений;

- медицинские организации;

- детские учреждения и некоторые другие организации.

На практике встречаются 2 ситуации:

- Работодатель за свой счет безналичным путем оплачивает медосмотры своих сотрудников медицинским учреждениям, либо выдает денежные средства непосредственно работнику (наличными или переводит на его счет) на эти цели.

- Работник оплачивает медосмотр за счет собственных средств, а работодатель позднее выплачивает работнику компенсацию этих расходов.

Согласно письма Минфина России от 8 февраля 2021 г. N 03-15-06/7527, в первом случае расходы освобождаются от налогообложения ндфл, во втором случае работодатель обязан удержать ндфл с суммы компенсации в бюджет:

указанные доходы освобождаются от налогообложения в случае безналичной оплаты работодателями медицинским организациям расходов на оказание медицинских услуг налогоплательщикам, а также в случае выдачи наличных денежных средств, предназначенных на эти цели, непосредственно налогоплательщику (членам его семьи, родителям, законным представителям) или зачисления средств, предназначенных на эти цели, на счета налогоплательщиков в банках.

В письме выше речь идет о первой ситуации, а не о компенсации уже фактически понесенных работником расходов на медосмотр.

Но в то же время, согласно письма Минфина России от 26 июля 2018 г. N 03-04-06/52404, работодатель и во втором случае имеет право не удерживать ндфл в бюджет:

суммы возмещения работодателем стоимости проведения обязательных медицинских осмотров работников, прохождение которых обусловлено требованиями статьи 213 Трудового кодекса, не могут быть признаны экономической выгодой (доходом) работников, соответственно, доходов, подлежащих обложению налогом на доходы физических лиц, в таком случае не возникает.

Следует отметить следующее: есть решение Октябрьского районного суда г. Самары Самарской области от 13.05.2015 № 12‑232/2015, согласно которому, работодатель может быть привлечен к административной ответственности за нарушение законодательства в сфере охраны труда в случае, если он сам не оплачивает медосмотры медучреждениям, а только компенсирует эти затраты своим работникам.

Также, согласно письма Минфина России от 8 сентября 2014 г. № 03-03-06/1/44840, так как расходы на медосмотры работников являются обязательными, работодатель имеет право учесть их в составе прочих расходов, тем самым уменьшить налоговую базу по налогу на прибыль и не уплачивать с этих сумм ндфл в бюджет.

Есть также судебные решения, подтверждающие эту позицию (ранее Минфин считал по-другому, такие расходы не облагаются ндфл только при осуществлении их работодателем за счет чистой прибыли, письмо Минфина РФ от 31 марта 2011 г. N 03-03-06/1/196).

Таким образом, на данный момент: если работодатель только компенсирует расходы на медосмотр работнику, тогда при не удержании ндфл в бюджет возможны споры с налоговыми органами и привлечение к административной ответственности. Если же он сам оплачивает медосмотры своих работников, тогда ндфл в любом случае платить не нужно.

Медосмотр и НДФЛ

Относительно того облагаются ли компенсации за медосмотр НДФЛ необходимо учесть следующее:

- налогом могут облагаться только те поступления, которые связаны с получением дохода гражданами или организациями;

- если работник получил компенсацию за понесенные перед этим расходы на прохождение медицинского осмотра, такие поступления нельзя считать доходами, поскольку они возмещают присутствовавшие прежде убытки.

При анализе изложенного, становится понятым, что компенсационные выплаты не могут облагаться НДФЛ, поскольку не являются доходом, а компенсируют понесенные гражданином убытки.

Но следует понимать, что ситуация, при которой будущий работник вынужден сам оплачивать услуги медицинской организации при поступлении на работу, является прямым нарушением законодательных норм. Ведь в этом случае расчетная налоговая база окажется меньше на указанную сумму.

Из рассмотренного в материале анализа становится понятным, что компенсация, выплачиваемая сотруднику за самостоятельное прохождение медосмотра, должна облагаться страховыми взносами, но не входит в число выплат, из которых удерживается НДФЛ.

За чей счет производятся медосмотры

Прежде всего, в Минфине обращают внимание на положения статьи 213 ТК РФ. В ней, в частности, сказано, что работники, занятые на тяжелых работах и на работах с вредными и (или) опасными условиями труда, проходят обязательные предварительные (при поступлении на работу) медицинские осмотры. При этом такие медицинские осмотры осуществляются за счет средств работодателя.

Как видно, ТК РФ не предусматривает оплату предварительных медосмотров за счет собственных средств работников с последующим возмещением таких расходов работодателем. Поэтому говорить об НДФЛ и взносах с сумм оплаты медосмотров можно в том случае, когда деньги перечисляет сам работодатель напрямую медицинскому учреждению или выдает (перечисляет) деньги на эти цели самому работнику.