Платите налоги в несколько кликов!

Платите налоги, взносы и сдавайте отчетность, не выходя из дома! Сервис напомнит обо всех отчетах.

Попробовать бесплатно

Правильно рассчитать налог на УСН 6 % несложно. Важно вовремя внести авансовые платежи и грамотно сократить сумму к уплате на размер страховых взносов. В этой статье мы покажем, как ИП и ООО сделать верный расчет для уплаты налога.

- Авансовые платежи

- Санкции за неуплату авансов и налога

- Расчет налога УСН 6 %

- Пример расчета авансового платежа за 1 квартал

- Пример расчета авансового платежа за полугодие

- Пример расчета налога за год

- Расчет УСН при превышении лимитов с 2021 года

- Бесплатный онлайн-калькулятор для расчета авансов

Авансовые платежи

Упрощенка предполагает одно правило: в течение года предприниматель или организация должны производить своего рода «предоплату налога» — авансовые платежи раз в квартал. Это делается до 25 числа в месяц, следующий за отчетным периодом. В 2021 и 2021 году сроки следующие:

| Отчетный период | 2020 год | 2021 год |

| 1 квартал | 27 апреля | 26 апреля |

| полугодие | 27 июля | 26 июля |

| 9 месяцев | 26 октября | 25 октября |

Затем по итогам года рассчитывается и уплачивается остаток налога. Его платят не позднее того срока, который установлен для сдачи налоговой декларации по упрощенке. В 2021 и 2021 году сроки следующие:Смещение дат связано с тем, что крайний срок сдачи выпадает на выходной день. В таком случае уплатить налог можно в ближайший следующий рабочий день.

| Отчетный период | 2020 год | 2021 год |

| Для ИП | 30 апреля | 30 апреля |

| Для ООО | 31 марта | 31 марта |

Санкции за неуплату авансов и налога

Если бизнес проигнорирует ежеквартальную «предоплату налога» и уплатит всю сумму по завершении календарного года, то понесет наказание по налоговому кодексу. При отсутствии авансовых платежей налоговая может начислять пени за каждый день просрочки (воспользуйтесь нашим бесплатным калькулятором пеней, чтобы рассчитать их сумму). А при неуплате налога по итогам года контролирующий орган вправе оштрафовать организацию или предпринимателя. Штраф может составить 20 % или даже 40 % от неуплаты. Но если фирма или ИП спохватились и уплатили налог до того, как чиновники обнаружили неуплату, будут начислены только пени.

Расчет налога УСН «доходы»

Исчисление налога делается по формуле:

Сумма налога = Доход × Ставка налога

Внимание! С 2021 года у регионов есть право дифференцировать налоговую ставку по УСН «Доходы» от 1 до 6%. Уточняйте актуальную ставку для вашего вида деятельности в вашем регионе. С 2021 года появится еще один вариант ставки — 8 %. По ней налог платят те, кто не соблюдал лимиты по УСН.

В качестве Доходов мы рассматриваем все наличные и безналичные доходы ИП или организации за интересующий нас налоговый период. Налогом облагаются и доходы от реализации, и внереализационные доходы. Но есть группы доходов, которые освобождены от налогообложения (ст. 346.15 НК РФ).

Сумму налога можно уменьшить: вычесть из нее страховые взносы, которые уплачены в фонды за сотрудников (и за себя — в случае ИП), взносы по договорам добровольного страхования, а также больничные пособия, которые были выплачены сотрудникам за счет работодателя. Важное уточнение: это происходит только в том случае, если взносы уже уплачены в том налоговом периоде, за который мы рассчитываем налог.

- ООО и ИП с сотрудниками могут снизить сумму налога не более чем на 50 %.

- ИП без работников, который платит страховые взносы только за себя, может снизить налог на весь размер страховых взносов без ограничений. Если годовой доход ИП превышает 300 тыс. рублей, и он платит дополнительные взносы в размере 1% с доходов, превышающих 300 тыс. рублей, то предприниматель может уменьшать налог и на эту сумму дополнительных взносов (после их уплаты).

Организации и предприниматели из сферы торговли могут уменьшать налог еще и на сумму торгового сбора, но только ту его часть, которая начислена с доходов от торговли. Если налог с торговой деятельности меньше, чем сумма сбора, разницу нельзя вычесть из налога по другим видам деятельности. При этом ограничение для ООО и ИП с сотрудниками на 50 % не применяется в отношении торгового сбора.

Налоговая база на УСН

1. Для УСН «доходы» налоговой базой для определения налога являются доходы. 2. Для УСН «доходы, уменьшенные на величину расходов», налоговой базой является денежное выражение доходов, уменьшенных на величину расходов.

Для обоих вариантов порядок определения и состав доходов одинаков, доходами на УСН признаются:

- доходы от реализации, т. е. выручка от реализации товаров, работ и услуг собственного производства и приобретенных ранее, и выручка от реализации имущественных прав;

- доходы внереализационные, указанные в ст. 250 НК РФ, такие как безвозмездно полученное имущество, доходы в виде процентов по договорам займа, кредита, банковского счета, ценным бумагам, положительной курсовой и суммовой разницы и др.

Расходы, признаваемые на упрощенной системе, приведены в ст. 346.16 НК РФ. Перечень расходов достаточно велик. При необходимости Вы можете ознакомиться с ним непосредственно в НК РФ.

В статьях с 346.15 по 346.17 НК РФ указан порядок определения и признания доходов и расходов на УСН.

Пример расчета авансового платежа для ИП Петров А.В. за полугодие на УСН 6 %

Выручка Петрова с января по конец июня составила 500 000 рублей (из них 300 000 рублей за 1 квартал). У ИП Петрова нет сотрудников, он платит страховые взносы за себя, и в первом квартале он уплатил 10 000 рублей, а во втором квартале 11 000 рублей. ИП может снизить сумму налога на всю сумму страховых взносов, без ограничений.

Авансовый платеж в 1 квартале составил: 300 000 × 6 % – 10 000 (взносы) = 8 000 рублей.

Расчет авансового платежа за 1 полугодие: 500 000 × 6 % = 30 000 рублей.

Мы можем уменьшить эту сумму на размер уплаченных страховых взносов и авансовые платеж за 1 квартал.

Тогда авансовый платеж за 1 полугодие составит: 30 000 – 8 000 – 10 000 – 11 000 = 1 000 рублей.

Таким образом, ИП Петров должен уплатить 1 000 рублей авансового платежа до 25 июля.

По итогам прошедшего года тоже нужно заплатить налоги. Для этого необходимо всю выручку, полученную за 12 месяцев, умножить на ставку налоги и из полученной суммы вычесть все уплаченные в отчетном году страховые взносы и авансовые платежи.

Какие налоги платит ИП

На самом деле УСН (налоговая база — доходы) представляется одной из самых простых систем налогообложения. От ИП требуется минимум усилий по ведению учета и расчета налогов.

ИП, выбравший УСН (налоговая база — доходы), уплачивает УСН по ставке 6% (субъект РФ может ее снизить для некоторых видов деятельности). При этом ИП освобождается от уплаты НДФЛ в части доходов от предпринимательской деятельности, НДС и налога на имущество (за исключением объектов недвижимости, которые облагаются налогом на имущество в особом порядке, исходя из их кадастровой стоимости). ИП не ведет бухгалтерский учет.

Для того, чтобы рассчитать облагаемую сумму доходов, ИП обязаны вести учет доходов в книге учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения (ст. 346.24 НК РФ). Форма такой Книги утверждена Приказом Минфина России от 22.10.2012 N 135н. Книга представляет собой реестр документов, на основании которых определяется сумма доходов. Также в книге фиксируется оплата страховых взносов, уменьшающая сумму налога. Основной источник данных для заполнения Книги нашего юного предпринимателя — это выписка по расчетному счету за соответствующий период.

КБК по УСН «доходы» 6% — 18210501011011000110.

Шаблон для заполнения платежного поручения можно сформировать с помощью сервиса на сайте nalog.ru: https://service.nalog.ru/payment/payment.html. Плательщику нужно выбрать вид платежа и сервис предложит КБК.

Кроме того, ИП должен уплачивать за себя суммы страховых взносов в ПФ РФ и ФФОМС РФ:

1) страховые взносы на обязательное пенсионное страхование в размере, который определяется в следующем порядке:

— в случае, если величина дохода плательщика за расчетный период не превышает 300 000 рублей, — в фиксированном размере 26 545 рублей за расчетный период 2021 года, 29 354 рублей за расчетный период 2021 года, 32 448 рублей за расчетный период 2021 года;

— в случае, если величина дохода плательщика за расчетный период превышает 300 000 рублей, — в фиксированном размере 26 545 рублей за расчетный период 2021 года (29 354 рублей за расчетный период 2019 года, 32 448 рублей за расчетный период 2021 года) плюс 1,0 процента суммы дохода плательщика, превышающего 300 000 рублей за расчетный период. При этом размер страховых взносов на обязательное пенсионное страхование за расчетный период не может быть более восьмикратного фиксированного размера страховых взносов на обязательное пенсионное страхование, установленного абзацем вторым настоящего подпункта (26 545 * 8 = 212 360 руб.);

2) страховые взносы на обязательное медицинское страхование в фиксированном размере 5 840 рублей за расчетный период 2021 года, 6 884 рублей за расчетный период 2021 года и 8 426 рублей за расчетный период 2021 года.

Фиксированным платежом признается вся сумма: 26 545 + 1% от суммы превышения 300 000 + 5 840.

Суммы страховых взносов за расчетный период уплачиваются ИП не позднее 31 декабря текущего календарного года. Страховые взносы, исчисленные с суммы дохода плательщика, превышающей 300 000 рублей за расчетный период, уплачиваются плательщиком не позднее 1 июля года, следующего за истекшим расчетным периодом.

Сумму, которую следует заплатить до конца года, можно уплатить сразу всю или перечислять их частями. Например, раз в квартал в сумме, относящейся к текущему кварталу.

Сумма доходов (для того, чтобы рассчитать величину — 1% от суммы превышения 300 000 руб.) определяется по данным декларации — строка 113 раздела 2.1.1 декларации по УСН (налоговая база — доходы).

Если наш ИП зарегистрировался не с начала года, то ему нужно заплатить страховые взносы в меньшем размере, а именно — пропорционально дням с даты регистрации ИП до конца года.

Например, ИП зарегистрировался 20 февраля. Следовательно, период с даты регистрации до конца года составляет 10 месяцев и 9 дней. Сумма страхового взноса по сроку до 31 декабря составит:

Сумма за 10 месяцев = (26545 5840) *10/12 = 26 987,50 руб.

Сумма за 9 дней февраля = ((26545 5840)/12) * 9/28 = 867,46 руб.

Итого = 27 854,96 руб.

КБК фиксированного взноса на ОПС — 182 102 02140 06 1110 160.

КБК фиксированного взноса на ОМС — 182 102 02103 08 1013 160.

Пример расчета налога по УСН 6 % за год для ООО «Поддержка»

За 2021 год ООО «Поддержка» заработало 18 млн рублей.

- 1 квартал — 5 млн;

- 2 квартал — 4 млн;

- 3 квартал — 3 млн;

- 4 квартал — 6 млн.

В организации работает 12 сотрудников с постоянной зарплатой. Сумма взносов за них в каждом квартале одинакова и составляет 216 000 рублей. Рассчитаем авансовые платежи за каждый квартал с учетом страховых взносов.

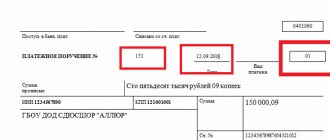

- Авансовый платеж за 1 квартал = 5 млн × 6 % = 300 000 рублей. За вычетом страховых взносов платеж составит = 300 000 × 50 % = 150 000 рублей.

- Авансовый платеж за 2 квартал = 4 млн × 6 % = 240 000 рублей. За вычетом страховых взносов и авансового платежа за 1 квартал платеж составит = 240 000 × 50 % = 120 000 рублей.

- Авансовый платеж за 3 квартал = 3 млн × 6 % = 180 000 рублей. За вычетом страховых взносов платеж составит = 180 000 × 50 % = 90 000 рублей.

Итоговый платеж за год составит:

- Рассчитаем сумму налога к уплате: 18 000 000 рублей × 6 % = 1 080 тыс. рублей;

- За вычетом страховых взносов: 1 080 × 50 % = 540 тыс. рублей;

- За вычетом авансовых платежей: 540 – 150 – 120 – 90 = 180 тыс. рублей осталось заплатить ООО «Поддержка» по итогам года.

Расчет УСН при превышении лимитов с 2021 года

С 2021 года от величины доходов и количества сотрудников будет зависеть налоговая ставка, которую должен применять упрощенец. Если доходы не превышают стандартные 150 млн рублей, а средняя численность сотрудников не превышает 100 человек, платите налог по действующей в регионе ставке — от 1 до 6 %. При превышении указанных величин ставка налога по УСН «доходы» увеличивается до 8 %, независимо от наличия пониженной региональной ставки.

Повышенная ставка 8 % может применяться до тех пор, как организация утратит право на применение УСН. В 2021 году это происходит при нарушении следующих условий:

- Доходы не превышают 200 млн рублей с начала года;

- Средняя численность сотрудников за отчетный и налоговый периоды не превышает 130 человек.

Повышенные ставки надо применять с начала квартала, в котором доходы превысили 150 млн рублей или численность сотрудников — 100 человек. Авансовые платежи за прошлые отчетные периоды не нужно пересчитывать. Формула следующая:

Авансовый платеж за период с превышением = Доходы за предыдущий отчетный период × 6 % + (Доходы за период с превышением — Доходы за предыдущий отчетный период × 8 %) – налоговый вычет.

Пример расчета авансового платежа по ставке 8 %

Доходы ООО «Источник» в 2021 году превысили 150 млн рублей. По итогам полугодия выручка составила 90 млн рублей, а по итогам 9 месяцев 155 млн рублей. Авансовый платеж за 9 месяцев нужно рассчитать по повышенной налоговой ставке 8 %.

Авансовый платеж за 9 месяцев: (90 млн рублей × 6 %) + (155 млн рублей — 90 млн рублей) × 8 % = 10 600 000 рублей.

Начисленный авансовый платеж можно уменьшить на налоговый вычет по страхвзносам, уплаченным за 9 месяцев, в сумме 260 000 рублей. А также на авансовые платежи, уплаченные за 1 квартал и полугодие, в сумме 5 400 000 рублей.

Авансовый платеж по итогам 9 месяцев 2021 года: 10 600 000 рублей — 5 400 000 рублей — 260 000 рублей = 4 940 000 рублей.

Таким образом, ООО «Источник» должно доплатить 4 940 000 рублей до 25 октября 2021 года.

Для расчета налога по итогам года порядок практически аналогичный. Налоговую базу поделите между периодами, в которых вы применяли стандартные и повышенные ставки. Чтобы получить налог к доплате по итогам года, уменьшите его на авансовые платежи и налоговый вычет.

Пример расчета налога за год по ставке 8 %

ООО «Глубина» по итогам года заработало 190 млн рублей.Доходы за первое полугодие составили 120 млн рублей, за 9 месяцев — 165 млн рублей.

Налог по итогам 2021 года: (120 млн рублей × 6 %) + ((190 млн рублей — 120 млн рублей) × 8 %) = 12 800 000 рублей.

Начисленный налог можно уменьшить на авансовые платежи, уплаченные в течение года.

Сумма налога к доплате за 2021 год: 120 000 = 2 000 000 рублей. Дополнительно эту сумму можно уменьшить на вычеты.

Калькулятор УСН

Воспользуйтесь нашим бесплатным калькулятором налога УСН и рассчитайте сумму платежа. Он подходит для ИП с работниками, ИП без работников и ООО. Калькулятор учитывает страховые взносы и торговый сбор, если вы его платите.

Аккуратный учет доходов позволит организации или ИП на УСН 6 % правильно рассчитать суммы авансовых платежей по налогу и сумму налога за календарный год. Если вы не хотите рассчитывать сами, работайте в веб-сервисе Контур.Бухгалтерия: система сама рассчитает суммы, подготовит платежки и напомнит о сроках уплаты.

Что собой подразумевает система УСН доходы

Одним из льготных режимов по налогам является УСН, которая имеет две разновидности – УСН доходы и УСН доходы, уменьшенные на расходы. Рассмотрим подробнее первую подсистему упрощенного налогового режима.

НК РФ устанавливает, что налогоплательщик рассчитывает и уплачивает в бюджет единый налог, который определяется путем умножения налогооблагаемой базы на действующую ставку налога 6%. Субъектам дано право снижать размер данной ставки.

База по налогу равна выручке компании и иным доходам поступающим на счет компании или в ее кассу. При этой системе необходимо вести учет только доходов. Для этого налогоплательщику достаточно заполнять регистр по налогам Книгу доходов и расходов.

При этом единый налог заменяет собой налог на прибыль, НДС, налог на имущество. Однако, нужно помнить, что по последнему налогу в настоящее время идет переходный период, в течение которого налоговая база по налогу на имущество переходит с исчисления инвентарной стоимости на кадастровую. В этом случае на УСН освобождение от исчисления налога на имущество не производится.

Внимание! По сравнению со второй разновидностью — УСН доходы минус расходы, эта система является наиболее простой, как по составлению отчетов и исчислению налогов, так и ведению бухучета.