В какой валюте по стандарту оформляется документ?

Документ, который предоставляет основание на принятие товаров или услуг, имущественных прав, работ – называется счет-фактура. Составляется документ от продавца, оформление и реквизиты заполнения рассмотрены в правительственном Постановлении № 1137 “О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость”, и в Федеральном Законе за номером 229. Подробнее о том, какие реквизиты и как заполняются в различных счетах-фактурах, мы рассказывали тут.

Согласно стандартному образцу в РФ счета-фактуры оформляются в валюте, которая принята и установлена на территории России на законодательном уровне – в рублях.

Наличие правильно заполненного документа гарантирует возвращения НДС от предъявленных товаров, услуг или работ.

Когда можно выписывать счет-фактуру в валюте

Согласно п. 7 ст. 169 НК РФ счет-фактуру в валюте можно составлять, если условия сделки в договоре выражены в валюте. Вместе с тем параллельно с этой нормой НК в законодательстве существуют еще одна: подп. «м» п. 1 разд. II постановления Правительства РФ «О заполнении документов при расчетах по НДС» от 26.12.2011 № 1137 гласит, что в случае, если обязательство по договору зафиксировано в валютном эквиваленте, но валютой платежей являются рубли, счет-фактуру следует выставлять в рублях.

Таким образом, возникает неясность при применении данных норм к сделкам между резидентами РФ:

- с одной стороны, вроде бы можно выставлять счет-фактуру в валюте, если обязательство выражено в валюте (условных единицах);

- с другой стороны, при этом нарушается порядок оформления счетов-фактур по установленным для резидентов РФ правилам, необходимым для принятия их в налоговом учете по НДС.

Данным моментом активно пользуются налоговики, проверяющие правомерность принятия к вычету НДС. Принятый в вычет налог по счету-фактуре, выписанному в валюте, не подтверждают и регистрируют занижение НДС со всеми вытекающими последствиями. Периодически ФНС подкрепляет свою позицию собственными разъяснительными письмами. Например, одно из последних — письмо от 21.07.2015 № ЕД-4-3/12813 — очередной раз ссылается на порядок выписки документов по НДС, утвержденный постановлением № 1137 (в рублях), как на единственно правильный.

ОБРАТИТЕ ВНИМАНИЕ! Проблемы с вычетом по валютным счетам-фактурам возникают у покупателей. Применить какие-то санкции к продавцу, который выписал документы в валюте, налоговики обычно не пытаются. Исключения бывают только в случаях, когда продавец, отражая данные в налоговых регистрах, неверно пересчитал сумму выручки в рубли по таким счетам-фактурам и тем самым занизил базу по НДС.

Когда возможно внесение иностранных денег?

Можно ли выставлять данный документ в иностранной валюте, в евро и долларах, например? Да, это допустимо. Современные поставщики все больше приобретают товары в зарубежных магазинах и иностранных партнеров. Договора при этом заключаются в валюте продающей страны.

Это делается для устранения колебаний курса валют. Для управленцев это выгодно, для российских бухгалтеров представляет сложность в расчетах и переводе налоговых вычетов.

Для налоговой счет-фактура, по закону, выставляется в рублях (согласно статье 317 ГК РФ – денежные обязательства указываются в рублях и эквивалентно условным единицам или иностранным деньгам). В случаях оформления покупок от иностранных продавцов в документации указывается валюта продающей стороны и ее код.

Налоговым Кодексом не запрещено использование иностранной валюты при заполнении документации. В случаях, когда оплата товаров или услуг воспроизводиться иностранными деньгами, то счет-фактура может быть составлена с указанием иностранной валюты. Таким образом, валюту указывают в случаях покупок, оказания услуг и совершения сделок с иностранцами, заграничными магазинами и партнерами, если имеется законодательное разрешение.

Не допустить ошибок при заполнении счетов-фактур вам помогут специальные публикации наших экспертов, из которых вы узнаете:

- Что такое номер документа и как выглядит стандартный бланк?

- Каковы правила оформления счет-фактур на услуги, на аванс и на возврат товара?

- В какие сроки необходимо выставить счет-фактуру покупателю?

- Каковы правила заполнения документа обособленными подразделениями?

Договор на поставку ТМЦ в евро, а оплата в рублях. В какой валюте составлять первичные документы?

Если расчеты по договору проводятся в иностранной валюте, бухгалтерские записи делайте в рублях и одновременно в иностранной валюте. Если же расчеты по договору проводятся в рублях, бухгалтерские записи делайте только в рублях (п. 20 ПБУ 3/2006).

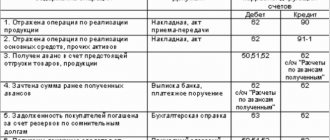

Принятие к учету имущества, стоимость которого выражена в иностранной валюте, отражайте проводками:

| Содержание операции | Дебет | Кредит | Первичный документ |

| Получены от продавца ОС, товары и иное имущество | (, и др.) | Отгрузочные документы продавца | |

| Отражен НДС со стоимости имущества | Счет-фактура |

В налоговом учете стоимость имущества, выраженную в иностранной валюте, пересчитывайте в рубли по курсу, действующему (п. 10 ст. 272 НК РФ, Письма ФНС России от 31.08.2010 N ШС-37-3/[email protected], Минфина России от 13.05.2010 N 03-03-06/1/328, от 28.10.2010 N 03-03-05/239):

на дату перечисления аванса продавцу — в части, оплаченной авансом;

на дату перехода права собственности на это имущество — в части стоимости, не покрытой ранее перечисленным авансом.

Для пересчета используйте курс, установленный Банком России. Если договором в у. е. предусмотрен отличный от официального курс, то применяйте этот курс (п. 10 ст. 272 НК РФ).

Готовое решение: Как покупателю учитывать расчеты по договору в иностранной валюте или условных единицах (КонсультантПлюс, 2019) {КонсультантПлюс}

- При поставке товаров (выполнении работ, оказании услуг), стоимость которых выражена в иностранной валюте или условных денежных единицах, но подлежит оплате в рублях, следует учитывать мнение контролирующих органов, согласно которому составление первичных документов в валюте или условных единицах является неправомерным. Если расчеты по договору производятся на территории РФ в рублях, товары (работы, услуги) должны приниматься покупателями (заказчиками) к учету на основании первичных документов, в которых стоимость указана в рублях (Письма УФНС России по Московской области от 28.02.2014 N 16-21/10933, Минфина России от 17.07.2007 N 03-03-06/2/127, от 06.03.2001 N 04-02-05/1/47).

Такой же подход прослеживается в Правилах заполнения счета-фактуры, которыми не допускается оформление документа в иностранной валюте при реализации товаров (работ, услуг) на условиях их оплаты в российских рублях в сумме, эквивалентной определенной сумме в иностранной валюте или в условных денежных единицах. Очевидно, что такие же требования предъявляются контролирующими органами к заполнению универсального передаточного документа (УПД) независимо от его статуса.

По нашему мнению, Закон о бухгалтерском учете не содержит запрета на составление или принятие к бухгалтерскому учету первичных учетных документов в валюте или условных единицах. Требование о составлении первичных учетных документов в рублях в нем также отсутствует. Более того, первичный учетный документ может вообще не содержать величину денежного измерения факта хозяйственной жизни (п. 5 ч. 2 ст. 9 Закона о бухгалтерском учете). Обязательность денежного измерения объектов бухгалтерского учета, причем именно в валюте РФ, установлена для отражения этих объектов в регистрах бухгалтерского учета. Для этого их стоимость, выраженная в иностранной валюте, пересчитывается в рубли (ч. 3 ст. 12 Закона о бухгалтерском учете).

В ряде случаев налогоплательщикам в суде удавалось доказать, что составление первичных документов в условных денежных единицах или в иностранной валюте не противоречит законодательству РФ и не препятствует покупателю (заказчику) учитывать расходы для целей налогообложения прибыли, а также принимать к вычету НДС (Постановления ФАС Московского округа от 19.08.2009 N КА-А40/7963-09, от 11.01.2008 N КА-А41/12903-07, от 02.03.2007, 09.03.2007 N КА-А40/129-07).

Тем не менее, чтобы не создавать налоговые риски для покупателей (заказчиков), для оформления отгрузки товаров (выполнения работ, оказания услуг) по договорам, предусматривающим оплату в рублях в сумме, эквивалентной определенной сумме в иностранной валюте или в условных денежных единицах, рекомендуем утвердить в учетной политике формы первичных учетных документов в рублях, предусмотрев в них дополнительно графы для указания сумм в иностранной валюте (условных денежных единицах).

Пример составления накладной на товар, стоимость которого в договоре установлена в иностранной валюте, а оплата предусмотрена в рублях по курсу Банка России…

{Готовое решение: Можно ли составлять первичные учетные документы в иностранной валюте, если расчеты с покупателями (заказчиками) производятся в рублях (КонсультантПлюс, 2019) {КонсультантПлюс}}

- 1. Когда можно выставить счет-фактуру в иностранной валюте…

Готовое решение: Счет-фактура в иностранной валюте (КонсультантПлюс, 2019) {КонсультантПлюс}

- В каких случаях можно составлять товарную накладную в иностранной валюте…

{Готовое решение: В каких случаях можно составлять товарную накладную в иностранной валюте (КонсультантПлюс, 2019) {КонсультантПлюс}}

Как грамотно отобразить данные?

- Рубли – в счете-фактуре указывается наименование, цифровой код валюты – “Российский рубль, код 643, RUB”.

- Доллары – “Доллар США, код 840, USA”.

- Евро – “Евро, код 978, EUR”.

В счете-фактуре в строке номер семь указывается наименование валют, их кодовое значение. Цифровой код сверяется с Общероссийским классификатором. Цена может выражаться как в российской, так и иностранной валюте, в зависимости от ситуаций.

Например, при отгрузке товара на обе валюты, цена в счете выражается разными денежными единицами, или при конечном результате стоимости указан рубль, значит в строке указывается российская валюта.

ФИЛИАЛ ИНОСТРАННОЙ КОМПАНИИ – ПЛАТЕЛЬЩИК НДС.

Проинформируем для начала: филиал или представительство иностранного юридического лица, созданные на территории РФ, признаются организациями – плательщиками НДС (см. п. 2 ст. 11, ст. 143 НК РФ), которые обладают правами и исполняют обязанности в соответствии с налоговым законодательством Российской Федерации наравне с российскими организациями в случае, если они состоят на учете в налоговом органе в качестве налогоплательщика. Об этом ФНС напомнила в Письме от 29.09.2016 № СД-18-3/1011 и здесь же отметила, что налогоплательщики – иностранные организации, не состоящие на учете в налоговых органах в качестве налогоплательщика, общую сумму НДС в силу п. 3 ст. 166 НК РФ не исчисляют.

В рассматриваемом нами случае филиал иностранной компании (подрядчик) является плательщиком НДС и действует в соответствии с нормами, предусмотренными гл. 21 НК РФ. Базу по налогу подрядчик определит с учетом п. 3 ст. 153 НК РФ: полученную в иностранной валюте выручку пересчитает в рубли по курсу ЦБ РФ. Дата пересчета соответствует моменту определения налоговой базы при реализации (передаче) товаров (работ, услуг), имущественных прав, установленному ст. 167 НК РФ, как наиболее ранняя из следующих дат:

1) день отгрузки (передачи) товаров (работ, услуг), имущественных прав;

2) день оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

Нарушение законодательства

При оформлении документации может быть указано неверно название расчетной валюты, ее цифровой код. В таком случае у покупателя возникнут проблемы при расчете НДС.

Но с учетом нюансов по оформлению, допускаются незначительные ошибки – например, не указан код, а присутствует только наименование, это в документе допустимо.

Статьей 15, 25 КоАП предусмотрена административная ответственность за нарушения в области валютного оборота и регулирования. Незаконными валютными операциями являются действия связанные с незаконными переводами и оплатой товар и услуг, которые обходят налоговые вычеты.

Денежные операции, связанные с невыполнением требований по отношению к валютным операциям, установленным на законодательном уровне – не использование специальных счетов резервирования, списание/зачисление денежных сумм или внешних/внутренних ценных бумаг со счетов без выполнения требований и правил резервирования.

МОМЕНТ ОПРЕДЕЛЕНИЯ НАЛОГОВОЙ БАЗЫ – ДЕНЬ ОПЛАТЫ.

По-другому складывается ситуация, когда договор содержит условие о предварительной оплате. В этом случае подрядчику придется дважды пересчитывать полученную валюту в рубли, ориентируясь на курс валюты на даты получения аванса и выполнения работ (п. 14 ст. 167 НК РФ).

В целях установления момента определения налоговой базы по НДС днем выполнения работ (оказания услуг), то есть днем отгрузки, признают дату подписания акта сдачи-приемки работ (услуг) заказчиком.

Исчислив с полученной предоплаты «авансовый» НДС, подрядчик выпишет «авансовый» счет-фактуру и зарегистрирует документ в книге продаж (аналогично тому, как это показано в примере 2).

В дальнейшем, при окончании строительства и подписании акта-приемки законченного строительством объекта, подрядчик вновь исчислит НДС, оформит «отгрузочный» счет-фактуру, зарегистрирует документ в книге продаж, а «авансовый» НДС (в силу п. 8 ст. 171 НК РФ) примет к вычету. «Авансовый» НДС подлежит вычету в размере налога, исчисленного со стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, в оплату которых подлежат зачету суммы ранее полученной оплаты, частичной оплаты согласно условиям договора (при наличии таких условий) (п. 6 ст. 172 НК РФ).

Пример 3:

Слегка переделаем условия примера 1. Предположим, что договором предусмотрена 100%-я предоплата, которую подрядчик в сумме 17 700 евро получил 04.05.2017 (курс валюты в этот день – 62,32 руб./евро).

Акт сдачи-приемки работ подписан 24.10.2017. Курс евро по отношению к российскому рублю на эту дату составил 67,56 руб./евро.

В бухгалтерском учете подрядчика были сделаны следующие записи:

| Содержание операции | Дебет | Кредит | Сумма, руб. |

| 04.05.2017 | |||

| Получена предоплата в счет последующего выполнения строительных работ (17 700 евро х 62,32 руб./евро) | 52 | 62 | 1 103 064 |

| Начислен «авансовый» НДС* (2 700 евро х 62,32 руб./евро) | 76‑ав | 68 | 168 264 |

| 24.10.2017 | |||

| Отражена бухгалтерская выручка исходя из курса, действующего на дату получения аванса** (17 700 евро х 62,32 руб./евро) | 62 | 90-1 | 1 103 064 |

| Отражен «отгрузочный» НДС*** (2 700 евро х 67,56 руб./евро) | 90-3 | 68 | 182 412 |

| Принят к вычету «авансовый» НДС**** | 68 | 76‑ав | 168 264 |

* «Авансовый» счет-фактура отражен в книге продаж за II квартал 2017 года (приведем лишь интересующие нас графы):

| № графы | Показатель |

| 13а | 17 700 (евро, 978) |

| 14 | 934 800 (руб.) |

| 17 | 168 264 (руб.) |

** В бухгалтерском учете суммы полученной предварительной оплаты дальнейшей переоценке не подлежат. Доходы продавца признаются в оценке в рублях по курсу, действовавшему на дату пересчета в рубли средств полученной предоплаты, на что указывает п. 9 ПБУ 3/2006.

*** Несмотря на то, что в бухгалтерском учете на дату подписания акта выполненных работ выручка признается в размере полученной предоплаты, для целей обложения НДС таковая подлежит пересчету на дату выполнения работ (п. 3 ст. 153, п. 14 ст. 167 НК РФ). Соответственно, подрядчик пересчитает валютную выручку на 24.10.2017 (17 700 евро x 67,56 руб./евро = 1 195 812 руб.) и определит сумму налога, подлежащую уплате с объема выполненных работ (2 700 евро х 67,56 руб./евро = 182 412 руб.).

«Отгрузочный» счет-фактуру он зафиксирует в книге продаж, в которой интересующие нас графы будут заполнены так:

| № графы | Показатель |

| 13а | 17 700 (евро, 978) |

| 14 | 1 013 400 (руб.) |

| 17 | 182 412 (руб.) |

**** Поскольку у налогоплательщика возникло право на вычет НДС, уплаченного с предоплаты, он отразит «авансовый» счет-фактуру в книге покупок (п. 22 Правил ведения книги покупок).

ПРОСИМ УТОЧНИТЬ…

Рассматриваемый пример продемонстрировал ситуацию, когда «авансовый» НДС меньше «отгрузочного» налога (бюджет «не обижен»). При другом раскладе картина может поменяться (сумма «авансового» НДС к вычету из‑за разницы курсов превысит сумму «отгрузочного» НДС), и бюджет «недополучит». Не «зацепит» ли данный факт контролеров?

Другими словами, может ли подрядчик принять к вычету всю сумму НДС, исчисленного с полученного в иностранной валюте 100%-го аванса, даже тогда, когда НДС, исчисленный со стоимости выполненных работ, выраженной в валюте, в результате колебаний курса валют оказывается меньше «авансового» НДС? И как принять к вычету НДС и восстановить налог покупателю?

Подобным вопросом задался налогоплательщик (тот самый филиал иностранной компании – подрядчик), адресовав его в Минфин (см. Письмо от 27.07.2017 № 03‑07‑08/47922). А чтобы получить более четкий ответ, он приложил примеры расчетов (Письмо от 05.09.2017 № 03‑07‑08/56880), согласно которым в одном случае курс валюты с момента 100%-й предоплаты работ до дня их реализации снизился, а в другом – вырос.

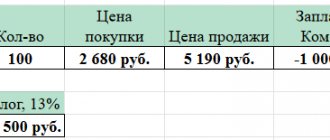

| Содержание операции у подрядчика (заказчика) | Подрядчик | Заказчик | Подрядчик | Заказчик |

| при снижении курса с 65 до 60 руб./долл. | при росте курса с 55 до 70 руб./долл. | |||

| Поступила (перечислена) предоплата в размере 118 000 долл. | 7 670 000 | 7 670 000 | 6 490 000 | 6 490 000 |

| Отражен (принят к вычету) «авансовый» НДС | 1 170 000 | 1 170 000 | 990 000 | 990 000 |

| Отражена выручка от реализации работ (стоимость работ) без НДС* | 6 590 000 | 6 590 000 | 5 230 000 | 5 230 000 |

| Отражен (принят к вычету) НДС с выполненных работ | 1 080 000 | 1 080 000 | 1 260 000 | 1 260 000 |

| Зачтена сумма предварительной оплаты | 7 670 000 | 7 670 000 | 6 490 000 | 6 490 000 |

| Принят к вычету (восстановлен) «авансовый» НДС | 1 170 000 | 1 170 000 | 990 000 | 990 000 |

* Пересчет выручки от реализации по курсу валюты, действующему на дату получения предоплаты за минусом НДС, рассчитанного по курсу на дату отгрузки. В частности:

- при снижении курса: 118 000 долл. х 65 руб./долл. — (118 000 долл. х 18/118 х 60 руб./долл.) = 7 670 000 руб. — 1 080 000 руб. = 6 590 000 руб.;

- при росте курса: 118 000 долл. х 55 руб./долл. — (118 000 долл. х 18/118 х 70 руб./долл.) = 6 490 000 руб. — 1 260 000 руб. = 5 230 000 руб.

Минфин, как это водится, «конкретикой» не отличается: о том, верен ли порядок возмещения НДС с полученных авансов у подрядчика и восстановления «авансового» НДС у заказчика, не высказался. Специалисты ведомства лишь сослались на нормы НК РФ, указав, что:

- при получении предоплаты в инвалюте в счет выполнения работ, не поименованных в п. 1 ст. 164 НК РФ, сумма предоплаты пересчитывается в рубли по курс ЦБ РФ на дату ее получения;

- уплаченный в составе предоплаты НДС покупатель вправе заявить к вычету (п. 12 ст. 171 НК РФ);

- условия для вычета «авансового» НДС покупателем перечислены в п. 9 ст. 172 НК РФ: это наличие «авансового» счета-фактуры, документов, подтверждающих фактическое перечисление аванса, и договора, предусматривающего перечисление авансового платежа.

Таким образом, при предоплате работ в иностранной валюте сумма налога, подлежащая вычету у заказчика работ, пересчитывается в рубли по курсу ЦБ РФ на дату перечисления средств.

Суммы НДС, предъявленные подрядчиком в отношении выполненных работ, принимаются к вычету у заказчика в порядке и на условиях, установленных п. 2 ст. 171 и п. 1 ст. 172 НК РФ. Иностранная валюта при этом пересчитывается в рубли по курсу ЦБ РФ на дату принятия на учет товаров (работ, услуг), имущественных прав (абз. 4 п. 1 ст. 172 НК РФ). С данного момента у заказчика возникает обязанность по восстановлению ранее принятой к вычету суммы «авансового» налога (пп. 3 п. 3 ст. 170 НК РФ). НДС восстанавливается в сумме, ранее принятой к вычету в отношении оплаты (частичной оплаты).

Что касается подрядчика. Согласно п. 14 ст. 167, п. 8 ст. 171 и п. 6 ст. 172 НК РФ при определении суммы налога, подлежащей уплате в бюджет по работам, выполненным в счет полученной оплаты (частичной оплаты), к вычету принимается сумма НДС, фактически исчисленная на дату получения оплаты (частичной оплаты), независимо от курса иностранной валюты, действующего на дату выполнения работ.