Бухгалтерский учет расчетов с поставщиками — минимум теории

Если говорить о сути участка работы с поставщиками, то скажем всего два слова – мы покупаем, и мы оплачиваем. Детали этого участка раскрываются в ситуациях, которые возникают когда мы покупаем или оплачиваем. Например.

Мы покупаем у поставщиков материалы, товары, основные средства, услуги. А если материальные ценности пришли с дополнительными суммами на транспортировку, то как их учитывать? А если оказывается, что в поставке брак, недостача. Как тут действовать?

Поставщик может сказать, что мы ему должны некую сумму, а у нас в учете совсем другая сумма. Что делать? Здесь без сверки взаиморасчетов не обойтись. И это еще не все.

Поставщик, которому мы должны, сделал новую фирму и перевел наш долг на нее. а что в этом случае нам делать?

Видите, получается много разных ситуаций. Но они просты и при правильном понимании сути – без труда можно предположить, какая нужна проводка.

К тому же, указанные ситуации для небольших предприятий – редкие случаи. В общем, ничего трудного и страшного нет. Читайте статьи сайта, занимайтесь на практических занятиях и, в самое короткое время Вы все поймете. Ну, а сейчас продолжаем.

Первичные документы для бухгалтерского учета поставщиков

Участок расчетов с поставщиками работает в двух направлениях: «мы что-то у поставщиков покупаем» и «мы рассчитываемся за покупки». Для каждого направления у нас свои первичные документы.

1.Первичные документы от поставщика к нам

Договор

Один из самых первых документов – это договор купли-продаж, который заключается между фирмами. Однако его может и не быть, а фирмы сотрудничают. В практике я заметил, когда налоговая проверяет наше предприятие и заостряет внимание на отсутствие договора, тогда наша фирма заключает его с поставщиком.

В любом случае, договор это страховка каждого участника, поставщика и нашей фирмы, от всяких неприятных дел одних или других. Например, нам поставщик что-то поставил или оказал . Или же, мы поставщику наперед заплатили, чтобы он нам поставил/привез, например, товары. А поставщик взял и «забыл» про нас. В общем, договор, это юридический документ, описывающий обязательства двух сторон и последствия за невыполнение.

Счет на оплату от поставщика

Второй документ от поставщика – это счет на оплату, где указывается, что конкретно мы покупаем, сколько это стоит и банковские реквизиты. Этот документ не несет никакой юридической силы, а несет лишь справочную информацию. При этом такой документ служит основой для оплаты. Т.е. наше предприятие если решит оплатить, то основанием платежа укажет реквизиты счета: номер такой-то, от числа такого-то, от контрагента такого-то, на сумму такую-то.

Расходная накладная, или Акт на услугу, выполненную работу

Эти документы поставщик выставляет нашей фирме уже как конечный результат: ТМЦ привезли, услугу оказали, работы выполнили. Подпись и печать этих документов с нашей стороны подтверждает наше согласие. И уже эти документы несут юридическую силу.

Счет-фактура поставщика

Этот вид документа поставщик прикладывает к Расходной накладной, к Акту услуги или Выполненной работе. Этот документ выставляют те фирмы-поставщики, которые платят Налог на Добавленную Стоимость (НДС). Этот документ повторяет содержимое Счета на оплату, Расходную накладную, Акты. Но главная суть счет-фактуры – показать, сколько в общей выставленной сумме товаров/услуг содержится суммы НДС (об НДС поговорим в других статьях).

2.Первичные документы в нашей фирме

Оформление покупки

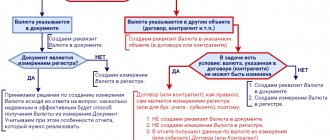

Как вы понимаете, нашей фирме требуется оформить документы на покупку. Независимо, что мы покупаем: материалы, товары, основные средства, услуги, мы оформляем документ соответствующего вида «Поступление/Покупка чего-то». Если требуется, то регистрируем счет-фактуру поставщика.

Оформление оплаты

Со своей стороны мы осуществляем оплату поставщику. Чтобы решить какие первичные документы мы будем использовать, нам нужно решить Как мы будем платить: Налом или Безналом (Наличными деньгами или безналичными). После того, как мы решим, нам останется выбрать нужные документы.

Примеры первичных документов для учета расчетов с поставщиками

Бухучет: особенности и проводки

Следует отметить, что при формировании проводок очень важен вид оплаты за товары от поставщика. Оплата может быть произведена:

- После оприходования ТМЦ в полной форме;

- После оприходования ТМЦ деньги будут перечислены частично;

- Средства за покупаемые товары перечисляются по осуществленному авансу.

При этом в зависимости от формы оплаты и размера перечисляемых средств зависит алгоритм не только отражения бухгалтерского учета, но и налогового. НДС в случае оплаты после оприходования и оплаты по авансу отражается по-разному. И это важно знать.

Пример цикла проводок по произведенным авансам поставщику представлено в таблице.

Таблица – Пример корреспонденции

| Хоз.операция | Д-т | К-т |

| Компания с расчетного счета банка осуществила предоплату за приобретенные ТМЦ | 60-2 | 51 |

| По перечисленному авансу отражено поступление и оприходование ТМЦ | 10 | 60-1 |

| НДС к вычету по приобретению отражен | 19 | 60-1 |

| Взаимозачет аванса | 60-1 | 60-2 |

| НДС к вычету принят | 68 | 19 |

При перечислении аванса по сч.90-2 отражается сразу вся сумма с учетом НДС. Если же поставка товара проводиться без предоплаты, то цикл проводок имеет подобный алгоритм, только количество операций сокращается:

- Получен и оприходован товар:

Д: 10; К: 60-1. Указывается сумма без НДС;

- НДС принят к вычету:

Д: 68; К: 60-1.

- Оплата перечислена:

Д: 60-1; К: 51 (50).

Относительно аналитического учета расчетов с поставщиками, то каждое предприятие может определять самостоятельно форму его ведения. Но, как правило, он проводиться отдельно по каждому субъекту, с которым заключён контракт или договор. При этом к сч.60, конечно, могут дополнительно открываться дополнительные субсчета, помогающие проводить аналитику более тщательно и подробно. Субсчета открываются таким образом, чтобы вся информация была сгруппирована по форме оплаты и применяемым формам документального отражения взаимоотношений.

Возможные субсчета:

01 – применяется для аналитики по расчетам с поставщиками и подрядчиками по акцептованным и расчетным документам;

02 – отражаются операции по поставкам неотфактурованным, то есть тем, которые не имеют сопроводительных документов и отражаются в учете без их наличия;

03 – применяется в случае авансовых платежей за ТМЦ, которые еще не поставлены;

04 – расчеты по выданным векселям;

05 – для отражения взаимоотношения в разрезе поставок с дочерними компаниями.

Таких субсчетов еще множество, но как правило, на практике наиболее популярны первые 3.

Рассматривая бухгалтерский учет расчетов с поставщиками и подрядчиками, нельзя не упомянуть о такой категории затрат как услуга по доставке товара. Куда в таком случае относить расходы? Здесь все затраты по транспортировке, вне зависимости от формы доставки, отражаются в кредите сч. 60-01, а относятся по дебету или на расходы периода, или на первоначальную стоимость приобретаемых активов. Или вообще не отражаются по сч.60.

Вообще, транспортировка может осуществляется в следующих формах:

- Самостоятельная доставка. В таком случае по К. не будет указываться сч.60, поскольку он никак не будет связан с контрагентом;

- Поставщиком. В таком случае сумма за услугу может осуществляться бесплатно, что вообще никак не отразиться в регистрах, а может иметь свою фиксированную стоимость и тогда отражается сумма оплаты за услугу по кредиту сч.60;

- Отдельной транспортной фирмой. Услуга будет платной, ее сумма будет отражена по Д. сч. 10 (если приобретаются материалы), а по К. сч. 60-1. При этом если услуга доставки не включается в первоначальную стоимость объекта, то тогда она просто относиться на расходы, например, сч. 76, а по К. тот же сч. 60-1. Когда производиться непосредственная оплата услуг, то сч. 60-1 закрывается по Д-ту, а в К-те указывается сч. 50 или 51 (в зависимости от того, откуда перечисляются деньги: с кассы или расчетного счета в банке).

Все прекрасно знают, что в процессе хозяйственной деятельности любого субъекта могут быть допущены ошибки. Если говорить о данном участке, то в результате оприходования могут быть выявлены недостачи материалов или их излишки. И такой факт также должен быть отражен.

Если работниками склада в результате приемки выявляются факты излишков ТМЦ, по которым нет подтверждающих документов, то они должны их оприходовать соответствующим актом (составляются в 2-х экземплярах) и передать его в бухгалтерию. Сотрудник бухгалтерской службы в таком случае могут использовать два варианта:

- Отразить ТМЦ как полученный доход и не сообщать об этом самому поставщику, тогда по Д-ту будет тот счет, по которому учитывается конкретный материал, например, сч. 10, а по К-ту будет указан счет доходов, например, сч.91;

- Отразить излишки как поставки без подтверждающих документов, и по Д-ту опять отразить увеличение счета ТМЦ, а по К-ту открыть субсчет 60-2.

Также в процессе хозяйственной деятельности могут возникнуть поставки продукции несоответствующего качества, с браком, и тогда фирма может осуществить возврат такой продукции. В таком случае бухгалтерский учет возврата товара поставщику имеет следующие особенности: при обнаружении брака покупатель обязан у себя открыть забалансовый счет 002, который служит для отражения ТМЦ, принятых на хранение. Запись осуществляется на сумму, которая указана в документе – на цену такого товара. После отражения покупателем, то есть организацией, должна быть составлена соответствующая претензия, форма которой не утверждена и имеет произвольный характер. Когда сам возврат будет погашен, то тогда 002 будет закрыт, а получение денежных ресурсов будет отражено записью: Д 51 или 50, К 76.

Типовые ошибки

Учет расчетов с поставщиками и покупателями не лишен ошибок со стороны бухгалтера. При этом есть типовые ошибки, которые, как правило, допускаются всеми субъектами деятельности. Среди них можно выделить следующие:

- Задолженность, возникшая у одного субъекта, перекрывается средствами, полученными в качестве аванса от другого, то есть учет проводится не в аналитическом разрезе, а в синтетическом. В таком случае главная цель бухгалтера, чтобы сальдо сч. 60 в общем было равно 0 и не важно за счет кого;

- Не умение правильно определять сроки исковой давности по задолженности, а, следовательно, не своевременное списание такой задолженности на расходы или доходы периода. Необходимо периодически проводить проверку такой задолженности и выявлять такие факты;

- Осуществление возмещения НДС по поставкам, не имеющим документального подтверждения;

- Не корректное или не правильное определение курсовых разниц за счет осуществления операций в иностранной валюте;

- Не создание резерва сомнительных долгов;

- При наличии резерва задолженность с просроченной исковой давностью списывается на расходы периода, а не на резерв;

- Другие ошибки.

Чтобы не допускать таких ошибок, бухгалтерия должна постоянно осуществлять инвентаризацию дебиторской и кредиторской задолженности, проверять подтверждающие документы, в том числе и договора, контракты и т.п. Такие действия помогут не только не допускать ошибки, но и правильно взаимодействовать с налоговыми инспекциями. Именно расчеты с поставщиками и покупателями являются главными в формировании компенсации по НДС, а здесь нужно знать очень много тонкостей и нюансов.

Сам учет расчетов с поставщиками многогранен, хотя здесь не так много типичных проводок и счетов, которые используются. Необходимо идеально знать нормы законов и методических рекомендаций, чтобы не ошибиться и сделать все верно.

Похожие статьи

- Учет расчетов с поставщиками и подрядчиками

- Расчеты с поставщиками и подрядчиками

- Метод двойной записи в бухгалтерском учете означает

- Документальное оформление расчетов с поставщиками и подрядчиками

Взаимодействие участка расчетов поставщиков с другими счетами

Предлагаю выполнить самостоятельно задание. Из того, что вы прочитали сейчас, проработали предыдущие статьи, выпишите основные бухгалтерские счета, с которыми взаимодействует 60 счет. Сможете по памяти – здорово. Если еще нет – открывайте план счетов и пробуйте выбрать. Если же внимательно изучали предыдущие материалы, то уверен, план счетов не потребуется.

Ответы доступны только подписчикам!

Если Вы подписаны на обновления блога по почте, введите код доступа из последнего письма рассылки. Чтобы получить код доступа, подпишитесь на новости блога.

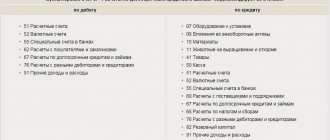

Взаимодействие с другими счетами бухучета по дебету

Согласно принципу двойной записи, любая хозяйственная операция должна быть отражена в документах бухгалтерского учета в дебете одного и кредите другого счета на одну и ту же сумму. Чтобы правильно составить проводки, описывающие изменения баланса в связи с поступлением (уменьшением) средств, необходимо знать характеристику каждого из корреспондирующих счетов. Ответить на вопрос: «Какой счет 60 — активный или пассивный?» уже не составляет труда для читателей: активно-пассивный. Увеличение обязательств будем показывать в кредите, а их уменьшение — в дебете.

С какими счетами взаимодействует 60 счет? В первую очередь с расчетными: 50, 51, 55.1. Их используют при погашении задолженности перед поставщиками. Например, оплачена сумма с расчетного счета за поставку товаров. Проводка будет выглядеть так: Дт 60 Кт 51. Подобная контировка составляется и при перечислении авансового платежа. Стоит отметить, что такие суммы должны быть учтены на отдельном субсчете. Например, Дт 60.2 Кт 51 – перечислен с расчетного счета аванс.

Кроме счетов учета денег, счет 60 по дебету может вступать в корреспонденцию со счетами 66, 67, 91. Происходит это, если задолженность была погашена путем оформления краткосрочного или долгосрочного займа (сч. 66, 67). На 91 счет списывают суммы с истекшим сроком исковой давности, признавая их прочим доходом.

План счетов для счета учета расчетов с поставщиками

Теперь настало время заглянуть в план счетов и посмотреть на 60 счет, на его характеристики и подумать, что нам это дает.

Как видите, бухгалтерский счет 60 «Расчеты с поставщиками и подрядчиками» имеет несколько субсчетов и субконто. Для нас сейчас интерес представляют счет 60.1 и 60.2. Почему?

Потому что эти два субсчета разделяют информацию на «Актив» и «Пассив», посмотрите на буквы А и П. Разделяется информация так, что наши долги перед поставщиком обязательно должны быть на 60.1 счете (потому, как «П»). А вот если мы платим наперед, т.е. даем аванс – то должны уже указать 60.2.

Если у нас есть долг перед поставщиком, и мы платим немного больше, то сначала закроем 60.1, а остаток пойдет на аванс, т.е. на 60.2.

Теперь еще одно самостоятельное задание. Напишите, как будет называться задолженность на 60.1 и на 60.2 счетах.

Ответы доступны только подписчикам!

Если Вы подписаны на обновления блога по почте, введите код доступа из последнего письма рассылки. Чтобы получить код доступа, подпишитесь на новости блога.

Продолжим читать характеристики счета

— Остаток на 60.1 счете пойдет в Пассив баланса — Остаток на 60.2 счете пойдет в Актив баланса

Субконто «Контрагенты» позволит в проводке выбрать конкретное название фирмы.

Субконто «Договоры» позволит в проводке выбрать конкретный договор контрагента, в рамках которого происходит хозяйственная операция.

Эти субсчета и субконто предсказывают нам, что в ОСВ по счету 60 мы увидим ситуацию по контрагентам и их договорам: кто, кому сколько должен, по какому договору. Чего мы не увидим, так это конкретно за что.

Учет выданных поставщикам векселей

Кроме наиболее частых методов расчета по факту и авансом, существует и такой вариант расплатиться за полученные активы, как выдача векселя. Тем самым покупатель выигрывает немного времени и дает гарантию выполнения своих обязательств в установленный срок. Учет выданных векселей производят на одном из субсчетов 60 счета. Допустим, это субсч. 60.3. Рассмотрим бухгалтерские проводки, которые составляются при выполнении данной операции:

- Дт счета учета активов Кт «Расчеты с поставщиками» – на учет приняты поступившие ТМЦ или выполненные работы (оказанные услуги).

- Дт «Расчеты с поставщиками» Кт «Выданные векселя» – поставщику выдан вексель в счет оплаты причитающейся за товар суммы.

- Дт «Выданные векселя» Кт «Расчетный счет» – вексель погашен в установленный срок.

Таким образом, организация учета в любом из возможных способов оплаты поставки довольно-таки проста.

Бухгалтерский счет 60 – своеобразная копилка информации о расчетах с поставщиками и подрядчиками. Это одна из основных статей обязательств предприятия, которая отражается в годовой отчетности и значительно влияет на экономическое положение компании. Учет на счете 60 должен быть организован правильно, структурировано и предоставлять всю необходимую информацию об исполненных, отложенных, выполненных и просроченных обязательствах перед поставщиками.

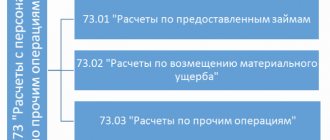

операции , требуют проведения расчетных операций с поставщиками. Выше мы уже касались расчетов с поставщиками, когда рассматривали операции по приобретению материалов, основных средств, нематериальных активов. В этой лекции мы подробнее поговорим о расчетах с поставщиками и подрядчиками. Дело в том, что процессы расчетов с поставщиками имеют некоторые особенности, в частности, юридического характера, которые нужно обязательно принимать во внимание бухгалтеру.

Поставщиками принято называть организации, у которых мы приобретаем разного рода товары. Подрядчики — это, обычно, те организации, которые выполняют для нас какие-то работы, оказывают услуги. Нередко и тех и других просто называют поставщиками — порядок учета и юридического регулирования и с теми и с другими практически не отличается. Отличия наблюдаются лишь на уровне первичных документов и порядка заключения сделок. В учете же и поставщики, и подрядчики выглядят схожим образом.

Договор и счет

Прежде чем в организацию поступят какие-либо товары, прежде чем ей будут оказаны услуги, с поставщиком или подрядчиком должен быть заключен договор. Только после того, как договор будет заключен — начинаются действия по поставке продукции, начинаются работы и так далее. Договор — не единственная форма юридического обоснования отношений с поставщиками и подрядчиками. Закон будет соблюден и в том случае, если, например, вы не заключали договора с организацией-поставщиком, на основании выставленного вам счета.

Как правило, крупные, важные сделки оформляются с помощью договоров. Причем, обычно в организации есть юрист, который занимается составлением и проверкой этих договоров. Дело в том, что ошибка или неточность в договоре может очень дорого стоить и привести к весьма нежелательным последствиям. Обычно в договоре находят отражение вид обязательства, например — поставка товара, сроки исполнения договора, порядок приемки и оплаты, ответственность сторон. В соответствии со ст. 432 ГК РФ, договор заключается посредством направления оферты (предложения заключить договор) одной из сторон и ее акцепта (принятия предложения) другой стороной. Договор считается акцептованным, то есть принятым, если он подписан руководителями организаций или уполномоченными лицами, скреплен печатями сторон-участниц договора. Если требования, указанные в договоре, выполнены, а сам договор не подписан — считается, что договор акцептован.

Если условия договора изменились, к нему может быть заключен дополнительный договор. Обычно дополнительный договор ссылается на определенные пункты исходного договора, изменяя их значение .

Основания для бухгалтерских записей по тому или иному договору — это документы, подтверждающие его выполнение. Например, это могут быть акты приемки товаров или работ , накладные.

Как мы уже говорили, отношения с поставщиком можно оформить не только с помощью договора. Нередко поставщик просто выставляет покупателю счет. Покупатель принимает продукцию поставщика, оплачивает счет и сделка считается состоявшейся.

Порядок учета расчетов с поставщиками и подрядчиками

Для учета взаимоотношений с поставщиками и подрядчиками предусмотрен счет 60 «Расчеты с поставщиками и подрядчиками». Это активно- пассивный счет , по дебету которого отражаются суммы, выплаченные поставщикам, а по кредиту — товары и услуги, принятые от поставщиков. Остаток по кредиту этого счета является кредиторской задолженностью организации — он показывает количество оприходованных, но неоплаченных ценностей. Остаток по дебету счета — это дебиторская задолженность организации, которая возникает, например, при уплате аванса за товары или услуги.

План счетов и Инструкция по его применению дают такую характеристику объектов, учитываемых на счете 60:

Счет 60 «Расчеты с поставщиками и подрядчиками» предназначен для обобщения информации о расчетах с поставщиками и подрядчиками за:

- полученные товарно-материальные ценности, принятые выполненные работы и потребленные услуги, включая предоставление электроэнергии, газа, пара, воды и т.п., а также по доставке или переработке материальных ценностей, расчетные документы на которые акцептованы и подлежат оплате через банк;

- товарно-материальные ценности, работы и услуги, на которые расчетные документы от поставщиков или подрядчиков не поступили (так называемые неотфактурованные поставки);

- излишки товарно-материальных ценностей, выявленные при их приемке;

- полученные услуги по перевозкам, в том числе расчеты по недоборам и переборам тарифа (фрахта), а также за все виды услуг связи и др.

При приеме товаров и услуг на основании накладных, актов, счетов, договоров, делаются следующие записи по кредиту счета 60:

Д10 К60 — приняты к учету материалы Д41 К60 — приняты к учету товары Д08 К60 — приняты к учету объекты основных средств, НМА, полученные от поставщика Д20 К60 — приняты к учету и включены в себестоимость продукции товары или услуги, полученные от поставщика или подрядчика

Обычно этим записям сопутствует проводка, касающаяся учета входящего НДС :

Д19 К60 — на сумму НДС в соответствии со счетом-фактурой поставщика

Оплата товаров и услуг отражается следующими записями:

Д60 К51 — оплачены товары или услуги с расчетного счета Д60 К50 — оплачены товары или услуги из кассы

Выше мы говорили о том, что счет 60 может иметь дебетовый остаток , который отражает сумму аванса поставщику, фактически, до поступления товаров или услуг, это — сумма его задолженности нашей организации. Выдача аванса оформляется следующей записью:

Д60-А К51 — поставщику выдан аванс с расчетного счета

В данном случае субсчет Д60-А служит для учета авансов, выданных поставщикам.

После того, как поступят, например, товары, под которые был выдан аванс, они приходуются обычным способом:

Д41 К60 — оприходованы товары в счет аванса

А сам аванс закрывается такой записью:

Д60 К60-А — учтен аванс, ранее выданный поставщику.

Во взаимоотношениях с поставщиками и подрядчиками возможны различные ситуации. Некоторые из них мы рассматривали в лекции, посвященной учету материалов. Там от поставщика поступали некачественные товары, которые мы, до выяснения обстоятельств, учитывали на счете 76 ( субсчет «Расчеты по претензиям») такой записью:

Д76 К60 — учтены поступившие материалы, качество которых не соответствует заявленному.

Данные материалы учитываются на счете 76 до тех пор, пока стороны не решат вопрос о том, как поступить с ними.

Возможна и такая ситуация, когда работы или услуги поступили, но наша организация по каким-либо причинам не оплатила счет. Например, при поступлении материалов была сделана запись :

Подобная ситуация возникает не только в том случае, если организация- покупатель не желает или не может оплатить счет поставщика. Возможно, что покупатель готов оплатить счет, но организации-поставщика уже нет. Например, организация обанкротилась или прекратила свое существование. В таком случае платить будет уже некому и задолженность так же можно будет списать на доходы организации-покупателя.

Можно подумать, что достаточно не оплачивать счета поставщиков в течение трех лет и эти счета автоматически аннулируются. Но не все так просто. В частности, ГК РФ предусматривает множество оснований для приостановки или прерывания течения срока исковой давности . Так, если поставщик решит подать иск до истечения этого срока, течение срока прерывается. Ну а если поставщик решит подать исковое заявление по истечении указанного срока — то есть трех лет — у суда будут все основания для отказа — в соответствии со ст. 199 ГК РФ, которая говорит о том, что истечение срока исковой давности , о применении которой заявлено стороной в споре, является основанием к вынесению судом решения об отказе в иске. Однако, и здесь не всё так просто — в том же ГК РФ есть положения, которые, при умелом их применении юристами поставщика позволят взыскать долг практически в любом случае. Отсюда можно сделать простой вывод : если у организации есть возможность оплатить счета поставщиков — лучше сделать это до того, как поставщик подаст в суд.

2. За товарно-материальные ценности, работы и услуги, на которые расчетные документы от поставщиков и подрядчиков не поступили, т.е. так называемые неотфактурованные поставки.

3. За излишки товарно-материальных ценностей, выявленные при их приемке — когда фактическое количество поступивших ценностей превышает количество, указанное в расчетных документах поставщиков.

4. За полученные услуги по перевозкам, в том числе расчеты по недоборам и переборам тарифа (фрахта).

5. За все виды услуг связи и т. д.

Учет на счете 60 ведется методом начисления, т. е. все операции, связанные с расчетами за приобретенные материальные ценности, принятые работы или потребленные услуги, отражаются независимо от времени оплаты.

Учет по счету 60 осуществляется в журнале-ордере № 6. В данном регистре синтетический и аналитический учет совмещены. Аналитические счета открываются на каждого поставщика и подрядчика отдельной строкой.

Кроме того, на счете 60 учитывают расчеты по авансам, выданным под поставку материальных ценностей либо под выполнение работ. Для этого на счете 60 открывается отдельный субсчет «Расчеты по авансам выданным». Аналитический учет по субсчету ведется по каждому дебитору .

Если в обеспечение своей задолженности организация поставщику или подрядчику выдает собственный вексель , то для учета такой задолженности к счету 60 открывается отдельный субсчет «Векселя выданные».

Регистр аналитического и синтетического учета — журнал-ордер № 6.

При использовании организацией автоматизированной формы учета с применением программного продукта «1С: Предприятие» регистрами синтетического учета являются обороты счета 60 (Главная Книга), анализ счета 60, оборотно-сальдовая ведомость и др. Регистрами аналитического учета выступают оборотно-сальдовая ведомость по счету 60, анализ счета 60 по субконто, обороты между субконто, карточка счета 60, карточка счета 60 по субконто и др.

Основные корреспонденции по счету 60 «Расчеты с поставщиками и подрядчиками»

| Содержание операций | Дебет | Кредит |

| Приняты к оплате счета поставщиков за приобретенные у них материальные ценности | 07, 08, 10, 15,41 | 60 |

| Приняты к оплате счета подрядчиков за выполненные ими работы, оказанные услуги | 20, 23, 25, 26, 44 | 60 |

| 19 | 60 | |

| Налоговый вычет по НДС | 68 | 19 |

| Предъявлены претензии поставщикам или подрядчикам за обнаруженную при приемке ценностей, работ недостачу сверх норм естественной убыли, несоответствие цен, ошибки в отгрузочных документах, нарушение условий договоров и т. д. | 76-2 | 60 |

| Оплачены счета поставщиков, подрядчиков | 60 | 50, 51, 52, 55 |

| Произведен взаимозачет задолженностей (если поставщик является одновременно и покупателем продукции (работ, услуг) данной организации) | 60 | 62 |

| Списана задолженность перед поставщиком (подрядчиком) в связи с истечением срока исковой давности (3 года) | 60 | 91-1 |

| Выдан аванс поставщику (подрядчику) | 50, 51, 52 | |

| Принят к вычету НДС с аванса | 68 | 60 субсчет «Расчеты по авансам выданным» |

| Оприходованы материальные ценности, в счет оплаты которых ранее был перечислен аванс | 08, 10, 20, 26, 41 | 60 |

| Учтен НДС, подлежащий уплате поставщику (подрядчику) | 19 | 60 |

| Налоговый вычет по НДС | 68 | 19 |

| Учтен аванс | 60 | 60 субсчет «Расчеты по авансам выданным» |

| Восстановлен НДС, принятый к вычету после перечисления аванса | 68 | 60 субсчет «Расчеты по авансам выданным» |

| Возвращены поставщиками (подрядчиками) неиспользованные суммы авансов | 50,51,52 | 60 субсчет «Расчеты по авансам выданным» |

| Выдан поставщику (подрядчику) собственный вексель | 60 | 60 субсчет «Векселя выданные» |

Счет 60 используется в бухгалтерском учете организации для отражения сведений о произведенных расчетах с поставщиками и подрядчиками по полученным товарно-материальным ценностям, а также выполненным работам и оказанным услугам, об их излишках, о полученных услугах по перевозкам и другие.

Кредитуется счет на стоимость принятых к бухгалтерскому учету товаров (выполненных работ, оказанных услуг) и корреспондирует со счетами по их учету. В синтетическом учете счет кредитуется на основании расчетных документов поставщика, вне зависимости от оценки ценностей в аналитическом учете.

Дебетуется счет на суммы исполнения обязательств, включая авансы и предоплату (они учитываются обособленно) и корреспондирует со счетами, на которых учитываются денежные средства.

Аналитический учет по бухгалтерскому счету 60 ведется отдельно, в разрезе каждого предъявленного счета. Вместе с тем, необходимо организовать этот учет так, чтобы обеспечить получение необходимой информации по поставщикам по расчетным документам, с еще не наступившим сроком оплаты, по поставщикам по неоплаченным в установленный срок расчетным документам, по поставщикам по выданным векселям, с не наступившим сроком оплаты, по поставщикам по полученному кредиту и другие.

Среди субсчетов в бухгалтерском учете на 60 счете обычно выделяют следующие:

- — служит непосредственно для отражения взаиморасчетов с кредиторами;

- — на нем отражаются авансовые платежи поставщикам;

- — специальный субсчет для отражения ценных бумаг;

А также счета для учета взаиморасчетов в у.е. и валюте:

- — аналог для валютного учета;

- — аналог для расчетов в условных единицах;

- — аналог для расчетов в условных единицах.

Дополнительно

На торгующих или производственных предприятиях бухгалтер по учету поставщиков тесно связан с работой склада. Бухгалтер сотрудничает с кладовщиками. Кладовщики непосредственно принимают купленные товары, материалы, проверяют брак, количество и только затем отдают первичные документы поставщика со своей отметкой в бухгалтерию.

Если надо, составляются претензии поставщику, требование на возврат части оплаченных денег, либо доплата.

Бухгалтер с кладовщиком делают инвентаризацию склада, где сравнивают учетные данные бухгалтерии и фактические данные на складе. Результаты инвентаризации, а это чаще всего – недостача, излишки, пересортица оформляются своими первичными документами и бухгалтерскими проводками.