Размер страховых взносов на 2018-2021 гг

С 2021 года изменяется порядок расчета фиксированных взносов ИП, адвокатов, глав и членов КФХ и др. Статьей 430 НК РФ предусмотрены значения фиксированных взносов, не зависящие от МРОТ, как в 2015-2017 гг.

Взносы в ПФР с доходов превышающих 300 000 руб. будут рассчитываться как 1 % от суммы превышения, но не более максимально допустимой величины.

Фиксированные взносы ИП на 2018-2021 годы

| Страховые взносы в ПФР, ФФОМС | 2018 год | 2019 год | 2020-2021 год |

| Обязательный взнос в ПФР с доходов, не превышающих 300 000 руб. | 26 545 руб. | 29 354 руб. | 32 448 руб. |

| Максимально допустимая величина взносов в ПФР | 212 360 руб. (26 545 руб. × | 234 832 руб. (29 354 руб. × | 259 584 руб. (32 448 руб. × |

| Взносы в ФОМС | 5 840 руб. | 6 884 руб. | 8 426 руб. |

Срок уплаты «пенсионных» взносов с доходов, превышающих 300 000 руб. начиная с отчетности за 2021 год необходимо заплатить не позднее 1 июля следующего года за отчетным.

Так за 2021 год страховые взносы в ПФР с суммы превышения необходимо заплатить не позднее 2 июля 2021 года (так как 1 июля 2018 года выходной).

Страховые взносы по главам КФХ и их членам так же зафиксированы и соответствуют минимальной величине страховых взносов в ПФР и ФФОМС.

Величина фиксированных взносов в целом по КФХ на 2018-2021 годы

| 2018 год | 2019 год | 2020-2021 год | |

| Взносы в ПФР | 26 545 руб. х число участников (включая главу) | 29 354 руб. × число участников (включая главу) | 32 448 руб. × число участников (включая главу) |

| Взносы в ФФОМС | 5 840 руб. х число участников (включая главу) | 6 884 руб. × число участников (включая главу) | 8 426 руб. × число участников (включая главу) |

КБК страховых взносов от несчастных случаях и профессиональных заболеваниях

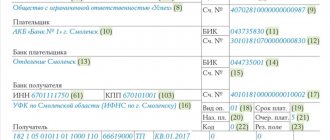

В связи с продолжением администрирования страховых взносов на предупреждение НС и ПЗ в ФСС предприятиями используется КБК, действующий до 2021 года. Для взноса и санкций, начисленных при нарушении сроков платежа установлены коды с различными показателями в 14 и 15 знаках. В данных показателях при заполнении поручений наиболее часто встречается путаница при оплате пени или штрафа.

| Назначение | КБК |

| Страховые взносы в ФСС от НС и ПЗ | 393 1 0200 160 |

| Пени, начисленные по отчислениям на страхование на предупреждение от НС и ПЗ | 393 1 0200 160 |

| Штрафы, начисленные по отчислениям на страхование от НС и ПЗ | 393 1 0200 160 |

КБК для перечисления взносов одинаков для всех типов предприятий вне зависимости от выбранной системы налогообложения. Плательщиками являются организации и ИП, имеющие наемных работников.

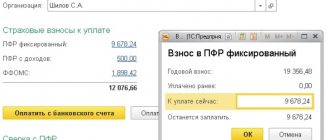

Фиксированные страховые взносы ИП в 2021 году

Для расчета фиксированных платежей индивидуального предпринимателя а 2021 год применяется МРОТ равный 7500 руб. в месяц.

Таким образом, размер стоимости страхового года в фиксированном размере на обязательное медицинское страхование составляет 4590.00 руб. (МРОТ x 5,1% x 12). Оплатить страховые взносы на ФФОМС необходимо до 9 января 2021 года ( 31 декабря 2021 г. выходной).

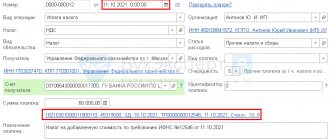

Обратите внимание, что страховые взносы в ФФОМС с 1 января 2017 года администрирует налоговая служба. Поэтому перечислить страховые взносы нужно на счет ИФНС по месту жительства ИП. КБК для перечисления страховых взносов ИП за себя в ФФОМС 18210202103081013160.

Пени по страховым взносам: КБК в 2017 году

В связи с переходом административных полномочий по страховым выплатам к налоговой службе поменяются также коды и для перечисления по штрафным санкциям. ФНС будет самостоятельно проводить проверки и начислять пени по страховым взносам, КБК на 2017 год по которым также пока что не известны.

Код бюджетной классификации по пеням и штрафным выплатам также состоит из 20-ти значений. Каждая цифра относится к определенному разряду.

Каждая группа числовых значений несет определенные данные о назначении выплаты и бюджетной организации, в которую ее необходимо перечислить. При указании неверных данных, есть вероятность, что денежные средства поступят не по назначению, а, значит, штраф или недоимка не будут погашены. За пени и штрафные начисления в КБК отвечают разряды 14, 15, 16 и 17.

Похожие статьи

- Используемый для фиксированных платежей в ПФР КБК

- КБК ФФОМС

- Изменения КБК с 23 апреля 2018

- КБК по ЕНВД в 2016-2017 году для ИП

- Реквизиты ФСС и ПФР для уплаты страховых взносов в 2017 году

Страховые взносы в фиксированном размере на 2021 г. на обязательное пенсионное страхование.

До 9 января 2021 года (31 декабря 2021 года выходной) ИП и главы КФХ и члены КФХ должы заплатить фиксированные страховые взносы в размере 23 400 ру. (7500 руб. *26 % *12 месяцев).

Обратите внимание, что страховые взносы в ПФР с 1 января 2017 года администрирует налоговая служба. Поэтому перечислить страховые взносы нужно на счет ИФНС по месту жительства ИП. КБК для перечисления страховых взносов ИП за себя в ПФР 18210202140061110160.

Те ИП, которые получили в 2021 году доходы с выше 300 000 руб. должны заплатить в ИФНС дополнительные фиксированные страховые взносы в размере 1 % от выручки, но не более 187 200 руб. с учетом фиксированного платежа уплачиваемого до 31 декабря 2021 года (23 400 руб.). Такой платеж должен быть уплачен в ИФНС не позднее 2 июля 2021 года. КБК для перечисления страховых взносов ИП за себя в ПФР 18210202140061110160.

Какой КБК указать в платежке в 2016-2017 годах

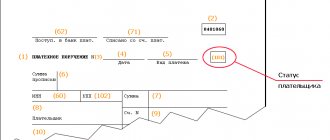

КБК, который следует указать при заполнении реквизитов на перечисление страховых платежей, зависит от того, по какой формуле он был исчислен:

- если для расчета использовалась формула 1, то КБК будет следующим: 392 1 0200 160;

- для формулы 2 — 392 1 0200 160.

Такие КБК действовали, когда ФП уплачивался в ПФР, т. е. до 01.01.2017. Для взносов на ОМС до 01.01.2017 применялся КБК 394 1 0211 160.

При перечислении ФП в ИФНС после 01.01.2017 следует учесть вписывать в платежки следующие КБК:

- По формуле 1: 182 1 0200 160 — если оплата осуществляется за период до 2021 года;

- 182 1 0210 160 — если оплата производится за период начиная с 2017 года.

- 182 1 0200 160 — за период до 2021 года;

ОБРАТИТЕ ВНИМАНИЕ! Этот КБК на начало марта 2021 года соответствует КБК по фиксированным взносам, исчисленным по формуле 1 за этот же период. Дело в том, что в последней редакции (от 29.12.2016) приказа Минфина «Об утверждении Указаний…» от 01.07.2013 № 65н КБК 182 1 0210 160 отсутствует, хотя по логике именно он должен был соответствовать фиксированным взносам, исчисленным с доходов, превышающих 300 000 руб., за периоды после 01.01.2017.

- Взносы по ОМС: 182 1 0211 160 — за период до 2021 года;

- 182 1 0213 160 — за период с 2021 года.

***

Переход страховых взносов в ведение налоговых органов повлек за собой изменение реквизитов, необходимых для корректной уплаты. При этом выбор значения КБК зависит от величины полученного или вмененного дохода.

Похожие статьи

- КБК по ЕНВД в 2016-2017 году для ИП

- Образец заполнения для ИП платежки УСН доходы 2017

- КБК по страховым взносам на 2021 год

- Изменения КБК с 23 апреля 2018

- КБК ФФОМС

С 23 апреля действуют новые КБК для взносов ИП

| КБК | с 23.04.2018 |

| 182 1 0210 160 | Взносы в фиксированном размере (сам платеж, в том числе недоимка, за периоды начиная с 1 января 2021 года) |

Расчет фиксированного платежа производится по формуле:

(Доход ИП — 300 000 руб.)* 1 %.

Т.е. если в 2021 году доход ИП составит 10 000 000 руб., то сумма фиксированного платежа в ПФР составит 97 000 руб. ((10 000 000 — 300 000)*1%). Общая сумма фиусированных страховых взносов в ПФР за 2021 год этого ИП составит 120 400 руб. (23400 +97 000).

Если доход ИП за 2021 год составит 19 020 000 руб. и более, то сумма фиксированных страховых взнос ов в ПФР за 2021 год составит 187 200 руб. ((19 020 000 -300 000)*1%)), которые ИП должен заплатить до 9 января 2018 ( 31 декабря 2021 года выходной) в размере 23 400 руб. и до 2 июля 2021 года в размере 163 800 руб.

Мы рекомендуем ИП на «урощенке» уплатить фиксированные страховые взносы за 2021 гож в ИФНС до 31 декабря 2021. В этом случае, на уплаченные взносы можно уменьшить налог до 100 % или учесть взносы в расходах.

Размер страховых взносов за расчетный период определяется пропорционально количеству календарных месяцев, начиная с месяца начала (окончания) деятельности. За неполный месяц деятельности размер страховых взносов определяется пропорционально количеству календарных дней этого месяца.

Порядок внесения страховых взносов для ИП

Сроки внесения остались прежними. За 2021 год их можно переводить до 31 декабря 2021 года по установленным суммам, и до 1 апреля 2021 года по доходам, превышающим установленное предельное значение.

Из-за очередного увеличения МРОТ (текущее значение – 7500 руб.) изменились взносы по ОПС и ОМС до 4 590 и 23 400 руб. соответственно. Свыше предельного дохода придется заплатить 1%, но не больше 163 800 руб. Рассчитать взносы можно здесь.

По всем начислениям нужно использовать свои, утвержденные Минфином, КБК. ИП фиксированный платеж в 2021 году отправляет по тому же принципу, что и впредь, только уже в ФНС.

ЗА 2021 ГОД

| ИП с доходом до 300 тыс.руб. в год, Главы КФХ и члены КФХ | ИП с доходом свыше 300 тыс.руб. в год |

| 1МРОТ*26%*12 ВЗНОС В ПФР = 23400,00 руб. Оплата до 9 января 2021 г. | 1МРОТ*26%*12+1,0% от суммы>300 тыс.руб. Max.:8МРОТ*26%*12 = 187200,00 руб. ВЗНОС В ПФР = 23400,00 руб.+ + (ДОХОД-300000)*1% Оплата: до 9 января 2021 –23400 руб. |

Новые КБК для страховых взносов в 2021 году

Приказ Минфина России № 230н от 07 декабря 2021 года, вносит изменения в Указания о порядке применения бюджетной классификации РФ (утвержденные приказом Минфина № 65н от 01 июля 2013). Данный приказ вводит новые КБК для перечисления страховых взносов в 2017 году.

Внимание! С 2021 года заниматься выплатами и расчетом страховых взносов на пенсионное, медицинское, а также социальное страхование (взносы «на травматизм» не включены в эту категорию) будет ФНС России. Это значит, что с 01.01.2017 года выплачивать взносы на страхование (за исключением перечислений «на травматизм») нужно в ФНС, а не как было раньше в фонды.

Из этого следует, что будут начинаться новые КБК не с цифры 392, как раньше, а с 182.

КБК для выплаты взносов «на травматизм» не изменился — 393 1 0200 160

Как и раньше, в 2021 году взносы «на травматизм» необходимо перечислять в ФСС.

Также изменились коды для не только для страховых взносов, а и для пеней и штрафов. Введены новые КБК с выплат работникам, а также фиксированных взносов, выплачиваемые в 2021 году ИП «за себя».

Помимо этого, приказом Минфина утверждены специальные коды для уплаты в 2021 году взносов за расчетные периоды прошлого года. По данным КБК необходимо выплачивать взносы за декабрь 2021 года уже в январе 2021 года (января 2021 года — последний срок для выплат взносов за декабрь 2021 года).

Главные нововведения Приказа Минфина России № 230н от 07 декабря 2016 года сведены в три таблицы. Все новые КБК, необходимые для уплаты страховых взносов в 2021 году, а также штрафам и пеням по ним, представлены в справочнике КБК на 2021 год.

Новые КБК для страховых взносов за работников в 2021 году

| КБК для выплаты взносов за декабрь 2021 года | КБК для выплаты взносов за периоды с начала 2021 года |

| Взносы на обязательное пенсионное страхование по основному тарифу | |

| 182 1 0200 160 | 182 1 0210 160 |

| Взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством | |

| 182 1 0200 160 | 182 1 0210 160 |

| Взносы на обязательное медицинское страхование | |

| 182 1 0211 160 | 182 1 0213 160 |

Новые КБК для уплаты в 2021 году пенсионных взносов по дополнительному тарифу

| Тариф не зависит от спецоценки | Тариф зависит от спецоценки |

| Взносы по дополнительному тарифу за лиц, занятых на работах, указанных в п. 1 ч. 1 ст. 30 Федерального закона от 28.12.13 № 400-ФЗ (список 1) | |

| 182 1 0210 160 | 182 1 0220 160 |

| Взносы по дополнительному тарифу за лиц, занятых на работах, указанных в п.п. 2-18 ч. 1 ст. 30 Федерального закона от 28.12.13 № 400-ФЗ (список 2) | |

| 182 1 0210 160 | 182 1 0220 160 |

Новые КБК для страховых взносов в 2021 году на личное страхование ИП

| КБК для выплаты взносов за декабрь 2021 года | КБК для выплаты взносов за периоды с начала 2021 года |

| Взносы на пенсионное страхование ИП «за себя» (с дохода до 300 тыс. руб.) | |

| 182 1 0200 160 | 182 1 0210 160 |

| Взносы на пенсионное страхование ИП «за себя» (с дохода, превышающего 300 тыс. руб.) | |

| 182 1 0200 160 | 182 1 0210 160 |

| Взносы на медицинское страхование ИП «за себя» | |

| 182 1 0211 160 | 182 1 0213 160 |

Автор статьи: Буренин Виктор

Автор цикла статей, посвященных оптимизации налогообложения и сдаче налоговой отчетности при УСН, администратор и консультант сайта usn-rf.ru по указанным проблемам.

Разработчик онлайн сервиса по автоматическому формированию налоговых деклараций по УСН. Подробнее…

Страховые взносы в 2021 году для ИП на УСН без работников

На упрощенной системе ИП будет обязан заплатить ЕССС и собственно сам налог, применяющийся в упрощенке. Это 6% от дохода, не следует путать с чистой выручкой. То есть, если ИП за год обзавелся доходом 800 000 рублей, то государству он обязан 48 000 рублей. Поэтому, при УСН платежи такие (опять же, из расчета дохода 800 000 рублей):

- ЕССС 27 990 рублей;

- Дополнительно 1% – 5000 рублей

- УСН – 48 000 рублей.

Итого: 80 990 рублей.

КБК страховые взносы в ффомс в 2021 году для ИП за себя

Все вышеперечисленные критерии для расчетов сумм, подлежащих уплате, пока несколько примерны. Согласно последним новостям Министерства труда, планируется увеличить размер ЕССС. Возможно, изменится сама формула расчета, но точные данные будут опубликованы лишь в декабре 2021 года.

С введением ЕССС пропадет необходимость отдельно платить страховые взносы по медицинской части, ведь они войдут в сам сбор. То же коснется и КБК – будет создан единый код, соответствующий назначению ЕССС. Сейчас этот код не утвержден. Размер страхового взноса медицинской части единого сбора составит 5,1%.

Страховые взносы в 2021 году ставки таблица для ИП

Ниже приведена информация для расчета взносов в следующем году в таблице (согласно Налоговому кодексу)

| Пенсионная часть ЕССС (прежний взнос в ПФР) | Обязательный социальный взнос по временной нетрудоспособности и материнству | Медицинская часть ЕССС | |||

| Пенсионное страхование (общий тариф) | Пенсионное страхование на себя | С суммы дохода | В случае превышения дохода 300 000 | 5,1% | |

| 22% | 26% | 2,9% | Начисления нет | ||

Из таблицы видно, что общие тарифы аналогичны тем, что есть сейчас, 30% в сумме. Однако, к 2021 году изменения могут произойти. Для УНС по льготным видам деятельности сохранилась цифра 20%.

КБК страховые взносы в пфр в 2021 году для ИП за работников

Как и сейчас, обязанностью предпринимателя будет платить не только персональные, но и за работников, с которыми существуют договорные отношения (трудовые или гражданско-правовые). При этом, ставки за сотрудников применяются аналогичные ставкам за себя. Помимо этого, он еще уплачивает два других взноса:

- По случаю материнства и временной нетрудоспособности;

- Страховка от несчастных случаев и от профзаболеваний.

В первом случае взнос составляет 2,9% с общей суммы выплат, а во втором может составить до 8,5%, в зависимости от коэффициента вредности.

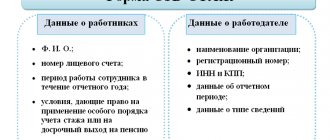

Отчеты по сотрудникам необходимо подавать не позднее месяца, следующего за кварталом отчетным. Кроме того, сведения о стаже сотрудников по-прежнему принимаются в Пенсионном фонде, до 1 марта. С целью возмещения больничных или декретных, ИП также обращается в ФСС.

Нельзя забывать и об относительно новой отчетности – СЗВ-М, она сдается каждый месяц до 15 числа в Пенсионный фонд.

ФНС сможет перепроверить данные по отчислениям, которые производились в последние 3 года и по выявлению недоимки, обязать доплатить недоплаченное. Кроме того, предпринимателей ждут выездные проверки, в случае обнаружения нарушений.

Передача полномочий по сборам за предпринимательскую деятельность в руки налоговой, по мнению Правительства, приведет к повышению уровня ответственности бизнесменов. Фонды не так строги, контрольно-надзорные функции – не их стезя. А вот ФНС, напротив, обладает всеми нужными полномочиями для того, чтобы выявить злостных неплательщиков и призвать их к ответственности.

Новые меры носят достаточно кардинальный характер, а потому предпринимателям следует заранее ознакомиться со всеми нюансами, во избежание нарушений и штрафов.