Любое задание, касающееся работы, подразумевает сдачу отчетности о его выполнении. Особенно это актуально в отношении служебной командировки. Работник, отправляясь за пределы города с определенным поручением от руководства, должен по возвращении иметь при себе отчетные документы для командировочных. Это правило обязательно для всех сотрудников предприятия.

В каких случаях возникает необходимость

Служебная командировка — это поездка работника по распоряжению работодателя на определенный срок для выполнения служебного поручения вне места постоянной работы (ч. 1 ст. 166 ТК РФ).

В современных условиях практически ни одно предприятие не обходится без направления сотрудников в рабочие поездки.

4 основных вида и причины направления в командировки:

- решение производственных задач по России или за рубежом;

- поездка работника в обособленное подразделение, находящееся вне места постоянной работы;

- посещение сотрудником подразделения головного офиса организации;

- обязательное обучение за пределами населенного пункта для подтверждения квалификации (например, врачи медицинских учреждений обязаны проходить обучение и подтверждать свой сертификат каждые пять лет).

В командировки направляются только работники, состоящие в трудовых отношениях с работодателем. Организация обязана возместить сотруднику понесенные расходы.

Составление приказа

Распоряжение о направлении сотрудника в командировку должно быть оформлено письменно, например, в виде приказа. Данный вывод следует из абз. 2 п. 3 Положения об особенностях направления работников в служебные командировки, утвержденного Постановлением Правительства РФ от 13.10.2008 N 749 в соответствии с ч. 2 ст. 166 ТК РФ.

Приказ составляется в трех экземплярах:

- Один экземпляр отдается в расчетную группу для начисления средней зарплаты работнику за период командировки.

- Второй — в бухгалтерию организации, занятую непосредственно расчетом командировочных расходов, для выдачи аванса.

- Еще один экземпляр остается у работника на руках. Надо предъявить его в месте командировки.

Приказ подписывается руководителем и самим работником, это подразумевает согласие на поездку. Необходимо его согласование с отделом кадров и некоторыми другими службами.

В документе оговаривается:

- место направления;

- цель и срок пребывания;

- источник средств (в бюджете это имеет большое значение).

Срок командировки

Срок служебной командировки — это период, длящийся со дня выезда работника по день возвращения из нее. Это следует из абз. 2 п. 4 Положения о командировках. Определяется работодателем с учетом объема, сложности и других особенностей служебного поручения. Максимальный срок законом не установлен.

В связи с отменой командировочного удостоверения, срок нахождения в рабочей поездке определяется по проездным документам, предоставляемым работником.

День выезда считается по дате отправления:

- поезда;

- самолета;

- автобуса или другого транспорта.

День возвращения — по дате прибытия в населенный пункт.

Продолжительность поездки необходимо определить до ее начала, чтобы рассчитать размер аванса, выдаваемого работнику, и учесть рабочее время командированного в табеле.

Оплата услуг отеля

Перед командировкой желательно выяснить, какие документы, удостоверяющие проживание, выдает гостиница. В бухгалтерии своей организации следует уточнить, будет ли счет отеля считаться бланком строгой отчетности. Некоторые компании требуют предоставления дополнительных документов.

Отель «Ключевой элемент» в Москве предоставляет для командированных сотрудников документы, подтверждающие сроки их пребывания и затраты на проживание в гостинице:

- кассовый чек;

- счет;

- акт проживания;

- копию ОГРН;

- копию ИНН;

- копию уведомления о переходе на упрощенную систему налогообложения.

Произвести оплату может как командированный сотрудник, так и работодатель. В отеле «Ключевой элемент» имеется несколько способов оплаты на выбор:

- наличными в гостинице (при заселении);

- банковской картой (Visa или MasterCard);

- безналичным перечислением.

Документы из гостиницы являются подтверждением затрат и оформляются для командировочных в соответствии с установленными правилами. При отсутствии документов невозможно проверить факт проживания в гостинице и обоснованность затрат.

Для служащих государственных учреждений чаще требуется квитанция отеля на бумажном носителе. В коммерческих компаниях схемы отчетности могут быть другими. При оплате путем безналичного расчета отель выдает счет-фактуру с выделением НДС.

Авансовый отчет

В течение 3 рабочих дней после возвращения сотруднику нужно предоставить авансовый отчет по расходам, понесенным в поездке, в бухгалтерию предприятия. Чтобы проблем с его составлением не было, лучше до отъезда ознакомиться с перечнем необходимых документов. Это можно сделать в бухгалтерии.

Примерный список расходов по командировке:

- суточные (документальное подтверждение не требуется);

- проезд (авиа и ж/д, автобусные билеты и т. д.);

- проживание (кассовые чеки, квитанции, счета, договора найма и т. д).

Служебное задание отменено и для отчета не требуется.

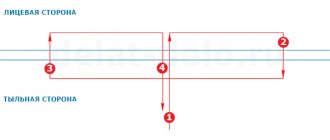

Авансовый отчет заполняется по утвержденной форме АО-1 с двух сторон.

С обратной стороны заполняются расходы работника.

Оформление в табеле

На основании приказа на командированного работника заполняется табель учета рабочего времени.

Дни командировки отмечаются буквенным (К) или цифровым (06) кодом, продолжительность отработанного времени не указывается.

После подписания руководителем и работником отдела кадров, табель передается в бухгалтерию для начисления заработка.

За период нахождения работника в командировке (включая дни нахождения в пути, в том числе время вынужденной остановки в пути) ему сохраняется средний заработок за все дни работы по графику, установленному в командирующей организации (абз. 1 п. 9 Положения о командировках).

Какие документы нужны для отчета по командировке?

Сотрудник, вернувшийся из служебной поездки, предоставляет в бухгалтерию данные о следующих видах расходов:

- проживание;

- питание;

- проезд (поездка до места назначения и непосредственно на месте);

- услуги связи;

- топливо, ГСМ, парковка (для сотрудников, совершающих командировки на личном автомобиле).

Оправдать совершенные расходы могут следующие документы:

- проездные документы (и посадочные талоны) на самолет, поезд, автобус, общественный транспорт;

- чеки с АЗС;

- счета за аренду жилья;

- кассовые чеки на продукты питания;

- кассовые чеки на другие необходимые товары.

К авансовому отчету сотрудник может приложить товарные и кассовые чеки, бланки строгой отчетности, товарно-транспортные накладные и некоторые другие документы. Вне зависимости от того, какой именно документ используется, он должен содержать развернутые сведения о приобретенном товаре/услуге: наименование продавца, товара, дату покупки, сумму сделки, полный список наименований товара/услуг со стоимостью каждого и итоговой суммой.

Предоставление товарно-кассовых чеков связано с некоторыми сложностями из-за быстрой потери их вида: бумага истончается, чернила выцветают, надписи становятся нечитаемыми, поэтому сотруднику рекомендуется делать копии и сканы либо загружать фотографии в соответствующие программные инструменты для того, чтобы приложить информацию к авансовому отчету. Если авансовый отчет составлен с ошибками или ненадлежащим образом, компенсировать расходы бухгалтерия не имеет права.

Авансовый отчет может быть предоставлен как в стандартной форме, так и составлен с помощью современных инструментов бизнес-оптимизации. Специализированные приложения открывают новые возможности для автоматизации ряда производственных процессов, в том числе документооборота. С помощью таких инструментов существенно экономится рабочее время, удается более эффективно распределить задачи, а также сделать контроль расходов предприятия более прозрачным для руководителя.

Служебная записка

Отмена командировочных удостоверений в 2015 году создала некоторые проблемы с определением срока нахождения в служебной поездке. Некоторые предприятия для своего удобства продолжают его использовать.

При отсутствии проездных документов время нахождения в командировке определяется по документам на проживание. Не исключены случаи, когда и их предоставить невозможно.

Тогда может помочь служебная записка, составленная самим работником и заверенная принимающей стороной.

Перечень для бюджетной организации

Деятельность бюджетного учреждения ограничивается массой нормативов и требований.

Нормы расходов по командировкам бюджетной организации установлены Постановлением Правительства РФ № 729 от 2 октября 2002 г.

Ограничения касаются:

- Оплаты проживания (кроме случая, когда работнику предоставляется бесплатное помещение) — в размере фактических расходов, подтвержденных соответствующими документами, но не более 550 рублей в сутки. При отсутствии документов, подтверждающих эти расходы, — 12 рублей в сутки.

- Суточных — в размере 100 рублей за каждый день нахождения в служебной командировке.

- Проезда к месту служебной командировки и обратно к месту постоянной работы (включая оплату услуг по оформлению проездных документов, расходы за пользование в поездах постельными принадлежностями) — в размере фактических расходов, подтвержденных проездными документами.

Проезд до места командировки ограничен по категориям транспорта:

- железнодорожным транспортом — в купейном вагоне скорого фирменного поезда;

- водным транспортом — в каюте V группы морского судна, в каюте II категории речного судна, в каюте I категории судна паромной переправы;

- воздушным транспортом — в салоне экономического класса;

- автомобильным транспортом — в автотранспортном средстве общего пользования (кроме такси).

Особенности оплаты проживания

Нормирование затрат по проживанию — одна из особенностей бюджетного учреждения.

Норма очень мала, она редко соответствует действующим ценам на жилье. В некоторых регионах за 550 рублей в сутки жилье снять невозможно.

Если командированный работник не уложился в норму, он может написать заявление на имя начальника об оплате услуги по факту. При наличии соответствующих документов и внебюджетных средств предприятия, ему возместят затраты.

Бюджетное предприятие, имеющее средства от коммерческой деятельности, может увеличить нормы командировочных расходов. Зафиксировать изменения необходимо коллективным договором или положением о командировках, которое должно быть в каждой организации.

Нюансы проживания

Затраты по найму жилья — одно из основных направлений расходов при командировке. После окончания рабочей поездки, сотрудник обязан предоставить отчетные бумаги за проживание. К ним стоит отнестись серьезно, бухгалтерия не может принять неправильно оформленные документы.

Подтверждающая документация для гостиницы

Наилучший и удобный вариант размещения в поездке — гостиница. Рекомендуется заранее подыскать варианты, забронировать номер.

Гостиница выдает отчетные документы для командировочных для подтверждения факта пребывания в отеле. Письмо Минфина РФ от 25.02.2015 № 03-07-11/9440 указывает, что в случае, когда в отеле не применяется контрольно-кассовый расчет, размещающая сторона обязана оформлять бланк строгой отчетности, разработанный самостоятельно.

Данный бланк может носить любое название, например, счет или гостиничный чек. Вместе с ним многие гостиницы предоставляют кассовый чек, который выдается после произведения оплаты. Он служит подтверждением затрат, подлежащих возмещению.

С принятием таких документов к учету редко возникают проблемы.

Счет из гостиницы

Для оплаты проживания в отеле достаточно одного бланка строгой отчетности № 3-Г «Счет», установленной для гостиниц.

В счете должна быть отражена следующая информация:

- реквизиты гостиницы;

- наименование документа;

- номер и дата его оформления;

- данные о посетителе (ФИО, паспортные данные, адрес прописки);

- дата заезда и выезда;

- расчет стоимости номера с выделенным НДС;

- печать предприятия и подпись администратора.

Если включен завтрак

Затраты на завтрак, указанные в счете отдельной строкой, не рекомендуется включать в проживание. В бюджетной организации такие расходы не оплатят.

Письмо Минфина от 14.10.2009 № 03-04-06-01/263 разъясняет, что в случае выделения стоимости питания отдельным пунктом у сотрудника возникает доход в натуральной форме. По мнению Минфина, компенсация питания не относится к возмещению затрат на проживание, и поэтому может облагаться НДФЛ и страховыми выплатами.

Другие гостиничные сервисы

Согласно п. 12 п. 1 ст. 264 НК РФ, дополнительные гостиничные услуги подлежат оплате, за исключением питания в барах и ресторанах и использования рекреационно-оздоровительных объектов. Наиболее часто используемой дополнительной услугой является бронирование номеров для сотрудников. Эти затраты обязаны возместить.

Использование некоторых других сервисов может потребовать доказательства экономической целесообразности для возмещения расходов по ним.

Служебная квартира

Некоторые предприятия имеют служебные квартиры в других городах, либо снимают жилье для проживания командированных сотрудников. Расходы в этом случае несет напрямую организация и отчетные документы за проживание в квартире посуточно не предусмотрены.

Целесообразность служебной квартиры:

- обособленное подразделение в другом городе, постоянные поездки туда;

- частые командировки сотрудников в одно место назначения.

Аренда у собственника

Съем квартиры у частного лица — не лучший вариант. С документами часто возникают проблемы, особенно в бюджетных организациях. Для командированного работника этот вариант подходит только тогда, когда другое жилье найти невозможно. Нужно составить письменный договор с собственником, указав паспортные данные обеих сторон. Обязательно следует ознакомиться с документами на право собственности.

Параметры заключения договора:

- сроки;

- стоимость проживания;

- дополнительные услуги (при наличии).

Сейчас особой популярностью пользуются услуги «гостиница в квартире «. Их предоставляют многие агентства недвижимости. Такое жилье можно найти везде.

Основные плюсы такого вида найма:

- низкая стоимость (можно уложиться в бюджетную норму);

- большой выбор и территориальная доступность;

- можно экономить на питании, воспользовавшись кухней;

- предоставляют пакет документов.

Проблем с возмещением затрат в таких квартирах не возникает.

Список документов, подтверждающих расходы:

- договор найма;

- акт выполненных работ;

- кассовый чек или иные платежные документы.

Лимиты расходов

Организация вправе установить ограничения возмещения затрат для командированного работника. Возможность уложиться в указанную сумму бывает не всегда, может возникнуть ситуация, когда лимит выделенных средств превышается. В таком случае при предоставлении документов на полную стоимость расходов, НДФЛ с работника не удерживается (абзац 10 п. 3 ст. 217 НК РФ).

Аренда у физического лица

Если квартиру в аренду предоставляет частное лицо, он не сможет оформить кассовый чек. При возникновении подобной ситуации нужно проследить за тем, чтобы в соглашении краткосрочного найма присутствовала отдельная строка, в которой прописывается сумма за проживание и время аренды.

Оформлен должен быть именно договор НАЙМА, а не АРЕНДЫ.

В подобной ситуации – это максимально правильное с юридической точки зрения решение. Благодаря наличию на руках договора найма в процессе сдачи отчетности к работнику не возникнет никаких вопросов. Более того, у самой организации не появится проблем, когда она будет подбивать итоги и отчитываться в налоговой.

По причине важности договора найма стоит рассмотреть более подробно особенности данного документа. Соглашение по найму – это официальный договор, который заключается между собственником помещения и человеком, которые снимает квартиру. Здесь прописываются не только данные по жилью — мебель, техника и посуда. Обозначается срок аренды и стоимость.

В процессе передачи наличных средств в качестве оплаты за проживание, с получателя нужно запросить расписку о получении денежных средств. Если осуществляется перевод с карты на карту, в мобильном приложении автоматически сохраняется квитанция по оплате. Она будет служить официальным основанием и подтверждением того, что в деловой поездке сотрудник понес определенные траты на посуточную аренду квартиры.

Аренда через компанию

Несмотря на простоту схемы аренды жилья у частного лица, с оформлением и получением отчетных документов нередко возникают проблемы. Масса владельцев жилья ведут подобный бизнес без оформления, деятельность в налоговой организации не регистрируется. Соответственно нужных документов здесь просто невозможно взять. Придется потратить время и нервы на их получение, а данных ресурсов в командировке просто нет.

Чтобы избежать подобных неприятностей, квартиру для посуточной аренды стоит искать через специальную компанию. В этом случае можно быть уверенным в том, что в процессе проживания и после выезда будут получены необходимые документы. Оформлены они будут максимально грамотно и позволят получить положенную денежную компенсацию по понесенным в командировке тратам.

Наряду с оформлением необходимых документов, сотрудничество с компанией обеспечивает следующие преимущества:

- Возможность выбора подходящего района.

- Аренда квартиры, которая расположена рядом с офисом филиала или головного офиса.

- Если в командировку поехала группа, можно подобрать несколько квартир, расположенных рядом друг с другом.

Проживание у родственников

Если сотрудник едет в город, где у него живут родственники, и он пожелает остановиться у них, в качестве подтверждающего документа могут быть использованы такие бумаги, как служебная записка или специальное удостоверение. Здесь должны присутствовать такие данные, как срок пребывания и подтверждение принимающей стороны.

Форма подтверждения в подобном случае не регламентирована!

Порядок оплаты за проживание

Расчеты с сотрудниками производятся в 2 этапа:

- выдача аванса перед отъездом, рассчитанная исходя из норм;

- окончательный расчет после возвращения и сдачи отчета.

Аванс можно получить в кассе, либо перечислением на пластиковую карту. Разницу работник должен дополучить или вернуть неиспользованный остаток средств.

Пример

Работник в командировку отправляется на 4 дня, проживать будет в гостинице. Перед отъездом он получил аванс в сумме 2200 рублей.

После командировки работник предоставляет квитанцию на оплату номера отеля по 1000 рублей за каждый день, получается 4000 рублей.

Сумма его перерасхода по командировочным расходам составляет 4000 — 2200 = 1800 рублей — ее он должен дополучить в кассе или перечислением на карту.

Налоговый учет

В целях расчета налога на прибыль расходами признаются обоснованные и документально подтвержденные затраты, осуществленные (понесенные) налогоплательщиком (ст. 252 НК РФ). Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме. К прочим, связанным с производством и реализацией, относятся расходы на командировки (пп. 12 п. 1 ст. 264 НК РФ).

Условия для вычета НДС по командировочным:

- по ним есть специализированная счет-фактура;

- все расходы командировочного типа оплачивались организацией или же работником.

Суточные расходы, не превышающие 700 рублей в день, НДФЛ не облагаются.

Какие документы должны дать в гостинице и когда

Оплата гостиницы в командировке может производиться работником за счет своих средств, которые ему потом возместят на рабочем месте, либо за счет предварительно выделенных денег на командировочные расходы (ПП РФ № 749 от 13.10.2008). Согласно ПП РФ № 1085 от 09.10.2015, все гостиничные услуги в обязательном порядке подтверждаются чеком или иным бланком строгой отчетности, следовательно, отель обязан предоставить счет или иной регистр, демонстрирующий факт проживания работника в командировке.

Таким образом, при выписке, то есть по завершении пребывания в отеле, сотрудник должен получить отчетную документацию, отражающую факт его проживания в установленный период времени. Если принимающая сторона осуществляет контрольно-кассовый расчет, то она предоставляет счет за гостиничные услуги. При этом в чек могут быть включены и дополнительные услуги (пп. 12, п. 1 ст. 264 НК РФ).

Если отель не использует ККТ, он может предложить командировочному самостоятельно разработанные бланки строгой отчетности (ваучеры, квитанции, гостиничные чеки), подтверждающие фактические расходы работника (Письмо Минфина РФ № 03-07-11/9440 от 25.02.2015).

Если отчетные документы отсутствуют

Порядок оплаты затрат, когда сотрудник не может предоставить необходимые документы, должен быть зафиксирован Положением о командировках.

Утерян билет

В бюджетной организации Постановлением Правительства РФ № 729 от 2 октября 2002 г. установлены нормы оплаты проезда в таких случаях.

При отсутствии проездных документов, подтверждающих произведенные расходы, затраты компенсируются в размере минимальной стоимости проезда:

- железнодорожным транспортом — в плацкартном вагоне пассажирского поезда;

- водным транспортом — в каюте X группы морского судна, в каюте III категории речного судна;

- автомобильным транспортом — в автобусе общего типа.

Чтобы расходы оплатили, необходимо обратиться в организацию, продавшую билет, и получить у нее справку о стоимости проезда в день отъезда или выезда.

С авиабилетами, если сохранился посадочный талон, немного проще. Можно зайти на сайт компании и запросить справку о подтверждении полета, а также распечатать маршрутную квитанцию, в которой указана стоимость билета.

Нет счета из гостиницы

В учреждениях бюджета данный вариант невозможен. Бухгалтерия не будет иметь оснований для возмещения затрат, без подтверждающих оплату документов.

Руководитель коммерческой компании на основании заявления сотрудника и запроса на предприятие гостиничного может установить компенсационные выплаты сотруднику.

Как доказать проживание у родственников

В рабочей поездке сотруднику не возбраняется жить у родственников или знакомых. Подтверждающим документом может быть договор найма или иной документ, составленный нанимателем и наймодателем в произвольной форме. Без такого документа расходы возместить будет невозможно.

Нюансов и сложностей по учету командировочных расходов множество.

Авансовые отчеты часто проверяются различными органами и фондами, особенно в бюджете, поэтому важное значение имеют правильно оформленные документы.

Отчетные документы за проживание в квартире

По согласию работодателя командируемый сотрудник имеет право воспользоваться не гостиничными услугами, а снять квартиру или отдельную комнату. В таком случае командировочные документы о проживании также понадобится предъявить.

Затраты на аренду можно подтвердить письменным договором между сторонами найма помещения. Документ обязательно должен содержать информацию о сроках аренды, ее стоимости. Если оплата жилья в командировке без документов, чеков, приходных кассовых ордеров, физическое лицо владелец квартиры подтверждает факт получения наличных личной распиской.

Если сотрудник или организация для поиска жилья пользовались услугами риелтора, при составлении авансового отчета понадобится приложить договор с агентством недвижимости, а также квитанции об оплате его услуг.