Мы продолжаем серию статьей, которые посвящены юридическим и налоговым вопросам заключения договора подряда. В предыдущей статье подробно рассматривались условия заключения договора подряда, имеющие одинаковое значение для обеих сторон договора (подробнее читайте в № 1 (январь) «БУХ.1С», стр. 37). В предлагаемом материале специалисты 1С:ИТС рассказывают о том, какие налоги должен платить подрядчик в зависимости от условий, содержащихся в договоре.

Договор подряда широко применяется на практике. Его заключают между собой организации для выполнения различного вида работ. Рассмотрим, какие налоговые обязательства возникают у подрядчика, который является одной из сторон этого договора.

Оплата выполненных работ

Условия договора могут предусматривать различный порядок оплаты выполненных работ. Эти условия влияют на правила исчисления налогов как у подрядчика, так и у заказчика. Заказчик может оплачивать работы подрядчику до начала работ либо после их выполнения.

Налоговые последствия

НДС

Если условиями договора предусмотрена оплата до начала исполнения договора (отдельного этапа), то с суммы поступившего аванса необходимо исчислить и уплатить НДС (пп. 2 п. 1 ст. 167 НК РФ). При этом не позднее пяти календарных дней со дня получения аванса подрядчик должен выставить заказчику «авансовый» счет-фактуру на эту сумму (п. 3 ст. 168 НК РФ).

После того как будут завершены работы (этап работ) и подписан акт приемки-передачи, у подрядчика на основании пункта 14 статьи 167 НК РФ вновь возникает момент определения налоговой базы по НДС. Поэтому со стоимости выполненных работ он также должен исчислить НДС и выставить заказчику «отгрузочный» счет-фактуру. Одновременно НДС, уплаченный с аванса, он может предъявить к вычету из бюджета (п. 8 ст. 171, п. 6 ст. 172 НК РФ).

Если заказчик перечисляет средства подрядчику после завершения работ, то НДС в отношении этих работ он исчисляет один раз на дату подписания акта приемки-передачи выполненных работ. Соответственно, один раз он выставляет заказчику счет-фактуру.

Налог на прибыль

Порядок отражения в доходах для целей налогообложения прибыли средств, полученных от заказчика, зависит от того, какой метод признания доходов применяет подрядчик.

Если подрядчик применяет метод начисления, то доходы признаются на дату подписания акта приемки-передачи выполненных работ независимо от того, поступили на эту дату фактически средства от заказчика или нет (п.п. 1, 3 ст. 271 НК РФ). Это означает, что суммы предоплаты, поступившие от заказчика, в доходы до завершения работ не включаются (пп. 1 п. 1 ст. 251 НК РФ).

Если подрядчик применяет кассовый метод, то момент признания выручки в доходах не зависит от даты подписания акта приемки-передачи выполненных работ. У такого подрядчика выручка включается в доходы на дату получения средств от заказчика (пп. 1 п. 1 ст. 251 НК РФ, п. 2 ст. 273 НК РФ).

Строительство основных средств проводки

Строительство объектов основных средств (цехов, складов готовой продукции и т.п.) производственные предприятия ведут, как правило, смешанным способом: хозяйственным и с привлечением подрядных строительных организаций.

Как в этом случае формируется первоначальная стоимость объектов основных средств в бухгалтерском и налоговом учете? Как исчислить НДС со стоимости выполненных строительно-монтажных работ? Рассмотрим эту ситуацию на примере.

Пример. Производственное предприятие ОАО “Зенит” построило склад готовой продукции. При этом строительно-монтажные работы выполнялись хозспособом, а также с привлечением строительной организации — подрядчика.

В январе 2004 г. предприятием были закуплены строительные материалы. Одну их часть стоимостью 236 000 руб. (в том числе НДС — 36 000 руб.) передали подрядчику для выполнения строительно-монтажных работ.

Другую часть стоимостью 177 000 руб. (в том числе НДС — 27 000 руб.) использовали при строительстве хозспособом. В июне подрядчик выполнил работы и подписал акт о приемке работ (форма N КС-3) на общую стоимость работ — 708 000 руб.

(в том числе НДС — 108 000 руб.).

В июне была начислена заработная плата производственным рабочим, которые строили склад хозспособом, — 50 000 руб. На эту зарплату начислен ЕСН в размере 17 800 руб. (в том числе взносы на обязательное пенсионное страхование — 7000 руб.) и взносы на обязательное страхование от несчастных случаев — 1000 руб.

В июне начислили амортизацию по производственному оборудованию, задействованному в строительно-монтажных работах хозспособом, — 20 000 руб.

В том же месяце завершили строительство. Был подписан акт о приемке законченного строительством объекта и введении склада готовой продукции в эксплуатацию (форма N КС-11).

Бухгалтерский учет

В бухгалтерском учете первоначальная стоимость основных средств при строительстве их хозспособом определяется исходя из фактических затрат организации на их сооружение и изготовление, за исключением налога на добавленную стоимость и иных возмещаемых налогов (кроме случаев, установленных законодательством РФ). Так сказано в п.24 Методических указаний по бухгалтерскому учету основных средств.

Согласно пп.3 п.1 ст.146 Налогового кодекса РФ, объектом по налогу на прибыль является выполнение строительно-монтажных работ для собственных нужд. Что относится к таким работам, разъяснено в п.3.

2 Методических рекомендаций по применению главы 21 “Налог на добавленную стоимость” Налогового кодекса РФ (утв. Приказом МНС России от 20 декабря 2000 г. N БГ-3-03/447).

Так, к таким работам следует относить только строительно-монтажные работы, которые выполняются хозяйственным способом. Поэтому на их стоимость нужно начислить НДС. А вот на стоимость строительно-монтажных работ, которые выполняются подрядным способом, начислять НДС не надо.

Кстати, аналогичной позиции придерживаются и суды. Посмотрите, например, Постановление Федерального арбитражного суда Уральского округа от 10 сентября 2003 г. N Ф09-2906/03-АК.

Выходит, чтобы правильно исчислить налоговую базу по НДС, необходимо разделить расходы на выполнение строительно-монтажных работ подрядной организацией и расходы предприятия на строительство основного средства хозспособом. Поэтому такие расходы нужно собирать на отдельных субсчетах к счету 08 “Вложения во внеоборотные активы”.

В бухгалтерском учете общества будут сделаны следующие проводки по учету строительства объекта основного средства хозспособом.

В январе 2004 г.:

Дебет 10 субсчет “Строительные материалы для подрядных работ” Кредит 60

- 200 000 руб. — оприходованы материалы для передачи подрядчику;

Дебет 19 Кредит 60

- 36 000 руб. — учтена сумма НДС по материалам;

Дебет 10 субсчет “Строительные материалы для хозспособа” Кредит 60

- 150 000 руб. — оприходованы материалы для использования при строительстве хозспособом;

Дебет 19 Кредит 60

- 27 000 руб. — учтена сумма НДС по материалам;

Дебет 60 Кредит 51

- 413 000 руб. (236 000 + 177 000) — оплачены поставщику материалы;

Дебет 10 субсчет “Строительные материалы, переданные на сторону” Кредит 10 субсчет “Строительные материалы для подрядных работ”

- 200 000 руб. — переданы материалы подрядчику;

Дебет 08 субсчет “Строительство основного средства/подряд” Кредит 10 субсчет “Строительные материалы, переданные на сторону”

- 200 000 руб. — включена стоимость переданных подрядчику материалов в затраты по строительству.

В июне:

Дебет 08 субсчет “Строительство основного средства/подряд” Кредит 60

- 600 000 руб. — включена стоимость работ, выполненных подрядчиком, в затраты по строительству;

Дебет 19 Кредит 60

- 108 000 руб. — отражена сумма НДС по работам, выполненным подрядчиком;

Дебет 60 Кредит 51

- 708 000 руб. — погашена задолженность перед подрядчиком;

Дебет 08 субсчет “Строительство основного средства/хозспособ” Кредит 10 субсчет “Строительные материалы для хозспособа”

- 150 000 руб. — включена стоимость материалов, использованных при строительстве хозспособом, в затраты по строительству;

Дебет 08 субсчет “Строительство основного средства/хозспособ” Кредит 02

- 20 000 руб. — начислена амортизация по производственному оборудованию, используемому при строительстве хозспособом;

Дебет 08 субсчет “Строительство основного средства/хозспособ” Кредит 70

- 50 000 руб. — включена зарплата персонала предприятия в затраты по строительству;

Дебет 08 субсчет “Строительство основного средства/хозспособ” Кредит 69

- 18 800 руб. (17 800 + 1000) — начислены соцналог и взносы по обязательному страхованию от несчастных случаев;

Дебет 01 Кредит 08 субсчет “Строительство основного средства/подряд”

- 800 000 руб. (200 000 + 600 000) — введен в эксплуатацию склад;

Дебет 01 Кредит 08 субсчет “Строительство основного средства/хозспособ”

- 238 800 руб. (150 000 + 50 000 + 18 800 + 20 000) — введен в эксплуатацию склад.

Первоначальная стоимость склада готовой продукции составит:

800 000 руб. + 238 800 руб. = 1 038 800 руб.

Дата выполнения строительно-монтажных работ для собственного потребления определяется как день принятия на учет соответствующего объекта (п.10 ст.167 Налогового кодекса РФ). Таким образом, это дата подписания акта о приемке законченного строительством объекта (форма N КС-11) и сдаче его в эксплуатацию.

Согласно п.6 ст.171 Налогового кодекса РФ, предприятие-застройщик вправе уменьшить начисленную сумму налога на суммы НДС:

- предъявленные ему подрядными организациями при проведении ими строительно-монтажных работ и уплаченные этим организациям;

- по товарам (работам, услугам), приобретенным для выполнения строительно-монтажных работ и уплаченные поставщикам;

- начисленные на стоимость строительно-монтажных работ, выполненных хозспособом, и уплаченные в бюджет.

Первые два вычета предоставляются с 1-го числа месяца, следующего за месяцем, в котором построенный объект основных средств был введен в эксплуатацию (п.5 ст.172 Налогового кодекса РФ).

Кроме того, если построенный объект относится к недвижимому имуществу, то по нему вычет предоставляется с 1-го числа месяца, следующего за месяцем подачи документов на госрегистрацию права собственности на эту недвижимость.

Именно с этого момента недвижимость включается в состав одной из амортизационных групп в налоговом учете согласно п.8 ст.258 Налогового кодекса РФ.

Что касается третьего вычета, то его можно произвести только после того, как будет уплачен НДС, начисленный на стоимость выполненных хозспособом строительно-монтажных работ.

Строительство основных средств. Проводки

Это следует из п.5 ст.172 Налогового кодекса РФ.

Бухгалтер ОАО “Зенит” отразил вычет по НДС следующими проводками.

В июле:

Дебет 68 субсчет “Расчеты по НДС” Кредит 19

- 63 000 руб. (36 000 + 27 000) — принят к вычету НДС по материалам, использованным при выполнении строительно-монтажных работ;

Дебет 68 субсчет “Расчеты по НДС” Кредит 19

- 108 000 руб. — принят к вычету НДС по строительно-монтажным работам, выполненным подрядчиком;

Дебет 19 Кредит 68 субсчет “Расчеты по НДС”

- 42 984 руб. (238 800 руб. x 18%) — начислен НДС на стоимость строительно-монтажных работ, выполненных хозспособом.

В августе:

Дебет 68 субсчет “Расчеты по НДС” Кредит 51

- 42 984 руб. — перечислен в бюджет НДС со стоимости строительно-монтажных работ согласно представленной декларации за июль;

Дебет 68 субсчет “Расчеты по НДС” Кредит 19

- 42 984 руб. — принят к вычету НДС со стоимости строительно-монтажных работ, выполненных хозспособом.

Предприятие установило в бухгалтерском и налоговом учете срок полезного использования склада 80 месяцев на основании Классификации основных средств, включаемых в амортизационные группы.

Организация применяет и в бухгалтерском, и в налоговом учете линейный метод начисления амортизации. Для погашения стоимости основного средства нужно определить годовую сумму амортизационных отчислений.

Определяя ее, необходимо уделить особое внимание объектам основных средств, которые приняты в эксплуатацию в течение года. По ним годовая сумма амортизации рассчитывается только по тем месяцам, в которых объект эксплуатировался (за исключением того месяца, в котором объект был введен в эксплуатацию).

Следовательно, в нашем случае годовая сумма амортизационных отчислений в 2004 г. получится такой:

1 038 800 руб. : 80 мес. x 6 мес. = 77 910 руб.

А сумма ежемесячных амортизационных отчислений:

77 910 руб. : 6 мес. = 12 985 руб/мес.

В бухгалтерском учете амортизация начисляется с 1-го числа месяца, следующего за месяцем принятия объекта к бухгалтерскому учету. Так сказано в п.21 Положения по бухгалтерскому учету “Учет основных средств” ПБУ 6/01, утвержденного Приказом Минфина России от 30 марта 2001 г. N 26н.

В июле 2004 г. бухгалтер ОАО “Зенит” амортизацию по складу показал в учете так:

Дебет 20 Кредит 02

- 12 985 руб. — начислена амортизация по складу готовой продукции за июль.

Налоговый учет

Чтобы определить первоначальную стоимость основного средства, в налоговом учете применяют норму п.1 ст.257 Налогового кодекса РФ.

https://www.youtube.com/watch?v=yAFEnTPWKlw

Согласно этому пункту в первоначальную стоимость основного средства необходимо включать все расходы, которые связаны с его сооружением и доведением до состояния, пригодного к эксплуатации. А вот НДС, который можно принять к вычету, в первоначальную стоимость не входит.

Также не надо включать в первоначальную стоимость объекта основных средств соцналог, взносы по обязательному пенсионному страхованию и взносы по страхованию от несчастных случаев, начисленные на зарплату производственного персонала. Дело в том, что все эти взносы, согласно пп.1 п.1 ст.264 Налогового кодекса РФ, включаются в состав прочих расходов.

Первоначальная стоимость склада готовой продукции в налоговом учете составит:

1 038 800 руб. — 17 800 руб. — 1000 руб. = 1 020 000 руб.

Начисляют амортизацию по основным средствам в налоговом учете по норме амортизации, определенной исходя из установленного срока полезного использования. Начисление начинается с 1-го числа месяца, следующего за месяцем, в котором основное средство было введено в эксплуатацию (п.2 ст.259 Налогового кодекса РФ).

При применении линейного метода норма ежемесячной амортизации будет равна:

(1 : 80 мес.) x 100% = 1,25%.

А сумма ежемесячных амортизационных отчислений в 2004 г.:

1 020 000 руб. x 1,25% = 12 750 руб.

Сумма ежемесячных амортизационных отчислений в бухгалтерском учете больше, чем в налоговом, на 235 руб. (12 985 — 12 750). Это приводит к возникновению в учете постоянного налогового обязательства. Его величина равна произведению разницы между бухгалтерской и налоговой амортизацией на ставку налога на прибыль.

Об этом сказано в п.7 Положения по бухгалтерскому учету “Учет расчетов по налогу на прибыль” ПБУ 18/02, утвержденного Приказом Минфина России от 19 ноября 2002 г. N 114н.

В учете в те же месяцы, когда будет начисляться амортизация по объекту основных средств, должно быть отражено постоянное налоговое обязательство:

Дебет 99 Кредит 68 субсчет “Расчеты по налогу на прибыль”

- 56,4 руб. (235 руб. x 24%) — учтено постоянное налоговое обязательство.

М.А.Вишневская

Аудитор

ЗАО “Актив”

Бухгалтерские проводки по поступлении основных средств

Источник: https://buh-experts.ru/stroitelstvo-osnovnyh-sredstv-provodki/

Бухгалтерские проводки в строительстве

В связи со спецификой отрасли, аналитический учет на данном счете ведется в разрезе технологической структуры расходов:

- прочие затраты на строительство.

- проектно-изыскательные и геодезические работы;

- непосредственно строительные работы;

- оборудование, инструмент, инвентарь, не требующие монтажа;

- монтаж оборудования;

Одним из основных субъектов, участвующих в процессе строительства, выступает подрядчик — строительная компания, выполняющая работы по договору подряда, заключенного с застройщиком.

Порядок заключения такого договора регламентируется ГК РФ, согласно которого работы могут быть выполнены как непосредственно подрядчиком, так и привлеченными лицами (субподрядчиками).

Основанием для сдачи-приемки работ, выполненных по договору подряда, служит акт, утвержденный и подписанный каждой из сторон. Строительная компания может осуществлять

Учет и налогообложение СМР, выполненных хозспособом

К ним не относятся:

- отдельные объемы работ, выполненные подрядными организациями, при осуществлении стройки в целом хозяйственным способом.

- работы, выполненные подрядными организациями по собственному строительству. Объем таких работ включается в объемы работ, выполненные подрядным способом;

- работы, выполненные цехами основной деятельности по договорам и соглашениям с ОКСами этой же организации, когда расчеты за выполненные работы производятся в порядке, установленном для подрядных организаций;

В ходе производства работ хозспособом у организации может возникнуть необходимость в оформлении соответствующих лицензий.

Выполнение функций заказчика не входит в перечень работ, составляющих лицензируемые виды строительной деятельности. Согласно ст.17 Федерального закона от 08.08.2001 N 128-ФЗ «О лицензировании отдельных видов деятельности» лицензируется проектирование и

Как отразить в учете строительство основных средств подрядным способом

Неотъемлемыми частями такого договора являются:

- техническая документация, в которой указан состав и объем работ, а также требования, предъявляемые к этим работам;

- смета, которая определяет стоимость подрядных работ.

Это следует из положений статей 740, 743, 746 Гражданского кодекса РФ.

Основные средства, сооруженные подрядным способом, принимайте к бухучету по первоначальной стоимости (п. 7 ПБУ 6/01). В первоначальную стоимость включите:

- суммы, уплачиваемые подрядчику в соответствии с договором подряда;

- суммы, уплачиваемые за информационные и консультационные услуги, связанные с созданием основных средств;

- суммы предъявленного НДС (если основное средство не будет использоваться в деятельности, облагаемой этим налогом);

- прочие расходы, непосредственно связанные с созданием (например, стоимость приобретенных материалов; оборудования, предназначенного для установки на объекте; расходы на экспертизу безопасности объекта и т.

д.)

Расходы, связанные с выполнением работ

В процессе выполнения работ организация-подрядчик несет расходы.

К таким расходам, в частности, относятся затраты на приобретение материалов, необходимых для выполнения работ, на выплату зарплаты работникам, транспортные расходы и т. д.

Налоговые последствия

НДС

НДС, уплаченный при приобретении материалов и т. д., подрядчик может принять к вычету при выполнении необходимых условий, то есть если материалы приобретены для деятельности, облагаемой НДС, от поставщика материалов получен счет-фактура и материалы приняты на учет.

Налог на прибыль

Расходы, связанные с выполнением работ, отражаются у подрядчика в налоговом учете следующим образом.

Подрядчик, который применяет метод начисления и у которого расходы делятся на прямые и косвенные, прямые расходы относит к текущим расходам того отчетного (налогового) периода, в котором признана выручка от выполнения работ. При этом косвенные расходы в полном объеме относятся к расходам того отчетного (налогового) периода, в котором они произведены (п. 2 ст. 318 НК РФ).

Подрядчик, применяющий кассовый метод, затраты, связанные с выполнением работ, признает в составе расходов после их фактической оплаты независимо от признания выручки от выполнения работ (п. 3 ст. 273 НК РФ).

Строительство подрядным способом проводки

Для оформления приемки объекта комиссия составляет Акт приемки законченного строительством объекта. В акте дают характеристику объекта, принимаемого в эксплуатацию. К акту прилагают всю необходимую техническую документацию.

На основании документации о приемке объекта в эксплуатацию составляют Акт о приеме-передаче здания (сооружения) (форма №ОС-1а). На основании этого акта объекты приходуют по Д счета 01. Выполнение строительно-монтажных работ для собственного потребления является объектом обложения НДС 18% (ст.146 НК РФ).

НДС на стоимость строительно-монтажных работ начисляется по окончании каждого налогового периода. Сумма НДС рассчитывается по ставке 18% от стоимости строительно-монтажных работ (ОД счета 08 умножить на 18%). НДС по строительно-монтажным работам принимается к вычету в том же квартале.

Сумма НДС принимается к вычету при наличии следующих условий: 1) Объект предназначен для осуществления операций, облагаемых НДС

Бухгалтерский и налоговый учет операций по договору строительного подряда

173.

— акт приемки законченного строительством объекта приемочной комиссией (форма N КС-14); — акт о приостановлении строительства (форма N КС-17); — акт о приостановлении проектно-изыскательских работ по неосуществленному строительству (форма N КС-18).

Применяемые в организации формы (с учетом дополнительных реквизитов) обычно подшиваются к приказу об учетной политике в качестве приложений.

Основным документом, в котором ведется учет выполняемых строительно-монтажных работ, является общий журнал работ (форма N КС-6). Этот журнал ведется в течение всего срока выполнения работ.

Счет 08 в бухгалтерском учете: проводки по учету вложений во внеоборотные активы

вложений стоимость стройматериалов, переданных на строительство склада в апреле 08.03 70 (69) 95 000 Отражена в составе капитальных вложений зарплата (с учетом страховых взносов) сотрудников, занятых на строительстве склада в апреле 01 08.

03 600 000 Принят к учету и введен в эксплуатацию построенный хозяйственным способом производственный склад (250 000,00 + 105 000,00 + 150 000,00 + 95 000,00) Акт о приеме-пердаче (ОС-1), Инвентарная карточка учета (ОС-6) 19 68 108 000 Отражен начисленный НДС по строительным работам, выполненным хозяйственным способом ((250 000,00 + 105 000,00 + 150 000,00 + 95 000,00) * 18%) Счет фактура полученный.

Книга покупок 68 19 108 000 Принят к вычету начисленный НДС по строительным работам, выполненным хозяйственным способом Допустим, ООО «ВЕСНА» заключила с подрядчиком договор на строительство объекта — производственного склада.

Согласно сметно-финансовым расчетам подрядчика, затраты на строительство производственного склада составили: Стоимость услуг по составлению сметы равна 59 000 руб., в т.ч.

Как оформить и отразить в учете строительство (изготовление) основных средств хозяйственным способом

Инвентарную карточку оформляйте на основании акта и первичных документов.

№ 7.Внимание: отсутствие (непредставление) первичных документов по учету основных средств является правонарушением (ст. 106 НК РФ, ст. 2.1 КоАП РФ), за которое предусмотрена . Основные средства, сооруженные хозспособом, принимайте к бухучету по первоначальной стоимости (п.

7 ПБУ 6/01). В первоначальную стоимость включите все расходы, непосредственно связанные с изготовлением объекта (п. 8 ПБУ 6/01, п. 5.1.1 Положения, утвержденного Минфином России от 30 декабря 1993 г.

№ 160)

2.2.1 Учет при подрядном способе строительства

счета-фактуры.

При этом объект капитального строительства должен использоваться в будущем для осуществления операций, облагаемых НДС.

Затраты организации застройщика на строительство составили: стоимость работ по составлению сметы — 118 000 руб., в том числе НДС-18000руб.; стоимость строительных работ по предъявленным счетам подрядчика — 1180 000руб.

, в том числе НДС — 180 000руб.; Затраты по строительству объекта в бухгалтерском учете застройщика отражаются следующими записями: № п/п хозяйственных операций Корреспонденция счетов Сумма, руб. Дебет Кредит Частная Общая 1.

Отражена стоимость услуг сторонней организации по составлению сметы 08-3 100000 19-18000 2. Отражена стоимость строительных работ согласно Справке о стоимости выполненных работ и затрат (форма № КС-3), предъявленной подрядчиком 08-3 1000000 19-1 180000 60 1180000 3.

Предъявлен бюджету к вычету НДС по работам, выполненным сторонней организацией и подрядчиком; 68 19-1 198000 Пример Организация ведет капитальное строительство цеха подрядным способом.

В апреле 2010 года подрядчик выполнил очередной этап строительных работ, о чем составлены документы по форме № КС-2 «Акт о приемке выполненных работ» и № КС-3 «Справка о стоимости выполненных работ и затрат» на сумму 591 143 руб.

, в том числе НДС -90 174,36 руб., а также представлен счет-фактура.

В учете должны быть сделаны следующие записи: № п/п хозяйственных операций Корреспонденция счетов Сумма, руб.

Дебет Кредит Частная Общая 1. Отражена стоимость выполненного подрядчиком и принятого этапа работ 08-3 500 968,64 19-1 60 90174,36 591143 2. Предъявлен бюджету к вычету НДС по выполненному подрядчиком и принятому этапу работ 68 19-1 90174,36 Стр 3 из 8 Соседние файлы в предмете

- 22.12.2018112.64 Кб

Источник: https://konsalt74.ru/stroitelstvo-podrjadnym-sposobom-provodki-67731/

Возмещение расходов заказчиком

Договором может быть предусмотрено, что помимо оплаты стоимости работ заказчик компенсирует подрядчику расходы, которые прямо не касаются выполнения работ, но без которых выполнить работы невозможно. Например, расходы на проезд к месту выполнения работ, расходы на проживание и т. д. Включаются ли суммы компенсации в налоговую базу по НДС и налогу на прибыль у подрядчика?

Налоговые последствия

НДС

Глава 21 НК РФ не содержит ответа на этот вопрос. Вместе с тем по данному вопросу существует две точки зрения.

Так, по мнению контролирующих органов, полученные от заказчика суммы возмещения расходов подрядчик должен включать в налоговую базу по налогу на добавленную стоимость, так как они связаны с оплатой выполненных работ.

При этом не имеет значения, что в договорах данные расходы могут указываться отдельно от стоимости этих работ. Суммы включаются в налоговую базу в том налоговом периоде, в котором получены денежные средства, и НДС с них рассчитывается по ставке 18/118 (письма Минфина России от 02.03.2010 № 03-07-11/37, от 09.11.2009 № 03-07-11/288 и др.).

С такой позицией не согласны некоторые арбитражные суды. Они считают, что поскольку полученные суммы возмещения не увеличивают стоимость выполненных работ, то, следовательно, они не относятся к суммам, которые связаны с оплатой этих работ, и поэтому в налоговую базу по налогу на добавленную стоимость включаться не должны (постановления ФАС Северо-Западного округа от 25.08.2008 по делу № А42-7064/2007, ФАС Волго-Вятского округа от 19.02.2007 по делу № А17-1843/5-2006, ФАС Восточно-Сибирского округа от 10.03.2006 № А33-20073/04-С6-Ф02-876/05-С1 по делу № А33-20073/04-С6).

Так как однозначного ответа на вопрос нет, подрядчику придется самостоятельно принимать соответствующее решение. При этом если с суммы возмещения подрядчик будет начислять НДС, то счет-фактуру он может оформить одним из двух способов. В первом случае счет-фактура выписывается в одном экземпляре и заказчику не выставляется. Во втором случае подрядчик выписывает счет-фактуру в двух экземплярах, один из которых предъявляет заказчику. На основании этого счета-фактуры заказчик сможет принять НДС к вычету. Заметим, что второй вариант является несколько рискованным, так как, по мнению контролирующих органов, подрядчик не имеет права выставлять заказчику счет-фактуру на сумму возмещаемых расходов. Основание — реализации товаров (работ, услуг) не происходит.

Вместе с тем суды считают, что предъявление счета-фактуры возможно (см. постановления ФАС Северо-Кавказского округа от 13.01.2010 № А53-9707/2009, от 20.01.2009 № А53-10111/2008-С5-44, ФАС Московского округа от 27.04.2010 № КА-А40/4081-10, ФАС Уральского округа от 25.05.2009 № Ф09-3324/09-С3).

В том случае, если суммы возмещения подрядчик не будет включать в налоговую базу по НДС, то и НДС, который предъявлен ему по этим расходам поставщиками, он не сможет принять к вычету по следующей причине. Как известно, одно из условий, которое должно выполняться для вычета НДС, состоит в том, что приобретенные товары (работы, услуги) должны использоваться в налогооблагаемой деятельности. Если эти расходы компенсированы заказчиком, но не включены подрядчиком в налоговую базу по НДС, то получается, что указанные расходы в облагаемой деятельности не участвуют. Соответственно, НДС к вычету по таким расходам приниматься не должен.

Налог на прибыль

В главе 25 НК РФ нет норм, регулирующих порядок признания для целей налогообложения прибыли сумм, которые налогоплательщики получают в качестве возмещения расходов. Вместе с тем, по нашему мнению, отражать их в налоговом учете подрядчик должен с учетом следующего.

Если затраты, которые будут возмещены заказчиком, подрядчик включает в расходы, то полученные суммы возмещения он должен признать в доходах. Если указанные затраты в расходы в налоговом учете не включаются, то возмещаемые заказчиком суммы в доходах отражаться не должны.

Реализация работ по монтажу

Выручка от реализации работ признается доходом от реализации (п. 1 ст. 249 НК РФ).

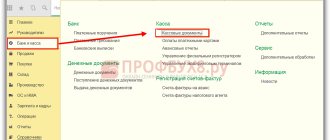

Реализация работ по монтажу отражается документом Реализация (акт, накладная) вид операции Услуги в разделе Продажи – Продажи – Реализация (акты, накладные) – Реализация – Услуги (акт).

Рассмотрим особенности заполнения документа Реализация (акт, накладная) по данному примеру.

В графе Счет учета необходимо указать Номенклатурную группу, на которую отнесены затраты по монтажу оборудования. Если указать не правильно необходимую аналитику, то счет 20.01 «Основное средство» может закрыться не корректно!

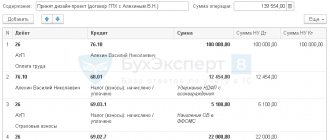

Проводки по документу

Декларация по налогу на прибыль

В декларации по налогу на прибыль доходы от реализации работ отражаются в составе: PDF

- Лист 02 Приложение N 1 стр. 011 «Выручка от реализации товаров (работ, услуг) собственного производства».

Выставление СФ на реализацию покупателю

Счет-фактура на выполненные работы выписывается по кнопке Выписать счет-фактуру в нижней части документа Реализация (акт, накладная).

Документ Счет-фактура выданный автоматически заполняется данными документа Реализация (акт, накладная).

- Код вида операции — «Реализация товаров, работ, услуг».

Выставленный счет-фактура автоматически отражается в Книге продаж.

Отчет Книга продаж можно сформировать из раздела Отчеты – НДС – Книга продаж. PDF

Декларация по НДС

В декларации по НДС отражается:

В Разделе 3 стр. 010 «Реализация…»: PDF

- сумма реализации без учета НДС;

- сумма начисленного НДС по ставке 18%.

В Разделе 9 «Сведения из книги продаж»:

- счет-фактура выданный, код вида операции «».

Устранение недостатков выполненных работ

Иногда после окончания работ заказчик выявляет недостатки в выполненной работе и обращается к подрядчику с требованием устранить их. Как правило, эти недостатки подрядчик устраняет безвозмездно. В результате выполнения таких работ перед ним встают два вопроса: нужно ли со стоимости безвозмездных работ исчислить НДС и можно ли расходы, связанные с выполнением этих работ, учесть при налогообложении прибыли?

Налоговые последствия

НДС

В данном случае объекта налогообложения по НДС не возникает. Дело в том, что, устраняя безвозмездно недостатки, подрядчик, по сути, исполняет принятые по договору обязательства. В свою очередь, стоимость работ по этому договору уже включена в налоговую базу по НДС. Поэтому начислять и уплачивать НДС со стоимости «исправительных» работ не нужно.

Налог на прибыль

Что касается признания для целей налогообложения прибыли затрат, которые несет подрядчик при проведении работ по устранению недостатков, то они могут быть включены в расходы в налоговом учете на основании подпункта 47 пункта 1 статьи 264 НК РФ как потери от брака.

Особенности налогового учета

Продолжительность договора подряда учитывается не только в бухгалтерском учете, но и в налоговом. Если речь идет о краткосрочном сотрудничестве субподрядчика и заказчика, исходя из прямых затрат формируется незавершенное производство. Для целей налогообложения учитываются косвенные расходы. Выручка от реализации в налоговом учете отражается разово – после сдачи проекта. Точно так же признаются расходы, понесенные в ходе незавершенного производства.

Для долгосрочных договоров действует другая схема. Специфика правоотношений предусматривает признание выручки от реализации по итогам отчетных периодов. Данная норма закреплена НКУ РФ (ст. 271-272). Методика расчета выручки определяется учетной политикой субподрядной строительной организации.

Теоретически методики в бухучете и налоговом учете могут отличаться. Но на практике такая схема усложняет бухгалтерию. Если там и там применяется одинаковая методика, незавершенное производство можно определять только в бухгалтерском учете. Для целей налогообложения признаются все расходы на выполнение работ.

Особое внимание бухгалтеру субподрядчика рекомендуется обратить на НДС. Отдельные операции могут налогом не облагаться (реставрация, например). Соответственно, в таких случаях НДС с реализации не начисляется.

В целом, бухгалтерский, налоговый учет у субподрядчика ведется по тем же правилам, что и в любой другой компании. Но знание специфики отрасли бухгалтеру не навредит.

Можно ли обойтись без специалиста и вести учет самостоятельно? Если вы хотите получать достоверные данные о финрезультате, то нет. Допущенные ошибки чреваты не только искажением операционной информации, но и штрафами за неисполнение налоговых обязательств. Для минимизации рисков сотрудничайте со специалистами в области отраслевого бухгалтерского учета.

Источник

Заказчик отказался от исполнения договора

Заказчик может по разным причинам отказаться от исполнения договора. Причем это может произойти, когда часть работ уже выполнена. Налоговые обязательства у подрядчика при таком отказе зависят от того, получал он предоплату за выполненные работы или нет.

Налоговые последствия

НДС

Если заказчик отказывается от исполнения договора, когда часть работ уже выполнена, то он должен оплатить подрядчику фактически выполненные работы. Подрядчик, в свою очередь, со стоимости этих работ должен исчислить НДС в общеустановленном порядке. При этом если по такому договору подрядчик получил от заказчика предоплату и уплатил с нее НДС в бюджет, то, принимая этот НДС к вычету в момент начисления налога со стоимости выполненных работ, он должен помнить следующее.

Если сумма полученного аванса не превышает стоимость фактически выполненных работ, то к вычету налог на добавленную стоимость принимается в полной сумме на дату исчисления налога со стоимости фактически выполненных работ. Если сумма предоплаты превышает стоимость фактически выполненных работ, то подрядчик сначала перечисляет заказчику соответствующую часть предоплаты, отражает эту операцию в учете и только после этого принимает к вычету «авансовый» НДС (п. 5 ст. 171, п. 4 ст. 172 НК РФ).

Налог на прибыль

Стоимость фактически выполненных работ, оплаченная заказчиком в случае отказа от исполнения договора, является для подрядчика выручкой от реализации работ. При методе начисления она включается в доходы для целей налогообложения в том периоде, в котором сдана часть работ и подписаны соответствующие документы (п. 1 ст. 39, п. 3 ст. 271 НК РФ).

При этом если заказчик перечислял подрядчику предоплату, то в доходы включается сумма, соответствующая стоимости выполненных работ.

Подрядчик, применяющий кассовый метод, включает аванс в доход на дату фактического получения денежных средств. Поэтому при отказе заказчика от договора он должен исключить из доходов сумму аванса, превышающую стоимость фактически выполненных работ.

Итак, мы рассмотрели налоговые последствия заключения договора подряда для подрядчика.

В следующем номере речь пойдет о налоговых обязательствах, возникающих при заключении договора у заказчика.

Всю представленную информацию можно найти в системе ИТС ПРОФ в Справочнике по договорным отношениям раздела «Юридическая поддержка» (см. рисунок).

Рис. 1

Как оформить и отразить в учете доходы и расходы генерального подрядчика

- 3.

- 1.

- 6.

- 8.

- 2.

- 4.

- 7.

- 5.

Если в договоре строительного подряда не предусмотрена обязанность подрядчика выполнить строительные работы самостоятельно, то для выполнения отдельных строительных работ подрядчик может привлечь третьих лиц. В этом случае подрядчик является , а привлекаемые им третьи лица – . При этом ответственность перед застройщиком за выполнение всего комплекса работ по строительству объекта, включая работы, выполненные субподрядчиками, несет генеральный подрядчик.Генподрядчик может:

- часть работ выполнить собственными силами, а часть – с привлечением субподрядчиков;

- полностью передать исполнение строительных работ субподрядчикам.

Об этом сказано в статье 706 Гражданского кодекса РФ.Отношения между генподрядчиком и субподрядчиком регулируются договором строительного субподряда, к которому применяются правила главы 37 Гражданского кодекса РФ.

Субподрядчик несет ответственность перед генподрядчиком за качество работ, в частности, за нарушения требований технической документации, обязательных для сторон строительных норм и правил (п. 1 ст. 754 ГК РФ). Генподрядчик несет ответственность перед застройщиком за последствия неисполнения или ненадлежащего исполнения обязательств субподрядчиком, а перед субподрядчиком – за неисполнение или ненадлежащее исполнение застройщиком обязательств по договору подряда.

При этом застройщик и субподрядчик не вправе предъявлять друг другу требования, связанные с нарушением договоров, заключенных каждым из них с генподрядчиком. Такие правила установлены в пункте 3 статьи 706 Гражданского кодекса РФ.

Сдачу-приемку выполненных субподрядчиком работ оформите аналогично .

Стоимость принятых генподрядчиком строительно-монтажных работ, выполненных субподрядчиком по договору субподряда, включается в состав расходов по обычным видам деятельности (п. 5 ПБУ 10/99, п. 10 ПБУ 2/2008).

Основанием для отражения стоимости

Оплата выполненных работ

Условия договора могут предусматривать различный порядок оплаты выполненных работ. Эти условия влияют на правила исчисления налогов как у подрядчика, так и у заказчика. Заказчик может оплачивать работы подрядчику до начала работ либо после их выполнения.

Налоговые последствия

НДС

Если условиями договора предусмотрена оплата до начала исполнения договора (отдельного этапа), то с суммы поступившего аванса необходимо исчислить и уплатить НДС (пп. 2 п. 1 ст. 167 НК РФ). При этом не позднее пяти календарных дней со дня получения аванса подрядчик должен выставить заказчику «авансовый» счет-фактуру на эту сумму (п. 3 ст. 168 НК РФ).

После того как будут завершены работы (этап работ) и подписан акт приемки-передачи, у подрядчика на основании пункта 14 статьи 167 НК РФ вновь возникает момент определения налоговой базы по НДС. Поэтому со стоимости выполненных работ он также должен исчислить НДС и выставить заказчику «отгрузочный» счет-фактуру. Одновременно НДС, уплаченный с аванса, он может предъявить к вычету из бюджета (п. 8 ст. 171, п. 6 ст. 172 НК РФ).

Если заказчик перечисляет средства подрядчику после завершения работ, то НДС в отношении этих работ он исчисляет один раз на дату подписания акта приемки-передачи выполненных работ. Соответственно, один раз он выставляет заказчику счет-фактуру.

Налог на прибыль

Порядок отражения в доходах для целей налогообложения прибыли средств, полученных от заказчика, зависит от того, какой метод признания доходов применяет подрядчик.

Если подрядчик применяет метод начисления, то доходы признаются на дату подписания акта приемки-передачи выполненных работ независимо от того, поступили на эту дату фактически средства от заказчика или нет (п.п. 1, 3 ст. 271 НК РФ). Это означает, что суммы предоплаты, поступившие от заказчика, в доходы до завершения работ не включаются (пп. 1 п. 1 ст. 251 НК РФ).

Если подрядчик применяет кассовый метод, то момент признания выручки в доходах не зависит от даты подписания акта приемки-передачи выполненных работ. У такого подрядчика выручка включается в доходы на дату получения средств от заказчика (пп. 1 п. 1 ст. 251 НК РФ, п. 2 ст. 273 НК РФ).

Проводки по расчетам с поставщиками и подрядчиками

Деятельность любого предприятия так или иначе связана с приобретением товаров и услуг. К поставщикам и подрядчикам относятся предприятия, поставляющие материалы, сырье и другие ТМЦ, а также оказывающие различные услуги или выполняющие различные виды работ. Рассмотрим типовые проводки по расчетам с поставщиками и подрядчиками в бухгалтерском учете.

Поступление материальных ценностей, работ, услуг от поставщиков производится на основании заключенных договоров поставки, подряда, поручения, электроснабжения и др. К первичным документам по учету расчетов с подрядчиками относят товарные накладные (ТОРГ-12), акты оказания услуг, счета-фактуры и другие документы, выданные подрядчиками и поставщиками, а также банковские и кассовые платежные документы: Для отражения сведений о произведенных расчетах с поставщиками используется отдельный счет бухгалтерского учета – 60.

Данный счет является активно-пассивным, поэтому в учете он может отображаться как в кредитовом обороте, так и в дебетовом:

- По кредиту учитывается стоимость приобретенных товаров и услуг. Кредитование осуществляется на основании расчетных документов, полученных от поставщика.

- По дебету этого счета отображаются суммы исполненных обязательств – авансовые платежи и полный взаиморасчет. Следует отметить, что суммы произведенных оплат учитываются обособлено.

Аналитический учет осуществляется в разрезе предъявленных счетов. Кроме того, грамотный учет по данному счету позволяет сгруппировать поставщиков по срокам оплаты, по неотфактурованным поставкам, по вексельным операциям и т.д. Счет Дт Счет Кт Сумма проводки, руб.

Описание проводки Документ-основание Проводки и операции, отражаемые по дебету 60 счета 60 50 17 500 Из кассы предприятия произведена оплата поставщику за полученный материал (проводка) РКО 60 51 (52) 54 000 Поставщику услуг по безналичному расчету произведена оплата в национальной (иностранной) валюте Платежное поручение, банковская выписка 60 55-1 37 900 Списана

Расходы, связанные с выполнением работ

В процессе выполнения работ организация-подрядчик несет расходы.

К таким расходам, в частности, относятся затраты на приобретение материалов, необходимых для выполнения работ, на выплату зарплаты работникам, транспортные расходы и т. д.

Налоговые последствия

НДС

НДС, уплаченный при приобретении материалов и т. д., подрядчик может принять к вычету при выполнении необходимых условий, то есть если материалы приобретены для деятельности, облагаемой НДС, от поставщика материалов получен счет-фактура и материалы приняты на учет.

Налог на прибыль

Расходы, связанные с выполнением работ, отражаются у подрядчика в налоговом учете следующим образом.

Подрядчик, который применяет метод начисления и у которого расходы делятся на прямые и косвенные, прямые расходы относит к текущим расходам того отчетного (налогового) периода, в котором признана выручка от выполнения работ. При этом косвенные расходы в полном объеме относятся к расходам того отчетного (налогового) периода, в котором они произведены (п. 2 ст. 318 НК РФ).

Подрядчик, применяющий кассовый метод, затраты, связанные с выполнением работ, признает в составе расходов после их фактической оплаты независимо от признания выручки от выполнения работ (п. 3 ст. 273 НК РФ).

Оказание услуг – бухгалтерские проводки учет предоставления услуги

» » Бухгалтерские проводки по услугам Бухгалтерские проводки транспортные услуги Бухгалтерские проводки по реализации услуг Источником доходов предприятия может быть не только продажа товаров, но и оказание услуг.

Такая деятельность имеет свои особенности. И это, естественно, отражается в учете. Бухгалтерские проводки по услугам у заказчика и исполнителя будут, естественно, разными. У исполнителя услуг для этого используется счет 90 «Продажи». На нем по дебету учитываются фактические расходы, а по кредиту – полученная выручка в соответствии с установленными тарифами.

Из самой специфики операции следует, что счет 43 «Готовая продукция» в данном случае не используется. Ведь услуги всегда передаются непосредственно клиенту. Ответ на вопрос, используется ли при этом счет 40 (то есть «Выпуск продукции (услуг)»), зависит от того, применяет ли предприятие в текущем учете плановую себестоимость.

Соответственно бухгалтерские проводки по услугам в этом случае выглядит следующим образом: сумма выручки с дебета счета 62 перебрасывается на кредит счета 90 (по субсчету 90-1). Так отражается задолженность за оказанные услуги.

Фактическая себестоимость учитывается проводкой Дебет 90-2 – Кредит 20 «Основное производство» (или счета 23). Если предприятие платит НДС, то необходимо отразить начисление налога – проводка Дебет 90 (по субсчету 3) – Кредит 68 (по субсчету соответствующего налога). Когда покупатель рассчитается за услуги, это будет отражено проводкой, при которой сумма задолженности будет списана на дебет счета 51 с кредита счета 62.

Иначе отражается приобретение услуг у заказчика. Затраты на их покупку должны учитываться в соответствии с ПБУ 10/99.

На расходы, которые формируются по обычным видам деятельности можно отнести все затраты на приобретение услуг, кроме тех, которые касаются создания или покупки основных средств или других внеоборотных активов. Что касается непосредственно бухгалтерских проводок по услугам, то расчеты с исполнителем отражаются проводкой Дебет 60 – Кредит 51 (эта запись делается на основе банковской выписки).

Возмещение расходов заказчиком

Договором может быть предусмотрено, что помимо оплаты стоимости работ заказчик компенсирует подрядчику расходы, которые прямо не касаются выполнения работ, но без которых выполнить работы невозможно. Например, расходы на проезд к месту выполнения работ, расходы на проживание и т. д. Включаются ли суммы компенсации в налоговую базу по НДС и налогу на прибыль у подрядчика?

Налоговые последствия

НДС

Глава 21 НК РФ не содержит ответа на этот вопрос. Вместе с тем по данному вопросу существует две точки зрения.

Так, по мнению контролирующих органов, полученные от заказчика суммы возмещения расходов подрядчик должен включать в налоговую базу по налогу на добавленную стоимость, так как они связаны с оплатой выполненных работ.

При этом не имеет значения, что в договорах данные расходы могут указываться отдельно от стоимости этих работ. Суммы включаются в налоговую базу в том налоговом периоде, в котором получены денежные средства, и НДС с них рассчитывается по ставке 18/118 (письма Минфина России от 02.03.2010 № 03-07-11/37, от 09.11.2009 № 03-07-11/288 и др.).

С такой позицией не согласны некоторые арбитражные суды. Они считают, что поскольку полученные суммы возмещения не увеличивают стоимость выполненных работ, то, следовательно, они не относятся к суммам, которые связаны с оплатой этих работ, и поэтому в налоговую базу по налогу на добавленную стоимость включаться не должны (постановления ФАС Северо-Западного округа от 25.08.2008 по делу № А42-7064/2007, ФАС Волго-Вятского округа от 19.02.2007 по делу № А17-1843/5-2006, ФАС Восточно-Сибирского округа от 10.03.2006 № А33-20073/04-С6-Ф02-876/05-С1 по делу № А33-20073/04-С6).

Так как однозначного ответа на вопрос нет, подрядчику придется самостоятельно принимать соответствующее решение. При этом если с суммы возмещения подрядчик будет начислять НДС, то счет-фактуру он может оформить одним из двух способов. В первом случае счет-фактура выписывается в одном экземпляре и заказчику не выставляется. Во втором случае подрядчик выписывает счет-фактуру в двух экземплярах, один из которых предъявляет заказчику. На основании этого счета-фактуры заказчик сможет принять НДС к вычету. Заметим, что второй вариант является несколько рискованным, так как, по мнению контролирующих органов, подрядчик не имеет права выставлять заказчику счет-фактуру на сумму возмещаемых расходов. Основание — реализации товаров (работ, услуг) не происходит.

Вместе с тем суды считают, что предъявление счета-фактуры возможно (см. постановления ФАС Северо-Кавказского округа от 13.01.2010 № А53-9707/2009, от 20.01.2009 № А53-10111/2008-С5-44, ФАС Московского округа от 27.04.2010 № КА-А40/4081-10, ФАС Уральского округа от 25.05.2009 № Ф09-3324/09-С3).

В том случае, если суммы возмещения подрядчик не будет включать в налоговую базу по НДС, то и НДС, который предъявлен ему по этим расходам поставщиками, он не сможет принять к вычету по следующей причине. Как известно, одно из условий, которое должно выполняться для вычета НДС, состоит в том, что приобретенные товары (работы, услуги) должны использоваться в налогооблагаемой деятельности. Если эти расходы компенсированы заказчиком, но не включены подрядчиком в налоговую базу по НДС, то получается, что указанные расходы в облагаемой деятельности не участвуют. Соответственно, НДС к вычету по таким расходам приниматься не должен.

Налог на прибыль

В главе 25 НК РФ нет норм, регулирующих порядок признания для целей налогообложения прибыли сумм, которые налогоплательщики получают в качестве возмещения расходов. Вместе с тем, по нашему мнению, отражать их в налоговом учете подрядчик должен с учетом следующего.

Если затраты, которые будут возмещены заказчиком, подрядчик включает в расходы, то полученные суммы возмещения он должен признать в доходах. Если указанные затраты в расходы в налоговом учете не включаются, то возмещаемые заказчиком суммы в доходах отражаться не должны.

Бухгалтерский учет в строительстве

Контракт на строительство всегда затрагивает две стороны: фирму заказчика и исполнителя, то есть подрядчика. В статье рассмотрим особенности ведения бухучета при выполнении строительных работ.

КонсультантПлюс ПОПРОБУЙТЕ БЕСПЛАТНО

Получить доступ

Возведение зданий или сооружений имеет колоссальные отличия от других видов деятельности не только в этапах осуществления и реализации, но и в части бухгалтерского и налогового учетов.

Отличия ведения бухгалтерского учета в строительстве:

- Документация. Участники используют иные документы для отражения этапов и результатов стройки. Например, акты выполненных работ по спецформе КС-2, а также спецсправка о стоимости строительства по форме КС-3.

- Учет затрат по элементам. Иными словами, произведенные затраты подразделяются на несколько элементов, таких как: материалы, заработная плата специалистов, работа оборудования, машин и механизмов, а также накладные затраты.

- Особенности принятия объекта. Объект завершенного строительства подлежит приемке по специальным правилам и специальными комиссиями, по итогам данного контрольного мероприятия составляется акт о приеме-передаче (форма № ОС-1а).

- Необходимость в регистрации объекта. Построенное здание подлежит обязательной регистрации в соответствующих госорганах. Только после регистрации объект может быть включен в состав основных средств.

Причем бухучет в компании заказчика также отличается от учета в организации исполнителя. Рассмотрим подробнее особенности учета для каждой стороны.

Бухучет в строительстве у подрядчика

Ведение учета строительной деятельности организаций закреплено в ПБУ 9/99, ПБУ 10/99, ПБУ 2/94, ПБУ по учету инвестиций. Все затраты в строительной компании подлежат дроблению на элементы, поименованные выше.

Для отражения строительных затрат в бухучете применяют счет бухучета 20 «Основное производство». По дебету счета 20 отражаются затраты:

- на материалы с одновременным отражением затрат по кредиту счета 10 «Материальные запасы»;

- на зарплату персонала стройфирмы по кредиту 70 «Расчеты по оплате труда»;

- по расчетам с поставщиками по кредиту счета 60.

При поэтапной приемке следует использовать счет 46 «Выполненные этапы по незавершенному производству», формируя проводку Дт 46 Кт 90 — отражена незавершенная реализация производства.

Бухучет в строительной организации: пример

ООО «Весна» оказывает услуги по строительству. Был заключен договор на возведение здания офиса. Приемка осуществляется в два этапа: первый в сумме 2 миллиона рублей, второй — 2,4 миллиона.

По условиям договора предусмотрена предоплата — 90 % от стоимости этапа. Так, аванс за первый — 1,8 млн рублей, за второй — 2,16 млн руб.

Начало работ — февраль 2021 г., окончание первой части строительства — май, второй — июль.

Себестоимость для первого — 1,72 млн руб, для второго — 1,98 млн руб.

Бухгалтерские записи:

| Период | Дебет | Кредит | Сумма (руб.) | Операции |

| 20.02 | 51 | 62-1 | 1 800 000 | Аванс за 1 этап работ зачислен на расчетный счет |

| 20.02 | 62-1 | 68-1 | 274 576 | Начислен НДС по авансу |

| 25.03 | 46 | 90-1 | 2 000 000 | Завершение первого этапа строительства, подписан КС-2 |

| 25.03 | 90-3 | 68-1 | 305 085 | Начислен НДС |

| 25.03 | 68-1 | 62-1 | 274 576 | НДС с аванса восстановлен |

| 25.03 | 90-2 | 20 | 1 720 000 | Себестоимость работ первого этапа списана |

| 25.03 | 90-9 | 99 | 100 610 | Начислена прибыль от приемки первого этапа работ |

| 15.07 | 51 | 62-1 | 2 160 000 | Второй аванс поступил на расчетный счет |

| 15.07 | 62-1 | 68-1 | 486 000 | Начислен НДС на вторую предоплату |

| 20.07 | 62 | 46 | 2 000 000 | Списана стоимость строительных работ первого этапа |

| 20.07 | 62 | 90-1 | 2 400 000 | Отражена выручка |

| 20.07 | 90-3 | 68 | 366 102 | Начислен НДС |

| 20.07 | 68 | 62-1 | 486 000 | НДС с предоплаты восстановлен |

| 20.07 | 90-2 | 20 | 1 980 000 | Себестоимость второго этапа списана |

| 20.07 | 90-9 | 99 | 420 000 | Отражена прибыль от второго этапа исполненных работ |

| 20.07 | 62-1 | 62 | 3 960 000 | Зачтена сумма полученной предоплаты |

Бухучет строительства у заказчика

Отличительной особенностью учета для заказчика заключается в том, что возведение объекта для заказчика является вложением средств во внеоборотные активы.

Учет следует вести на счете 08 «Вложения во внеоборотные активы» с применением специального субсчета 3 «Строительство объектов ОС». Так, при подписании акта выполненных работ (КС-2), в котором отражают произведенные затраты на оплату подрядных строительных работ, заказчик составляет запись:

По дебету счета 08-3 по кредиту 60 «Расчеты с подрядчиком» на сумму акта КС-2.

Если подрядчик предъявил налог на добавленную стоимость, то составляется запись:

Дебет 19 «НДС» Кредит 60 в сумме выставленного налогового обязательства.

По завершению строительства затраты, отраженные в дебете счета 08-3, подлежат перенесению в дебет счета 01 «Основные средства».

Построенное здание (сооружение) подлежит обязательной регистрации в государственных органах. До получения свидетельства о государственной регистрации права собственности объект следует учитывать на специальном субсчете счета 01.

Начисление амортизации на построенное здание или сооружение следует с первого числа месяца, который следует за месяцем принятия к учету.

Источник: https://ppt.ru/art/buh-uchet/v-stroitelstve

Устранение недостатков выполненных работ

Иногда после окончания работ заказчик выявляет недостатки в выполненной работе и обращается к подрядчику с требованием устранить их. Как правило, эти недостатки подрядчик устраняет безвозмездно. В результате выполнения таких работ перед ним встают два вопроса: нужно ли со стоимости безвозмездных работ исчислить НДС и можно ли расходы, связанные с выполнением этих работ, учесть при налогообложении прибыли?

Налоговые последствия

НДС

В данном случае объекта налогообложения по НДС не возникает. Дело в том, что, устраняя безвозмездно недостатки, подрядчик, по сути, исполняет принятые по договору обязательства. В свою очередь, стоимость работ по этому договору уже включена в налоговую базу по НДС. Поэтому начислять и уплачивать НДС со стоимости «исправительных» работ не нужно.

Налог на прибыль

Что касается признания для целей налогообложения прибыли затрат, которые несет подрядчик при проведении работ по устранению недостатков, то они могут быть включены в расходы в налоговом учете на основании подпункта 47 пункта 1 статьи 264 НК РФ как потери от брака.

Особенности бухгалтерского учета и налогообложения у подрядчика

02.

10. 2021 | Buhscheta.ru Договор подряда – это договор, по которому одна сторона (подрядчик) обязуется выполнить по заданию другой стороны (заказчика) определенную работу и сдать ее результат заказчику, а заказчик обязуется принять результат работы. Гражданский кодекс РФ определяет перечень работ, выполняемых по договору подряда, который включает в себя: а) изготовление вещи; б) переработку (обработку) вещи; в) выполнение другой работы с передачей ее результата заказчику.

По договору подряда, заключенному на изготовление вещи, подрядчик передает права на нее заказчику. Положение по бухгалтерскому учету ПБУ 2/2008 «Учет договоров строительного подряда» ((далее — ПБУ 2/2008), утвержденное Приказом Министерства финансов Российской Федерации от 24 октября 2008 г.

№ 116н регулирует особенности порядка формирования в бухгалтерском учете и раскрытия в бухгалтерской отчетности информации о доходах, расходах и финансовых результатах организациями (за исключением кредитных организаций и государственных (муниципальных) учреждений), являющимися юридическими лицами по законодательству Российской Федерации и выступающими в качестве подрядчиков либо в качестве субподрядчиков в договорах строительного подряда, длительность выполнения которых составляет более одного отчетного года или сроки начала и окончания которых приходятся на разные отчетные годы.

Договоры подряда, подпадающие под действие ПБУ 2/2008, включают в себя следующие договоры:

- инженерно-технического проектирования в строительстве;

- оказания услуг в области архитектуры;

- строительного подряда;

- иных услуг, неразрывно связанных со строящимся объектом;

- по ликвидации (разборке) зданий, сооружений, судов, включая связанное с ней восстановление окружающей среды.

- на выполнение работ по восстановлению зданий, сооружений, судов;

Подрядчик может выбрать один из способов ведения бухгалтерского учета.

Первый способ, когда затраты складывается по объектам