Источник: Учёт. Налоги. Право

Яблоко раздора: как отражать в учете возврат работником излишне выплаченной ему зарплаты. Почему это важно: некорректное отражение операции может привести к грубому нарушению правил учета доходов и расходов. А за это грозит штраф по статье 120 НК РФ.

На форуме сайта www.audit-it.ru горячо обсуждался вопрос, какими проводками корректнее отражать в бухучете возврат сотрудником в кассу излишне выплаченной ему зарплаты.

Единодушны участники были только в способе исправить в учете ошибочно начисленную зарплату и налоги. Делать это нужно с помощью способа сторно. А насчет того, какими проводками отразить фактическое поступление денег в кассу, чтобы не исказить обороты, мнения разошлись.

ВЕРСИЯ № 1

ДОСТАТОЧНО ОТРАЗИТЬ В УЧЕТЕ ПОЛУЧЕННУЮ СУММУ

То есть сделать проводку: ДЕБЕТ 50 КРЕДИТ 70. Правда, участников обсуждения, которые так поступают на практике, смущает, что такая проводка приводит к завышению кредитового оборота по счету 70.

ВЕРСИЯ № 2

ОТРАЗИТЬ ЗАДОЛЖЕННОСТЬ РАБОТНИКА НА СЧЕТЕ 73 ИЛИ 76

Другие участники обсуждения в ситуации, когда сотрудник возвращает излишне выплаченные средства, предлагают отражать поступление денег в кассу по дебету счета 50 в корреспонденции со счетом 73 или 76. Правда, в данном случае кредитовый оборот счета 70 все равно будет завышен. Однако транзит через счет 73 или 76 позволит сделать более корректные проводки:

ДЕБЕТ 73 (или 76) КРЕДИТ 70

– отражена задолженность работника по возврату зарплаты;

ДЕБЕТ 50 КРЕДИТ 73 (или 76)

– излишне выплаченная сумма внесена в кассу.

ВЕРСИЯ № 3

СТОРНИРОВАТЬ РАНЕЕ ВЫДАННУЮ СУММУ

Есть и третий вариант – отсторнировать всю сумму ранее выданной зарплаты: . А в качестве выданной отразить вновь начисленную сумму зарплаты. Но такой подход не совсем логичен. Выровняв обороты по счету 70, бухгалтер в этом случае исказит движение наличных средств через кассу.

НАШЕ МНЕНИЕ

ИЗЛИШНЕ ВЫПЛАЧЕННУЮ ЗАРПЛАТУ СЛЕДУЕТ ПЕРЕВЕСТИ НА СЧЕТ 73

Мы считаем, что самым оптимальным вариантом является второй вариант с использованием счета 73. Несмотря на то что этот счет не предназначен для расчетов по оплате труда, его использование более корректно, чем все остальные способы. Подтвердили «УНП» это мнение и в Минфине России.

Возврат излишне выплаченной зарплаты: причины и используемые счета

Проводки по возврату излишне выплаченной заработной платы зависят от причин, вызывающих необходимость такого возврата. Остановимся на двух часто встречающихся причинах:

- обнаружены ошибки в сумме начисленной и выплаченной зарплаты;

- зарплатные начисления сделаны верно, но в платежном поручении указали другую сумму.

В первом случае нужно сделать проводки:

- исправляющие начисленную сумму зарплаты;

- отражающие погашение работником переплаты.

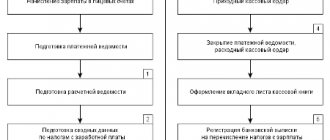

Какие счета могут быть задействованы при сторнировании излишне начисленной зарплаты? Всё зависит от изначальных проводок по начислению зарплаты — в них могут участвовать различные счета (смотрите на рисунке ниже):

Подробнее о том, в дебет каких счетов может начисляться зарплата, узнайте из этого материала.

Крупные компании могут начислять зарплату с применением всех указанных счетов, если в их штате присутствуют:

- работники основных производственных цехов (начисление зарплаты: Дт 20 Кт 70);

- сотрудники вспомогательных подразделений (Дт 23 (25, 29) Кт 70);

- управленческий персонал (Дт 26 Кт 70).

В компаниях среднего и небольшого масштабов задействованных в начислении зарплаты счетов может быть меньше. В торговых организациях начисление зарплаты производится с участием счета 44 «Расходы на продажу». Неверно начисленная зарплата на переплаченную сумму должна быть сторнирована с того счета, в дебет которого она изначально начислялась.

Возврат переплаты из-за ошибок в платежном поручении не требует сторнировочных проводок при излишне выплаченной заработной платы. В учете отражается только операция возврата денег в кассу или на расчетный счет компании.

Проводки по кассе

- получено в кассу с расчетного счета – проводка будет между Д50 и К51 счета;

- если кассир компании обналичивает средства с действующих валютных счетов в банке, то по кредиту будет проходить 52 счет;

- при снятии средств со спецсчетов кредитовый оборот записывается в 55 счет;

- если поставщику ошибочно была отправлена в качестве оплаты завышенная сумма, то ее возврат будет показан записью Д50 – К60;

- покупатели могут вносить наличность в качестве предоплаты по заключенным договорам или последующей оплаты по отгруженной продукции или выполненным работам – Д50 – К62;

- когда возвращен в кассу остаток подотчетной суммы, проводка составляется между Д50 и К71;

- расчеты между обособленными структурами фирмы и головным офисом проводятся с участием счета 79.2 – при поступлении в кассу средств в результате взаимодействия двух подразделений получатель денег составляет корреспонденцию Д50 – К79.2;

- Д50 – К66 (если кредитование носит долгосрочный характер, то вместо 66 указывается счет 67 в кредите проводки) заем от учредителя в кассу.

Ситуация, в которой по истечении 3 суток не была выплачена из кассы заработная плата, проводка составляется на депонирование остатка сумм Д70 – К76.4. При неявке сотрудника за деньгами, средства из кассы возвращаются в банк. Когда будет выдана из кассы депонированная заработная плата, проводка составляется между Д76.4 и К50. При отказе сотрудника получать свой заработок бухгалтер учитывает невостребованные суммы на депоненте до окончания периода исковой давности. После этого возможно списание в кредит счета 91.1.

Рекомендуем прочесть: Какие документы нужны ежемесячное пособие на ребенка

Работник возвращает деньги сам

Сотрудник может сдать деньги в кассу организации (Дебет 50 Кредит 70) или перечислить их на расчетный счет (Дебет 51 Кредит 70).

Если сотруднику была начислена одна сумма, а выплачена большая, то по оборотам 70 счета все встанет на свои места, когда работник возместит эту разницу.

В случае, когда ошибка заключалась именно в арифметическом подсчете зарплаты в начислении, нужно сделать следующие проводки:

- Дебет 20 (26, 23 …) Кредит 70 – сторнировать излишнее начисление заработной платы

- Дебет 73 Кредит 70 — списать сумму излишка на прочие расчеты с сотрудниками

После того, как исправлены суммы по зарплате, не забудьте устранить ошибочные суммы и по НДФЛ (сторнировать начисление налога по дебету 70 и Кредиту 68 НДФЛ), и по страховым взносам (сторнирующая запись по счету 20 (26, 25…) и кредиту 69 счетов)

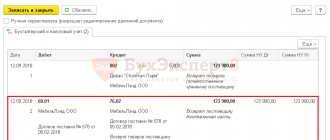

Пример:

Организация ошибочно начислила и выплатила (за минусом подоходного налога) сотруднику зарплату в размере 30 000 руб. за май, вместо 28 000 руб.. Работник вернул деньги в кассу.

Проводки:

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 26 | 70 | Начислена зарплата сотруднику | 30 000 | Ведомость по начислению заработной платы |

| 70 | 68 НДФЛ | Удержан налог НДФЛ | 3900 | Ведомость по начислению заработной платы |

| 70 | 50 | Выплачена заработная плата за май | 26 100 | Расходный кассовый ордер |

| 26 | 70 | Сторнирована сумма излишка по зарплате | — 2000 | Ведомость по начислению заработной платы |

| 70 | 68 НДФЛ | Сторнирован НДФЛ | -260 | Ведомость по начислению заработной платы |

| 73 | 70 | Сумма излишка перенесена на прочие расчеты с сотрудником | 1740 | Ведомость по начислению заработной платы |

| 50 | 73 | Сотрудник вернул деньги в кассу | 1740 | Приходный кассовый ордер |

Возврат заработной платы на расчетный счет проводки

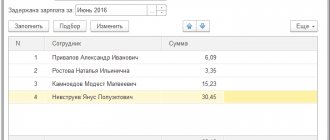

Возвращена работником в кассу сумма переплаты КИФ 1.201.34.510 КРБ 1.206.11.660 395,85 Приходный кассовый ордер Приходный кассовый ордер (ф. 0310001) КРБ Уменьшение 18.34(КПС 121, КЭК 211) 395,85 1. Корректировка начисленной зарплаты 1.1. Для корректировки начисленной зарплаты сотруднику используется документ Отражение зарплаты в учете (рис. 1). Новый документ вводится нажатием на кнопку Создать журнала одноименных документов.

Правила форума Быстрый переходМой кабинетЛичные сообщенияПодпискиКто на форумеПоиск по форумуГлавная страница форумаНовости НовостиБухгалтерия Общая система налогообложения (ОСНО) Специальные режимы налогообложения (УСНО, ЕНВД) Бюджетный учет Налоги и сборы НДС Налог на прибыль Налог на имущество Транспортный налог Земельный налог Акцизы Зарплата и кадры Начисление заработной платы Зарплатные налоги и сборы Отпуск, компенсации Больничные листы Пособия Командировки Иностранные работники Оформление кадровых документов Расчеты Безналичные расчеты Наличные расчеты Электронные деньги Внешнеэкономическая деятельность МСФО, GAAP, управленческий учет Общие вопросы Бланки, формы, образцы документовЮридический отдел Правовая помощь Регистрация, ликвидация юр.

Как вернуть излишне выплаченную работнику сумму заработной платы?

М. Н. Волкова

Журнал «Оплата труда в государственном (муниципальном) учреждении: бухгалтерский учет и налогообложение» № 6/2016

В каких случаях работодатель не вправе производить удержания? Что считается счетной ошибкой? Каков порядок действий при возврате излишне выплаченной работнику заработной платы, если произошла счетная ошибка? Как взыскать излишне выплаченную заработную плату, если сотрудник уволен? Можно ли взыскать сумму ущерба с бухгалтера, который совершил ошибку в расчете? Как отражаются операции по осуществлению удержаний в бухгалтерском учете БУ, АУ и КУ?

На практике возникают ситуации, когда бухгалтер по начислению заработной платы допускает ошибки при расчете сумм заработной платы, полагающейся сотрудникам. В этом случае работники могут получить большую сумму или наоборот. В настоящей статье расскажем, что необходимо сделать, чтобы вернуть излишне выплаченную работнику заработную плату.

В начале скажем, что если сотруднику была выплачена заработная плата в меньшем размере, то необходимо просто доплатить ее. При этом нужно составить бухгалтерскую справку и докладную записку руководителю учреждения. Если же сотруднику была выплачена заработная плата в большем размере, могут возникнуть трудности, так как согласно ст. 137 ТК РФ излишне выплаченная заработная плата не может быть взыскана с сотрудника, за исключением ряда случаев.

Переплата заработной платы и отпускных. Как исправить?

Переплата заработной платы, а также отпускных сумм встречается на практике часто.

И если она допускается, то всегда возникает один и тот же вопрос: как это исправить? В статье мы рассмотрим нюансы, на которые следует обратить внимание при исправлении ошибок. Если возникла переплата по заработной плате, в первую очередь необходимо выяснить причину, в результате которой она появилась.

Рекомендуем прочесть: До какова возраста можна обротится за земельным участком для многодетных

Для чего это нужно сделать? Ответ на данный вопрос вытекает из норм, приведенных в ст.

137 ТК РФ. В силу положений, изложенных в этой статье, удержания из зарплаты работника производятся только в случаях, предусмотренных Трудовым кодексом и иными федеральными законами. Удержания из зарплаты работника для погашения его задолженности работодателю могут производиться:

- при увольнении работника до окончания того рабочего года, в счет которого он уже получил ежегодный оплачиваемый отпуск, за неотработанные дни отпуска.

- для возврата сумм, излишне выплаченных работнику вследствие счетных ошибок, а также сумм, излишне выплаченных работнику, в случае признания органом по рассмотрению индивидуальных трудовых споров вины работника в невыполнении норм труда или простое;

- для возмещения неотработанного аванса, выданного работнику в счет зарплаты;

- для погашения неизрасходованного и своевременно не возвращенного аванса, выданного работнику в связи со служебной командировкой или переводом на другую работу в другую местность, а также в других случаях;

Что следует

Что такое счетная ошибка?

В настоящее время законодательство не содержит определения понятия «счетная ошибка». Согласно разъяснениям сотрудников Роструда счетной считается арифметическая ошибка, то есть ошибка, допущенная при проведении арифметических подсчетов (Письмо от 01.10.2012 № 1286-6-1). Для более наглядного понимания того, что признается счетной ошибкой, а что нет, приведем таблицу (перечень ошибок, представленных в ней, не является исчерпывающим).

| Счетные ошибки | Не счетные ошибки |

| Арифметическая ошибка, например, при сложении составных частей заработной платы. Примечание: счетной следует считать ошибку, допущенную в арифметических действиях (действиях, связанных с подсчетом) (Определение ВС РФ от 20.01.2012 № 59-В11-17) | Неправильное применение норм законодательства, например: – оплата отпуска большей продолжительности; – оплата всех часов сверхурочной работы в двойном размере. Неправильное применение нормативно-правовых актов организации, в том числе: – выплата премии в большем размере; – начисление дополнительных выплат, которые не установлены данному работнику |

| Ошибка в результате сбоя бухгалтерской программы. Примечание: в настоящее время сложилась противоречивая судебная практика: – сбой компьютерной программы – это частный случай счетной ошибки (Определение Самарского областного суда от 18.01.2012 № 33-302/2012); – сбой программы – не счетная, а техническая ошибка (Апелляционное определение Верховного суда Республики Саха (Якутия) от 27.03.2013 № 33-709/2013) | Получение работником заработной платы: – дважды; – в большем размере из-за технической ошибки при вводе данных. Примечание: в Определении ВС РФ от 20.01.2012 № 59-В11-17 сказано, что дважды выплаченные работнику деньги счетной ошибкой не считаются. Кроме того, в этом же документе отмечено, что технические ошибки, совершенные по вине работодателя, не являются счетными |

Выплачена из кассы заработная плата проводка

Как отобразить в проводках выплату заработной платы, налогов и удержаний Данные проводки отражаются по дебету счёта 70 и кредиту соответствующих счетов. Они показывают уменьшение задолженности организации перед работниками по заработной плате.

- Выплата остатка заработной платы:

- Выплата начисленной заработной платы может осуществляться в двух формах:

- Денежная форма оплаты: наличными и безналичными денежными средствами;

- Натуральная форма оплаты: имущественными активами предприятия.

Рекомендуем прочесть: Как Узнать Есть Ли Общая Антенна В Доме

Как взыскать излишне выплаченную заработную плату, если сотрудник уволен?

Для этого необходимо, как и в случае, когда сотрудник продолжает работать в учреждении, составить акт и уведомление, в котором также потребовать вернуть излишне выплаченную сумму заработной платы в добровольном порядке, но дописать, что если работник этого не сделает, то учреждение обратится в суд.

Учреждение имеет право обратиться в суд, так как согласно ст. 1102 ГК РФ лицо, которое неосновательно обогатилось за счет другого лица, обязано возвратить последнему это неосновательное обогащение, за исключением случаев, предусмотренных ст. 1109 данного кодекса. В пункте 3 ст. 1119 ГК РФ сказано, что не подлежат возврату в качестве неосновательного обогащения заработная плата и приравненные к ней платежи, пенсии, пособия, стипендии, суммы возмещения вреда, причиненного жизни или здоровью, алименты и иные денежные суммы, предоставленные гражданину в качестве средств к существованию, при отсутствии недобросовестности с его стороны и счетной ошибки.

Таким образом, если работодатель выплатил сотруднику заработную плату в большем размере из-за счетной ошибки, на основании гражданского законодательства он имеет право потребовать вернуть эту сумму даже в том случае, если сотрудник уволился.

К сведению

При обращении в суд работодателю необходимо подготовить:

- трудовой договор с бывшим сотрудником;

- документы по расчету и выплате заработной платы;

- акт комиссии о выявленной счетной ошибке;

- уведомление, которое было направлено сотруднику, с предложением добровольно вернуть излишне выплаченную ему заработную плату.

Проводки по выданной заработной плате из кассы

Депонированная заработная плата — это деньги, по каким-либо причинам не выплаченные работникам и отправленные обратно в банк. Она выдается в следующий предусмотренный для выплаты заработка день, а на некоторых предприятиях устанавливается отдельный день выдачи.

Из кассы выдана заработная плата — проводка обязательно должна быть составлена сотрудником, ответственным за ведение учета на предприятии. В этой статье рассмотрен порядок ее составления, а также приведен перечень документов, на основании которых трудящемуся будет выдана заработная плата из кассы.

Можно ли взыскать сумму ущерба с бухгалтера, который совершил ошибку при расчете?

Чтобы ответить на этот вопрос, необходимо рассмотреть две ситуации: когда с работником заключен договор о материальной ответственности и когда такой договор не заключен. Согласно ст. 244 ТК РФ письменные договоры о полной индивидуальной или коллективной (бригадной) материальной ответственности могут заключаться с работниками, достигшими возраста 18 лет и непосредственно обслуживающими или использующими денежные, товарные ценности или иное имущество. При этом перечни работ и категорий работников, с которыми могут заключаться указанные договоры, а также типовые формы данных договоров утверждаются Правительством РФ.

К сведению

В настоящее время перечни должностей и работ, замещаемых и выполняемых работниками, с которыми работодатель может заключать письменные договоры о полной индивидуальной или коллективной (бригадной) материальной ответственности, а также типовые формы договоров о полной материальной ответственности утверждены Постановлением Минтруда РФ от 31.12.2002 № 85.

Кроме того, материальная ответственность в полном размере причиненного работодателю ущерба может быть установлена трудовыми договорами, заключаемыми с заместителями руководителя организации, главным бухгалтером (ст. 243 ТК РФ).

Согласно ст. 248 ТК РФ взыскание с виновного работника суммы причиненного ущерба, не превышающей средний месячный заработок, производится по распоряжению работодателя. Распоряжение может быть сделано не позднее одного месяца со дня окончательного установления работодателем размера причиненного работником ущерба.

К сведению

Если месячный срок истек или работник не согласен добровольно возместить причиненный работодателю ущерб, а сумма причиненного ущерба, подлежащая взысканию с работника, превышает его средний месячный заработок, взыскание может осуществляться только судом.

Бух проводки по возврату заработной платы

д. — применяется в случае осуществления удержания по поступившим в компанию исполнительным листам в пользу третьих лист, а также на основании заявления работника в добровольном порядке. Начислена заработная плата, проводка в таблице:

- расчеты по излишне выплаченной заработной плате;

- копию направленного письма уволенному работнику с уведомлением об его отправке.

- составленный акт на предприятии о выявленной ошибке с соблюдением сроков исковой давности ;

- копией трудового договора с ответчиком;

Бухгалтерский учет

В соответствии с Указаниями о порядке применения бюджетной классификации РФ, утвержденными Приказом Минфина РФ от 01.07.2013 № 65н, расходы на выплату заработной платы относятся на подстатью 211 «Заработная плата» КОСГУ. Учет расчетов по оплате труда ведется на счете 0 302 11 000 «Расчеты по заработной плате» (п. 256 Инструкции № 157н). Следовательно, типовые операции по возврату излишне выплаченной заработной платы будут отражаться следующим образом:

| Казенное учреждение (Инструкция № 162н*) | Бюджетное учреждение (Инструкция № 174н**) | Автономное учреждение (Инструкция № 183н***) | |||||

| Дебет | Кредит | Дебет | Кредит | Дебет | Кредит | ||

| Начислена заработная плата | |||||||

| 1 401 20 211 | 1 302 11 730 | 0 109 60 211 0 109 70 211 0 109 80 211 0 109 90 211 0 401 20 211 | 0 302 11 730 | 0 109 60 211 0 109 70 211 0 109 80 211 0 109 90 211 0 401 20 211 | 0 302 11 000 | ||

| Перечислена сумма заработной платы с лицевого счета учреждения на банковскую карту сотрудника | |||||||

| 0 302 11 830 | 1 304 05 211 | 0 302 11 830 | 0 201 11 610 | 0 302 11 000 | 0 201 11 000 | ||

| Отражена излишне начисленная заработная плата методом «красное сторно» | |||||||

| 1 401 20 211 | 1 302 11 730 | 0 401 20 211 | 0 302 11 730 | 0 401 20 211 | 0 302 11 000 | ||

| 1 209 30 560 | 1 302 11 730 | 0 209 30 560 | 0 302 11 730 | 0 209 30 000 | 0 302 11 000 | ||

| Отражены внесенные в кассу суммы излишне полученной заработной платы | |||||||

| 1 201 34 510 | 1 209 30 660 | 0 201 34 510 | 0 209 30 660 | 0 201 34 000 | 0 209 30 000 | ||

| Отражено внесение наличных денежных средств на счет на основании расходного кассового ордера, квитанции к объявлению на взнос наличными | |||||||

| 1 210 03 560 | 1 201 34 610 | 0 210 03 560 | 0 201 34 610 | 0 210 03 000 | 0 201 34 000 | ||

| Отражено зачисление наличных денежных средств на счет на основании выписки с лицевого (банковского) счета | |||||||

| 1 304 05 211 | 1 210 03 660 | 0 201 11 510 | 0 210 03 660 | 0 201 11 000 | 0 210 03 000 | ||

* Инструкция по применению Плана счетов бюджетного учета, утвержденная Приказом Минфина РФ от 06.12.2010 № 162н.

** Инструкция по применению Плана счетов бухгалтерского учета бюджетных учреждений, утвержденная Приказом Минфина РФ от 16.12.2010 № 174н.

*** Инструкция по применению Плана счетов бухгалтерского учета автономных учреждений, утвержденная Приказом Минфина РФ от 23.12.2010 № 183н.

* * *

В заключение еще раз обратим ваше внимание на основные моменты, связанные с возвратом излишне выплаченной сотруднику заработной платы.

1. Учреждение имеет право вернуть излишне выплаченную работнику сумму заработной платы только в строго установленных случаях:

- если была допущена счетная ошибка;

- при признании органом по рассмотрению индивидуальных трудовых споров вины работника в невыполнении норм труда;

- если выплата работнику излишней заработной платы произошла в связи с его неправомерными действиями, установленными судом.

2. В случае обнаружения излишне выплаченных сумм работодатель должен составить акт о случившемся и уведомить об этом сотрудника.

3. Даже если учреждение имеет право вернуть излишне выплаченные суммы, необходимо получить письменное согласие работника на удержание этих сумм (или работник добровольно возвращает их).

4. Удержание излишне выплаченной суммы из заработной платы работника может растянуться на несколько месяцев, поскольку нужно учитывать положения ст. 138 ТК РФ.

5. Если сотрудник отказывается возвращать излишне полученную сумму или срок принятия решения истек, учреждение вправе обратиться в суд.

6. Учреждение может взыскать излишне выплаченную сумму с сотрудника, допустившего не счетную ошибку.

Инструкция по применению Единого плана счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений, утв. Приказом Минфина РФ от 01.12.2010 № 157н.

Выдана заработная плата проводка

ВОПРОС: 1. Для выдачи заработной платы работникам предприятия на главного бухгалтера (он же и кассир) выписывается расходный кассовый ордер. Реквизит «Основание» заполняется так: «Заработная плата для персонала за такой-то месяц». Данная операция отражается в бух галтерском учете записью: Дт 372 — Кт 301.

28(29) февраля кассир произвел выплату заработной платы всем сотрудникам административных подразделений, кроме Чурбанова В.А. (находился в командировке). Его деньги депонированы. Необходимо в платежной ведомости сделать соответствующую отметку (рисунок 47).

Какие излишне выплаченные работнику суммы можно удержать из его зарплаты

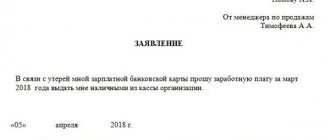

Менеджер ООО «Сапфир» /Иванов И.И./ Заявление-согласие сотрудника на возврат излишне полученного заработка по причине счетной ошибки – образец Генеральному директору ООО «Сапфир» Петренко Игорю Владимировичу от менеджера Иванова Ивана Ивановича Заявление Я, Иванов Иван Иванович, не возражаю против удержаний из моей заработной платы за январь 2021 г. суммы размером в 2500 (Две тысячи пятьсот) рублей, излишне выданной мне по причине счетной ошибки, возникшей при начислении зарплаты за декабрь 2021 г. 20 февраля 2021 г. /Иванов И.И./ Пример возврата излишне выплаченной заработной платы Предположим, в процессе труда менеджера Иванова И.И. зарплата за декабрь была выдана неверно. Оклад сотрудника составил 40000 руб., после удержания НДФЛ сотрудник должен был получить 34800 руб.

Вместо этого ему выдали 37300 руб., переплата составила 2500 руб.

Помимо общих ограничений, установленных в отношении удержаний из заработной платы работника по инициативе работодателя, необходимо учитывать также частные ограничения в зависимости от оснований удержаний. Удержание неотработанного аванса, невозвращенных подотчетных сумм, излишне выплаченной зарплаты Производить такие удержания возможно только при одновременном выполнении следующих условий (ч.

3 ст. 137):

- не истек один месяц со дня окончания срока, установленного для возвращения аванса, погашения задолженности или неправильно исчисленных выплат;

- работник не оспаривает оснований и размеров удержания.

Внимание Если эти условия, или хотя бы одно из них, не выполнены, то взыскать задолженность работника можно только в судебном порядке. Или же работник может добровольно погасить задолженность путем внесения денежных средств в кассу работодателя.

Проводки по выдаче заработной платы

- Наличными средствами через кассу предприятия. Если же денежных средств в кассе предприятия нет, то ее пополнение осуществляется путем их снятия с расчетного счета предприятия. Для этого кассиру или бухгалтеру предприятия понадобиться чековая книжка. Остаток денежных средств, предназначенных для выплаты заработной платы, либо депонируется, либо сдается обратно на расчетный счет предприятия.

Каждый сотрудник предприятия имеет материальную заинтересованность – получение денежного вознаграждения. Зарплата — это вознаграждение за труд, выплачиваемое в зависимости от квалификации работника, сложности, качества, количества и условий производимой работы. Как составить бухгалтерские проводки по выдаче заработной платы рассмотрим далее.

Проводка выдана заработная плата из кассы

Из кассы выдана заработная плата — проводка обязательно должна быть составлена сотрудником, ответственным за ведение учета на предприятии. В этой статье рассмотрен порядок ее составления, а также приведен перечень документов, на основании которых трудящемуся будет выдана заработная плата из кассы.

Если организация применяет ПБУ 8/2021 «Оценочные обязательства, условные обязательства и условные активы», то по мере получения работниками права на ежегодный оплачиваемый отпуск признается оценочное обязательство в сумме причитающихся работникам отпускных и страховых взносов с них. При этом вместо счета 70 (69 — по страховым взносам) используется счет 96 «Резервы предстоящих расходов». А при предоставлении отпуска (начислении отпускных) делается проводка: Дебет 96 Кредит 70 (69)

Выплачена из кассы заработная плата проводка

Удержания дебетуются со счетом 70 в зависимости от вида. Заработная плата может быть выплачена через кассу или через расчетный счет организации. При этом пользуются стандартными проводками по выдаче зарплаты:

Начисление и расчет оплаты по окладу пропорционально отработанным дням производится при расчете зарплаты за месяц с помощью документа Начисление зарплаты и взносов (раздел Зарплата/Начисления зарплаты и взносов).

25 Июл 2021 jurist7sib 92

Поделитесь записью

- Похожие записи

- Какие Льготы Дает Звание Заслуженный Работник Рт

- Когда Ввели Плату За Кап Ремонт В Рязани

- Оплата Больничного Листа Военнослужащим

- Если Уже 2 Года Пенсионер По Льготной Пенсионер Газпром Мо