Налоговым законодательством России предусмотрен ряд послаблений, цель которых – стимулировать развитие высоких технологий. Например, для IT-компаний, удовлетворяющих определенным требованиям, понижена ставка страховых взносов. Кроме того, на уровне регионов может быть установлена льготная ставка по налогу в связи с применением УСН. Весомой льготой для высокотехнологичных компаний является освобождение от уплаты НДС на основании подпункта 26 пункта 2 статьи 149 Налогового кодекса.

Не все то золото…

Последней льготой довольно часто пытаются воспользоваться компании, разрабатывающие программное обеспечение для заказчика. Однако налоговые органы в этом отказывают и нередко выигрывают споры в арбитражных судах.

Дело в том, что налогоплательщики зачастую неточно трактуют норму подпункта 26 пункта 2 статьи 149 НК РФ. Она гласит, что под освобождение от НДС попадает реализация исключительных прав на программы, база данных, ноу-хау, полезные модели, изобретения и прочие аналогичные результаты интеллектуальной деятельности. Кроме того, из-под налогообложения выведена передача прав на использование указанных выше разработок по лицензии. А вот создание программного обеспечения (ПО) как таковое, по мнению ФНС и многих судов, является оказанием услуги или выполнением работы, но не передачей прав на результаты интеллектуальной деятельности. Следовательно, такие операции подлежат обложению НДС, что соответствует позиции Минфина (письмо от 21.10.14 № 03-07-03/52967).

Аналогичной точки зрения придерживаются и суды. Так, Арбитражный суд Московского округа в постановлении по делу № А40-252272/2015 встал на сторону ФНС. Налогоплательщик настаивал на освобождении от НДС операции по разработке программного обеспечения для сторонней компании, поскольку вместе с самой программой он передал заказчику и права на нее. Но арбитры указали на то, что договор между сторонами предусматривал выполнение работы по заданию заказчика, а не передачу исключительных прав на программу для ЭВМ.

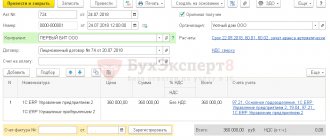

— Скажите, а почему в вашем Счете на оплату программных продуктов сумма указана БЕЗ НДС? Вы что, и Счет-фактуру мне не дадите? — Да, это так. Дело в том, что в данном случае мы вам продаем не товар, а передаем неисключительные права на использование программного продукта, а такая сделка в соответствии со ст.149 Налогового кодекса РФ НДС не облагается. — Ваши коллеги, , продают те же программы по той же цене, но НДС у них включен в стоимость. Мне выгоднее купить у них, потому что на эту сумму НДС я смогу уменьшить свои налоговые платежи. — Мы не знаем, почему наши коллеги так поступают. Возможно они желают платить НДС, хотя у них есть все законные основания этого не делать. Это их личное дело. А вот вы серьезно рискуете, если собираетесь уменьшить свои платежи по НДС на эту сумму. — Это почему?.. Давайте разберемся.

Для начала обратимся к источнику данного вопроса. В 2008 году Федеральный закон № 195-ФЗ от 19.07.2007 года внес изменения в Налоговый кодекс РФ и дополнил п.2 ст.149 подпунктом 26, в соответствии с которым:

Глава 21 «Налог на добавленную стоимость» Статьи 149. Операции, не подлежащие налогообложению: 2. Не подлежит налогообложению (освобождается от налогообложения) реализация (а также передача, выполнение, оказание для собственных нужд) на территории Российской Федерации: … 26) исключительных прав на изобретения, полезные модели, промышленные образцы, программы для электронных вычислительных машин, базы данных, топологии интегральных микросхем, секреты производства (ноу-хау), а также прав на использование указанных результатов интеллектуальной деятельности на основании лицензионного договора;)

Следует также заметить, что в связи с тем, что операции по реализации прав на ПО включены в п.2 ст.149 НК РФ, налогоплательщик не в праве отказаться от применения данного освобождения.

В том же 2008 году 1 января вступила в действие часть 4 Гражданского кодекса РФ, закрепляющая два основных способа, при помощи которых правообладатель может распоряжаться принадлежащим ему правом:

- Заключение договора об отчуждении прав (ст.1234 ГК РФ)

- Заключение лицензионного договора (ст.1235 ГК РФ)

Программный продукт — это результат интеллектуальной деятельности. Об этом сказано в ст.1259 ГК РФ.

Статья 1259 ГК. Объекты авторских прав К объектам авторских прав также относятся программы для ЭВМ, которые охраняются как литературные произведения.

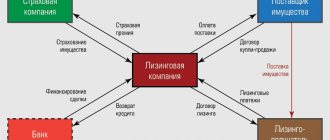

В связи с этим любая передача прав на программный продукт должна подчиняться указанным правилам. Разработчик программного продукта (Лицензиар), тиражируя свое произведение, то есть передавая его неограниченное количество раз, делает это явно без отчуждения права. Значит данная передача должна сопровождаться заключением Лицензионного договора.

Статья 1235 ГК. Лицензионный договор 1. По лицензионному договору одна сторона — обладатель исключительного права на результат интеллектуальной деятельности или на средство индивидуализации (лицензиар) предоставляет или обязуется предоставить другой стороне (лицензиату) право использования такого результата или такого средства в предусмотренных договором пределах.

В случае, когда тиражирование программного продукта осуществляется через сеть посредников (дилеров, партнеров и т.п.), то передача прав посредником конечному пользователю производится на основании Сублицензионного договора, к которому применяются все правила о лицензионном договоре в соответствии со ст.1238 ГК РФ. Таким образом…

Вывод первый:

Если вы приобретаете программный продукт у правообладателя (или его представителя) оформляя передачу прав Лицензионным или сублицензионным договором, либо договором имеющим все признаки лицензионного, то по закону такая сделка не может облагаться НДС.

Если правообладатель или его представитель в договоре, Акте и Счете-фактуре указали сумму НДС, то вы как покупатель (плательщик) не имеете права вносить сумму НДС в Книгу покупок и тем самым уменьшать сумму НДС к уплате в бюджет. Если же вы это сделаете, то при налоговой проверке по НДС имеете все шансы попасть под штрафные санкции.

Вывод второй:

Если вы приобретаете программный продукт и при этом сделка не оформляется лицензионным договором, либо используется договор купли-продажи или договор возмездного оказания услуг, в котором указана сумма НДС, то в результате этого возникает резонный вопрос: «По какому праву вы владеете и используете объект интеллектуальной собственности?» По сути это — контрафакт! Ни один уважающий себя юрист не поставит свою визу в таком договоре.

Не стоит также забывать и о налоговых проверках. Налоговые инспектора довольно часто квалифицируют данные сделки как передачу прав, и на основании этого выставляют требования о уплате НДС и штрафов. Судебно-арбитражная практика по таким делам весьма противоречивая. Вот конкретный пример из жизни:

Постановление ФАС Московского округа от 01.09.2011 № КА-А40/9419-11 по делу № А40-140882/10-129-522 По мнению инспекции, договоры на приобретение прав на использование программ для ЭВМ, заключенные с контрагентом, являются сублицензионными договорами. К ним должны применяться правила о лицензионных договорах. Такие операции льготируются на основании пп.26 п.2 ст.149 НК РФ, а значит, по ним нельзя принять к вычету НДС, ошибочно выставленный контрагентом. Суд разъяснил, что в данном случае заключенные и исполненные обществом договоры являлись договорами поставки. Указанные договоры нельзя квалифицировать как лицензионные (сублицензионные), так как они в нарушение п.2 ч.6 ст.1235 ГК РФ не содержат указаний на предоставляемые (разрешаемые) способы использования программного обеспечения. Таким образом, стоимость поставленного программного обеспечения не подлежала освобождению от НДС на основании пп.26 п.2 ст.149 НК РФ.

И — хотя постановление ФАС было в пользу налогоплательщика — время, деньги и нервы на доказательство своей невиновности, тем не менее, были потрачены.

Учитывая все вышеизложенное, наша компания, руководствуясь нормативными документами и жизненной практикой, при реализации прав на использование программного продукта конечному пользователю в обязательном порядке заключает с ним сублицензионный договор.

Те же компании, которые при продаже не делают этого, притом указывают в сумме счета НДС, не думают о негативных правовых и налоговых последствиях, ожидающих конечного пользователя.

В любом случае, выбор за вами.

Автор публикации:

Толстиков Игорь Геннадьевич, генеральный директор ООО СП «ИНТЕГРА»

Главное – договор

Однако к такому выводу арбитры приходят не всегда. Решающее значение имеет содержание договора, на основании которого разрабатывается ПО и происходит передача заказчику исключительных прав на него. Например, несколько лет назад судами рассматривалось похожее дело, и тогда арбитры поддержали налогоплательщика.

Стороны заключили три договора на разработку и модификацию программного обеспечения. Договоры носили смешанный характер и были заключены в отношении целого комплекса работ: составления технического задания, разработки и модификации программного обеспечения, выполнения сопутствующих работ. Важно, что каждый из договоров содержал условия, в соответствии с которыми исполнитель передавал заказчику исключительные права на результаты своей интеллектуальной деятельности.

Представители ФНС настаивали на том, что договоры между сторонами носили подрядный характер. Лицензионный договор, предусматривающий передачу исключительных и неисключительных прав, стороны не заключили. Следовательно, оспаривающая налог компания оказала своему контрагенту услугу по разработке и модификации ПО, а такие операции подлежат обложению НДС.

Суд указал, что отношения между сторонами квалифицируются не на основании наименования соглашения, которое они заключили, а на основании его условий. Пусть договоры между заказчиком и исполнителем и не назывались лицензионными, однако они содержали все признаки таких соглашений. В них была выражена воля о передаче прав на исключительное пользование заказчиком результатов интеллектуальной деятельности исполнителя и был описан порядок передачи этих прав.

Более того, по условиям договоров оплата производилась именно за передачу прав на ПО заказчику. И хотя договоры содержали иные предметы, помимо передачи указанных прав (создание ПО и сопутствующие работы), но эти работы отдельно не оплачивались.

Все перечисленные выше обстоятельства дали суду основания квалифицировать отношение между сторонами как договор об отчуждении исключительных прав. Таким образом, суд признал правоту налогоплательщика и правомерность неуплаты им НДС.

Законна ли продажа программного обеспечения без НДС?

N 03-07-11/68 и от 21 февраля 2008 г. N 03-07-08/36, где эти вопросы и рассмотрены (по некоторым Минфин уже высказывал свое мнение в более ранних письмах, о которых мы тоже рассказывали ранее на сайте), и даны по ним такие разъяснения:

Передача российской организацией, являющейся разработчиком и правообладателем исключительных прав на программное обеспечение (ПО), исключительных и неисключительных прав на использование этого программного обеспечения на основании лицензионных договоров НДС не облагается;

Местом реализации услуг по передаче исключительных или неисключительных прав на использование ПО на основании лицензионного договора, оказываемых иностранной организацией российской организации, признается территория РФ, при этом при приобретении таких прав российская организация обязанности налогового агента исполнять не должна и, соответственно, данные операции на территории РФ НДС не облагаются;

Порядок применения НДС в отношении услуг по передаче прав на использование ПО на основании лицензионных договоров, заключенных до 1 января 2008 г., зависит от момента фактического оказания таких услуг. По правам, переданным в 2007 г. и используемым как в 2007 г., так и в 2008 г., НДС уплачивается только в части стоимости услуг по передаче прав, оказанных в 2007 г.;

Освобождение от налогообложения НДС услуг по сопровождению лицензий (обновление, техническая поддержка) на территории РФ не предусмотрено;

Операции по передаче прав на использование ПО для ЭВМ посредством оптовой поставки экземпляров программного обеспечения на носителях в товарной упаковке, содержащей условия лицензионного договора (упаковочная лицензия), подлежат налогообложению НДС, если на момент реализации не заключается лицензионный договор в письменной форме;

При осуществлении операций по распространению прав на использование ПО через посредника с передачей этих прав от организации-производителя через посредника конечному потребителю, такие операции не облагаются НДС только при наличии лицензионных договоров;

Норма об освобождении от налогообложения НДС передачи прав на использование программ для ЭВМ может применяться при передаче таких прав на основании сублицензионного договора.

Выводы

Итак, для применения льготы, предусмотренной подпунктом 26 пункта 2 статьи 149 НК РФ, необходимо тщательно поработать над составлением договора. Хорошо, если он будет именоваться лицензионным, но в любом случае он должен содержать все существенные условия такого договора в соответствии со статьей 1296 Гражданского кодекса.

Главное, что следует детально прописать в договоре – это условия передачи программного обеспечения заказчику и сопутствующий этому переход исключительных и неисключительных прав. При наличии нескольких предметов договора, например, составление техзадания, разработка ПО и передача прав, стоит детально расписать условия каждого из этих предметов/этапов. Обратите внимание, что поскольку указанные налоговые преференции распространяются на передачу прав, то именно с этим процессом должна быть увязана оплата.

Также в договоре следует отметить необходимость обновления или поддержки программного обеспечения. Отметим, что, по мнению ФНС и арбитражных судов, услуги по обновлению или доработке программ под требования заказчика, являются операциями, облагаемым НДС.