Структура собственного капитала предприятия

Собственный капитал можно определить как комплекс источников финансирования деятельности компании в сумме средств, предоставленных ее владельцами, а также сформированных в процессе основной деятельности. Он включает в себя:

- уставный капитал и его аналоги;

- добавочный;

- резервный;

- выкупленные акции;

- прибыль после распределения.

Количество трактовок термина «собственный капитал» довольно значительное, однако наибольшую практическую ценность с точки зрения учетных процедур представляет рассмотрение его как совокупности элементов вышеприведенного списка. Аналогичный подход приведен в п. 66 приказа Минфина РФ от 29.07.1998 № 34н, который регламентирует порядок составления бухгалтерской отчетности. На основании изложенного выше, методологию проведения учета собственного капитала можно представить в виде учета каждой составной части в отдельности.

Уставный фонд как неотъемлемый элемент капитала фирмы

Основой собственных средств фирмы можно назвать уставный капитал компании. Главные задачи, решаемые компанией с его помощью, — это:

- осуществление первичных инвестиций — закупка основных средств, нематериальных активов, материалов, сырья, товаров и т. д.;

- создание некоей подушки безопасности, гарантирующей исполнение обязательств компании по договорам, в том числе и кредитным;

- возможность для владельцев фирмы воздействовать на порядок ведения бизнеса посредством долей в собственности.

Для записи в регистрах учета всех движений уставного фонда применяется счет 80 «Уставный капитал», который введен в действие приказом Минфина РФ от 31.10.2000 № 94н. Он классифицируется как пассивный, рост его размера отражается по кредиту, а уменьшение — по дебету. Довольно часто он используется в связке со счетом по учету расчетов с учредителями (75).

Учет уставного (складочного) капитала (фонда)

Ранее отмечалось (см. рис. 2.2), что источниками формирования имущества являются собственные средства (собственный капитал) и заемные средства (заемный капитал).

Собственный капитал

состоит из уставного капитала, добавочного капитала, резервного капитала, фондов специального назначения и нераспределенной прибыли.

В настоящее время для характеристики той части собственного капитала, размер которой указывается в учредительных документах, используют понятия «уставный капитал», «складочный капитал», «уставный фонд», «паевой фонд».

Уставный капитал

представляет собой совокупность в денежном выражении вкладов (долей, акций по номинальной стоимости) учредителей (участников) в имущество организации при ее создании для обеспечения деятельности в размерах, определенных учредительными документами.

Складочный капитал

— это совокупность вкладов участников полного товарищества или товарищества на вере, внесенных в товарищество для осуществления его хозяйственной деятельности.

Государственные и муниципальные унитарные организации вместо уставного и складочного капитала формируют в установленном порядке уставным фонд — совокупность выделенных организации государством или муниципальными органами основных и оборотных средств.

Паевой фонд

— это совокупность паевых взносов членов производственного кооператива для совместного ведения предпринимательской деятельности, а также стоимость имущества, приобретенного и созданного в процессе деятельности.

Учет уставного и складочного капитала, уставного и паевого фондов осуществляется на пассивном счете 80 «Уставный капитал». Сальдо этого счета должно соответствовать размеру уставного капитала (фонда), зафиксированного в учредительных документах организации.

После государственной регистрации организации, созданной на средства учредителей, уставный капитал в сумме, предусмотренной учредительными документами, отражается по кредиту счета 80 «Уставный капитал» в корреспонденции со счетом 75 «Расчеты с учредителями». Фактическое поступление вкладов учредителей проводится по кредиту счета 75 в дебет счетов:

- 08 «Вложения во внеоборотные активы» — на стоимость внесенных в счет вкладов зданий, сооружений, машин и оборудования и другого имущества, относящегося к основным средствам;

- 08 «Вложения во внеоборотные активы» — на стоимость внесенных в счет вкладов нематериальных активов, т.е. прав, возникающих из авторских и иных договоров на произведения науки, на программы для ЭВМ, базы данных, из патентов на изобретения и др. Поступившие основные средства и нематериальные активы списывают со счета 08 на счета 01 «Основные средства» и 04 «Нематериальные активы»;

- производственных запасов (счета 10, 11 и др.) — на стоимость внесенных в счет вкладов сырья, материалов и других материальных ценностей, относящихся к оборотным средствам;

- денежных средств (счета 50, 51, 52 и др.) — на сумму денежных средств в отечественной и иностранной валюте, внесенных участниками;

- других счетов — на стоимость внесенного в счет вкладов иного имущества.

Материальные ценности и нематериальные активы, вносимые в счет вкладов в уставный капитал, оценивают по согласованной между учредителями стоимости, ориентированной на реальные рыночные цены. Ценные бумаги и другие финансовые активы также оценивают по согласованной стоимости.

Валюту и валютные ценности оценивают по официальному курсу ЦБ РФ, действующему на момент взноса указанных ценностей.

Оценка валюты и валютных ценностей и другого имущества, вносимых в счет вкладов в уставный капитал, может отличаться от оценки их в учредительных документах. Возникающую при этом разницу списывают на счет 83 «Добавочный капитал».

Внесение в уставный капитал вкладов в иностранной валюте отражают в учете следующим образом.

На сумму задолженности иностранного учредителя:

Дебет счета 75 «Расчеты с учредителями» Кредит счета 80 «Уставный капитал».

На поступления от иностранного учредителя денежных средств:

Дебет счета 52 «Валютные счета» Кредит счета 75 «Расчеты с учредителями».

На сумму положительной курсовой разницы:

Дебет счета 75 «Расчеты с учредителями» Кредит счета 83 «Добавочный капитал».

На сумму отрицательной курсовой разницы:

Дебет счета 83 «Добавочный капитал» Кредит счета 75 «Расчеты с учредителями».

Данный порядок списания разницы в ценах и курсовой оценки позволяет не менять доли учредителей в уставном капитале, оговоренной в учредительных документах.

Переданное в пользование и управление организации имущество, право собственности на которое остается у акционеров и вкладчиков, оценивают по величине арендной платы за переданное имущество, исчисленной на весь срок использования данного имущества в организации, но не более срока ее существования.

Увеличение или уменьшение уставного капитала организации может быть осуществлено только по решению учредителей после внесения соответствующих изменений в устав организации и другие учредительные документы.

При увеличении уставного капитала кредитуют счет 80 «Уставный капитал» и дебетуют счета учета источников увеличения уставного капитала:

- 83 «Добавочный капитал» — на сумму добавочного капитала, направляемого на увеличение уставного капитала;

- 84 «Нераспределенная прибыль (непокрытый убыток)» — на сумму нераспределенной прибыли, направляемой на увеличение уставного капитала;

- 75 «Расчеты с учредителями» — на сумму выпуска дополнительных акций;

- другие счета источников увеличения уставного капитала.

При уменьшении уставного капитала дебетуют счет 80 «Уставный капитал» и кредитуют счета тех объектов учета, на которые списывается соответствующая часть уставного капитала:

- 75 «Расчеты с учредителями» — на сумму вкладов, возвращенных учредителям;

- 81 «Собственные акции (доли)» — на номинальную стоимость аннулированных акций;

- 84 «Нераспределенная прибыль (непокрытый убыток)» — при доведении величины уставного капитала до величины чистых активов;

- Другие счета.

Аналитический учет по счету 80 должен обеспечить информацию по учредителям организации, стадиям формирования капитала и видам акций.

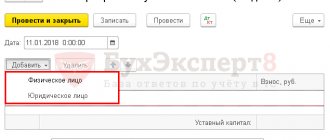

Как осуществляется аналитический учет уставного капитала

Осуществляя учет собственного капитала, довольно часто применяют различные субсчета для счета 80. Так, можно открыть:

- субсчет 01 — для отражения сумм движения средств уставного фонда;

- субсчет 02 — для записи информации о стоимости подписанных акций;

- субсчет 03 — для накопления данных о предоставленных в качестве взносов собственника денежных средствах.

К счету 75 также при необходимости разрешено открывать субсчета. Расчеты с учредителями по увеличению уставного капитала можно показать с помощью счета 75.01, например: Дт 75.01 Кт 80.01.

Как отразить на счетах рост объема уставного капитала

В качестве вариантов пополнения уставного капитала, помимо непосредственного внесения денег, может использоваться вложение различных типов имущества и имущественных прав по согласованной стоимости.

Когда в качестве вклада выступают материальные ценности в любом их виде, то их отражение на счетах бухгалтерского учета производится проводкой Дт 10, 08, 41 Кт 75.01.

Одним из источников для увеличения размера уставного фонда служит привлечение средств сторонних инвесторов, путем размещения ценных бумаг или заключения соглашений о вложении фиксированных сумм. Подобные операции фиксируются в учете при помощи записи Дт 75.01 Кт 80.

Нередко в качестве источника для пополнения уставного капитала используется прибыль, оставшаяся после распределения. Тогда отразить данную операцию в регистрах нужно следующим образом: Дт 84 Кт 80.

Сокращение размера уставного капитала — записи в бухучете

В деловой практике нередки случаи, когда размер уставного капитала снижается. Причинами этого может быть, например реализация долей одного из собственников. Для подобных фактов в регистрах учета используется запись Дт 80 Кт 75 на сумму уменьшения уставного капитала при выходе участников.

Проводка по дебету счета 75 может происходить в корреспонденции со счетом 91 или 51 в ситуации, когда планируется исключение каких-то материальных ценностей или имущества из состава уставного фонда.

Бухучет уставного капитала

Самая первая проводка, которая отражается в учете вновь созданной компании, — формирование уставного капитала: дебет 75 – кредит 80. Сумма по данной проводке должна соответствовать размеру УК, заявленному в уставе. Остаток по счету 80 так и будет оставаться неизменным, конечно, если компания не решит изменить сам размер собственного уставного капитала, например, не привлечет в свой состав новых учредителей с увеличением суммы УК. В дебете 75-го счета отражается задолженность по оплате уставного капитала учредителями. В большинстве случаев собственники организации расплачиваются по данной задолженности денежными средствами, однако, если это допускается уставом, оплачивать долю в УК фирмы можно имуществом. Таким образом, задолженность учредителей погашается соответствующей записью по кредиту счета 75 в корреспонденции с дебетом таких счетов, как 50 «Касса», 51 «Расчетный счет», 08 «Вложения во внеоборотные активы», 10 «Материалы», и так далее.

Аналитический учет уставного капитала в данном случае будет представлять из себя детальную информацию по счету 80: состав учредителей, возможные изменения уставного капитала, даты на которые имели место данные события.

Структура счетов для отражения движения добавочного капитала на счетах

Законодательно утверждены случаи, при наступлении которых происходит движение средств, связанное с изменением добавочного капитала:

- пересмотр оценки внеоборотных и нематериальных активов;

- превышение рыночной стоимости акций над их номиналом;

- дополнительные ассигнования из бюджета у бюджетных учреждений.

Еще одним случаем роста добавочного капитала может стать переоценка уставного капитала, зафиксированного в учредительных документах в валюте. Например, если он полностью или частично оформлен в евро и при этом произошел существенный скачок курса, весь образовавшийся прирост нужно отнести на счет добавочного капитала.

В бухгалтерском учете для учета добавочного капитала используется счет 83.

Допускается открытие к нему следующих субсчетов:

- 01 — для отражения сумм переоценки внеоборотных активов, учитываемых как добавочный капитал;

- 02 — на сумму дохода, полученного как разница между рыночной и номинальной стоимостью акций;

- 03 — для прочих случаев, способных привести к изменению размера добавочного капитала.

Однако в форме № 1 бухгалтерской отчетности суммы по каждому из указанных вариантов образования добавочного фонда должны отражаться отдельно. При этом нужно помнить, что фактически все они, так или иначе, попадают на один счет 83. Эту особенность учета добавочного фонда необходимо рассматривать отдельно и иметь в виду при оформлении отчетных форм.

Порядок двойной записи по добавочному капиталу

Итак, увеличение размера добавочного капитала фиксируется в бухучете такими записями:

- Дт 01 Кт 83 — увеличение стоимости основных средств в результате переоценки.

- В случае образования сумм по результатам размещения ценных бумаг необходимо сделать сразу несколько записей:

- Дт 51 Кт 75.01 — на номинальную стоимость размещенных акций при их реализации;

- Дт 75.01 Кт 83 — увеличение объема добавочного капитала за счет роста стоимости ценных бумаг.

Помимо приведенных ситуаций, в результате которых увеличивается объем добавочного капитала, возможны случаи, когда его размер уменьшается. При их наступлении создаются следующие записи на счетах:

- Дт 83 Кт 01 — в случае «обратного» снижения стоимости внеоборотных активов после переоценки;

- Дт 83 Кт 80 — перенос сумм добавочного капитала в состав уставного;

- Дт 83 Кт 75 — отражение сумм, распределяемых между учредителями при ликвидации компании.

Учет добавочного капитала

Добавочный капитал в отличие от уставного капитала не разделяется на доли, внесенные конкретными участниками, — он показывает общую собственность всех участников.

Добавочный капитал складывается из:

- эмиссионного дохода, возникающего при реализации акций по цене, которая превышает их номинальную стоимость, и дополнительной эмиссии акций;

- прироста стоимости имущества по переоценке;

- курсовых разниц, образовавшихся при внесении учредителями вкладов в уставный капитал организации.

Добавочный капитал учитывается на пассивном счете 83 «Добавочный капитал». К этому счету могут быть открыты следующие субсчета:

- «Прирост стоимости имущества по переоценке»;

- «Эмиссионный доход»;

- «Курсовые разницы» и др.

При переоценке имущества его стоимость может увеличиваться или уменьшаться. Увеличение стоимости основных средств при переоценке внеоборотных активов отражается по дебету счетов 01 «Основные средства» и кредиту счета 83 «Добавочный капитал». Уменьшение стоимости основных средств при переоценке, осуществляемой за счет добавочного капитала, отражается по дебету счета 83 и кредиту счетов по учету имущества (01).

Полученный организацией эмиссионный доход отражается по дебету счетов учета имущества (счета 50 «Касса», 51 «Расчетные счета», 52 «Валютные счета» и др.) и кредиту счета 83.

Средства добавочного капитала могут быть направлены на:

- увеличение уставного капитала (дебетуют счет 83 и кредитуют счет 80 «Уставный капитал»);

- погашение снижения стоимости внеоборотных активов, выявившихся по результатам их переоценки (дебетуют счет 83, кредитуют счета учета внеоборотных активов);

- распределение между учредителями организации (дебет счета 83, кредит счета 75 «Расчеты с учредителями») и т.п.

Аналитический учет по счету 83 организуется таким образом, чтобы обеспечить получение информации по источникам образования и направлениям использования средств.

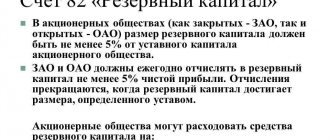

Состав резервного фонда и особенности его учета

Резервный фонд создается в качестве гаранта исполнения договорных обязательств компании, а также для компенсации возможных убытков фирмы. Как правило, это основные задачи, которые предполагается решать при его помощи, и они находят свое отражение в учредительных документах организации. Основой для создания фонда служит прибыль после распределения и вложения участников общества (собственников).

Для учета резервного капитала применяется пассивный счет 82. В ходе деятельности компании с его применением формируются следующие бухгалтерские проводки:

- Дт 84 Кт 82 — на сумму отчислений в резервный фонд из прибыли;

- Дт 75 Кт 82 — при пополнении фонда за счет финансовых «вливаний» собственников.

В обстоятельствах, требующих использования накопленных в нем ресурсов, проводятся следующие записи:

- Дт 82 Кт 84 — покрытие убытков;

- Дт 82 Кт 66 — отнесение сумм на погашение облигаций общества и выкуп акций при отсутствии иных средств.

Учет резервного капитала

Помимо уставного капитала в состав собственного капитала включаются резервный и добавочный капитал, нераспределенная прибыль и целевое финансирование.

Резервный капитал создают в обязательном порядке акционерные общества и совместные организации в соответствии с действующим законодательством. По своему усмотрению его могут создавать и другие организации.

Средства резервного капитала акционерного общества предназначены для покрытия его убытков, а также для погашения облигаций общества и выкупа акций общества в случае отсутствия иных средств. Резервный капитал не может быть использован для других целей.

Размер резервного капитала определяется уставом организации. В акционерных обществах он не может быть менее 15%, а на совместных предприятиях — 25% от уставного капитала.

Отчисления в резервный капитал акционерных обществ и совместных предприятий в пределах указанных ограничений (соответственно 15 и 25% уставного капитала) производятся за счет уменьшения налогооблагаемой прибыли. При этом сумма отчислений в резервный капитал и другие аналогичные по назначению фонды не должна превышать 50% налогооблагаемой прибыли организации.

Резервный капитал остальных организаций создается за счет прибыли, оставшейся в распоряжении организации.

Для получения информации о наличии и движении резервного капитала используют пассивный счет 82 «Резервный капитал».

Отчисления в резервный капитал отражаются по кредиту счета 82 «Резервный капитал» и дебету счета 84 «Нераспределенная прибыль (непокрытый убыток)».

Использование резервного капитала отражается по дебету счета 82 «Резервный капитал» и кредиту счета 84 «Нераспределенная прибыль (непокрытый убыток)». При этом суммы, направляемые на покрытие убытка за отчетный год, списываются непосредственно в дебет счета 82 с кредита счета 84.

Суммы резервного капитала, направляемые на погашение облигации, оформляют двумя бухгалтерскими записями:

Дебет счета 82 «Резервный капитал» Кредит счета 84 «Нераспределенная прибыль (непокрытый убыток)»

Дебет счета 66 «Расчеты по краткосрочным кредитам и займам» или 67 «Расчеты по долгосрочным кредитам и займам» Кредит счета 51 «Расчетные счета»

Организации, создающие резервный капитал по своему усмотрению, могут его использовать на различные цели, в том числе на:

- покрытие убытков от хозяйственной деятельности (кредитуют счет 84);

- выплату доходов по облигациям и дивидендов по акциям в случае отсутствия прибыли (кредитуют счета 70 и 75);

- увеличение уставного капитала (кредитуют счет 80);

- покрытие различных непредвиденных расходов (кредитуют счета расходов).

Неиспользованная прибыль как элемент пополнения собственных средств

Следующий компонент, на котором необходимо остановиться при рассмотрении порядка учета собственного капитала, — это нераспределенная прибыль. Ее уровень во многом является индикатором эффективности деятельности компании. В случае негативных последствий работы данный показатель может приобретать форму непокрытого убытка.

Для отражения объема полученной после распределения прибыли применяется пассивный счет 84. Он используется компанией только по итогам года, в остальное время не применяется. Фактически на него переносят сальдо, образовавшееся по дебету или кредиту счета 99 по итогам периода при оформлении годовой отчетности. При получении положительного итогового финансового результата делается проводка Дт 99 Кт 84, если результат отрицательный, запись будет: Дт 84 Кт 99.

Нераспределенная прибыль — основной источник дополнительного финансирования деятельности

Вопрос отражения записей на счетах бухучета в части использования нераспределенной прибыли как источника финансирования различных направлений работы компании требует более подробного изучения.

В частности, нераспределенная прибыль может идти для выплаты дивидендов участникам компании: Дт 84 Кт 75.

Кроме того, при благоприятных условиях она может служить для выплаты дополнительного вознаграждения работникам, например премии по итогам года или разового бонуса. В этом случае делается запись Дт 84 Кт 70.

Кроме того, еще одно направление, в котором может быть задействована прибыль компании после распределения, — покрытие убытка, образованного в предыдущие периоды. Однако сложность здесь заключается в необходимости использовать для отражения подобных операций один и тот же счет — 84. Данная проблема решается введением отдельных аналитических субсчетов. Допустим, 84.01 — «Прибыль, подлежащая распределению», 84.02 — «Убыток, подлежащий покрытию». Тогда покрытие убытка отчетного года будет выглядеть так: Дт 84.01 Кт 84.02.

Нераспределенная прибыль как источник финансирования бизнеса

Рассмотрим, каким образом осуществляется бухгалтерский учет операций, отражающих практическое использование такого компонента СК, как нераспределенная прибыль.

Данный финансовый ресурс может быть направлен, к примеру, на выплату дивидендов. Этой операции соответствует проводка: Дт 84 Кт 75.

Еще 1 вариант использования нераспределенной прибыли — оплата труда сотрудников фирмы. При проведении соответствующих транзакций необходимо задействовать проводку: Дт 84 Кт 70.

Нераспределенная прибыль может использоваться в качестве ресурса для покрытия убытков, зафиксированных в предыдущие годы ведения бизнеса. В этом случае транзакция осуществляется в рамках одного и того же счета — 84, и потому для корректного отражения данной операции бухгалтеру нужно открыть ряд дополнительных субсчетов. Например, 84.01, на котором фиксируется нераспределенная прибыль или убытки прошлых лет, а также 84.02, отражающий текущую нераспределенную прибыль. Проводка, фиксирующая покрытие убытков, может выглядеть так: Дт 84.02 Кт 84.01.

Особенности отражения в учете выкупа долей владельцев в капитале

Отдельным элементом, входящим в состав собственных средств компании, выступают операции по выкупу долей совладельцев фирмы. Подобные факты необходимо отражать по дебету счета 81 в размере фактически оплаченных сумм и кредиту счетов, соответствующих варианту оплаты (например, 51 — при оплате через расчетный счет, 50 — через кассу компании наличными): Дт 81 Кт 51, 50.

Возможны варианты, при которых требуется совершение записей по кредиту счета 81. Например, в случае если уставный фонд подлежит сокращению на объем номинальной стоимости акций компании, делается запись Дт 80 Кт 81.

Учет собственных акций (долей), выкупленных обществом

Акционерные общества могут выкупать акции у акционеров с целью их последующей перепродажи, аннулирования или распределения среди своих работников. Выкупленные у акционеров акции учитывают на счете 81 «Собственные акции (доли)». Стоимость выкупленных акций отражают по дебету счета 81 и кредиту счетов учета денежных средств.

В соответствии с Методическими рекомендациями о порядке формирования показателей бухгалтерской отчетности организаций (36) собственные акции, выкупленные у акционеров, должны учитываться по сумме фактических затрат. Ранее они принимались к учету по номинальной стоимости.

Выкупленные акции не дают права голоса на акционерных собраниях, по ним не начисляются и не выплачиваются дивиденды. На балансе организации они могут отражаться до одного года после их выкупа.

При перепродаже акций они списываются с кредита счета 81 в дебет счетов учета денежных средств. Аннулированные акции списываются на уменьшение уставного капитала (дебет счета 80, кредит счета 81).

Разница в стоимости проданных и аннулированных акций списывается на счет 91 «Прочие доходы и расходы»:

- на расходы — дебет счета 91, кредит счета 81;

- на доходы — дебет счета 81, кредит счета 91.

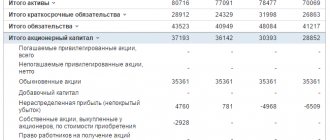

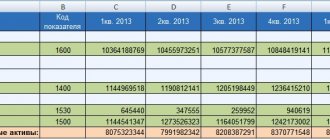

Собственный капитал как часть бухгалтерского баланса

При организации учета собственного капитала организации необходимо учитывать специфику использования данной информации в бухгалтерской отчетности. Выше было отмечено, что весь собственный капитал подразделяется на уставный, добавочный, резервный, нераспределенную прибыль, сумму акций, выкупленных у совладельца.

Именно такая структура отражена в третьем разделе бухгалтерского баланса, утвержденного приказом Минфина РФ от 02.07.2010 № 66н. На основании баланса общий размер собственного капитала компании можно вычислить путем сложения следующих строк:

- 1310 — уставный капитал;

- 1320 — размер выкупленных долей;

- 1340 и 1350 — составные части добавочного капитала;

- 1360 — резервный фонд;

- 1370 — нераспределенная прибыль.

Данные в балансе по строкам 1310, 1320, 1360 и 1370 определяются на основании остатков по счетам 80 (по кредиту), 81 (по дебету), 82 (по кредиту) и 84 (в зависимости от итогового финансового результата по дебету или по кредиту) соответственно.

Некоторые сложности могут возникать при оформлении строк 1340 и 1350 в форме № 1. Первая отражает результаты переоценки внеоборотных активов, вторая — добавочный капитал, сформированный за счет прочих источников. Хотя переоценка основных средств по определению включается в состав добавочного фонда, в балансе законодатели требуют учитывать ее обособленно.

В то же время никаких неразрешимых трудностей подобный вариант учета не создает, поскольку для данных целей применяется отдельный субсчет к счету 83 «Добавочный капитал». Для определения суммы, которую необходимо внести в стр. 1350, нужно из общего итогового сальдо по счету 83 вычесть данные субсчета, учитывающего результаты переоценки.

Итоговая сумма собственного капитала определяется в бухгалтерском балансе в стр. 1300 путем сложения всех строк раздела 3.

***

Корректное ведение учета собственного капитала предприятия предполагает знание его структуры и особенностей отражения на счетах всех его составных элементов. При учете необходимо проводить раздельную фиксацию уставного, добавочного, резервного капитала, суммы выкупленных акций и нераспределенной прибыли. В частности, добавочный капитал ввиду специфики его формирования из разных источников требует вести отдельный учет по каждому из них. В этих целях к большинству счетов, предназначенных для накопления информации по изменениям капитала, необходимо открывать специализированные аналитические субсчета.

Нераспределенная прибыль, помимо увеличения размера собственного капитала, может применяться для покрытия убытков как текущего, так и предыдущих периодов. В этом случае проводки делаются внутри одного счета 84, но с применением различных субсчетов.

Немаловажное значение имеет правильное отражение данных о состоянии капитала в бухгалтерском балансе. Для этих целей применяются данные по итогам счетов учета их составных частей на конец периода. Добавочный капитал в этом случае также отражается двумя частями: образованный за счет переоценки внеоборотных активов и за счет иных возможных источников. Таким образом, зная все перечисленные выше нюансы, специалист без труда отразит на счетах учета движение собственного капитала и предоставит достоверную информацию всем заинтересованным пользователям отчетности.

Похожие статьи

- Бухгалтерский учет собственного капитала

- Порядок формирования добавочного капитала

- Способы увеличения чистых активов учредителями

- Собственный капитал — что это за строка в балансе?

- Отчет об изменении капитала — образец заполнения

Понятие собственного капитала

Капитал – это основа для создания и развития организации. В процессе хозяйственной деятельности компании он обеспечивает интересы персонала, собственников и государства. Каждая компания имеет определенный капитал, который представляет совокупность денежных и прочих средств, необходимых для реализации хозяйственной деятельности. В зависимости от принадлежности конкретной организации средства подразделяются на собственные или заемные (Рис.1).

Собственный капитал является источником формирования имущества компании и относится к пассиву баланса.

Определение 1

Собственный капитал формируется средствами собственников организации. Собственный капитал – это стоимость всех средств фирмы, принадлежащих ей на праве собственности и использующихся для формирования доли активов. Данным капиталом хозяйствующий субъект может при совершении сделок оперировать без каких-либо преград. Размер собственного капитала зависит от финансовых результатов деятельности компании. Полученная прибыль соответственно увеличивает собственный капитал, а убыток уменьшает. Сумма собственного капитала определяется как разность между стоимостью всех активов организации и ее обязательствами.

Готовые работы на аналогичную тему

- Курсовая работа Учет собственного капитала 410 руб.

- Реферат Учет собственного капитала 260 руб.

- Контрольная работа Учет собственного капитала 240 руб.

Получить выполненную работу или консультацию специалиста по вашему учебному проекту Узнать стоимость

Собственный капитал формируется и пополняется из следующих источников:

- средства (деньги или имущество), вложенные собственниками организации при ее учреждении (уставный капитал, складочный капитал, уставный фонд);

- чистая прибыль прошлых лет и отчетного года за минусом уплаченных из нее доходов и дивидендов учредителям;

- взносы безвозмездные от учредителей или прочих физических и юридических лиц;

- вложенные на безвозвратной основе средства целевого финансирования.

Пример 1

Уставный капитал и чистая прибыль являются основными источниками формирования собственного капитала. Прирост собственного капитала организации обеспечивает успешная финансово-хозяйственная деятельность, за счет чистой прибыли отчетных лет.

Собственный капитал организации компании имеет следующие составляющие (Рис.1):

- уставный капитал (складочный капитал, уставный фонд);

- добавочный капитал;

- резервный капитал, прочие резервы;

- нераспределенную прибыль.

Необходимо подобрать материал для учебной работы? Задай вопрос преподавателю и получи ответ через 15 минут! Задать вопрос

Рисунок 1.

Сумма уставного капитала указывается в уставе или в учредительных документах. Изменять эту сумму можно только в соответствии с итогами деятельности предприятия за прошедший год и в результате изменения данных в учредительных документах компании. Складочный капитал (уставный капитал, уставный фонд) организации обозначает минимальные размеры имущества компании, которое гарантирует обеспечение интересов кредиторов. Собственные средства не должны быть меньше заявленного уставного фонда.

Собственный капитал представляет собой источник формирования средств, которые используются организацией для достижения различных целей.

Собственные средства имеют в своем составе две главные составляющие: капитал, вложенный собственниками в предприятие, то есть инвестированный и капитал, созданный дополнительно к первоначально авансированному собственниками, то есть накопленный. Инвестированные средства формируются привилегированными и простыми акциями. Так же включается дополнительно оплаченный капитал и средства, полученные безвозмездно. Накопленные средства формируются в процессе распределения чистой прибыли предприятия. Таким образом собственный капитал, например, собственный капитал банка или торговой компании, будет меняться в зависимости от результатов деятельности фирмы.

Если у организации отсутствуют обязательства перед кредиторами, т.е. кредиторская задолженность, то стоимость совокупного имущества (активов) организации равна размеру собственного капитала. Если же у организации имеются обязательства, то ее собственный капитал будет равен сумме активов за минусом суммы обязательств. Поэтому величину собственного капитала еще называют чистыми активами. Величина чистых активов предприятия оценивается в определенном порядке, основой оценки при этом служат данные годового бухгалтерского баланса.