В полтора раза увеличатся акцизы на топливо

Вопреки опасениям экспертов, заключению Счетной палаты, прогнозам Центробанка, да и просто далекому от стабильности нынешнему положению на топливном рынке, Правительство все-таки идет на повышение акцизов.

С 1-го января 2019-го года акциз на бензин пятого класса увеличится с 8 213 до 12 314 рублей за тонну, на дизельное топливо — с 5 665 до 8 541 рубля за тонну.

При этом министерства, причастные к экономическим и топливным вопросам, премьер Дмитрий Медведев, вице-премьер Дмитрий Козак и Президент Владимир Путин уверяют, что повышение акцизов не отразится на цене топлива, а если и отразится, то совсем незначительно — максимум, ростом на 1-1,5%.

И это при том, что в цене топлива как минимум 30% приходится именно на акцизы. Что с 1-го января 2019-го года до 20% повышается НДС и в рамках продолжения «налогового маневра» — налог на добычу полезных ископаемых (НДПИ). Что в совокупности эти три налога процентов на 70 формируют конечную цену топлива. И что нынешнюю конечную цену вот уже на протяжении нескольких месяцев неустанно искусственно сдерживают.

Впрочем, вполне вероятно, что первые месяц-два значительное подорожание топлива какими-то ухищрениями действительно удастся предотвратить. Тем более что и ситуация с мировыми ценами на нефть этому благоприятствует: они падают и тем самым отбивают охоту у наших нефтяников увеличивать экспорт добытой нефти.

То есть хотя бы те весенние обстоятельства, когда на фоне долгожданного подорожания «черного золота» и снижения на него экспортной пошлины нефтяные компании в разы увеличили экспортные поставки, образовав дефицит нефтепродуктов на внутреннем рынке, нам в ближайшее время не грозят.

Вот только все равно экономические законы долго подчиняться административным командам не «приучены», особенно если их действие с 31-го марта 2019-го года должно прекратиться.

31-го марта истекает срок договоренности нефтяных мелкооптовых цен на уровне июня 2018-го года. Не исключено, что вместе с этим «разморозятся» и зафиксированные еще в конце мая розничные цены.

И кто-нибудь (ну, кроме Правительства) сможет дать гарантию, что они не начнут наверстывать упущенное?.. По крайней мере, законы экономики и здравого смысла от такой гарантии точно воздержатся.

Вице-премьер Дмитрий Козак, курирующий топливно-энергетический комплекс/Фото: сайт Президента РФ

Напомним: 1-го июня этого года на фоне резкого подорожания топлива Правительство пошло на снижение акцизов и отказалось от их планового повышения с 1-го июля.

С учетом этого отказа общее снижение составило 3 700 рублей для бензина и 2 700 рублей — для дизельного топлива.

Правительство также договорилось с нефтяными розничных цен. Она начала действовать с 31-го мая. При этом мелкооптовые цены зафиксировали позже — с 1-го ноября, из-за чего независимые АЗС на протяжении нескольких месяцев работали на грани доходности.

«Заморозка» оптовых цен должна продлиться до 31-го марта 2019-го года, после чего Правительство обещает вернуть рынку экономические (а не действующие сейчас административные!) принципы ценообразования.

Среди вариантов экономического подхода есть предложение заменить фиксированную ставку топливного акциза плавающей, зависящей от мировых цен на нефть. Возможности перехода на «гибкий» акциз профильные ведомства должны представить до 1-го марта.

Правда, очень сомнительно, что его все-таки введут. Хотя Министерства энергетики и экономического развития, а также ФАС такой механизм поддерживают, Министерство финансов против его реализации. Как минимум, потому, что плавающая ставка может «плавать» и в сторону уменьшения, а это, в свою очередь, грозит снижением поступлений в казну государства.

Итоговый же рост цен на дизельное топливо по состоянию на начало декабря составил 13,5%, на бензин — 9,5%.

Транспортные компании, в себестоимости услуг которых 30% приходится как раз на цены на топливо, уже говорят о том, что их расходы выросли на треть, и предупреждают о возможном 10-процентном повышении тарифов.

Как учесть НДС по кассовому чеку

Достаточно часто подотчетные лица покупают на предприятие ТМЦ (товарно-материальные ценности), часто необходима заправка служебного транспортного средства топливом . За потраченные финансовые средства предприятия подотчетное лицо должно отчитаться и предоставить авансовый отчет, к которому должны быть подкреплены чеки ККТ. В данном документе содержится вся необходимая информация для отражения расходов и расходы достаточно просто отобразить в учете. Но случаются такие ситуации, когда НДС выделен, а счет-фактурой не подтвержден. У бухгалтеров по этому поводу очень часто возникает вопрос, можно ли НДС принять к вычету или включить его в стоимость самих ТМЦ. Ниже представлен практический пример из 1С:Бухгалтерии.

В бухгалтерском учете нельзя без счет-фактуры принимать к вычету НДС. Об этом прописано в налоговом кодексе Российской Федерации, нельзя, потому что вычет производится как раз из правильно оформленных счетов-фактур.

Многие бухгалтера считают, что НДС уплачен покупателями, именно поэтому его учитывают в расходах и включают в стоимость товара, который приобретают, за счет этого уменьшается налог на прибыль. Так делать нельзя, если предприятие не освобождено от уплаты НДС (статья 145 НК РФ), приобретает за счет подотчетного лица ТМЦ, включенные в операции и облагаемые НДС, то включать НДС отдельной строкой в кассовом чеке в стоимость купленных товаров не имеют прав.

НДС отображенный в чеке ККТ к вычету не имеет отношения, и он включается в стоимость купленных товаров. Самым правильным решением является списание НДС из кассового чека на прочие расходы. Бухгалтерские проводки:

- ДТ 19 Кт 71.01 — отражение НДС по ТМЦ.

- ДТ 91.02 Кт 19 — списание НДС на прочие расходы.

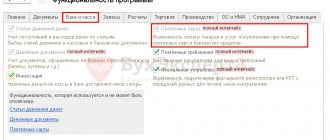

- В 1С: Бухгалтерии для отражения таких операция имеется вкладка «Авансовые отчеты».

При внесении информации в программу нельзя ставить галочку в графе «Получение счет-фактуры». Окошко должно остаться пустым. Сумму НДС пишем в указанной строке.

Нажав на кнопку «Дт/Кт» можно проверить проводку. Списанный НДС находится на забалансовом счете НЕ.01.9

Для проверки списания НДС формируется оборотно-сальдовая ведомость по счету 19.03

Чтобы провести анализ и понять какая сумма НДС списалась организацией за период, нужна ведомость по счету НЕ.01.9. В настройках отчета необходимо поставить галочку НУ. В настройках «Показатели» далее «НУ».

Если предприятию не выгодно отказываться от входящего НДС, когда производят приобретения ТМЦ через подотчетных лиц, то с продавцами нужен договор. После заключения договора, покупки подотчетным лицом будут совершаться только на основании доверенности. На НДС продавец выставляется счет-фактуру и предприятие сможет принять НДС к вычету.

Остались вопросы? Закажите бесплатную консультацию наших специалистов!

Отменяется налог на движимое имущество

Налог, который только «вернулся» с 1-го января 2018-го года, с 1-го января 2019-го отменяется окончательно.

На протяжении пяти лет, с 2013-го по 2018-й год, по налогу на движимое имущество действовала введенная федеральным решением нулевая ставка. С 1-го января 2018-го года нулевую ставку отменили, предоставив регионам право самостоятельно решать, в каком именно размере ее фиксировать. Единственное: предел повышения ограничили 1,1%.

Предполагалось, что с 2019-го года ставку по налогу можно будет увеличить до 2,2%, однако в середине этого года все переиграли: то ли на радостях от долгожданного профицитного бюджета (впервые за последние четыре года), то ли в предвкушении поступлений от повышенного НДС Правительство вообще отказалось от налога на движимое имущество.

Можно было бы сказать, что теперь грузоперевозчики начнут усиленно обновлять и расширять свой автопарк (его средний возраст по стране равен приблизительно 19 годам). Вот только хватит ли у них на это средств на фоне возможного еще большего подорожания топлива?..

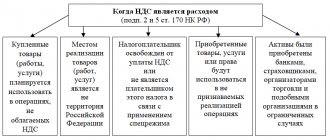

Когда НДС разрешается принять к вычету

В том случае, если ООО или ИП, владеющий магазином, уплачивает НДС, сумма покупки будет включать сумму налога на добавленную стоимость.

Если выполняются перечисленные ниже условия, входной НДС разрешается принимать к вычету: (нажмите для раскрытия)

- компания обладает документами, свидетельствующими о наличии права на вычет по НДС;

- приобретенные товары были оприходованы на балансе компании;

- товары покупались с целью осуществления производственной деятельности, перепродажи или каких-либо других операций, которые облагаются налогом на добавленную стоимость.

Что касается первого пункта о наличии документов, доказывающих право на налоговый вычет, данное условие ранее вызывало споры с ФНС. Налоговая служба полагает, что право на вычет подтверждает только один документ – счет-фактура, выданная продавцом. См. Письмо МНФ РФ от 13.05.2004 № 03-1-08/1191/[email protected] Министерство финансов соглашалось с решением Федеральной налоговой службы, о чем свидетельствуют:

- Письмо Минфина РФ от 25.08.2017 № 03-07-14/54643;

- Письмо Минфина РФ от 12.01.2021 № 03-07-09/634;

- Письмо Минфина РФ от 02.06.2021 № 03-07-14/45605.

Важно!

В момент приобретения товара в магазине не требуется обязательное наличие выписанного продавцом счета-фактуры. Обычно продавцы выдают исключительно товарный чем и кассовый чек.

Как сказано в тексте п. 7 ст. 168 НК РФ, в случае реализации товаров за наличный расчет, требования по выставлению счетов-фактур и составлению расчетных документов признаются полностью выполненными, если покупатель получил от продавца кассовый чек или другой документ установленной формы (например, бланк строгой отчетности). Соответственно, действующее налоговое законодательство разрешает налогоплательщикам принимать НДС к вычету, если:

- товар был приобретен в розничной торговой точке;

- продавец не выставлял счет-фактуру;

- в кассовом и товарном чеке сумма НДС выделена отдельной строкой.

Для пользователей «Платона» отменяется вычет по транспортному налогу

По крайней мере, пока никто за продление льготы на законодательном уровне не высказался. В то время как сама льгота, которая дает возможность вычесть из транспортного налога сумму внесенных за год дорожных сборов по системе «Платон», вводилась на ограниченный срок — до 1-го января 2019-го года.

Некоторые регионы, как, например, Калининградская область, уже учли в своих бюджетах увеличенные поступления от транспортного налога, другие пока не торопятся обнародовать свое решение (может, ждут четкого посыла «сверху»?..).

В принципе, отмена льготы по транспортному налогу выглядит весьма логичной. В свое время она вводилась на фоне недовольства перевозчиков и исключительно для того, чтобы сделать для них регистрацию в системе «Платон» хоть минимально привлекательной. Сейчас же, после того как контроль за неплательщиками перешел к Ространснадзору, появился гораздо лучший «стимул» к регистрации — штрафы, которые отныне приходят даже к тем, кто в «Платоне» и вовсе никогда не значился.

Акция протеста против внедрения системы «Платон», Омск, 2015-й год/Фото: om1.ru

И зачем, спрашивается, в ситуации, когда рано или поздно все владельцы большегрузов начнут платить за проезд по дорогам, сознательно ограничивать поступления в казну?..

Тариф «Платона» будет проиндексирован

Его собирались проиндексировать еще с 1-го июля этого года, однако потом от идеи отказались, перенеся дату индексации на 1-е июля 2019-го года.

Вместо индексации в этом году, повторимся, «придумали» другой ход: отдали функции взимания штрафов в системе Ространснадзору, после чего регистрация в «Платоне» «запестрела» рекордами и только недавно, наконец-то, сбавила темпы.

До какого именно уровня проиндексируют тариф «Платона» с 1-го июля 2019-го года, пока не уточняется. Известно только, что на уровень накопленной инфляции и что в этом году тариф собирались поднять с действующего 1,9 до 2,15 рубля за километр.

В то же время инфляция только на 2019-й год прогнозируется Центробанком в пределах 5-5,5%.

До конца года запустят «пилотный проект» по автоматизированному весогабаритному контролю

Один такой пилотный проект уже проводился — в 2016-м году в Вологодской области. И на данный момент на федеральных трассах действуют 27 автоматизированных «рамок».

Правда, по планам Росавтодора таковых к концу этого года должно было быть 125.

Видимо, у государства не хватает средств на распространение системы, а потому совсем не удивительно, что эти функции по концессии будут переданы оператору «Платона» — компании «РТ-Инвест Транспортные Системы (соответствующая заявка находится сейчас на усиленном рассмотрении в Министерстве транспорта).

В связи с тем, что у системы появится новый оператор, и будет запущен новый пилотный проект.

Во время прошедших в октябре Общественных слушаний по весогабаритному контролю сообщалось, что к «пилоту» могут привлечь грузоотправителей и транспортные компании вместе с их измерительными системами (витает идея использовать такие измерения для оспаривания результатов автоматического взвешивания на дорогах). Утверждалось также, что каждый новый автоматизированный пункт в течение трех месяцев будет работать в тестовом режиме — уведомлять о перегрузе, но не выставлять за него штрафы.

Главе Новосибирской области Андрею Травникову представляют систему автоматизированного весогабаритного контроля, VII Международный Сибирский транспортный форум, май 2018-го года/Фото: Правительство Новосибирской области

По обновленным планам Министерства транспорта, к концу 2021-го года на федеральных трассах должно действовать 400 пунктов автоматизированного контроля (ранее надеялись установить 387 пунктов к концу 2020-го года).

Кроме того, не исключено, что функции администратора штрафов в системе будут переданы Ространснадзору, а потому, по аналогии с «Платоном», можно ожидать действительного ужесточения контроля еще и по этому направлению грузоперевозочной деятельности.

Блог о налогах Владимира Турова

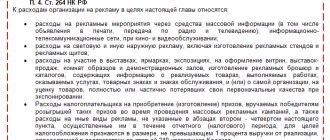

Добрый день, друзья. На каждом семинаре я говорю о том, что, если вы выдали сотруднику деньги под отчет, он заправил автомобиль и принес вам с автозаправочной станции чек контрольно-кассовой машины с выделенным там НДС, то этот НДС вы теперь можете поставить к вычету или к возмещению, счет-фактура здесь не требуется. То же самое правило действует, если работник предъявил электронный билет на самолет или на поезд и счет-фактуры тоже нет. Так вот, меня всегда спрашивали, где это написано? И у меня это напрочь вылетело из головы, то есть я помнил, что в Налоговом Кодексе, но номера статей точно назвать не мог. И я сегодня решил освежить это в памяти и дать вам сейчас соответствующую нормативную базу.

Итак, вам необходимо внимательно посмотреть ст. 171 и ст. 172 НК РФ. В п. 2 ст. 171 НК, которая называется «Налоговые вычеты», написано, что «…вычетам подлежат суммы налога, предъявленного налогоплательщику при приобретении товаров (работ, услуг), а также имущественных прав на территории РФ…» Есть над чем подумать. Тут же переходим с вами к ст. 172, где написано следующее: «…налоговые вычеты, предусмотренные статьей 171 производятся на основании счетов-фактур, выставленных продавцами…, либо на основании иных документов в случаях, предусмотренных пунктом 3, 6-8 статьи 171…» Видите, здесь есть фраза «на основании иных документов в случаях, предусмотренных пунктом 3, 6-8 статьи 171…» Вернемся к пунктам 3, 6, 7, и 8 статьи 171-й. Если вы сами это внимательно проанализируете, то вы увидите, что к этим случаям относятся, в том числе суммы налога, уплаченные по расходам на командировки, расходам по проезду к месту служебной командировки и обратно. В общем, к этому относятся все случаи, которые я только что перечислил, в частности, в п. 8 написано: «вычетам подлежат суммы налога, исчисленного налогоплательщиком сумм оплат полученных в счет предстоящих поставок товаров (работ, услуг)… вычетам подлежат суммы налога, исчисленные налогоплательщиком в случае отсутствия документов, предусмотренных ст. 165…».

Короче, если на чеке выделен НДС и тот, кто вам продавал тот же бензин, НДС заплатил, то вы можете поставить его к вычету или возмещению. Или в случае с авиабилетами, в книге покупок регистрируете распечатанную маршрут-квитанцию билета или контрольный купон ж/д-билета, в котором выделен НДС, и тоже можете смело ставить этот НДС к вычету или возмещению. Это бланки строгой отчетности, понимаете, точно так же, как чек контрольно-кассовой машины. И кодекс вам разрешает эти вещи ставить к вычету. По крайней мере, по тем заключениям, которые я делал для налогоплательщиков, у налоговиков не возникло вопросов. Другое дело, что вам нужно самим внимательно разобраться с этой нормативной базой.

Если мы говорим о билетах, я бы порекомендовал вам посмотреть еще и Приказ Минтранса от 8 ноября 2006 года №134, а также от 21 августа 2012 года №322. Из него вы узнаете, что ИНН перевозчика в электронных бланках обязательным реквизитом не является. Дальше, посмотрите еще письмо Минфина от 28 мая 2015 года №03-07-11/30876, письма налоговиков от 18 августа № ГД-4-3/14544. Ну я думаю, достаточно этого. Огромное спасибо, надеюсь, эта информация пошла вам на пользу.

(Visited 174 times, 1 visits today)

Владимир Туров

Руководитель юридической , практикующий и ведущий специалист по налоговому планированию, построению индивидуальных налоговых схем и холдингов, оптимизации финансовых потоков.

Отменяется приграничный характер перевозок между Россией и Китаем

На данный момент российский перевозчик может заехать только на 30 км вглубь Китая. То же самое касается и китайского перевозчика, доставляющего грузы или пассажиров в Россию.

О том, чтобы отменить такой несуразный порядок, говорили на протяжении не одного года, однако только в этом году подписали, наконец-то, соответствующее соглашение, которое государства умудрились чуть ли не мгновенно ратифицировать (соглашение подписали 8-го июня, а окончательно узаконили его уже к 22-му августа).

Российская и китайская делегации обменялись разрешениями на 2019-й год/Фото: Агентство автомобильного транспорта

В соответствии с этим соглашением, которое начнет действовать с 1-го января 2019-го года, российские перевозчики смогут свободно передвигаться по территории Китая, а китайские — по территории России. Единственное: получить разрешение можно только на те транспортные средства, которые оборудованы системами спутниковой навигации ГЛОНАСС и BeiDou.

Россия и Китая, кстати, уже успели обменяться увеличенным на треть контингентом разрешений. Так, Россия получила 41 тыс. разрешений на двусторонние перевозки грузов, еще 42 700 бланков должны быть переданы ей до 25-го января 2019-го года.

Отметим также, что с 7-го октября этого года два пункта пропуска на российско-китайской границе (МАПП «Забайкальск» и МАПП «Приграничный») начали работать с книжками МДП. Однако в планах у нашего Правительства в 2019-м году увеличить количество таких пунктов пропуска.

Выводы

Насколько нам известно, письма от компаний — владельцев АЗС о том, что они уплачивают НДС с реализации ГСМ, на налоговиков никакого влияния не оказывают. Вряд ли это подействует и на арбитражных судей.

На наш взгляд, самым простым и безопасным выходом в данной ситуации является выявление таких АЗС, которые однозначно выделяют в кассовых чеках сумму налога. А далее приказом по организации обязать работников заправляться только на таких заправках. Неудобно? Возможно, да. Но зато без налогового риска.

Каждый автомобиль нужно «кормить» — либо бензином, либо дизельным топливом, реже — газом. Бухгалтеру же приходится разбираться с учетом расходов на горючее. На вопросы, возникающие в связи с этим у наших читателей, мы и ответим.

Для подтверждения расходов на ГСМ одних талонов мало

У нашей фирмы есть автомобиль для развоза товаров покупателям. Водитель оплачивает бензин талонами, которые покупает фирма. Какой документ нам нужен для подтверждения расходов на бензин? Как отразить в бухучете движение талонов?

: Для подтверждения расходов на бензин вам понадобятся:

- путевой лист, который подтверждает расход топлива. В листе должны быть указан

С 1-го ноября 2019-го года на новые транспортные средства начнут выдавать электронные паспорта

Они, правда, уже выдаются. И с 7-го октября этого года вступили в силу новые правила, которые разрешили регистрировать автомобили по электронному паспорту.

Однако с 1-го ноября 2019-го года выдача таких документов на новые автомобили в электронном виде должна стать повсеместной на всей территории ЕАЭС и проводиться не в качестве эксперимента.

При этом бумажные паспорта, как сообщается, не потеряют своей силы: они продолжат действовать и даже будут выдаваться по желанию автовладельца при замене утерянного документа.

Напомним: переход на электронные паспорта транспортных средств планировали осуществить еще с 1-го июля этого года, однако из-за неготовности информационных систем союзных государств сроки перенесли на 1-е ноября 2019-го года.

В январе стартует реформа ОСАГО

На первом этапе будет на 20% вверх и вниз расширен тарифный коридор, детализирован коэффициент стажа и возраста водителей (вместо действующих сейчас четырех введут 58 ступеней), а для показателя аварийности — коэффициента бонус-малус (КБМ) — установят единое годовое значение (для транспортных компаний — единое годовое значение для всех машин в парке).

Отмечается, что в результате реформы стоимость полиса увеличится, в среднем, на 1,5-5%.

Правда, по оценкам экспертов, полис подорожает (и, вероятно, больше, чем на средние 5%) для жителей т.н. «красной» (убыточной для страховщиков) зоны. К таким регионам, например, относятся Северная Осетия – Алания, Карачаево-Черкесская Республика, Адыгея, Волгоградская и Липецкая области, Ингушетия…

А вот для жителей «зеленых» (прибыльных для страховщиков) регионов, среди которых — Псковская, Рязанская, Орловская, Брянская, Новгородская (…) области, полис, наоборот, должен подешеветь.

С какого именно числа нового года изменится тарифообразование в ОСАГО, пока не уточняется. Однако известно, что соответствующее указание Центробанка уже направлено на регистрацию в Министерство юстиции и, по идее, должно возыметь силу где-то в первом месяце 2019-го года.

Напомним, что реформа складывается из двух этапов. Второй, предположительно, стартует с 1-го сентября 2019-го года, когда из тарифообразования уберут коэффициент мощности автомобиля. Через год, с 1-го сентября 2020-го, хотят «избавиться» также от коэффициента территории преимущественного использования транспортного средства.

При этом заявленная цель реформы — сделать тарифы ОСАГО более справедливыми, индивидуальными и зависящими не от характеристик автомобиля, а от качеств водителя.

Весной на дороги выедут беспилотные автомобили

Сам эксперимент по использованию на дорогах общего пользования беспилотных автомобилей уже начался — с 1-го декабря этого года. Он проходит в Москве и Татарстане и продлится до 1-го марта 2022-го года.

Сейчас пока идет прием заявок на участие в тестировании «умных» автомобилей. Предположительно, на их рассмотрение понадобится 3-4 месяца. Так что только аккурат к весне беспилотники смогут начать «колесить» по дорогам (они, кстати, будут отмечены буквой «А»).

В эксперименте должны принять участие как легковые, так и грузовые машины.

Тестирование беспилотного грузовика «КамАЗ» на закрытом полигоне/Фото: «КамАЗ»

Протестировать последние, напомним, хотели еще в этом году. Было даже соответствующее поручение премьер-министра Дмитрия Медведева (начать тестирование до конца ноября), в рамках которого уже выбрали для пробного рейса участок трассы М-11 «Москва-Санкт-Петербург» в обход Вышнего Волочка и определили потенциальных участников («КамАЗ», «ГАЗ», Skania, Volvo…). Однако, видимо, что-то с технологической стороны задержало начало «пилота».

Вообще, за три года эксперимент должен показать уровень развития технологий, их безопасность для человека, готовность дорожной инфраструктуры, а также то, что именно необходимо изменить в законодательстве для неэкспериментального использования беспилотников.

По оценкам экспертов, массовое внедрение «умных» автомобилей начнется только к 2025-2030 годам. А вот по мнению Дмитрия Медведева, и того позже — лет, эдак, через тридцать…

Для работающих на себя и не уплачивающих налоги граждан вводится специальный налоговый режим

Напомним: это тоже еще одни эксперимент, который пройдет пока только в четырех регионах страны (Москва, Московская и Калужская области и Татарстан) с 1-го января 2019-го года по 31-е декабря 2028-го года.

Эксперимент является добровольным, а принять участие в нем смогут «самозанятые» в любой сфере деятельности (естественно, из жителей указанных регионов). Единственное: перейти на новый налоговый режим они смогут лишь в том случае, если не используют наемных рабочих и в год зарабатывают меньше 2,4 млн. рублей.

Новый налоговый режим предусматривает ежемесячную уплату 4% от полученных доходов, если они получены при оказании услуг физическим лицам, или 6% — если юридическим. Из уплаченных средств 1,5% пойдут в Фонд обязательного медицинского страхования, а вот взносы в Пенсионный фонд являются добровольными.

Для взаимодействия «самозанятых» с ФНС уже разработано специальное мобильное приложение «Мой налог»: через него будет формироваться фискальный чек и оно же будет рассчитывать сумму ежемесячного налога.

Эксперимент, естественно, запущен для того, чтобы «помочь» физическим лицам выйти «из тени» и тем самым пополнить государственную казну. Не исключено, что через несколько лет он распространится на территорию всей России.

Однако что важно: в законе четко прописано, что условия налогового эксперимента не могут быть ухудшены, а это значит, что на протяжении 10 лет он все-таки обещает оставаться добровольным.

Правда, эксперты сомневаются в том, что пробный налоговый режим будет пользоваться спросом у работающих на себя граждан, потому как никаких выгод он им не сулит. Разве что в будущем, когда налог для «самозанятых» станет обязательным, им каким-то образом зачтут добровольное пионерство…

Использование расчетного метода для налоговых вычетов не предусмотрено

Однако эта победа была неполной. Дело в том, что ККМ на АЗС вовсе не обязаны указывать сумму НДС в кассовом чеке. Бывают еще варианты, когда в чеке прописано «в том числе НДС», но сумма самого НДС не указывается. Вот тут налоговики и финансисты встали намертво.

Впрочем, сначала на волне оптимизма, вызванного признанием самой возможности получить вычет по НДС по кассовым чекам с АЗС, некоторые суды пошли навстречу налогоплательщикам при таком варианте. Так, например, в п. 3 Обзора практики рассмотрения споров, связанных с применением норм законодательства РФ о налоге на добавленную стоимость, одобренного Президиумом ФАС Уральского округа 21.03.2008, судьи решили, что отсутствие в контрольно-кассовом чеке отдельной строки с суммой НДС само по себе не является основанием для отказа в применении налогового вычета. Судьи признали, что требования, изложенные в ст. ст. 169, 171, 172, 176 НК РФ, участвующим в споре налогоплательщиком были выполнены. Он представил документы в обоснование произведенных расходов:

- командировочные удостоверения;

- служебные задания;

- путевые листы;

- авансовые отчеты;

- чеки автозаправочных станций и первичные бухгалтерские документы.

Для наглядности можем порекомендовать еще посмотреть Постановление ФАС Восточно-Сибирского округа от 28.05.2008 N А69-1559/07-Ф02-2231/08.

Однако, что показательно, тот же самый ФАС Уральского округа в Постановлении от 17.02.2009 N Ф09-456/09-С2 отказал в праве на вычет, так как в кассовом чеке сумма НДС выделена не была, а исчислять сумму «входного» НДС из чеков расчетным путем суд не разрешил.

По аналогичной причине судом было отказано налогоплательщику в праве на вычет НДС и в Постановлении ФАС Северо-Западного округа от 19.03.2012 N А56-45370/2011.

Как указано в п. 7 ст. 168 НК РФ, порядок предъявления сумм НДС продавцом покупателю, установленный п. п. 3 и 4 ст. 168 НК РФ, будет выполнен представителями розничной торговли, если покупателю выдан кассовый чек или иной документ установленной формы.

Обязательное выделение в контрольно-кассовом чеке отдельной строкой НДС законодательством не предусмотрено.

Такое требование не установлено и нормами гл. 21 НК РФ. Это объясняется тем, что торговая компания или предприниматель могут вести как розничную, так и оптовую торговлю. В первом случае они могут не выделять сумму НДС, во втором — обязаны это сделать.

В то же самое время в НК РФ для получения вычета по НДС установлены особые правила. Выделение в кассовом чеке суммы НДС дает налогоплательщику возможность в случае отсутствия счета-фактуры подтвердить сумму предъявленного ему налога и включить ее в состав налоговых вычетов. Однако доказывать право на получение налогового вычета налогоплательщик должен самостоятельно. И при этом НК РФ не предусматривает возможности использования расчетного метода при определении суммы налоговых вычетов.

Справедливостью в НК РФ и не пахнет: чтобы расчетным путем определить сумму НДС к уплате в бюджет, никаких препятствий нет (п. 4 ст. 164 НК РФ), а когда вопрос заходит о вычетах — так сразу нельзя. При этом судьи сослались на Постановления Президиума ВАС РФ от 30.10.2007 N 8686/07, от 09.11.2010 N 6961/10 и от 09.03.2011 N 14473/10.

Рассмотрев Постановление ФАС Северо-Западного округа N А56-45370/2011 в порядке надзора, коллегия судей высшей инстанции не нашла оснований для его отмены и передачи в Президиум ВАС РФ (Определение ВАС РФ от 20.07.2012 N ВАС-8902/12).

Запускается пенсионная реформа

В наступающем году она проявит себя главным образом в том, что мужчины 1959-го года рождения и женщины 1964-го года рождения, которые должны были выйти на пенсию в 2019-м году, выйти на нее не смогут. На заслуженный отдых они пойдут только через год.

Протест против пенсионной реформы, июль 2018-го года/Фото: официальный сайт КПРФ

Пенсионная реформа, напомним, предусматривает увеличение пенсионного возраста для мужчин с 60 до 65 лет, для женщин — с 55 до 60 лет (изначально, кстати, женщин планировали отправлять на пенсию в 63 года). Она должна завершиться в 2028-м году.

В рамках реформы, помимо прочего, с 4 900 до 11 280 рублей увеличивается размер пособия по безработице для людей предпенсионного возраста, а сам предпенсионный период «растягивается» с 2 до 5 лет. Для работодателей вводится также уголовная ответственность за необоснованное увольнение работников предпенсионного возраста.

Кстати, те, кто должны были выйти на пенсию в 2019-м или 2020-м годах, могут оформить ее на полгода раньше.

Возмещение входного НДС со стоимости ГСМ по кассовому чеку АЗС

Принятие НДС к вычету довольно щепетильный момент для многих организаций. Сложность заключается в том, что существуют два совершенно противоположных ответа на этот трудный вопрос.

Иногда автомобилисты оплачивают на автозаправочных станциях топливо наличными средствами. Конечно же, при этом никто не будет выдавать счёт-фактуру клиенту. Но при этом сумму процентов выводят отдельной строкой на чеках, и казалось бы, это очень удобно.

Если обращаться к таким инстанциям, как Минфин и Инспекция, то для них решение однозначное – без СФ вычет невозможен. С другой стороны, Высший арбитражный суд признаёт вычет на основе чеков, выдаваемых контрольно-кассовой техникой. Позиция была поддержана на федеральном уровне.