Расходы в валюте (у. е.)

Расходы, которые выражены в валюте или в условных единицах, учитывайте в совокупности с расходами, выраженными в рублях. Суммы таких расходов нужно пересчитать в рубли по установленному на дату их признания официальному курсу Банка России или курсу условной единицы, согласованному сторонами сделки. Это предусмотрено пунктом 5 статьи 252 Налогового кодекса РФ. Из-за пересчета могут возникнуть курсовые разницы (положительные, отрицательные), которые включаются либо в состав внереализационных доходов, либо в состав внереализационных расходов (п. 11 ст. 250, подп. 5 п. 1 ст. 265 НК РФ).

При каких обстоятельствах НДС учитывается как расход

Налог на добавленную стоимость (НДС) — это самостоятельное налоговое обязательство. В большинстве случаев НДС в расходы по налогу на прибыль не попадает (п. 19 ст. 270 НК РФ).

Однако при определенных обстоятельствах закон позволяет включить сумму этого налога в издержки:

Есть еще одна ситуация, когда НДС попадает в расходы: он был начислен, но покупателю предъявлен не был. Тогда базу по налогу на прибыль такой НДС уменьшит в составе прочих расходов (подп. 1 п. 1 ст. 264 НК РФ). Минфин против такого подхода не возражает (письмо от 20.01.2017 № 03-03-06/1/3257).

Расходы, связанные с производством и реализацией

К расходам, связанным с производством и реализацией, относятся:

- расходы на производство, хранение и доставку товаров, выполнение работ или оказание услуг;

- расходы, связанные с приобретением и реализацией покупных товаров;

- расходы на содержание, эксплуатацию, ремонт и техобслуживание основных средств, а также на поддержание их в исправном состоянии;

- расходы на освоение природных ресурсов;

- расходы на НИОКР;

- расходы на обязательное и добровольное страхование;

- расходы, связанные с приобретением прав на государственные (муниципальные) земельные участки, на которых находятся строения или будет осуществляться капитальное строительство (ст. 264.1 НК РФ);

- прочие расходы.

Об этом сказано в пункте 1 статьи 253 Налогового кодекса РФ.

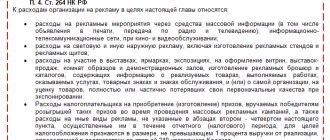

Рекламные расходы

Реклама может распространяться разными способами: через объявления по радио или трансляцию рекламного ролика по телевидению (с помощью средств массовой информации), размещаться на рекламных стендах или различных видах транспорта.

Не все виды рекламных расходов нормируются. Часть из них можно признавать при расчете налога на прибыль в полной сумме, а часть — по специальному нормативу, исчисляя их исходя из полученной в отчетном периоде выручки:

Налоговые органы не всегда соглашаются с налогоплательщиками в части включения рекламных расходов в расходы по налогу на прибыль в полном объеме (без нормирования). Разногласия вызывают неясные формулировки законодательства, в котором не детализируются отдельные важные для налогообложения нюансы. Тогда отстаивать свою позицию налогоплательщики вынуждены в суде.

К примеру, в определении ВС РФ от 30.05.2019 № 305-ЭС19-4394 судьи не согласились с налоговиками с тем, что рекламу на транспорте нужно нормировать. Среди оснований для таких выводов судьи назвали отсутствие законодательно закрепленного:

- определения наружной рекламы, на которое можно ориентироваться при расчете налога на прибыль;

- влияния на налоговые расчеты нюансов распространения рекламы на стационарных конструкциях и транспортных средствах.

Как законодатели ограничивают распространение отдельных видов рекламы, расскажут статьи:

- «Рекламу дипломов на заказ поставили вне закона»;

- «За слово “займ” в рекламе организации грозит штраф до 500 000 рублей».

Расходы на страхование

Ситуация: можно ли учесть при расчете налога на прибыль расходы на страхование ответственности организации за неисполнение (ненадлежащее исполнение) контракта, заключенного с казенным (бюджетным) учреждением?

Нет, нельзя.

При расчете налога на прибыль можно учесть расходы на все виды обязательного страхования, а также те виды добровольного имущественного страхования, которые указаны в пункте 1 статьи 263 Налогового кодекса РФ.

Виды обязательного страхования устанавливаются отдельными федеральными законами. Эти законы должны определять условия и порядок осуществления такого страхования. Об этом сказано в пункте 4 статьи 3 Закона от 27 ноября 1992 г. № 4015-1.

Обязательные условия заключения контракта с казенным (бюджетным) учреждением приведены в Законе от 5 апреля 2013 г. № 44-ФЗ. Одним из таких условий является предоставление организацией обеспечения исполнения контракта. При этом формами обеспечения могут быть только те способы, которые прямо установлены законодательством, а именно:

- внесение денежных средств на счет заказчика;

- предоставление банковской гарантии.

Об этом сказано в части 3 статьи 96 Закона от 5 апреля 2013 г. № 44-ФЗ.

Таким образом, страхование ответственности не является обязательным условием для заключения контракта.

Перечень видов добровольного страхования, указанный в пункте 1 статьи 263 Налогового кодекса РФ, также не включает в себя страхование ответственности за неисполнение (ненадлежащее исполнение) контракта. Воспользоваться положениями подпункта 10 пункта 1 статьи 263 Налогового кодекса РФ организация не может, поскольку в рассматриваемой ситуации такое страхование не является обязательным условием ее деятельности.

Ситуация: можно ли учесть при расчете налога на прибыль расходы на страхование ответственности владельца аэропорта за нанесение ущерба имуществу авиаперевозчиков?

Да, можно, при условии что страхование ответственности владельца аэропорта обусловлено международными обязательствами России (общепринятыми международными требованиями).

При расчете налога на прибыль можно учесть расходы на все виды обязательного страхования, а также на те виды добровольного имущественного страхования, которые указаны в пункте 1 статьи 263 Налогового кодекса РФ.

Виды обязательного страхования устанавливаются отдельными федеральными законами. Эти законы должны определять условия и порядок осуществления такого страхования. Об этом сказано в пункте 4 статьи 3 Закона от 27 ноября 1992 г. № 4015-1.

Деятельность аэропортов регулируется Воздушным кодексом РФ. Однако обязательное страхование ответственности Воздушным кодексом РФ предусмотрено лишь для:

- владельцев воздушных судов перед третьими лицами (ст. 131 Воздушного кодекса РФ);

- перевозчиков перед пассажирами, грузовладельцами и грузоотправителями (ст. 133, 134 Воздушного кодекса РФ);

- эксплуатантов (собственников или арендаторов воздушных судов) при выполнении авиационных работ (п. 3 ст. 61, ст. 135 Воздушного кодекса РФ).

Обязательное страхование ответственности владельцев аэропортов за нанесение ущерба имуществу авиаперевозчиков Воздушным кодексом РФ не предусмотрено. Если обязанность по страхованию не вытекает из закона, а основана на договоре, такое страхование признается добровольным (п. 4 ст. 935 ГК РФ).

При расчете налога на прибыль расходы аэропорта на добровольное страхование ответственности за причинение вреда третьим лицам можно учесть в единственном случае: если такое страхование является обязательным условием деятельности аэропорта в соответствии с международными обязательствами России или общепринятыми международными требованиями (подп. 8 п. 1 ст. 263 НК РФ). Если эти требования не выполняются, расходы на страхование ответственности владельца аэропорта за нанесение ущерба имуществу авиаперевозчиков при расчете налога на прибыль не учитываются.

Ситуация: можно ли учесть при расчете налога на прибыль суммы страховых и членских взносов, которые организация платит за своих сотрудников в саморегулируемую организацию оценщиков (СРО)?

Да, можно, но только в части взносов на страхование имущественной ответственности перед заказчиком.

Организация, которая намерена заключить с заказчиком договор на проведение оценки, обязана иметь в своем штате не менее двух сотрудников – членов саморегулируемой организации оценщиков (СРО) (абз. 2 ст. 15.1, ч. 2 ст. 24 Закона от 29 июля 1998 г. № 135-ФЗ).

В свою очередь член СРО обязан:

- платить взносы (вступительные, членские), установленные СРО (абз. 4 ст. 15 Закона от 29 июля 1998 г. № 135-ФЗ);

- внести в компенсационный фонд, формируемый СРО, взнос в размере не менее чем 30 000 руб. (абз. 3 ч. 3 ст. 24.6 Закона от 29 июля 1998 г. № 135-ФЗ);

- застраховать свою ответственность (ст. 4, 24 Закона от 29 июля 1998 г. № 135-ФЗ).

Неправомерность включения в расходы взносов, уплаченных организацией за своих сотрудников в СРО, объясняется так. К прочим расходам, связанным с производством и реализацией, можно отнести вклады, взносы и другие обязательные платежи при выполнении следующих условий:

- организация платит взносы в некоммерческую организацию;

- уплата взносов, вкладов, других обязательных платежей является обязательным условием деятельности организации;

- платить взносы, вклады и другие обязательные платежи организация должна за себя.

Такой порядок установлен подпунктом 29 пункта 1 статьи 264 Налогового кодекса РФ.

СРО действует на основании членства оценщиков и относится к некоммерческим организациям (ст. 22 Закона от 29 июля 1998 г. № 135-ФЗ). Однако организация платит взносы от лица сотрудника-оценщика, а не от самой себя. Кроме того, уплата таких взносов не является обязательным условием деятельности организации, которая занимается оценочной деятельностью. Поэтому расходы по оплате членских и других взносов, которые организация платит в СРО за сотрудников-оценщиков, учесть при налогообложении прибыли нельзя (подп. 40 ст. 270 НК РФ).

Аналогичного мнения придерживается Минфин России в письмах от 12 февраля 2008 г. № 03-04-06-02/9 и от 2 августа 2007 г. № 03-03-06/1/536.

Что касается взносов на страхование имущественной ответственности сотрудников-оценщиков, то эти расходы тоже не уменьшают налогооблагаемую прибыль. Ведь договор на проведение оценки организация заключает от своего имени, а не от имени своих сотрудников. Следовательно, и ответственность за достоверность оценки перед заказчиком несет организация, а не ее сотрудники. Оценщиком в рассматриваемой ситуации является именно организация как юридическое лицо. А значит, страховать она должна свою имущественную ответственность, а не ответственность своих сотрудников. Это следует из положений абзаца 11 части 2 статьи 10 и статьи 24.7 Закона от 29 июля 1998 г. № 135-ФЗ.

Таким образом, у организации нет оснований для уменьшения налогооблагаемой прибыли за счет взносов на страхование ответственности ее сотрудников-оценщиков.

Пример отражения в бухучете и при налогообложении страховых и членских взносов в СРО, уплаченных организацией за своих сотрудников. Организация определяет доходы и расходы методом начисления

В январе ООО «Альфа» перечислило в СРО за своих сотрудников-оценщиков: – вступительные взносы в сумме 22 000 руб.; – членские взносы в сумме 100 000 руб.; – взносы в компенсационный фонд в сумме 96 000 руб.; – взносы на страхование имущественной ответственности в сумме 93 000 руб.

Вступительные и членские взносы, а также взносы в компенсационный фонд при выходе сотрудника из СРО не возвращают. Поэтому в бухучете такие траты отражают единовременно. В налоговом учете такие расходы не признают. В результате на дату, когда эти расходы отражают в бухучете, возникают постоянные разницы и соответствующие им постоянные налоговые обязательства.

Взносы на страхование имущественной ответственности в бухучете включаются в состав расходов помесячно. При налогообложении прибыли такие расходы не учитываются.

В учете «Альфы» сделаны следующие записи.

Январь:

Дебет 76 Кредит 51 – 311 000 руб. (22 000 руб. + 100 000 руб. + 96 000 руб. + 93 000 руб.) – перечислены вступительные, членские и страховые взносы за сотрудников-оценщиков;

Дебет 26 Кредит 76 – 218 000 руб. – отнесены на расходы вступительные, членские и страховые взносы за сотрудников-оценщиков;

Дебет 99 «Постоянные налоговые обязательства» Кредит 68 «Расчеты по налогу на прибыль» – 62 200 руб. ((22 000 руб. + 100 000 руб. + 96 000 руб. + 93 000 руб.) × 20%) – начислено постоянное налоговое обязательство с суммы взносов, не учитываемых при налогообложении прибыли.

Ежемесячно:

Дебет 26 Кредит 76 – 7750 руб. (93 000 руб.: 12 мес.) – отнесены на расходы страховые взносы за текущий месяц.

Ситуация: можно ли учесть при расчете налога на прибыль суммы членских взносов, которые организация платит в торгово-промышленную палату?

Нет, нельзя.

Торгово-промышленная палата (ТПП) – это негосударственная некоммерческая организация, которая объединяет российские организации и предпринимателей (п. 1 ст. 1 Закона от 7 июля 1993 г. № 5340-1). Одним из источников финансирования деятельности ТПП являются вступительные и членские взносы ее участников (п. 3 ст. 13 Закона от 7 июля 1993 г. № 5340-1). Расходы на содержание таких объединений в виде добровольных взносов (членских, вступительных) при расчете налога учитывать запрещено. Об этом прямо сказано в пункте 15 статьи 270 Налогового кодекса РФ.

Какие расходы уменьшают налог на прибыль, а какие нет

Расходы в декларации по налогу на прибыль — это суммы издержек, которые, по мнению налогоплательщика, законно уменьшают базу по налогу, то есть соответствуют требованиям налогового законодательства. Требования эти достаточно жесткие, и инспекторы цепляются буквально к каждой мелочи: расход недостаточно экономически обоснован, не направлен на получение дохода, есть недочеты в его документальном подтверждении и т. д. В том числе налоговики пытаются исключить расходы из налоговой базы по причине их нерациональности, неэффективности или нецелесообразности, хотя Минфин их в этом не поддерживает (письмо от 19.04.2019 № 03-03-07/28232).

Таким образом, любой расход после его изучения контролерами может моментально переместиться из группы признаваемых в разряд непризнаваемых налоговых расходов. В п. 49 ст. 270 НК РФ прямо сказано, что при определении налоговой базы не учитываются расходы, не соответствующие законодательно установленным критериям. Остальные 48 позиций этой статьи содержат конкретные виды не признаваемых в целях налога на прибыль расходов — на благотворительность, выплату дивидендов, штрафов и иных санкций, перечисляемых в бюджет или внебюджетные фонды, уплату иных аналогичных обязательств и расходов. Все эти траты могут производиться исключительно из чистой прибыли.

Часть расходов принимают участие в налоговых расчетах только изредка (например, НДС). Другая часть признается при расчете налога на прибыль по жестко закрепленным в кодексе нормам, то есть не всегда в полной сумме (об этом читайте далее).

Компенсационные выплаты

Ситуация: может ли спортивный клуб учесть в расходах компенсацию, выплаченную другому клубу по трансферному контракту. Контракт заключен в связи с переходом спортсмена в другой клуб?

Да, может.

При переходе футболиста-профессионала из одного клуба в другой между клубами заключается трансферный контракт. В нем, в частности, оговариваются условия и размер обязательных компенсационных выплат, связанных с переходом футболиста. Об этом сказано в статье 18 Регламента, утвержденного постановлением Исполкома Российского футбольного союза от 5 марта 2011 г. № 141/4.

Расходы, которые клуб несет в связи с заключением трансферного контракта, относятся к внереализационным. При расчете налога на прибыль их следует учитывать на основании подпункта 20 пункта 1 статьи 265 Налогового кодекса РФ. Порядок налогового учета этих расходов зависит от вида трансферного контракта.

Трансферный контракт может быть разовым или длящимся (на условиях аренды).

В первом случае клуб, за который спортсмен выступал раньше, расторгает с ним трудовой договор и получает за это разовую компенсацию. С этого момента сделка считается исполненной, поэтому выплаченную компенсацию можно включить в расходы единовременно в том отчетном (налоговом) периоде, к которому она относится (абз. 1 п. 1 ст. 272 НК РФ).

Во втором случае трансферный контракт включает в себя элементы договора аренды. Обязательным условием такого контракта является возвращение игрока в прежний клуб по истечении срока действия договора. Если этот срок охватывает несколько отчетных (налоговых) периодов по налогу на прибыль, списывать выплаченную компенсацию на расходы следует равномерно в течение всего срока аренды футболиста (абз. 3 п. 1 ст. 272 НК РФ).

Аналогичной точки зрения придерживается Минфин России в письме от 22 марта 2006 г. № 03-03-04/1/272.

Ситуация: можно ли учесть в расходах компенсацию НДФЛ, которую организация выплачивает гражданам, получающим от нее новое жилье в связи со сносом их жилых домов на земельном участке?

Нет, нельзя.

При безвозмездном получении нового жилого помещения у гражданина возникает доход в натуральной форме, размер которого определяется как рыночная стоимость нового жилья. Это следует из положений пункта 1 статьи 210 и пункта 1 статьи 211 Налогового кодекса РФ.

Источником выплаты дохода является организация-застройщик, которая за свой счет предоставляет гражданину новое жилье. В рассматриваемой ситуации организация-застройщик признается налоговым агентом по НДФЛ. Следовательно, она обязана удержать и перечислить в бюджет сумму этого налога, рассчитанную с рыночной стоимости нового жилья (п. 1 ст. 226 НК РФ).

Если организация не выплачивает гражданину доходы в денежной форме, удержать НДФЛ со стоимости жилья невозможно. В таком случае налоговый агент обязан в месячный срок информировать об этом налоговую инспекцию по месту своего учета (п. 5 ст. 226 НК РФ).

Если НДФЛ не был удержан налоговым агентом, заплатить его гражданин должен самостоятельно за счет собственных средств. Это следует из положений пунктов 1 и 2 статьи 45 Налогового кодекса РФ (определение Конституционного суда РФ от 22 января 2004 г. № 41-О). Причем уплата НДФЛ за счет средств налоговых агентов законодательством прямо запрещена (п. 9 ст. 226 НК РФ, письмо УФНС России по г. Москве от 22 ноября 2007 г. № 28-11/111282). Выплата дополнительных компенсаций, которыми застройщик покрывает расходы граждан на уплату НДФЛ со стоимости безвозмездно полученного жилья, по сути, означает нарушение этого требования.

Расходы на приобретение жилья для отселяемых граждан включаются в первоначальную стоимость нового строительства (п. 5 ст. 270 и п. 1 ст. 257 НК РФ, письма Минфина России от 25 января 2006 г. № 03-03-04/1/56, от 20 февраля 2007 г. № 03-03-06/1/103, от 27 февраля 2006 г. № 03-03-04/1/145). После ввода нового объекта в эксплуатацию они будут уменьшать налогооблагаемую прибыль организации-застройщика через амортизацию. Однако при формировании первоначальной стоимости объекта нового строительства организация вправе учитывать лишь те расходы, которые соответствуют критериям, установленным статьей 252 Налогового кодекса РФ. Эти расходы должны быть экономически обоснованны, документально подтверждены и связаны с деятельностью, направленной на получение доходов. Признать такими расходами компенсации, целью которых является незаконное освобождение граждан от уплаты НДФЛ за счет собственных средств, невозможно.

Таким образом, если организация возмещает отселенным гражданам расходы на уплату НДФЛ со стоимости безвозмездно предоставленного жилья, учитывать эту компенсацию при расчете налога на прибыль нельзя.

Ситуация: можно ли при расчете налога на прибыль включать в расходы проценты по денежному обязательству, если в договоре не прописан порядок их начисления?

Да, можно, если в договоре отсутствует указание: «проценты не начислять».

Должники (покупатели, заказчики) обязаны платить кредиторам (продавцам, исполнителям) законные проценты по денежным обязательствам. Это плата за пользование деньгами кредитора.

Законными проценты называются потому, что право на их получение прямо предусмотрено Гражданским кодексом РФ и не требует подтверждения этого в договорах. Например, по договору купли-продажи товара обязательство по уплате законных процентов по умолчанию возникнет у покупателя, если он оплатит товар после отгрузки: на следующий день или позже.

Если стороны изначально согласны не начислять законные проценты, то в договоре так и пишут: «законные проценты не начисляются» или «проценты по денежным обязательствам не начисляются». Разумеется, проценты также не придется платить, если долг не возник. Например, если покупатель оплатил товар в день отгрузки.

Как считать проценты, когда в договоре умолчали про отказ от них

Когда в договоре нет прямой оговорки о том, что проценты не начисляются, должник определяет сумму процентов за весь период пользования денежными средствами кредитора. Расчет ведут исходя из ставок рефинансирования, действовавших в этом периоде. То есть изменение ставок надо учитывать.

Проценты рассчитывают на всю сумму долга со следующего дня после его возникновения и по день его погашения включительно. При этом неважно, просрочен платеж или нет. Например, по договору купли-продажи период для начисления законных процентов (по умолчанию) определите так:

| Условие в договоре | Исполнение обязательств | Период для начисления законных процентов |

| Оплатить товар в течение пяти календарных дней с момента его отгрузки | оплачен в день отгрузки | 0 дней (проценты не начисляются) |

| оплачен на пятый календарный день с момента отгрузки | 5 дней | |

| оплачен на 10-й календарный день с момента отгрузки | 10 дней (в т. ч. 5 дней просрочки) |

Это следует из положений статьи 317.1 Гражданского кодекса РФ.

Как учесть проценты при расчете налога на прибыль

При расчете налога на прибыль сумму начисленных законных процентов включите в состав внереализационных расходов. Это обычные расходы в виде процентов по долговым обязательствам.

При методе начисления проценты признавайте в расходах того месяца, к которому они относятся. Возможные варианты признания доходов в зависимости от действий должника смотрите в таблице:

| Порядок уплаты процентов | В какой момент начислить проценты и признать в расходах |

| Должник погашает задолженность в течение длительного времени (более одного месяца) | Пока долг не погашен, проценты признают в последний день каждого месяца. Проценты за последний месяц признают в день полного погашения долга |

| Должник не платит проценты в принципе | В последний день каждого месяца |

При кассовом методе законные проценты по денежному обязательству включите в состав расходов в тот момент, когда они фактически уплачены.

Это следует из положений подпункта 2 пункта 1 статьи 265, пунктов 1 и 8 статьи 272, пункта 3 статьи 273 Налогового кодекса РФ. Аналогичные разъяснения содержат письма Минфина России от 9 декабря 2015 г. № 03-03-РЗ/67486 и ФНС России от 4 марта 2021 г. № СД-4-3/3618.

Пример, как учесть законные проценты по денежному обязательству в расходах при расчете налога на прибыль

В феврале 2021 года между ООО «Гермес» и ООО «Альфа» был заключен договор поставки мебельных гарнитуров. По условиям договора «Альфа» обязана оплатить 100 процентов стоимости товаров в течение пяти календарных дней после отгрузки. Оговорки о том, что законные проценты не начисляются, в договоре нет.

Поставка в количестве пяти гарнитуров на общую сумму 1 180 000 руб. (в т. ч. НДС – 180 000 руб.) запланирована на 5 февраля.

5 февраля «Гермес» отгрузил товар. «Альфа» оплатила товар 10 мая.

Ставка рефинансирования в период с 5 февраля по 10 мая – 11 процентов.

Налог на прибыль «Альфа» платит ежемесячно, применяет метод начисления.

Сумма законных процентов составила:

- 8535 руб. (1 180 000 руб. × 11% : 365 дн. × 24 дн.) – за февраль;

- 11 024 руб. (1 180 000 руб. × 11% : 365 дн. × 31 дн.) – за март;

- 10 668 руб. (1 180 000 руб. × 11% : 365 дн. × 30 дн.) – за апрель;

- 3556 руб. (1 180 000 руб. × 11% : 365 дн. × 10 дн.) – за май.

При расчете налога на прибыль бухгалтер «Альфы» в последний день каждого месяца (29 февраля, 31 марта, 30 апреля) включил в состав внереализационных расходов соответствующую сумму процентов. Проценты за последний месяц (май) в сумме 3556 руб. бухгалтер учел в день полного погашения долга (10 мая).

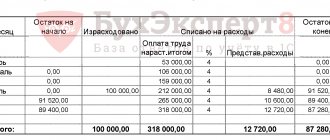

Представительские расходы

Налог на прибыль представительские расходы уменьшают исходя из следующей нормы:

Подпишитесь на рассылку

Яндекс.Дзен ВКонтакте Telegram

Конкретный перечень таких расходов в НК РФ не установлен. Минфин России в письме от 22.01.2019 № 03-03-06/1/3120 уточнил, что в сумму представительских расходов могут входить как продукты для организации завтраков, обедов и иных аналогичных мероприятий, так и спиртные напитки. Главное условие: расходы должны быть подтверждены документами и экономически оправданы.

Чтобы обезопасить себя от претензий налоговиков, пропишите нормы затрат на алкоголь во внутреннем локальном акте. Тогда у контролеров не будет повода придраться к чрезмерным объемам закупленного спиртного или приобретению для встречи с партнерами дорогостоящего коллекционного вина.