Сущность и виды УК

Сформировать уставный капитал (УК) — обязанность коммерческих организаций (п. 1 ст. 66 ГК РФ, ст. 12 ФЗ «О государственных и муниципальных унитарных предприятиях» от 14.11.2002 № 161-ФЗ), в том числе:

- публичных и непубличных акционерных обществ (ПАО и АО; сокращения приведены согласно рекомендациям ФНС России, данным в письме от 04.09.2014 № СА-4-14/[email protected]);

- обществ с ограниченной ответственностью (ООО);

- государственных и муниципальных унитарных предприятий (ГУП и МУП);

- хозяйственных товариществ (ХТ).

Называется он в этих организациях по-разному:

- в хозяйственных обществах (ПАО, АО, ООО) — уставный капитал;

- в унитарных предприятиях (ГУП и МУП) — уставный фонд;

- в ХТ — складочный капитал.

УК — это начальная сумма средств, вносимая учредителями (юридическими или физлицами, в т.ч. иностранными, или субъектами РФ), с которой в организации начинается деятельность. Решение о его величине принимает первое (учредительное) собрание собственников, и эта величина фиксируется в уставе. Учредители, внося свои средства, получают право на часть имущества юрлица, выраженную в акциях (ПАО, АО) или долях (ООО, ХТ). Собственником всего имущества унитарных предприятий является государство, его субъект или муниципальное образование, а предприятие распоряжается им на праве оперативного управления или хозяйственного ведения.

Минимально допустимый размер УК законодательно ограничен:

- для ПАО — 100 000 руб. (ст. 26 ФЗ «Об акционерных обществах» от 26.12.1995 № 208-ФЗ).

- АО и ООО — 10 000 руб. (ст. 26 закона № 208-ФЗ и п. 1 ст. 14 ФЗ «Об обществах с ограниченной ответственностью» от 08.02.1998 № 14-ФЗ).

- ГУП — 5 000 МРОТ (п. 3 ст. 12 закона № 161-ФЗ).

- МУП — 1 000 МРОТ (п. 3 ст. 12 закона № 161-ФЗ).

Величина МРОТ, применяемого для определения размера УК в ГУП и МУП, должна соответствовать его законодательно установленному размеру на дату госрегистрации предприятия. МРОТ регулярно индексируется и в 2015 и 2021 годах составляет соответственно 5 965 и 6 204 руб. (ФЗ «О минимальном размере оплаты труда» от 19.06.2000 № 82-ФЗ).

Ограничений по величине складочного капитала в ХТ закон не предусматривает.

Характеристика 75 и 80 счетов бухучета

На счете по учету уставного капитала (УК) и его разновидностей учитывается источник формирования средств, активов, следовательно, сч. 80 – пассивный, у него постоянное кредитовое сальдо. Его изменение возможно, только если будет принято решение об увеличении величины капитала. Данные по счету 80 соответствуют фактической величине оплаченных денежных средств и вложений имуществом, отраженной в учредительных документах.

Вопрос: Как отражается в бухгалтерском учете увеличение уставного и добавочного капитала ООО при внесении дополнительного вклада в уставный капитал имуществом? Общее собрание участников ООО приняло решение об увеличении уставного капитала за счет дополнительных вкладов участников. От одного из участников (российской организации) получены комплектующие изделия, стоимость которых равна 50 000 000 руб. (без НДС). Она соответствует стоимости, подтвержденной независимым оценщиком, и стоимости, отраженной в налоговом учете участника. Сумма НДС, восстановленная участником по данному имуществу, указана в документах на его передачу (накладной на отпуск материалов на сторону (N М-15)). Она составляет 10 000 000 руб. Посмотреть ответ

Счет корреспондирует со сч.75, который является активно-пассивным. На нем бухгалтер отражает все расчеты с участниками (учредителями) компании, в том числе и задолженность по доходам, дивидендам от ее деятельности. Исходя из сказанного, к счету могут открываться субсчета, конкретизирующие отражаемые суммы:

- 75/1 – расчеты по вкладам в УК (складочный капитал);

- 75/2 – расчеты по доходам (дивидендам) и др.

При создании организации по Кт80 и Дт75 отражается задолженность учредителей: по внесению средств, по оплате акций, если речь идет об АО.

Фактическое погашение задолженности отражается по кредиту счета 75. В зависимости от способа погашения, с ним может корреспондировать учет денежных средств, ТМЦ.

Как оформить и отразить в бухгалтерском учете взнос учредителя в уставный капитал в кассу?

Государственные и муниципальные унитарные предприятия (ГУП, МУП) имеют особый характер экономических отношений с госорганами, органами местного самоуправления, под началом которых работают. Имущество может передаваться на баланс при создании предприятия на правах оперативного управления, хозяйственного ведения, может иметь место пополнение средств. Субсчет 1 счета 75 такие предприятия именуют «Расчеты по выделенному имуществу». Доходы учредителей (участников) учитываются с помощью субсчета 2 указанного счета. Доходы отражаются по Дт 84, по учету нераспределенной прибыли, и кредиту 75/2.

Важно! Доходы участников (учредителей), одновременно являющихся работниками фирмы, проходят по счету 70 «Расчеты по оплате труда» – начисление и выплата сумм.

Выплата дохода фиксируется по дебету 75/2 и кредиту счетов по учету денег либо ценностей, ценных бумаг, продукции. Проводки будут зависеть от способа выплаты дохода в натуральной или денежной форме. НДФЛ также учитывается по дебету 75/2 с кредита 68. Аналитика по счету 75 строится по учредителям (участникам), за исключением расчетов в АО с собственниками акций на предъявителя.

Вопрос: Можно ли учесть убыток, который возник при реализации доли в уставном капитале по цене ниже цены ее приобретения (ниже стоимости вклада в уставный капитал) (п. 2 ст. 268 НК РФ)? Посмотреть ответ

Особенности УК

УК — часть общего капитала юрлица, с которым связано достаточно большое количество требований, закрепленных на законодательном уровне:

- Для ГУП и МУП ограничен срок фактического формирования УК (не более 3 месяцев с даты регистрации предприятия).

- Неполная оплата УК в ПАО, АО и ООО препятствует выплате дивидендов и выпуску облигаций. Одним из вариантов ограничения общей номинальной стоимости всех выпущенных хозобществом облигаций служит размер его УК.

- В случае распределения между собственниками прибыли, полученной ПАО, АО или ООО, это делают в пропорции к долям их участия в УК. Иной порядок может быть установлен в ХТ.

- Сформированный и оплаченный УК затем может быть увеличен или уменьшен в установленном порядке. Уменьшение станет возможным только после извещения об этом всех кредиторов.

- В хозобществах и ХТ существует возможность выхода из состава участников. В том числе с возвратом стоимости внесенного вклада.

- Собственники вкладов в ПАО, АО и ООО ответственны за убытки от хоздеятельности только в пределах сумм своих вкладов (даже если эти вклады оплачены ими не полностью) и не отвечают по иным обязательствам хозобществ. В ХТ предусмотрена дополнительная ответственность собственников по обязательствам товарищества.

- Критичным для УК может быть его сравнение с величиной чистых активов (ЧА). Если стоимость ЧА ПАО, АО или ООО в течение 2 лет подряд не превышает УК, то УК должен быть уменьшен до величины ЧА. Если при этом ЧА станут меньше минимального размера УК, установленного законодательно, то хозобщество должно быть ликвидировано. Для ГУП и МУП это соотношение проверяется по итогам каждого прошедшего года и сразу же (при необходимости) корректируется величина УК. Если ЧА ГУП или МУП окажутся меньше минимально допустимого УК и эта ситуация не будет исправлена в течение 3 месяцев после окончания года, то предприятие подлежит ликвидации или реорганизации.

О том, как рассчитать величину ЧА, читайте в статье «Порядок расчета чистых активов по балансу — формула 2015»

Счет по учету УК и отражение в отчетности

Бухгалтерский учет уставного капитала ведется на счете 80 с аналитикой:

- по учредителям (участникам);

- стадиям формирования (в ПАО, АО и ХТ);

- видам акций (в ПАО и АО).

Кредитовое сальдо по счету 80 должно быть равно размеру УК, отраженному в уставе, независимо от факта его оплаты. Первую запись по учету уставного капитала делают на дату регистрации юрлица. Последующие корректировки в учет уставного капитала попадают согласно дате регистрации изменений, вносимых в устав, в отношении размера УК.

Сальдо счета 80 отражается в разделе «Капитал и резервы» бухбаланса по строке 1310.

Учет уставного капитала.

Для осуществления производственно-хозяйственной деятельности любое самостоятельное предприятие должно располагать собственным капиталом, в составе которого учитываются:

– уставный капитал;

– резервный капитал;

– добавочный капитал;

– нераспределенная прибыль;

– средства целевого финансирования;

– прочие финансовые резервы.

Основным источником формирования собственных средств предприятия является уставный капитал (УК), который образуется вкладами учредителей и необходим предприятию для того, чтобы начать деятельность, определенную в Уставе. В зависимости от организационно-правовой формы предприятий различают:

- складочный капитал хозяйственных товариществ;

- уставный капитал хозяйственных обществ;

- паевой фонд производственных и потребительских кооперативов;

- уставный фонд унитарных предприятий.

Минимальный размер уставного капитала

для обществ при учреждении

| ООО, ЗАО | 100 МРОТ | 10 000 руб. |

| ОАО | 1000 МРОТ | 100 000 руб. |

| Для целей гражданско-правового и налогового законодательства МРОТ (минимальный размер оплаты труда) = 100 руб. |

Для учета уставного капитала в бухгалтерском учете используется счет 80 “Уставный капитал” (П), для учета расчетов с учредителями – счет 75 “Расчеты с учредителями” (А – П), к которому открываются субсчета:

− 75-1 “Расчеты по вкладам в уставный капитал” (А);

− 75-2 “Расчеты по выплате доходов” (П) .

Величина уставного капитала обязательно должна быть указана в учредительных документах предприятия: уставе и учредительном договоре. Этой величине должно соответствовать кредитовое сальдо по счету 80. Записи по счету 80 производятся бухгалтером только после внесения соответствующих изменений в учредительные документы предприятия. При формировании уставного капитала на дату государственной регистрации предприятия на сумму зарегистрированного уставного капитала составляется проводка:

Д 75 − а) сформирован уставный капитал предприятия

К 80 б) отражена задолженность учредителей по оплате уставного капитала

Уставный капитал ООО составляется из номинальной стоимости долей его участников, АО − из номинальной стоимости акций общества, приобретенных акционерами. Оплата учредителями своих долей производится согласно действующему законодательству. Например, при создании АО не менее 50-ти процентов акций общества, распределенных при его учреждении, должно быть оплачено в течение 3-х месяцев с момента государственной регистрации, а полностью уставный капитал должен быть оплачен в течение года (если меньший срок не предусмотрен учредительным договором).

В качестве взноса в УК предприятия могут выступать:

− денежные средства,

− имущество (здание, оборудование, транспортное средство и т.п.),

− ценные бумаги (чаще всего акции и векселя),

− имущественные права, имеющие денежную оценку (например, право на аренду земельного участка, право на распоряжение квартирой, право на использование секретов производства).

По мере взносов учредителями вкладов их задолженность списывается с кредита счета 75. При этом корреспондирующий счет зависит от того, как учредитель гасит свою задолженность. Если оплата взносов производится деньгами, составляется проводка:

Д 51 (52, 50) – а) поступили на расчетный счет (на валютный счет, в кассу) денежные средства

К 75 в качестве вклада в уставный капитал;

б) погашена (списана) задолженность учредителя денежными средствами

Неденежный вклад оценивается согласно действующему законодательству. При этом определяется рыночная стоимость объекта на дату его передачи, то есть та цена, за которую она может быть продана в данный момент. Для ценных бумаг или имущественных прав учитываются также и внешние факторы, например, популярность их на международном рынке, инфляция, возможные риски.

При создании ООО оценку неденежного вклада в УК производят учредители на общем собрании единогласно. При этом если оценка превысит 200 МРОТ (20 000 руб.), то такой вклад должен оцениваться независимым оценщиком. Для АО установлен более строгий порядок – для определения рыночной стоимости имущества, вносимого в оплату акций независимо от их стоимости, обязательно привлечение независимого оценщика. Оценка, которую дает оценщик, является максимальной.

При внесении в уставный капитал имущества составляются проводки:

Д 08 – оприходовано оборудование (НМА), внесенное в качестве вклада в уставный капитал

К 75

Д 10 – оприходованы материалы, внесенные в качестве вклада в уставный капитал

К 75

Д 41 – внесены товары в качестве вклада в уставный капитал

К 75

Д 58 − приняты на баланс ценные бумаги, внесенные в качестве вклада в уставный капитал

К 75

Решение об увеличении УК принимают учредители (например, для привлечения дополнительных инвестиционных средств). После внесения изменений в учредительные документы в учете делаются записи:

Д 75 – отражено увеличение уставного капитала за счет средств акционеров (участников)

К 80

Д 83 – увеличен уставный капитал за счет средств добавочного капитала

К 80

Д 84 – отражено увеличение уставного капитала за счет нераспределенной прибыли

К 80

Решение учредителей об уменьшении уставного капитала (исходя из собственных интересов или из требований законодательства) также должно быть зарегистрировано в учредительных документах. Об уменьшении уставного капитала предприятие обязано уведомить своих кредиторов. Кредиторы вправе потребовать досрочного исполнения обязательств и возмещения убытков.

Учет уменьшения уставного капитала зависит от ситуации:

а) если уставный капитал не оплачен полностью в течение года после регистрации предприятия:

Д 80 – списана задолженность учредителей по вкладу в УК

Д 75

б) если аннулируются ранее выкупленные акции:

Д 80 – уменьшен уставный капитал за счет аннулирования собственных акций

К 81

в) при выходе из состава предприятия участников:

Д 80 – отражена задолженность предприятия по возврату вклада учредителю

К 75

г) если уставный капитал уменьшается до величины чистых активов:

Д 80 – уменьшен уставный капитал до величины чистых активов

К 84

ЧИСТЫЕ АКТИВЫ показывают, какая стоимость активов предприятия обеспечена

его собственными средствами.

| На момент создания предприятия | ЧА = УК | |

| Если предприятие получает прибыль | ЧА растут, ЧА > УК | |

| Если предприятие получает убыток | Может оказаться, что ЧА < УК | Тогда уставный капитал должен быть уменьшен до величины чистых активов |

Не знаете как решить или выполнить курсовую или дипломную? Заказать решение

Первый вклад в УК

Формирование вклада в УК вновь созданного юрлица будет первой проводкой, сделанной в нем. И отразит она начисление УК в корреспонденции с задолженностью учредителей по его оплате: Дт 75 Кт 80.

Таким образом, в учете уставного капитала появится его общая величина, соответствующая уставу. А фактические расчеты с учредителями по вкладам будут вестись на счете 75.

Вклад может быть сделан как деньгами, так и любым другим имуществом. Конкретная форма вклада и его стоимость оговариваются в учредительном договоре. На дату фактического внесения денег или имущества погашается задолженность учредителей по вкладу в УК, что фиксируется проводками: Дт 07 (08, 10, 11, 21, 41, 50, 51, 52, 58) Кт 75. Остаток по дебету счета 75 покажет сумму неоплаченного УК. На счете 80 в учете уставного капитала его неоплаченная часть отдельно обычно не отражается.

Поступления, являющиеся вкладом в УК, не учитываются в базе по прибыли у получателя (подп. 3 п. 1 ст. 251 НК РФ).

Начало бухгалтерского учета: учет капитала

Цель лекции:

рассмотреть особенности учета капитала в организации.

Общие положения

Бухгалтерский учет ведется в течение всего времени существования организации. И если ликвидация организации обычно не предполагается заранее, теоретически, бухгалтерский учет, начавшись однажды, должен продолжаться неограниченное время, то возникновение организации — это вполне конкретный факт, который отражается вполне конкретными бухгалтерскими записями.

Согласно п. 2. ст. 51 Гражданского кодекса РФ (ГК РФ), юридическое лицо считается созданным со дня внесения соответствующей записи в единый государственный реестр юридических лиц. Нас, с бухгалтерской точки зрения, интересует дата формирования уставного капитала, и, как результат — образования задолженности по уставному капиталу у собственников организации. Эта дата совпадает с датой создания юридического лица.

Следует отметить, что при регистрации организации в качестве юридического лица, она должна встать на учет в налоговых органах, зарегистрироваться в органах статистики, открыть счет в банке. Некоторые виды деятельности подлежат обязательному лицензированию, поэтому организация, до начала деятельности, обязана получить соответствующую лицензию. В частности, положения по лицензированию регулирует Федеральный закон от 04.05.2011 г. № 99-ФЗ «О лицензировании отдельных видов деятельности» (в ред. от 21.11.2011).

Существует такое понятие, как право первой подписи — в организации оно принадлежит директору, и, обычно, его заместителю. Право второй подписи принадлежит главному бухгалтеру. Также организации имеют круглую печать (это положение утверждено, например, в п. 5 ст. 2. ФЗ от 08.02.1998 №14-ФЗ «Об обществах с ограниченной ответственностью», в п.7. ст. 2. ФЗ от 26.12.1995 №208-ФЗ «Об акционерных обществах» и в других нормативных актах) — она ставится на подписанные документы.

Ознакомимся с основными формами хозяйствования, принятыми на территории РФ.

Формы хозяйствования

Организации в РФ могут быть созданы в различных организационно-правовых формах, которые описаны в § 2 «Хозяйственные товарищества и общества» ГК РФ. Среди наиболее распространенных форм существования юридических лиц можно отметить общество с ограниченной ответственностью — ООО (ст. 87 ГК РФ), акционерное общество — АО (ст. 96 ГК РФ), полное товарищество (ст. 69 ГК РФ), товарищество на вере (ст. 82 ГК РФ).

Если говорить об ООО и АО, то в их случае капитал, вносимый учредителями при регистрации юридического лица называется уставным капиталом. В случае с товариществами это — складочный капитал. В случае с унитарными предприятиями (ст. 113 ГК РФ) мы имеем дело с уставным фондом.

Что такое уставный капитал

С экономической точки зрения уставный капитал — это минимальная сумма материальных и денежных ресурсов, необходимых для успешного начала предпринимательской деятельности, предусмотренной уставом [ [ 3 ] ]. С юридической точки зрения (п.1 ст. 90 ГК РФ) уставный капитал определяет минимальный размер имущества общества, гарантирующего интересы его кредиторов.

А с точки зрения бухгалтерского учета это — стоимостная оценка акций (для АО) или иных форм вкладов учредителей организации.

Порядок формирования уставного (складочного) капитала регулируется законодательством и учредительными документами. Рассмотрим особенности операций с уставным капиталом на примере ООО.

Уставный капитал в ООО

В соответствии со ст. 14 Федерального Закона от 08.02.1998 №14-ФЗ «Об обществах с ограниченной ответственностью» (в ред. от 30.11.2011), уставный капитал не может быть меньше 10000 рублей. Как правило, реальные ООО имеют гораздо больший размер уставного капитала.

В соответствии с п. 3. ст. 90 ГК РФ уставный капитал ООО должен быть на момент регистрации общества оплачен его участниками не менее чем наполовину. Оставшаяся неоплаченной часть уставного капитала общества подлежит оплате его участниками в течение первого года деятельности общества. При нарушении этой обязанности общество должно либо объявить об уменьшении своего уставного капитала и зарегистрировать его уменьшение в установленном порядке, либо прекратить свою деятельность путем ликвидации.

Бухгалтерский учет в ООО (да и в других типах организаций) начинается с отражения суммы заявленного в учредительных документах уставного капитала и задолженности учредителей по вкладам в уставный капитал. Фактически, первая хозяйственная операция, которая подлежит отражению в бухгалтерском учете — это и есть отражение задолженности учредителей по вкладам в уставный капитал.

Для учета уставного капитала применяется счет 80 «Уставный капитал». Это пассивный счет, который применяется самостоятельно. Он отражается в пассиве баланса.

В соответствии с Планом счетов, счет 80 «Уставный капитал» предназначен для обобщения информации о состоянии и движении уставного капитала (складочного капитала, уставного фонда) организации.

Сальдо по счету 80 должно соответствовать размеру уставного капитала, зафиксированному в учредительных документах организации. Записи по счету 80 производятся при формировании уставного капитала, а также в случаях увеличения и уменьшения капитала лишь после внесения соответствующих изменений в учредительные документы организации.

После государственной регистрации организации ее уставный капитал в сумме вкладов учредителей (участников), предусмотренных учредительными документами, отражается по кредиту счета 80 в корреспонденции со счетом 75 «Расчеты с учредителями». Фактическое поступление вкладов учредителей проводится по кредиту счета 75 «Расчеты с учредителями» в корреспонденции со счетами по учету денежных средств и других ценностей.

Аналитический учет по счету 80 «Уставный капитал» организуется таким образом, чтобы обеспечивать формирование информации по учредителям организации, стадиям формирования капитала и видам акций.

Счет 80 также применяется для обобщения информации о состоянии и движении вкладов в общее имущество по договору простого товарищества. В этом случае счет 80 именуется «Вклады товарищей».

Счет имеет кредитовое сальдо, которое соответствует размеру уставного капитала. При увеличении уставного капитала делают записи по кредиту этого счета, при уменьшении — по дебету. При нормальном ведении учета счет не может иметь дебетового сальдо.

Расчеты с учредителями по вкладам в уставный капитал отражаются на счете 75 «Расчеты с учредителями», на субсчете 75-1. «Расчеты по вкладам в уставный (складочный) капитал». Счет 75-1. — это активный счет, дебетовое сальдо этого счета говорит о задолженности учредителей по вкладам в уставный капитал.

Оценка вклада имуществом

Самый простой вариант оплаты вклада — деньгами, в том числе валютой (для иностранных учредителей). Это связано с тем, что оценка имущественного вклада в бухгалтерском и налоговом учетах сильно различается.

В бухучете имущество, вносимое в УК, принимается по его согласованной в учредительном договоре стоимости. На это указано в текстах ПБУ:

- по ОС — в п. 9 ПБУ 6/ 01, утвержденного приказом Минфина России от 30.03.2001 № 26н;

- по НМА — в п. 11 ПБУ 14/2007, утвержденного приказом Минфина России 27.12.2007 № 153н;

- по МПЗ — в п. 8 ПБУ 5/01, утвержденного приказом Минфина России от 09.06.2001 № 44н;

- по финвложениям — в п. 12 ПБУ 19/02, утвержденного приказом Минфина России от 10.12.2002 № 126н.

При этом та стоимость, по которой имущество числилось в бухучете передающей стороны, значения не имеет. Разницу между величиной вклада в УК и учетной стоимостью имущества (включив в нее восстановленную сумму НДС) передающая сторона покажет на счете 91.

В налоговом учете получаемое как вклад в УК имущество отражается по его налоговой стоимости (в т.ч. остаточной налоговой стоимости для амортизируемого имущества), определенной по учетным сведениям стороны, передающей это имущество (подп. 2 п. 1 ст. 277 НК РФ). Также в стоимость можно включить допрасходы, если они указаны в учредительном договоре как вклад в УК. При отсутствии документального подтверждения этой стоимости ее считают равной 0. Имущество, вносимое во вклад физлицом или иностранной организацией, должно иметь стоимость не выше рыночной, что необходимо подтвердить путем независимой оценки (подп. 2 п. 1 ст. 277 НК РФ).

Эти различия, как правило, влекут за собой разницу в бухгалтерской и налоговой стоимости имущества, внесенного в УК, и, как следствие, величине амортизации по амортизируемому имуществу.

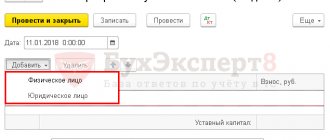

Расчеты с учредителями по вкладам в уставный капитал АО, ООО

Для учета расчетов с учредителями по вкладам в уставный капитал откройте субсчет 75-1 «Расчеты по вкладам в уставный капитал».

На основе учредительных документов на дату государственной регистрации организации сделайте запись:

ДЕБЕТ 75-1 КРЕДИТ 80

– отражена величина уставного капитала и задолженность учредителей по оплате вкладов.

Уставный капитал АО, указанный в учредительных документах, должен быть оплачен не менее чем на 50% в течение трех месяцев с момента регистрации общества. Оставшуюся часть учредители должны оплатить в течение года с момента регистрации общества, если договором не предусмотрен меньший срок.

Уставный капитал ООО должен быть полностью оплачен не позднее четырех месяцев с момента регистрации общества.

Если учредители вносят вклад в уставный капитал в денежной форме, сделайте такую проводку:

ДЕБЕТ 50 (51, 52) КРЕДИТ 75-1

– в качестве вклада в уставный капитал внесены денежные средства.

Если учредители вносят вклад в уставный капитал имуществом, отразите это так:

ДЕБЕТ 08 (10, 41, 58, …) КРЕДИТ 75-1

– в качестве вклада в уставный капитал внесены объекты основных средств, нематериальные активы, материалы, товары, ценные бумаги, другое имущество (без НДС);

ДЕБЕТ 19 КРЕДИТ 75-1

– отражен НДС по полученному имуществу.

Денежная оценка имущественных вкладов производится по взаимному соглашению учредителей, что отражается в учредительных документах.

Денежная оценка неденежного вклада в уставный капитал хозяйственного общества должна быть проведена независимым оценщиком. Участники хозяйственного общества не вправе определять денежную оценку неденежного вклада в размере, превышающем сумму оценки, определенную независимым оценщиком (п. 2 ст. 66.2 ГК РФ).

ПРИМЕРУставный капитал ООО «Меркурий» составляет 100 000 руб. и разделен на 4 равные доли (по 25% суммы уставного капитала, или 25 000 руб. каждая), которые распределены между учредителями следующим образом:– АО «Актив» – 3 доли (что составляет 75% уставного капитала, или 75 000 руб.);– Образцов – 1 доля (что составляет 25% уставного капитала, или 25 000 руб.).Для учета расчетов с учредителями бухгалтер «Меркурия» к счету 75 открыл субсчета:– 75-1-1 «Расчеты по вкладам в уставный капитал с АО „Актив”»;– 75-1-2 «Расчеты по вкладам в уставный капитал с Образцовым».АО «Актив» внесло в качестве вклада в уставный капитал оборудование, денежная оценка которого составила 75 000 руб., в том числе сумма восстановленного НДС – 11 441 руб.Образцов оплатил свою долю в уставном капитале наличными деньгами.Бухгалтер «Меркурия» сделал проводки:

ДЕБЕТ 75-1-1 КРЕДИТ 80

– 75 000 руб. – отражена задолженность «Актива» по вкладу в уставный капитал;

ДЕБЕТ 75-1-2 КРЕДИТ 80

– 25 000 руб. – отражена задолженность Образцова по вкладу в уставный капитал;

ДЕБЕТ 08 КРЕДИТ 75-1-1

– 63 559 руб. – «Актив» внес оборудование в качестве вклада в уставный капитал;

ДЕБЕТ 19 КРЕДИТ 75-1-1

– 11 441 руб. – отражен восстановленный «Активом» НДС по оборудованию;

ДЕБЕТ 50 КРЕДИТ 75-1-2

– 25 000 руб. – Образцов внес денежные средства в качестве вклада в уставный капитал.После отражения всех операций сальдо субсчета 75-1 равно нулю, уставный капитал полностью оплачен.

Увеличение УК

УК можно увеличить в случае:

- изменения организационно-правовой формы юрлица или вида деятельности до требующих большей величины УК;

- принятия решения собственников об этом.

Увеличение становится возможным только при полной оплате первоначально сформированного УК и регистрации изменений по величине УК в уставе. ПАО и АО, уже разместившим все объявленные в УК акции, после осуществления регистрации изменений, внесенных в устав, придется в течение 3 месяцев со дня принятия решения об увеличении УК зарегистрировать допэмиссию или конвертацию акций в ФСФР, а затем в ФНС.

Увеличение возможно следующими путями (с соответствующими бухгалтерскими проводками):

- Прием нового участника и увеличение УК на его долю (в ООО и ХТ): Дт 75 Кт 80.

- Внесение допвкладов прежними участниками (в ООО, ГУП, МУП, ХТ): Дт 75 Кт 80.

- Увеличение доли за счет нераспределенной прибыли или добавочного капитала (в ООО, ГУП, МУП, ХТ): Дт 83, 84 Кт 80.

- Допэмиссия акций того же номинала за счет допвкладов акционеров или иных лиц (в ПАО и АО): Дт 50 (51, 52, 70, 75) Кт 80.

- Увеличение номинала акций за счет нераспределенной прибыли или добавочного капитала (в ПАО и АО): Дт 83 (84) Кт 80. В этом случае происходит замена акций одного номинала на акции другой номинальной стоимости.

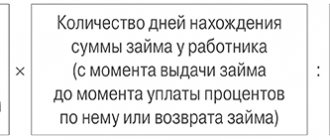

С суммы увеличения доли физлица за счет прибыли надлежит удержать НДФЛ (письмо Минфина России от 21.02.2013 № 03-04-05/4-117). Если УК возрастает за счет переоценки УК или в результате реорганизации юрлица, то такой доход у физлиц облагаться налогом не будет (п. 19 ст. 217 НК РФ).

У участников (акционеров) — юридических лиц при увеличении их вклада в УК дохода, подпадающего под налог на прибыль, не образуется (подп. 15 п. 1 ст. 251 НК РФ, постановление ФАС Поволжского округа от 16.02.2009 № А65-11409/2006).

Уменьшение УК

Уменьшение УК может понадобиться:

- При изменении организационно-правовой формы юрлица на ту, при которой допустима меньшая величина УК.

- Принятии решения собственников об этом.

- Наличии непроданных в течение года акций или долей, выкупленных ПАО, АО или ООО. Учет таких акций (долей) ведется на счете 81. При выкупе их обществом возникает проводка Дт 81 Кт 50, 51, 52, 75.

- Ситуации, когда величина ЧА 2 года подряд (для ПАО, АО или ООО) или по итогам прошедшего года (для ГУП и МУП) оказывается меньше величины УК.

- Невозможности выплаты выбывающему участнику ООО реальной стоимости его доли из-за недостаточности для этого разницы между ЧА и УК.

Нельзя уменьшить УК, если в результате этого он окажется меньше его минимально возможной величины на день:

- представления документов на регистрацию изменений по величине УК в уставе, если решение об уменьшении является инициативой собственников;

- регистрации юрлица, если необходимость уменьшения УК вызвана требованиями законодательства.

Обязательными предварительными условиями уменьшения УК являются информирование об этом ИФНС и двукратная (в течение месяца) публикация этой информации для оповещения кредиторов, у которых в такой ситуации возникает право досрочного требования оплаты долга. ПАО и АО должны зарегистрировать в ФСФР конвертацию акций или погашение части их количества.

Важным моментом при добровольном уменьшении УК является контроль за тем, чтобы в результате него ЧА не оказались меньше УК.

Уменьшение осуществляется следующими способами (с соответствующими бухгалтерскими проводками):

- Выбытие участника и уменьшение УК на его долю (в ООО и ХТ): Дт 81 Кт 75 (в ООО, где фактически происходит выкуп доли) или Дт 80 Кт 75 (в ХТ, где просто уменьшается складочный капитал).

- Уменьшение существующих долей с возвратом части их суммы участникам (в ООО, ГУП, МУП, ХТ): Дт 80 Кт 75.

- Уменьшение существующих долей с увеличением суммы нераспределенной прибыли (в ООО, ГУП, МУП, ХТ): Дт 80 Кт 84.

- Уменьшение УК на стоимость не проданных в течение года после выкупа обществом акций или долей (в ПАО, АО, ООО): Дт 80 Кт 81.

- Сокращение количества находящихся в обращении акций за счет их выкупа (в ПАО и АО): Дт 81 Кт 50 (51, 52, 75). И последующая их ликвидация: Дт 80 Кт 81.

- Уменьшение номинала акций с возвратом разницы акционерам (в ПАО и АО): Дт 80 Кт 75. При этом, так же как и при увеличении номинала, осуществляется замена акций.

- Уменьшение номинала акций с увеличением суммы нераспределенной прибыли (в ПАО и АО): Дт 80 Кт 84. Акции также заменяют на аналогичные документы с другим номиналом.

Размер выплачиваемой участникам и акционерам разницы в величине вклада должен быть не больше той суммы, на которую уменьшают УК. Такую выплату нельзя сделать, когда:

- УК не оплачен;

- у юрлица имеются признаки банкротства;

- не выплачены или выплачены не полностью дивиденды, уже объявленные обществом;

- не выкуплены доли или акции, в отношении которых есть требование об их выкупе.

Принимая решение об уменьшении УК в добровольном порядке, участники (акционеры) могут одновременно решить, что сумма уменьшения им выплачена не будет. Тогда у юрлица, уменьшающего УК, возникнет доход, и в проводках по начислению задолженности перед участниками (Дт 80 Кт 75) счет 75 заменится на 91.

Возможен также вариант отказа участников (акционеров) от получения причитающихся им сумм уменьшения УК после того, как они им начислены. В этом случае после проводки Дт 80 Кт 75 будет сделана проводка Дт 75 Кт 91 в отношении лиц, отказавшихся от получения начисленных выплат. В части этих сумм у юрлица, уменьшающего УК, также появится доход.

Налоги в связи с уменьшением УК

У юрлица, где происходит уменьшение УК, возможны 3 варианта:

- По требованиям законодательства: Дт 80 Кт 84 или Дт 80 Кт 81. Тогда сумму уменьшения не следует считать его доходом (письмо Минфина России от 17.09.2015 № 03-03-06/1/53369).

- По добровольно принятому решению без выплаты участникам и акционерам разницы в величине вклада. В этом случае сумма, на которую уменьшается УК, включается в налогооблагаемый доход юрлица (письмо Минфина России от 06.08.2013 № 03-03-10/31651): Дт 80 Кт 91. При этом для ОСНО, независимо от учетного метода (начисления или кассовый), и при УСН это включение делается на дату, когда зарегистрированы изменения, внесенные в устав (п. 1 ст. 271, п. 2 ст. 273, п. 1 ст. 346.15 НК РФ). Фирмам, работающим на ЕНВД, с такого дохода придется платить налог на прибыль (п. 4 ст. 346.26 НК РФ). При одновременном применении ОСНО и ЕНВД доход, возникший при уменьшении УК, между режимами не распределяется (письмо Минфина России от 15 марта 2005 № 03-03-01-04/1/116), однако расходы, имеющие отношение к нему, распределять надо (п. 7 ст. 346.26 НК РФ). Соответственно, база по прибыли может быть уменьшена только на ту часть расходов, которые распределятся на ОСНО.

О том, как организовать раздельный учет при ОСНО и ЕНВД, читайте в статье «Как правильно вести при ОСНО и ЕНВД раздельный учет?»

- В добровольном порядке с выплатой участникам и акционерам разницы в величине вклада: Дт 80 Кт 75. При этом у юрлица, осуществляющего уменьшение УК, доход не появится.

Сумма, которую участник (акционер) — юридическое лицо получает в размере не больше величины сделанного им по факту вклада в УК, не подвергается налогообложению по прибыли, когда происходит:

- Уменьшение УК по требованиям законодательства (письмо Минфина России от 28.03.2008 № 03-03-06/1/209).

- Прекращение участия в УК (письмо Минфина России от 10.05.2006 № 03-03-04/1/428). В данном случае не нужно облагать и доход иностранных юрлиц (письмо Минфина России от 28.11.2013 № 03-08-05/51682).

- Раздел имущества юрлица, прекращающего существование (письмо Минфина России от 09.06.2014 № 03-03-06/1/27663).

Превышение над величиной вклада в УК, внесенного по факту, подпадет под налог, начисляемый от прибыли. Оно может возникнуть, если происходит:

- Прекращение участия в ООО или ХТ или распределяется их имущество и оказывается, что реальная стоимость доли больше фактически сделанного вклада. Реальная стоимость соответствует разнице между ЧА и УК, определяемой за год, в котором происходит прекращение участия. Когда разница между ЧА и УК недостаточна для выплаты доли, УК необходимо подвергнуть уменьшению (письмо Минфина России от 21.04.2006 № 03-03-04/1/378). В случае если величина фактически сделанного вклада превышает его реальную стоимость, образуется убыток, не учитываемый при определении базы по налогу на прибыль (письмо УФНС России по г. Москве от 10.10.2007 № 20-12/096643).

- Выплата суммы разницы в величине УК при его уменьшении в добровольном порядке (письмо Минфина России от 20.09.2011 № 03-03-06/1/567). Затраты, связанные с этим доходом, учесть нельзя (письмо Минфина России от 07.05.2007 № 03-04-06-01/144).

- Продажа вклада (письмо Минфина России от 14.03.2006 № 03-03-04/1/222). В уменьшение такого дохода можно зачесть стоимость вклада, отраженную в учете, и затраты на реализацию (письмо Минфина России от 21.01.2010 № 03-03-06/2/5). В случае продажи с убытком его принимают при определении базы для расчета налога на прибыль (письмо Минфина России от 11.11.2011 № 03-03-06/1/742).

- Перераспределение сумм вкладов в УК (письмо Минфина России от 10.05.2006 № 03-03-04/1/428).

Доходы, образовавшиеся в результате уменьшения УК у участников (акционеров) — физических лиц, подлежат обложению НДФЛ (письмо УФНС России по г. Москве от 13.06.2007 № 28-11/055629).