Обоснование правомерности займа от учредителя

Учредитель юрлица (физлицо или организация) вправе предоставить созданному им субъекту заемные средства, поскольку положения пар. 1 гл. 42 ГК РФ позволяют это сделать, не устанавливая никаких ограничений в части таких действий для учредителей. Причем на суть этих положений не повлияли корректировки, сделанные законом «О внесении изменений…» от 26.07.2017 № 212-ФЗ, в силу которых гл. 42 ГК РФ с 01.06.2018 приобрела новую редакцию.

Преимущества займа, предоставляемого учредителем, очевидны, т. к. вопрос о его получении:

- решается оперативно;

- не требует проведения предварительных согласований и систематического предоставления данных для контроля, как в ситуации с кредитом, выдаваемым банком;

- может приниматься на очень выгодных для заемщика условиях (с более длительным сроком возврата или более низким процентом, чем при оформлении кредита в банке);

- может завершиться прощением долга.

Почему учредитель, предоставляющий заем, идет на такие условия? Потому что он сам заинтересован в обеспечении благополучной деятельности организации, в которой имеет долю участия и от которой ожидает получения дохода.

Как учесть получение и возврат беспроцентного займа от учредителя — юридического лица? Ответ на этот вопрос есть в КонсультантПлюс. Изучите материал, получив пробный доступ к системе бесплатно.

Возврат займа

Чтобы провести сделку правильно, нужно не только грамотно оформить договор и учесть актуальные законы 2021 года, но и избежать ошибок в отношении возвращения денежных средств.

Есть две ситуации. В первом случае срок возврата указан в договоре, во втором случае этой информации может не содержаться в документации. В такой ситуации возвращение денежных средств (или иных ценностей) должно произойти после письменного требования кредитора. Максимальный срок ожидания после получения письма – 30 дней.

Вернуть материальными ценностями заем, который был отдан денежными средствами, без дополнительных финансовых потерь в виде налогов, нельзя. Если одалживали деньги, их же необходимо вернуть; если материальные ценности – вернуть нужно аналогичные материальные ценности. Если же все-таки возвращение производится с помощью материальных средств, организация выплатит налог, поскольку такая операция будет трактоваться как реализация. Налог оплачивается в соответствии с выбранной системой налогообложения.

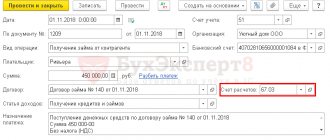

Договор на заем от учредителя: оформление

Отношения, возникающие в отношении займа, получаемого юрлицом, вне зависимости от того, кем оказывается заимодавец и какова сумма, даваемая им в долг, должны быть оформлены письменно, т. е. путем заключения договора (п. 1 ст. 808 ГК РФ).

Именно в этом документе нужно указать:

- данные обеих сторон;

- сведения о том, что именно передается в долг (денежные средства, вещи или ценные бумаги) и какова сумма (или стоимость) переданного;

- условия пользования заемными средствами (период, цель, размер процентов, наличие залога);

- порядок передачи-возврата занятого (в т. ч. досрочно осуществляемого возврата) и выплаты процентов;

- иные права и обязанности сторон;

- виды ответственности, наступающей при нарушении условий договора;

- правила, вступающие в силу при форс-мажорных обстоятельствах;

- порядок урегулирования спорных вопросов.

В отношении подлежащих передаче вещей и ценных бумаг дополнительно потребуется составить опись, содержащую указания на конкретные признаки передаваемых предметов.

Подробнее о составлении договора займа читайте в статьях:

- «Договор обычного и безвозмездного займа от учредителя»;

- «Образец договора беспроцентного займа от учредителя».

Как получить необходимую сумму?

Если речь идет о займе, который дает владелец фирмы, имеет смысл рассматривать общество с ограниченной ответственностью как субъект заемных отношений. Количество средств, которые учредитель передает своей компании, не ограничивается. Но сделать такую передачу денежных средств без официального подтверждения невозможно (если речь идет о законных заемных отношениях). Именно поэтому важно оформить письменный договор, который должен быть оформлен в письменном виде на официальном бланке. Если компания будет делать упор только на платежное поручение и приходный ордер, не оформляя договор о том, что заем получен на определенный срок, суд может отказать в признании того факта, что между сторонами существуют заемные отношения. А на такие риски предприятию и его учредителю идти нет смысла.

Ключевые моменты договора заимствования

Существует ряд моментов, имеющих особое значение для налоговых последствий договора займа с учредителем. Среди них наличие возможности сделать договор:

- Предусматривающим выплату процентов с удобной для его сторон периодичностью. Отсутствие оговорок в этом плане потребует ежемесячного начисления процентов (п. 3 ст. 809 ГК РФ).

- Беспроцентным (в случае передачи в заем вещей отсутствие процентов становится обязательным — п. 4 ст. 809 ГК РФ). Чтобы договор считался беспроцентным, условие о неначислении процентов должно быть зафиксировано в тексте документа, т. к. отсутствие такого условия повлечет за собой необходимость расчета процентов от ключевой ставки Банка России (п. 1 ст. 809 ГК РФ).

- Целевым. Для этой ситуации в договоре придется предусмотреть порядок контроля за использованием переданного в долг и процедуру возврата при выявлении нецелевого применения (ст. 814 ГК РФ). Соответственно, проценты, начисленные по заемным средствам, использованным не по назначению, не будут приняты в уменьшение налоговой базы по прибыли или УСН; нельзя будет также учесть в расходах отрицательную курсовую разницу по займу, выданному иностранным учредителем в валюте.

- Не содержащим указания на срок возврата или ставящим его в зависимость от момента истребования переданного в долг заимодавцем. При таких условиях вернуть долг необходимо не позднее 30-го дня с даты требования, исходящего от заимодавца, если иной срок не приводится в тексте договора (п. 1 ст. 810 ГК РФ). Причем датой возврата (если иное не предусмотрено договором) будет считаться день фактического поступления бравшегося в долг к заимодавцу (п. 3 ст. 810 ГК РФ).

Каждый из перечисленных моментов во избежание нежелательных последствий рекомендуется детально оговорить в тексте договора займа.

Процентный заем: налоговые последствия

Достаточно часто договор займа, даже заключаемый с учредителем, предусматривает уплату процентов по нему. К каким налоговым последствиям — 2021 приведет процентный заем от учредителя?

Суммы процентов, получаемые заимодавцем, станут его доходом, подлежащим налогообложению. Учредителю-физлицу (как россиянину, так и иностранцу) с них придется платить НДФЛ по ставке 13% (п. 1 ст. 224 НК РФ) либо 30% (п. 3 ст. 224 НК РФ) соответственно, причем удержание налога с дохода будет осуществлять заемщик (п. 1 ст. 209 НК РФ). А учредитель — юрлицо российской принадлежности при получении им процентов окажется плательщиком налога на прибыль (п. 6 ст. 250 НК РФ) или УСН-налога (п. 1 ст. 346.15 НК РФ) по ставкам 20% (п. 1 ст. 284 НК РФ) и 15% либо 6% (п. 1 ст. 346.20 НК РФ) соответственно. С дохода учредителя, являющегося иностранной организацией, при выплате ему процентов заемщику также придется самому удержать налог (п. 1 ст. 310 НК РФ) по ставке 20% (подп. 1 п. 2 ст. 284 НК РФ). При определенных условиях часть процентов, начисляемых в пользу иностранного учредителя, приравнивается к дивидендам (п. 6 ст. 269 НК РФ) и облагается по соответствующей им ставке 15% (п. 3 ст. 224 и п. 3 ст. 284 НК РФ).

С какой базы будет начисляться налог: с процентов, величина которых предусмотрена договором заимствования, или с тех, которые соответствуют реальному рыночному уровню подобного дохода? Такой вопрос возникает из-за того, что стороны договора займа могут оказаться взаимно зависимыми. Напомним, что взаимозависимость между учредителем и юрлицом, в котором он участвует, находится в непосредственной связи с долей такого участия (как прямого, так и учитывающего косвенный вклад). Для возникновения зависимости доле достаточно немного превышать 25% (подп. 1, 2 п. 2 ст. 105.1 НК РФ).

Таким образом, в отношении процентного договора заимствования возможны такие ситуации:

- Зависимость отсутствует. Тогда рыночными считаются цены, согласованные сторонами сделки (п. 1 ст. 105.3 НК РФ), и необходимости в их пересмотре нет.

- Зависимость есть. Ее последствия будут разными для учредителей-резидентов и учредителей-нерезидентов. В первом случае цены по сделке окажутся контролируемыми только тогда, когда сумма по всем операциям между сторонами за календарный год превысит 1 млрд руб. (подп. 1 п. 2 ст. 105.14 НК РФ). Во втором случае (с нерезидентом) сделка всегда будет контролируемой.

Получатель займа вправе проценты, начисленные в соответствии с условиями договора, принять в уменьшение базы по прибыли (подп. 2 п. 1 ст. 265 НК РФ) или УСН-налогу, база которого определяется с учетом расходов (подп. 9 п. 1 ст. 346.16 НК РФ). Однако в отношении контролируемой сделки с учредителем-иностранцем определение объема процентов, включаемых в расходы, происходит в особом порядке (ст. 269 НК РФ), и именно здесь при превышении предельно допустимого их размера встает вопрос о приравнивании процентов к дивидендам для целей обложения их налогом.

Бизнес пожаловался на претензии налоговиков к займам от акционеров

РБК направил запрос в ФНС.

Зачем бизнесу зарубежные займы

Читайте на РБК Pro

Шива в мешке: почему компании полюбили многоруких сотрудников Оплата больничных и декретного отпуска: что поменялось для работодателей Как бороться с отговорками клиента и в итоге переубедить его: 10 способов Virgin Galactic свела рынок с ума. Вот еще две мощные космические акции

Необходимость в трансграничных займах обусловлена спецификой работы поставщиков, пояснил РБК партнер, руководитель группы по разрешению налоговых споров Deloitte Антон Зыков. Например, дистрибьюторы закупают товары у иностранных производителей и перепродают на локальном рынке, а розничные сети и магазины добиваются от них значительных отсрочек — до 6–8 месяцев. Оптовые поставщики при закупке товаров рассчитываются с заводами сразу, а получают деньги от своих партнеров намного позже. В результате возникают кассовые разрывы, для покрытия которых поставщикам нужны займы.

«Сама по себе ситуация возникновения такого разрыва и его покрытия за счет заемных средств является обычной, а потому не должна признаваться по умолчанию необоснованной или неправомерной», — подчеркивается в письме РАТЭК. Если же вместо займа дистрибьютор увеличит отсрочку платежа, подорожает сам товар.

По мнению бизнеса, налоговая не должна отказывать в учете расходов на уплату процентов лишь в силу взаимозависимости с кредитором. Нужно доказывать умысел на уход от налогов с процентных доходов, например через искусственное использование низконалоговых юрисдикций.

Проблема оценки заемного финансирования заключается в непостоянстве позиций судов, констатировал Ермолаев. Инспекции же, «не желая разбираться в деятельности каждой конкретной компании, приравнивают разницу в сроках платежа к недобросовестности и заставляют налогоплательщиков оправдываться, объяснять, почему они взяли деньги взаймы и могли ли они построить свой бизнес так, чтобы работать без займов», рассказывает Зыков. По-хорошему, налоговые органы должны доказать, что компания действовала неосмотрительно или со злым умыслом, учитывая в расходах нерациональные затраты, добавляет он.

Почему недовольна налоговая

Трансграничные и внутрироссийские займы между взаимозависимыми лицами всегда вызывают вопросы налоговых органов — например, если компания заняла у своего акционера, говорит Ермолаев. «Государство в целях пополнения бюджета заинтересовано в том, чтобы иностранные компании вкладывали деньги прямо в уставный капитал российских компаний, а не выдавали займы», — добавляет Зыков. Суммы налогов сильно различаются, когда инвестор вкладывает деньги в уставный капитал и когда выдает заем. В случае вклада в капитал компания потом выплачивает дивиденды, которые облагаются налогом, в случае займа при возврате денег учредителю «государство не получает ни копейки», объясняет он.

Как заявлял глава ФНС Даниил Егоров на Налоговом форуме в ТПП, заимствования и кредиты не могут не рассматриваться как особо привлекательные институты для агрессивного налогового планирования. «Представьте: одна организация формирует чистую прибыль, платит все налоги, потом переводит дивиденды и платит налоги с дивидендов. В это время другая организация формирует долговые обязательства и понижает доходы на сумму уплаченных процентов», — указал глава ФНС.

Аффилированность заемщика и кредитора сама по себе не должна вести к увеличению налоговых обязательств. При проверках инспекторы оценивают:

- размер займа (он не должен быть неоправданно большим);

- условия (процентная ставка, сроки платежей и т.д.) не должны отличаться от рыночных;

- наличие деловой цели (например, покрытие кассовых разрывов, на возникновение которых не влияла материнская компания или иное взаимозависимое лицо);

- соответствует ли договор займа реальному экономическому смыслу (например, выдача займа действующему предприятию, а не строящемуся с нуля; размер выплачиваемых процентов не совпадает с размером нераспределенной прибыли или невыплаченных дивидендов; проценты выплачиваются своевременно).

Если независимый кредитор (например, банк) не дал бы аналогичный «неадекватно большой» заем на рыночных условиях, налоговый орган может заподозрить «схему». Возникают подозрения, что трансграничные займы способствуют перекачиванию прибыли за рубеж, поясняет Зыков. В таком случае фирме исключат учтенные затраты на уплату процентов по займу из состава расходов и доначислят налог на прибыль.

Ситуация, как правило, обостряется в конце года, когда налоговые инспекции по всей стране определяют, к какой компании прийти с выездной проверкой, продолжает партнер Deloitte. Срок давности привлечения к ответственности — три года. Поэтому, например, если налоговая не начнет проверку в декабре 2021 года, начислить налоги за 2021 год она уже не сможет. С октября крупные налогоплательщики начинают получать запросы от налоговых инспекций, говорит Зыков.

Суд не увидел смысла в кредите из-за рубежа

Одним из знаковых стало дело оптового продавца шин «Континентал Тайрс Рус». Компания предоставляла своим покупателям (розничным продавцам) отсрочки по оплате товара. Для покрытия кассового разрыва компания брала займы у головной компании в Германии Continental AG.

Для возврата заемных средств компания переводила из России в Германию большие суммы денег, а расходы по уплате процентов вычитала из прибыли, уменьшая налоговую базу.

Суд пришел к выводу, что «Континентал Тайрс Рус» не имела права уменьшать прибыль. Компании доначислили 106 млн руб. налога на прибыль, пени и штрафов. По мнению налоговых органов, она могла не занимать деньги, а договориться с головной компанией об отсрочке платежей за поставленные шины и заплатить, когда получит деньги от своих клиентов.

Как предлагается решить проблему

«Вешать на внутригрупповое финансирование ярлык «порочности» недопустимо. Нужно исследовать обстоятельства каждого конкретного случая», — считает Ермолаев. В то же время сам бизнес, осуществляя сделки внутри группы сбору документов в подтверждение обоснованности операций.

В августе ФНС выпустила письмо «Об отдельных вопросах налогообложения внутригрупповых услуг», где ограничила полномочия инспекторов при проверках стоимости операций. РАТЭК считает, что аналогичные подходы применимы и к оценке заемных отношений. Например, в этом письме вопросы оценки рыночности цены услуг были отнесены к компетенции ФНС при проверках контролируемых операций по правилам трансфертного ценообразования, а не к полномочиям территориальных налоговых органов. Такой подход, по мнению ассоциации, справедлив и в отношении трансграничных займов, поскольку условия оплаты по внутригрупповым договорам должны учитываться при оценке взаимоотношений сторон в контексте определения трансфертных цен.

По мнению бизнеса, оценивая обоснованность займов, нужно исходить из следующего положения: если альтернативные решения привели бы к схожим финансовым результатам, то заемное финансирование нельзя признавать необоснованным.

В письме бизнес выразил надежду, что ФНС поднимет эту проблему на площадке Консультативного совета при службе и выпустит аналогичные разъяснения по вопросам налогообложения трансграничных займов, сформулировав «ясные и недвусмысленные критерии».

Глава ФНС, отвечая на вопрос на Всероссийском налоговом форуме, пообещал проработать эту проблему: «У нас уже сформирована команда для исследования таких вопросов как от лица налогоплательщиков и аудиторских компаний, так и с нашей стороны. Давайте мы посмотрим, где можно найти точки определенности, для того чтобы дать правовую ясность».

Заем без процентов: какие возможны налоги

А какие налоговые последствия имеет беспроцентный заем от учредителя? Для займа, взятого без процентов, вопрос налогообложения также оказывается связан с наличием взаимной зависимости между сторонами сделки и от того, резидентом или нерезидентом является учредитель. Ситуации здесь таковы:

- Зависимость отсутствует. В этом случае отсутствие облагаемого налогом дохода в виде процентов у заимодавца является вполне законным (п. 1 ст. 105.3 НК РФ). Соответственно, и у заемщика нет расходов.

- Зависимость имеет место. Для нее становится значимым отнесение учредителя к числу резидентов. Если учредитель им является, то контролируемой сделка по предоставлению беспроцентного займа не признается (подп. 7 п. 4 ст. 105.14 НК РФ). Если же учредитель оказывается нерезидентом, то отсутствие процентов при займе делает сделку не подлежащей контролю, поскольку в этом случае не возникает условий для него, предусмотренных ст. 269 НК РФ.

Таким образом, беспроцентный заем в любом случае не будет иметь налоговых последствий.

Об отражении займа в бухучете читайте в материале «Учет кредитов и займов в бухгалтерском учете».

Варианты завершения договора заимствования

Закончиться действие договора займа с учредителем может в обычном порядке: по завершении его срока или досрочно — возвратом бравшегося в долг с уплатой причитающихся процентов, если они предусматривались.

Как вернуть займ учредителю на карту читайте здесь.

Однако нередкой для займа, взятого у учредителя, становится ситуация прощения долга. Такую возможность дает ст. 415 ГК РФ. Правда, предусматривать ее договором (так же, как и выдачу займа на неограниченное время) нельзя. Оформлять прощение придется отдельным документом.

См. также «Порядок списания договора займа (нюансы)».

К каким налоговым последствиям — 2021 приведет заем от учредителя, завершающийся прощением? Сумма займа, безвозмездно переходящая в собственность заемщика, станет его доходом, который в качестве внереализационного попадет под налог на прибыль или УСН-налог. Однако здесь существуют исключения, позволяющие не считать такой доход налогооблагаемым. Относятся они к ситуации, когда доля учредителя превышает 50% вклада в уставный капитал (п. 11 ст. 251 НК РФ). При этом неденежные средства не могут быть переданы заемщиком третьему лицу в течение года.

Как одолжить денежные средства без процентов?

С одной стороны, компания имеет право взять определенную сумму у учредителя без процентов. С его согласия, разумеется. Но в этом случае возникает вопрос: будет ли учредитель получать в данном случае прибыль, и как на эту ситуацию «смотрит» законодательство РФ? Конечно, если рассматривать ситуацию с «бытовой» точки зрения, учредитель в случае, если дает в долг без процентов, прибыль не получит. А Налоговый кодекс смотрит на эту ситуацию иначе. Получается, что учредитель мог получить прямую прибыль, но сознательно от этого отказывается. А если речь идет о доходе (пусть только предполагаемом), то сразу возникает вопрос о налоге на этот доход. Ситуация проясняется письмом Минфина № 03-01-18/29936.

Данное письмо касается только той ситуации, когда речь идет о сделке между взаимозависимыми лицами, которая может быть контролируемой. Чтобы решить, является ли ваша сделка (заем) именно такой, нужно ответить на два вопроса: являетесь ли вы взаимозависимыми лицами, и является ли сама сделка контролируемой?

Согласно ст. 105 Налогового кодекса РФ, взаимозависимыми лицами могут являться как физические, так и юридические лица. Если говорить об отношениях физического лица и организации, необходимо обратить внимание на долю участия данного лица. Если она составляет более 25%, значит, лица будут взаимозависимыми, а следовательно, вы можете действовать в ущерб «личным» интересам.

Согласно статье 105 Налогового кодекса, контролируемой является сделка, если доход от сделок, которые были заключены взаимозависимыми лицами в течение года, превысил 1 млрд рублей. Таким образом, если вы являетесь взаимозависимыми лицами, но в долг учредитель дает меньше 1 млрд рублей, можно не переживать относительно налога на тот доход, который вы недополучили. В этом случае у налоговой службы не будет дополнительных вопросов.

Если вы являетесь взаимозависимыми лицами, но в долг учредитель дает меньше 1 млрд рублей, можно не переживать относительно налога на тот доход, который вы недополучили.

Также налоговая база не будет увеличена и для самой организации в случае, если учредитель одалживает определенную сумму без процентов. С одной стороны, в этой ситуации прослеживается выгода для организации. С другой, порядок увеличения налоговой базы в случае получения беспроцентного займа не прописан (в главе 25 НК РФ вы не найдете данную информацию), а следовательно, он не будет иметь место.

Есть и другая ситуация, которая касается займа обратного. Если ООО одалживает определенную сумму учредителю, получается, что физическое лицо находится в выгодном положении за счет отсутствия процентов. В этом случае материальная выгода облагается налогом. Положительным моментом будет являться то, что налог минимален и не сравним с тем, который возьмут в случае с банковским займом.

Итоги

Заем от учредителя является операцией, не запрещенной действующим законодательством. Предоставление его должно сопровождаться оформлением договора, к ряду условий которого следует отнестись с особым вниманием. Проценты, предусмотренные договором, будут доходом заимодавца и расходом у заемщика. При беспроцентном займе налоговые последствия не наступают. Заем, прощенный заимодавцем, станет внереализационным доходом заемщика, если доля участия в его уставном капитале учредителя не превышает 50%.

Источники: гражданский кодекс РФ

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.