По строке 1520 «Кредиторская задолженность» в разделе V Бухгалтерского баланса приводится информация о следующих видах краткосрочной кредиторской задолженности.

1. Кредиторская задолженность перед поставщиками и подрядчиками

, которая учитывается на счете 60;

2. Кредиторская задолженность перед работниками организации,

которая может учитываться на следующих счетах бухгалтерского учета:

— 70 «Расчеты с персоналом по оплате труда» — в части начисленных, но не выплаченных заработной платы, премий, пособий, сумм распределяемого дохода, причитающихся учредителям — работникам организации, и т.п.;

— 71 «Расчеты с подотчетными лицами» — в части сумм перерасхода по авансовым отчетам, не возмещенным работникам;

— 73 «Расчеты с персоналом по прочим операциям» — в части начисленных, но не выплаченных работникам компенсаций за использование личного имущества, сумм материальной помощи, морального вреда и т.п.;

— 76 «Расчеты с разными дебиторами и кредиторами» — в части начисленных, но не выплаченных из-за неявки получателей сумм оплаты труда (депоненты);

3. Кредиторская задолженность по обязательному социальному страхованию,

включающая задолженность по взносам с учетом штрафов и пеней, начисленных к уплате в государственные внебюджетные фонды. Данные виды задолженности учитываются на счете 69 «Расчеты по социальному страхованию и обеспечению».

4. Кредиторская задолженность по налогам и сборам

– в частности по уплате НДФЛ;

фонд оплаты труда в балансе строка

В разделе Бухгалтерия, Аудит, Налоги на вопрос Подскажите, в какой форме-приложении к бухгалтерскому балансу по 2011 году мне найти годовой фонд заработной платы? заданный автором Оксана Рогожникова лучший ответ это в отчете о движении денежных средств (Форма №4, строка 160 на оплату труда»)-это деньги наличные выданные на зплату. ( это не начисленный ФОТ. ) В балансе этих цифр -нет. Можно посмотреть.. в формах ФСС.. ПЕн. фонда Можно посмотреть ф. № 5 . В разделе «Расходы по обычным видам деятельности» приводятся расходы организации, сгруппированные по элементам: материальные затраты, затраты на оплату труда, отчисления на социальные нужды, амортизация, прочие затраты. При этом следует иметь в виду, что по указанным элементам отражаются затраты организации, связанные со списанием материально — производственных запасов на цели производства продукции, выполнения работ, оказания услуг, учтенная задолженность по оплате труда за выполненные работы, оказанные услуги, начисленная амортизация и пр.

Сроки

Сроки сдачи обязательной отчетности по фонду оплаты труда устанавливается регулирующими государственными органами. Обычно отчетность сдается по итогам:

- очередного квартала;

- календарного года.

Обратите внимание:

При подготовке отчетов по ФОТ необходимо составить налоговую декларацию по Единому социальному налогу не позже чем 30.03 года, следующего за отчетным периодом.

При подготовке и сдаче отчетности предприятие проходит следующие этапы:

- Бухгалтер направляет нормативные документы, устанавливающие форму отчета и включающие в себя инструкции по формированию отчетов в отделе автоматизации.

Подытоживая, отметим, что ФOТ – это фиксированный размер зарплаты сотрудников.

26% от ФOТ обязан оплатить работодатель, 13% (НДФЛ) – сотрудник из своего дохода.

Разнятся лишь режимы налогообложения, но эта разница несущественна.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему – позвоните прямо сейчас:

+7 (Москва) +7 (Санкт-Петербург)

В статистической и бухгалтерской отчетности из расходов на оплату труда выделяются расходы, не относящиеся к фонду заработной платы и выплатам социального характера. К ним, в частности, относятся: командировочные расходы; стоимость выданных бесплатно форменной одежды, обмундирования, остающихся в личном пользовании, или сумма льгот в связи с их продажей по сниженным ценам; доходы по акциям и другие доходы от участия работников в собственности предприятия (дивиденды, проценты, выплаты по долевым паям и пр.), страховые взносы в Пенсионный фонд, Фонд социального страхования, фонды обязательного медицинского страхования, Государственный фонд занятости РФ; выплаты из внебюджетных фондов, в частности пособия по временной нетрудоспособности, по беременности и родам, при рождении ребенка, по уходу за ребенком и т.д. [10]

В разделе 6 бухгалтерской отчетности «Расходы по обычным видам деятельности» (приложение 7) приводятся данные за отчетный и предыдущий год о затратах предприятия (без учета внутрихозяйственного оборота) по экономическим элементам: материальные затраты, затраты на оплату труда, отчисления на социальные нужды, амортизация и пр. В этом разделе содержится информация о приросте или уменьшении остатков незавершенного производства, расходов будущих периодов, резервов предстоящих расходов.

Какие документы используются

Информация об оплате труда представляется в следующих документах:

- бухгалтерский баланс (форма №1) с приложением (форма №5);

- отчеты о доходах и расходах (форма №2), о движении средств (форма №4), о целевом использовании денег (форма №6) и т.д.

Как отражается фонд заработной платы в балансе?

Начисление зарплаты в бухучете отображается с помощью записи:

- Д-т cч. (дебетовый счет) 20 «Основное производство» (25 «Общепроизводственные расходы», 44 «Расходы на продажу» и др.),

- К-т cч.

Какая отчетность сдается

Если вы индивидуальный предприниматель и работаете в упрощенной системе налогообложения, сдать отчетность по ФОТ не составит особой сложности.

Доходы и расходы фонда оплаты труда традиционно отражаются в соответствующей книге.

В седьмой графе документа записываются доходы, полученные в течение месяца, и расходы, которые фирма понесла в этом же периоде, и учитывается полученная разница.

Книга сдается на контроль в декабре каждого финансового года.

Ежеквартальная отчётность по ФОТ подразумевает заполнение форм фонда соцстрахования и пенсионного фонда. А вот для фонда медицинского страхования отдельной формы не предусмотрено.

Расчет по категориям этого фонда также сдается в ПФ.

Если в этом месяце ваше ИП понесло убытки, к примеру, доходы составили 10 тысяч рублей, а расходы – 15 тысяч, в строке «разность» укажите 1% от полученной суммы, минимальную прибыль или просто «ноль».

Если ваша компания работает в общей системе налогообложения, составлять отчётность будет труднее.

Вам предстоит подвести баланс, отчётность о полученных средствах и понесенных убытках, а в конце отчетного периода – сдать приложение к балансу, отчёты о движении денег и о целевом использовании всех средств.

При подведении отчётности по заработной плате вы сможете использовать те же формы, что и индивидуальные предприниматели, работающие по упрощенке.

Разница будет лишь в сроках сдачи отчётности.

Затраты на оплату труда в балансе строка

– стоимость материалов, использованных для управленческих и общехозяйственных нужд организации (абз. 4 п. 2 ПБУ 5/01);

– стоимость тары и упаковки, стоимость тарных материалов, предназначенных для ремонта тары (п. п. 160, 161 Методических указаний по бухгалтерскому учету материально-производственных запасов);

– покупная энергия всех видов (электрическая, тепловая, сжатый воздух, холод и другие виды), расходуемая на технологические, энергетические, двигательные и другие производственные и хозяйственные нужды организации (п. 20 Методических рекомендаций по бухгалтерскому учету в сельскохозяйственных организациях, п. 4.4.2 Инструкции по составу, учету и калькулированию затрат, включаемых в себестоимость перевозок (работ, услуг) предприятий автомобильного транспорта (утв.

Учет затрат на производство и расходов на продажу (счета 20 – 29, 44)” Путеводителя по ИБ “Корреспонденция счетов”

Это интересно: Кредит наличными без пенсионных отчислений

Рубрика “Материальные затраты” Путеводителя по ИБ “Корреспонденция счетов”

3.5.6.1.2. Какие данные бухучета используются для заполнения строки 5610 “Материальные затраты”

При заполнении строки 5610 используются данные о дебетовом обороте за отчетный год по счетам учета затрат на производство и расходов на продажу (20 “Основное производство”, 23 “Вспомогательные производства”, 25 “Общепроизводственные расходы”, 26 “Общехозяйственные расходы”, 28 “Брак в производстве”, 29 “Обслуживающие производства и хозяйства”, 44 “Расходы на продажу”) в корреспонденции со счетами 10 “Материалы”, 60 “Расчеты с поставщиками и подрядчиками”, 76 “Расчеты с разными дебиторами и кредиторами”, 94 “Недостачи и потери от порчи ценностей” и др.

Сумма уценки объекта основных средств в результате переоценки относится на финансовый результат в качестве прочих расходов. Сумма уценки объекта основных средств относится в уменьшение добавочного капитала организации, образованного за счет сумм дооценки этого объекта, проведенной в предыдущие отчетные периоды. Превышение суммы уценки объекта над суммой дооценки его, зачисленной в добавочный капитал организации в результате переоценки, проведенной в предыдущие отчетные периоды, относится на счет учета нераспределенной прибыли (непокрытый убыток).

При выбытии объекта основных средств сумма его дооценки переносится с добавочного капитала организации в нераспределенную прибыль организации.

Сумма дооценки нематериальных активов в результате переоценки зачисляется в добавочный капитал организации.

Взносы в ФСС

Выплаты по страхованию в случае временной нетрудоспособности рассчитываются по ставке 2,9%. Предельной базой по данным взносам в ФСС считается достижение суммы в 670 000 рублей. После этого отчисления за работника не производятся. Также с зарплаты в Фонд социального страхования выплачиваются взносы на травматизм. Ставки зависят от типов экономической деятельности по классам профессионального риска. Предельная база для этих взносов отсутствует. Пример расчета Суммы взносов на случай временной нетрудоспособности в январе будут следующими:

- Кузнецов А.Т. — 870 рублей;

- Иванов П.Н. — 1450 рублей;

- Ковалева М.С. — 3 480рублей.

Следует отметить, что в июне будет достигнута предельная база по Ковалевой. Взносы в ФСС после достижения предельной базы не производятся.

Расходы на оплату труда в балансе строка

- по строке 2220 учитывают в том числе зарплату административно-управленческого персонала, если учетной политикой предусмотрено, что компания в конце каждого отчетного периода списывает такие расходы непосредственно в субсчет «Себестоимость продаж» счета 90.

Приложения и пояснения

В пояснениях к балансу и отчету о финансовых результатах компании раскрывают информацию в виде отдельных отчетов:

- об изменениях капитала;

- о движении денежных средств.

Последний отчет в соответствии с пунктом 29 ПБУ 4/99 должен характеризовать изменения в финансовом положении компании по текущей, инвестиционной и финансовой деятельности.

Оплата труда работников, а также платежи в их пользу третьим лицам относятся к текущим операциям (подп. «г» п.

Дневной, месячный и годовой тариф

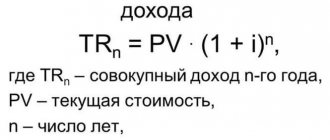

Именно дневной доход лежит в основе расчета основной ежемесячной заработной платы каждого отдельного работника и всех сотрудников предприятия. Базовая оплата труда персонала происходит в соответствии с тарифной сеткой — комплексом показателей, отражающих зависимость заработной платы от квалификации работников. Для частных предприятий этот инструмент не является обязательным в использовании, но он может стать хорошей базой для разработки собственной системы тарификации доходов персонала. Дневной тариф зависит от количества отработанных часов и часовой ставки. Например, специалист отдела сбыта обычно выполняет свои функции по 8 часов 5 дней в неделю. Это наиболее рациональное распределение времени, т.к. законодательно установлено максимальное рабочее время в 40 часов. Месячная ставка будет рассчитываться, исходя из дневного тарифа, числа рабочих дней и премий по итогам периода. Годовой тариф базируется на среднемесячной ставке с учетом годовой премии, различного рода компенсаций, отпускных и расходов, связанных с бесплатным предоставлением услуг работникам (еда, проезд и т.д.). В качестве примера возьмем исполнительного директора, менеджера по продажам и грузчика ООО «Экран». В таблице приведен расчет всех тарифов, связанных с оплатой труда перечисленных сотрудников. Тарифы не включают 30% налоговой нагрузки (страховых взносов) и командировочные.

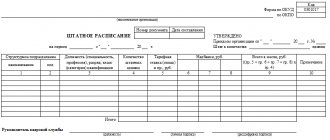

| Должность | Время рабочей смены/часовая ставка | Дневной | Число рабочих дней | Месячный | Прочие доходы | Годовой |

| Исполнительный директор | 8/500 | 4000 | 22 | 88000 | 100000 | 1068000 |

| Менеджер по продажам | 8/250 | 2000 | 22 | 44000 | 60000 | 544000 |

| Грузчик | 10/100 | 1500 | 15 | 15000 | 25000 | 190000 |

Дневной тариф равен произведению часовой ставки на количество отработанного времени, месячная ставка рассчитывается через умножение дневной на число рабочих дней. Годовой тариф находится как месячный, умноженный на 11 месяцев, с прибавлением отпускных и премий.

Затраты на оплату труда в бухгалтерском балансе

Методических рекомендаций по бухгалтерскому учету затрат на производство и калькулированию себестоимости в сельскохозяйственных организациях), либо включаться в себестоимость продукции (работ, услуг) по соответствующим элементам затрат (материальные, затраты на оплату труда и др.) (Методические рекомендации по применению Плана счетов предприятий и организаций агропромышленного комплекса).

В последнем случае при заполнении строки 5630 следует учитывать дебетовый оборот по счету 28 в части затрат в виде отчислений на социальные нужды.

В общем случае показатель графы “За предыдущий год” по строке 5630 переносится из таблицы 6 Пояснений к Бухгалтерскому балансу и Отчету о финансовых результатах за этот предыдущий год.

3.5.6.3.3.

Выплаты в ФФОМС

Обязательными отчислениями являются и взносы на ОМС работников. Выплачиваются по тарифу 5,1%. Данный вид взносов перечисляется ежемесячно без ограничений по базе. Пример расчета Возьмем ту же организацию и тех же сотрудников. Начисления выглядят следующим образом:

- Кузнецов А.Т. — 1 530 рублей;

- Иванов П.Н. — 2 550 рублей;

- Ковалева М.С. — 6 120 рублей.

Так как отсутствует предельная база по начислениям, указанные суммы будут сохраняться в течение всего года, при отсутствии изменений в зарплате.

Расходы на оплату труда в балансе строка рб

Показатели строк 5660 – 5680 таблицы 6 Пояснений к Бухгалтерскому балансу и Отчету о финансовых результатах (фрагмент таблицы 6 Пояснений).

Наименование показателя Код За 2014 г. За 2013 г. Итого по элементам 5660 58 070 78 170 Фактическая себестоимость приобретенных товаров для перепродажи 5665 18 260 14 248 Изменение остатков (прирост [-], уменьшение [+]): незавершенного производства, 5670 (4452) готовой продукции и др. 5680 2890

Решение

Расходы по обычным видам деятельности за 2014 г.

- Оборот по дебету счета 26, аналитический счет учета отчислений на социальные нужды

- Оборот по дебету счета 29, аналитический счет учета отчислений на социальные нужды

- Оборот по дебету счета 44, аналитический счет учета отчислений на социальные нужды

Фрагмент таблицы 6 Пояснений за 2013 г.:

Наименование показателя Код За 2013 г. За 2012 г. Отчисления на социальные нужды 5630 7718

Решение

В бухгалтерском учете перечень затрат, включаемых в тот или иной элемент, определяется организацией самостоятельно (с учетом отраслевых особенностей). Выбранный вариант закрепляется в учетной политике.

Это интересно: Справка о прохождении медицинского осмотра

В целях формирования информации о затратах отчетного периода используются дебетовые обороты по счетам учета затрат на производство (расходов на продажу). При этом не должны учитываться внутренние обороты между счетами учета затрат на производство (расходов на продажу), а также обороты, связанные с передачей готовой продукции и товаров для нужд собственного производства, обслуживающих хозяйств и др. (далее – внутренний оборот).

Пересчет стоимости денежных знаков в кассе организации и средств на банковских счетах (банковских вкладах), выраженной в иностранной валюте, может производиться, кроме того, по мере изменения курса.

Для составления бухгалтерской отчетности пересчет стоимости активов и обязательств в рубли производится по курсу, действующему на отчетную дату.

Денежные эквиваленты — денежные средства, а также высоколиквидные финансовые вложения, которые могут быть легко обращены в заранее известную сумму денежных средств и которые подвержены незначительному риску изменения стоимости.

Данное разделение требуется для корректного формирования себестоимости продаж, а также формирования других расходов компании, не по основной деятельности.

После того, как организация начислила заработную плату, требуется удержать НДФЛ и сделать проводку Д70 – К68. Если есть какие-либо другие удержания, то их надо тоже провести.

Работник получает на руки сумму за вычетом НДФЛ, полученного аванса и других удержаний, если имеются (алиментов, к примеру).

Отчисления в ПФР

В том случае, если работодатель — Индивидуальный предприниматель, то выплаты в Пенсионный фонд он производит и за себя, и за каждого работника. Эти отчисления никоим образом не пересекаются между собой. Ставка данных взносов в 2015 не изменилась. Для ПФР она составляет 22%. Предельной базой в 2015 году установлена сумма в 711 000 рублей. После достижения данной суммы в ПФР до конца года перечисляется 10% от зарплаты работника. Для предпринимателей и организаций, которые фукционируют во вредных и/или опасных для жизни и здоровья трудящихся условиях производства, имеются повышенные тарифы по взносам. В 2015 году их размер еще более увеличился и составляет:

- 9 % — для категорий, описанных в п. 1 ч. 1 ст. 30 закона от 28.12.2013 № 400-ФЗ «О страховых пенсиях»;

- 6 % — для категорий, описанных в п. 2 — 18 ч. 1 ст. 30 закона № 212-ФЗ.

При переоценке условий труда, в результате такой проверки тариф допвзносов, возможно, будет снижен от 0 до 8%, что находится в прямой зависимости от присвоенного подкласса условий труда. Равно как и в 2014 году дополнительный тариф подлежит уплате без ограничений по размеру полученных выплат работником. Пример расчета В организации трудятся три работника: Кузнецов А.И. с зарплатой 30 000 рублей, Иванов П.Н. с зарплатой 50 000 рублей и Ковалева М.С. с зарплатой 120 000 рублей. В январе по каждому из работников будут перечислены взносы по ставке 22%, т.е.:

- Кузнецов А.И. — 6 600 рублей;

- Иванов П.Н. — 11 000 рублей;

- Ковалева М.С. — 26 400 рублей.

Данные расчеты, при условии, что изменений в зарплате не произойдет, будут сохраняться до июня. В июне у гражданки Ковалевой достигнута предельная база по выплатам, и дальнейшие отчисления будут производиться по ставке 10%, т.е.

- Кузнецов А.Т. — 6 600 рублей;

- Иванов П.Н. — 11 000 рублей;

- Ковалева М.С. — 12 000 рублей.

Отражение кредиторки в отчетности

Составление отчета «Бухгалтерский баланс» по завершению финансового года — прямая обязанность каждой организации. Кредиторка в Форме № 1 отражается в пассиве баланса в разделах:

- «Краткосрочные обязательства»;

- «Долгосрочные обязательства».

Как учесть задолженность по срокам

Отличие между разделами заключается в оценке сроков кредиторской задолженности. Долг фирмы свыше 12 месяцев должен возникать в «Долгосрочных обязательствах». Соответственно, если кредиторка меньше или равна 12 месяцам, то ее показывают в «Краткосрочных обязательствах». Сроки возврата рассчитываются согласно условиям соглашений с кредиторами, за исключением расчетов:

- С бюджетом.

- С внебюджетными фондами.

- С персоналом.

Уплата налогов и страховых взносов регулируется федеральным и региональным законодательством, в зависимости от вида. Накапливание кредиторки по налогам может привести к аресту банковского счета и банкротству компании.

Что касается расчетов с персоналом, то задержка заработной платы влечет за собой материальную и уголовную ответственность. Это установлено федеральным законом № 272-ФЗ и Трудовым кодексом.

Как рассчитать кредитовое сальдо

Примечание от автора! Остатки по кредитовым счетам, которые входят в строку баланса 1520, могут попадать только развернуто. Такое сальдо отвечает требованиям ПБУ 4/99 по составлению отчетности.

К примеру, у субъекта имеются на конец года задолженности по расчетам с бюджетом:

«Депонированная» значит «отсроченная»

В окошко с надписью «Касса» дважды в месяц выстраивается очередь. Но жизнь вводит коррективы: один — на курсах повышения квалификации, другой — на учебе, третий заболел, четвертый — в командировке…

Предприятие имеет право хранить в кассе денежные ресурсы не выше определенной суммы и срока. Поэтому согласно установленному законом порядку, через три дня кассир, просматривая ведомость, делает отметку о неполучении (депонировании) напротив соответствующей фамилии, ставит свою подпись. В свою очередь, бухгалтер составляет на них общий расходно-кассовый ордер и заносит на счет 76 («Расчеты с разными дебиторами и кредиторами») и субсчет 76-4 («Расчеты по депонированным суммам»), а также составляет реестр.

Финансы возвращаются в банковское учреждение на расчетный (лицевой) счет организации.

Депонентская задолженность — это один из видов кредиторской задолженности перед своими наемными работниками. которые в установленный срок по разным причинам не получили зарплату, пособие, компенсации и другие договорные материальные выплаты.

Депонированная ЗП лежит на расчетном счете предприятия.

Важно знать: она должна выплачиваться по первому требованию работника.

Сроки оплаты задолженности можно установить без конфликта, на взаимных договорных условиях между участниками трудового договора.

Ниже можно ознакомиться с примером операции по оформлению документации на выдачу ранее депонированных средств.