По общепринятым правилам предприятия могут надеяться на возврат уплаченного ранее НДС лишь по прошествии достаточно длительного периода (от 2-х месяцев), поскольку ИФНС требуется время для проверки представленной декларации и вынесения решения (возместить или отказать). Таким образом, в этот временной промежуток налогоплательщики становятся кредиторами для государства, и если суммы к возмещению внушительны, то такими же внушительными являются и отвлечения средств из оборота, что снижает прибыльность компании и негативно сказывается на ее финансовом состоянии.

Для того чтобы избежать подобных последствий, возвратить средства на счет можно в заявительном порядке. Это означает, что вернуть НДС можно до того, как декларация будет проверена и налоговая убедится в праве компании на возмещение налога. Закреплен такой вариант в ст. 176.1 НК РФ, но приемлем он только для предприятий с существенными размерами оборотов и бюджетных отчислений.

Кто вправе рассчитывать на возмещение НДС по заявлению

Право на заявительный порядок возмещения НДС фирма имеет, если она:

- функционирует свыше 3-х лет и за последние 3 года перечислила налогов в совокупности на 2 млрд. руб. и более (НДС, НДПИ, налог на прибыль, акцизы). При этом из общей величины налогов вычитают возмещенный НДС;

- представила действующую банковскую гарантию;

- является резидентом территории ОЭР или свободного порта Владивосток (с гарантией от управляющей компании);

- представила поручительство от фирмы, созданной более 3-х лет назад и уплатившей за последние 3 года налогов в объеме от 2 млрд. руб. Поручитель не должен находиться в процедуре банкротства, ликвидации/ реорганизации или иметь задолженность перед бюджетом. Сумма по поручительству не может быть более половины стоимости чистых активов фирмы-поручителя.

Поговорим о роли банковской гарантии НДС к возмещению в заявительном порядке.

Как инспекция освобождает банк-гарант от обязательств

Заявительный порядок (ст. 176.1 НК РФ) в отличие от обычного порядка (ст. 176 НК РФ) предусматривает возмещение НДС налоговой инспекцией налогоплательщику до окончания камеральной проверки соответствующей налоговой декларации при соблюдении определенных условий. Напомним, что камеральная проверка проводится инспекцией в течение трех месяцев со дня представления декларации (п. 2 ст. 88 НК РФ). Одним из условий досрочного возмещения НДС является предоставление налогоплательщиком вместе с налоговой декларацией, в которой НДС предъявлен к возмещению, действующей безотзывной банковской гарантии. В этом случае банк гарантирует уплату в бюджет за налогоплательщика сумм налога, излишне полученного им (зачтенного ему) в заявительном порядке, если по результатам камеральной проверки декларации у налогоплательщика выявят нарушения и досрочное возмещение НДС будет полностью или частично отменено (пп. 2 п. 2 ст. 176.1 НК РФ).

Такая банковская гарантия предоставляет возможность применить заявительный порядок возмещения НДС налогоплательщикам, не относящимся к категории крупнейших, которым банковская гарантия не нужна при соблюдении других условий, установленных пп. 1 п. 2 ст. 176.1 НК РФ для досрочного возмещения НДС.

Инспекция примет гарантию только от банка, включенного в особый перечень, который ведет Минфин. Этот перечень подлежит размещению на сайте этого министерства в сети Интернет (п. 4 ст. 176.1 НК РФ).

Банковские гарантии, выданные филиалами банков, включенных в перечень, от имени этих банков принимаются налоговыми инспекциями как банковские гарантии, выданные самими банками (Письмо Банка России от 01.06.2010 N 04-15-7/2630, доведено до инспекций Письмом ФНС России от 15.06.2010 N ШС-37-3/[email protected]).

С 1 января 2012 г. налогоплательщик представляет в инспекцию банковскую гарантию (если таковая необходима) в те же сроки, что и заявление об «ускоренном» возмещении НДС (п. 6.1 ст. 176.1 НК РФ). Если НДС налогоплательщику уже возмещен в заявительном порядке и камеральная проверка завершилась без замечаний, то налоговая инспекция должна в течение семи дней после окончания камеральной налоговой проверки сообщить налогоплательщику в письменной форме о ее окончании и об отсутствии выявленных нарушений. А банку-гаранту не позднее следующего дня после отправки указанного сообщения налогоплательщику инспекция направляет письменное заявление об освобождении банка от обязательств по этой банковской гарантии (п. 12 ст. 176.1 НК РФ).

В комментируемом Письме подчеркнуто, что подобная ситуация — единственный повод для направления налоговой инспекцией такого письменного заявления в банк-гарант. В иных случаях уведомление инспекциями банков, выдавших банковские гарантии налогоплательщикам в рассматриваемых целях, нормами НК РФ не предусмотрено.

Что такое банковская гарантия на возврат НДС

Гарантия банка на возмещение налога – это документ, подтверждающий его обязательства по выполнению фирмой оговоренных условий. Т.е. банк-гарант обязуется возместить убытки, если по итогам проверки декларации обнаружится, что право на возврат НДС у компании отсутствует, а возмещенную сумму по требованию ИФНС она не возвратила.

Ключевые положения, раскрывающие термин «банковская гарантия», зафиксированы в ст. 74.1 НК РФ. Ее вправе выдать банк, означенный в периодически обновляющемся перечне, утвержденном Минфином, и отвечающий критериям ст. 74.1 НК РФ. Банк должен быть лицензирован ЦБ РФ, не иметь требований ЦБ о финансовом оздоровлении и соблюдать все нормативы закона № 86-ФЗ от 10.07.2002 «О Центробанке РФ» последние полгода. Кроме того размер собственных активов банка должен составлять 1 млрд. руб. и более, а период его работы на рынке – не менее 5-ти лет.

Банковская гарантия (НДС) не может быть отозвана или передана другой компании, а минимальный срок ее действия – 10 месяцев с момента представления декларации по НДС с суммой налога к возврату.

Договор о выдаче банковской гарантии

Анализ положений главы 23 ГК РФ показывает, что необязательно заключать отдельный договор между принципалом и гарантом.

Однако те банки, которые хотят более точно прописать свои отношения с принципалом, включают такие положения либо в свои общие условия, либо иногда в специальный договор, который может называться договором о выдаче банковской гарантии.

В договоре о выдаче банковской гарантии могут прописываться следующие условия: права и обязанности банка и принципала, сроки предоставления банковских гарантий, основные условия, на которых такие банковские гарантии будут выдаваться, положения о комиссиях и вознаграждении банка, возмещение расходов банка, гарантии и заверения принципала, необходимое обеспечение договора, ответственность сторон по договору, применимое право, порядок разрешения споров и иные положения.

Банковская гарантия под возмещение НДС: как получить

Итак, если фирма, соответствующая перечисленным выше критериям, решила подать заявление на возмещение налога, то прежде ей стоит позаботиться о получении банковской гарантии. Напомним, что при этом уверенность компании в праве на возврат НДС должна быть стопроцентной.

Процесс выдачи гарантии идентичен предоставлению займа: необходимо обратиться в банк с заявлением, к которому приложен пакет документов. Условия выдачи гарантии обычно зависят от финансового положения компании-заявителя, но практически всегда под гарантию требуется обеспечение. Плата за ее получение устанавливается банком и может колебаться от 1 до 10% годовых.

К сведению! Нахождение компании, заявившей о возврате НДС, и ее банка-гаранта в различных регионах страны не должно явиться причиной отказа ИФНС в возмещении.

Сумма, означенная в гарантии, не может быть меньше размера возмещаемого налога (или его части) и должна при возникновении форс-мажорных ситуаций покрывать обязательства перед бюджетом (например, в ситуации, когда ИФНС мотивированно отказала в возмещении НДС по завершении проверки). В документе должен быть зафиксирован пункт об обязательствах банка возместить НДС, если плательщик проигнорирует это.

Читайте также: Комиссия за банковскую гарантию: проводки

Гарантия не пригодилась, а денежки плати

Срок действия банковской гарантии, выданной для целей применения заявительного порядка возмещения НДС, должен истекать не ранее чем через восемь месяцев со дня подачи налоговой декларации, в которой заявлена сумма налога к возмещению (пп. 3 п. 6 ст. 176.1 НК РФ).

Выдача банковской гарантии является банковской операцией (п. 8 ч. 1 ст. 5 Федерального закона от 02.12.1990 N 395-1 «О банках и банковской деятельности»). За эту операцию банку-гаранту уплачивается вознаграждение (п. 2 ст. 369 ГК РФ). Стоимость этой услуги зависит от ряда обстоятельств, включая срок предоставления гарантии, и составляет в среднем от 1 до 10% суммы гарантии.

Перечень условий прекращения банковской гарантии установлен ст. 378 ГК РФ. К ним относятся:

- уплата бенефициару (в данном случае налоговой инспекции) суммы, на которую выдана гарантия;

- окончание определенного в гарантии срока, на который она выдана;

- отказ бенефициара от своих прав по гарантии и возвращение ее гаранту;

- отказ бенефициара от своих прав по гарантии путем письменного заявления об освобождении гаранта от его обязательств.

Прекращение обязательства гаранта по основаниям, указанным в пп. 1, 2 и 4 п. 1 ст. 378 ГК РФ, не зависит от того, возвращена ли ему гарантия.

Гарант, которому стало известно о прекращении гарантии, должен без промедления уведомить об этом принципала (п. 2 ст. 378 ГК РФ).

Как мы выяснили, налогоплательщик, чтобы не платить лишнего, может быть заинтересован в сокращении срока действия банковской гарантии, ставшей бесполезной, в разных ситуациях. Однако в силу положений ст. 176.1 НК РФ налоговая инспекция (бенефициар) обязана обеспечить прекращение действия банковской гарантии (направить банку-гаранту письменное заявление об освобождении его от обязательств) только в одном из рассмотренных выше случаев, а именно если камеральная проверка декларации по НДС завершена успешно.

Причем эта обязанность появилась у налоговиков только начиная с 1 января 2012 г. благодаря поправкам, внесенным в ст. 176.1 НК РФ Федеральным законом от 19.07.2011 N 245-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации о налогах и сборах».

Данное обстоятельство подчеркнуто в Постановлении ФАС Северо-Кавказского округа от 01.09.2011 N А32-34406/2010. В ситуации, рассмотренной судом, налогоплательщику было накладно платить за банковскую гарантию 2% от ее суммы в месяц до февраля 2011 г., поскольку уже в августе 2010 г. общество получило сообщение инспекции об успешном завершении камеральной налоговой проверки декларации без замечаний. Договором банковской гарантии было установлено, что период для расчета процентов (банковской комиссии) может прерываться в случае возврата гарантии до истечения срока ее действия. Поэтому налогоплательщик просил налоговиков вернуть гарантию банку. Но ему было отказано в просьбе. Суд поддержал налоговиков, сославшись на действующее в спорном периоде законодательство.

Арбитражная практика свидетельствует о том, что возможность прекращения обязательства по банковской гарантии имеется и в случае, если гарантия не пригодилась из-за отказа налогоплательщику в применении заявительного порядка.

В Постановлении ФАС Северо-Западного округа от 16.05.2011 N А52-3118/2010 рассмотрен следующий спор налогоплательщика и банка с налоговой инспекцией.

В целях выполнения условий применения заявительного порядка возмещения НДС налогоплательщик в июле 2010 г. представил в инспекцию банковскую гарантию сроком действия по 31 марта 2011 г. В обеспечение гарантии налогоплательщик заложил банку свое имущество по договору об ипотеке.

Инспекция приняла решение об отказе налогоплательщику в возмещении суммы НДС, предъявленной к возмещению в заявительном порядке. Оспорить это решение в судебном порядке ему не удалось. Тогда налогоплательщик в августе 2010 г. обратился в инспекцию с просьбой отказаться от своих прав по банковской гарантии путем направления в адрес банка заявления об освобождении его от обязательств по выданной банковской гарантии, а также возвратить оригинал банковской гарантии гаранту. Инспекция отказала в этой просьбе.

Налогоплательщик обратился к банку с заявлением о возврате уплаченной ему комиссии за предоставление банковской гарантии и о снятии обременения с заложенного имущества. Банк тоже отказал налогоплательщику.

Тогда налогоплательщик обратился в суд с иском к инспекции об обязании ее направить в адрес банка письменное заявление об освобождении его от обязательств по банковской гарантии.

Судьи заявили, что перечень условий для прекращения банковской гарантии не исключает возможность ее прекращения по общим правилам прекращения обязательств, установленным гл. 26 ГК РФ.

Согласно ст. 417 ГК РФ если в результате издания акта государственного органа исполнение обязательства становится невозможным полностью или частично, обязательство прекращается полностью или в соответствующей части.

Бенефициар (инспекция) не может отказаться от своих прав по банковской гарантии по просьбе принципала (налогоплательщика). Вместе с тем в связи с принятием инспекцией решения об отказе в применении заявительного порядка обеспечительное правоотношение не возникло. Это решение является актом государственного органа, на основании которого обязательство по банковской гарантии прекращено в силу п. 1 ст. 417 ГК РФ.

Таким образом, окружной суд отказался обязывать инспекцию направить банку письменное заявление об освобождении его от обязательств по банковской гарантии. Тем не менее, по мнению суда, эти обязательства прекращены на основании решения налогового органа об отказе налогоплательщику в применении заявительного порядка.

Тогда банк обратился в ВАС РФ с заявлением о пересмотре в порядке надзора этого дела. В Определении от 24.08.2011 N ВАС-11102/11 высшие арбитры подтвердили, что обязательство по банковской гарантии прекращено ввиду невозможности исполнения обязательства. Отказав обществу в возмещении сумм НДС, инспекция не воспользовалась банковской гарантией, следовательно, требование об обязании инспекции отказаться от не возникшего у нее права не основано на законе. В передаче дела в Президиум ВАС РФ банку было отказано.

Заявительный порядок возмещения НДС: банковская гарантия

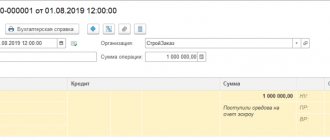

Процедура ускоренного возмещения НДС по банковской гарантии выглядит так:

- Предприятие подготавливает подтверждающие правомерность возврата НДС документы (как и в общем порядке) и представляет декларацию по НДС;

- В течение последующих 5-ти дней оформляет:

— банковскую гарантию;

— заявление о реализации заявительного порядка на возврат НДС в произвольной форме (с обязательным указанием реквизитов счета, на который будет сделан возврат);

- На протяжении последующих пяти дней ИФНС рассматривает заявление и выносит решение о возмещении налога или отказе. Решение сообщается компании также в течение 5-ти дней. Отказ налоговиков должен быть аргументирован – в решение указывают, какой пункт НК РФ нарушен предприятием;

- При вынесении положительного решения ИФНС отправляет поручение в казначейство, откуда деньги перечисляются на банковский счет компании.

В общей сложности процедура возврата НДС по заявлению занимает 11 рабочих дней с момента его подачи. Если по истечении этого срока деньги на счет не поступят, то неперечисленная сумма начинает индексироваться по действующей ставке рефинансирования ЦБ.

Срок действия гарантии

Из всех перечисленных требований остановимся на одном — сроке банковской гарантии, поскольку именно этот пункт вызывает ряд вопросов, связанных с нечеткостью формулировки.

Не понятно, чем руководствовались законодатели, устанавливая минимальный срок действия гарантии, равный восьми месяцам. Ведь срок камеральной проверки составляет всего три месяца, по истечении которых инспекции все равно предстоит принять решение, возмещать налог из бюджета или нет. Возможно, это объясняется тем, что гарантия должна действовать и в период обжалования решения инспекции об отказе в возмещении. Тогда почему именно в этот период временикомпания должна нести дополнительные расходы по банковской гарантии, особенно если ей удастся доказать правомерность вычетов по НДС?

Кроме этого, остается вопрос: как правильно указать срок в тексте самой банковской гарантии? Формулировка«банковская гарантия действует в течение восьми месяцев со дня подачи налоговой декларации, в которой заявлена сумма НДС к возмещению», — недопустима и не вызывает возникновения гарантийного обязательства. По общему правилу банковская гарантия вступает в силу со дня ее выдачи. Согласно статье 190 ГК, установленный сделкой срок, определяется календарной датой или истечением периода времени по годам, месяцам, неделям, дням или часам. Он может определяться также указанием на событие, которое должно неизбежно наступить. Конечно, компании обязаны представить декларацию по НДС, но при этом наступление данного события нельзя признать неизбежным, поскольку оно зависит от воли самой фирмы. То есть вполне допустима ситуация, при которой срок окончания действия гарантии невозможно будет установить. А это является несоответствием требованиям.

Отказ контролеров возместить НДС в заявительном порядке не означает, что нельзя обратиться за возвратом в общем порядке.

Еще одной проблемой, связанной со сроком гарантии, можно назвать его продление. Если компания подает уточненную декларацию по НДС и вместе с ней дополнительное соглашение с банком о продлении срока ранее представленной гарантии, инспектор наверняка откажет в заявительном порядке возмещения НДС. Обычно это решение мотивируется тем, что в условия предоставления банковской гарантии нельзя вносить изменения. Однако данная позиция не бесспорна ив суде подобный спор был решен в пользу фирмы. Арбитры обосновали свое решение следующим образом: поскольку банковская гарантия является односторонней сделкой, банк-гарант вправе увеличить свои обязательства по такой сделке, в том числе путем заключения дополнительного соглашения, которое было оформлено банком по договоренности с организацией-принципалом (постановление ФАС Восточно-Сибирского округа от 8 сентября 2011 г. № А19-4801/2011).

Банковская гарантия возврата НДС при экспорте

Предприятия – экспортеры нередко сталкиваются с ситуациями, когда сумма вычета по НДС превышает размер налога к уплате, т. е. возникает право на его возмещение. Осуществить возврат НДС они могут как по общим правилам, так и по заявлению, заручившись банковской гарантией и в том же порядке, что представлен выше.

Таким образом, вернуть НДС под банковскую гарантию можно лишь крупным компаниям. Быстрый возврат в оборот солидных сумм – несомненный плюс этой процедуры, но нужно помнить, что существует и минус – за предоставление гарантии банку придется заплатить (и иногда это весьма значительные суммы).

Банковская гарантия в ГК РФ

Согласно ст. 368 ГК РФ банковская гарантия — это способ обеспечения исполнения обязательств, при котором банк, иное кредитное учреждение или страховая организация (гарант) выдают по просьбе должника (принципала) письменное обязательство уплатить кредитору (бенефициару) денежную сумму при предъявлении им требования о ее уплате.

Таким образом, в отношения, связанные с оформлением банковской гарантии, вовлечены как минимум три лица: принципал; бенефициар и гарант.

Гарантом по банковской гарантии может выступать только специальный субъект, отвечающий требованиям законодательства, а именно банк, иное кредитное учреждение или страховая организация.

Принципал — это должник по основному обязательству, по просьбе которого гарант выдает банковскую гарантию. Принципалом может быть любое лицо.

Бенефициар — это кредитор предпринимателя по основному обязательству, в пользу которого гарант выдает банковскую гарантию. При этом бенефициар является кредитором как по банковской гарантии, так и по основному обязательству. В роли бенефициара может выступать любое физическое или юридическое лицо, включая органы государственной власти, а также налоговые и таможенные органы.

Иными словами, основной целью предоставления банковской гарантии является обеспечение надлежащего выполнения принципалом своих обязательств перед бенефициаром (часть 1 ст. 369 ГК РФ).

При этом в соответствии с часть 2 ст. 369 ГК РФ выдача банковской гарантии является платной услугой банка-гаранта, поэтому за ее выдачу взимается вознаграждение. Как правило, размер такого вознаграждения составляет 1 — 10% от суммы обеспечения. Оно может уплачиваться в виде фиксированного платежа или в процентах от суммы гарантии единовременно или частями в зависимости от срока действия гарантии.

Таким образом, банковская гарантия — это банковская услуга. Соответственно расходы на выплату вознаграждения банку за выдачу банковской гарантии — это оплата банковских услуг.