- «Общие данные»;

«Финансовая отчетность»;

Для того чтобы увидеть выручку предприятия необходимо перейти по вкладке «Финансовая отчетность» и найти «Отчет о прибылях и убытках», прокрутив курсор мыши чуть ниже по тексту. Сведения о выручке содержатся в разделе «Доходы и расходы по обычным видам деятельности».

Важно! На сайте zachestnyibiznes.ru финансовая отчетность представлена за последние 5 лет деятельности компании. Это позволяет выявить определенную тенденцию в изменении показателя выручки компании с течением времени.

В бумажном варианте

Данный способ является наиболее стандартным и включает следующие действия:

- Составляем и направляем запрос о предоставлении соответствующей документации в бухгалтерию интересующей компании.

- В случае, если контрагент не имеет возражений, то Вам будет выслана соответствующая форма отчётности в бумажном виде.

Желательно настоять на том, чтобы организация направила Вам форму № 2 с отметкой налоговой инспекции о сдаче документов, так как всегда существует риск того, что контрагент может Вам предоставить отчетность в «приукрашенном» виде.

Подводя итоги, следует отметить, что в настоящее время практически любой контрагент без особых усилий имеет возможность в короткий срок времени узнать сумму выручки конкретной организации, полученной за определенный период времени.

При этом все больше уходит на второй план традиционный бумажный вариант представления данных, так как любую информацию можно получить за несколько минут через интернет.

Открывая собственное предприятие, каждый предприниматель открывает в банке расчетный счет ─ как рассчитать среднемесячный оборот по расчетному счету, из чего он формируется, станет понятно, когда понимаешь, для чего открывается счет в банке. Он нужен для проведения финансовых операций: снятия наличных средств, получение платежей за выполненные услуги или проданный товар.

Среднемесячная выручка

Среднемесячная выручка ( К1) рассчитывается как отношение выручки, полученной организацией за отчетный период, к количеству месяцев в отчетном периоде.

Среднемесячная выручка вычисляется по валовой выручке, включающей выручку от реализации за отчетный период ( по оплате), НДС, акцизы и другие обязательные платежи.

Среднемесячная выручка, рассматриваемая в сравнении с аналогичными показателями других организаций, характеризует масштаб бизнеса организации.

Среднемесячная выручка вычисляется по валовой выручке, включающей выручку организации от реализации за отчетный период ( по оплате), НДС, акцизы и другие обязательные платежи. Она характеризует объем доходов организации за рассматриваемый период и определяет основной финансовый ресурс организации, который используется для осуществления хозяйственной деятельности, в том числе для исполнения обязательств перед фискальной системой государства, другими организациями, своими работниками. Среднемесячная выручка, рассматриваемая в сравнении с аналогичными показателями других организаций, характеризует масштаб бизнеса организации.

Эффективность внеоборотного капитала — фондоотдача ( К20) определяется как отношение среднемесячной выручки к стоимости внеоборотного капитала. Показатель характеризует эффективность использования основных средств, определяя, насколько соответствует общий объем имеющихся основных средств ( машин и оборудования, зданий, сооружений, транспортных средств, ресурсов, вкладываемых в усовершенствование собственности) масштабу бизнеса.

Среднемесячная выработка на одного работника ( К19) вычисляется как частное от деления среднемесячной выручки на среднесписочную численность работников.

Коэффициент обеспеченности оборотными средствами ( К14) вычисляется путем деления оборотных активов предприятия на среднемесячную выручку и характеризует объем оборотных активов, выраженный в среднемесячных доходах, а также их оборачиваемость. Показатель оценивает скорость обращения средств, вложенных в оборотные активы. Он дополняется коэффициентами оборотных средств в производстве и в расчетах, значения которых характеризуют структуру оборотных активов предприятия.

Коэффициент обеспеченности оборотными средствами ( К14) вычисляется путем деления оборотных активов организации на среднемесячную выручку и характеризует объем оборотных активов, выраженный в среднемесячных доходах организации, а также их оборачиваемость.

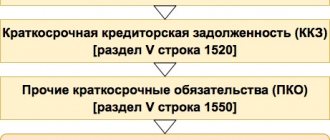

Степень платежеспособности общая и распределение показателя по виду задолженности представляют собой значения обязательств, отнесенные к среднемесячной выручке, и являются показателями оборачиваемости по соответствующей группе обязательств. Кроме того, эти показатели определяют, в какие средние сроки предприятие может рассчитаться со своими кредиторами при условии сохранения среднемесячной выручки, полученной в данном отчетном периоде, если не осуществлять никаких текущих расходов, а всю выручку направлять на расчеты с кредиторами.

Степень платежеспособности общая и распределение показателя по виду задолженности представляют собой значения обязательств, отнесенные к среднемесячной выручке организации, и являются показателями оборачиваемости по соответствующей группе обязательств организации. Кроме того, эти показатели определяют, в какие средние сроки организация может рассчитаться со своими кредиторами при условии сохранения среднемесячной выручки, полученной в данном отчетном периоде, если не осуществлять никаких текущих расходов, а всю выручку направлять на расчеты с кредиторами.

Коэффициент оборотных средств в производстве ( К15) вычисляется как отношение стоимости оборотных средств в производстве к среднемесячной выручке.

Степень платежеспособности общая ( К4) определяется как частное от деления суммы заемных средств ( обязательств) организации на среднемесячную выручку. Показатель характеризует общую ситуацию с платежеспособностью предприятия, объемами его заемных средств и сроками возможного погашения задолженности кредиторами.

Степень платежеспособности по текущим обязательствам ( К9) определяется как отношение текущих заемных средств ( краткосрочных обязательств) организации к среднемесячной выручке.

Что такое доходность за год, и в чем отличие от прибыли?

Для начала — общие понятия.

Прибыль — это положительная разница между полученными и затраченными средствами. К примеру, за месяц компания произвела и продала продукции на 400 тысяч рублей. Для производства продукции потрачено 300 тысяч рублей (на сырье, оборудование, перевозку, зарплату сотрудникам). Полученная прибыль составила 100 тысяч, а доходность составила 400 тысяч.

Если же разница между приходом и расходом отрицательная (компания больше потратила, чем заработала), это называется убытком. Не путайте понятия «убыток» (отрицательная прибыльность) и «затрата». Затратой называют переток ресурсов, который не уменьшает капитал предприятия и не влияет на прибыль. Например, затрата на покупку здания.

Доход — это деньги или прочие материальные ценности, которые получает лицо (юридическое или физическое) вследствие осуществляемой деятельности. Примеры:

- Зарплата.

- Получение денег с продажи производимой продукции.

- Получение оплаты за оказание услуг.

Доход за год — сумма, которая получена в результате работы лица за 1 календарный год.

Если требуется рассчитать средний годовой доход за отрезок в несколько лет, необходимо суммировать результаты за каждый год, а затем поделить на количество лет.

Пример:

- Задача: посчитать СГД за 5 лет.

- В первый год СГД составил 500 тысяч рублей, во второй — 400, в третий — 450, в четвертый — 540, в пятый — 620.

Складываем полученные показатели: 500+400+450+540+620 = 2.510. Делим результат на 5 (количество лет), и получаем 502 тысячи рублей (средний итог).

Регулирование и учет

Бухгалтерия юрлица должна вести строгий учет годовых доходов. Размер также приводится и в специальной декларации — счете:

- по основной деятельности — бухгалтерские счета: с 701 до 709;

- по неосновной деятельности — бухгалтерские счета: с 721 до 729.

Совокупный годовой доход (общий) фиксируется в отдельном документе — бухгалтерском счете 571.

Ведение перечисленных счетов без знаний бухучета — задача сложная. Чтобы точно учитывать совокупный годовой доход, существуют спецформы быстрого (упрощенного) заполнения. В них можно вносить сведения в течение рабочего периода, а в конце года с их помощью можно будет подсчитать баланс.

Как выполнить расчет?

Организация может примерно рассчитать потенциальную доходность. Делается это с целью расчета прогнозного развития компании к концу года.

Рассчитывается он в несколько шагов:

- Подсчитывается суммарный валовый доход. Для этого от выручки (полученной за продажу товаров) отнимаются расходы (затраченные на выпуск товаров).

- Определяется совокупная цена произведенных изделий за 1 год.

- Рассчитывается величина валовой доходности на 1 произведенный продукт.

- Рассчитываются сторонние показатели, входящие в совокупный годовой доход (с операций, прибыль по ценным бумагам).

- От валовой доходности отнимаются НДС, акцизный сбор и прочие формы сборов и налогов, которые придется точно уплатить.

Формула расчета дохода

Далее рассчитывается по формуле NX+C+LG+G, в которой:

- NX – чистый экспорт;

- C – потребительские расходы;

- LG – инвестиции;

- G – средства, затраченные на закупку.

У пенсионеров и безработных

Это понятие применяется не только к компаниям и физическим лицам, имеющим работу. Пенсионеры и безработные тоже могут иметь доходность.

Для первых обычно он ограничивается пенсией и различными пособиями. Пенсионеры также могут дополнительно работать и иметь недвижимость, которую сдают в аренду. Небольшая часть граждан пенсионного возраста также занимается бизнесом — что тоже включается в доходность за год.

У безработных официальная доходность за год ограничивается получением пособий.

С имущества

Если гражданин (или организация) владеет имуществом, этот актив используется в расчетах доходности за год. Варианта два:

- Если недвижимость сдается в аренду, при расчете используется доходность за год за вычетом стоимости патента.

- Если недвижимость продается, при расчете используется стоимость продажи за вычетом сборов, комиссии риелтораНа что живут риелторы?, оплаты услуг нотариуса.

Отражение выручки в балансе: строка

Отражение НДС происходит в отчете о финансовых результатах, налог должен быть отображен в активе и пассиве. В активе он отражается по строкам 1220, 1230, в пассиве – 1520.

В строке 1220 можно отразить НДС по приобретенным ценностям – сумму сбора, которую организация обязуется принять к вычету в дальнейшем. Строка 1230 представляет собой дебиторскую задолженность. В ней отображаются суммы средств за то, что покупатели недоплатили на момент составления баланса с учетом сбора.

В строке 1520 показываются кредиторские долги фирмы с учетом НДС. В проводках бухучета при отображении налогов отражается факт реализации товара, работы для получения дохода, входной сбор, восстановленный платеж.

Есть некоторые особенности отражения выручки в бухгалтерии в программе 1С. При получении дохода от реализации готовой продукции нужно создать документ. После этого вписываются обязательные поля, выбираются товары и вносятся в таблицу. Аналогично вносятся сведения о работах и услугах.

Расшифровка строк актива баланса

| Наименование показателя | Код | Алгоритм расчета показателя | |

| Нематериальные активы | 1110 | 04 «Нематериальные активы», 05 «Амортизация нематериальных активов» | Д04 (без учета расходов на НИОКР) — К05 |

| Результаты исследований и разработок | 1120 | 04 | Д04 (в части расходов на НИОКР) |

| Нематериальные поисковые активы | 1130 | 08 «Вложения во внеоборотные активы», 05 | Д08 — К05 (все в части нематериальных поисковых активов) |

| Материальные поисковые активы | 1140 | 08, 02 «Амортизация основных средств» | Д08 — К02 (все в части материальных поисковых активов) |

| Основные средства | 01 «Основные средства», 02 | Д01 — К02 (кроме амортизации основных средств, учитываемых на счете 03 «Доходные вложения в материальные ценности» | |

| Доходные вложения в материальные ценности | 1160 | 03, 02 | Д03 — К02 (кроме амортизации основных средств, учитываемых на счете 01) |

| Финансовые вложения | 1170 | 58 «Финансовые вложения», 55-3 «Депозитные счета», 59 «Резервы под обесценение финансовых вложений», 73-1 «Расчеты по предоставленным займам» | Д58 — К59 (в части долгосрочных финансовых вложений) + Д73-1 (в части долгосрочных процентных займов) |

| Отложенные налоговые активы | 1180 | 09 «Отложенные налоговые активы» | Д09 |

| Прочие внеоборотные активы | 1190 | 07 «Оборудование к установке», 08, 97 «Расходы будущих периодов» | Д07 + Д08 (кроме поисковых активов) + Д97 (в части расходов со сроком списания свыше 12 месяцев после отчетной даты) |

| Запасы | 10 «Материалы, 11 «Животные на выращивании и откорме», 14 «Резервы под снижение стоимости материальных ценностей», 15 «Заготовление и приобретение материальных ценностей», 16 «Отклонение в стоимости материальных ценностей», 20 «Основное производство», 21 «Полуфабрикаты собственного производства», 23 «Вспомогательные производства», 28 «Брак в производстве», 29 «Обслуживающие производства и хозяйства», 41 «Товары», 42 «Торговая наценка», 43 «Готовая продукция», 44 «Расходы на продажу», 45 «Товары отгруженные», 97 | Д10 + Д11 — К14 + Д15 + Д16 + Д20 + Д21 + Д23 +Д28 + Д29 + Д41 — К42 + Д43 + Д44 + Д45 + Д97 (в части расходов со сроком списания не более 12 месяцев после отчетной даты) | |

| Налог на добавленную стоимость по приобретенным ценностям | 1220 | 19 «Налог на добавленную стоимость по приобретенным ценностям» | Д19 |

| Дебиторская задолженность | 1230 | 46 «Выполненные этапы по незавершенным работам», 60 «Расчеты с поставщиками и подрядчиками», 62 «Расчеты с покупателями и заказчиками», 63 «Резервы по сомнительным долгам», 68 «Расчеты по налогам и сборам», 69 «Расчеты по социальному страхованию и обеспечению», 70 «Расчеты с персоналом по оплате труда», 71 «Расчеты с подотчетными лицами», 73 «Расчеты с персоналом по прочим операциям», 75 «Расчеты с учредителями», 76 «Расчеты с разными дебиторами и кредиторами» | Д46 + Д60 + Д62 — К63 + Д68 + Д69 + Д70 + Д71 + Д73 (за исключением процентных займов, учтенных на субсчете 73-1) + Д75 + Д76 (за минусом отраженного на счетах учета расчетов НДС с авансов выданных и полученных) |

| Финансовые вложения (за исключением денежных эквивалентов) | 1240 | 58, 55-3, 59, 73-1 | Д58 — К59 (в части краткосрочных финансовых вложений) + Д55-3 + Д73-1 (в части краткосрочных процентных займов) |

| Денежные средства и денежные эквиваленты | 50 «Касса», 51 «Расчетные счета», 52 «Валютные счета», 55 «Специальные счета в банках», 57 «Переводы в пути», | Д50 (кроме субсчета 50-3) + Д51 + Д52 + Д55 (кроме сальдо субсчета 55-3) + Д57 | |

| Прочие оборотные активы | 1260 | 50-3 «Денежные документы», 94 «Недостачи и потери от порчи ценностей» | Д50-3 + Д94 |

Как отражается выручка в бухгалтерском балансе?

Способ учета выручки неукоснительно прописывается в учетной политике предприятия. В первом пункте формула расчета выглядит так: TR= ОГПн + ГП — ОГПк, где:

- ОГПн – остаток готовой продукции на первое число отчетного периода;

- ГП – готовая продукция произведенная за это время и предназначенная для реализации;

- ОГПк – остаток готовой продукции на последнюю дату отчетного периода.

Но в теперешнее неспокойное время все большее количество предпринимателей и организаций предпочитают кассовый метод учета выручки.

Формула определения выручки согласно пункту два выглядит так: TR=P*Q, где:

- TR – выручка;

- P – цена за штуку товара;

- Q – объём проданного товара.

Как видим, ничего сложного. Пример.

Прибыль от продаж: формула

Инфо

Если организация использует для учета затрат на производство счет 40 «Выпуск продукции (работ, услуг)», сумма превышения фактической производственной себестоимости выпущенной продукции, сданных работ и оказанных услуг над нормативной (плановой) их себестоимостью включается в статью «Себестоимость проданных товаров, продукции, работ, услуг». В случае когда фактическая производственная себестоимость ниже нормативной (плановой) себестоимости, сумма данного отклонения уменьшает данные по указанной статье.

Организации могут распределять управленческие и коммерческие расходы между реализованной и оставшейся на складе готовой продукцией (или между проданными и непроданными товарами в торговых организациях). В таком случае часть названных расходов будет включена в себестоимость продукции (товаров).

При этом по строкам 030 и 040 они не отражаются.

Какой бухгалтерской записью отражается прибыль от продажи продукции

Для учета доходов и формирования себестоимости реализованной продукции работ или услуг используется счет 90 «Продажи». В зависимости от вида деятельности и специфики работы организации проводки для отражения поступления выручки и списания расходов могут отличаться. Но отражение прибыли или убытка от реализации будет одинаковым независимо от того, какую деятельность ведет компания.

Для верного понимания того, как формируется прибыль от продаж, лучше всего проанализировать, какие обороты попадают на 90-й счет:

- Выручка отражается проводкой Дт 62 Кт 90.1. Но в розничной торговле проводка будет выглядеть как Дт 50 Кт 90.1 или Дт 57 Кт 90.1.

- Себестоимость услуг, работ списывается такими проводками, как Дт 90.2 Кт 20 (23, 26, 25 и др.). В оптовой торговле себестоимость товаров будет списана операцией Дт 90.2 Кт 41, а расходы на продажу — Дт 90.2 Кт 44. В рознице дополнительно нужно учесть наценку Дт 90.2 Кт 42. А в производстве себестоимость готовой продукции будет списана записью Дт 90.2 Кт 43.

- НДС при любом виде деятельности будет начислен проводкой Дт 90.3 Кт 68.

- Прибыль от продаж будет отражена в учете записью Дт 90.9 Кт 99.

- Убыток от реализации отразит проводка Дт 99 Кт 90.9.

ВАЖНО! В некоторых бухгалтерских программах номера субсчетов могут отличаться от утвержденного Минфином Плана счетов. Кроме того, организация может изменять, удалять или вводить дополнительные субсчета самостоятельно, если того требует специфика деятельности

Сумма проводки в корреспонденции со счетом 99 будет равна прибыли или убытку, полученным от реализации. Т. е. сумме выручки за минусом себестоимости, НДС и акцизов, если таковые присутствуют. При корректном подсчете свернутое (без аналитики) сальдо по счету 90 должно стать нулевым на конец периода. Наличие остатка будет означать, что формирование проводки по списанию прибыли (убытка) сделано с ошибкой.

При реформации баланса необходимо закрыть 90-й счет. Данное мероприятие подразумевает списание сальдо по всем субсчетам к счету 90 на счет 90.9. Это могут быть такие операции, как (при наличии оборотов в течение года):

- Дт 90.1 Кт 90.9 — для списания оборотов по выручке в течение года;

- Дт 90.9 Кт 90.2 — для списания оборотов по себестоимости;

- Дт 90.9 Кт 90.3 (90.4) — для списания оборотов по начисленному НДС или акцизам.

Сальдо по счету 90.9 (как и в целом по счету 90) должно стать нулевым автоматически после проведения вышеуказанных операций. Если этого не произошло, следует искать ошибку в проводках.

Подробнее о реформации баланса читайте в материале «Как и когда проводить реформацию баланса».

Объем выпуска продукции в балансе

Инструкция 1 Анализ себестоимости является одним и самых важных аспектов экономического анализа. Он показывает, в какие суммы предприятию обошелся выпуск продукции определенного объема.

При формировании цены эти траты должны быть учтены в виде минимальной стоимости. Чтобы увеличить прибыль и не повысить при этом цену на ходовой товар, следует исследовать возможности снижения себестоимости без потери качества продукта.

2

Внимание

Чтобы найти себестоимость, сложите все издержки, связанные с производством и реализацией продукции. Их можно разделить на две большие группы: переменные и постоянные затраты.

Обратите внимание, что первые растут пропорционально объему выпуска. К ним относят: расходы на покупку сырья, оплату труда, закупку или аренду специального оборудования, создание или покупку тары и персональной упаковки

Объем производства продукции какая строка в балансе или где смотреть?)

Именно эта формула и должна использоваться при анализе внешней бухгалтерской отчетности. Себестоимость реализованной продукции определяется по формуле (8.2.1). Остатки отгруженной продукции — по форме 1 “Бухгалтерский баланс”, строка 216 “Товары отгруженные”.

Объем отгруженной продукции рассчитывается лишь по себестоимости, так как остатки отгруженной продукции в балансе учитываются только по себестоимости.

Товарная продукция — количество изделий, объем работ, услуг, предназначенных для реализации, полностью законченных в производстве. Обычно продукция считается полностью законченной после ее окончательной приемки службой контроля.

Объемы отгруженной и товарной продукции связаны следующей зависимостью:

СТП = СОП + СГПк — СГПн (8.2.3)

где СОП — себестоимость отгруженной в отчетном периоде продукции, р; СТП — себестоимость товарной продукции, произведенной в этом периоде, р; СГПн, СГПк -остатки товарной продукции соответственно на начало и конец отчетного периода (по себестоимости), р.

Перейти на страницу: 1

23

Рассчитать оборот компании.

Годовой оборот в балансе строка

Данный показатель должен быть обязательно указан при планировании всего Государственного бюджета любой страны. Далее, переходим к следующему шагу рекомендации.

Шаг — 3 Выведите коэффициент поправки, чтобы посчитать годовой оборот планового года. В этом случае, если вы хотите сохранить оборот на определенном уровне, коэффициент поправки должен будет быть равен единице. А вот если вы рассчитываете увеличить оборот, вам необходимо понять, за счет каких показателей это возможно.

Например, это может быть за счет проведения наиболее агрессивной рекламной акции, за счет обновления ассортимента продукции или за счет повышения цен.

Далее, переходим к следующему шагу рекомендации. Шаг — 4 Составьте план для реализации необходимых мероприятий после определения вышеуказанных факторов с привязкой к посчитанному годовому плану.

Далее, переходим к следующему шагу рекомендации. Шаг — 5 Сделайте корректировку

Годовой объем — строительно-монтажная работа

Годовой объем строительно-монтажных работ с поквартальной разбивкой устанавливается всего по генеральному подряду, в том числе по работам, выполненным собственными силами.

В случае изменения годового объема строительно-монтажных работ, выполняемых хозяйственным способом, или изменения сумм указанных источников покрытия плана, в связи с чем изменяется процент удержания, установленный ранее, учреждение банка вправе пересчитать эту сумму с начала квартала, в котором это изменение произведено, и в дальнейшем удерживать с выполненного объема строительно-монтажных работ вновь введенный процент. Для определения правильности размера подлежащих удержанию амортизационных отчислений по стройкам, строительство которых осуществляется одновременно подрядным и хозяйственным способом, пользуются данными строек о суммах амортизационных отчислений, предусмотренных планом финансирования капитальных вложений, которые должны поступать в виде арендной платы, и о суммах амортизации, которые должны быть удержаны при оплате строительно-монтажных работ, выполняемых хозяйственным способом. Удержания плановых накоплений и других источников производятся в пределах сумм, предусмотренных планом финансирования капитальных вложений.

Строительные организации с годовым объемом строительно-монтажных работ до 5 млн. руб. составляют лишь план организационно-технических мероприятий по повышению производительности труда и снижению стоимости строительно-монтажных работ. Эти организации руководствуются в своей работе основными плановыми показателями, утвержденными для них трестом.

Зачем нужны расчеты

Бухгалтерские учетные данные служат достоверной основой для расчета показателя и оценки эффективности деятельности фирмы за период. В получении данных, характеризующих балансовую прибыль, заинтересованы как руководители самой фирмы, так и ее инвесторы, действующие и потенциальные.

Рассмотрение показателя в динамике помогает определить, насколько возросла или снизилась эффективность работы хозяйствующего субъекта. Анализируя составные части прибыли, можно видеть перспективные направления ее получения, факторы, препятствующие увеличению объема, что способствует принятию эффективных экономических решений.

Например, снижение прибыли от реализации продукции основной деятельности может свидетельствовать:

- о неэффективной работе менеджеров по сбыту;

- о падении рыночных цен на продукцию;

- о падении спроса на определенные товары, работы, услуги.

Обратите внимание! На основе бухгалтерской прибыли рассчитывают другой важнейший показатель – чистую прибыль, коммерческую эффективность хозяйствующего субъекта. Чистая прибыль = балансовая прибыль – налог на прибыль, подлежащий уплате

Что делать, если суммы в декларациях разнятся?

При проверке документации контролирующие органы могут увидеть, что выручка в декларации по ндс больше, чем в декларации по прибыли. Они считают, что эти суммы всегда должны быть тождественны, но на практике это не так. В теории выручка по НДС должна быть равна прибыли, но это не всегда является правдой.ИФНС может запросить пояснение к декларации, считая ошибку не обоснованной. Тогда бухгалтеру необходимо приложить к пояснению документы, которые поясняют все сделки, сделанные за текущий квартал. Чем подробнее он изъяснит сложившуюся ситуацию, тем меньше будет вопросов.

Выручка по налогу может быть меньше в случае, когда некоторые товары или услуги не облагаются НДС (подробный перечень товаров – ст.149 НК РФ).

Но существует и обратная ситуация. Когда она может возникнуть? Есть облагаемые НДС операции, которые не учитывают при расчете налога на прибыль. Например, безвозмездная передача товаров. Для наглядности рассмотрим пример.

Некая передала в безвозмездное пользование часть товаров стоимостью 45 000 рублей (без НДС). Выручка составила 540 000 рублей за первый квартал. Тогда, в декларации по НДС бухгалтер написал сумму 540 000 + 45 000 = 585 000. Эта сумма меньше выручки, но такую ситуацию можно объяснить. При передаче на безвозмездной основе на товары начисляется НДС, как при обычной продаже.

Таким образом, при разных суммах по прибыли и НДС необходимо показать, почему такая ситуация возникла, и написать в налоговую службу пояснение об этом.

Объем выпуска продукции в балансе

Показатель характеризует ситуацию с текущей платежеспособностью организации, объемами ее краткосрочных заемных средств и сроками возможного погашения текущей задолженности организации перед ее кредиторами.

Степень платежеспособности по текущим обязательствам ( К9) определяется как отношение текущих заемных средств ( краткосрочных обязательств) организации к среднемесячной выручке.

Коэффициент оборотных средств в расчетах ( К16) вычисляется как отношение стоимости оборотных средств за вычетом оборотных средств в производстве к среднемесячной выручке.

Страницы: 1 2

Общие сведения об оборотных средствах

Данный показатель присутствует в балансе. Он выступает в качестве авансированной суммы в комплексе материальных ценностей предприятия, который предназначен для обслуживания хозяйственного процесса. Оборотные средства полностью реализуются в процессе одного операционного или производственно-коммерческого цикла. Так, оборотный капитал предприятия — это капитал, необходимый для рационального формирования и применения производственных фондов в их минимально необходимом объёме. Посредством их использования организация осуществляет реализацию установленного плана за выбранный период.

Оборотными производственными фондами называют часть средств производства, которые полноценно потребляются в каждом цикле и полностью переносят свою стоимость на выпускаемую продукцию. Соответственно, они целиком возмещаются в результате каждого производственного цикла.

Оборотные производственные фонды можно классифицировать по следующим направлениям:

- Запасы для производства. Сюда можно отнести основные ресурсы, которые используются для выпуска продукции. Это сырье, материалы, полуфабрикаты и комплектующие, топливные средства, упаковка, запасные детали, которые потребуются в случае необходимости ремонта. Помимо всего вышеперечисленного, к представленной категории относятся быстроизнашивающиеся и малоценные предметы, то есть те, которые обладают длительностью срока эксплуатации менее одного года. В эту категорию входят специализированные приспособления, инструменты, а также сменное оборудование, рабочая одежда и обувь.

- Полуфабрикаты, производимые компанией и незавершённое производство. К незавершенному производству относят продукцию и товары, которая подлежит дальнейшей обработке.

- Расходы на будущий период, то есть инвестиции, которые потребуются на освоение нового оборудования или продукции. Сюда можно относить оплату арендной платы на некоторое время вперёд. Это единственная не материальная категория, которая относится к производственным фондам.

Также к оборотному капиталу относят и фонды обращения. К ним можно отнести:

- Остатки готовой продукции, которая хранится на складах.

- Продукция и товары, которые уже были отгружены и доставлены, но пока не оплачены покупателями.

- Сумма остатков средств в дебиторской задолженности, настоящем банковском счете, в кассе, в расчётах, а также финансовые вложения в ценные бумаги.

Соотношение отдельных составляющих элементов в оборотных средствах в их общей стоимости характеризует их структуру. Это соотношение между разными элементами, которое выражается в процентах по итогу.

Также оборотные средства в балансе можно классифицировать на собственные и приравненные к ним, а также заемные. К первым относятся те, которые были выделены учредителями организации для непрерывного функционирования производства. Главные источники собственных оборотных средств — это прибыль, а также финансовые внутрихозяйственные ресурсы.

Приравненные к собственным оборотные средства — это те средства, которые не принадлежат предприятию, но, согласно условиям работы, постоянно находятся в его обороте. Их еще можно назвать устойчивым пассивами. К данной категории можно отнести минимальную задолженность по зарплате сотрудникам, начисления, резервные финансовые средства на оплату будущих платежей.

Заемные средства — это те финансы, которые получаются организацией извне посредством кредитов и займов.

Прочие доходы в отчете о финансовых результатах

К прочим относят доходные поступления (если они не являются основными в зависимости от вида деятельности), полученные от (п. 7 ПБУ 9/99):

- продажи ОС;

- сдачи имущества в аренду или предоставления права на использование интеллектуальных продуктов;

- оплаты штрафных санкций за нарушение обязательств по заключенным соглашениям;

- стоимости принятых безвозмездно активов;

- выявленной прибыли прошлых лет;

- возмещения ущерба;

- оприходования просроченных долгов кредиторам;

- положительных курсовых разниц, дооценок ранее подвергшихся уценке финансовых вложений, ОС и НМА и др.

Прочие доходы в балансе увидеть невозможно, но в ОФР для них предусмотрена отдельная строка. Совокупность имеющихся в отчетном периоде подобных доходов отражается в строке 2340 ОФР. Это значение определяется как сумма по кредитовому обороту сч. 91/1, исключая данные по учету полученных процентов и участия в УК других компаний (для них существуют отдельные строки в ОФР), уменьшенная на дебетовый оборот по уплате НДС, акцизов.

Порядок заполнения актива баланса

Актив формы 1 состоит из 2-х разделов:

- Оборотные активы;

- Внеоборотные активы.

Все виды имущества, финансовых средств и долгов к взысканию представляют собой активы предприятия. В зависимости от степени ликвидности их относят к первому или ко второму разделу:

- К оборотным активам относят собственность, обладающую высокой ликвидностью, т. е. то, что можно в короткие сроки реализовать и получить денежные средства, например, товарно-материальные ценности.

- К внеоборотным активам относят имущество с низкой ликвидностью, срок реализации которого занимает продолжительное время, например, основные средства.

Строки 1-го раздела актива рассчитываются по следующим формулам:

Важно: для того, чтобы в документе присутствовали признаки хорошего баланса, необходимо обладать аналитическими сведениями по каждому из бухгалтерских счетов.

Второй раздел баланса заполняется по счетам:

Важно: сумма остатков по активным счетам, не входящим в состав общих сведений, заносится в справку о наличии ценностей на забалансовых счетах.

Где в бух отчетности найти объем выручки

Такой строки не существует. Для отражения выручки применяется другой важный бухгалтерский отчет — о финансовых результатах. Однако выручка и баланс связаны между собой, хотя явно эта связь не видна. Проследим ее на примере отдельных строк баланса. Выручка и 1-й раздел баланса Практически каждая строка первого раздела баланса связана с показателем выручки. Например, если остаточная стоимость основных средств или нематериальных активов в течение отчетного периода резко уменьшилась, возможно, что часть их была реализована. В таком случае можно говорить о возможном появлении у компании выручки от их реализации. Если же в балансе появилась информация о доходных вложениях в материальные ценности, можно ожидать получения выручки от такого вида деятельности, как сдача имущества в аренду. В избранноеОтправить на почту Выручка в бухгалтерском балансе — в какой строке ее можно посмотреть? Подобный вопрос может возникнуть только у того, кто далек от бухгалтерского учета, поскольку конкретной строки в балансе, в которой представлена выручка, просто нет. И все же выручка и баланс взаимосвязаны. Где в балансе найти выручку Выручка и 1-й раздел баланса Выручка и оборотные активы 3-й раздел баланса и выручка Выручка и заемные средства Итоги Где в балансе найти выручку Когда компания отработала год, всем интересно знать, какова ее выручка за этот период и какую часть в ней составляют расходы.

Именно по этим показателям можно судить о прибыльности или убыточности ее деятельности. По всем бухгалтерским законам баланс представляет собой срез показателей работы компании на определенную отчетную дату.

Поиски в балансе строки, в которой была бы показана выручка, бесполезны.

Средний годовой оборот за последний год.

Годовой оборот в балансе строка

Далее, переходим к следующему шагу рекомендации.

Шаг — 5 Сделайте корректировку полученного вами результата за прошлый год с помощью коэффициента инфляции планового года (перемножьте эти значения). Далее умножьте полученную сумму на коэффициент поправки, т.е. на величину снижения (приращения) годового оборота. Далее, переходим к следующему шагу рекомендации.

Шаг — 6 Разбейте значение годового оборота по месяцам для получения ожидаемой суммы реализации на каждый конкретный месяц работы компании.

При этом постарайтесь учитывать особенности вашей предпринимательской деятельности – не делите доход на равнозначные части. Далее, переходим к следующему шагу рекомендации. Шаг — 7 Учтите также, что любая деятельность организации даже в таком небольшом периоде, как один год, обладает своими подъемами и спадами.

Отследите их, используя данные предыдущих лет, а затем запланируйте ежемесячные обороты (доходы) в соответствии с изменениями рынка.

Действия, если суммы в декларациях разнятся

Расхождения могут быть внутренними или с контрагентами. Внутренние расхождения декларации могут возникнуть, если было произведено округление сумм вычета, которые содержат копейки. Предел допустимого несоответствия должен быть не более 10 рублей.При выявлении данных расхождений, а также несоответствий с контрагентами, могут потребоваться объяснения.

Если есть различия в данных в декларации и в бухгалтерском балансе, у фискальных органов также могут появиться вопросы к плательщику. Налоговики сверяют декларации с бухучетом. При несоответствиях есть риск возникновения претензий при камеральной проверке, а также при выездной.

Одной из ошибок может стать наибольший размер бухгалтерских доходов, чем налоговых. Если налоговая выручка превышает размер бухгалтерской, это не вызовет серьезных проблем. Однако в ином случае налоговые органы могут посчитать, что база обложения занижена.

Если налоговый орган требует представить пояснения, нужно их отправить в течение 5 рабочих суток после того, как сообщение с требованием получено. Пояснения должны быть представлены в письменном виде.

Анализ БП

Итак, балансовая прибыль рассчитана. Стоит понять, что дает этот показатель. Его используют для анализа финансово-хозяйственной деятельности предприятия, пути дальнейшего развития и факторы, которые оказывают непосредственное влияние.

Совет: если по итогам отчетного периода ваш бухгалтерский баланс оказался убыточным, пересмотрите политику функционирования предприятия.

Выше были рассмотрены строки баланса, где отражается доход/убыток предприятия. Цель каждого управленца свести баланс к положительному результату на конец отчетного периода.

Мероприятия, для выхода предприятия из убытка и получение дополнительной прибыли:

- Повышение качества выпускаемой продукции;

- Увеличение объема выпускаемой продукции;

- Оборудование, которое не используется при производстве, должно быть продано или сдано в аренду;

- Оптимизация рабочего процесса и использования производственных ресурсов, что приведет к снижению себестоимости выпускаемых товаров;

- Увеличение рынков сбыта;

- Уменьшение производственных расходов;

- Путем увеличения мощностей оборудования, увеличение выпуска продукции.

Показатель «прибыль» для предприятия – самый главный фактор производства в условиях рыночной экономики. Цель каждого коммерческого предприятия получить выгоду и ежегодно ее увеличивать.

Основные пути увеличения прибыли:

- Уменьшение себестоимости единицы товара;

- Рост выручки, за счет увеличения объема выпускаемой продукции.

Подведем итоги. БП или убыток помогают определить, насколько эффективно была применена экономическая стратегия предприятия. Показатели, из которых складывается прибыль, позволяют оценить на что следует сделать упор в увеличении в будущем отчетном периоде. Основные пути увеличения прибыли это уменьшение себестоимости товара и увеличение производства.

Выручка в бухгалтерском балансе — в какой строке ее можно посмотреть? Чаще всего такой вопрос возникает у бухгалтеров — новичков или у тех, кто далек от бухгалтерского учета. Опытный бухгалтер сразу скажет, что конкретной строки в балансе, в которой представлена выручка, просто нет. И он будет прав и не прав одновременно. Хотя строки с выручкой в балансе нет, все же выручка и баланс взаимосвязаны. Как именно, мы расскажем в нашей статье.

Как узнать оборот фирмы за год.

Годовой оборот в балансе строка

Советы Эксперта — Консультанта по финансовым вопросам Фото по теме Среднегодовой оборот подразумевает под собой скорость прохождения денежных средств через различные стадии производства. При этом, чем большей является скорость обращения оборотного капитала, тем больше прибыль получит компания.

Просто следуйте этим простым пошаговым советам, и Вы будете на верном пути при решении Ваших финансовых вопросов.Итак, рассмотрим действия, которые необходимо предпринять.Шаг — 1 Рассчитайте оборачиваемость активов, а затем длительность одного оборота.

В свою очередь, для того чтобы посчитать оборачиваемость активов, разделите величину выручки на сумму среднегодовой стоимости активов: Коб = В/А, где А – показатель среднегодовой стоимости активов (сумма всего капитала); В – значение выручки за анализируемый период (к примеру, год). Полученное значение покажет вам, какое количество оборотов производят денежные средства, вложенные в активы (имущество) предприятия за год.

При росте величины данного показателя увеличивается деловая активность компании. Далее, переходим к следующему шагу рекомендации.Шаг — 2 Разделите длительность рассматриваемого периода на показатель оборачиваемости активов, таким образом вы определите продолжительность одного оборота. При этом расчете следует учитывать, что чем меньше является сумма данного значения, тем лучше для фирмы. Далее, переходим к следующему шагу рекомендации.Шаг — 3 Посчитайте коэффициент закрепления активов, участвующих в обороте. Он равен

Оборот компании в бухгалтерском балансе какая строка.

Где найти строку выручки в балансе?

Полный анализ бухгалтерского отчета

Начиная свое дело, большинство организаций рассчитывает в краткие сроки получить доход от продаж товаров или предлагаемых услуг. Часто бывает так, что люди, занимающиеся управлением и распределением денежных средств, не учитывают, что для получения свободных средств необходим хороший оборот товаров и услуг за короткий период.Для слаженной, приносящей доход работы фирма требует денежных вложений. Расчеты за товар, услуги и используемые активы могут проводиться как наличным, так и безналичным способом.

Под термином «денежный оборот компании» подразумевается совокупность всех методов получения прибыли: платежи за товар, расчеты по кредитным обязательствам, а также выплаты работникам и акционерам.Происходит с использованием имеющихся денег.Производится с помощью оборота безналичных средств по требованию получателя со счета платильщика на предъявление оборотного документа.Оборот компании — это совокупность процессов, необходимых для увеличения товарооборота. Для этого могут быть использованы различные методы взаимодействия для расчета за полученные товары, услуги или материалы:

- Денежно-кредитный оборот (применим для предоставления услуг или товаров в кредит).

- Денежно-финансовый оборот (характерен для материальных отношений между заказчиком и исполнителем).

- Денежно-расчетный оборот (используется при взаимодействии юридических и физических лиц для оплаты по счетам за полученные товары, услуги при нетоварных обязательствах).

Оборот компании — это

Балансовая прибыль в отчетности (форма 2)

В отчете о финансовых результатах есть несколько видов прибыли.

Существуют следующие показатели:

- валовая прибыль;

- прибыль (убыток) от продаж;

- прибыль (убыток) до налогообложения;

- чистая прибыль (убыток).

Как видим, понятие балансовой прибыли в отчетности (форма 2) отсутствует. Дело в том, что балансовая прибыль предприятия является значением, которое считают нарастающим итогом с начала года. А вот в годовой отчетности его нет. Причина в проводках, которые делает бухгалтер в конце года и которые обнуляют определенные счета учета. Поэтому, можно сказать, балансовая прибыль предприятия отражается в отчетности за квартал, полугодие и 9 месяцев.

Формула для расчета валовой прибыли:

Валовая прибыль (строка 2100) = Выручка (строка 2110) — Себестоимость (строка 2120)

Строка 2110 — это строка в форме 2, которая обозначает выручку от реализации продукции, товаров, работ, услуг. Ее берут без налога на добавленную стоимость и акцизов.

По строке 2120 показывают себестоимость. То есть в нее включают расходы по обычным видам деятельности.

Чтобы определить прибыль или убыток от продаж, делайте расчет по формуле:

Прибыль (убыток) от продаж (строка 2200) = Валовая прибыль (строка 2100) — Коммерческие расходы (строка 2210) — Управленческие расходы (строка 2220)

Строка в балансе 2210 — это сумма затрат от обычной деятельности организации. То есть этот элемент формулы связан с продажей товаров, работ, услуг.

Строка 2220 — это все те затраты, которые были у компании и которые связаны с управлением организацией.

Расчет для прибыли до налогообложения следующий:

Прибыль (убыток) до налогообложения (строка 2300) = прибыль (убыток) от продаж (строка 2200) + Доходы от участия в других организациях (строка 2310) + Проценты к получению (строка 2320) — Проценты к уплате (строка 2330) + Прочие доходы (строка 2340) — Прочие расходы (строка 2350)

Для этого расчета необходимо сначала заполнить строки 2310-2350 в балансовом отчете о финансовых результатах. Затем доходы прибавляем к показателю 2200 , который рассчитали ранее. Затем учитываем расходы и получаем прибыль или убыток. Результаты смотрим в строке 2300 .

Формула расчета балансовой прибыли имеет следующий вид:

Балансовая прибыль = строка 2110 — строка 2120 — строка 2210 — строка 2220 + строка 2310 + строка 2320 — строка 2330 + строка 2340 — строка 2350

В годовой отчетности балансовую прибыль можно посчитать как сумму нераспределенной прибыли из строки 1370 и налогов на прибыль, которые компания должна заплатить за год.

Систематизация бухгалтерии

24.12.2018 Содержание Понятие годового оборота подразумевает сумму дохода предприятия/предпринимателя от его деятельности – то есть всю сумму реализации продукции, товаров, услуг и работ за год. Другими словами, валовой доход.

Так как же рассчитать годовой оборот как сумму валового дохода предприятия?

Инструкция Для начала определите уровень годового оборота прошлых периодов своего предприятия. Если ваша компания только начинает свою деятельность, возьмите статистические данные по отрасли и сориентируйтесь на примере своих конкурентов. Посмотрите, какие прогнозы инфляции дает правительство на планируемый вами год.

Этот показатель обязательно указывается при планировании Государственного бюджета. Введите коэффициент поправки для расчета годового оборота планового года: вы хотите оставить оборот на достигнутом уровне – тогда коэффициент поправки равен единице.

Если вы хотите увеличить оборот, то вы должны понимать, за счет каких факторов это возможно: за счет проведения более агрессивной рекламной кампании, за счет обновления продукции, за счет увеличения цен – определите эти факторы и составьте план реализации мероприятий с привязкой к годовому плану. Проведите корректировку достигнутого вами результата прошлых лет на коэффициент инфляции планового года и на коэффициент поправки – величину приращения или снижения годового оборота. Например: за предыдущие три года оборот вашей компании составлял по 3 000 000 рублей в год в среднем.

Вы решили, что в этом году вы увеличите свой годовой оборот на 15%.

Совокупный доход компании строка в балансе

Привилегированных акций выпущено на сумму 100 тысяч рублей номиналом 20 тысяч рублей, каждого доходность 50% годовых. Номинальная стоимость обыкновенных акций — 10 тысяч рублей.

Чистая прибыль предприятия составила 1000 рублей. Собрание акционеров постановило направить 40% чистой прибыли в фонд развития предприятия, 20% прибыли в фонд материального поощрения, 5% в резервный фонд. Остаток чистой прибыли на выплату дивидендов. Определить массу дивидендов на вложенный капитал.

Решение:

1)n=100/20=5шт (количество акций).

2)n=300/10=30шт (количество обыкновенных акций)

3)Дф=0,5*20*5=50тыс.руб.(дивидендный фонд по привилегированным акциям)

4)m=0,5*20=10тыс.руб. (масса дивидендов по 1 привилегированной акции)

5)Чистая прибыль, распределённая по фондам 950 тысяч рублей.

6)ФГ=950*0,4=380 (фонд развития)

7) ФМП=950*0,2=190тысяч рублей (фонд материального поощрения)

8)РФ=950*0,05=47,5 (резервный фонд)

9)ДФ=332,5 (дивидендный фонд по обыкновенным акциям)

M=332,5/30=11,08 тысяч рублей (масса дивидендов на одну обыкновенную акцию)

11)do=11,08/10*100=110,8% (доходы обыкновенных акций)

12)Г=(50+332,5)/100=3,825/382,5% (отдача на вложенный капитал учередителей).

Вопрос 13: Методы анализа и планирования общего объёма и структуры розничного товарооборота

Итак, о чем же нам сможет рассказать выручка с первого взгляда:

- Пользуется ли спросом наш товар (услуга) в целом;

- Анализ выручки по отдельному наименованию товара в разных торговых точках поможет принять решение о перемещении определенных групп товара из одной торговой точки в другую (где он реализуется быстрее);

- Какой именно товар стоит закупать либо производить в большем объеме;

- Сравнение показателей выручки за прошлые и текущие периоды позволяет вам оценить насколько быстрыми темпами идет развитие предприятия, а может, наоборот, пошел спад и нужно срочно принимать меры;

- Имея данные о текущей выручке предприятия, предприниматель может грамотно перераспределить средства на оплату счетов, налогов, заработной платы, закупку новой партии товара.

В экономическом анализе предприятия также используется показатель выручки.

Что входит в совокупный доход?

Совокупной называют доходность за конкретный промежуток времени. Этот показатель объединяет все формы прибыли, как в материальной (денежной), так и в нематериальной формах. Если лицом получено какое-то имущество, то при подсчетах конечной суммы используется официальная цена.

Поскольку эта величина облагается налогами, в нее не включаются освобожденные от сборов выплаты. Это пенсии, субсидии, выплаты для покрытий ущерба, социальные пособия.

Этот показатель может применяться в различных понятиях:

- Для физлица. В данном случае результат складывается из источников прибыли, которые имеет физическое лицо — зарплата, пенсия, полученное наследство, прибыль от предпринимательства, взятые кредитные средства, выручка с продажи имущества.

- Для юрлица. Включает размер выручки, которая получена за отчетный период.

- Семейный. Являет собой сумму приходящих операций, которые получают все члены семьи. Этот расчет применяется, когда определяется, является ли семья малообеспеченной. В этом случае считается средний годовой доход семьи (суммируются зарплаты и прочие виды полученных средств, а затем результат делится на количество родственников). Если размер ниже, чем установленный государством минимальный показатель, семья признается малоимущей.

- Месячный. Рассчитывается в случаях, когда определяется семейная платежеспособность (получение кредита, субсидии, компенсации на выплаты коммунальных услуг).

При расчете суммируются:

- Зарплата (получаемая по факту на руки — со всеми надбавками и за вычетом сборов).

- Пособия и формы материальной помощи.

- Декретные выплаты.

- Алименты.

- Пенсия.

- Стипендия.

- Страховые выплаты.

- Прибыль за занятия предпринимательской деятельности.

- Социальные выплаты.

- Проценты по банковским депозитам.

- Прибыль, получаемая со сдачи имущества.

- Средства, полученные с продажи ценных бумаг.

- Средства, полученные с продажи имущества.

- Полученное наследство.

- Полученное в дар имущество.

Расчет средств

Не учитываются при расчете только те средства, которые лицо получило за продажу собственного жилья, если они сразу потрачены на покупку (реконструкцию, постройку) нового жилья для проживания.

Объем работ

Работа – это действие, направленное на развитие. Объем производства измеряется в количестве изготовленной продукции каждого вида. А как посчитать данный показатель, например, в строительстве? Необходимо предварительно ознакомиться с проектными материалами, разделить их на подземные и наземные работы. Затем подсчитывается объем необходимых работ на выполнение каждого задания: прокладки фундамента, системы обогрева, водоканала, всех перекрытий и элементов зданий. Норма расхода материалов указана в проектной документации. Рассчитанный объем работ перемножается на его стоимость.

Какие используются проводки?

Проводка – способ отражения получаемой прибыли может быть разнообразным. В современной экономике используются два основных варианта. Во-первых, отражение дохода в момент отгрузки контрагенту, во-вторых, в момент получения оплаты за товар/услугу от контрагента.

Очевидно, что каждая проводка имеет свои особенности и они касаются не только выбора счета для отражения. Более рискованным с экономической точки зрения считается проводка в момент передачи товаров контрагенту. Если после этого не происходит расчет, то прибыль переходит в дебитную задолженность – задолженность, которую должен выплатить контрагент в адрес поставщика.

Как и с любыми долгами, с дебиторской может происходит одна неприятная вещь – просрочки. Поэтому не исключено, что уже отраженная в бухгалтерском балансе прибыль не будет получена своевременно. Другое дело – отражение фактически полученных средств, здесь все проще, ведь бухгалтер учитывает деньги, уже поступившие на счет компании, риски минимальные. А теперь давайте поговорим о счетах проводок:

| Операция | Дебит. счет | Кредит. счет |

| Получены деньги за товар | 51 | 62.02 |

| Учтена выручка от продажи продукции | 76 | 68 |

| Зачтена авансовая выплата | 62.02 | 62.01 |

| Списание проданных товаров по продажной цене | 90.02.2 | 41.11 |

| Наценка по проданным товарам | 90.02.2 | 42.01 |

Tags: актив, баланс, бухгалтер, капитал, коэффициент, кредит, налог, расход, резервный, списание, формула

Может ли кредит быть больше дебита

Каждый день проводится банком операция определения разницы между дебитом и кредитом предпринимателя по его расчетному счету, по результату определяют:

- когда разница имеет положительный результат, ─ говорит, что дебит больше кредита;

- если результат отрицательный, то это кредит больше дебита.

Обычный банковский договор по обслуживанию расчетного счета человека ведущего предпринимательскую деятельность подразумевает, что:

- клиент всегда имеет доступ к собственным средствам;

- предприниматель должен пользоваться собственными средствами.

Из условий описанных выше можно заключить, что банк не предполагает работать с отрицательным результатом (сальдо). Получается, что когда нет на счету денег, банк просто может не выполнять никаких обязательств о выплате зарплаты и других поручений предпринимателя, что постепенно формирует цепочку из документов и предписаний в такой последовательности:

- Требования судебных представителей к предпринимателю по возмещению нанесенного ущерба в случае своей деятельности гражданам РФ, а также взысканию сборов по обязательству перед несовершеннолетними детьми.

- Документация о периодичности выплат заработной платы, а также всех средств уволенным сотрудникам предприятия, а также людям, работающим по договорам.

- Налоговые отчисления.

Чтоб не было такой ситуации предпринимателю рекомендуется с банком заключать два вида договоров ─ договор на обслуживание и кредитный договор. По текущему счету предпринимателя банком устанавливается кредитное ограничение ─ овердрафт. Это когда на счету предпринимателя нет денег, он может кратковременно использовать банковские средства для проведения обязательных расчетов.