- Новые КБК (коды бюджетной классификации) на 2021 год, таблица, изменения

- Как изменились КБК в 2021 году

- КБК по страховым взносам на 2021 год

- КБК для НДФЛ на 2021 год для юридических лиц

- КБК по налогу на прибыль 2021 года для юридических лиц

- КБК для НДС в 2021 году

- КБК по акцизам в 2021 году

- КБК налога на имущество в 2021 году для юридических лиц

- КБК транспортного налога в 2021 году для юридических лиц

- КБК по УСН на 2021 год

- КБК по другим налогам, сборам и обязательным платежам на 2018 год

Новые КБК (коды бюджетной классификации) на 2021 год, таблица, изменения

Неправильные КБК в платежках при перечислении налогов и взносов приводят к недоимке. Конечно, реквизит в поле 104 можно уточнить. Но на это нужно время. Ведь необходимо составить заявление и сдать его в инспекцию. Поэтому проще заранее проверить КБК не только в платежках, но и в расчетах и декларациях.

Правильно заполнить КБК в платежных поручениях и отчетности поможет эта статья. В ней – все КБК 2021 (коды бюджетной классификации) на 2021 год. Просто выбирайте нужный налог и наиболее подходящий код. Все КБК мы привели уже с учетом изменений 2018 года. Ведь коды бюджетной классификации поменялись.

Код бюджетной классификации (КБК): таблица

Главная / Прочее

Понятие код бюджетной классификации (КБК) было введено Бюджетным кодексом РФ от 31.07.1998 № 145-ФЗ.

КБК представляют собой специальные 20-значные цифровые коды, которые используются для группировки доходов, расходов и источников финансирования государственного бюджета. Таким образом, данные коды помогают идентифицировать и упорядочить поступление и расходование денежных средств.

Юридическим и физическим лицам данные коды требуются для заполнения платежной и отчетной документации, когда одной из сторон отношений (получателем платежей, контролирующим органом и пр.) выступает государство или одно из его ведомств.

Например: КБК указываются в некоторых налоговых декларациях (по НДС, налогу на прибыль и т. д.), таким образом, инспекторы ФНС фиксируют задолженность на лицевом счете налогоплательщика.

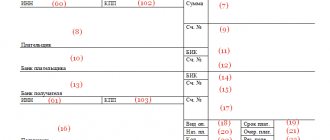

Затем налогоплательщик указывает КБК, соответствующий конкретному налогу, в платежном поручении (для КБК отведено поле 104) при фактическом перечислении этого налога в бюджет. Когда данная сумма поступает на лицевой счет субъекта, долг, зафиксированный ранее, погашается.

При этом в одном платежном поручении допускается указывать только один код. Если платежи относятся к разным КБК, оформляется требуемое количество платежных поручений.

Таблица КБК на 2021 год

Структура КБК

В соответствии с Приказом Минфина РФ от 01.07.2013 № 65н (с изменениями, вступившими в силу с 01.01.2018) структура кода на наглядном примере (за образец взят КБК, соответствующий НДФЛ, уплачиваемому налоговым агентом) выглядит следующим образом:

где,

- Первые 3 цифры определяют администратора поступлений. В приведенном примере код 182 соответствует ФНС.

- Следующие 3 цифры устанавливают группу и подгруппу дохода. В нашем случае: 101 – налоги на прибыль, доходы.

- Значения с 7 по 20 знак включительно определяются в строгом соответствии с Приложением 1.1 к Перечню, утвержденному вышеуказанным приказом.

При этом можно выделить следующие группы значений элементов:

- знаки 7-11 содержат код статьи и подстатьи доходов. В данной ситуации значение соответствует статье «Налоговые и неналоговые доходы» и подстатье «Налоги на прибыль, доходы» – «НДФЛ, источником которого выступает налоговый агент».

- знаки 12-13 указывают, в какой бюджет должен поступить доход. В приведенном примере: 01 – федеральный бюджет.

- знаки 14-17 определяются администратором дохода с целью раздельного учета поступающих обязательных платежей, пеней, штрафов и процентов. В нашем примере: 1000 – обязательный платеж.

Примечание: в настоящее время ФНС группирует поступления по следующим группам: 1000 – обязательные платежи, 2100 – пени, 2200 – проценты, 3000 – штрафы.

- знаки с 18-20 указывают, к какому виду финансовых операций относится данный доход. В данном случае: 110 – налоговые доходы.

Коды КБК утверждаются приказами Минфина РФ. Изменения вносятся достаточно часто, поэтому при проведении платежей и подготовке отчетности рекомендуется сверять имеющиеся сведения со свежим классификатором КБК и информацией, выложенной на официальных сайтах государственных ведомств.

Ошибки в КБК

При перечислении бюджетных платежей следует проявлять внимательность, так как ошибка, допущенная при заполнении КБК, может привести к ситуации, когда денежные средства попадут не по назначению или вовсе останутся «висеть» в категории невыясненных.

Если речь идет о налогах или взносах, платеж потребуется уточнить, подав соответствующее заявление. Следует отметить, что в соответствии с письмом Минфина от 19.01.2017 № 03-02-07/1/2145, ошибка в КБК не препятствует определению типа платежа, поэтому налог считается уплаченным.

Дополнительные сложности могут возникнуть, если неправильно указан КБК при уплате государственной пошлины. В этом случае организации или физическому лицу будет отказано в предоставлении соответствующих государственных услуг, при этом вернуть или зачесть сумму пошлины, перечисленную в бюджет, с большой долей вероятности не получится (подп. 1-5 п. 1 ст. 333.40 НК РФ).

Понравилась статья? Поделитесь в соц. сетях:

- Похожие записи

- Отчетность ИП в 2021 году

- Отчетность ООО в 2021 году

- Налоговые каникулы для ИП в 2021 году

- Книга учёта доходов и расходов (КУДиР) в 2021 году

- НДФЛ за работников (подоходный налог)

- Налог на доходы физических лиц (НДФЛ)

- Фиксированные взносы ИП в 2021 году

- Страховые взносы за работников в 2021 году

Оставить комментарий Отменить ответ

Как изменились КБК в 2021 году

В 2021 году применяйте новые коды бюджетной классификации. Они поменялись для тех, компаний, которые:

- платят налог на прибыль с доходов, полученных в виде процентов по облигациям российских организаций в рублях, выпущенных в период с 1 января 2021 года по 31 декабря 2021 года (приказ Минфина России от 9 июня 2021 г. № 87н);

- перечисляют акцизы (приказ Минфина России от 6 июня 2021 г. № 84н).

Новые КБК с учетом изменений 2021 года смотрите в таблице ниже.

Новые КБК 2021 для налога на прибыль (доходы от облигаций)

| Налог | 182 1 0100 110 |

| Пени | 182 1 0100 110 |

| Штраф | 182 1 0100 110 |

В платежных поручениях на уплату акцизов в поле 104 следует ставить такие коды:

- 18210302360010000110 – акцизы на электронные системы доставки никотина, производимые на территории Российской Федерации;

- 18210302370010000110 – акцизы на никотинсодержащие жидкости, производимые на территории Российской Федерации;

- 18210302380010000110 – акцизы на табак (табачные изделия), предназначенный для потребления путем нагревания, производимый на территории Российской Федерации.

Классификация доходов бюджетов

Классификация доходов бюджетов является группировкой доходов бюджетов бюджетной системы Российской Федерации. Код классификации доходов бюджетов состоит из двадцати знаков.

Структура двадцатизначного кода классификации доходов бюджетов является единой для бюджетов бюджетной системы Российской Федерации и включает следующие составные части:

- код главного администратора доходов бюджета (1 — 3 разряды);

- код вида доходов бюджетов (4 — 13 разряды);

- код подвида доходов бюджетов (14 — 20 разряды).

Структура кода классификации доходов бюджетов

| Код главного администратора | Код вида доходов бюджетов | Код подвида доходов бюджетов | |||||||||||||||||

| группа | подгруппа | статья | подстатья | элемент | Группа подвида | Аналитическая группа подвида | |||||||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | 13 | 14 | 15 | 16 | 17 | 18 | 19 | 20 |

КБК по страховым взносам на 2021 год

Сверьте КБК для страховых взносов с таблицами ниже, прежде чем отправить платежку в банк. Обратите внимание, что отдельных кодов для дополнительных пенсионных взносов за старые периоды нет. Хотя коды для остальных взносов разделены по годам. КБК по этим взносам не разделены на периоды, поскольку в этом нет необходимости. Все взносы по дополнительным тарифам надо перечислять на единые коды.

КБК по страховым взносам за работников на 2021 год (таблица)

| Вид платежа | КБК | |

| взносы за периоды до 2021 года | взносы за январь, февраль и т.д. в 2017-2018 годах | |

| Пенсионные взносы | ||

| Взносы | 182 1 0200 160 | 182 1 0210 160 |

| Пени | 182 1 0200 160 | 182 1 0210 160 |

| Штрафы | 182 1 0200 160 | 182 1 0210 160 |

| Взносы по временной нетрудоспособности и материнству | ||

| Взносы | 182 1 0200 160 | 182 1 0210 160 |

| Пени | 182 1 0200 160 | 182 1 0210 160 |

| Штрафы | 182 1 0200 160 | 182 1 0210 160 |

| Взносы на травматизм | ||

| Взносы | 393 1 0200 160 | 393 1 0200 160 |

| Пени | 393 1 0200 160 | 393 1 0200 160 |

| Штрафы | 393 1 0200 160 | 393 1 0200 160 |

| Взносы на обязательное медицинское страхование | ||

| Взносы | 182 1 0211 160 | 182 1 0213 160 |

| Пени | 182 1 0211 160 | 182 1 0213 160 |

| Штрафы | 182 1 0211 160 | 182 1 0213 160 |

КБК по страховым взносам на 2021 год (таблица для ИП)

| Пенсионные взносы | КБК для периодов до 2021 года | КБК на 2017-2018 годы |

| Фиксированные взносы в ПФР исходя из МРОТ | 182 1 0200 160 | 182 1 0210 160 |

| Взносы по тарифу 1 процент с дохода свыше 300 000 руб. | 182 1 0200 160 | 182 1 0210 160 |

| Пени | 182 1 0200 160 | 182 1 0210 160 |

| Штрафы | 182 1 0200 160 | 182 1 0210 160 |

| Медицинские взносы | ||

| Взносы | 182 1 0211 160 | 182 1 0213 160 |

| Пени | 182 1 0211 160 | 182 1 0213 160 |

| Штрафы | 182 1 0211 160 | 182 1 0213 160 |

КБК по страховым взносам на 2021 год (таблица) по дополнительным тарифам

| Дополнительные пенсионные взносы по тарифу 1 | ||

| Взносы | 182 1 02 02131 06 1010 160, если тариф не зависит от результата спецоценки 182 1 02 02131 06 1020 160, если тариф зависит от результата спецоценки | |

| Пени | 182 1 02 02131 06 2100 160 | 182 1 02 02131 06 2100 160 |

| Штрафы | 182 1 02 02131 06 3000 160 | 182 1 02 02131 06 3000 160 |

| Дополнительные пенсионные взносы по тарифу 2 | ||

| Взносы | 182 1 02 02132 06 1010 160, если тариф не зависит от результата спецоценки 182 1 02 02132 06 1020 160, если тариф зависит от результата спецоценки | |

| Пени | 182 1 02 02132 06 2100 160 | 182 1 02 02132 06 2100 160 |

| Штрафы | 182 1 02 02132 06 3000 160 | 182 1 02 02132 06 3000 160 |

Понятие КОСГУ

По бюджетным нормативам расшифровка КОСГУ — это классификация операций сектора государственного управления. Трехзначный шифр — это часть классификации счета, которая позволяет группировать затраты госсектора в зависимости от экономического содержания хозяйственной операции. Кодификатор включает в себя группу, статью и подстатью.

С 2021 года коды КОСГУ не применяются получателями средств при формировании планов доходов и расходов, но используются в учете и отчетности. В 2021 году необходимо применять их для учреждений и организаций государственного сектора при составлении рабочего плана счетов, ведении учета и отчетности. В приказе №209н приведена расшифровка КОСГУ на 2021 год для бюджетных учреждений, а Порядок утверждения плана счетов бюджетного учета закреплен в приказе Минфина №162н (в ред. от 28.12.2018).

Кодификатор операций сектора госуправления представляет собой следующие группировки:

| 100 | Доходы |

| 110 — налоговые доходы | |

| 111 — налоги | |

| 112 — госпошлины | |

| 130 — доходы от оказания платных услуг | |

| 180 — прочие | |

| 200 | Расходы |

| 211 — зарплата | |

| 213 — начисления на заработную плату | |

| 221 — услуги связи | |

| 222 — транспортные услуги | |

| 223 — коммунальные услуги | |

| 224 — аренда за использование имущества | |

| 225 — работы и услуги по содержанию имущества | |

| 226 — прочие работы и услуги | |

| 228 — услуги для целей капитальных вложений | |

| 290 — прочие расходы | |

| 300 | Поступление нефинансовых активов (НА) |

| 310 — увеличение стоимости основных средств | |

| 320 — увеличение стоимости нематериальных активов | |

| 330 — увеличение стоимости непроизведенных активов | |

| 340 — увеличение стоимости материальных запасов | |

| 341 — увеличение стоимости лекарственных препаратов | |

| 400 | Выбытие НА |

| 410 — уменьшение стоимости основных средств | |

| 411 — амортизация основных средств | |

| 420 — уменьшение стоимости нематериальных активов | |

| 430 — уменьшение стоимости непроизведенных активов | |

| 440 — уменьшение стоимости материальных запасов | |

| 500 | Поступление финансовых активов (ФА) |

| 510 — поступление денежных средств и их эквивалентов | |

| 520 — увеличение стоимости ценных бумаг | |

| 530 — увеличение стоимости акций | |

| 600 | Выбытие ФА |

| 610 — выбытие денежных средств | |

| 620 — уменьшение стоимости ценных бумаг | |

| 630 — уменьшение стоимости акций | |

| 700 | Увеличение обязательств |

| 710 — увеличение задолженности по внутренним заимствованиям | |

| 720 — увеличение задолженности по внешним заимствованиям | |

| 730 — увеличение прочей кредиторской задолженности | |

| 800 | Уменьшение обязательств |

| 810 — уменьшение задолженности по внутренним заимствованиям | |

| 820 — уменьшение задолженности по внешним заимствованиям | |

| 830 — уменьшение прочей кредиторской задолженности |

Ранее в структуре кода бюджетной классификации (КБК) применялась КОСГУ, с 2015 года в части затрат код заменен на код видов расходов. Важно четко понимать, в чем разница между КБК и КОСГУ. Код бюджетной классификации представляет собой 20 символов, он определяет содержание операции. Для специалистов это означает, что государственные (муниципальные) расходы и доходы классифицируются по различным признакам: планируемые и незапланированные, текущие и капитальные, по уровню принадлежности соответствующего бюджета и т.д. Кодификатор операций сектора госуправления (КОСГУ) используется для дополнительной детализации операций бюджетного учета.

КБК для НДФЛ на 2021 год для юридических лиц

В поле 104 платежки налоговый агент указывает коды бюджетной классификации. На КБК для НДФЛ за работников в 2021 году последние изменения не повлияли. Но учитие, что коды разные для самого налога, пеней и штрафов. КБК для НДФЛ за работников в 2021 году – в таблице ниже.

КБК по НДФЛ с доходов сотрудников, юридических лиц и ИП за 2018 год

| Налог с доходов сотрудников | 182 1 0100 110 |

| Пени по налогу с доходов сотрудников | 182 1 0100 110 |

| Штрафы по налогу с доходов сотрудников | 182 1 0100 110 |

| Налог, который платят предприниматели на общей системе | 182 1 0100 110 |

| Пени по налогу, который платят предприниматели на общей системе | 182 1 0100 110 |

| Штрафы по налогу, который платят предприниматели на общей системе | 182 1 0100 110 |

Основные определения

Бюджетная классификация РФ — это систематизированная и структурированная группировка расходных и доходных операций всех уровней бюджетов БС РФ, источников финансирования дефицита бюджетов и операций публично-правовых образований.

КБК необходимы для:

- классификации совершенных платежных операций;

- отслеживания перемещений (движений) денежных средств;

- определения размера задолженности по платежам;

- облегчения работы сотрудников органов госсектора.

Министерство финансов России еще в июне 2021 скорректировало действующий порядок применения бюджетной классификации на 2021 год и плановый двухлетний период. Нововведения в 65н «Бюджетная классификация» закреплены в приказе от 09.06.2017 № 87н.

ВАЖНО!

Инструкция 65н отменена! Вместо нее используйте новую, которая утверждена Приказом Минфина от 08.06.2018 № 132н «Об утверждении Порядка формирования и применения кодов бюджетной классификации Российской Федерации»!

КБК по налогу на прибыль 2021 года для юридических лиц

Если указать неверный КБК или вовсе забыли записать код, от инспекторов придет уведомление об отказе в приеме декларации. В нем будет сказано: ошибка заполнения данных показателя «Код бюджетной классификации». Код ошибки – 300300027.

Если не решите проблему и опоздаете со сдачей отчета, то штрафа не избежать. Задержите отчет дольше 10 дней – и налоговые инспекторы приостановят операции по банковским счетам. Чтобы избежать таких неприятностей проверьте

КБК налога на прибыль в федеральный и региональный бюджеты — 2018

| Назначение платежа | Обязательный платеж | Пени | Штраф |

| в федеральный бюджет (кроме консолидированных групп налогоплательщиков) | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| в бюджеты субъектов РФ (кроме консолидированных групп налогоплательщиков) | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| в федеральный бюджет (для консолидированных групп налогоплательщиков) | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| в бюджеты субъектов РФ (для консолидированных групп налогоплательщиков) | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| при выполнении соглашений о разделе продукции, заключенных до 21 октября 2011 года (до вступления в силу Закона от 30 декабря 1995 г. № 225-ФЗ) | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| с доходов иностранных организаций, не связанных с деятельностью в России через постоянное представительство | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| с доходов российских организаций в виде дивидендов от российских организаций | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| с доходов иностранных организаций в виде дивидендов от российских организаций | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| с дивидендов от иностранных организаций | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| с процентов по государственным и муниципальным ценным бумагам | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| с прибыли контролируемых иностранных компаний | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

Классификация расходов бюджетов

Классификация расходов бюджетов представляет собой группировку расходов бюджетов бюджетной системы Российской Федерации и отражает направление бюджетных средств на выполнение федеральными органами государственной власти (государственными органами), органами государственной власти субъектов Российской Федерации, органами местного самоуправления (муниципальными органами) и органами управления государственных внебюджетных фондов основных функций, решение социально-экономических задач.

Код классификации расходов бюджетов состоит из двадцати знаков.

Структура двадцатизначного кода классификации расходов бюджетов является единой для бюджетов бюджетной системы Российской Федерации и включает следующие составные части:

- кода главного распорядителя бюджетных средств (1 — 3 разряды);

- кода раздела (4 — 5 разряды);

- кода подраздела (6 — 7 разряды);

- кода целевой статьи (8 — 17 разряды);

- кода вида расходов (18 — 20 разряды).

Структура кода классификации расходов бюджетов

| Код главного распорядителя бюджетных средств | Код раздела | Код подраздела | Код целевой статьи | Код вида расходов | |||||||||||||||

| Программная (непрограммная) статья | Направление расходов | группа | подгруппа | элемент | |||||||||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | 13 | 14 | 15 | 16 | 17 | 18 | 19 | 20 |

КБК для НДС в 2021 году

Компания, которая по ошибке привела в платежке КБК другого налога, вправе уточнить платеж. Это официально подтвердила ФНС. Например, в платежке по НДС поставили код налога на прибыль. Из-за этого по НДС образовался долг, а по прибыли возникла переплата.

Если подать заявление об уточнении платежа, то налоговики должны исправить КБК в карточке расчетов с бюджетом и обнулить пени (п. 7 ст. 45 НК РФ). Но чтобы не создавать себе лишних проблем, заранее проверьте КБК налога на добавленную стоимость на 2021 год по нашей таблице.

КБК для перечисления НДС в 2021 году

| Наименование платежа | Обязательный платеж | Пени | Штрафы |

| НДС на товары (работы, услуги), реализуемые на территории России | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| НДС на товары, ввозимые на территорию России (из Республик Беларусь и Казахстан) | 182 1 0400 110 | 182 1 0400 110 | 182 1 0400 110 |

| НДС на товары, ввозимые на территорию России (администратор платежей — ФТС России) | 153 1 0400 110 | 153 1 0400 110 | 153 1 0400 110 |

КБК по акцизам в 2021 году

Платежные поручения на перечисление акциза оформляйте в соответствии с Положением Банка России от 19 июня 2012 г. № 383-П и Правилами, утвержденными приказом Минфина России от 12 ноября 2013 г. № 107н. В поле 104 поставьте КБК – их мы привели в таблице ниже.

КБК для перечисления акцизов в 2021 году

| Назначение | Обязательный платеж | Пени | Штраф |

| Акцизы по товарам, производимым в России | |||

| этиловый спирт из пищевого сырья. Кроме дистиллятов винного, виноградного, плодового, коньячного, кальвадосного, вискового | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| этиловый спирт из непищевого сырья | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| дистилляты винный, виноградный, плодовый, коньячный, кальвадосный, висковый | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| спиртосодержащая продукция | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| табачная продукция | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| электронные системы доставки никотина | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| никотинсодержащие жидкости | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| табак и табачные изделия, предназначенные для потребления путем нагревания | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| автомобильный бензин | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| прямогонный бензин | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| автомобили легковые и мотоциклы | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| дизельное топливо | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| моторные масла для дизельных, карбюраторных (инжекторных) двигателей | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| фруктовые, игристые (шампанские) и прочие вина, винные напитки, без ректификованного этилового спирта | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| пиво | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| алкогольная продукция с объемной долей этилового спирта свыше 9 процентов. Кроме пива, вин, винных напитков, без ректификованного этилового спирта | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| алкогольная продукция с объемной долей этилового спирта до 9 процентов. Кроме пива, вин, винных напитков, без ректификованного этилового спирта | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| сидр, пуаре, медовуха | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| бензол, параксилол, ортоксилол | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| авиационный керосин | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| средние дистилляты | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| вина с защищенным географическим указанием, с защищенным наименованием места происхождения, кроме игристых вин (шампанских) | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| игристые вина (шампанские) с защищенным географическим указанием, с защищенным наименованием места происхождения | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| Акцизы по товарам, импортируемым из государств – участников Таможенного союза (уплата акциза через налоговые инспекции) | |||

| этиловый спирт из пищевого сырья. Кроме дистиллятов винного, виноградного, плодового, коньячного, кальвадосного, вискового | 182 1 0400 110 | 182 1 0400 110 | 182 1 0400 110 |

| дистилляты – винный, виноградный, плодовый, коньячный, кальвадосный, висковый | 182 1 0400 110 | 182 1 0400 110 | 182 1 0400 110 |

| сидр, пуаре, медовуха | 182 1 0400 110 | 182 1 0400 110 | 182 1 0400 110 |

| этиловый спирт из непищевого сырья | 182 1 0400 110 | 182 1 0400 110 | 182 1 0400 110 |

| спиртосодержащая продукция | 182 1 0400 110 | 182 1 0400 110 | 182 1 0400 110 |

| табачная продукция | 182 1 0400 110 | 182 1 0400 110 | 182 1 0400 110 |

| электронные системы доставки никотина | 182 1 0400 110 | 182 1 0400 110 | 182 1 0400 110 |

| никотиносодержащие жидкости | 182 1 0400 110 | 182 1 0400 110 | 182 1 0400 110 |

| табак и табачные изделия, предназначенные для потребления путем нагревания | 182 1 0400 110 | 182 1 0400 110 | 182 1 0400 110 |

| автомобильный бензин | 182 1 0400 110 | 182 1 0400 110 | 182 1 0400 110 |

| легковые автомобили и мотоциклы | 182 1 0400 110 | 182 1 0400 110 | 182 1 0400 110 |

| дизельное топливо | 182 1 0400 110 | 182 1 0400 110 | 182 1 0400 110 |

| моторные масла для дизельных, карбюраторных (инжекторных) двигателей | 182 1 0400 110 | 182 1 0400 110 | 182 1 0400 110 |

| фруктовые, игристые (шампанские) и прочие вина, винные напитки, без ректификованного этилового спирта | 182 1 0400 110 | 182 1 0400 110 | 182 1 0400 110 |

| пиво | 182 1 0400 110 | 182 1 0400 110 | 182 1 0400 110 |

| алкогольная продукция с объемной долей этилового спирта свыше 9 процентов. Кроме пива, вин, винных напитков, без ректификованного этилового спирта | 182 1 0400 110 | 182 1 0400 110 | 182 1 0400 110 |

| алкогольная продукция с объемной долей этилового спирта до 9 процентов. Кроме пива, вин, винных напитков, без ректификованного этилового спирта | 182 1 0400 110 | 182 1 0400 110 | 182 1 0400 110 |

| прямогонный бензин | 182 1 0400 110 | 182 1 0400 110 | 182 1 0400 110 |

| средние дистилляты | 182 1 0400 110 | 182 1 0400 110 | 182 1 0400 110 |

| Акцизы по товарам, импортируемым из других государств (уплата акциза на таможне) | |||

| этиловый спирт из пищевого сырья. Кроме дистиллятов винного, виноградного, плодового, коньячного, кальвадосного, вискового | 153 1 0400 110 | 153 1 0400 110 | 153 1 0400 110 |

| дистилляты – винный, виноградный, плодовый, коньячный, кальвадосный, висковый | 153 1 0400 110 | 153 1 0400 110 | 153 1 0400 110 |

| сидр, пуаре, медовуха | 153 1 0400 110 | 153 1 0400 110 | 153 1 0400 110 |

| этиловый спирт из непищевого сырья | 153 1 0400 110 | 153 1 0400 110 | 153 1 0400 110 |

| спиртосодержащая продукция | 153 1 0400 110 | 153 1 0400 110 | 153 1 0400 110 |

| табачная продукция | 153 1 0400 110 | 153 1 0400 110 | 153 1 0400 110 |

| электронные системы доставки никотина | 153 1 0400 110 | 153 1 0400 110 | 153 1 0400 110 |

| никотиносодержащие жидкости | 153 1 0400 110 | 153 1 0400 110 | 153 1 0400 110 |

| табак и табачные изделия, предназначенные для потребления путем нагревания | 153 1 0400 110 | 153 1 0400 110 | 153 1 0400 110 |

| автомобильный бензин | 153 1 0400 110 | 153 1 0400 110 | 153 1 0400 110 |

| легковые автомобили и мотоциклы | 153 1 0400 110 | 153 1 0400 110 | 153 1 0400 110 |

| дизельное топливо | 153 1 0400 110 | 153 1 0400 110 | 153 1 0400 110 |

| моторные масла для дизельных, карбюраторных (инжекторных) двигателей | 153 1 0400 110 | 153 1 0400 110 | 153 1 0400 110 |

| фруктовые, игристые (шампанские) и прочие вина, винные напитки, без ректификованного этилового спирта | 153 1 0400 110 | 153 1 0400 110 | 153 1 0400 110 |

| пиво | 153 1 0400 110 | 153 1 0400 110 | 153 1 0400 110 |

| алкогольная продукция с объемной долей этилового спирта свыше 9 процентов. Кроме пива, вин, винных напитков, без ректификованного этилового спирта | 153 1 0400 110 | 153 1 0400 110 | 153 1 0400 110 |

| алкогольная продукция с объемной долей этилового спирта до 9 процентов. Кроме пива, вин, винных напитков, без ректификованного этилового спирта | 153 1 0400 110 | 153 1 0400 110 | 153 1 0400 110 |

| прямогонный бензин | 153 1 0400 110 | 153 1 0400 110 | 153 1 0400 110 |

| средние дистилляты | 153 1 0400 110 | 153 1 0400 110 | 153 1 0400 110 |

КБК налога на имущество в 2021 году для юридических лиц

В 2021 году платите в бюджет налог на имущество организаций по тем КБК, что мы привели в таблице ниже. Код бюджетной классификации ставьте в поле 104 платежного поручения.

КБК налога на имущество юридических лиц в 2021 году (таблица)

| Назначение платежа | Обязательный платеж | Пени | Штраф |

| по имуществу, не входящему в Единую систему газоснабжения | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| по имуществу, входящему в Единую систему газоснабжения | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

Коды для бюджетных и автономных учреждений

Отличительной особенностью для бюджетных и автономных учреждений является упрощенный порядок формирования кода. То есть с 1 по 17 знак двадцатизначного кода устанавливаются нулевые значения. А с 18 по 20 знак — КВР — вид расхода.

К примеру, исполнителю надлежит определить шифр для осуществления закупки по капитальному ремонту автомобиля. Вот как узнать КБК госзакупки для организации:

- Открыть ч.3 Приложения №9 Приказа №207н.

- Проверить все группы. Шифр вида расхода «капитальный ремонт» отнесен в группу КБК 243 «Закупка товаров, работ, услуг в целях капитального ремонта государственного (муниципального) имущества».

- Составить код для оплаты капитального ремонта автомобиля — 000 0000 00000 00000 243.

Для остальных заказов применяется расшифровка КБК 244 — прочая закупка товаров, работ и услуг. По кодировке видов расходов приобретают хозяйственные и канцелярские товары, ГСМ, строительные материалы (текущий ремонт), продукты питания, материальные запасы, основные средства.

А вот образец кода бюджетной классификации при оплате за родительскую плату в автономное учреждение — 00000000000000000130 (п. 12.1.3 Приказа 85н от 06.06.2019).

КБК транспортного налога в 2021 году для юридических лиц

В поле 104 платежного поручения приводите специальные коды бюджетной классификации, когда будете перечислять транспортный налог. Все КБК на транспортный налог в 2021 году – в таблице ниже.

КБК – транспортный налог 2021 для физических и юридических лиц

| Назначение платежа | Обязательный платеж | Пени | Штраф |

| с организаций | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| с физических лиц | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

Строение КБК

Этот код состоит из 20 знаков – цифр, разделенных дефисам на группы, он имеет следующий вид ХХ – Х ХХ ХХ ХХХ ХХ – ХХХХ – ХХХ.

Каждой группе знаков соответствует определенное Министерством финансов зашифрованное значение. Рассмотрим структуру доходного КБК, так как именно их приходится в основном использовать предпринимателям (расходные коды могут встречаться в основном при возврате средств по какой-либо государственной программе).

1. «Администратор». Первые три знака показывают, кто получит средства и несет ответственность за пополнение ими той или иной части бюджета, распоряжается поступившими деньгами. Самые часто встречающиеся бизнесменам коды начинаются с 182 – налоговый орган, 392 – Пенсионный фонд, 393 – ФСС и другие.

2. «Вид доходов» включает в себя знаки с 4 по 13. Эта группа знаков помогает довольно точно идентифицировать поступление по следующим показателям:

- группа – 4 знак (то есть первый в этом пункте);

- подгруппа – 5 и 6 знак; двузначным кодом обозначен конкретный налог, пошлина, взнос, штраф и т.п.;

- статья – разряд 7 и 8 (значение цели полученного поступления закодировано в расчетных документах по бюджету РФ);

- подстатья – 9, 10 и 11 знак (уточняет статью дохода);

- элемент – 12 и 13 цифра, характеризует уровень бюджета – от федерального 01, муниципального 05 до конкретных бюджетов ПФР – 06, ФСС – 07 и т.д. Код 10 обозначает бюджет поселения.

3. «Программа» – позиции с 14 по 17. Эти цифры призваны дифференцировать налоги (их код 1000) от пеней, процентов (2000), взысканий (3000) и других платежей (4000).

4. «Экономическая классификация» – последние три цифры. Они идентифицируют поступления с точки зрения их экономического вида. Например, 110 говорит о налоговых доходах, 130 – от оказания услуг, 140 – средства, изъятые принудительно и т.п.

ВАЖНАЯ ЗНАТЬ! 20-значный код необходимо правильно и без ошибок указывать в поле «Назначение платежа» (поле № 104) платежного поручения. По сути, он дублирует информацию, указывающуюся в поле «Основание платежа», а также частично – в поле «Получатель» и «Расчетный счет получателя».

КБК по УСН на 2021 год

У минимального налога на УСН с объектом «доходы минус расходы» больше нет отдельного кода бюджетной классификации. Его нужно платить по КБК обычного налога. Так решили в Минфине России (приказ от 20 июня 2021 г. № 90н).

КБК по УСН различаются в зависимости от объекта налогообложения. Для объекта «доходы» действуют одни коды, для объекта «доходы минус расходы» – другие. Кроме того, различаются КБК и в зависимости от назначения платежа. Если это основной платеж, код один. Если пени – другой, для штрафов – третий. Все КБК при УСН в 2021 году смотрите в таблице ниже.

КБК на УСН – 2021 (доходы)

| Назначение платежа | КБК |

| Авансы и налог при объекте «доходы» | 182 1 0500 110 |

| Пени при объекте «доходы» | 182 1 0500 110 |

| Штрафы при объекте «доходы» | 182 1 0500 110 |

КБК на УСН – 2021 (доходы минус расходы)

| Назначение платежа | КБК |

| Авансы, налог и минимальный налог при объекте «доходы минус расходы» | 182 1 0500 110 |

| Пени при объекте «доходы минус расходы» | 182 1 0500 110 |

| Штрафы при объекте «доходы минус расходы» | 182 1 0500 110 |

Единый регламент работы

Получатели бюджетных средств, такие как главные распорядители бюджетных средств (ГРБС), казенные, бюджетные и автономные учреждения, обязаны вести учет, составлять планы и отчетность по единым нормам и в соответствии с требованиями законодательства. Перечень требований и правил применения специальных кодов, определяющих соответствующие значения бюджетного (бухгалтерского) счета, устанавливаются Минфином для всех участников процесса.

Алгоритм работы в части формирования кодов бюджетной классификации установлен в приказе Минфина №85н с изменениями на 2020 год: виды расходов КОСГУ обновили после вступления в силу приказа Минфина №98н от 08.06.2020. Нормативом обновлен порядок применения КВР для бюджетных учреждений — бухгалтеры-бюджетники обязаны работать по-новому.

Кроме того, законодатели скорректировали правила формирования КОСГУ. Утвержден новый приказ Минфина №209н от 29.11.2017 (ред. от 29.09.2020). Работать по старым алгоритмам недопустимо.

Бухгалтеру бюджетной сферы следует обратить особое внимание на обновленные регламенты — виды расходов, КОСГУ по приказу №65н с изменениями на 2021 год неактуальны. Необходимо работать по приказам №85н и №209н. Применение в учете устаревших кодов не допускается, в противном случае руководителя привлекут к ответственности.

КБК по другим налогам, сборам и обязательным платежам на 2018 год

Далее приведем КБК по всем остальным налогам, сборам, обязательным платежам. Сверяйте коды в платежках с таблицами, чтобы не было ошибок.

КБК на ЕНВД (единый налог на вмененный доход) 2018

| Налог | 182 1 0500 110 |

| Пени | 182 1 0500 110 |

| Штрафы | 182 1 0500 110 |

КБК на 2021 год для ИП (патент)

| Назначение платежа | Обязательный платеж | Пени | Штраф |

| налог в бюджеты городских округов | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

| налог в бюджеты муниципальных районов | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

| налог в бюджеты г. Москвы, Санкт-Петербурга и Севастополя | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

| налог в бюджеты городских округов с внутригородским делением | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

| в бюджеты внутригородских районов | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

КБК по ЕСХН на 2021 год

| Налог | 182 1 0500 110 |

| Пени | 182 1 0500 110 |

| Штрафы | 182 1 0500 110 |

КБК по водному налогу на 2021 год

| Налог | 182 1 0700 110 |

| Пени | 182 1 0700 110 |

| Штрафы | 182 1 0700 110 |

КБК на земельный налог (таблица)

| Наименование платежа | КБК налога | КБК пеней | КБК штрафов |

| За участки в границах внутригородских муниципальных образований г. Москвы и Санкт-Петербурга | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| За участки в границах городских округов | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| За участки в границах межселенных территорий | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| За участки в границах сельских поселений | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| За участки в границах городских поселений | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| За участки в границах городских округов с внутригородским делением | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| За участки в границах внутригородских районов | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

КБК для НДПИ 2018

| Наименование платежа | КБК налога | КБК пеней | КБК штрафов |

| Нефть | 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

| Газ горючий природный из всех видов месторождений углеводородного сырья | 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

| Газовый конденсат из всех видов месторождений углеводородного сырья | 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

| Налог на добычу общераспространенных полезных ископаемых | 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

| Налог на добычу прочих полезных ископаемых (за исключением полезных ископаемых в виде природных алмазов) | 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

| НДПИ на континентальном шельфе РФ, в исключительной экономической зоне РФ, при добыче полезных ископаемых из недр за пределами территории РФ | 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

| НДПИ в виде природных алмазов | 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

| НДПИ в виде угля | 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

Платежи за пользование недрами (КБК 2018)

| Наименование платежа | КБК |

| Регулярные платежи за пользование недрами при пользовании недрами (ренталс) на территории РФ | 182 1 1200 120 |

| Регулярные платежи за пользование недрами (ренталс) при пользовании недрами на континентальном шельфе РФ, в исключительной экономической зоне РФ и за пределами РФ на территориях, находящихся под юрисдикцией РФ | 182 1 1200 120 |

Платежи за пользование природными ресурсами — КБК на 2018 год

| Наименование платежа | КБК для платежа |

| Плата за негативное воздействие на окружающую среду Плата за выбросы загрязняющих веществ в атмосферный воздух стационарными объектами | 048 1 1200 120 |

| Плата за выбросы загрязняющих веществ в атмосферный воздух передвижными объектами | 048 1 1200 120 |

| Плата за сбросы загрязняющих веществ в водные объекты | 048 1 1200 120 |

| Плата за размещение отходов производства и потребления | 048 1 1200 120 |

| Плата за иные виды негативного воздействия на окружающую среду | 048 1 1200 120 |

| Плата за пользование водными биологическими ресурсами по межправительственным соглашениям | 076 1 1200 120 |

| Плата за пользование водными объектами, находящимися в федеральной собственности | 052 1 1200 120 |

| Доходы в виде платы за предоставление рыбопромыслового участка, полученной от победителя конкурса на право заключения договора о предоставлении рыбопромыслового участка | 076 1 1200 120 |

| Доходы, полученные от продажи на аукционе права на заключение договора о закреплении долей квот добычи (вылова) водных биологических ресурсов или договора пользования водными биологическими ресурсами, находящимися в федеральной собственности | 076 1 1200 120 |

КБК на сбор за пользование объектами животного мира (2018)

| КБК для сборов | КБК для пеней | КБК для штрафов |

| 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

КБК 2021 на сбор за пользование объектами водных биологических ресурсов

| Наименование платежа | Коды | ||

| Налог | Пени | Штрафы | |

| Сбор за пользование объектами водных биологических ресурсов (исключая внутренние водные объекты) | 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

| Сбор за пользование объектами водных биологических ресурсов (по внутренним водным объектам) | 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

КБК 2021 на торговый сбор

| Наименование платежа | КБК для платежа |

| Торговый сбор в городах федерального значения | 182 1 0500 110 |

| Пени торговый сбор | 182 1 0500 110 |

| Проценты торговый сбор | 182 1 0500 110 |

| Штрафы торговый сбор | 182 1 0500 110 |

КБК 2021: налог на игорный бизнес

| КБК для налога | КБК для пеней | КБК для штрафов |

| 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

Государственная пошлина: КБК на 2021 год (таблица)

| Наименование платежа | КБК |

| Госпошлина по делам, рассматриваемым в арбитражных судах | 182 1 0800 110 |

| Госпошлина по делам, рассматриваемым Конституционным судом РФ | 182 1 0800 110 |

| Госпошлина по делам, рассматриваемым конституционными (уставными) судами субъектов РФ | 182 1 0800 110 |

| Госпошлина по делам, рассматриваемым Верховным судом РФ | 182 1 0800 110 |

| Госпошлина за госрегистрацию: – организаций; – физических лиц в качестве предпринимателей; – изменений, вносимых в учредительные документы организации; – ликвидации организации и другие юридически значимые действия | 182 1 0800 110 |

| Госпошлина за право использования наименований «Россия», «Российская Федерация» и образованных на их основе слов и словосочетаний в наименованиях юридических лиц | 182 1 0800 110 |

| Госпошлина за совершение действий, связанных с лицензированием, с проведением аттестации в случаях, если такая аттестация предусмотрена законодательством РФ, зачисляемая в федеральный бюджет | 182 1 0800 110 |

| Прочие госпошлины за госрегистрацию, а также совершение прочих юридически значимых действий | 182 1 0839 110 |

| Госпошлина за повторную выдачу свидетельства о постановке на учет в налоговом органе | 182 1 0800 110 |

Доходы от оказания платных услуг и компенсации затрат государства: КБК 2018

| Наименование платежа | КБК для платежа |

| Плата за предоставление информации, содержащейся в Едином государственном реестре налогоплательщиков | 182 1 1300 130 |

| Плата за предоставление сведений и документов, содержащихся в ЕГРЮЛ и ЕГРИП | 182 1 1300 130 |

| Плата за предоставление информации из реестра дисквалифицированных лиц | 182 1 1300 130 |

КБК 2021: штрафы, санкции, возмещение ущерба

| Наименование платежа | КБК для платежа |

| Денежные взыскания (штрафы) за нарушение законодательства о налогах и сборах, предусмотренные ст. 116, 118, п. 2 ст. 119, ст. 119.1, п. 1 и 2 ст. 120, ст. 125, 126, 128, 129, 129.1, ст. 129.4, 132, 133, 134, 135, 135.1 | 182 1 1600 140 |

| Денежные взыскания (штрафы) за нарушение законодательства о налогах и сборах, предусмотренные статьей 129.2 НК РФ | 182 1 1600 140 |

| Денежные взыскания (штрафы) за административные правонарушения в области налогов и сборов, предусмотренные КоАП РФ | 182 1 1600 140 |

| Денежные взыскания (штрафы) за нарушение законодательства о применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт | 182 1 1600 140 |

| Денежные взыскания (штрафы) за нарушение порядка работы с денежной наличностью, ведения кассовых операций и невыполнение обязанностей по контролю за соблюдением правил ведения кассовых операций | 182 1 1600 140 |

Источник

Источник

Применение бюджетной классификации в 2021 году

25.03.2018

Бюджетная классификация РФ – это группировка доходов, расходов и источников финансирования дефицита бюджета и (или) операций сектора государственного управления, используемая учреждениями при ведении бюджетного (бухгалтерского) учета, составлении бюджетной (бухгалтерской) и иной финансовой отчетности, обеспечивающей сопоставимость показателей бюджетов бюджетной системы РФ. О том, какие КОСГУ применяются учреждениями здравоохранения в 2021 году при совершении доходных и расходных операций, мы поговорим в этой консультации.

Основным документом, регламентирующим правила применения бюджетной классификации РФ, являются Указания № 65н

. В этот документ приказами Минфина регулярно вносятся изменения.В частности,при составлении и исполнении бюджета на 2018 год (и на плановый период 2021 и 2021 годов) учитываются коррективы, внесенные в Указания № 65н приказами Минфина:

– Приказ от 02.11.2017 № 177н

; –

Приказ от 29.11.2017 № 210н

; –

Приказ от 27.12.2017 № 255н

.

Не все изменения, вносимые в Указания № 65н, представляют интерес для учреждений здравоохранения, поскольку не затрагивают их деятельности. Среди вышеперечисленных приказов для данных учреждений наибольший интерес представляют положения Приказа № 255н, которым вносятся коррективы в статьи КОСГУ. Приказом № 255н дополнительно детализированы статьи, подстатьи КОСГУ в целях обеспечения полноты отражения в бухгалтерском (бюджетном) учете информации об осуществляемых учреждением операциях. Для удобства перехода к применению новых подстатей КОСГУ на сайте Минфина (в разделе «Бюджет/Бюджетная классификация») размещена сопоставительная таблица кодов классификации операций сектора государственного управления на 2021 год. В этом же разделе есть сопоставительная таблица порядка применения классификации операций сектора государственного управления, установленного Приказом № 65н (2018 год), и порядка применения классификации операций сектора государственного управления, установленного Приказом Минфина РФ от 29.11.2017 № 209н

(2019 год). Те, кому интересны изменения, обязательные к применению в следующем году, могут ознакомиться с информацией, размещенной в данной таблице.

Рассмотрим новые положения Указаний № 65н в части применения КОСГУ.

Статья 120 «Доходы от собственности»

Детализация данной статьи, а равно и статей 130

,

140

,

180

, подстатьями КОСГУ продиктована необходимостью точного определения источника получения доходов учреждением.

Так, ввиду того, что с 1 января 2021 года применяются положения ФСБУ «Аренда»

, устанавливающие необходимость раздельного учета операций по операционной и финансовой (неоперационной) аренде,

статья 120

КОСГУ дополнена

подстатьями 121

«Доходы от операционной аренды»,

122

«Доходы от финансовой аренды». Также по отдельным подстатьям указываются доходы, получаемые учреждением в виде процентов по депозитам (

подстатья 124

), предоставленным заимствованиям (

подстатья 125

) и др.

Не все подстатьи, дополнившие статью 120

, актуальны для учреждений здравоохранения. Например,

подстатьи 123

«Платежи при пользовании природными ресурсами»,

127

«Дивиденды от объектов инвестирования» вряд ли будут использоваться ими, поскольку операции, при отражении которых применяются данные подстатьи КОСГУ, не характерны для такого вида учреждений. Ниже в таблице рассмотрим подстатьи КОСГУ, которые актуальны для учреждений здравоохранения и ранее не применялись ими в работе.

| Код подстатьи | Наименование подстатьи | Доходы, относимые на данную подстатью |

| 121 | «Доходы от операционной аренды» | Доходы по договорам операционной аренды в форме арендных платежей, являющихся платой за пользование арендованным имуществом (кроме арендных платежей при предоставлении земель) |

| 122 | «Доходы от финансовой аренды» | Доходы, получаемые учреждением по договору неоперационной (финансовой) аренды (за исключением доходов от условных арендных платежей), в том числе: – доходы, возникающие по договору аренды, предусматривающему предоставление арендодателем рассрочки по оплате арендных платежей (арендной платы и (или) выкупной стоимости арендованного имущества); – доходы, возникающие по договорам лизинга |

| 124 | «Проценты по депозитам, остаткам денежных средств» | Доходы по процентам на остаток денежных средств, размещенных в форме депозитов, а также проценты по остаткам средств на счетах в ЦБ РФ и кредитных организациях |

| 125 | «Проценты по предоставленным заимствованиям» | Доходы в форме предоставленных бюджетными (автономными) учреждениями займов, микрозаймов (ссуд) |

| 126 | «Проценты по иным финансовым инструментам» | Доходы от предоставления учреждением неисключительных прав на результаты интеллектуальной деятельности и (или) средства индивидуализации |

| 128 | «Доходы от предоставления неисключительных прав на результаты интеллектуальной деятельности и средства индивидуализации» | Доходы от предоставления неисключительных прав на результаты интеллектуальной деятельности и (или) средства индивидуализации |

| 129 | «Иные доходы от собственности» | Доходы от собственности, не отнесенные на подстатьи 121 – 128 КОСГУ, в том числе доходы от перечисления части прибыли ЦБ РФ и иные доходы от собственности |

Статья 130 «Доходы от оказания платных услуг (работ), компенсаций затрат»

Статья 130

обычно используется бюджетными и автономными учреждениями, поскольку именно им в силу норм

ст. 298 ГК РФ

,

ст. 9.2 Закона о некоммерческих организациях

предоставлено право осуществлять приносящую доходы деятельность. Доходы, полученные учреждением от такой деятельности, и приобретенное за счет этих доходов имущество поступают в самостоятельное распоряжение учреждения. Ранее все доходы, которые учреждение получало от осуществления приносящей доход деятельности, отражались по

статье 130

(включая доходы от оказания услуг в рамках программы ОМС), сейчас каждому виду дохода соответствует своя подстатья. В таблице приведем характеристику отдельных подстатьей КОСГУ, которые применяются учреждениями здравоохранения.

| Код подстатьи | Наименование подстатьи | Доходы, относимые на данную подстатью |

| 131 | «Доходы от оказания платных услуг (работ)» | Доходы от оказания платных услуг, работ (за исключением доходов от оказания услуг (работ) по программе ОМС), в том числе: – доходы от оказания платных услуг (работ) потребителям соответствующих услуг на территории РФ, в частности населению РФ, а также гражданам других государств (нерезидентам); – доходы от привлечения осужденных к оплачиваемому труду (в части оказания услуг (работ)); – доходы государственных (муниципальных) учреждений от поступлений субсидий на финансовое обеспечение выполнения ими государственного (муниципального) задания; – прочие доходы от оказания платных услуг (работ) |

| 132 | «Доходы от оказания услуг (работ) по программе обязательного медицинского страхования» | Доходы, получаемые учреждением от оказания медицинских услуг, предоставляемых застрахованным лицам в рамках базовой программы обязательного медицинского страхования |

| 134 | «Доходы от компенсации затрат» | Доходы от компенсации затрат, в том числе: – возмещение сумм государственной пошлины, ранее уплаченной при обращении в суд; – плата, взимаемая с персонала при выдаче трудовой книжки или вкладыша в нее в качестве возмещения затрат, понесенных работодателем при их приобретении; – доходы, поступающие в порядке возмещения расходов, направленных на покрытие процессуальных издержек; – возмещение расходов по совершению исполнительных действий судебными приставами; – прочие доходы от компенсации затрат |

| 135 | «Доходы по условным арендным платежам» | Доходы от возмещения затрат по содержанию имущества, находящегося в аренде в соответствии с договором аренды (имущественного найма) или договором безвозмездного пользования, в том числе: – доходы от компенсации затрат (расходов) по оплате коммунальных услуг, а также услуг по эксплуатации и хозяйственному обслуживанию арендуемого здания (помещения); – иные доходы, поступающие в порядке возмещения затрат (расходов), понесенных в связи с содержанием имущества; – иные аналогичные доходы |

| 136 | «Доходы бюджета от возврата дебиторской задолженности прошлых лет» | Поступления в доход бюджета от возврата дебиторской задолженности прошлых лет, сформированной получателем бюджетных средств |

Статья 140 «Штрафы, пени, неустойки, возмещения ущерба»

До вступления в силу Приказа № 255н учреждения здравоохранения доходы от административных платежей и штрафов, сборов, санкций, возмещения ущерба в соответствии с законодательством РФ отражали по статье 140

КОСГУ. В частности, данная статья применялась при отражении в учете:

– сумм ущерба в виде начисленных процентов за пользование чужими денежными средствами вследствие их неправомерного удержания, уклонения от их возврата, иной просрочки в их уплате либо необоснованного получения или сбережения; – сумм задолженности по возмещению ущерба в соответствии с законодательством РФ при возникновении страховых случаев; – сумм задолженности по штрафам, пеням, неустойкам, начисленным за нарушение условий договоров на поставку товаров, выполнение работ, оказание услуг, иных санкций.

После вступления в силу вышеназванного приказа каждый вид доходов отражается по своей подстатье, что облегчает идентификацию вида получаемого учреждением дохода. В таблице приведем новые подстатьи КОСГУ.

| Код подстатьи | Наименование подстатьи | Доходы, отражаемые по подстатье |

| 141 | «Доходы от штрафных санкций за нарушение законодательства о закупках и нарушение условий контрактов (договоров)» | Доходы в виде штрафов, пеней, неустоек |

| 142 | «Доходы от штрафных санкций по долговым обязательствам» | Доходы в виде штрафов, пеней, неустоек |

| 143 | «Страховые возмещения» | Поступления страхового возмещения от страховых организаций |

| 144 | «Возмещение ущерба имуществу (за исключением страховых возмещений)» | Доходы от денежных взысканий (штрафов) и иных сумм в возмещение ущерба имуществу, в том числе ущерба по финансовым активам |

| 145 | «Прочие доходы от сумм принудительного изъятия» | Поступления от денежных взысканий (штрафов), налагаемых в возмещение ущерба, причиненного в результате незаконного или нецелевого использования бюджетных средств, иных денежных взысканий (штрафов) за нарушение законодательства в области финансов, налогов и сборов, страхования, рынка ценных бумаг, иных денежных взысканий (штрафов), от конфискаций, компенсаций, пеней, неустоек и сумм принудительного изъятия, не отнесенных на подстатьи 141 – 144 КОСГУ |

Статья 170 «Доходы от операций с активами»

Данная статья дополнена подстатьями 175

«Курсовые разницы по результатам пересчета бухгалтерской (финансовой) отчетности загранучреждений» и

176

«Доходы от оценки активов и обязательств» КОСГУ. Для учреждений здравоохранения интерес представляет в большей степени

подстатья 176

. На эту подстатью относятся операции, отражающие финансовый результат от оценки финансовых и нефинансовых активов и обязательств, в том числе основных средств, нематериальных активов, непроизведенных активов, материальных запасов.

Статья 180 «Прочие доходы»

Указаниями № 65н в редакции, действовавшей до вступления в силу Приказа № 255н, предусматривалось все доходы, не отнесенные на статьи 110 – 170

, отражать по

статье 180

. Приказом № 255н данная статья дополнена следующими подстатьями:

| Код подстатьи | Наименование подстатьи | Доходы, отражаемые по подстатье |

| 181 | «Невыясненные поступления» | Платежи, подлежащие отнесению к невыясненным поступлениям, зачисляемым в бюджеты бюджетной системы РФ |

| 182 | «Доходы от безвозмездного права пользования» | Доходы в виде разницы между суммой арендных платежей по соглашению о безвозмездном пользовании (об аренде на льготных условиях) и суммой справедливой стоимости арендных платежей |

| 183 | «Доходы от субсидии на иные цели» | Доходы, получаемые государственными (муниципальными) учреждениями из соответствующих бюджетов, от субсидии на иные цели |

| 184 | «Доходы от субсидии на осуществление капитальных вложений» | Доходы от субсидии на осуществление капитальных вложений, получаемые государственными (муниципальными) учреждениями из соответствующих бюджетов |

| 189 | «Иные доходы» | Иные доходы государственных (муниципальных) учреждений, не отнесенные на другие статьи КОСГУ группы 100 «Доходы» и |

Подстатья 274 «Убытки от обесценения активов»

С 1 января 2021 года в отношении деятельности государственных (муниципальных) учреждений вводится понятие «обесценение актива». Единые требования к порядку выявления признаков обесценения активов, признаков снижения убытка от обесценения активов, классификация и состав таких признаков установлены федеральным стандартом бухгалтерского учета для организаций государственного сектора «Обесценение активов», утвержденным Приказ Минфина РФ от 31.12.2016 № 259н

. С целью отражения операций по признанию обесценения активов и введена

подстатья 274

КОСГУ.

Статья 290 «Прочие расходы»

До недавнего времени на статью 290

относились расходы, не связанные с оплатой труда, приобретением работ, услуг для государственных (муниципальных) нужд, нужд государственных (муниципальных) учреждений, обслуживанием государственных и муниципальных долговых обязательств, долговых обязательств государственных (муниципальных) учреждений, примерный перечень которых был приведен в Указаниях № 65н. Приказом № 255н расходы, относимые ранее на

статью 290

, распределены между подстатьями.

| Код подстатьи | Наименование подстатьи | Расходы, отражаемые по названной подстатье |

| 291 | «Налоги, пошлины и сборы» | Расходы по уплате налогов (включаемых в состав расходов), государственной пошлины и сборов, разного рода платежей в бюджеты всех уровней: – налога на добавленную стоимость и налога на прибыль (в части обязательств государственных (муниципальных) казенных учреждений); – налога на имущество; – земельного налога, в том числе в период строительства объекта; – транспортного налога; – платы за загрязнение окружающей среды; – государственной пошлины и сборов в установленных законодательством РФ случаях |

| 292 | «Штрафы за нарушение законодательства о налогах и сборах, законодательства о страховых взносах» | Расходы по уплате штрафов, пеней за несвоевременную уплату налогов, сборов, страховых взносов |

| 293 | «Штрафы за нарушение законодательства о закупках и нарушение условий контрактов (договоров)» | Расходы по оплате штрафов за нарушение законодательства РФ о закупках товаров, работ и услуг, а также уплате штрафных санкций за нарушение условий контрактов (договоров) по поставке товаров, выполнению работ, оказанию услуг |

| 295 | «Другие экономические санкции» | Расходы по уплате иных экономических санкций, не отнесенные к подстатьям 292 – 294 |

| 296 | «Иные расходы» | Расходы, не отнесенные к статьям 210 – 270 и 1) выплата: а) ученым, научным работникам стипендий; б) физическим лицам (за исключением физических лиц – производителей товаров, работ, услуг) государственных премий, грантов, денежных компенсаций, надбавок, иных выплат; в) государственных премий, грантов в различных областях; 2) возмещение убытков и вреда (в частности, возмещение морального вреда по решению судебных органов); 3) приобретение (изготовление) подарочной и сувенирной продукции, не предназначенной для дальнейшей перепродажи: а) поздравительных открыток и вкладышей к ним; б) приветственных адресов, почетных грамот, благодарственных писем, дипломов и удостоверений лауреатов конкурсов для награждения и т. п.; в) цветов и иной подарочной и сувенирной продукции; 4) иные расходы: а) представительские расходы на прием и обслуживание делегаций; б) возмещение истцам судебных издержек на основании вступивших в законную силу судебных актов; в) приобретение (изготовление) специальной продукции; 5) взносы за членство в организациях, кроме членских взносов в международные организации; 6) выплата суточных понятым, а также лицам, принудительно доставленным в суд или к судебному приставу-исполнителю; 7) другие аналогичные расходы |

Статья 350 «Увеличение права пользования активом»

В соответствии с п. 20 ФСБУ «Аренда»

первоначальное признание объекта учета операционной аренды – право пользования активом, которое определяется на дату классификации объектов учета аренды в сумме арендных платежей за весь срок пользования имуществом, предусмотренный договором аренды (имущественного найма) или договором безвозмездного пользования, с одновременным отражением арендных обязательств пользователя (арендатора) (кредиторской задолженности по аренде). Право пользования активом отражается на

счете 0 111 00 000

. При применении этого счета в разрядах 24 – 26 номера счета указывается:

– статья 350

«Увеличение права пользования активом» (статья применяется при получении и принятии к учету объекта аренды); –

статья 450

«Уменьшение права пользования активом» (статья применяется при прекращении договорных отношений).

Группа 400 «Выбытие нефинансовых активов»

Данная группа детализирована статьями 410 – 450

КОСГУ, в рамках которых группируются операции по выбытию нефинансовых активов, в том числе при их реализации, в части кассовых поступлений и выбытий. Приказом № 255н данная группа дополнена

подстатьями 412

,

422

,

432

КОСГУ. Суммы снижения стоимости объектов основных средств, нематериальных активов, непроизведенных активов относятся теперь на

подстатьи 411

,

421

, а не

статьи 410

,

420

.

| Код статьи | Наименование статьи | Расходы, отражаемые по названной статье |

| 411 | «Амортизация основных средств» | Отражаются суммы снижения стоимости основных средств в результате их амортизации |

| 412 | «Обесценение основных средств» | Относятся суммы снижения экономических выгод и полезного потенциала, заключенных в объекте основных средств, возникающего в результате их обесценения |

| 421 | «Амортизация нематериальных активов» | Относятся суммы снижения стоимости нематериальных активов в результате их амортизации |

| 422 | «Обесценение нематериальных активов» | Относятся суммы снижения экономических выгод и полезного потенциала, заключенных в объекте нематериальных активов, возникающего в результате их обесценения |

| 432 | «Обесценение непроизведенных активов» | Относятся суммы снижения экономических выгод и полезного потенциала, заключенных в объекте непроизведенных активов, не связанного с изменением их справедливой стоимости в ходе их нормального использования, возникающего в результате обесценения |

* * *

В завершение консультации отметим, что изменения, внесенные Приказом № 255н в Указания № 65н, направлены на:

– детализацию доходов, получаемых учреждением в ходе осуществления своей деятельности. С целью установления источника получения доходов учреждениями статьи 120

,

130

,

140

,

180

КОСГУ дополнены подстатьями; – детализацию расходов, отнесенных учреждением к группе «Прочие расходы» (

статья 290

дополнена подстатьями, между которыми распределены расходы, относимые Указаниями № 65н в состав данной группы); – приведение их положений в соответствие требованиям федеральных стандартов, вступивших в силу 1 января 2021 года (документ дополнен

подстатьями 274

,

412

,

421

,

422, статьями 350

,

450

).

Сильвестрова Т., эксперт информационно-справочной системы «Аюдар Инфо»

Отправить другу