Главная — Статьи

Согласно пп. 8 п. 2 ст. 346.26 НК РФ под «вмененку» подпадает деятельность в сфере оказания услуг общественного питания через объекты общепита с залом обслуживания посетителей не более 150 кв. м. К таким объектам общественного питания на основании ст. 346.27 НК РФ как раз и относятся рестораны и кафе. Соответственно, если организация или индивидуальный предприниматель оказывают услуги общепита через ресторан или кафе, площадь зала обслуживания посетителей в котором не превышает 150 кв. м, то они могут перейти на уплату единого налога на вмененный доход.

Примечание. Организации и предприниматели, оказывающие услуги общепита, вставать на учет в качестве плательщика ЕНВД должны в налоговом органе по месту оказания таких услуг (п. 2 ст. 346.28 НК РФ).

Термины. Ресторан — предприятие общественного питания с широким ассортиментом блюд сложного изготовления, включая заказные и фирменные блюда и изделия, алкогольные, прохладительные, горячие и другие виды напитков, мучные кондитерские и булочные изделия, табачные изделия, покупные товары, с высоким уровнем обслуживания и, как правило, в сочетании с организацией отдыха и развлечений.

Кафе — предприятие общественного питания по организации питания и отдыха потребителей с предоставлением ограниченного по сравнению с рестораном ассортимента продукции общественного питания, реализующее фирменные, заказные блюда, изделия, алкогольные и безалкогольные напитки.

Об этом говорится в ст. 346.27 НК РФ и ГОСТ Р 50762-2007, утвержденном Приказом Ростехрегулирования от 27.12.2007 N 475-ст.

Однако для перехода на этот спецрежим выполнения только этого условия недостаточно. Существуют и другие. Во-первых, организация или индивидуальный предприниматель должны соответствовать требованиям п. 2.2 ст. 346.26 НК РФ. Во-вторых, в муниципальном районе, городском округе или в городе федерального значения, где расположен ресторан или кафе, в отношении указанного вида деятельности введена вмененка. В-третьих, услуги общественного питания признаются таковыми в целях уплаты единого налога на вмененный доход. В-четвертых, ресторан или кафе должны принадлежать организации или индивидуальному предпринимателю на праве собственности или быть переданы им в пользование по договору аренды или иному аналогичному договору (Письмо Минфина России от 20.03.2007 N 03-11-04/3/72 и Постановление ФАС Западно-Сибирского округа от 26.07.2007 N Ф04-5208/2007(36853-А81-29)).

Что понимается под услугами общественного питания?

В соответствии со ст. 346.27 НК РФ услугами общественного питания в целях уплаты единого налога на вмененный доход признаются услуги по изготовлению кулинарной продукции и (или) кондитерских изделий, созданию условий для потребления и (или) реализации готовой кулинарной продукции, кондитерских изделий и (или) покупных товаров, а также по проведению досуга. Услуги по производству и реализация пива, алкогольной продукции (спирта питьевого, водки, ликеро-водочных изделий, коньяков, вина и иной пищевой продукции с объемной долей этилового спирта более 1,5%, за исключением виноматериалов) к услугам общественного питания не относятся.

При этом, что следует понимать под кулинарной продукцией и кондитерскими изделиями, в гл. 26.3 НК РФ не указано. Значит, учитывая положения п. 1 ст. 11 НК РФ, обратимся к ГОСТ Р 50647-94 «Общественное питание. Термины и определения» и ГОСТ Р 53041-2008 «Изделия кондитерские и полуфабрикаты кондитерского производства. Термины и определения».

Примечание. ГОСТ Р 50647-94 и ГОСТ Р 53041-2008 утверждены соответственно Постановлением Госстандарта России от 21.02.1994 N 35 и Приказом Ростехрегулирования от 15.12.2008 N 402-ст.

В них сказано, что кулинарной продукцией признается совокупность блюд, кулинарных изделий и кулинарных полуфабрикатов, а кондитерским изделием — многокомпонентный пищевой продукт, готовый к употреблению, имеющий определенную заданную форму, полученный в результате технологической обработки основных видов сырья (сахара, муки, жиров, какао-продуктов), с добавлением или без пищевых ингредиентов, пищевых добавок и ароматизаторов. Кондитерские изделия подразделяют на следующие группы: шоколад, какао, сахаристые кондитерские изделия, мучные кондитерские изделия.

Таким образом, если в ресторане или в кафе посетителям реализуются кулинарная продукция и (или) кондитерские изделия, то в отношении указанного вида деятельности организация или индивидуальный предприниматель могут применять систему налогообложения в виде ЕНВД.

Вместе с тем стоит отметить, что для отнесения деятельности к услугам общественного питания осуществления одной реализации кулинарной продукции и (или) кондитерских изделий все же недостаточно. Необходимо также, чтобы выполнялось еще одно условие, а именно: в объекте общепита были созданы условия для потребления указанной продукции. Согласны с такой позицией не только контролирующие органы, но и судьи (Письма Минфина России от 01.07.2009 N 03-11-09/233, от 26.01.2009 N 03-11-06/3/10, от 21.07.2006 N 03-11-04/3/359 и Постановление ФАС Поволжского округа от 11.03.2009 по делу N А12-11657/2008).

Теперь рассмотрим несколько ситуаций, при которых могут возникнуть вопросы в выборе системы налогообложения.

Какое налогообложение выбрать для кафе: УСН или ЕНВД

Самыми популярными системами налогообложения в общепите являются УСН и ЕНВД. Суть их заключается в том, что это спецрежимы для малого и среднего бизнеса, которые могут использовать как ИП, так и ООО.

Преимущества данных режимов в упрощении ведения учёта, а также уменьшении количества уплачиваемых налогов. По спецрежимам уплате не полежат:

- налог на прибыль для ООО;

- НДФЛ (за себя), для ИП;

- налог на имущество организаций или физических лиц, используемое для предпринимательской деятельности (при условии, что объект недвижимости не находится в списке, по которому налог на имущество исчисляется от кадастровой стоимости);

- НДС.

Но необходимо помнить, что в отличие от ОСНО, при спецрежимах, владельцу придется осуществить обязательные платежи в бюджет, даже если кафе не имеет прибыли или работает в убыток, что, например, может встречаться в некоторые сезоны года. Помимо этого, уменьшение количества налогов не исключает их полностью, а оттого предприятие на УСН и ЕНВД, помимо фиксированных ставок, также осуществляет уплату:

- НДФЛ за сотрудников;

- страховые взносы, которые ранее уплачивались в ПФР, ФСС и ФФОМС (сбор всех взносов осуществляет ФНС);

- транспортный налог;

- земельный налог;

- налог на имущество, если в регионе, где находится кафе, действует закон о применении кадастровой стоимости в качестве базы для налогообложения

Теперь рассмотрим каждый из режимов более детально.

buh1

Если производство и реализация кулинарной продукции осуществляются в разных местах

Претензии со стороны контролирующих органов в данном случае хоть и имеют место, однако не являются обоснованными. Связано это с тем, что для признания деятельности услугами общепита гл. 26.3 НК РФ не установлено такое требование, как реализация кулинарной продукции и кондитерских изделий в том же месте, где они были произведены. Главное, чтобы указанная продукция продавалась через собственную сеть обслуживания (Постановление ФАС Западно-Сибирского округа от 30.03.2010 по делу N А27-10571/2009).

Таким образом, если кулинарная продукция и (или) кондитерские изделия реализуются через киоски, палатки и магазины (отделы) кулинарии, функционирующие при ресторане или кафе, то такая деятельность признается услугами общественного питания.

Особенности деятельности общественного питания

Согласно подп. 8, 9 п. 2 ст. 346.26 НК услуги общественного питания оказывают организации или ИП, имеющие торговые объекты, оборудованные надлежащим образом. Они могут иметь торговые залы или обходиться без них. К этой категории помещений и объектов относят множество заведений: рестораны, закусочные, кафетерии, кафе и некоторые другие.

К данной деятельности проявляет интерес не только ИФНС, но и специалисты санэпидемслужбы. Это связано с потреблением посетителями пищевых продуктов (приготовленных блюд, кулинарных и кондитерских изделий, напитков). Санитарные и другие требования к этим заведениям подробно описаны в ГОСТ 30389-2013. В нем оговорены не только требования к самим помещениям и прилегающей к ним территории, но и к отделке зданий и внутренних помещений, мебели, посуде и т. д. К элитным заведениям общепита относят рестораны. Они предлагают большой ассортимент эксклюзивных блюд, алкогольных и прохладительных напитков, различных кондитерских изделий, а также покупных товаров, в том числе табачных. Все это сочетается с высококачественным обслуживанием и организацией для посетителей отдыха и различного рода развлечений.

Если кафе (ресторан) доставляет свою продукцию клиентам

Сегодня многие рестораны (кафе) имеют небольшие залы и не могут обслуживать большое количество гостей. Поэтому наряду с приготовлением они часто осуществляют доставку готовых блюд. В связи с этим возникает вопрос: будет ли такая деятельность в целях гл. 26.3 НК РФ признаваться услугами общественного питания? Поскольку в данном случае не создаются условия для потребления изготовленной продукции непосредственно в объекте общепита, предпринимательская деятельность, связанная с доставкой потребителям готовых блюд, не соответствует понятию «услуги общественного питания», установленному ст. 346.27 НК РФ, и не может быть переведена на уплату ЕНВД. Операции, связанные с доставкой, должны облагаться налогами в рамках общей системы налогообложения либо УСН (Письма Минфина России от 10.12.2010 N 03-11-06/3/166, от 12.07.2010 N 03-11-06/3/101 и от 13.05.2010 N 03-11-11/133).

Кстати, также к услугам общественного питания в целях уплаты ЕНВД не будет относиться реализация кулинарной продукции на вынос, то есть без потребления указанной продукции на месте (Письмо Минфина России от 06.12.2006 N 03-11-04/3/528).

Продажа покупных товаров

В кафе и ресторанах, помимо продукции собственного производства, очень часто продаются покупные товары. К какому «вмененному» виду деятельности отнести такую продажу — к розничной торговле или услугам общественного питания? Президиум ВАС РФ в Постановлении от 23.06.2009 N 17123/08 указал, что продажа приобретенных продовольственных товаров в розницу через объект организации общественного питания является деятельностью по оказанию услуг общественного питания. А контролирующие органы к услугам общественного питания отнесли реализацию не только продовольственных, но и непродовольственных товаров. Так, например, в Письмах от 24.03.2008 N 03-11-04/3/148 и от 22.05.2007 N 03-11-04/3/170 Минфин России указал, что реализация через объекты общепита покупных сигарет и зажигалок относится к услугам общественного питания и может переводиться на уплату ЕНВД.

Заметим, если приобретенные для последующей реализации готовые к употреблению безалкогольные напитки и коктейли (молочные, кисломолочные, сквашенные, фруктовые и др.) в упаковке и расфасовке изготовителя реализуются через объекты розничной торговли, то данная предпринимательская деятельность в целях уплаты ЕНВД является розничной торговлей (Письмо Минфина России от 17.12.2009 N 03-11-09/403).

Оплата услуг ресторанов и кафе при условии ЕНВД

Налоговый кодекс РФ не ограничивает формы оплаты услуг организаций общественного питания, применяющих ЕДВН. Это может быть как наличный расчет, так и через счет в банке. Услуги могут предоставляться как физическим лицам, так и юридическим. В случае, когда услуга предоставляется юридическому лицу, порядок ее оплаты предопределяется условиями, зафиксированными в договоре, заключенным между рестораном (кафе) и заказчиком. Кроме того, условие необходимости применения контрольно-кассового аппарата для кафе и ресторанов, выбравших систему ЕДВН, не осуществляющих реализацию крепких алкогольных напитков, не является обязательной. В обязанность организации общепита в этом случае входит предоставление покупателю чека, подтверждающего оплату и оказание ему услуг.

Продажа алкогольной продукции

Как известно, реализуя алкогольную продукцию на территории РФ, компаниям следует руководствоваться нормами Федерального закона от 22.11.1995 N 171-ФЗ «О государственном регулировании производства и оборота этилового спирта, алкогольной и спиртосодержащей продукции» и Правилами продажи отдельных видов товаров, утвержденными Постановлением Правительства РФ от 19.01.1998 N 55.

Исходя из них, документы на алкогольную продукцию (товарно-транспортные накладные и справки к ним, сертификаты соответствия и удостоверения качества) должны находиться непосредственно в торговой точке. Продавцу необходимо быть готовым предъявить их по первому требованию покупателя или контролирующего органа. Об этом свидетельствует и судебная практика (Постановление ФАС Волго-Вятского округа от 12.01.2010 по делу N А29-11272/2008).

Что касается «вмененного» общепита, то к нему относится реализация в ресторанах и кафе только покупных алкогольных напитков и пива как в упаковке и расфасовке изготовителя, так и без нее (Письма Минфина России от 30.07.2009 N 03-11-06/3/199, от 16.06.2008 N 03-11-04/3/275 и от 17.12.2007 N 03-11-04/3/497). Подробнее о налогообложении реализации алкогольной продукции смотрите в табл. 1.

Таблица 1. Налогообложение реализации алкогольной продукции

| Вид деятельности | Система налогообложения |

| Производство алкогольной продукции и пива и их последующая реализация через объект общественного питания | Данный вид деятельности не является ни услугами общественного питания, ни розничной торговлей в целях уплаты ЕНВД, поэтому с полученных доходов нужно платить налоги в рамках общей системы или УСН |

| Реализация алкогольной продукции и пива собственного производства через розничную торговую сеть | |

| Реализация через объект общественного питания покупных алкогольной продукции и пива | Данный вид деятельности относится к «вмененным» услугам общественного питания |

| Реализация через розничную торговую сеть покупных алкогольной продукции и пива | Данный вид деятельности относится к «вмененной» розничной торговле |

V. Ответственность

Зав. производством несет ответственность за:

- Качество приготовляемых блюд, соответствие нормам выхода блюд.

- Соответствие приготовляемых блюд органолептическим стандартам и стандартам оформления.

- Соблюдение санитарно-гигиенических норм, норм техники безопасности, пожаробезопасное™.

- Материальную ответственность за сохранность оборудования и инвентаря, продуктов, готовой продукции.

- Правильность и своевременность документирования технологических процессов, за поступление и реализацию продукции производства.

- Своевременное и добросовестное выполнение работниками должностных обязанностей. В случае возникновения ситуации, влекущей за собой нарушение Уголовного кодекса РФ, зав. п-роизводством несет ответственность в рамках УК РФ.

Менеджер по персоналу является специалистом по работе с коллективом, человеком гибким и ответственным, способным к обучению ипринимающим участие в работе ресторана в целом, умеющим построить систему приоритетов в решении сложных ситуаций, ориентированным на успех и постоянный профессиональный рост.

Менеджер по персоналу является ответственным за делопроизводство. Он осуществляет обработку поступающих документов, доводит до персонала приказыи распоряжения, регистрирует, учитывает и хранит документы поперсоналу, доводит До сведения сотрудников инструкции и указания, осуществляет контроль исполне-

ния инструкции, передает документы конкретным исполнителям.

Перечень обязательных к исполнению документов по персоналу включает:

- личные дела сотрудниковресторана;

- личныекарточки(формаТ-2);

- трудовые книжки;

- медицинские книжки;

- приказы по кадровым вопросам;

- план повышения квалификации;

- данныепотекучестикадров;

- графикотпусков;

- списокрезерва;

- штатноерасписаниесучетомвакансий;

- табелиучетарабочего времени;

- трудовые договоры (контракты);

- графикпроведения аттестацииработников ресторана;

- должностные инструывлигдабогников ресторана;

- правила внугреннегораспорядка;

- журналы регистрации трудовых и медицинских книжек, пропусков, выданных справок.

Менеджер зала обеспечивает работу по эффективному и культурному обслуживанию посетителей, созданию для них комфортных условий. Осуществляет контроль за сохранностью материальных ценностей. Консультирует посетителей по вопросам наличия имеющихся услуг. Принимает меры к предотвращению и ликвидации конфликтных ситуаций.

Рассматривает претензии, связанные с неудовлетворительным обслуживанием посетителей, ипроюдитсхютветсгвующиеорганизационно-техни’кские мероприятия. Осуществляет контроль за рациональным оформлением помещений, следит за обновлением и состояниемрекламы в помещениях и на здании. Обеспечивает чистоту и порядок в помещениях и на прилегающих к ним или зданию территориях.

^еры к их ликвидации. Осуществляет контроль за исполнениемработниками ука-занийруководства организации.

https://www.youtube.com/watch?v=ytcreatorsru

«Утверждаю»

Директор ф.и.о.

Должностная инструкция Подразделение: зал

Должность: менеджер зала

/. Общие положения.

- Менеджер зала непосредственно подчинен директору ресторана.

- В своей работе руководствуется инструкциями и правилами, определяющими работу ресторана, Правилами внутреннего трудового распорядка, распоряжениями и указаниями директора и настоящей должностной Инструкцией.

- Назначается на должность и освобождается от занимаемой должности директоромресторана.

- Является организатором и распорядителем работы в залахресторана. Ему подчиняются официанты, мойщицы—сборщицы посуды.

- Должен иметь среднее специальное или высшее образование, опытрабо-ты в предприятиях общественного питания, владеть одним из иностранных языков.

П. Обязанности

26. Заказ ЛЬ 2095.

401

1. Своевременно обеспечивать подготовку залов ресторана к рабо те, для чего:

- проверить состояние оборудования и мебели торговых залов;

- осмотреть внешний вид обслуживающего персонала;

- провести расстановку официантов в залах с учетом их практических навыков и знаний;

- провести необходимый инструктаж официантов смены о порядке и формах обслуживания посетителей на текущий день;

- встречать посетителей ресторана, приглашать их к столу и в случае отсутствия в данный момент официантов принять заказ или поручить принять заказ другому официанту;

- Знать план товарооборота по торговому залу и обеспечивать его выполнение.

- Осуществлять контроль за соблюдением официантами правил подачи блюд, напитков, качеством обслуживания. Не допускать злоупотребления посетителями спиртными напитками.

- Оказывать практическую помощь в работе официантам, давать им необходимые рекомендации по обслуживанию посетителей.

- Осуществлять контроль за правильностью расчетов с посетителями и своевременную сдачу гарантийных писем по безналичному расчету в бухгалтерию. Подписывать счета официантам.

- Составлятьменюдлябанкетов,предюрительносогласовываяихсзаве-дующим производством или его заместителем.

- Проверять наличие блюд и напитков, включенных в меню, до конца рабочего дня

- Немедленнорешатьвогфосыповозникаюшимконфликтньмсшуациям в торговых залах. Заявленияи пожеланияпосетителейпо вопросам обслуживания догюдитьдосведения директора ресторана.

- Принимать участие в организацииработыпо повышению деловой квалификации официантоа Постоянно проюдитьвоспитательнуюработус

Предлагаем ознакомиться: Заполненный образец договора проката различных предметов

персоналом торговых залов, направленную на укрепление трудовой и произюдственной дисциплины, обеспечение вь1сокой культуры обслуживания.

- Хорошо знать должностные инструкции работников торговых залов.

- Следить за соблюдением сотрудниками залов правил техники безопасности, санитарнькнормипротивопожарныхмероприятий.

- Ежедневно до начала иокончанияработыподписывать кассовую ленту и проверять кассовые счетчики, участвовать в передаче смены кассиров и подписывать акт их передачи.

- После закрытия ресторана проследить за сдачей официантами в кассу авансовых сумм и выручки за данный день, за сдачей в сервизную посуды и приборов, за своевременным уходом всего обслуживающего персонала.

- Ежемесячно составлять график выхода на работу работников зала, вести табель учета отработанного времени.

III. Права

https://www.youtube.com/watch?v=ytpolicyandsafetyru

Менеджер зала имеет право:

- Принимать участие в подборе кадров для работы в торговых залах ресторана.

- Отстранять от работы официантов, буфетчиц и других сотрудников торговых залов, одетых не по установленной форме и имеющих неопрятный вид.

- Осуществлятьконтгхзльзаотпускомиоформлениемготовыхблюдспро-изводства, требовать замены некачественно приготовленных блюд.

- Требоютьотпосетителейресторанаоэблюденияустановленныхправил поведения впредприятиях общественного питания, не допускатьврес-торан лиц в нетрезвом виде, загрязненной одежде, одеты в спортивные костюмы, пижамы, халатыит.п.

- Вносить предложения по улучшению организацииработы, по улучшению условий труда сотрудников, их поощрению или наложению дисциплинарных взысканий.

IV.Ответственность

26*

403

Менеджер зала несет ответственность:

- заповедение персонала торговых залов, качество обслуживания посети_ телей в залах ресторана;

- за невыполнение своих обязанностей, перечисленных в настоящей должностной Инструкции, а также распоряжений директора ресторана;

- забойпсюудь1,порчуимуществаресторана,причиненнь1евовремярабо-ты, за неправильное хранение и эксплуатацию материальных ценностей

- занесс^людениесотрущикамиресгсранасанитарнькипротивопожар-ных правил, правил техники безопасностииПравилвнугреннего трудового распорядка ресторана.

Бар-менеджер должен иметь профессиональную подготовку, знать основы Трудового законодательства, положения Закона Российской Федерации «О защите прав потребителей», отраслевые руководящие документы, касающиеся его профессиональной деятельности, в том числе по сертификации услуг и лицензированию отдельных видов деятельности (реализации алкогольнойпродукцииидр.).

Он несет счБетственнсс1ъзаподготовкусагйкобслужишнию,сс^людениережима работы предприятия, за поддержание в баре надлежащего порядка. Бар-менеджер должен знать и соблюдать правила обслуживания потребителей за барной стойкой и в зале готовыми к потреблению алкогольными напитками, кондитерскими и другими изделиями.

Он должен знать основные товароведные, технологические, санитарные показатели качества продуктов питания, напитков и правила их подачи. Уметь оформлять витрину и барную стойку. Получать продукцию с производства, , напитки со склада и осуществлять кратковременное хранение их с учетом темпера-турногоглжимаидоггустимьксроковреализации Соблюдать правила санитарии, гигиены и пожарной безопасности Уметь эксплуатировать механическое, тепловое, холодильное оборудование, контрольно-кассовые машины, музыкальную аппаратуру.

Подбирать посуду, инвентарьиинструментыдляприготовленияипода-чи смешанных напитков, коктейлей. Знать технологию приготовления напитков «микс», коктейлей-аперитивов, коктейлей-диджестивов, правила их оформления и составления технологических карт. Отпускать холодные и горячие закуски, по-купныетовары.

Осуществлять встречу посетителей, ознакомление их с картой вин и коктейлей бара. Организовать работу барменов, проводить тренинг с барменами по изучению рецептур и технологии приготовления коктейлей, а также знакомить ихсметодамиработыс использованием классических приемов и флеринга. Осуществлять контроль за работой барменов.

Бар-менеджер должен знать и соблюдать правила международного этикета, технику и специфику обслуживания иностранных туристов. Владеть иностранным языком в пределах разговорного минимума и профессиональной терминологией. Вести учет поступающих в бартоваров, обеспечивать своевременное составление и сдачу товарного отчета барменами. Осуществ-

Изготовление коктейлей и безалкогольных напитков

Изготовление и реализация безалкогольных напитков и коктейлей, кроме фитококтейлей, полученных путем смешивания соответствующих ингредиентов непосредственно перед употреблением в ресторанах и кафе, относятся к услугам общественного питания и облагаются в рамках системы налогообложения в виде ЕНВД.

Так, свежевыжатые соки производятся посредством механической кулинарной обработки плодов и фруктов для придания им новых свойств, что делает их пригодными для употребления в пищу в виде напитков. Если в последующем эти соки реализуются через объекты общественного питания, то такая деятельность признается услугами общественного питания и переводится на уплату ЕНВД (Письмо Минфина России от 28.04.2007 N 03-11-05/85).

А вот приготовление чаев, фитококтейлей, настоев, отваров и других безалкогольных напитков растительного происхождения, употребляемых посетителями как укрепляющие медицинские лекарственные средства, по мнению Минфина России, не относится к услугам общественного питания (Письмо от 17.12.2009 N 03-11-09/403). Связано это с тем, что в соответствии с Общероссийским классификатором видов экономической деятельности, продукции и услуг (ОКДП) изготовление и потребление напитков с применением лекарственного растительного сырья относятся к услугам фитотерапии (код 8512503), которые должны предоставляться поликлиниками и частными врачами.

Примечание. ОКДП утвержден Постановлением Госстандарта России от 06.08.1993 N 17.

Облагаться налогами в рамках общего режима или упрощенной системы налогообложения будет также и реализация кислородных коктейлей. Поясним почему. Согласно Приложению N 1 к Номенклатурному классификатору изделий медицинского назначения и медицинской техники (медицинских изделий), утвержденному Приказом Росздравнадзора от 09.11.2007 N 3731-Пр/07, для приготовления кислородных коктейлей используется специальное медицинское оборудование, а именно аппарат для приготовления синглетно-кислородных смесей (коктейлей) (код 168 4408). Кроме того, Государственным реестром лекарственных средств Росздравнадзора определены назначения употребления и рецептура кислородного коктейля. Таким образом, кислородный коктейль признается лекарственным средством.

Организация досуга в кафе

Очень часто услуги ресторанов и кафе включают в себя деятельность по организации досуга посетителей. А что относится к услугам досуга в целях уплаты единого налога на вмененный доход? Обратимся к Общероссийскому классификатору услуг населению ОК 002-93, утвержденному Постановлением Госстандарта России от 28.06.1993 N 163. Согласно его положениям к услугам досуга относятся организация музыкального обслуживания, проведение концертов, программ варьете и видеопрограмм, предоставление газет, журналов, настольных игр, игровых автоматов, бильярда. Аналогичного мнения придерживается финансовое ведомство (Письмо Минфина России от 31.08.2006 N 03-11-04/3/399).

Примечание. Организация досуга не является обязательным критерием для отнесения ресторанов и кафе к плательщикам ЕНВД.

Возьмите на заметку. Плата за публичное исполнение музыкальных произведений

Итак, рестораны и кафе наряду с услугами питания могут оказывать услуги по проведению досуга своих посетителей. Причем применительно к ресторанам и кафе класса «люкс», наличие эстрады в которых является обязательным требованием, живая музыка не может быть отделена от услуг общественного питания (ГОСТ Р 50762-2007 «Услуги общественного питания. Классификация предприятий общественного питания» утвержден Приказом Ростехрегулирования от 27.12.2007 N 475-ст). Поэтому взимание отдельной платы за живую музыку в этих объектах общепита неправомерно.

Стоит заметить, что и в других ресторанах и кафе взимание платы за живую музыку является прямым нарушением п. 2 ст. 16 Закона РФ от 07.02.1992 N 2300-1 «О защите прав потребителей», так как возможность воспользоваться услугами общественного питания (заказ блюд) ставится в зависимость от оплаты живой музыки.

Дополнительная плата может взиматься только за те услуги, от которых потребитель может уклониться, не отказываясь при этом от услуг общественного питания. Поэтому при взимании дополнительной платы за публичное исполнение музыкальных произведений в случае отказа посетителя оплачивать данную услугу ему необходимо предложить другой зал для потребления заказанной продукции.

Однако для признания деятельности по организации досуга услугами общепита недостаточно только оказания вышеуказанных услуг. Необходимо также учитывать то, где создаются для этого условия (табл. 2).

Таблица 2. Применение ЕНВД в отношении деятельности по организации досуга

| Особенности помещения для проведения досуга | Вид деятельности | Система налогообложения |

| Помещение для проведения досуга конструктивно обособлено от зала обслуживания посетителей | Деятельность по обеспечению досуга рассматривается как самостоятельный вид предпринимательской деятельности | Доходы, полученные от осуществления указанной деятельности, должны облагаться налогами в рамках общего режима или УСН |

| Посетители объекта общественного питания могут проходить с закусками и (или) напитками в помещения для проведения досуга либо в этих помещениях стоят столики для обслуживания | Деятельность по обеспечению досуга рассматривается как сопутствующая услугам общественного питания | Деятельность по организации досуга посетителей в данном случае признается «вмененными» услугами общественного питания |

Налог на прибыль в организациях общественного питания

С момента введения в действие главы 25 Налогового кодекса Российской Федерации (далее НК РФ) «Налог на прибыль организаций» все хозяйствующие субъекты, являющиеся плательщиками налога на прибыль, рассчитывают этот налог по правилам налогового учета, и организации общественного питания не являются исключением. Но нужно отметить, что с точки зрения налогообложения прибыли сфера общественного питания остается не урегулированной по очень многим моментам.

Мы уже не раз отмечали, что вступившая в силу глава 25 НК РФ отменила Положение о составе затрат №552, на основании которого разрабатывались отраслевые нормы и рекомендации по формированию себестоимости товаров (работ, услуг). А раз базовый документ утратил силу, то, естественно, утратили силу и отраслевые документы, разработанные на его основе.

Однако, в апреле 2002 года Министерство финансов Российской Федерации фактически разрешило организациям, до момента появления новых отраслевых рекомендаций по вопросам организации учета затрат на производство и калькулирования себестоимости продукции (товаров, работ, услуг), использовать «старые» Методики, в части не противоречащей существующему бухгалтерскому законодательству (Письмо Минфина Российской Федерации от 29 апреля 2002 года №16-00-13/03 «О применении нормативных документов, регулирующих вопросы учета затрат на производство и калькулирования себестоимости продукции (работ, услуг)».

Данное решение компетентного ведомства основывалось на том, что современное бухгалтерское законодательство не уделяет должного внимания вопросам исчисления себестоимости продукции, которая во многом зависит именно от состава и размеров учтенных затрат на производство, исходя из отраслевых особенностей.

Обратите внимание!

Однако данное разрешение касалось исключительно бухгалтерского учета, к вопросам налогообложения оно не имеет никакого отношения.

При исчислении налогооблагаемой прибыли организации общественного питания обязаны руководствоваться только действующим налоговым законодательством, а именно главой 25 «Налог на прибыль организаций».

Вспомним, что подавляющее большинство предприятий общественного питания в бухгалтерском учете ведут учет сырья по продажным ценам, включающим торговую наценку. Для целей налогообложения же такой метод учета сырья и товаров вообще не предусмотрен. Что имеем в результате?

Получается, что те организации, которые ведут учет ТМЦ в бухгалтерском учете по продажным ценам, в целях налогового учета должны их учитывать по покупной стоимости, что фактически, предполагает двойной учет операций по их движению.

Таким образом, отметим, что те организации общественного питания, которые ведут учет продуктов (сырья) и товаров, предназначенных для перепродажи, по покупным ценам, сегодня находятся в более выгодной позиции, по сравнению с организациями общественного питания, которые осуществляют учет продуктов (сырья) и товаров по продажным ценам с учетом торговой наценки.

На протяжении всей книги, мы отмечали, что любой бухгалтер стремиться сблизить данные бухгалтерского и налогового учета, так как это значительно облегчает работу бухгалтерии. И хоть сделать это удается далеко не всегда, в отношении учета продуктов (сырья) и товаров есть такой вариант – это учет именно по покупной цене.

Согласно пункту 2 статьи 254 НК РФ:

Стоимость материально-производственных запасов, включаемых в материальные расходы, определяется исходя из цен их приобретения (без учета налога на добавленную стоимость и акцизов, за исключением случаев, предусмотренных настоящим Кодексом), включая комиссионные вознаграждения, уплачиваемые посредническим организациям, ввозные таможенные пошлины и сборы, расходы на транспортировку и иные затраты, связанные с приобретением материально-производственных запасов.

Как видим этот принцип, практически совпадает с правилами формирования фактической себестоимости ТМЦ в бухгалтерском учете.

Теперь остановимся на методах списания продуктов (сырья) и товаров в производство и на реализацию. В отношении списания ТМЦ (при использовании покупных цен) методы так же совпадают. Напомним, что в бухгалтерском учете предусмотрены методы списания: по средней цене, ЛИФО, ФИФО и по стоимости единицы (пункт 16 ПБУ 5/01)).

Налоговый учет предполагает то же самое. Это следует из пункта 8 статьи 254 НК РФ:

«При определении размера материальных расходов при списании сырья и материалов, используемых при производстве (изготовлении) товаров (выполнении работ, оказании услуг), в соответствии с принятой организацией учетной политикой для целей налогообложения применяется один из следующих методов оценки указанного сырья и материалов:

- метод оценки по стоимости единицы запасов;

- метод оценки по средней стоимости;

- метод оценки по стоимости первых по времени приобретений (ФИФО);

- метод оценки по стоимости последних по времени приобретений (ЛИФО).»

Те же организации общественного питания, которые ведут учет по продажным ценам, в бухгалтерском учете определяют величину торговой наценки, приходящуюся на реализованную продукцию общепита и товары, расчетом реализованного наложения. Рассматривая вопросы бухгалтерского учета, мы на примере показывали, как производится подобный расчет.

В налоговом же учете такого метода списания материальных расходов, использованных в производстве, не предусмотрено.

Есть еще один момент, на который следует обратить внимание при налогообложении. В бухгалтерском учете учет сырья и товаров может производиться с использованием счетов 15 и 16, порядок отражения операций в учете с использованием данных счетов, мы также достаточно подробно рассматривали.

Налоговый же учет не предполагает такого учета. Для целей налогового учета в соответствии с пунктом 2 статьи 254 все расходы, связанные с приобретением материально-производственных запасов (продуктов) включаются в их покупную стоимость.

Рассматривая вопросы налогообложения, следует обратить внимание на то что, подразумевается под понятием прибыли в главе 25 НК РФ. В соответствии со статьей 247 НК РФ прибылью признается разница между доходами и расходами налогоплательщика, которые определяются в соответствии с требованиями статьи 25 НК РФ.

В налоговом учете признаются:

- доходы (расходы) от реализации товаров (работ, услуг) и имущественных прав;

- внереализационные доходы (расходы);

- доходы (расходы), не учитываемые в целях налогообложения.

Нужно отметить, что принципиальное отличие налогового учета от бухгалтерского, состоит в том, что налоговый учет делит расходы, осуществленные налогоплательщиком на прямые и косвенные.

В связи с таким делением существует некоторая особенность формирования расходов организаций общественного питания. Напомним, что помимо реализации собственной продукции организации общепита перепродают покупные товары.

К организациям, осуществляющим торговую деятельность, налоговое законодательство предъявляет специальные требования, установленные статьей 320 НК РФ:

Налогоплательщики, осуществляющие оптовую, мелкооптовую и розничную торговлю, формируют расходы на реализацию (далее в настоящей статье — издержки обращения) с учетом следующих особенностей.

В течение текущего месяца издержки обращения формируются в соответствии с настоящей главой. При этом в сумму издержек обращения включаются также расходы налогоплательщика — покупателя товаров на доставку этих товаров, складские расходы и иные расходы текущего месяца, связанные с приобретением, если они не учтены в стоимости приобретения товаров, и реализацией этих товаров. К издержкам обращения не относится стоимость приобретения товаров по цене, установленной условиями договора. При этом налогоплательщик имеет право сформировать стоимость приобретения товаров с учетом расходов, связанных с приобретением этих товаров. Указанная стоимость товаров учитывается при их реализации в соответствии с подпунктом 3 пункта 1 статьи 268 настоящего Кодекса. Стоимость приобретения товаров, отгруженных, но не реализованных на конец месяца, не включается налогоплательщиком в состав расходов, связанных с производством и реализацией, до момента их реализации. Порядок формирования стоимости приобретения товаров определяется налогоплательщиком в учетной политике для целей налогообложения и применяется в течение не менее двух налоговых периодов.

Расходы текущего месяца разделяются на прямые и косвенные. К прямым расходам относятся стоимость приобретения товаров, реализованных в данном отчетном (налоговом) периоде, и суммы расходов на доставку (транспортные расходы) покупных товаров до склада налогоплательщика — покупателя товаров в случае, если эти расходы не включены в цену приобретения указанных товаров. Все остальные расходы, за исключением внереализационных расходов, определяемых в соответствии со статьей 265 настоящего Кодекса, осуществленные в текущем месяце, признаются косвенными расходами и уменьшают доходы от реализации текущего месяца. Сумма прямых расходов в части транспортных расходов, относящаяся к остаткам нереализованных товаров, определяется по среднему проценту за текущий месяц с учетом переходящего остатка на начало месяца в следующем порядке:

1) определяется сумма прямых расходов, приходящихся на остаток нереализованных товаров на начало месяца и осуществленных в текущем месяце;

2) определяется стоимость приобретения товаров, реализованных в текущем месяце, и стоимость приобретения остатка нереализованных товаров на конец месяца;

3) рассчитывается средний процент как отношение суммы прямых расходов (пункт 1 настоящей части) к стоимости товаров (пункт 2 настоящей части);

4) определяется сумма прямых расходов, относящаяся к остатку нереализованных товаров, как произведение среднего процента и стоимости остатка товаров на конец месяца.

Изменения, внесенные пунктом 43 статьи 1 Закона №58-ФЗ с 1 января 2005 года уточняют технологию определения расходов по торговым операциям. Теперь налогоплательщик имеет право сформировать стоимость приобретения товаров с учетом расходов, связанных с приобретением этих товаров и утверждение налоговых органов о том, что учесть расходы, указанные в статье 264 НК РФ (например, ввозные таможенные пошлины) нельзя, лишает налогоплательщика его законных прав, но пока эта точка зрения не изменилась.

Порядок формирования стоимости приобретения товаров определяется налогоплательщиком в учетной политике и подлежит применению в течение не менее двух налоговых периодов.

Сумма прямых расходов, относящаяся к остаткам нереализованных товаров, определяется по среднему проценту за текущий месяц с учетом переходящего остатка на начало месяца с 1 января 2005 года исключительно в части транспортных расходов. К стоимости приобретения товаров средний процент теперь вообще не применим.

Все остальные расходы, за исключением, внереализационных, определяемых в соответствии со статьей 265 НК РФ признаются косвенными.

Заметим, что приведенный в статье порядок расчета транспортных расходов аналогичен такому расчету для целей бухгалтерского учета (мы уже касались этой темы, рассматривая вопросы, связанные с постановкой товаров на учет).

Напомним, что под прибылью в налоговом законодательстве понимается: полученные доходы минус осуществленные расходы. Понятие расхода установлено статьей 252 НК РФ:

«Расходами признаются обоснованные и документально подтвержденные затраты (а в случаях, предусмотренных статьей 265 настоящего Кодекса, убытки), осуществленные (понесенные) налогоплательщиком.

Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме.

Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством Российской Федерации, либо документами, оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы, и (или) документами, косвенно подтверждающими произведенные расходы (в том числе таможенной декларацией, приказом о командировке, проездными документами, отчетом о выполненной работе в соответствии с договором). Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством Российской Федерации. Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.»

Прочитайте внимательно положения данной статьи. Ведь, по сути это означает, что организация, при исчислении налога на прибыль, может учесть чуть ли не все осуществленные ею затраты. Главное требование законодательства, затраты должны быть обоснованными – экономически оправданными, направленными на получение дохода и документально подтвержденными. Считаете Вы, что нормальная производственная деятельность Вашей организации не может осуществляться без того или иного вида затрат, обоснуйте необходимость их осуществления, документально подтвердите и смело ставьте их в расходы. Вряд ли работники налогового органа будут оспаривать Ваше решение, в отношении осуществленных затрат, если организация будет подходить к этому вопросу именно с такой точки зрения. Даже если это и произойдет и придется обращаться в судебные инстанции, наверняка, судебный орган Вас поддержит, так как именно такая позиция заложена в законе.

Рассматривая порядок исчисления налога на прибыль, нельзя не остановиться на важнейшем аспекте — моменте признания выручки.

Налоговое законодательство вводит два метода учета доходов и расходов для целей налогообложения: метод начисления и кассовый метод. В зависимости от применяемого организацией метода зависит момент признания доходов и расходов при расчете налогооблагаемой прибыли.

Посмотрим, как трактует НК РФ оба эти понятия.

МЕТОД НАЧИСЛЕНИЯ

По общему правилу все налогоплательщики при исчислении налога на прибыль применяют при учете доходов и расходов метод начисления.

При этом методе доходы признаются в том отчетном (налоговом) периоде, в котором они имели место, независимо от фактического поступления денежных средств, иного имущества (работ, услуг) и (или) имущественных прав (метод начисления).

Что касается внереализационных доходов, то при методе начисления даты их признания для налогообложения прибыли устанавливает пункт 4 статьи 271 НК РФ.

Порядок признания расходов, связанных с реализацией товаров включающий в себя материальные расходы, расходы на оплату труда, суммы начисленной амортизации и прочие расходы установлен статьей 272 НК РФ.

Прочие расходы уменьшают налогооблагаемую прибыль того отчетного периода, в котором предприятие фактически понесло их, независимо от времени их оплаты. Значит, дата принятия большинства расходов для исчисления налога на прибыль – это день, когда они начислены. Исключение составляют расходы по обязательному и добровольному страхованию – их принимают для целей налогообложения прибыли в момент выплаты страховых взносов. Однако если условиями договора страхования предусмотрено перечисление взноса разовым платежом, то страховку распределяют равномерно в течение всего срока действия договора.

Глава 25 Налогового Кодекса не устанавливает жесткого регламентирования, какие именно расходы предприятий должны быть учтены в целях налогообложения прибыли. Следовательно, уменьшать налогооблагаемую базу по налогу на прибыль могут любые расходы, которые экономически обоснованы и документально подтверждены (за исключением указанных в статье 270 НК РФ).

КАССОВЫЙ МЕТОД

Порядок учета доходов и расходов при кассовом методе установлен статьей 273 НК РФ.

Кассовый метод связывает момент возникновения доходов и расходов с фактическим поступлением (выбытием) денежных средств и (или) иного имущества (имущественных прав).

Организации имеют право на определение даты получения дохода (осуществления расхода) по кассовому методу, если в среднем за предыдущие четыре квартала сумма выручки от реализации товаров (работ, услуг) этих организаций без учета налога на добавленную стоимость не превысила одного миллиона рублей за каждый квартал.

Принимая решение о применении кассового метода, налогоплательщику целесообразно оценить риски негативных последствий его применения. Указанные риски связаны с тем, что при превышении предельного размера выручки, налогоплательщику необходимо будет внести изменения в налоговый учет с начала года. При игнорировании этой обязанности, у налогоплательщика может возникнуть недоимка по налогу, что в свою очередь приведет к начислению пеней и штрафов.

Пример.

(суммы указаны без учета НДС).

Допустим, выручка налогоплательщика от реализации товаров (работ, услуг) в 2005 году составила:

за I квартал – 1300 000 рублей;

за II квартал – 720 000 рублей;

за III квартал – 900 000 рублей;

за IV квартал – 900 000 рублей.

В среднем выручка за каждый квартал 2005 года составила 955 000 рублей ((1300 000 + 720 000 + 900 000 + 900 000)/4), то есть не превысила 1 млн. рублей. Это позволило налогоплательщику с 1 января 2006 года применять кассовый метод определения доходов и расходов.

Предположим, что выручка налогоплательщика от реализации товаров (работ, услуг) составила в 2006 году.

За I квартал –1080 000 рублей;

за II квартал – 900 000 рублей;

за III квартал – 1320 000 рублей;

за IV квартал –700 000 рублей.

Тогда по состоянию на 1 апреля 2006 года:

II + III + IV (2005) + I (2006) = 720 000 + 900 000 + 900 000 + 1080 000 = 3600 000 – налогоплательщик может применять кассовый метод, так как средняя сумма выручки 3600 000/4=900 000 рублей;

по состоянию на 1 июля 2006 года:

III + IV (2005) + I + II (2006) = 900 000 + 900 000 + 1080 000 + 900 000 = 3780 000 – налогоплательщик может применять кассовый метод, так как средняя сумма выручки 3780 000/4=945 000 рублей;

по состоянию на 1 октября 2006 года:

IV (2005) + I + II + III (2006) = 900 000 + 1080 000 + 900 000 + 1320 000 = 4 200 000 рублей — налогоплательщик не вправе применять кассовый метод, так как средняя сумма выручки за четыре предыдущих квартала превысила предельный размер (4200 000/4=1050 000 рублей) и налогоплательщик обязан пересчитать доходы и расходы по методу начисления с 1 января 2006 года.

Внимание!

В состав доходов при кассовом методе включаются суммы поступившей предварительной оплаты товаров (работ, услуг).

Исходя из всего вышеизложенного, можно сделать вывод, что действующее законодательство о налогах и сборах связывает дату возникновения дохода в целях налогообложения с датой реализации товаров (работ, услуг, имущественных прав).

Справедливости ради, отметим, что кассовый метод используется организациями достаточно редко, основная масса субъектов хозяйственной деятельности работает по методу начисления.

Налоговой базой по налогу на прибыль признается денежное выражение прибыли, подлежащей налогообложению, при этом доходы и расходы также учитываются в денежной форме.

При определении налогооблагаемой базы, налогооблагаемая прибыль предприятия определяется нарастающим итогом с начала налогового периода (по прибыли он составляет календарный год). В случае, если в отчетном периоде получен убыток, то налогооблагаемая база будет равна нулю.

Причем Налоговый Кодекс позволяет перенести полученный убыток на будущее. Такую возможность налогоплательщику предоставляет статья 283 НК РФ.

Начиная с 2006 года, совокупная сумма переносимого убытка, предусмотренного пунктом 2 статьи 283 НК РФ, ни в каком отчетном (налоговом) периоде не может превышать 50 процентов налоговой базы, а с 1 января 2007 года и всю сумму убытков.

Налоговая ставка по налогу на прибыль, устанавливаемая налоговым законодательством, определяется в размере 24% (за исключением пунктов 2-5 статьи 284 НК РФ).

С момента вступления в силу поправок, внесенных в Налоговый Кодекс Федеральным законом от 29 июля 2004 года №95-ФЗ, то есть с 1 января 2005 года. Налогоплательщик распределяет налог на прибыль следующим образом:

6,5 % — в федеральный бюджет; 17,5% — в бюджеты субъектов Федерации. Налоговым периодом признается календарный год, отчетными периодами — первый квартал, полугодие, девять месяцев.

Налог определяется как соответствующая налоговой ставке процентная доля налоговой базы:

НП = НБ х24%

По итогам каждого отчетного периода исчисляется сумма квартального авансового платежа исходя из ставки налога и прибыли, полученной налогоплательщиком и подлежащей налогообложению, рассчитанной с начала налогового периода до окончания первого квартала, полугодия и так далее. Сумма квартальных авансовых платежей определяется с учетом ранее начисленных.

Налогоплательщики могут перейти на исчисление ежемесячных авансовых платежей исходя из фактически полученной прибыли.

Авансовые платежи по налогу на прибыль уплачиваются в соответствии с порядком, установленным статьей 287 НК РФ.

Налогоплательщики в обязательном порядке предоставляют в налоговый орган декларацию по прибыли за отчетный период, не позднее 28 дней со дня окончания соответствующего отчетного периода (по итогам налогового периода такая декларация подается в налоговый орган не позднее 28 марта года, следующего за истекшим налоговым периодом).

ОРГАНИЗАЦИЯ НАЛОГОВОГО УЧЕТА

Согласно статье 313 НК РФ налоговый учет – это система обобщения информации для определения налоговой базы по налогу на прибыль на основе данных первичных документов, сгруппированных в соответствии с порядком, установленным НК РФ.

Каждая организация, являющаяся плательщиком налога на прибыль, должна самостоятельно организовать систему налогового учета, исходя из принципа последовательности применения норма налогового законодательства. Это означает, что закрепленная система налогового учета должна применяться организацией последовательно от одного налогового периода к другому.

Методы, используемые организацией, при исчислении налогооблагаемой прибыли, закрепляются в учетной политике для целей налогообложения, утверждаемой руководителем организации.

Как следует из положений статьи 313 НК РФ, данные налогового учета, основываются на первичных учетных документах (включая справку бухгалтера), аналитических регистрах налогового учета и расчете налоговой базы.

В НК РФ не дается определение первичных учетных документов, поэтому, в соответствии с пунктом 1 статьи 11 НК РФ этот термин применяется в том значении, в каком он используется в других отраслях законодательства. В соответствии Закону №129-ФЗ первичные документы принимаются к учету, если они составлены по форме, содержащейся в альбомах унифицированных форм первичной учетной документации, а документы, форма которых не предусмотрена в этих альбомах, должны содержать следующие обязательные реквизиты:

а) наименование документа;

б) дату составления документа;

в) наименование организации, от имени которой составлен документ;

г) содержание хозяйственной операции;

д) измерители хозяйственной операции в натуральном и денежном выражении;

е) наименование должностей лиц, ответственных за совершение хозяйственной операции и правильность ее оформления;

ж) личные подписи указанных лиц.

Иначе говоря, под первичными документами в налоговом учете понимаются те же документы, которые признаются таковыми в бухгалтерском учете.

Аналитические регистры налогового учета — это разработочные таблицы, ведомости, журналы, книги, в которых группируются данные первичных учетных документов для формирования налоговой базы по налогу на прибыль без отражения на счетах бухгалтерского учета.

Согласно статье 314 НК РФ формы регистров налогового учета и порядок отражения в них аналитических данных налогового учета разрабатываются налогоплательщиком самостоятельно и устанавливаются приложениями к учетной политике организации для целей налогообложения. В то же время формы аналитических регистров должны содержать следующие реквизиты, установленные статьей 313 НК РФ:

- наименование регистра;

- период (дату составления);

- измерители операции в натуральном (если это возможно) и в стоимостном выражении;

- наименование хозяйственных операций;

- подпись (расшифровку подписи) лица, ответственного за составление указанных регистров.

Заметим, что большинство данных налогового учета берется из бухгалтерского учета, что объясняется совпадением многих методов и способов оценки имущества и обязательств, что позволяет отказаться от применения специальных налоговых регистров. Кроме того, данные налогового учета основываются на той же «первичке», что и бухгалтерский учет. Стоит обратить внимание и на тот факт, что требование налогового учета выдвигается только в отношении налога на прибыль, расчет же остальных налогов осуществляется на основании синтетических счетов (субсчетов) бухгалтерского учета, например, налога на добавленную стоимость. А по налогу на имущество организаций налогооблагаемая база вообще определяется по данным именно бухгалтерского учета.

Исходя из всего этого, в целях снижения трудозатрат и облегчения ведения налогового учета, организация общественного питания должна создать такую систему налогового учета.

—

Источник: www.klerk.ru по материалам группы консультантов-методологов «BKR-Интерком-Аудит»

Определяем площадь зала обслуживания посетителей

Как известно, современный ресторан или кафе часто включают в себя не только зал для потребления приготовленной продукции, но и гардеробную, множество коридоров, кухню, бильярдную, боулинг, танцпол или сцену. Поэтому у «вмененщиков» нередко возникает вопрос о том, какие помещения включаются в площадь зала обслуживания посетителей при расчете ЕНВД в отношении деятельности по оказанию услуг общественного питания. Попробуем разобраться.

Согласно ст. 346.27 НК РФ под площадью зала обслуживания посетителей понимается площадь специально оборудованных помещений (открытых площадок) объекта организации общественного питания, предназначенных для потребления готовой кулинарной продукции, кондитерских изделий и (или) покупных товаров, а также для проведения досуга. То есть площади, где не предусмотрено потребление пищи посетителями и проведение ими досуга (кухня, места раздачи блюд, подсобные помещения и т.п.), учитываться в площади зала обслуживания посетителей не должны (Письма Минфина России от 03.02.2009 N 03-11-06/3/19 и от 21.03.2008 N 03-11-04/3/143).

Для того чтобы определить указанную площадь, следует воспользоваться инвентаризационными и правоустанавливающими документами (ст. 347.27 НК РФ).

Напомним, к инвентаризационным и правоустанавливающим документам относятся любые имеющиеся у налогоплательщика документы, содержащие информацию о назначении, конструктивных особенностях и планировке помещений такого объекта, а также информацию, которая подтверждает право пользования данным объектом. Это может быть как договор купли-продажи нежилого помещения, технический паспорт на нежилое помещение, планы, схемы, экспликации, так и договор аренды (субаренды) нежилого помещения или его части (частей), разрешение на право обслуживания посетителей на открытой площадке и многие другие документы.

Таким образом, если в документах выделена площадь зала обслуживания посетителей, то именно ее нужно учитывать при исчислении единого налога на вмененный доход. Если же в ресторане или кафе используется меньшая площадь, чем указано в документах, то ЕНВД допускается исчислять из фактически используемой площади. Однако в этом случае во избежание споров с контролирующими органами советуем вам провести техническую инвентаризацию и внести соответствующие изменения в документы. То есть четко прописать в них, какая именно площадь предназначена для потребления пищи и проведения досуга клиентами (Письмо Минфина России от 25.01.2010 N 03-11-06/3/8).

Примечание. Аналогичного мнения придерживаются судьи (Постановления ФАС Западно-Сибирского округа от 29.03.2010 по делу N А45-13412/2009, ФАС Поволжского округа от 15.07.2010 по делу N А12-20984/2009 и ФАС Центрального округа от 19.12.2007 по делу N А36-1291/2007).

Кстати, по мнению арбитров, подтвердить фактическое использование площади объекта общепита налогоплательщики могут такими документами, как договоры аренды, акты о проведении перепланировки, ремонта или реконструкции, сметы выполненных работ, планы арендуемых помещений (Постановления ФАС Западно-Сибирского округа от 08.10.2010 по делу N А27-673/2010 и ФАС Северо-Кавказского округа от 26.01.2010 по делу N А63-5939/2009-С4-17).

Налоговый учет в ресторане

Система налогообложения зависит от категории заведения. Например, для кофейни, пиццерии или кафе без продажи подакцизных товаров, лучше всего вести учет на специальных режимах налогообложения — упрощенной системе (УСН) или патенте. Из двух разновидностей УСН – «Доходы минус расходы» и «Доходы» – для малого бизнеса предпочтительнее вторая.

Выбор организационно-правовой формы – ИП или ООО – также имеет значение. Общество с ограниченной ответственностью, помимо налогового, должно вести и бухгалтерский учет. Индивидуальным предпринимателям этого делать не нужно, что существенно упрощает их жизнь. Если же в заведении планируется предоставлять полный комплекс услуг, то лучше выбрать общий режим налогообложения.

Выбор режима налогообложения для ИП

Начнем с индивидуального предпринимателя. При выборе ЕНВД или патента предприниматель должен вести только налоговый учет, а именно заполнять «Книгу доходов и расходов предпринимателя», в которой фиксируются только суммы доходов. Расходы в рамках этих режимов налоговую не интересуют.

Доходы учитывают при этих режимах кассовым методом: все, что приходит на расчетный счет от покупателей, считается доходом, за исключением некоторых случаев — например, при возвратах от подотчетного лица или от поставщика, когда заказчик оплачивает какую-то сумму, а потом поставщик возвращает деньги, потому что не смог выполнить поставку.

В итоге задача предпринимателя-ресторатора сводится только к ведению учета доходов, что сделать достаточно просто. Для этого не нужно какое-то специализированное программное обеспечение, требуется просто подсчитать суммы по банковским выпискам и по кассе.

Выбор режима налогообложения для ООО

Что же касается ООО, то здесь вместе с налоговым требуется вести и полноценный бухгалтерский учет. Основная сложность — формирование регистров бухгалтерского учета, или, как их еще называют, «проводок». Их нужно делать на каждую хозяйственную операцию:

- приобретение товаров у поставщика;

- продажа товаров;

- выплата зарплат;

- уплата налогов;

- расчет и начисление налогов и т. д.

На любой факт хозяйственной деятельности нужно формировать реестры и отражать в соответствующих отчетах.Помимо этого, сдаются еще бухгалтерский баланс и отчет о финансовых результатах. В этом отчете отражаются основные показатели бизнеса на 31 декабря:

- состояние активов: оборудование для производства и торговли, мебель и т. п.;

- сколько денег в остатках, сколько вам должны покупатели;

- информация о пассивах: задолженностях и источниках дохода.

Кроме этого, может возникнуть дебиторская задолженность. Сейчас объясним, как это происходит, на примере. Допустим, ресторатор получил что-то от поставщика, но еще не заплатил ему — вот это и отражается в пассиве баланса. Или учредители внесли какую-то сумму изначально на приобретение оборудования, все это — нераспределенная прибыль и убыток. Ко всеобщему сожалению предпринимателей, подобная отчетность ценности для них не имеет. Но вы обязаны ее вести, так как это часть бухгалтерского учета, а ваш бизнес — юридическое лицо.

Рекомендация Фингуру: в качестве организационно-правовой формы для своего заведения лучше выбирать ИП. Это существенно снизит ваши трудовые и временные затраты, особенно, если вы не хотите нанимать бухгалтера или тратить свое время, вместо того, чтобы развивать бизнес.

Дальше мы расскажем, как можно сэкономить на услугах бухгалтера и организовать учет, какую форму налогообложения лучше выбрать для среднего и крупного бизнеса.

Когда площадь для проведения досуга включается в площадь зала обслуживания посетителей

Итак, согласно ст. 346.27 НК РФ площадь для проведения досуга должна учитываться при определении площади зала обслуживания. Однако действует данное положение не всегда. Если помещение, предназначенное для оказания услуг по проведению досуга, конструктивно обособлено от помещения, в котором непосредственно оказываются услуги общественного питания, то площадь такого помещения не учитывается в площади зала обслуживания посетителей (Письма Минфина России от 26.03.2010 N 03-11-06/3/46, от 15.04.2010 N 03-11-06/3/60 и от 31.08.2006 N 03-11-04/3/399).

Таким образом, если, например, бильярдный зал отгорожен от зала обслуживания посетителей, где происходит потребление пищи, перегородками и посетители не могут там осуществлять прием пищи, то площадь, предназначенная для игры в бильярд, не учитывается в площади зала обслуживания посетителей.

Пример 1. ООО «Магнолия» оказывает услуги общественного питания через ресторан, который принадлежит ему на праве собственности. Площадь ресторана, согласно инвентаризационным и правоустанавливающим документам, составляет 185 кв. м, из них кухня занимает 17 кв. м, подсобные помещения — 19 кв. м, место кассира и витрины — 5 кв. м. Подпадают ли услуги общественного питания под действие системы налогообложения в виде ЕНВД в данном случае? Если да, то какую площадь зала обслуживания посетителей учитывать при исчислении ЕНВД?

Решение

В соответствии с абз. 20 ст. 346.27 НК РФ рестораны относятся к объектам организации общепита, имеющим зал обслуживания посетителей. Поэтому для того, чтобы применять ЕНВД, необходимо иметь зал обслуживания посетителей не более 150 кв. м.

В соответствии с договором аренды вся занимаемая площадь является одним объектом общественного питания. Но так как часть помещений не используется для потребления пищи и проведения досуга (кухня, подсобные помещения, место кассира и витрины), то площадь зала обслуживания посетителей составит 144 кв. м (185 кв. м — 17 кв. м — 19 кв. м — 5 кв. м). Таким образом, в данном случае ресторан вправе перейти на систему налогообложения в виде ЕНВД.

Исчисляться ЕНВД к уплате будет исходя из физического показателя «площадь зала обслуживания посетителей (в квадратных метрах)» в размере 144 кв. м.

Ресторан на ЕНВД

По сравнению с кафе рестораны имеют расширенный ассортимент блюд, повышенный уровень обслуживания, богатый интерьер залов. При этом условия применения ЕНВД в ресторанном бизнесе и в кафе аналогичны.

При этом следует учесть:

- При нахождении в зале обслуживания мест для отдыха или досуга (оркестровой сцены, танцплощадки и других объектов для отдыха и культурных мероприятий), не обособленных от зала обслуживания, площадь зала считается полностью с этими площадками.

- При обособлении перечисленных объектов площадь зала считается без них (письмо Минфина от 26.03.2010 № 03-11-06/3/46).

- В случае использования нескольких залов в одном здании с различными функциями (например, кафе, ресторан, пивной ресторан) нужно, чтобы:

- эти залы были обособлены;

- каждый объект имел собственные меню и ККТ;

- был свой штат работников и режим работы;

- имелись отдельные помещения для работы с продуктами;

- имелись раздельные сметы на продукцию;

- результаты работы подсчитывались отдельно.

Как определить площадь зала, если в объекте общепита несколько этажей, см. в материале «Многоэтажный общепит: как определять площадь зала обслуживания для ЕНВД?» .

Чтобы кафе или ресторану применять ЕНВД, нужно обеспечить наличие помещения, оформленного на данного налогоплательщика, создать в нем условия, рекомендованные в ГОСТ 30389-2013. Также должны быть соблюдены общие требования к ЕНВД: площадь зала до 150 м 2 ; средняя численность работников не более 100 человек; разрешение местными властями применять ЕНВД для общественного питания.

Если в ресторане (кафе) несколько залов для обслуживания посетителей

На практике такие ситуации, когда в ресторане или кафе для оказания услуг общественного питания используется несколько залов обслуживания посетителей, встречаются довольно часто. Как определить физический показатель в данном случае?

Исходя из положений пп. 8 п. 2 ст. 346.26 НК РФ, площадь зала или залов обслуживания посетителей нужно определять в целом по объекту общепита.

Таким образом, если ресторан или кафе имеют несколько залов обслуживания посетителей, то при расчете ЕНВД будет учитываться суммарная площадь этих залов (Письма Минфина России от 30.04.2009 N 03-11-06/3/116, от 27.06.2008 N 03-11-04/3/300 и от 06.03.2007 N 03-11-04/3/63).

Судьи при рассмотрении споров в качестве доказательства того, что услуги общественного питания оказываются через один объект, имеющий несколько залов, принимают следующие обстоятельства. А именно: залы обслуживания посетителей имеют общие подсобные помещения, общую кухню, общий обслуживающий персонал, общую ККМ и др. Такой вывод содержится в Постановлениях ФАС Северо-Западного округа от 11.02.2010 по делу N А26-3172/2009 и ФАС Московского округа от 17.10.2007 N КА-А41/9776-07.

Если же услуги общепита оказываются через несколько объектов общепита, каждый из которых имеет свой зал обслуживания посетителей, то при расчете ЕНВД площадь зала обслуживания посетителей необходимо считать отдельно по каждому объекту. Наличие нескольких объектов общепита может быть установлено на основе инвентаризационных и правоустанавливающих документов (Письмо Минфина России от 30.03.2007 N 03-11-04/3/98 и Постановление ФАС Поволжского округа от 16.06.2009 по делу N А57-16468/2008).

Пример 2. ООО «Центр аппетита» составляет 211,7 кв. м (148 кв. м + 63,7 кв. м), то есть превышает установленный предел в 150 кв. м. Соответственно, организация в отношении услуг общественного питания не вправе перейти на уплату ЕНВД.

Кафе на ЕНВД

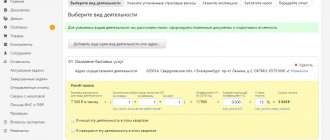

Для оформления торговой точки в качестве кафе нужно встать на учет в ИФНС и подать заявление о налогообложении этой деятельности ЕНВД. Это делают по месту расположения кафе в течение 5 дней со дня его открытия.

О порядке подачи заявления о переходе на ЕНВД (вмененку) читайте здесь.

При оказании услуг общепита также нужно подать уведомление в территориальный орган Роспотребнадзора (п. 3 Правил представления уведомлений о начале осуществления отдельных видов предпринимательской деятельности и учета указанных уведомлений, утвержденных постановлением Правительства РФ от 16.07.2009 № 584).

Основополагающими требованиями для использования ЕНВД при занятии данной деятельностью являются:

- Наличие свидетельства о собственности на помещение для данного объекта общепита. Возможно также взятие его в аренду с оформлением соответствующих правоустанавливающих документов (письмо Минфина от 20.03.2007 № 03-11-04/3/72).

- Создание обстановки для потребления продукции на месте.

- Для применения ЕНВД является несущественным, изготовлена кулинарная продукция по месту ее реализации или нет. Главным при этом считается ее продажа через собственную торговую сеть.

- Площадь зала для обслуживания посетителей — не более 150 м 2 .

- Средняя численность работающих не должна превышать 100 человек.

- В местности, где ведется данная деятельность, властями разрешено применять к ней ЕНВД.

При налогообложении деятельности кафе ЕНВД применяют физический показатель «квадратный метр», которым определяют площадь зала для обслуживания посетителей. Базовая доходность для предприятий общепита — 1 000 руб. за м 2 . Для подсчета площади в целях определения возможности применения вмененки нужно исключить помещения для кухни, подсобные помещения (гардероб, склад), место кассира. Все данные по площадям отдельных помещений должны быть отражены в правоустанавливающих или инвентаризационных документах. К ним относят:

- документы о приобретении здания или технический паспорт на него;

- планы помещений;

- договор аренды с указанием помещений и их площади;

- другие документы, поясняющие планировку помещений.