Кто может применять ЕНВД

Для использования ЕНВД существует гораздо больше условий, чем при использовании упрощенной системы налогообложения (см. «Упрощенная система налогообложения для ИП: чем она выгодна и как ей пользоваться»). И в этом, пожалуй, главное неудобство «вмененки». Главное ограничение состоит в том, что ее можно применять только по отдельным видам деятельности, которые перечислены в пункте 2 статьи 346.26 НК РФ. В частности, это:

- розничная торговля через небольшой магазин — с площадью торгового зала до150 кв. м (интернет-магазины ЕНВД применять не вправе);

- общественное питание, если площадь зала обслуживания посетителей составляет не больше 150 кв. м;

- бытовые услуги;

- перевозка людей и грузов, если в собственности налогоплательщик находится не больше 20 единиц соответствующей автотехники;

- ремонт, техобслуживание и мойка автомобилей;

- ветеринарные услуги;

- сдача в аренду мест на автостоянках;

- размещение наружной рекламы на рекламных конструкциях — щитах, стендах, табло и транспорте;

- сдача в аренду жилья, если общая площадь помещений для временного размещения и проживания составляет не более 500 кв. м;

- сдача в аренду земли для торговли и общепита.

- сдача в аренду торговых мест на рынке или в торговом комплексе, палаток, лотков, а также точек общепита без залов обслуживания посетителей.

Местные власти (на уровне муниципальных образований) могут вводить ЕНВД в отношении видов деятельности из приведенного выше списка.

Также нужно помнить, что ЕНВД не вправе применять те предприниматели, у которых численной наемных работников превышает 100 человек.

ЕНВД: виды деятельности ограничены

ЕНВД – налог специфический: для его расчета реальная выручка налогоплательщика не важна, а достаточно физпоказателей и базовой доходности. Сумма налога напрямую зависит от деятельности, которую ведет фирма, или ИП, поскольку для каждого вида предпринимательства законом установлена своя базовая доходность (ст. 346.29 НК РФ).

Все виды деятельности, попадающие под ЕНВД, перечислены в п. 2 ст. 346.26 НК РФ. Этот федеральный перечень исчерпывающий, он разрешает вести деятельность на «вмененке» по 14 направлениям.

Субъекты РФ сами принимают решение о введении ЕНВД на своей территории, а также определяют, к каким видам предпринимательской деятельности будет применяться данный налог. Региональные списки направлений бизнеса, попадающих под ЕНВД, могут быть короче федерального перечня, но не должны включать деятельность, не указанную в ст. 346.26 НК РФ.

Кроме того, регионам дано право корректировать налоговую ставку, уменьшая ее с 15% до 7,5%. Эта ставка может быть дифференцированной для разных категорий предпринимателей и : виды деятельности 2018

ЕНВД будет действовать и в 2021 году, т.к. срок его отмены перенесен на 01.01.2021 г. (ст. 2 закона от 02.06.2016 № 178-ФЗ). Перечень остается прежним, изменений по нему не было.

Итак, перечислим возможные при ЕНВД виды деятельности-2018:

- Бытовые услуги, оказываемые физлицам, коды которых содержатся в Общероссийских классификаторах видов экономической деятельности и продукции.

- Услуги ветеринарии – лечение животных, клинические, терапевтические, профилактические мероприятия, хирургия, иммунизация, дезинфекция, лабораторные исследования и др. (Постановление Правительства РФ от 06.08.1998 № 898).

- Ремонт, техобслуживание и мойка автотранспорта.

- Сдача в аренду мест автостоянки, услуги хранения автотранспорта на платных стоянках, кроме штрафных.

- Оказание услуг перевозки автотранспортом грузов и пассажиров. Применение ЕНВД к этому виду деятельности возможно для ИП и организаций, имеющих для оказания таких услуг не более 20 автотранспортных средств – автобусов, грузовиков, легковых автомобилей.

- Торговля в розницу в магазинах и павильонах. Площадь торгового зала, не должна превышать 150 кв. м по каждому торговому объекту.

- Торговля в розницу на крытых рынках, ярмарках, в торговых комплексах, киосках, торговых автоматах и т п. (стационарная торговля без торговых залов), а также развозная (автолавки, автомагазины) и разносная (с рук, с лотка).

- Услуги общепита, оказываемые в ресторанах, кафе, столовых и иных подобных заведениях с залом обслуживания посетителей не более 150 кв. м.

- Услуги общепита, которые оказываются через палатки, киоски, кулинарные отделы магазинов, ресторанов, кафе, столовых и другие объекты, не имеющие зала обслуживания посетителей.

- Наружная реклама с помощью рекламных конструкций. К таковым относятся щиты, стенды, перетяжки, электронные табло, воздушные шары, аэростаты, внешние стены и крыши зданий, остановки общественного транспорта и т.п.

- Размещение рекламы на внешних и внутренних поверхностях транспортных средств.

- Услуги временного размещения и проживания физлиц. Для их оказания могут использоваться гостиничные номера, квартиры, комнаты, частные дома, коттеджи и другие помещения, пригодные для временного проживания и размещения, общей площадью не более 500 кв. м.

- Сдача в аренду торговых мест, расположенных в стационарных торговых объектах без торговых залов – на рынках, ярмарках, в торговых центрах и т.п., а также объектов общепита без зала обслуживания посетителей – палаток, киосков, отделов кулинарии при магазинах, столовых и т.п.

- Сдача в аренду участков земли, для размещения на них стационарных и нестационарных торговых объектов, или объектов организации общепита.

Как перейти на «вмененку»

Переход на ИП осуществляется добровольно. Перейти на «вмененку» можно в любой момент. Для этого в течение 5 дней с начала применения «вмененки» необходимо подать соответствующее заявление.

Налоговики часто ориентируются на дату заключения договора аренды или дату первого договора с поставщиком. Чтобы избежать лишних вопросов, срок подачи заявления на ЕНВД лучше отсчитывать с этого дня.

Предположим, вы решили открыть магазин и решили применять выбрали ЕНВД. Вам надо подать заявление на ЕНВД в течение 5 рабочих дней с даты заключения договора аренды или даты первого договора с поставщиком. Для налоговой не важно, когда вы «открыли» ИП или начали вести другую деятельность. Имеет значение самая ранняя дата, которая связана именно с открытием магазина.

Если вы хотите перейти на ЕНВД с другой системы (например, с «упрощенки») — подайте заявление в течение 5 рабочих дней с начала года.

Заявление нужно подать в налоговую инспекцию по месту осуществления предпринимательской деятельности, даже если вы регистрировались как ИП в другом городе. Однако есть три исключения, когда нужно обращаться в налоговый орган по месту жительства индивидуального предпринимателя. Это делается при осуществлении следующих видов деятельности:

- перевозка пассажиров и грузов

- развозная и разносная розничная торговля (например, торговля с автомобиля или с рук);

- размещение рекламы на транспорте.

В течение 5 дней вас поставят на учёт как плательщика ЕНВД и выдадут подтверждающее уведомление.

Как рассчитывается налог

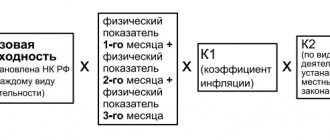

Единый «вмененный» налог рассчитывается по формуле:

БД×К1×К2×(Ф1+Ф2+Ф3)×15%, где

– БД — базовая доходность (ее значения приведены в статье 346.29 НК РФ); – Ф1, Ф2, Ф3 — значение физического показателя. Для каждого вида деятельности в статье 346.29 НК РФ предусмотрен свой физический показатель (например, площадь торгового зала или число сотрудников); – К1 — коэффициент, который устанавливает правительство. В 2021 году равен 1,798, в 2021 году — 1,868 (см. «Утверждены коэффициенты-дефляторы на 2021 год»); – К2 — коэффициент, устанавливаемый местными властями (его можно узнать в вашей налоговой инспекции или в администрации муниципального образования). – 15% — ставка налога ЕНВД.

Проще всего рассчитать налог можно с помощью веб-сервиса «Контур.Эльба». Для этого нужно выбрать вид деятельности и указать размер физических показателей, а значение базовой доходности и коэффициенты система подставит автоматически.

Подключиться к «Контур.Эльбе», вести учет и сдавать отчетность по ЕНВД (для новых ИП — год бесплатно)

Существует несколько законных способов уменьшить исчисленную сумму налога:

1. Если вы перешли на ЕНВД или прекратили бизнес в середине квартала, то налог уплачивается только за отработанные на ЕНВД дни. 2. Налог уменьшается на сумму страховых взносов:

- ИП без сотрудников может уменьшить сумму налога полностью (вплоть до нуля) на страховые взносы «за себя»;

- ИП с сотрудниками уменьшает налог не более чем наполовину.

Рассчитать взносы «за себя», налоги по УСН и сдать отчетность через интернет

3. Предприниматель может уменьшить налог при приобретении онлайн-кассы (см. «Налоговый вычет за онлайн-кассы: как максимально уменьшить налог на ЕНВД или патенте»).

Расчет налога ЕНВД в 2021 году

Принцип расчета ЕНВД сводится к установлению ориентировочной «вмененной» величины дохода (налоговой базы) и последующему умножению ее на ставку налога. Ст. 346.31 НК РФ установлена ставка 15%. Местные власти могут снизить ее, установив налоговую ставку от 7,5 до 15%, в зависимости от сферы деятельности «вмененщика» и его категории.

Налоговую базу по ЕНВД составляет вмененный доход, зависящий от базовой доходности и физического показателя, присущего той или иной деятельности. К примеру, физпоказателем для торговли в розницу является площадь торгового зала, а для предприятий, оказывающих бытовые услуги – численность персонала. Базовая доходность видов бизнеса и физпоказатели, приемлемые для каждого из них, представлены в ст. 346.29 НК РФ. Так, для стационарной торговли доходность в месяц составляет 1800 руб. на 1 кв.м., для вендинговой торговли – 4500 руб. с одного автомата, для бытовых услуг – 7500 руб. на одного работника в месяц (включая ИП) и т.д.

Формула расчета ЕНВД за квартал представляет собой базовую доходность, скорректированную на применяемые коэффициенты – К1 (коэффициент-дефлятор) и К2 (корректирующий), помноженную на физический показатель и налоговую ставку:

ЕНВД = БД х К1 х К2 х (ФП1 + ФП2 + ФП3) х ставка налога,

где, БД — базовая доходность, ФП – физпоказатель в каждом месяце квартала.

Значения физпоказателей в расчете следует указывать в целых единицах, округлив их по традиционным арифметическим правилам. Если физпоказатель увеличился или уменьшился, новое значение учитывают с начала месяца, в котором произошло изменение.

Корректирующий коэффициент К2 устанавливается властями региона и может варьироваться от 0,005 до 1 включительно. Коэффициент-дефлятор определяется на федеральном уровне, на 2018 год его величина, применяемая для формулы ЕНВД – 1,868 (приказ Минэкономразвития РФ № 579 от 30.10.2017).

Декларация по ЕНВД

Когда сдавать декларацию

Декларация по ЕНВД сдается ежеквартально. Сроки представления отчетности следующие:

- за 1 квартал — до 20 апреля;

- за 2 квартал — до 20 июля;

- за 3 квартал — до 20 октября;

- за 4 квартал — до 20 января.

Если сроки выпадают на выходной или праздник, то последним днём сдачи будет следующий рабочий день.

Сдать через интернет новую декларацию по ЕНВД Сдать бесплатно

Срок уплаты налога, соответственно, до 25 апреля, июля, октября, января.

Куда сдавать декларацию

Форма декларации утверждена приказом ФНС России от 04.07.14 № ММВ-7-3/[email protected]

Декларацию необходимо представить в ту налоговую инспекцию, в которую вы подавали заявление о переходе на ЕНВД. Отчетность можно сдать следующими способами:

- Лично отнести в инспекцию в бумажном виде.

- Сдать бумажный отчет по почте заказным письмом с описью вложения.

- Отправить отчет через интернет в электронном виде. Например, с помощью «Контур.Эльбы».

Отчётность для ИП на ЕНВД без работников в 2021 году

Предприниматели, работающие с применением этого режима, обязаны сдавать налоговую отчётность поквартально, четырежды в году, до 20 числа месяца, идущего следом за отчётным кварталом. ИП, работающие без привлечения наёмной силы, подают только декларацию в фискальные органы. С 1 квартала 2021 года подавать декларацию надо по обновлённой форме, скачать которую можно по ссылке.

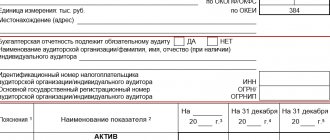

Фотогалерея: шаблон заполнения декларации по ЕНВД

На титульной странице декларации ЕНВД содержится базовая информация об ИП

Код ОКТМО территорий, куда перечисляются платежи по единому налогу, а также суммы таких перечислений проставляют в разделе 1

В разделе 2 декларации ЕНВД считают налог по каждому виду деятельности

В разделе 3 декларации ЕНВД высчитывают сумму к уплате в бюджет по всем местам и видам деятельности

Приведём сроки сдачи ЕНВД-отчётности в 2021 году:

- за 1 квартал — не позже 20 апреля 2018;

- за 2 квартал — не позже 20 июля 2018;

- за 3 квартал — не позже 22 октября 2018;

- за 4 квартал — не позже 21 января 2021.

Важно отметить, что понятия нулевой декларации для ЕНВД не существует. Предприниматель обязан подавать поквартальные ЕНВД-декларации и выплачивать налог, вычисленный по физическим показателям, даже при условии отсутствия какой-либо коммерческой деятельности в отчётном периоде.

Видео: пример заполнения ЕНВД-декларации

https://youtube.com/watch?v=5Yj06Z2WQeA

Совмещайте ЕНВД с УСН, патентом или ОСНО

ЕНВД можно совмещать с любой другой системой налогообложения (см. «Налоги у ИП или ООО: как выбрать «выгодную» систему налогообложения»).

Распространенная ситуация — вы торгуете через стационарный магазин и через интернет. Для стационарной точки применяете ЕНВД, а интернет-магазин переведен на УСН. В этой ситуации нужно вести раздельный учёт — доходы по УСН учитывать отдельно от доходов на ЕНВД.

Вести учет при УСН, сдавать отчетность через интернет (для новых ИП — год бесплатно)

Использование ЕНВД

ЕНВД – это специальный режим налогового обложения, на который ИП, а также юридические лица могут перейти добровольно. Плюсы его в том, что таким налогом заменяются несколько налогов общего порядка, а для некоторых субъектов хозяйствования его оплата удобнее и выгоднее, чем в других системах налогообложения.

При этом размер дохода, который используется для определения налоговой базы и последующего налогообложения, не зависит от того, какие доходы фактически получает предприниматель, т.к. они являются условным значением, которое определяют с помощью условных показателей.

При этом ЕНВД не может освободить налогоплательщика от уплаты ежемесячных взносов для целей медицинского, а также социального страхования, но эти оплаты затем применяются к вычету от доходов и уменьшают налогооблагаемую базу, таким образом уменьшая и сам налог, который предстоит заплатить в бюджет.

Причем налогоплательщик обязательно оплачивает эти взносы в том случае, когда у него имеются наемные работники, а если таковых нет – то оплачивает суммы взносов за самого себя.

Так, местными властями устанавливается минимальная сумма за год, которую в ВФ должен перечислить ИП за себя, а если у него имеются сотрудники, то и за них. Чтобы потом вычесть эти суммы из налоговой базы, нужно иметь подтверждения перевода данных сумм в фонд, а также документ, подтверждающий факт получения ВФ.

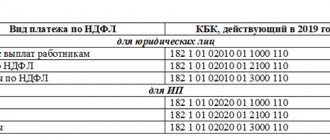

Для того чтобы осуществить эти взносы, налогоплательщику нужно знать корректные КБК.

В том случае, если ИП работает один, в фонд социального страхования он платить за себя не обязан, но если ИП нигде больше не зарегистрирован и страхования не имеет, он будет лишен некоторых страховых выплат.

Платить в ФСС за себя необходимо в размере 2,9% от суммы, установленной МРОТ в месяц. Для правильного перечисления денег на страхование также необходимы правильные КБК.

Тем ИП, которые пользуются «вмененкой», надо знать, что на сумму штрафов, пеней, долгов, а точнее, на сумму их выплат нельзя уменьшать налоговую базу для расчета суммы налога. То есть эти выплаты ни в коем случае нельзя отнести к графе расходов организации.

КБК созданы специально для того, чтобы иметь возможность следить за всеми денежными поступлениями, приходящими в госбюджет.

Соблюдение данных кодов обязательно для любой фирмы, на какой бы системе налогообложения она не работала. Просто коды для разных систем будут разными. Такая систематизация создана для того, чтобы эффективно проводить анализ и контроль как поступающих в бюджет средств, так и для того, чтобы прослеживать направление оплат от ИП.

Очень важно при оформлении платежа указать правильный КБК, если этого сделано не будет, то средства просто не будут засчитаны по направлению.

Для профилактики ошибок каждой организации нужно ежегодно сверять КБК всех уплачиваемых ею налогов.

Самое подробное видео про ЕНВД: