На главную Бухгалтерия и кадры Бухгалтерский учет

Бухгалтерский баланс, это такая форма фин.отчётности, которую должны подавать в налоговую практически все организации, ведущие финансово-хозяйственную деятельность, а также и предприниматели, работающие по основной системе налогового учета.

Сегодня мы подробно рассмотрим суть формы бух.баланса, какие виды этого бланка фин.отчётности существуют, как их заполнять, когда и куда сдавать.

Дочитайте наши материал до конца, надеемся, он будет вам полезен, мы также немного рассмотрим последние нововведения.

Общие сведения о бухгалтерском балансе

Согласно законодательству, все экономические субъекты, обязаны вести свой внутренний финансовый учет и сдавать отчетность в налоговую. Эта отчётность может иметь различный состав и формы, различные сроки сдачи.

Крупные фирмы должны представлять в налоговую все пять форм стандартной бухгалтерской отчетности, а небольшие фирмы могут самостоятельно выбирать, какой вид отчетов стандартный или сокращенный они будут предоставлять в ФНС, например, можно представлять 5 форм или только 2 отчета — Баланс и Отчет по прибыли.

Для фирм и ИП, работающих по упрощённой налоговой системе, возможна сдача Баланса и Отчета по прибыли в упрощенном формате. Рассмотрим далее подробно, суть формы бухгалтерского баланса, а также полную и упрощенную форму этого отчета.

Бухгалтерский баланс, является формой отчетности, в которой наиболее полно представлены сведения о его финансовой и хозяйственной деятельности за текущий и прошлый периоды, а также и его финансовое состояние за эти периоды. В этой форме отчётности, отражаются источники получения доходов, имеющиеся в распоряжении экономического субъекта активы и пассивы.

Годовой баланс всегда составляется, но на основании операционных записей из бухгалтерских регистров, которые подтверждаются оправдательными первичными документами за весь отчетный период. Обычно Баланс предоставляется за год. Важно, чтобы в бухгалтерских регистрах были отражены все финансово-хозяйственные операции и за год, без пропусков, искажений или ошибок.

При составлении отчетов, важно понимать, что налоговая может затребовать любые первичные документы за отчётный период или даже документы за прошлые отчётные периоды в течение нескольких лет. Поэтому, важно всегда иметь подшивку первичных документов, заполненных по всех правилам, и следить за их корректным отражением во всех бухгалтерских регистрах.

При сдаче любой финансовой отчётности в контролирующие госструктуры, важно, чтобы вся подлежащая сдачи отчетность, подавалась в срок и без ошибок. При нарушении срока предоставления всех необходимых отчетов, их неточности или искажении, предусмотрены серьёзные штрафы или даже иногда возможно применение уголовных статей.

Сама по себе, подача неверной отчётности или просто ее не сдача, влечет неверные налоговые начисления, а за недоначисленные или неуплаченные в срок налоги, также предусматриваются штрафные санкции, начисления ежедневных пени за просрочку по уплате начисленного налога.

Здесь важно также отметить, что Баланс и другую необходимую итоговую годовую отчетность, подают и те экономические субъекты, которые не вели свою деятельность в этом году, так как отсутствие ведения деятельности не является достаточной причиной для освобождения от сдачи отчетности в налоговую. Для подобных случаев, предусмотрены, так называемые «нулёвки», возможна подача отчетов в более простом сокращенном виде.

Баланс, как и другую отчетность можно подавать в бумажном или цифровом виде. В бумажной форме отчеты, можно привести лично в налоговую или отправить по почте в конверте. Легче всего сдавать отчётность, используя электронные сервисы через интернет. Например, можно это сделать через Контур, сайты ФНС или Госуслуги и др. сервисы. Для того, чтобы отправлять отчетность в цифровом виде, необходимо иметь соответствующие электронные ключи, заключать договора на цифровой документооборот.

Вообще бухгалтерский баланс должны сдавать все фирмы, которые ведут деятельность на российской территории, и только предприниматели, которые в зависимости от годовой выручки и применяемой системы налогообложения, могут выбирать порядок своего финансово-хозяйственного учета и пакет отчётности.

Сроки сдачи отчетности ООО на УСН в 2016 году

Компании на упрощенной системе налогообложения сдают декларацию по НДС, если их деятельность входит в список исключений, указанных в пункте 2 статьи 346.11 НК РФ. В других случаях компания-упрощенец не сдает декларацию по НДС.

Компании на упрощенной системе налогообложения не освобождены от сдачи отчетности в ПФР, ФСС и ФНС.

В ФНС нужно подавать сведения о среднесписочной численности и справки по формам 2-НДФЛ и 6-НДФЛ. С ФСС нужно отчитываться за 2016 год по форме 4-ФСС, а далее в 2021 году нужно сдавать Единый расчет по страховым взносам в ФНС.

Отчетность упрощенцев по формам 2-НДФЛ, 6-НДФЛ, 4-ФСС, РСВ-1 ничем не отличается от отчетности организаций на общей системе налогообложения. О порядке отчетности мы написали выше, смотрите детально в таблице.

Кроме того, организация на УСН, обязана отчитаться и уплатить транспортный и земельный налог, если у неё на балансе есть имущество, подпадающее по объекты налогообложения.

Бухгалтерскую отчетность компания на упрощенной системе налогообложения сдает так же, как и компания на ОСНО.

| Отчетность | Куда сдавать | Сроки и порядок отчетности |

| Декларация по УСН | В ФНС | Декларация по УСН за 2021 год должна быть представлена не позднее 31.03.2017 либо в бумажном, либо в электронном виде. На 2 апреля 2021 года перенесен срок сдачи, так как, если последний день срока приходится на выходной и (или) нерабочий, праздничный, днем окончания срока считается следующий за ним рабочий день. Порядок и срок сдачи декларации по УСН установлен в статье 346.23 НК РФ. Налог за 2021 год нужно перечислить в бюджет до 31.03.2017. Срок уплаты авансовых платежей компанией на УСН: Сроки уплаты авансовых платежей установлены в пункте 7 статьи 346.21 НК РФ. |

Наступил октябрь и пора сдавать отчетность за 9 месяцев текущего года. Второй месяц осени уже традиционно стал «горячей» порой, особенно для бухгалтеров, работающих с общим режимом налогообложения. Чтобы ничего не упустить, мы составили таблицу, в которой прописаны сроки сдачи отчетности за 3 квартал (9 месяцев) 2016 года

Из этой статьи вы узнаете

:

- какие налоговые отчеты сдаются за 3 квартал 2021 года

- какие налоговые отчеты сдаются по итогам 9 месяцев 2016 года

- В можно узнать, какие формы подавать на протяжении 2016 года

Обращаем ваше внимание, что на форуме Клерк.Ру создана тема В этой теме в реальном времени собираются последние новости,касающиеся сдачи отчетности за 9 месяцев 2021 года. Отчетность организаций и ИП на ЕНВД и УСН, а так же ИП на ОСНО находится

| Бланк декларации, расчета, сведений | Утвержден | Срок сдачи |

| Фонд социального страхования | ||

| Утверждена приказом ФСС РФ от 26.02.15 № 59 (в ред. приказа № 260 от 04.07.2016) | ||

| НДС | ||

| Представление журнала учета полученных и выставленных счетов-фактур по установленному формату в электронной форме за IV квартал 2015 г. Журнал представляется неналогоплательщиками НДС, налогоплательщиками, освобожденные по ст.145 НК, не признаваемые налоговыми агентами, в случае выставления и (или) получения ими счетов-фактур при осуществлении предпринимательской деятельности по посредническим договорам. | 20 октября | |

| Утверждена приказом Минфина РФ № 69н от 07.07.10 | 20 октября | |

| Утверждена приказом ФНС РФ № ММВ-7-3/ от 29.10.14 | 25 октября | |

| ЕНВД | ||

| Утверждена приказом ФНС РФ № ММВ-7-3/ от 04.07.14 (ред. от 22.12.2015) | 20 октября | |

| Единая (упрощенная) налоговая декларация | ||

| Утверждена приказом Минфина РФ № 62н от 10.02.07 | 20 октября | |

| Водный налог | ||

| Утверждена приказом ФНС РФ от 09.11.2015 N ММВ-7-3/ | 20 октября | |

| Алкогольная отчетность | ||

| Декларации об объеме производства, оборота и (или) использования этилового спирта, алкогольной и спиртосодержащей продукции, об использовании производственных мощностей, об объеме собранного винограда и использованного для производства винодельческой продукции винограда | Утверждены Постановлением Правительства РФ от 09.08.2012 N 815 (ред. от 13.05.2016) | 20 октября |

| Страховые взносы в Пенсионный фонд и Фонд медицинского страхования | ||

| Утвержден Постановлением Правления Пенсионного фонда РФ № 194п от 04.06.15 | ||

| Утвержден Постановлением Правления ПФ РФ от 20.07.2015 N 269п | 31 октября | |

| Реестр застрахованных лиц, за которых перечислены дополнительные страховые взносы на накопительную пенсию и уплачены взносы работодателя (ДСВ-3) | Утвержден Постановлением Правления ПФ РФ 09.06.2016 N 482п | 20 октября |

| Налог на прибыль | ||

| Утверждена приказом ФНС РФ № ММВ-7-3/ от 26.11.14 | 28 октября | |

| Утвержден приказом ФНС России от 02.03.2016 N ММВ-7-3/ | 28 октября | |

| Утверждена приказом МНС РФ от 5 января 2004 г. № БГ-3-23/1 | 28 октября |

В какой срок сдать бухгалтерский баланс за 2021 год в ИФНС? Кто должен его сдавать? Обязаны ли представить баланс индивидуальные предприниматели? Ответы на эти вопросы даны в настоящей консультации.

Сроки сдачи Баланса

Баланс предоставляется в налоговую не позже 31 марта. Заметим, что с 2021 года Баланс нужно представлять только ФНС, в Росстат эту отчетность представлять больше не требуется.

Обычно бухгалтерский баланс подаётся за годовой отчётный период. Но, для только что созданных фирм, при реорганизации фирмы, а также при ликвидации — этот отчёт подается за период официального существования организации в этом отчетном году. При ликвидации организации (или реорганизации), отчет подается в 3-х месячный срок (с даты ликвидации или реорганизации по ЕГЮЛ).

Иногда бывает важно точно зафиксировать дату сдачи отчётности:

- При подаче документов лично в бумажной форме, это дата на штемпеле налогового инспектора;

- При отправке отчетов по почте, это дата почтового чека;

- При отправке отчета в цифровом виде, это дата принятия ваше отчётности налоговой, согласно информационному подтверждению с сайта ФНС.

Сроки сдачи отчетности ООО на УСН в 2016 году

Компании на упрощенной системе налогообложения сдают декларацию по НДС, если их деятельность входит в список исключений, указанных в пункте 2 статьи 346.11 НК РФ. В других случаях компания-упрощенец не сдает декларацию по НДС.

Компании на упрощенной системе налогообложения не освобождены от сдачи отчетности в ПФР, ФСС и ФНС.

В ФНС нужно подавать сведения о среднесписочной численности и справки по формам 2-НДФЛ и 6-НДФЛ. С ФСС нужно отчитываться за 2016 год по форме 4-ФСС, а далее в 2021 году нужно сдавать Единый расчет по страховым взносам в ФНС.

Отчетность упрощенцев по формам 2-НДФЛ, 6-НДФЛ, 4-ФСС, РСВ-1 ничем не отличается от отчетности организаций на общей системе налогообложения. О порядке отчетности мы написали выше, смотрите детально в таблице.

Кроме того, организация на УСН, обязана отчитаться и уплатить транспортный и земельный налог, если у неё на балансе есть имущество, подпадающее по объекты налогообложения.

Бухгалтерскую отчетность компания на упрощенной системе налогообложения сдает так же, как и компания на ОСНО.

| Отчетность | Куда сдавать | Сроки и порядок отчетности |

| Декларация по УСН | В ФНС | Декларация по УСН за 2021 год должна быть представлена не позднее 31.03.2017 либо в бумажном, либо в электронном виде. На 2 апреля 2021 года перенесен срок сдачи, так как, если последний день срока приходится на выходной и (или) нерабочий, праздничный, днем окончания срока считается следующий за ним рабочий день. Порядок и срок сдачи декларации по УСН установлен в статье 346.23 НК РФ. Налог за 2021 год нужно перечислить в бюджет до 31.03.2017. Срок уплаты авансовых платежей компанией на УСН: Сроки уплаты авансовых платежей установлены в пункте 7 статьи 346.21 НК РФ. |

Как часто нужно сдавать баланс?

В настоящее время государство требует представлять баланс только 1 раз в год: в любой подходящий день с 1 по 31 марта. Этот срок указан и в бухгалтерском (п. 2 ст. 18 закона № 402-ФЗ), и в налоговом (подп. 5 п. 1 ст. 23 НК) законодательстве.

Внимание! Баланс для собственников и иных заинтересованных лиц можно представлять с любой другой периодичностью (п. 4 ст

13 закона № 402-ФЗ). При этом промежуточную отчетность налоговикам и в статистику передавать не требуется.

Что грозит компании, если срок сдачи пропущен?

Не успел сдать отчет вовремя – неминуемо наступит наказание. К счастью, величина его не зависит от показателей баланса, как это бывает в случае опоздания с налоговой декларацией.

Размеры материальных потерь при этом могут составить:

- если не отправить налоговикам баланс или сделать это с задержкой, штраф предъявят в размере 200 руб. (пункт 1 статьи 126 НК). Также возможно административное наказание по ст. 15.6 КоАП;

- если ваш баланс не получат органы статистики, может последовать наказание размером от 3 000 до 5 000 руб. по ст. 19.7 КоАП.

Подробнее о том, как государство планирует ужесточить наказание, если баланс вовремя не будет передан в органы статистики, см. материал «Штрафы за непредставление отчетности в Росстат могут быть увеличены»

Когда сдавать бухгалтерский баланс, если отчетный период сокращен или увеличен?

Обычно отчетный период равен году. За это время нужно составить баланс и представить его во все инстанции в установленные сроки.

Но можно зарегистрироваться и начать работать с любой даты внутри календарного года, и тогда отчетный период будет меньше традиционного. При этом сроки подготовки баланса обычные: в течение 3 месяцев после окончания отчетного периода.

Другой случай – ликвидация компании. Для такой компании отчетный период заканчивается датой внесения в ЕГРЮЛ записи о ликвидации (ст. 17 закона ФЗ-402), а для подготовки и сдачи отчетности применяется тот же 3-месячный срок.

Подробнее о том, куда предоставляется ликвидационный баланс, см. в материале «Куда представить ликвидационный баланс»

Увеличенный отчетный период возникает в том случае, когда решение начать бизнес принимается в конце года и регистрация происходит после 30 сентября (например, в октябре 2015 года). Тогда по п. 3 ст. 15 закона № 402-ФЗ отчетный период увеличивается и продолжается с 1 октября 2015 года по 31 декабря 2021 года. А срок сдачи бухгалтерского баланса сдвигается до 31 марта 2021 года.

Итоги

Сдавать отчетность нужно в строго установленное законом время. Затягивать сроки сдачи бухгалтерского баланса или забывать об этой обязанности – не избежать штрафных санкций.

Статья взята с сайта

Бухгалтеры наверняка помнят, что когда-то баланс сдавался раз в квартал. Теперь сдавать его нужно в ФНС лишь по итогам года. В статье расскажем, в какие сроки сдавать форму баланса, как заполнить разделы отчетной формы.

Некоторые наиболее типичные ошибки в Балансе и методы их исправления

Рассмотрим типичные ошибки при составлении Баланса:

- Неверное указание оценочной стоимости активов, для корректировки данной ошибки может потребоваться переоценка или инвентаризация.

- Нестыковка финансовых данных во взаимосвязанных формах отчетности, по различным строкам, по разным отчётным периодам — необходимо внимательно проверить данные бухгалтеру в соответствующих бухгалтерских регистрах, возможно, потребуется произвести корректировку предыдущих в форм отчётности и подать в налоговую уточненные формы.

- Иногда после подачи формы итоговой отчётности, может быть выявлено, что были допущены неточности, возможно, что-то неверно учтено, тогда необходимо также подать в налоговую уточненные формы отчётности с пояснениями.

Состав годовой бухгалтерской отчетности 2021

Годовая бухгалтерская отчетность коммерческих компаний должна включать:

- Бухгалтерский баланс;

- Отчет об изменениях капитала;

- Отчет о движении денежных средств;

- пояснительные записки к балансу и отчетам;

- аудиторское заключение — в случае, если организация подлежит обязательному аудиту.

Отчет о финансовых результатах (отчет о прибылях и убытках);

Формы бухгалтерского баланса и вышеупомянутых отчетов утверждены Приказом Минфина России от 02.07.2010 № 66н.

Внимание! Для страховых и кредитных организаций установлены свои формы отчетности. Подробнее о них — см. в соответствующих пунктах данного справочного материала.

Баланс в упрощенной форме

Некоторые организации, а также предприниматели, могут вести бухучёт и готовить отчеты в упрощенном сокращенном виде. На самом деле форм упрощенной отчетности несколько видов, рассмотрим сначала для наглядности сокращенную форму Баланса.

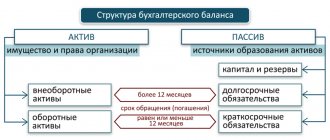

Форма Баланса имеет две основные части, это активы и пассивы. В форму Баланса, необходимо вносить не только данные на текущую отчётную дату, но и указать сальдовые остатки на прошлую отчётную дату.

В каждой из строк баланса, отражается суммарный сальдовый остаток соответствующего актива или пассива на отчётную дату по отдельным активам и пассивам.

Информация за прошлые периоды, всегда переносится из предыдущих отчетов, а текущие данные берутся из бухгалтерских регистров или из электронной сальдовой оборотки программы бухучета (1С или др.).

При заполнении отчета, в пустых строчках обычно проставляются прочерки.

Сама упрощенная форма этого отчета, имеет гораздо меньше строчек, она и выглядит проще. Чтобы заполнить такой отчёт, требуется значительно меньше времени и трудоемкости. Рассмотрим порядок заполнения сокращенного Баланса подробно.

Заполнение Баланса в упрощенном виде

Баланс, как и любую другую форму отчетности, нужно начинать с заполнения заглавной части, где указываются важные реквизиты фирмы:

- Название компании, ее организационная форма, либо указываем ИП;

- Вид деятельности;

- ИНН и другие основные статистические коды;

- Местонахождение;

- Отчётную дату.

Далее необходимо заполнить табличную часть, содержащую сведения об имуществе фирмы – её активы и пассивы. Утверждается Баланс, обычно руководителем, главбухом организации. Не забудьте, также поставить дату подготовки вашей отчётности.

В табличной части упрощенной формы баланса, необходимо приводить данные за текущий отчетный год и справочно указать данные за предыдущие 2 года.

Как уже было замечено, баланс содержит 2 части — активы и пассивы. Сначала разберем, как заполнить раздел с активами.

В сокращенном Балансе предусмотрено несколько групп активов:

- Материальные внеоборотные активы — сюда включаются суммарные сальдовые остатки по основным средствам Сч 01 (минусуем амортизацию Сч 02), стоимость оборудования, находящего в процессе монтажа Сч 07, сальдо вложений в активы Сч 08;

- Нематериальные внеоборотные активы — сюда включаются суммарные сальдовые остатки по НМА Сч 04 (за вычетом амортизации Сч 05), налоговые активы отложенные Сч 09, финансовые вложения Сч 58;

- Запасы – по этой строке нужно сложить материалы Сч 10, сальдовые суммовые остатки производства Сч 20 и по произведенной продукции Сч 43, а также сальдо товарных остатков Сч 41, сальдо расходов на продажу Сч 43;

- Денежные средства — здесь необходимо сложить и записать общую сумму сальдовых остатков на отчётную дату по кассе Сч 50, сальдо расчетных счетов в рублях и в валюте Сч 51 и 52, а также приплюсовать переводы Сч 57;

- Оборотные активы — необходимо указать сальдо взаиморасчетов с вашими покупателями /заказчиками Сч 62, а также по вашим поставщикам/ подрядчикам (Сч 60), налоговые сальдовые остатки Сч 68, 69, по расчетам с работниками (Сч 70, 71, 73), а также указать сальдовые остатки в расчётах по учредителям Сч 75 и другими контрагентами Сч 76. Если вы делали резервы по сомнительным долгам, то надо вычесть, имеющиеся у вас сальдо Сч 63 (кредитовое).

В итоговой строке активов, необходимо сложить все представленные выше данные по активам.

Теперь рассмотрим вторую часть баланса, в которой отражаются пассивы, но в отличие от дебетового сальдо активов, по пассивам указывают обычно сальдо в кредите. Пассивы, также принято формировать в несколько групп по типам:

- Капитал и резервы — здесь необходимо сложить сальдо по уставному капиталу фирмы, а также резервному и добавочному капиталу (Сч 80, 82 и 83), указать остаток нераспределенной прибыли Сч 84. Из этой общей суммы необходимо вычесть, если у вас имеются дебетовые остатки по собственным акциям и нераспределенной прибыли (Сч 81 и 84).

- Долгосрочные займы фирмы — сальдо по займам Сч 67;

- Другие долгосрочные обязательства — для малых предприятий обычно тут идут прочерки;

- Краткосрочные займы фирмы — остаток Сч 66;

- Кредиторская задолженность — здесь необходимо указать суммарный кредитовый сальдовый остаток по счетам, которые уже указывались выше, но здесь берется именно кредит-сальдо Сч 60, 62, 76, 70, 71, 73, 68, 69, 75-2.

- Другие краткосрочные обязательства фирмы — сальдо по будущим доходам, и если у вас есть резервы будущих расходов и отложенные обязательства перед налоговой (Сч 98, 96, 77).

В итоговой строке пассивов, необходимо сложить все представленные выше данные по пассивам.

Заметим, что если всё было сделано верно, то итоговые данные по активам и пассивам должны быть равны. Если у вас появилась какая-то разница в этих данных, то необходимо перепроверить данные бухгалтерских регистров и свои суммарные расчёты. Иногда такая ошибка может возникнуть из-за того, что вы неправильно учли или отнесли не в ту учетную группу какой-то актив или пассив.

Упрощенный Баланс обычно сдается с формой отчета по прибыли. В этот комплект отчётности, как правило, входит и пояснительная записка. В пояснительной части отчётности, приводятся только самые важные дополнительные данные. Например, это могут быть положения вашей учетной политики, которые разъясняют порядок формирования показателей этой отчетности или факты деятельности, которые не раскрыты в представленной отчётности. Также, в пояснительном разделе может быть представлены данные по операциям с владельцами фирмы, данные о выплатах дивидендов, изменениях в уставном капитале и др.

Правила сдачи бухгалтерской отчетности

Подготовленная субъектами экономической деятельности отчетность предоставляется в налоговые органы по месту регистрации предприятия ежегодно. Срок сдачи отчетности в ИФНС – три месяца с момента окончания финансового года.

Помимо сдачи в налоговую службу, её необходимо также предоставить и «статистику». Этот порядок предусмотрен Приказом № 220 Росстата от 31 марта 2014 года. Данным порядком предусмотрено, что экземпляр годовой отчетности сдается в службу статистики по месту регистрации предприятия.

Способов, с использованием которых можно исполнить обязанность по сдаче отчетности предусмотрено три:

- лично в территориальный орган,

- посредством почтовой связи,

- через телекоммуникационные каналы, в электронном виде.

При этом в последнем случае, лицу сдающему отчетность нужно подписать соглашение со . Или воспользоваться посредническими услугами одной из многочисленных бухгалтерских фирм имеющих такой договор.

В случае предоставления отчетности в органы статистики целесообразно предоставлять отчетность с письмом, в тексте которого указать необходимые контактные данные: адрес электронной почты, номера мобильного или стационарного телефона. При отправлении экземпляра отчетности почтовой связью, это стоит делать заказным письмо с уведомлением о вручении.

Если организация не освобождена, согласно законодательству, от обязательного ведения бухгалтерского учета, а соответственно и от необходимости составления бухгалтерской отчетности, а так же, в том случае, если она не считается религиозной организацией, у которой по итогам года не возникла обязанность уплаты налогов, то срок сдачи отчетности – 31 марта года, следующего за отчетным. Напомним, что юридическое лицо или индивидуальный предприниматель могут быть освобождены от ведения бухгалтерского учета в случае перехода на один из предусмотренных Налоговым Кодексом РФ специальных налоговых режимов (УСН, ЕНВД). Ведение книги учета доходов и расходов, которое может быть обязательно в этих случаях, не является бухгалтерским учетом.

Аналогичный срок, не позднее трех месяцев с окончания финансового года, предусмотрен и для сдачи экземпляра отчетности в территориальные органы государственной статистики.

День предоставления бухгалтерской отчетности, как в налоговые органы, так и в органы статистики определяется следующим образом:

- для отчетности переданной лично в соответствующий орган – дата указанная на оттиске штемпеля того органа в который сдана отчетность,

- для отчетности направленной посредством почтовой связи – дата проставленная отделением связи на квитанции об отправке,

- для отчетности направленной посредством телекоммуникационных сетей – дата зафиксированная оператором связи и указанная в специальном электронном документе – извещении о получении.

Заполнение стандартного Баланса

Стандартный Баланс является более громоздкой и подробной формой, чем рассмотренная выше форма. Общий принцип заполнения обеих форм баланса одинаков. Обе эти формы имеет титульную верхнюю часть, которая содержит реквизиты компании, далее следует табличная часть, содержащая данные об активах и пассивах фирмы.

Основное отличие полной и упрощенной формы баланса в том, что полная форма отражает более подробные данные по каждой группе активов и пассивов.

Как уже было замечено, баланс содержит две основные части активы и пассивы.

В балансе активы разбиты на две основные группы и несколько подгрупп:

- Внеоборотные активы

- Нематериальные внеоборотные активы – сальдовое сальдо Сч 04 (кроме НИОКР), за вычетом амортизации Сч 05;

- НИОКР;

- НМА — остатки со Сч 08.11;

- Материальные активы (поисковые) – остатки со Сч 08.12;

- Основные средства организации — сальдо Сч 01 (за вычетом амортизации Сч 02);

- Вложения в МЦ — сальдо Сч 03 (за вычетом амортизации Сч 02);

- Вложения — сальдо Сч 58 (за вычетом Сч 59), остатки Сч 73 (для займов св. 12 мес.);

- Отложенные выплаты налогов – остатки Сч 09 (минус сальдо Сч 77, если есть);

- Прочие внеоборотные активы;

- Общая сумма по всему этому разделу;

- Оборотные активы

- Запасы – тут складываем материалы Сч 10 (минусуем Сч 14) или складываем Сч 15 и 16, сальдовые суммовые остатки по производству Сч 20 (а также 21, 23, 29, 44, 46) и готовой продукции Сч 43, товарам Сч 41 (минусуем, если есть Сч 42), Сч 45, расходам на продажу Сч 43;

- НДС – Сч 19;

- Дебиторская задолженность — здесь необходимо указать остатки во взаиморасчетах с вашими покупателями/заказчиками (Сч 62), а также с поставщиками/подрядчиками (Сч 60), сальдовые остатки по налоговым расчетам (Сч 68, 69), по расчетам с работниками (Сч 70, 71, 73), а также указать сальдовые остатки по учредителям Сч 75 и другим дебиторам/кредиторам (Сч 76). Если у вас имеются резервы по сомнительным долгам, то надо вычесть, имеющиеся у вас кредитовое сальдо Сч 63.

- Вложения (кроме денежных эквивалентов) — сальдо Сч 58 (за вычетом сальдо Сч 59), депозиты Сч 55, расчеты по имеющимся займам Сч 73;

- Денежные средства и их эквиваленты — здесь необходимо сложить и записать общую сумму сальдовых остатков на отчётную дату по кассе Сч 50, расчетным счетам в рублях и в валюте Сч 51 и 52, спецсчета в банках Сч 55, а также приплюсовать переводы Сч 57;

- Прочие оборотные активы;

- Общая сумма этого раздела;

В итоговой строке активов, необходимо сложить все представленные выше данные по активам – баланс.

Теперь рассмотрим вторую часть баланса, в которой отражаются пассивы. По пассивам указывают обычно сальдо кредитовое. Пассивы, также принято формировать в несколько групп по типам. В балансе пассивы разбиты на три основные группы и несколько подгрупп:

- Капитал и резервы

- Уставный к-л – сальдовый остаток Сч 80;

- Акции фирмы- сальдо Сч 81;

- Переоценка основных средств и НМА — сальдо Сч 83;

- Добавочный к-л (без переоценок ОС и НМА);

- Резервный к-л фирмы – сальдо Сч 82;

- Остаток вашей нераспределенной прибыли или убыток – остатки со Сч 84;

- Общая сумма этого раздела;

- Долгосрочные обязательства фирмы

- Сальдо по займам – Сч 67 (здесь необходимо указать кредиты фирмы, взятые на срок более года, с начисленными процентами);

- Отложенные обязательства по налогам на конец года — сальдо Сч 77 (минус остаток Сч 09);

- Оценочные обязательства фирмы – остаток со Сч 96 (на срок более года);

- Укажите прочие обязательства компании (сроком больше года);

- Общая сумма этого раздела;

- Краткосрочные обязательства фирмы

- Сальдовый остаток по краткосрочным займам вашей компании – Сч 66 (здесь необходимо указать кредиты фирмы, взятые на срок до года, с начисленными процентами);

- Сальдовый остаток по кредиторской задолженности — здесь необходимо указать суммарный кредитовый сальдовый остаток по счетам, которые уже указывались выше, но тут берется именно сальдо кредитовое Сч 60, 62, 70, 71, 73, 68, 69, 75-2, 76.

- Сальдовый остаток по другим краткосрочным обязательствам фирмы;

- Сальдовый остаток будущих доходов – остатки Сч 98, укажите также, если есть Сч 86;

- Сальдовый остаток по оценочным обязательствам фирмы – сальдо Сч 96 (на срок до года);

- Укажите прочие обязательства фирмы, сроком до года;

- Сумма строк по данному разделу;

В итоговой строке пассивов, необходимо сложить все представленные выше данные по пассивам – баланс.

Итоговые данные по активам и пассивам должны быть равны. Если у вас эти суммы неравны, то необходимо перепроверить данные бухгалтерских регистров, суммарные расчёты, а также проверьте правильность разнесения активов и пассивов по группам.

Анализ Баланса

Как уже понятно из приведённого выше, Баланс содержит достаточно много важных сведений о любой компании. Поэтому, эту форму отчетности могут затребовать у вас не только в налоговой, но например, и в банке при выдаче кредита. Некоторые компании при заключении важных или крупных договоров, просят фирму-партнера предоставить им Баланс.

При рассмотрении и анализе баланса, часто учитывают величину оборотов компании, на отдельные важные для них активы компании, наличие собственного капитала, имеющуюся в компании долговую нагрузку, объем любой задолженности и другие существенные данные. Важное значение, имеет соотношение отдельных статей этого отчета между собой, если в компании имеются какие-то финансовые проблемы, то они будут сразу же очевидны любому специалисту, только при одном взгляде на Баланс фирмы.

Еще одним очень важным моментом, являются динамика финансовых показателей Баланса. Приведённые в Балансе показатели за три года, отлично отражают динамику развития компании — они могут показывать устойчивый рост фирмы, имеющиеся проблемы с развитием или стагнацию, а также ухудшение финансового состояния.

Грамотный специалист, проанализировав любой Баланс, сразу увидит слабые и сильные стороны компании и даже сможет предложить пути финансового оздоровления или наиболее эффективные точки роста для данной организации.