Что входит в структуру расходов

Состав издержек определяется статьей 101 АПК РФ и статьей 88 ГПК РФ. В частности, они включают в себя любые издержки, возникающие вследствие разбирательства, а также государственную пошлину. Рассмотрим примерный перечень:

- Оплата услуг экспертов, адвокатов и консультантов.

- Суммы, которые выплачиваются экспертам, переводчикам и прочим.

- Издержки, сопутствующие проведению осмотра.

- Траты на почтовую пересылку.

- Прочие траты, которые признаны судом нужными.

- Расходы на представительство стороны.

- Компенсация за потерянное время, выплачиваемая на основании статьи 99 ГПК РФ.

- Траты на транспорт и проживание лиц, участвующих в разбирательстве (статья 94 ГПК РФ).

- Пошлина.

Некоторые расходы имеют фиксированный размер. К примеру, это пошлина. Часть издержек может иметь любой объем. В частности, это компенсация за потерю времени. Размер ее должен быть разумным и соответствующим всем обстоятельствам дела.

Договор с адвокатом

Договор с адвокатом бывает трех видов:

- 1. договор о возмездном оказании услуг заключают для оказания юридической консультационной помощи или составления юридически значимых документов;

- 2. договор поручения заключают, чтобы адвокат представлял интересы компании в суде;

- 3. смешанный договор содержит элементы и договора возмездного оказания услуги, и договора поручения.

Договор составляется в простой письменной форме, затем его нужно зарегистрировать в адвокатской конторе.

В договоре указывают:

- данные о контрагентах;

- сведения о принадлежности адвоката к адвокатской палате;

- предмет договора;

- сроки исполнения;

- стоимость услуг адвоката;

- порядок покрытия расходов адвоката;

- место заключения договора;

- дата заключения договора и дата начала действия договора;

- ответственность сторон за нарушение обязательств.

После исполнения договора его стороны составляют и подписывают акт. Его составляют в свободной форме, обязательно указав реквизиты сторон.

Акт об исполнении договора прилагают к договору с адвокатом. Он и является первичным документом, на основании которого принимаются к учету расходы на оплату услуг адвоката.

Налоговый учет

Учет судебных расходов отличается рядом правил. Все издержки должны быть подтверждены. В качестве подтверждения могут использоваться эти бумаги:

- Чеки и квитанции.

- Соглашения о предоставлении юридических услуг.

- Билеты на проезд.

- Выписки из органов расследования.

Издержки на досудебное урегулирование рекомендуется указывать в соглашении с юристом. Расчет расходов осуществляется на основании документов, которые приобщены к делу.

Издержки будут относиться к внереализационным расходам. Траты, которые можно включать в этот состав, оговорены статьей 106 АПК РФ и статьей 94 ГПК РФ. Однако рассмотренный перечень не является исчерпывающим. Иногда суд признает судебными траты, не входящие в список. К примеру, это могут быть расходы на копирование документов, на их перевод или удостоверение у нотариуса. Траты не признаются тогда, когда их связь с разбирательством не является очевидной.

Когда траты точно не будут признаны

Условия признания оговорены в пункте 1 статьи 252 НК РФ. В частности, это:

- Обоснованность.

- Наличие подтверждающих документов.

Расходы не признаются в следующих случаях:

- Нет связи с судебным разбирательством. К примеру, компания заключила с юридической фирмой договор об абонентском обслуживании. Во время судебного процесса руководитель обратился к юристам по поводу, не относящемуся к делу. Сопутствующие траты признаны не будут. В этом случае они будут учитываться в составе трат на юридические услуги на основании пункта 1 статьи 264 НК РФ.

- Представитель не принимал участие в судебных разбирательствах. К примеру, фирма оплатила представительские услуги, однако представитель не принимал участия ни в одном заседании.

- Фирма не является стороной по разбирательству. То есть субъект должен быть или истцом, или ответчиком, или третьим лицом. Если фирма не является стороной, то не будет оснований для признания судебных расходов.

- В деле участвует не компания, а ее сотрудник. Если сотрудник компании привлечен к ответственности, это будет его личным делом. То есть фирма не должна учитывать сопутствующие расходы.

Иногда компания прибегает к досудебному урегулированию дела. Сопутствующие траты на юристов и консультантов также не будут признаваться. Соответствующее решение дано Президиумом ВАС в Постановлении №9131/08 от 9 декабря 2008 года.

Признание госпошлины

Пошлину нужно включать в расходы на дату подачи иска. Последняя определяется на основании отметки суда о принятии иска. Некоторые делают это на дату уплаты платежа, однако это не является верным. Пошлина должна быть включена в состав внереализационных услуг на основании пункта 1 статьи 265 НК РФ.

Пошлина может быть возвращена по решению суда. Полученная сумма должна быть включена в структуру внереализационных доходов на основании пункта 3 статьи 250 НК РФ. Включение производится на дату вступления решения о возврате пошлины в силу.

На какую дату нужно учитывать расходы

Судебные издержки относятся к внереализационным, а потому они будут признаны в эти даты на основании пункта 7 статьи 272 НК РФ:

- Дата расчетов на основании условий соглашения.

- Дата предъявления плательщику бумаг, на основании которых производятся расчеты.

- Заключительное число отчетного или налогового времени.

Фирма имеет право устанавливать свои даты отражения расходов на основании Письма Минфина №03-03-04/2/149 от 26 мая 2006 года. Как правило, это дата подписания соглашения об оказании услуг. К примеру, компания заключила договор с юристом. Дата подписания документа и будет датой признания.

Судебные траты снижают налогооблагаемую прибыль вне зависимости от того, взысканы ли они через суд. Что под этим понимается? Если юридический субъект выигрывает дело, лицо, признанное виновным, должно покрыть все судебные издержки выигравшей стороны. Однако признание расходов выполняется вне зависимости от выигрыша и проигрыша.

ВАЖНО! Расходы на стороннего юриста учитываются и в том случае, когда в штате организации работает штатный юрист. Однако если работой занимается штатный юрист, затраты отражаются в структуре расходов на оплату труда на основании статьи 255 НК РФ. Траты на своего адвоката не могут быть взысканы с проигравшего участника дела.

Документальное подтверждение

Наибольшая часть расходования – это услуги юристов. Сопутствующие траты можно подтвердить. В качестве подтверждения можно использовать документы:

- Соглашение со специалистом.

- Акт исполненных работ.

- Платежные бумаги.

В документах нужно указать перечень оказанных услуг и их стоимость. Нужно зафиксировать услуги таким образом, чтобы прослеживалась их связь с разбирательствами. Рекомендуется также подготовить документы для подтверждения:

- Доверенность на представителя.

- Иск.

- Протокол разбирательства.

- Судебное решение.

ВАЖНО! Исполнительный сбор не учитывается при определении налога на прибыль.

Законодательное регулирование оформления учета оказанных услуг

| N п/п | Дата заключения | Клиент наименование организации (Ф.И.О.) | ФИО адвоката, ведущего дело | Примечание |

| 1 | 10.06.2001 | Смирнов П.Н. | Калугин Н.М. | Иск о нарушении прав собственности |

По каждому договору заводится регистрационная карточка, фиксирующая обращения клиентов в юридическую консультацию, например, в следующем виде.

Наименование коллегии адвокатов __________________________________Юридическая консультация N 5Дело поручено адвокату Калугин Н.М.Регистрационная карточка N _________Наименование организации / ФИО клиента Смирнов П.М.Адрес обратившегося 120121, Москва, квартал 50, 125По делу организации / гражданина _________________________________Краткая характеристика поручения, место рассмотрения или место,где предстоит выполнить поручение ________________________________Соглашение на оказание юридической помощи. Обратившийся обязуетсявнести гонорар за оказание юридической помощи в сумме 5000 руб.Гонорар определен по договоренности сторон. По указанномусоглашению внесены следующие платежиВнесен аванс 3000 руб. ПКО {amp}lt;*{amp}gt; N 121267 от 10.06.2001Посещение мест лишения свободы ___ руб. ПКО (ПП {amp}lt;**{amp}gt;) N ___ от ___Командировочные _____ руб. ПКО (ПП) N ____ от ______Осуществление защиты или представительств ___ руб. ПКО (ПП) N ____от___Рассмотрение дела в кассационной инстанции _____ руб. ПКО(ПП) N ____ от ____Рассмотрение дела в надзорной инстанции _____ руб. ПКО(ПП) N ____ от ______Защита или представительство при дополнительном расследовании____ руб. ПКО (ПП) N ____ от ______Заведующий юридической консультацией Агеев М.В.Клиент Смирнов П.М.Поручение принял адвокат Калугин Н.М.

Заполненные регистрационные карточки хранятся в хронологическом порядке в течение установленного срока наравне с бухгалтерскими документами. Заполненная регистрационная карточка регистрируется в журнале регистрации регистрационных карточек и выдается бухгалтером адвокату под роспись.

Клиент юридической консультации вправе отказаться от услуг адвоката на любом этапе выполнения поручения. В этом случае внесенные в кассу или на расчетный счет юридической консультации средства возвращаются с удержанием ее части за фактически выполненную работу. При невозможности выполнить поручение или довести его до конца по причинам, не зависящим от юридической консультации, неотработанная часть гонорара также возвращается клиенту или переводится на лицевой счет другого адвоката с согласия клиента.

В общем случае возврат гонорара производится по требованию клиента в сумме, определяемой по договоренности сторон. В случае несогласия какой-либо стороны с суммой возврата возвращаемую сумму определяет заведующий юридической консультацией.

Возврат гонорара отражается на обратной стороне регистрационной карточки.

Результат по делу____________________________________________________________________________________________________________________________________Адвокат ____________________________Оплатить ________________ руб. ____________ (дата)Заведующий юридической консультацией ______________Возврат гонорараФИО клиента _____________, сумма ______________ руб.Адрес: _________, Паспорт серия ___ номер _______, выдан _____Расписка в получении денег.Деньги по Расходному кассовому ордеру в сумме _______ получены.Дата _________. Претензий по выполненным (невыполненным) работамне имею._____________________ (подпись)

Для учета движения денежных средств адвокатов ежемесячно на каждого адвоката заводится лицевой счет, в котором указаны фамилии клиентов, номера регистрационных карточек, по которым заключены соглашения, а также информация о полученных средствах. В конце каждого месяца адвокат списывает суммы по регистрационной карточке, которые отражаются в лицевом счете. В лицевом счете адвоката указываются следующие данные.

| N | ФИО, на-именова-ние ор- ганиза- ции | N до- говора | N приход-ного до- кумента | Дата поступ-ления | Сумма | Списано | Оста-ток | Возв-рат |

| Дата | Сумма |

На каждое первое число текущего месяца бухгалтерия выводит остаток неотработанного гонорара на лицевом счете, который переносится на лицевой счет следующего месяца.

М.Спицын

К.э.н.

25.12.2017

В соответствии с п.2 статьи 149 НК РФ не подлежит налогообложению реализация ритуальных услуг, работ по изготовлению надгробных памятников и оформлению могил, а также реализация похоронных принадлежностей.

Перечень освобождаемых от налога на добавленную стоимость ритуальных услуг приведен в Общероссийском классификаторе услуг населению, утвержденного Постановлением Госстандарта России от 28.

Такой подход может иметь больше смысла, чем полное исключение для всех услуг, которые приобретаются как предприятиями, так и домашними хозяйствами.

Даже если государства отказываются от налоговых услуг, которые преимущественно приобретаются предприятиями, существует широкий спектр услуг, к которым может применяться налог с продаж.

Поскольку предприниматели воспринимают новые возможности для получения прибыли, новые услуги будут по-прежнему изобретаться. Законодатели могут расширить налогообложение услуг двумя разными способами.

Открывая новый бизнес, необходимо решить, какую выбрать систему налогообложения. Выбор правильной системы налогообложения поможет сэкономить не только на налогах, но и избавит от сдачи ненужной отчетности.

Причем определиться с типом налогообложения желательно до подачи документов на регистрацию фирмы, поскольку подать заявление о переходе на специальные налоговые режимы (УСН) можно только в течение пяти рабочих дней со дня регистрации фирмы.

Комплексный подход — применять к услугам типичный язык, используемый для налоговых товаров. В соответствии с большинством государственных законов о налогах с продаж все продажи товаров облагаются налогом, если они явно не определены как освобожденные.

Гавайи, Нью-Мексико и Южная Дакота применяют этот же подход к продажам услуг.

Гавайи и Нью-Мексико применяли этот подход с самого начала их налогов с продаж; Южная Дакота сделала это для расширения налогообложения услуг задолго до того, как был принят налог с продаж.

| п. 5 ст. 38 НК РФ | Понятие услуг |

| Письмо Минфина РФ от 13.11.2009 № 03-03-06/1/750 | Мнение Минфина о необходимости составлении акта выполненных работ |

| ст. 720 ГК РФ | О составлении акта выполненных работ только в случае строительного подряда |

| подп. “г” п. 12 и п. 13 ПБУ 9/99, п. 18 ПБУ 10/99 | Об учете доходов и расходов от реализации услуг по факту выполнения работ и оказания услуг |

| ч. 1 ст. 9 Закона от 6.12.2011 № 402-ФЗ, п. 1 ст. 252 НК РФ | Об обязательстве подтверждения выполнения работ и оказания услуг документально |

| подп. п. п. 6 п. 1 ст. 254, п. 2 ст. 272 НК РФ, Письмо ФНС РФ от 29.12.2009 № 3-2-09/279 | О необходимости акта об оказании услуги для признания расходов по договору на оказание услуги компаниям, применяющим метод начисления |

| ст. 999 ГК РФ | О доказательстве оказания услуг по договору комиссию с помощью отчета комиссионера |

| ст. 1008 ГК РФ | О доказательстве оказания услуг по агентскому договору путем предъявления отчета агента |

| абз. 5 ст. 974 ГК РФ | О возможности доказательства услуг по договору поручения путем предъявления отчета поверенного |

| Письма Минфина РФ от 4.05.2012 № 03-03-06/1/226, от 17.11.2006 № 03-03-04/1/778 | Об указании в договоре на оказание услуги дополнительных условий, по которым услуга считается оказанной, если заказчик не предъявил претензий |

| п. 3 ст. 168 НК РФ | О выставлении покупателю счета-фактуры фирмой, уплачивающей НДС |

| Инструкция к плану счетов (счета 51, 50, 62, 90) | Об отражении доходов от оказания услуг и выполнения работ |

| Инструкция к плану счетов, подп. “г” п. 12 ПБУ 9/99 | Об отражении расходов на оказание услуг или выполнение работ |

| подп. 1 п. 3 ст. 315 НК РФ | О том, что расходы, связанные с реализацией работ и услуг уменьшают выручку от реализации (для предприятий на ОСНО) |

| п. 9 ст. 274, п. 7 ст. 346.26 НК РФ | О признании расходов фирмой на ОСНО ЕНВД |

| п. 1 ст. 346.29 НК РФ | О невозможности признания расходов при расчете налога фирмой на ЕНВД |

| п. 2 ст. 346.18 НК РФ | Об уменьшении выручки от реализации при расчете налога компанией на УСН “Доходы минус расходы” |

| п. 1 ст. 346.18 НК РФ | О невозможности признавать никакие расходы компанией на УСН “Доходы” |

| п. 1 ст. 252 НК РФ | О необходимости учитываемых расходов быть экономически оправданными и документально подтвержденными |

| п. 1 ст. 272 НК РФ | О признании расходов при расчете налога на прибыль компанией на ОСНО, применяющей метод начисления |

| п. 3 ст. 273 НК РФ | О признании расходов при расчете налога на прибыль компанией на ОСНО, применяющей кассовый метод |

| ст. 708 ГК РФ, п. 13 ПБУ 9/99 | Об утверждении в договоре поэтапной сдачи работ, имеющих долгосрочный характер |

Типичные ошибки

Ошибка № 1: Попытка установить в договоре на выполнение строительных работ поэтапную схему сдачи работ.

Правовое регулирование учета оказания услуг основывается на договоре, который вы составили с контрагентом. Также регулирование происходит на основании налогового законодательства и Гражданского кодекса. Кроме того, в образовательной, охранной и некоторых других сферах действуют дополнительные нормативные акты.

Поскольку оказывать услуги могут как юридические, так и физические лица, расчеты с контрагентами могут выполняться и в безналичной, и в наличной формах. Расходы на услуги оформляются так же, как и все остальные. Счета бухгалтерского учета, по которым проводят операции, зависят от подразделения, типа производства и других факторов.

- Счет-фактура.

- Акт выполнения работ.

- Выписка из расчетного счета.

- Выписка из платежного поручения.

- Перед тем как отражать проводки услуг в бухгалтерском учете, необходимо получить документы, которые подтверждают, что работы были выполнены. Заключите с фирмой, с которой вы работаете, договор.

Особенности бухучета

В рамках бухучета госпошлина должна быть учтена в структуре прочих расходов на основании пункта 12 ПБУ 10/99 «Расходы компании». Расходы должны быть признаны в том периоде, в котором они возникли. При этом не принимается во внимание фактическая дата перевода средств.

Штрафы и пени включаются в структуру прочих расходов на основании пункта 8 ПБУ 9/99 «Доходы фирмы». Прием к учету осуществляется в сумме, присужденной судом. Аналитический учет судов с различными контрагентами и по разным претензиям ведется по отдельным субсчетам.

Проводки при принятии к учету судебных расходов будут следующими:

- ДТ91 субсчет «Прочие расходы» КТ68. Начисление пошлины при подаче иска.

- ДТ68 КТ51. Перечисление пошлины в бюджет.

- ДТ51 КТ76 субсчет «Расчеты по претензиям». Поступление средств на основании исполнительного листа.

- ДТ76 субсчет «Расчеты по претензиям» КТ91 субсчет «Прочие доходы». Возмещение пошлины и понесенных убытков.

Все проводки подтверждаются первичной документацией: исполнительные листы, квитанции и так далее.

Решение спорных вопросов в порядке судебного разбирательства сопровождается расходами, связанными с рассмотрением иска. К судебным расходам относятся государственная пошлина и издержки, понесенные при рассмотрении иска. Сумма оплаты и порядок принятия в расходах зависят от характеристик иска. До внесения сумм в учет и принятия в тратах необходимо иметь представление о порядке их формирования. В статье расскажем про учет судебных расходов, дадим примеры бухгалтерских проводок.

Судебные расходы в виде госпошлины

Размер госпошлин по каждому виду обращений установлен гл. 25.3 НК РФ. Государственная пошлина – сбор, взимаемый при подаче искового заявления в суд. Первоначальным плательщиком выступает истец. Конечным плательщиком суммы является проигравшая процесс сторона, которой присуждается покрытие издержек.

- Вида иска – хозяйственного, неимущественного, административного характера.

- Категории обращения – искового заявления, апелляционной или кассационной жалобы.

- Уровня судебного органа – третейского, общей юрисдикции, вышестоящего органа.

Наиболее часто производится подача исков хозяйственного характера. Величина пошлины зависит от цены иска, имеющего оценку. Для обращений лиц без указания цены иска предусмотрена фиксированная сумма сбора.

Уплата производится до подачи заявления в суд по реквизитам, предоставленным органом. При возрастании суммы в процессе заседания производится доплата. Законодательством установлен перечень лиц, освобожденных от уплаты или имеющих возможность снизить сумму уплаты. При подаче иска лица, принадлежащие к льготной категории, подтверждают право документально.

Читать дальше: Временная регистрация ребенка для школы в москве

| ★ Книга-бестселлер «Бухучет с нуля» для чайников (пойми как вести бухгалтерский учет за 72 часа) куплено > 8000 книг |

Судебные расходы в виде издержек

Список издержек, возникающих в процессе судебного разбирательства, определен в ст. 106 АПК РФ. Перечень открыт и индивидуален в каждом конкретном случае. Издержки возникают при рассмотрении искового требования и необходимы для более точного вынесения решения. Издержки считаются расходами только при условии их определения решением суда. В состав издержек включаются:

- Вознаграждения, выплачиваемые привлекаемым специалистам – переводчикам, консультантам, специалистам в области юриспруденции.

- Компенсация текущих расходов специалистов и свидетелей – проезда, суточных, найма жилья и прочих видов затрат.

- Оплата стоимости проведения экспертизы или осмотра территории.

- Компенсация затрат, связанных с почтовыми расходами на уведомление лиц.

Суммы, квалифицируемые как издержки, должны отвечать признакам разумности. Вознаграждения и компенсации лицам назначаются судом по согласованию со специалистами с в соответствии с затраченным временем или установленными нормами МРОТ. Выплата вознаграждений и компенсаций привлекаемым лицам производится с депозитного счета суда, куда денежные средства вносятся при запросе о приглашении специалиста. Суммы, затраченные по инициативе судебного органа, оплачиваются из бюджета.

Расходы, понесенные выигравшей стороной на привлечение адвоката и подтвержденные договором, компенсируются проигравшей стороной и также исходя из принципа разумности. Проигравшая сторона компенсирует и другие траты, понесенные в процессе разбирательства. При частичном удовлетворении иска компенсация расходов производится частично.

Взыскание судебных издержек с проигравшей стороны

Чтобы учесть расходы на ведение процесса в качестве издержек, нужно, чтобы услуги юриста были оказаны именно юридическому лицу, а не его руководству, специалистам или партнерам. Нельзя учитывать расходы на помощь адвоката, если предметом соглашения, заключенного от имени компании, являлось оказание правовой помощи должностному лицу. Таким образом, к затратам относят только работу, проделанную для компании, а не ее отдельных представителей, включая директора.

Еще один важный момент: издержки, взысканные с органов в как возмещение убытков, обязательно уменьшают на принятую к вычету сумму НДС. Согласно 106 статье АПК, к подлежащим возмещению судебным издержкам относят расходы на работу адвоката, который оказывает компании помощь. Статья 110 указывает, что возмещают также понесенные участниками процесса расходы, если суд принимает сторону этой стороны.

Если суд примет сторону компании, она может засчитать присужденную сумму в качестве дохода. По бухгалтерии они должны пройти в составе прочих доходов за отчетный период, на который приходится вынесение судебного решения. С точки зрения налогового учета это нереализационные доходы, которые записывают на дату вступления в силу судебного акта.

Пакет документов для подтверждения трат зависит от организационной формы компании, которая предоставляет правовую помощь. При заключении соглашения с представителем чаще всего платежи оформляют в соответствии с требованиями закона «О бухгалтерском учете» и порядком ведения кассовых операций.

Если документы не будут формально соответствовать требованиям нормативных актов, само по себе это не может быть основанием для отказа в удовлетворении требований о взыскании. Тем не менее, подобных решений следует избегать, так как эти нарушения вкупе с несоответствием реквизитов платежного поручения указанным в договоре данным, могут повлиять на решение суда.

Подтвердить факт оплаты правовой поддержки можно при помощи таких бумаг:

- платежное поручение,

- расходный кассовый ордер,

- квитанция.

Несмотря на это, расписка, подтверждающая передачу средств, формально может быть признана доказательством произведенной оплаты по договору заключенному с физическим лицом, независимо от наличия или отсутствия расходно-кассового ордера. Однако важно принимать во внимание, что исполнительский сбор не уменьшает налогооблагаемую базу по налогу на прибыль. Размеры этого сбора составляют 7% от суммы, которая взыскивается в судебном порядке.

Бухгалтерский учет судебных расходов

Принятие к учету расходов при участии в суде осуществляется после их документального подтверждения и фактического осуществления. Датой принятия в расходах госпошлины является день подачи искового заявления. Документ не принимают в делопроизводство без предъявления платежного документа или подтверждения освобождения. В случае отказа от иска после подачи заявления сумма истцу не возвращается.

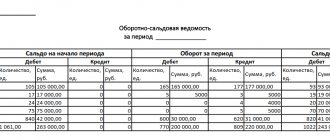

Для принятия расходов в виде издержек требуется иметь решение суда и подтверждающие затраты документы (п. 14.2 ПБУ 10/99). При компенсации понесенных расходов датой получения дохода считается день признания судом затрат – вынесения решения (п. 16 ПБУ 9/99). Решения судов считаются законными после их вступления в силу. Для учета госпошлины используется счет 68, судебных издержек – субсчет «Расчеты по претензиям» счета 76.

Юридические консультации: налогообложение и бухгалтерский учет

1 ст. 252 НК РФ). Но инспекторы на местах придерживаются иного мнения. И суды, как правило, их поддерживают. Так, ФАС Северо-Кавказского округа в Постановлении от 28.05.2013 N А53-27832/2011 посчитал, что получателем услуг в рассматриваемой ситуации является физлицо — участник судебного разбирательства, а не сама организация-работодатель. Поэтому для компании указанные расходы необоснованны в налоговом плане. Решение в пользу налоговиков в подобной ситуации вынес и ФАС Московского округа (Постановление от 20.07.2007, 27.07.2007 N КА-А40/6508-07). Но удалось найти решение суда и в пользу налогоплательщика. Так, в одном из дел компания оплатила услуги юриста, который в суде представлял интересы директора, привлеченного к административной ответственности. Суд отметил следующее (Постановление ФАС Поволжского округа от 04.12.2012 N А55-13194/2012, оставлено в силе Постановлением Президиума ВАС РФ от 23.07.2013 N 1522/13): «Действия должностного лица как органа юридического лица следует рассматривать как действия самого юридического лица, в том числе и по получению квалифицированной юридической помощи при оспаривании постановлений федерального органа исполнительной власти». В связи с этим суд признал спорные расходы компании обоснованными с налоговой точки зрения. Комментарий редакции: отметим, что иногда суды позволяют учесть расходы на привлечение юриста для участия в разбирательстве, стороной которого организация не является, если от вынесенного судебного решения будет зависеть экономическая выгода компании. Так, ФАС Северо-Кавказского округа, вынося решение в пользу налогоплательщика, пришел к выводу, что закон не ставит заключение договоров на оказание юридических услуг в зависимость от того, является ли налогоплательщик стороной сделки или нет (Постановление от 21.11.2011 N А63-1861/2011).

Если вы не нашли на данной странице нужной вам информации, попробуйте воспользоваться поиском по сайту:

Вернуться на предыдущую страницу

Последние новости 27 марта 2018 г. Проект федерального закона № 424632-7 «О внесении изменений в части первую, вторую и четвертую Гражданского кодекса Российской Федерации»

Цель законопроекта — закрепление в гражданском законодательстве некоторых положений, отталкиваясь от которых, российский законодатель мог бы осуществлять регулирование рынка существующих в информационно-телекоммуникационной сети новых объектов экономических отношений (в обиходе — «токены», «криптовалюта» и пр.), обеспечивать условия для совершения и исполнения сделок в цифровой среде, в том числе сделок, позволяющих предоставлять массивы сведений (информацию).

20 марта 2013 г. Проект федерального закона № 419090-7 «Об альтернативных способах привлечения инвестирования (краудфандинге)»

Законопроектом регулируются отношения по привлечению инвестиций коммерческими организациями или индивидуальными предпринимателями с использованием информационных технологий, а также определяются правовые основы деятельности операторов инвестиционных платформ по организации розничного финансирования (краудфандинга). Деятельность по организации розничного финансирования (краудфандинга) заключается в оказании услуг по предоставлению участникам инвестиционной платформы доступа к ее информационным ресурсам.

12 марта 2013 г. Проект Федерального закона № 410960-7 «О внесении изменений в Уголовный кодекс РФ и ст. 151 Уголовно-процессуального кодекса РФ»

Законопроект направлен на усиление ответственности за нарушения в сфере закупок товаров, работ, услуг для обеспечения государственных или муниципальных нужд. Анализ правоприменения свидетельствует о наличии определенных пробелов в законодательном регулировании ответственности за злоупотребления в сфере госзакупок со стороны лиц, представляющих интересы государственных или муниципальных заказчиков, а также лиц, исполняющих государственные или муниципальные контракты.

7 марта 2021 г. Проект Федерального закона № 408171-7 «»Об особенностях участия социально ориентированных некоммерческих организаций в приватизации арендуемого государственного или муниципального недвижимого имущества и о внесении изменений в отдельные законодательные акты РФ»

Целью данного законопроекта является предоставление социально ориентированным некоммерческим организациям преференций при отчуждении из государственной собственности субъектов Российской Федерации или из муниципальной собственности недвижимого имущества, арендуемого этими организациями.

1 марта 2021 г. Проект Федерального закона № 403657-7 «О внесении изменений в статью 18.1 Федерального закона «О защите конкуренции»

Цель данного законопроекта — уточнение оснований для обжалования в антимонопольный орган нарушений порядка осуществления в отношении юридических лиц и индивидуальных предпринимателей, являющихся субъектами градостроительных отношений, процедур, включенных в исчерпывающие перечни процедур в сферах строительства, в том числе при проведении торгов. Вносимые изменения позволят антимонопольному органу оперативно восстанавливать нарушенные права юридических лиц и индивидуальных предпринимателей, являющихся субъектами градостроительных отношений, во внесудебном порядке.

Проводки истца и ответчика на примере уплаты госпошлины

При проведении судебного разбирательства организация М. подала исковое заявление на действия ИП К. неимущественного характера, оценку которых невозможно произвести. Сумма госпошлины составила 6 000 рублей. Величина возмещаемых проигравшей стороной расходов признается в составе прочих доходов.

| Название операции | Корреспонденция у истца | Корреспонденция у ответчика | Сумма (в рублях) |

| Оплата госпошлины | Дт 68 Кт 51 (50) | Не производится | 6 000 |

| Отражение госпошлины в составе расходов | Дт 91/2 Кт 68 | Не производится | 6 000 |

| Признание судом расходов по уплате госпошлины | Дт 76/2 Кт 91/1 | Дт 91/2 Кт 76/2 | 6 000 |

| Произведена компенсация расходов | Дт 51 Кт 76/2 | Дт 76/2 Кт 51 | 6 000 |

Пример отражения расходов в бухгалтерском учете истца

Предприятие «Подрядчик» после выполнения работ по договору строительного профиля не получило оплату за труд. Договорными условиями с установлены сроки платежей за строительство объекта. Переговоры об оплате за труд не принесли положительного результата, что повлекло необходимость решения вопроса в суде.

При обращении в суд предприятие оплатило: госпошлину в размере 2 300 рублей, услуги адвоката в сумме 5 000 рублей и эксперта для подтверждения соответствия объекта условиям договора в сумме 7 000 рублей. По решению суда ответчик должен выплатить истцу стоимость договора и компенсировать судебные расходы.

| Операция | Дебет записи | Кредит записи | Сумма (в рублях) |

| Произведена оплата госпошлины в бюджет | 68 | 51 | 2 300 |

| Госпошлина для подачи заявления в суд включена в состав расходов | 91/2 | 68 | 2 300 |

| Отражены судебные издержки при вынесении решения суда | 91/2 | 60 | 12 000 |

| Признаны судом издержки, понесенные при рассмотрении вопроса в суде | 76/2 | 91/1 | 12 000 |

| Признаны судом расходы по уплате госпошлины | 76/2 | 91/1 | 2 300 |

| Поступила сумма в счет компенсации издержек | 51 | 76/2 | 14 300 |

Принятие решения судом о компенсации расходов производится на основании подтверждающих траты документов.

Особенности бухгалтерского учета и налогообложения в сфере оказания юридических услуг

Документ необходимо верно оформить и отразить в нем все оказанные услуги.

Определение судебных издержек судебным органом

Признание понесенных издержек осуществляется судом в каждом конкретном случае. Отнесение расходов проигравшей стороне не производится без подачи требований. О необходимости покрытия расходов требуется обратиться к суду и внести просьбу в исковое заявление либо в форме дополнительных требований, заявленных в ходе заседания. При покрытии расходов возникают несколько вариантов погашения.

| Порядок действий | Компенсация расходов |

| Пошлина уплачена истцом, заявление не представлено в суд | Возврат осуществляется территориальным отделением ИФНС до истечения 3 лет |

| Пошлина уплачена, исковое заявление удовлетворено в досудебном порядке | Сумма пошлины и издержек в ряде случаев возвращают по отдельному иску |

| Исковые требования удовлетворены частично | Расходы, понесенные истцом, компенсируются частично, в части признания иска или на усмотрение суда |

| Ответчик не имеет обязанности по уплате госпошлины | Компенсации подлежат только издержки, сумма госпошлину истцу не покрывается |

Не подлежат покрытию расходы, понесенные истцом в порядке досудебного рассмотрения требований. В составе расходов часто возникают затраты на услуги адвокатов, юристов. Суды не признают подобные расходы и не относят за счет проигравшей процесс стороны.

В ряде случаев проигравшее иск лицо может избежать покрытия расходов выигравшей стороне. Для принятия судом решения необходимо обратиться к суду с заявлением представить документальное подтверждение сложного материального положения, непреднамеренности мотивов нанесения ущерба и погасить требования в процессе разбирательства или при получении отсрочки.

Ведение бухгалтерского учета юридической компании

Юридические компании за ведением бухучета обращаются либо в бухгалтерские компании за аутсорсингом бухучета либо нанимают в свой штат бухгалтера. Первый способ ведения бухучета для юриста как правило экономичнее по затратам и выполняется профессионально, так как в бухгалтерской компании работают бухгалтера (не один сотрудник), в случае отсутствия вашего бухгалтера вашу текучую работу сможет выполнять другой сотрудник, а также происходит минимизация ваших расходов и оптимизация ваших налогов.

Деятельность юристов и юридических контор основа на оказании услуг. Основные расходы юристов, это, как правило, аренда офиса, программное обеспечение, оплата расходов на связь, интернет, затраты на рекламу, но основная статья расходов, на которую уходит как правило большая часть вашей прибыли это заработная плата ваших сотрудников, а также оплата налогов с заработной платы сотрудников в размере 30% и оплата налогов по деятельности.

Налоговый учет расходов

Согласно пп.10 п.1 ст. 265 судебные расходы учитываются в составе внереализационных затрат. О порядке принятия расходов и дате списания в законодательстве не уточняется. Для подтверждения расходов потребуется иметь:

- документальное подтверждение;

- экономическую обоснованность затрат;

- связь с судебным процессом (являться одной из сторон);

- наличие вступившего в силу решения судебного органа;

- подтверждение оплат при кассовом методе учета расходов и доходов.

Предприятия, использующие в учете общую систему налогообложения, включают судебные расходы в расчет налоговой базы прибыли. В составе расходов могут отражаться любые затраты, подтвержденные судом. При возмещении расходов сумма включается в состав внереализационных доходов.

Наличие штатных юристов

Экономическая оправданность расходов по оплате услуг адвокатов во многом зависит от того, есть ли в штате организации свои юристы. Если в штатном расписании фирмы предусмотрена должность юрисконсульта и в его функциональные обязанности входит представительство интересов организации в арбитражных судах, налоговый орган может усомниться в экономической обоснованности привлечения адвокатов для выполнения этой работы.

На такие моменты обращают внимание и арбитражные суды, в частности, ФАС Западно-Сибирского округа (Постановление от 30 мая 2005 г. по делу N Ф04-3285/2005(11681-А27-26)); ФАС Поволжского округа (Постановление от 12 ноября 2003 г. по делу N А12-9605/02-С46).

Однако факт, что у организации есть штатные юрисконсульты, сам по себе не говорит о том, что привлечение адвокатов во всех случаях является экономически неоправданным. Так, Минфин России в Письме от 31 мая 2004 г. N 04-02-05/3/42 указал, что при наличии в штатном расписании должности юриста вопрос о принятии расходов на юридические услуги адвокатов в целях налогообложения прибыли должен рассматриваться в каждой отдельной ситуации. При этом следует учитывать положения п. 5 ст. 252 НК РФ в части повторного включения расходов в налогооблагаемую базу по налогу на прибыль (например, круг обязанностей, возложенных на юриста организации, объем выполняемых работ).

Налоговые органы отмечают, что при отсутствии в штатном расписании юридического отдела сотрудников, состав должностных обязанностей которых совпадает с перечнем услуг, оказываемых привлекаемой сторонней юридической фирмой, расходы по оплате услуг этой фирмы могут считаться экономически оправданными. Данные расходы могут быть учтены для целей налогообложения прибыли, если произведены в деятельности, направленной на получение дохода. Об этом сказано в Письме УФНС России по г. Москве от 7 декабря 2004 г. N 26-12/78777.

По нашему мнению, даже при наличии в штате организации юриста расходы на юридические услуги можно отнести на уменьшение налогооблагаемой прибыли, если функции, выполняемые сторонним адвокатом, дублируют обязанности юриста, например, в связи с большим уровнем специализации. В подтверждение можно привести Постановления ФАС Московского округа от 14 — 18 июля 2005 г. по делу N КА-А40/6315-05, ФАС Поволжского округа от 2 декабря 2004 г. по делу N А55-5119/04-31. Рассматривая аналогичный спор, суд указал, что право на возмещение издержек по привлечению юриста не поставлено в зависимость от наличия у предприятия специалиста, компетентного представлять интересы в суде (Постановление ФАС Волго-Вятского округа от 8 августа 2005 г. по делу N А82-11632/2004-37).

Требование об обоснованности затрат особенно актуально для крупных корпораций, имеющих собственные и, как правило, многочисленные юридические департаменты. Поэтому привлечение сторонних адвокатов в ряде случаев свидетельствует об экономической неоправданности понесенных расходов. Проиллюстрируем сказанное на примере из арбитражной практики.

Ситуация 1. По результатам выездной налоговой проверки налоговый орган принял решение о привлечении налогоплательщика к ответственности и доначислении налога на прибыль. По мнению проверяющих, организация необоснованно включила в состав расходов, уменьшающих налогооблагаемую прибыль, затраты по оплате консультационных услуг юридической фирмы.

Организация не согласилась с решением налогового органа и обратилась в арбитражный суд.

Позиция суда. Суд установил, что организация (заказчик) заключила с обществом договор, согласно которому оно обязуется за вознаграждение в размере 35% суммы задолженности, поступившей на расчетный счет заказчика, оказать консультационные услуги по взысканию этой задолженности. Долг подтвержден исполнительным листом, выданным арбитражным судом. Заказчик оплатил оказанные услуги и расходы отнес на себестоимость в качестве затрат на консультационные услуги.

В ходе судебного разбирательства выяснилось, что общество зарегистрировано по утраченному паспорту гражданина А, являющегося единственным учредителем организации-заказчика и ее руководителем. Согласно акту почерковедческого исследования этот гражданин не подписывал ни заявление о регистрации организации, ни договор об оказании консультационных услуг, ни счет-фактуру. Кроме того, само юридическое лицо по месту регистрации не находится, и его местоположение не установлено.

Акт выполненных услуг по консультированию не отвечает требованиям первичного учетного документа, содержащимся в ст. 9 Федерального закона от 21 ноября 1996 г. N 129-ФЗ «О бухгалтерском учете», поскольку не позволяет определить, какие именно услуги оказаны обществом во исполнение договора.

Суд учел и то, что до заключения названного договора самим заказчиком фактически выполнена вся претензионно-исковая работа по истребованию задолженности, получен исполнительный лист на принудительное взыскание, а в организации есть три штатных юриста. Исходя из этого суд решил, что налогоплательщиком не подтверждена экономическая оправданность затрат, и оставил в силе решение налоговой инспекции.

(Постановление ФАС Дальневосточного округа от 24 мая 2005 г. по делу N Ф03-А51/05-2/1021)

Состав расходов при банкротстве

Процедура несостоятельности осуществляется под надзором Арбитражного суда. Орган определяет этап процедуры и управляющего, проводящего финансовый контроль операций. Покрытие расходов осуществляется за счет должника и не компенсируется третьими лицами. В состав расходов при одобрении судебного органа включают:

- Вознаграждение управляющему.

- Оплата текущей деятельности в виде почтовых, канцелярских, транспортных расходов.

- Суммы, необходимые для публикации в Вестнике уведомлений о начале процедуры.

- Средства, затрачиваемые на проведение открытых торгов имущества должника.

- Оплаты услуг оценщиков, аудиторов, экспертов и прочие.

При определении сумм расходов учитывается обоснованность затрат, разумная величина и соразмерность результату.