Что означают коды НДФЛ

Налоговый кодекс обязывает налоговых агентов вести учет доходов, выплачиваемых физическим лицам, не в произвольной форме, а с использованием специальных кодов. Так, в пункте 1 статьи 230 НК РФ сказано, что каждый налоговый агент должен составлять регистры налогового учета. В них нужно фиксировать выплачиваемые физлицам доходы в соответствии с кодами, которые утверждает ФНС.

Действующие коды приведены в приказе ФНС от 10.09.15 № ММВ-7-11/[email protected] (далее — приказ № ММВ-7-11/[email protected]). Они применяются, в том числе для заполнения справок по форме 2-НДФЛ. А значит, неправильное присвоение доходу цифрового шифра приведет к ошибке в справке 2-НДФЛ. Это, в свою очередь, грозит налоговому агенту штрафом в размере 500 руб. за каждую неверно оформленную справку о доходах (ст. 126.1 НК РФ, п. 3 письма ФНС от 09.08.16 № ГД-4-11/14515).

Заполнить и сдать через интернет 2-НДФЛ с актуальными кодами

Кроме того, во многих бухгалтерских программах на коды выплат «завязано» определение даты фактического получения дохода. А она используется при заполнении строки 100 раздела 2 расчета 6-НДФЛ. Следовательно, из-за ошибки в кодировке доходов налоговый агент может неверно заполнить расчет 6-НДФЛ. За данное нарушение штраф также составляет 500 руб. (ст. 126.1 НК РФ).

Наконец, эта же самая кодировка выплат используется в большинстве бухгалтерских программ для расчета среднего заработка. Поэтому неправильное присвоение кода может стать причиной неверного расчета с работниками по отпускным, командировочным, больничным и т.п. Если выплата окажется занижена, организация может быть оштрафована на сумму от 30 000 до 50 000 руб., должностное лицо — от 10 000 до 20 000 руб., а ИП — от 1 000 до 5 000 руб. (ч. 6 ст. 5.27 КоАП РФ). Если же работнику будет перечислено больше, чем полагается, возможны проблемы с выплатами различных пособий, компенсируемых за счет бюджета.

ВАЖНО. Ошибки в применении кодов могут повлечь занижение или завышение отпускных, командировочных, больничных и прочих выплат, «завязанных» на средний заработок. Поэтому данные выплаты лучше рассчитывать в веб-сервисах, где актуальные коды устанавливаются и подставляются в отчетность автоматически.

Бесплатно рассчитать зарплату, отпускные и пособия в веб‑сервисе

Особенности заграничных поездок

При отправке сотрудника за рубеж, возникает необходимость учета дополнительных расходов:

- оформление визы для работника;

- покупка страхового полюса;

- возможные сборы консульства;

- право передвижения на автомобиле.

В этом случае налоговый агент освобожден от удержания финансовых средств. Важно подтвердить траты документально. Если форма была представлена на иностранном языке, ее необходимо перевести и оба экземпляра доставить в налоговый орган.

Если в случае подсчета, сумма расходов прописана в иностранной валюте, задачей бухгалтера является пересчет ее на рубли по действующему курсу на момент осуществления обращения налогового агента в инспекцию. Закрепить расчеты необходимо подписью исполнителя, датой.

Обратите внимание на программу Налогоплательщик ЮЛ, с её помощью вы сможете заполнить справку 2-НДФЛ всего за несколько простых действий.

Код дохода 4800 с расшифровкой

Начнем с самого универсального кода — 4800 «Иные доходы». Ему соответствуют любые доходы, для которых в приказе № ММВ-7-11/[email protected] нет более подходящего кода (письмо ФНС от 06.07.16 № БС-4-11/12127). Например, этим шифром обозначается доход в виде суммы единовременной доплаты к отпуску (письмо ФНС от 16.08.17 № ЗН-4-11/[email protected]).

Кроме того, код 4800 можно использовать, в частности, в отношении следующих доходов: средний заработок, сохраняемый за дни прохождения диспансеризации; оплата времени простоя, возникшего по независящим от сторон причинам; компенсация за задержку выдачи трудовой книжки уволенному сотруднику; средний заработок, сохраняемый за донорами в дни сдачи крови и в дни предоставляемого им отдыха; сумма прощенной задолженности по авансовому отчету; сверхнормативные суточные и др.

Также данный код применяется при расчетах с физлицами, которые не являются работниками организации или ИП. Например, с помощью этого шифра надо отражать сумму выигрыша, которую покупатель или клиент получил при участии в лотерее, проводимой не в целях рекламы товаров, работ или услуг. Также код 4800 используется при «переквалификации» промежуточных дивидендов, если по итогам года сумма прибыли оказалась ниже расчетной.

Кодирование выплат физлицам по НДФЛ

Каждому вознаграждению, выплаченному физическому лицу, установлена соответствующая кодировка. Полный перечень содержится в приложении 1 приказа ФНС от 10.09.2015 № ММВ-7-11/ Какой код у премии в 2-НДФЛ, зависит от того, за что она начислена: за производственные результаты или по иным основаниям.

В справке указывают код дохода премия за производственные результаты 2002, если вознаграждение связано с выполнением работником своих трудовых обязанностей: за выполнение определенной работы, за перевыполнение плана и т. д. Таким образом, если выплачивается месячная, квартальная или годовая премия, код дохода НДФЛ всегда будет 2002 (письмо ФНС от 07.08.2017 № СА-4-1/).

Если выплачивается разовое поощрение, не связанное с исполнением трудовых обязанностей: к празднику, премия к юбилейной дате — код дохода указывают другой — 2003.

Таблица: код дохода премия в справке 2-НДФЛ

| Код | Вид выплаты |

| 2002 | Премирование за трудовые показатели:

|

| 2003 | Премия за счет прибыли:

|

Таблица иных доходов в справке 2-НДФЛ

| Кодировка | Вид выплаты |

| 2000 | Заработная плата |

| 2010 | Выплаты по договорам подряда |

| 2012 | Отпускные |

| 2013 | Компенсация за неиспользованный отпуск |

| 2300 | Оплата больничных листов |

Код дохода 2000 с расшифровкой

Следующий по распространенности код — 2000. Согласно приказу № ММВ-7-11/[email protected], этому коду соответствует «вознаграждение, получаемое налогоплательщиком за выполнение трудовых или иных обязанностей».

Обычно применение этого кода не вызывает сложностей — все, что отражается в учете работодателя как зарплата, начисляемая по трудовому договору за каждодневное выполнение должностных обязанностей, «проходит» по коду 2000. Это же значение присваивается среднему заработку, сохраняемому на период командировки, поскольку он также является зарплатой (письмо Минфина от 12.11.07 № 03-04-06-01/383).

Автоматически рассчитать зарплату командированного работника по действующим правилам Рассчитать бесплатно

Код дохода «зарплата»

Тип дохода работника должен быть полностью ему понятен. Именно поэтому необходима расшифровка кодов в расчетном листе заработной платы. Работодатель может указывать ее в каждом расчетном листке либо ознакомить сотрудников с подобной информацией 1 раз.

Присвоение кодов каждой финансовой операции бухгалтерии регулирует приказ ФНС «Об утверждении кодов видов доходов и вычетов» от 10.09.2015 № ММВ-7-11/[email protected] (в редакции приказа ФНС от 24.10.2017 № ММВ-7-11/[email protected]). Согласно ему денежным средствам, выплачиваемым сотруднику как оплата его труда, присвоен код 2000.

Коды дохода 2002 и 2003 с расшифровкой

А вот премии для цели кодировки доходов заработной платой не признаются, хотя и названы в статье 129 ТК РФ как часть оплаты труда. Более того, премии отражаются в регистрах налогового учета и в справках 2-НДФЛ тремя различными шифрами.

Основной код — 2002. Он используется в отношении премий, которые удовлетворяют одновременно трем условиям:

- выплата производится не за счет прибыли, целевых поступлений или средств специального назначения;

- выплата предусмотрена нормами законодательства, трудовым или коллективным договором;

- основанием для выплаты являются определенные производственные результаты или иные подобные показатели (т.е. показатели, связанные с выполнением сотрудником своих трудовых обязанностей). Это обстоятельство должно подтверждаться приказом о выплате премии.

По коду 2003 отражаются премии (вне зависимости от критериев их назначения) и иные вознаграждения (в т.ч. доплаты за сложность, напряженность, секретность и проч., не являющиеся премиями), которые выплачиваются за счет средств специального назначения, целевых поступлений или прибыли организации.

Для остальных премий нужно применять шифр 4800.

Также см.: «Налоги с премии: начисляем НДФЛ и взносы, учитываем в расходах, отражаем в отчетности».

Что еще учитывают по коду 4800

По этому коду учитывают иные доходы, для которых не установлен персональный шифр.

К ним относятся:

- Суточные расходы командированному, оформленному по договору подряда или трудовому контракту, выплаченные сверх утвержденного лимита;

- доплаты за счет собственных средств предприятия, которые произведены по больничным листам и пособиям по беременности и родам. Важно помнить, что не подлежит обложению НДФЛ пособие по беременности и родам, а также суммы, выплачиваемые по уходу за малышом в возрасте до полутора лет, в декларации они не показываются.

Поэтому, перед тем как отправлять отчетность в фонды, нужно внимательно просмотреть суммы, попадающие под шифр 4800, их налоговая инспекция проверяет в первую очередь.

Какой код дохода используют в 2 НДФЛ при аренде машины

Коды дохода 2012 и 2013 с расшифровкой

Шифру 2012 соответствуют суммы отпускных, то есть среднего заработка, сохраняемого за работником на период отпуска. По этому коду «проходят» выплаты как по очередным отпускам, так и по дополнительным, в том числе учебным.

Код 2012 можно применять в отношении только тех отпускных, которые выплачиваются действующим сотрудникам. Если же работодатель перечисляет увольняемому сотруднику компенсацию за неиспользованный отпуск, этому доходу нужно присвоить код 2013.

ВНИМАНИЕ. Трудовой кодекс допускает предоставление отпуска с последующим увольнением (ч. 2 ст. 127 ТК РФ). В этом случае работник получает окончательный расчет и трудовую книжку перед отпуском, и не возвращается к прежнему работодателю после отдыха. Однако с точки зрения трудового законодательства перечисленные суммы является отпускными, а не компенсацией за неиспользованный отпуск. Поэтому к такой выплате нужно применять шифр 2012.

Также см.: «Работник заболел или отозван из отпуска: как быть с НДФЛ, взносами и отчетностью?»

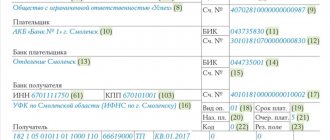

Коды дохода в платежках по зарплате

Зачем нужны коды дохода

Центробанк ввел три кода доходов для платежных поручений, чтобы банк различал доходы физлица и понимал, с каких доходов можно удерживать долг по исполнительным листам, а с каких нет (Федеральный закон от 21.02.2019 № 12-ФЗ).

Применять коды нужно по всем выплатам для сотрудников и подрядчикам по договорам ГПХ. Так что теперь для этого выплату доходов придется оформлять двумя или тремя платежками.

С 1 июня за неверное указание кодов или их неуказание должностное лицо может получить штраф 15—20 тыс. рублей, а организация — 50—100 тыс. рублей.

Где ставят коды дохода

Новое поле для кода дохода в печатную форму платежки добавлять не стали, а отвели для этого поле 20 “Назначение платежа кодовое”. Указывайте код, начиная с 1 июня 2021, до этого срока поле просто не заполняется.

Какие коды указывать в зарплатных платежках

Какие коды и когда вносить в поле 20, Центробанк разъясняет в указании № 5286-У.

- Код 1 вносите при выплате зарплаты и доходов, по которым применяются ограничения по сумме удержаний (по ст. 99 Закона от 02.10.2007 № 229-ФЗ). Это зарплата, премии, больничные пособие, отпускные.

- Код 2 вносите при выплате денег, с которых нельзя взыскать долги (по ст. 101 Закона от 02.10.2007 № 229-ФЗ). Это, например, пособия по беременности и родам, детские пособия.

- Код 3 вносите при выплате денег, которые указаны как исключения в части 2 ст. 101 Закона от 02.10.2007 № 229-ФЗ. В доходы с 3 кодом попадают только два вида выплат: возмещение вреда, причиненного здоровью и компенсационные выплаты за счет средств бюджетов лицам, пострадавшим от радиационных или техногенных катастроф. Выплаты по смерти кормильца (равно как и алименты) можно удерживать с доходов с 3 кодом, и это единственные удержания, которые можно с них делать.

Как указывать коды дохода в Бухгалтерии

В экранной форме платежки появилось поле для кодов дохода. Для части операций оно заполняется автоматически:

- Код 1 — выплаты зарплаты, аванса, дивидендов, отпускных, доходов по договорам ГПХ — создайте отдельную платежку с этим кодом;

- Код 2 — выплата социальных начислений (детские и декретные пособия, материальная помощь) и алиментов — создайте отдельную платежку с этим кодом и операцией «Выплата зарплаты» для пособий или «Выплата алиментов».

В остальных случаях при выплате дохода физическому лицу поле не заполняется, вам нужно указать код дохода самостоятельно. При выплате зарплаты сотруднику сервис подскажет, по каким кодам у вас были начисления в прошлом месяце.

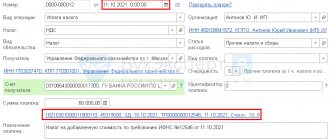

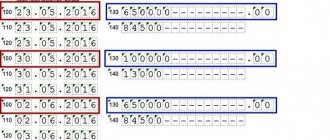

Вы уже платили аванс, поэтому в поле «Сумма» сервис покажет сумму, которую нужно уплатить сотруднику: это зарплата за вычетом НДФЛ и аванса. В нашем примере это 6700 рублей.

Ниже поля «Сумма» сервис подскажет, по каким кодам были начисления в предыдущем месяце. В нашем примере мы видим начисление по коду 1 в размере 8700 рублей (оклад 10000 за вычетом НДФЛ 1300 рублей) и по коду 2 в размере 3000 рублей. Вся зарплата, которую сотрудник получит на карту, составляет 11700 рублей. В мае он уже получил аванс 5000 рублей, и сервис вычел его из суммы зарплаты.

Остаток к уплате видим в поле «Сумма» — это 6700 рублей. Его надо будет разделить на столько платежек, сколько кодов было задействовано в предыдущем месяце:

- по коду 2 уплачивайте сумму целиком: в нашем примере это 3000 рублей;

- по коду 1 вычтите из суммы начислений за май по этому коду размер аванса (его можно посмотреть в ОСВ): в нашем примере это 8700 — 5000 = 3700 рублей; другой вариант расчета: из суммы «Должны сотруднику», которая указана уже с учетом аванса, вычесть начисления с кодом 2: 6700 — 3000 = 3700 рублей.

Код дохода 2300 с расшифровкой

С помощью кода 2300 в НДФЛ-отчетности обозначаются пособия по временной нетрудоспособности. Этот шифр нужно присвоить не только пособию, которое выплачивается в случае болезни самого работника, но и тем суммам, которые перечисляются в случае ухода за больными детьми или другими членами семьи.

СПРАВКА. Формально под этот код попадает также пособие по беременности и родам, так как основанием для его начисления является больничный лист. Но поскольку декретное пособие не облагается НДФЛ (п. 1 ст. 217 НК РФ), эту выплату можно вообще не фиксировать в регистрах и справке 2-НДФЛ (п. 1 ст. 230 НК РФ, письмо Минфина от 02.04.19 № 03-04-05/22860).

Формируйте электронные реестры и сдавайте их в ФСС через интернет

Входит ли в справку доход в виде больничного

Иногда при заполнении документа у бухгалтера возникает вопрос, отражаются ли больничные в 2-НДФЛ, и если да, то по какой строке.

Пособия по временной нетрудоспособности не облагаются страховыми взносами, но включаются в налоговую базу по налогу на доходы физлиц. Если вы сомневаетесь, входит ли больничный в справку 2-НДФЛ, проверьте раздел «Причина нетрудоспособности», где указан двузначный номер. Все значения, за исключением «05» — пособия по беременности и родам, входят в налоговую базу по подоходному налогу, а коду дохода с больничного в справке 2-НДФЛ присвоено значение «2300».

Сумма пособия состоит из двух частей:

- первые 3 дня, оплачиваемые за счет работодателя;

- остальные дни, оплачиваемые за счет ФСС.

Если вы не знаете, где посмотреть код больничного в справке 2-НДФЛ в 2021 году, обратите внимание на раздел 3:

Сумма пособия указывается отдельной строкой за тот месяц, в котором было произведено начисление по листку нетрудоспособности и удержание налога. Так, в данном примере сотрудник получил в мае заработную плату за неполный месяц и пособие, облагаемое налогом.

Некоторые виды пособий полностью компенсируются из средств Фонда социального страхования. Независимо от источника выплаты средств код больничного листа за счет работодателя в справке 2-НДФЛ и пособия, выплачиваемого за счет ФСС, имеют одно значение — «2300».

Коды дохода 2762 и 2760 с расшифровкой

По коду 2762 в регистрах налогового учета и справках 2-НДФЛ нужно указать всю сумму материальной помощи, выданной работнику при рождении ребенка. Напомним, что такая матпомощь не облагается НДФЛ в пределах 50 тыс. руб. на каждого ребенка при условии, если выплата перечислена не позднее одного года после его рождения (п. 8 ст. 217 НК РФ).

При выплате работникам других видов материальной помощи используется шифр 2760. При этом основание для перечисления денег значения не имеет. Так, если в компании принято решение выдавать матпомощь к отпуску, то эту сумму надо отделить от основных «отпускных» и отразить с кодом 2760. Также этот код нужно присвоить матпомощи, выплачиваемой бывшим работникам-пенсионерам. Напомним, что такой доход не облагается НДФЛ в пределах 4 000 руб. в год (п. 28 ст. 217 НК РФ).

Облагаются ли суточные подоходным налогом?

Ст. 168 ТК РФ гласит, что работодатель, направивший специалиста в служебную поездку, обязан компенсировать ему дополнительные расходы, связанные с проживанием вне дома, – выплатить суточные. Их размер устанавливается фирмой самостоятельно исходя из финансовых возможностей и представлений о справедливости. Он фиксируется во внутренних актах организации, например, в коллективном договоре.

Ст. 217 НК РФ, указывает, что суточные не облагаются НДФЛ при условии, что они не превышают следующие лимиты:

- 700 руб. – для поездок по стране;

- 2,5 тыс. руб. – для командировок за рубеж.

Ст. 217 НК РФ обязывает компанию удержать НДФЛ с командировочных сверх нормы. Для этого бухгалтер действует по следующему алгоритму:

- Рассчитывает размер превышения выплаченных суточных над лимитами, указанными в НК РФ.

- Определяет сумму НДФЛ, используя соответствующую ставку: 13% для резидентов РФ, 30% для нерезидентов.

Согласно положениям НК РФ, бухгалтер обязан рассчитать подоходный налог в течение месяца, когда был утвержден авансовый отчет, подготовленный командированным. НДФЛ удерживается со специалиста в момент ближайшей выплаты зарплаты и перечисляются в государственную казну не позднее дня, следующего за этой датой.

Командировки в 2021 году: оформляем и оплачиваем

Код дохода 2720 с расшифровкой

По коду 2720 в НДФЛ-отчетности «проходит» стоимость подарков для работников. В частности, его надо использовать в отношении презентов к Новому году, дню рождения и т.п.

ВНИМАНИЕ. По правилам пункта 28 статьи 217 НК РФ от НДФЛ освобождаются подарки, стоимостью не более 4 000 руб. за год. Данный доход нужно отражать в регистрах налогового учета независимо от суммы подарка. А вот в справках 2-НДФЛ стоимость презентов, не превышающую 4 000 руб. за год, можно не показывать (письма ФНС от 02.07.15 № БС-4-11/[email protected] и от 19.01.17 № БС-4-11/[email protected]).

Также см.: «Налоговый учет подарков и премий, или что делать бухгалтеру после 23 февраля и 8 марта».

Код дохода «Командировочные» в справке 2-НДФЛ

Обязательные выплаты сотрудникам, направляемым в служебные поездки, предусмотрены ст. 167-168 ТК РФ. Эти перечисления в адрес специалистов отражаются в справке 2-НДФЛ. Для них предусмотрены специальные коды дохода:

- 2000 – для размера среднего заработка, который, согласно ст. 167 ТК РФ, обязательно сохраняется за командированным работником.

- 4800 – для размера суточных, выплаченных сверх норм, установленных ст. 217 НК РФ, и облагаемых подоходным налогом.

- 4800 – для компенсаций проживания, проезда и иных расходов, не подтвержденных работником документально.

Специальный код дохода «Командировка» в справке 2-НДФЛ отсутствует. Выплаты специалисту, облагаемые подоходным налогом, разбиваются по кодам 2000 и 4800. Суммы в рамках лимитов, освобожденные от налогообложения, не показываются в документе.

Коды дохода 2400 и 1400 с расшифровкой

Чтобы обозначить доходы от аренды, нужно выбрать один из двух кодов (в зависимости от объекта, который передан по договору). Так, доходы от предоставления в аренду любых автомобилей, а также морских, речных и воздушных судов отражаются в НДФЛ-отчетности по специальному коду 2400. По нему нужно показывать плату за предоставление в аренду указанных видов транспорта, даже если она выплачивается работнику (в т.ч. руководителю). Этот же код охватывает доходы и от иного использования автотранспорта. Поэтому под него подпадают доходы по договорам о предоставлении услуг по управлению собственным автомобилем, договорам аренды с экипажем и т.п.

СПРАВКА. Компенсация за использование личного авто, выплачиваемая в рамках трудового договора в размере, установленном его сторонами, не облагается налогом на доходы физлиц. Для этой выплаты не предусмотрен код дохода, и ее не надо указывать в НДФЛ-отчетности.

Также см: «Как выгоднее оформить использование сотрудником своего автомобиля (новая редакция)».

Бесплатно составить и распечатать договор аренды ТС по готовому шаблону

Кроме того, код 2400 применяется в отношении арендной платы за линии оптико-волоконной и (или) беспроводной связи, иных средств связи, включая компьютерные сети.

Доходы от предоставления в аренду любого другого имущества (в т.ч. недвижимости, включая жилую) нужно отражать по коду 1400. При этом не имеет значения, кто именно получает от организации или ИП данный доход: руководитель, простой работник или постороннее лицо.

Для каких доходов в платежках введены новые коды

У работодателей, которым приходится работать с новыми правилами, закономерно возник вопрос: по каким выплатам в платежках нужно указывать коды?

Закон № 12-ФЗ не уточняет конкретный перечень доходов, в отношении которых требуется проставление кодов в расчетных документах, хотя их группы в целом очерчены. К ним относятся заработная плата и иные доходы, в отношении которых ст. 99 закона № 229-ФЗ устанавливает ограничения, а также доходы, на которые не может быть обращено взыскание по ст. 101 закона № 229-ФЗ.

О максимально допустимых удержаниях из зарплаты граждан рассказывает этот материал.

Указанием Центробанка № 5286-У предусмотрены три кода:

| Код | Когда ставить | Примеры выплат |

| 1 | В платежках по доходам, для которых установлено ограничение размера удержания долгов (ст. 99 закона № 229-ФЗ) |

|

| 2 | В платежках по выплатам, из которых удержания не производятся, кроме возмещения вреда здоровью (ст. 101 закона № 229-ФЗ) |

|

| 3 | В платежках на выплату возмещения вреда здоровью, а также на бюджетные компенсации пострадавшим в результате радиационных или техногенных катастроф (подп. 1 и 4 п. 1 ст. 101 закона № 229-ФЗ). Это суммы, из которых можно удерживать только алименты. | |

*Что входит в зарплату для данных целей, можно посмотреть в п. 1 Перечня доходов, из которых удерживаются алименты на детей, утв. постановлением Правительства РФ от 18.07.1996 № 841.

Код дохода 2001 с расшифровкой

Код 2001 используется в отношении вознаграждений, которые выплачиваются директорам, входящим в состав совета директоров, и прочим членам коллегиального органа управления организации.

ВНИМАНИЕ. Зарплата руководителя по коду 2001 не «проводится», даже если соответствующая должность называется «директор». Однако если руководитель входит в состав совета директоров (правления, другого коллегиального органа) и получает за что дополнительное вознаграждение, то эту сумму нужно отделить от зарплаты и отразить для целей НДФЛ по коду 2001.

Код вида оплаты труда: дополнительная расшифровка

Помимо перечисленных кодов зарплаты приказ ФНС утвердил следующие обозначения для доходов, указываемых в справке 2-НДФЛ:

1010 — дивиденды;

2001 — вознаграждение либо подобная выплата управленческой структуре компании;

2010 — оплата на основании гражданско-правового договора;

Подпишитесь на рассылку

Яндекс.Дзен ВКонтакте Telegram

2530 — оплата труда в натуральной форме;

2720 — доход, полученный в качестве подарка;

2762 — выплата материальной помощи работникам при рождении, усыновлении, удочерении ребенка.

Код дохода 2014 с расшифровкой

Суммы выходного пособия, а также среднего месячного заработка, сохраняемого на период трудоустройства, в НДФЛ-отчетности отражаются с кодом 2014. Этим шифр применяется только к той части выплат, которая облагается НДФЛ (превышает в совокупности трехкратный размер средней зарплаты, а для «северян» — шестикратный). Необлагаемая налогом на доходы сумма выходного пособия и среднего заработка на период трудоустройства для целей НДФЛ не фиксируется и не кодируется.

Также см.: «Выплаты при сокращении работника в 2019‑2020 году».

Рассчитать «сложную» зарплату с коэффициентами и надбавками по большому количеству работников Попробовать бесплатно

Коды зарплаты в расчетном листе (или справке 2-НДФЛ)

Есть и другие коды зарплаты, которые также подлежат указанию в справке 2-НДФЛ:

2012 — отпускные выплаты;

2300 — оплата больничного листа;

2760 — выплата денежных средств в качестве материальной помощи, оказываемой сотруднику или бывшему сотруднику, вышедшему на пенсию по причине инвалидности либо по возрасту;

4800 — универсальный код, которым обозначаются все выплаты, не имеющие специального кода (например, доплаты и компенсации).

См. также «Расшифровка кодов в справке 2-НДФЛ».

Коды расходов для 2-НДФЛ в 2021 году: расшифровка

Некоторые доходы, указанные в ст. 217 НК РФ, облагаются только в части, превышающей определенный лимит. Этот необлагаемый лимит в справке 2-НДФЛ называется вычетом. Коды таких вычетов нужно указывать в Приложении к справке в соответствии с Приложением N 2 к Приказу ФНС России от 10.09.2015 N ММВ-7-11/, например:

- 501 — вычет в пределах 4 000 руб. за год с подарков физлицам;

- 503 — вычет в пределах 4 000 руб. за год с материальной помощи работнику или бывшему работнику, который вышел на пенсию по инвалидности или по возрасту;

- 508 — вычет в пределах 50 000 руб. с единовременной материальной помощи работнику при рождении (усыновлении) ребенка.

Читать также

06.12.2019