Земельный налог — это вид государственного платежа, который в обязательном порядке оплачивают физические лица и различные организации, имеющие зарегистрированный земельный участок в собственности. Налогоплательщиками не признаются лица, у которых земельный участок находится на безвозмездном пользовании или переданный на время аренды.

Существуют льготы на налоги для ветеранов, инвалидов и пенсионеров, которыми ежегодно пользуется больше 20 миллионов людей. Данные льготы значительно облегчают жизнь, однако, к сожалению, многие пенсионеры не знают, что им положены льготы и продолжают выплачивать полную стоимость государственного платежа. Далее в этой статье все о льготах для инвалидов, пожилых людей и ветеранов, а также информация о том, как их оформить, рассчитать налог и уменьшить его.

Законодательство

Кем устанавливаются льготы в налогообложении

Условия предоставления льгот и полный список граждан, имеющих право на их получение, прописаны непосредственно в налоговом кодексе Российской Федерации, глава 32. Льготы в налогообложении устанавливаются действующим кодексом РФ и нормативно представительными актами органов местного самоуправления.

Налоговый кодекс предусматривает льготы по земельному налогу

Налоговый кодекс предусматривает отчисление обязательного платежа для каждого участка земли, который находится в общей долевой собственности и предполагает предоставление льгот для ограниченного круга лиц, прописанных в налоговом кодексе РФ.

Не признаются объектами налогообложения земельные участки:

- земельная собственность, которая была изъята в связи с решением законодательства Российской Федерации;

- на которых находятся ценные памятники культурного наследия страны, находящиеся в списке всемирного наследия, а также крупные заповедники РФ, исторические музеи-заповедники, археологическое наследие Российской Федерации;

- которые утратили силу;

- которые входят в состав лесного фонда;

- на которых находятся водные объекты, принадлежащие РФ и входящие в водный фонд страны;

- которые входят в общее имущество многоквартирных домов.

Какова ставка земельного налога

Платеж на землю рассчитывается с кадастровой стоимости земли. Ставка земельного налога может быть 0,3 и 1,5% от кадастровой* стоимости земельного участка — это зависит определенных условий пользования землей.

Налог 0,3% применяется для следующих земель:

- использующихся в сельскохозяйственном применении;

- приобретенных под строительство жилых помещений, жилого фонда;

- приобретенных для ведения натурального хозяйства;

- ограниченных в свободном пользовании государством РФ.

В остальных случаях налог на земельный участок составляет 1,5% от кадастровой* стоимости участка.

*цена земельного участка, установленная в результате государственной оценки.

Земельный налог

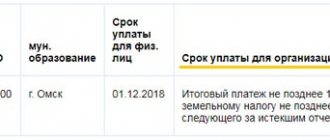

Порядок начисления земельного налога (ЗН) для физических лиц и предприятий регламентируются гл. 31 НК РФ. ЗН относится к местным сборам. Это значит, что платеж зачисляется в бюджет муниципалитета.

Органы местного самоуправления могут определять собственные ставки. НК РФ регламентирует только максимально допустимый процент сбора:

- 0,3% – для участков под ИЖС, садоводства, огородничества, подсобного хозяйства, сельхоз земель, территорий, предназначенных для обеспечения безопасности, обороны и таможенных нужд;

- 1,5% – для иных категорий земель.

Муниципалитет вправе предоставлять дополнительные вычеты по уплате земельного налога.

Кому положены льготы по земельному налогу в 2021 году

Льготой по земельному налогу пользуется только определенная группа населения, а именно:

- пожилые люди (пенсионеры);

- инвалиды, которые имеют 2 и 3 группу инвалидности;

- физические лица, имеющих право получать социальную поддержку государства, в связи с трудной жизненной ситуацией;

- семьи, потерявшие кормильца, служившего в военной обороне РФ;

- военнослужащие, которые были отстранены от несения службы в военной обороне из-за состояния здоровья или по истечении срока службы;

- льгота по земельному налогу может быть предоставлена многодетным семьям, малоимущих семьям;

- неполные семьи (при отсутствии одного из родителей, опекунов).

Перечисленная группа населения также имеет налоговую льготу на дачный участок.

Кто освобожден от уплаты налога на землю

Обязательные государственные взносы на землю не платят жители северных регионов России и Дальнего Востока. А также категория граждан, освобожденные от уплаты земельного налога:

- герои Советского Союза и Российской Федерации;

- ветераны Великой Отечественной войны и ветераны другие боевых действий;

- дети-инвалиды и инвалиды с детства;

- инвалиды 1 и 2 группы инвалидности;

- люди, которые находятся на учете у здравоохранения РФ из-за полученных лучевых ожогов при катастрофе на Чернобыльской атомной электростанции (Чернобыльцы);

- люди, которые принимали непосредственное участие в разработке, испытаний, учений любых ядерных установок и в результате получили осложнения по состоянию здоровья (участники ядерных испытаний).

Многие пенсионеры часто задаются вопросом о том, облагается ли земля, размер которой до 6 соток, налогом. Согласно федеральному закону, с 2021 года пенсионеры освобождены от выплат государственного платежа за участок, размер которого менее 6 соток земли.

Налоговые льготы для пенсионеров

Льгота по налогу на землю положена пенсионерам по старости: пожилые люди в России имеют право на получение налоговых льгот по земельному вопросу. Предложенными «скидками» каждый год пользуются более 15 млн пенсионеров, ведь такие налоговые скидки пенсионерам на землю значительно облегчают жизнь и позволяют сэкономить деньги.

Если земельный участок меньше, чем 6 соток, тогда пенсионерам платить обязательный платеж на него не нужно.

Если размер участка больше, тогда стоимость этого платежа высчитывают из оставшейся площади земли.

Пенсионеру также нужно платить земельный налог, если у него в распоряжении имеется больше, чем несколько объектов собственности. В таком случае он должен выбрать один объект из каждой категории, на который будет распространяться льгота (квартиры, дома, гаражи и так далее).

Освобождаются военные пенсионеры от выплат обязательных платежей на земельную собственность?

Военные пенсионеры также платят обязательный государственный взнос на землю, с учетом того факта, что они могут получать льготы в виде частичного или полного освобождения от налога.

Для ветеранов и инвалидов боевых действий, а также еще для нескольких групп населения, предоставляется снижение налоговой базы на 10 тыс. рублей.

Ветераны труда не освобождаются от уплаты земельных налогов. Не платить налог на землю имеют право лишь несколько категорий людей, в которую ветераны труда не входят:

- герои СССР и Российской Федерации;

- инвалиды первой и второй группы;

- дети-инвалиды;

- ветераны войны;

- люди, пострадавшие на Чернобыльской аварии.

Федеральные и местные льготы

Как уже было отмечено ранее, земельный налог – местный. Тип льгот и полное освобождение от налогообложения регламентируется региональными органами. Федеральное же законодательство только устанавливает категории граждан, которым полагаются облегченные условия.

Инвалиды – лица, которым льготы положены по законодательству РФ. Местные органы лишь конкретизируют и вводят льготы в действие посредством нормативного акта.

Инвалиды

Этот класс граждан не полностью освобождается от взыскания налогов. Инвалидам 1-ой группы в обязательном порядке присваивается налоговая льгота в виде вычета 6 соток. А вот решение насчет инвалидов 2-ой группы принимают непосредственно органы местного самоуправления.

Льгота на налог актуальна только для одного земельного участка. Если гражданин приобрел несколько территорий, то выплаты взимаются в штатном режиме.

Льготы не теряют актуальности до тех пор, пока на это есть основания. То есть если человек снялся с инвалидности, льгота сразу же перестает действовать. Принятые сроки для 1-ой группы составляют 2 года, а для второй – 1 год. После того как справка утрачивает свою силу, гражданин должен пройти повторное обследование.

Ветераны труда

В настоящий момент в Российской Федерации действуют два звания:

- Ветеран труда РФ.

- Ветеран труда отдельной республики или региона.

Законодательство по льготам актуально только для первого варианта – Ветеранов труда РФ.

Местные власти имеют полное право установить для «своих» ветеранов труда льготы, которые должны основываться на регламентированных федеральных нормах и не выходить за их рамки.

Льготы для ветеранов труда полностью аналогичны инвалидным. Для расчета налога производится уменьшение кадастровой стоимости участка на 600 квадратных метров. При этом снижение действует только на одну конкретную территорию.

Процедура получения льготы – стандартная. Необходимо обратиться с заявлением в Налоговую инспекцию Российской Федерации.

Многодетные семьи

Согласно Федеральному законодательству, семьи с несколькими детьми не обладают правами на снижение уплаты. В этом случае, вопрос об освобождении многодетных семей от налогообложения решают органы местного самоуправления.

В России многодетными считаются семьи, в которых имеется не меньше трех несовершеннолетних детей. Однако региональные власти могут самостоятельно определять, какие семьи считаются многодетными.

Перед тем, как начинать оформляться на льготы, необходимо выяснить имеет ли ваша семья статус многодетной. Так же необходимо уточнить, установлены ли для вас льготы.

Остальная процедура стандартная – подается заявление по установленной форме с приложением документов, доказывающих наличие семьи статуса многодетной.

О том что такое ИЖС и чем отличается от ЛПХ, СНТ, ДНП, читайте в следующей статье[.

Как оформить налоговые льготы

Чтобы оформить указанные в статье льготы, необходимо:

- обратиться самому в налоговую инспекцию;

- отправить заявление почтой;

- оформить заявление через личный кабинет на сайте Федеральной налоговой службы;

- зарегистрировать заявление через МФЦ (многофункциональный центр).

Если оформление происходит лично, через посещение налоговой инспекции, то нужно взять документы, подтверждающие права на льготы. Если онлайн, то отправить документы в электронном виде.

Бланк заявления на предоставление льготы по земельному налогу можно:

- взять в самой налоговой инспекции;

- скачать на сайте налоговой службы;

- скачать по ссылке ниже на нашем сайте.

заявления

В заявлении нужно будет указать общие положения:

- Ф. И. О.;

- серия и номер паспорта;

- дата и место рождения;

- номер телефона;

- дата выдачи паспорта и так далее.

Также указать внизу заявления, кем являетесь (налогоплательщиком или его представителем), Ф. И. О., расшифровку и подпись. Дальше подписывает работник налоговой службы, и отправляет заявление на оформление.

заполнения заявления

Порядок расчета для организаций

Коммерческие предприятия, владеющие земельными территориями на праве собственности или праве бессрочного пользования, обязаны уплачивать земельный налог в доход государства.

Не являются налогооблагаемой базой участки, переданные в распоряжение по договорам безвозмездного пользования или аренды.

Расчет налога для юридических лиц производится по следующей формуле:

Н = Ко × Ст

- Н – сумма налога к уплате;

- Ко – кадастровая оценка участка;

- Ст – ставка.

Оплата производится поквартально, в виде авансовых платежей. По окончанию налогового периода предприятия сдают декларацию и оплачивают оставшуюся сумму налога, за вычетом авансовых платежей.

Льготы по НК РФ

В соответствии со ст. 395 НК РФ вычет в размере 100% по оплате ЗН имеют:

- учреждения уголовно-исполнительной системы Минюста РФ;

- религиозные объединения;

- общественные организации инвалидов;

- учреждения народных художественных ремесел;

- компании-резиденты особой экономической зоны (5 лет с момента возникновения права собственности);

- управляющие компании земель, расположенных на территории «Сколково»;

- фонды инновационных научно-технических центров;

- общины коренных малочисленных народов;

- организации – участники свободной экономической зоны (3 года с момента оформления права собственности).

Вычет предоставляется на территории, предназначенные для непосредственного выполнения функций перечисленных организаций, а также на земли, занятые государственными автотрассами общего пользования.

Местные льготы

Муниципальные власти вправе предоставлять льготы для организаций по уплате ЗН на основании принятых нормативно-правовых актов. Получить информацию о размере вычета при расчете налога на землю можно на сайте www.nalog.ru, в разделе «справочная информация».

Для получения сведений нужно указать:

- вид налога;

- отчетный год;

- регион;

- населенный пункт.

После чего кликнуть кнопку поиска. На экране отобразятся действующие нормативно-правовые акты в указанном населенном пункте, которые определяют порядок начисления и уплаты ЗН.

Например, решением Тюменской городской Думы № 641 от 26.10.2017 было определено, что организации, использующие земельные территории для строительства и эксплуатации объектов спорта полностью освобождаются от уплаты ЗН. А для предприятий по производству стального проката с проектной мощностью не менее 545500 тонн в год предусмотрен вычет в размере 50%.

Как оформить

Чтобы уменьшить размер ЗН или вовсе не платить его юр. лицу необходимо обратиться в ФНС с заявлением, в котором указывается нормативно-правовой акт, дающий право на льготу. Форма заявления утверждена приказом ФНС России от 25.07.2019 № ММВ-7-21/[email protected]

В заявлении указывается:

- сведения о налогоплательщике-организации;

- кадастровый номер участка;

- срок предоставления льготы;

- код налоговой льготы;

- сведения о нормативно-правовом акте, устанавливающем преференцию.

В конце листа ставится дата и подпись представителя организации. К заявлению следует приложить документы, подтверждающие право на уменьшение налогового сбора. Конкретный перечень документов регламентируется муниципальными властями и прописывается в нормативно-правовом акте, дающем право на льготу.

Как рассчитать налог на земельный участок

Чтобы рассчитать налог на участок, необходимо все перемножить:

- кадастровую стоимость;

- свою долю;

- налоговую ставку;

- коэффициент владения.

В итоге должно получиться число, соответствующее налоговому сбору с вашего участка земли.

Земельный участок = кадастровая цена земельного участка * доля на земельный участок * налоговая ставка * коэффициент владения земельным участком.

Налоговую ставку можно узнать на сайте Федеральной налоговой службы. Автоматический расчет суммы налога также можно сделать на сайте ФНС.

Финансовая база для расчета отчисления и ставки

База для расчета величины сбора – цена кадастровая каждого земельного участка, который был признан в качестве объекта обложения налогами. Узнать эту цену можно непосредственно из свода необходимых сведений государственного масштаба — кадастра. Если же ваша земельная территория в нем не зарегистрирована, то необходимо произвести его постановку на учет в соответствующих службах.

Определение стоимости, носящей кадастровый характер, производится согласно земельному законодательству нашей страны. Данные о цене в том числе можно получить посредством запроса в местном отделении городского территориального отделения Федеральной службы государственной регистрации кадастра и картографии.

Запрос необходимо произвести в письменном виде, посредством заявления на имя руководителя организации

Определение финансовой базы для расчета отчислений в каждом отдельном случае проводят налоговые органы, согласно информации, имеющейся у них на руках. Она, в свою очередь, поступает от плательщиков налогов и органов кадастрового учета. Относительно земельных участков, которые находятся в частичном владении нескольких собственников, основание для расчета величины сбора определяется пропорционально имеющейся во владении земельной площади у каждого из держателей участка. Если же владение носит общий совместный характер, то для каждого проводится расчет в равной степени.

Что касается тарифов по ставкам, подразумевается, что поскольку данное отчисление носит характер местного, их размер устанавливается местными властями субъекта, будь то регион или город, имеющий федеральную значимость.

При этом не допускается превышение следующих величин.

Таблица 1. Ставки по земельному налогу

| Размер ставки | На какие участки распространяется |

| 0,3% | Для участков земли, которые:

|

| 1,5% | Для участков земли, не вошедших в перечисленные выше категории. Возможно изменение размера ставок в зависимости от категории, к которой принадлежат земли, а также от места его расположения относительно жилых районов региона или населенного пункта. |

Как уменьшить налог на землю физическому лицу

Уменьшить налог на землю бывает достаточно сложно, так как налог зависит от кадастровой стоимости земли и специалисты редко допускают ошибки в оценочной характеристике земельного участка. Однако это возможно сделать несколькими способами:

- если обратиться в суд и попробовать обжаловать оценку земельного участка. В данном случае будет оспариваться правильность расчетов кадастровой стоимости земли, при которой обязательно будет проводиться экспертиза и оценка земли экспертами при автоматической ошибке ее приведут в соответствии с нормами расчета;

- уменьшение земельного налога возможно также при сдаче в аренду участка. В этом случае владелец может не оплачивать полную стоимость налога, так как она будет сокращена;

- уменьшить платеж можно с помощью льгот для определенных групп населения (перечислены выше).

Стоит иметь в виду что обращение в суд не гарантирует положительный исход дела и часто так случается, что на земельный участок наоборот добавляют кадастровую стоимость после судебного разбирательства, из-за того, что эксперт дал неправильную оценку.

Категории льготников, для которых действуют послабления

К ним относятся следующие категории граждан:

- Ветераны войны, при оценке стоимости земельного надела из ее стоимости отнимают 10001, а на оставшуюся стоимость начисляется налог.

- Владельцы земельных участков – пенсионеры. На федеральном уровне льготы не предусмотрены, а местные органы самоуправления могут самостоятельно их назначать.

- Налоговые льготы для многодетных семей на государственном уровне не предусмотрены. На местном уровне эти льготы применяются редко. Чтобы узнать о наличии такой льготы нужно подать запрос в налоговую службу.

- Для военнослужащих пенсионного возраста. Эта льгота не предусмотрена ни на государственном уровне, ни в местных органах самоуправления. Но в некоторых областях может действовать на местном уровне.

- Для ветеранов труда такая льгота по ЗН не установлена. Имеется лишь в некоторых областях, узнавать о ней нужно в местных муниципалитетах.

- Граждане, которые имеют 1 или 2 группу по инвалидности, пользуются следующими привилегиями. От кадастровой стоимости земельного участка можно вычесть сумму 10001 рублей, а на остальную стоимость начисляется налог в общем порядке.

Как оплатить налог на земельный участок

С налоговым уведомлением можно пойти в любой ближайший банк или терминал банка и оплатить земельный государственный взнос. Но также можно оплатить:

- через специальный сервис в интернете;

- на сайте налоговой службы;

- через онлайн-банк.

С недавнего времени, оплатить налог можно также на сайте государственных услуг (где необходимо в первый раз зарегистрироваться либо оплатить через уже имеющийся личный кабинет).

Освобождение от налога

Налоговые обязательства растут год от года. Объясняется это и возросшими потребностями государства, экономической целесообразностью и увеличением доходов населения. Земельный налог ранее не представлял серьезного платежа, он был скорее формальностью, чем действительным бременем. Однако с 1 января 2018 года все изменилось, налог на недвижимость, разновидностью которой являются и земельные взносы, серьезно возрос. Государственные органы начали исчислять взносы исходя из кадастровой стоимости, которая в большинстве случаев практически идентична рыночной.

Для смягчения резкого налогового роста была разработана система поэтапного повышения коэффициента, что, однако не отменяет обязанности по уплате взносов.

Между тем нормативные документы устанавливают ряд льгот, которые позволяют некоторых плательщиков полностью освободить от налогов на имеющиеся земельные участки, а для кого-то существенно снизить установленные цифры.

Освобождать от земельного налога могут по разным причинам. Это экономически обоснованная мера, позволяющая дать защиту тем категориям физических лиц и организациям, которые просто неспособны вынести налоговое бремя, но имеют конституционное право на владение и пользование землей.

Федеральные налоговые вычеты

На основании ч. 5 ст. 391 НК, определенным категориям лиц, вне зависимости от региона, снижают налоговую базу на цену 600 квадратных метров участка.

Согласно ч. 1 ст. 390 НК, база определяется исходя из кадастровой цены участка. Соответственно, для расчета размера вычета необходимо:

- разделить полную кадастровую стоимость на общую площадь участка, таким образом вычислив стоимость 1 квадратного метра;

- далее умножить цену за 1 кв. м на 600, таким образом получив цену 600 квадратных метров;

- вычесть из полной кадастровой стоимости цену 600 кв. м., получив таким образом сумму налога к уплате.

На указанную возможность по уменьшению налоговой базы могут претендовать следующие физические лица:

- Герои Российской Федерации, а также СССР;

- полные кавалеры почетного ордена Славы;

- инвалиды, относящиеся к 1-й или 2-й группе;

- инвалиды, являющиеся таковыми с детства, или дети-инвалиды;

- ветераны ВОВ;

- граждане, перенесшие лучевую болезнь или принимавшие участие в работах по минимизации и ликвидации последствий катастрофы, произошедшей на ЧАЭС;

- граждане, пострадавшие от радиации вследствие аварии на объединении “Маяк”;

- лица, осуществлявшие испытания ядерного оружия в составе подразделений особого риска;

- пенсионеры;

- лица, которым уже есть 60 лет (мужчины) и 55 лет (женщины), которым назначено пожизненное ежемесячное содержание.

Вычет предоставляется только в отношении 1-го участка земли (если их несколько). Его выбирает сам налогоплательщик, просто предоставляя в налоговую инспекцию уведомление по форме, утвержденной Приказом ФНС № ММВ-7-21/ от 26-го марта 2018-го года. Подать уведомление нужно до 1-го ноября текущего налогового периода. Если этого не сделать, налоговики сами применят вычет к тому земельному участку, у которого налоговая база наибольшая.

Итоги

Плательщиками налога на землю являются собственники земельных участков: физические и юридические лица. Налоговым законодательством установлен перечень юридических и физических лиц, освобожденных от уплаты данного налога.

О нюансах исчисления и уплаты земельного налога читайте в нашей рубрике «Земельный налог».

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Кем устанавливаются льготы?

Частичное или полное освобождение от налога на землю – это льгота, которая устанавливается на законодательном уровне. Так как земельные взносы вносятся в региональные бюджеты и формируют их, регламентируются они сразу на двух уровнях:

- Федеральном.

- Региональном.

На федеральном уровне налогообложение регулируется Налоговым кодексом. Пункты, изложенные в нем, являются законодательной основой и подлежат обязательному исполнению. Местные власти могут вводить свои правила и нормы, путем издания региональных нормативных актов, но они не должны противоречить федеральным законам или конфликтовать с ними.

Региональные власти могут и должны дополнять списки льготников к уже установленным на федеральном уровне перечнях. Вносить те или иные категории в льготные списки рекомендуется, ориентируясь на экономическую ситуацию в регионе. Какие-то области имеют большее количество льгот, какие-то – меньшее.

Перечень федеральных льгот

Посмотреть список льгот, предоставляемых на государственном уровне, можно в ст. 395 НК России.

Там указано, что общефедеральными льготниками признается только 1 категория физических лиц – это коренные немногочисленные народности Севера, Дальнего Востока и Сибири. Эти лица не должны платить налоговый сбор только в отношении тех земель, которыми они пользуются для сохранения своего традиционного жизненного уклада, для ведения хозяйственных и промысловых работ. За другие участки указанные лица уплачивают налог на общих основаниях.

Организаций-льготников, которым вообще не нужно платить налог за землю, гораздо больше:

| Вид организации или предприятия | В отношении каких участков действует освобождение от налога |

| ФСИН и его региональные подразделения | Тех, которые используются непосредственно для исполнения функций, возложенных на ФСИН |

| Любые организации | Тех, которые заняты автодорогами общего пользования |

| Религиозные учреждения | Тех, на которых располагаются здания и сооружения, имеющие религиозное и благотворительное целевое предназначение |

| Общероссийские учреждения инвалидов с членством инвалидов более 80 % от общего числа членов | Тех, которые используются для надлежащего ведения уставной деятельности |

| Организации народных худ. промыслов | Тех, которые используются для производства и продажи изделий народных худ. промыслов |

| Резиденты ОЭЗ | Тех, которые расположены на территории ОЭЗ |

| Управляющие компании, наделенные соответствующим статусом по 244-ФЗ от 28-го сентября 2010-го года | Тех, которые расположены в центре “Сколково” и используются для обеспечения его нужд |