Что учесть при заполнении платёжек в бюджет с 2021 года

Согласно приказу Минфина от 14.09.2020 № 199н, при переводе денег в бюджет с 2021 года нужно учитывать ряд новшеств. Кроме того, утратил силу ряд ранее внесенных поправок в базовый Приказ № 107н от 12.11.2013.

Также уточнено содержание некоторых реквизитов. Введены новые коды операций.

Учтите, что предусмотрено поэтапное ведение новшеств в правила заполнения платёжек: с 1 января, 1 июля и 1 октября 2021 года.

Реквизит «ИНН»

Также установлено, что при составлении платёжки клиент банка не может указывать ИНН плательщика, который отличается от ИНН самого клиента банка (владельца счета), составившего это распоряжение о переводе денежных средств.

Если составляется распоряжение о переводе денег в уплату платежей, удержанных из зарплаты (иного дохода) должника – физического лица, в счет погашения задолженности по таким платежам не нужно указывать в реквизите «ИНН» плательщика ИНН организации (обычно работодатель), составившей распоряжение.

С 2021 года ИНН плательщика необходимо обязательно указывать при уплате таможенных платежей. Если же их уплачивает организация, которая не состоит на учете в налоговых органах России, в реквизите «ИНН» плательщика платёжки следует указать значение «0» или специальный буквенно-цифровой код иностранного лица. Но есть исключение – перечисление такой инофирмой платежей, которые администрирует ФНС России (налоги, сборы, страховые взносы и др.).

ВЫВОДЫ

При заполнении распоряжений на уплату платежей в бюджет за 3-х лиц недопустимо указание в реквизите «ИНН плательщика» ИНН организации, составившей распоряжение.

Если работодатель удержал у сотрудника НДФЛ и перечисляет его в бюджет, в платежке нельзя указывать ИНН этого налогового агента (работодателя). Аналогичные запреты введены для банков и Почты России, чтобы вместо ИНН клиента они не указывали свой ИНН.

С 2021 года указывать в реквизите «ИНН» плательщика чужой ИНН можно только в случаях, отдельно оговоренных Правилами из Приказа № 107 в новой редакции.

Образец заполнения платёжки на уплату НДФЛ с зарплаты работников с примером можно посмотреть в Готовом решении в КонсультантПлюс.

Реквизит «Плательщик»

Если у организации открыт лицевой счет в органе Федерального казначейства (финансовом органе), при переводе денежных средств, удержанных из доходов должника – физического лица, в реквизите «Плательщик» приводят только наименование организации.

Отметим, что до 2021 года нужно указывать также наименование органа Федерального казначейства (финансового органа).

Также определены особенности заполнения платёжки на перевод средств на банковский счет, входящий в состав единого казначейского счета.

Новые требования

С 1 июля 2021 года начинают действовать правила проверки уникального идентификатора начисления (УИН) и правила формирования уникального присваиваемого номера операции (УНО). Последний кредитные организации включают в электронное сообщение, содержащее распоряжение о переводе денег.

В них описан порядок расчета контрольного разряда УИН. Значение УИН будет считаться правильным, если последний разряд соответствует рассчитанному в соответствии с таким порядком контрольному разряду.

Реквизит 106

С 1 октября 2021 года станет проще заполнить реквизит 106 при уплате налогов и других обязательных платежей, которые курируют налоговые органы.

К примеру, не будет варианта для погашения задолженности по требованию. Вместо «ТР» придётся указывать значение «ЗД» (номер требования ИФНС об уплате налога/сбора/страховых взносов), которое в 2021 году и ранее используют только при добровольной выплате долга.

Также с 2021 года о – погашение задолженности по акту проверки, а также коды «ПР и «АР». Вместо них нужно указывать код «ЗД».

В реквизите «106» распоряжения о переводе денежных средств при погашении задолженности по таможенным платежам, специальным, антидемпинговым, компенсационным пошлинам, процентам и пеням указывают значение основания платежа. Оно имеет 2 знака и может принимать следующие значения (перечень с 2021 г. сократился):

| ОСНОВАНИЕ ПЛАТЕЖА (КОД) | ЧТО ОЗНАЧАЕТ |

| УВ | Уведомление о неуплаченных в установленный срок суммах таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов и пеней |

| ИЛ | Исполнительный лист |

| ПБ | Поручение таможенного органа на бесспорное взыскание |

| ТГ | Требование об уплате денежных средств гарантирующим объединением (ассоциацией) |

| ТБ | Требование об уплате суммы по банковской гарантии или договору поручительства, если уплата денежных средств производится по банковской гарантии |

| ТД | Требование об уплате суммы по банковской гарантии или договору поручительства, если уплата денежных средств производится по договору поручительства |

| ПВ | Постановление о взыскании таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов и пени за счет имущества |

Если показатель основания платежа – «ЗД», в номере документа первые 2 знака обозначают вид документа. Вот несколько примеров по коду «ЗД»:

- «ТР0000000000000» – номер требования ИФНС об уплате налога (сбора, страховых взносов);

- «ПР0000000000000» – номер решения о приостановлении взыскания;

- «АП0000000000000» – номер решения о привлечении/отказе в привлечении к ответственности за совершение налогового правонарушения;

- «АР0000000000000» – номер исполнительного документа (исполнительного производства).

Помимо этого, изменён и дополнен порядок заполнения реквизитов «101», «106», «108» платёжки.

Так, в поле 108 (номер документа) с учётом приведённых изменений надо будет указывать:

- номер требования налогового органа об уплате налога (сбора, страховых взносов) (ТР);

- номер решения о приостановлении взыскания (ПР);

- номер решения о привлечении к ответственности за совершение налогового правонарушения или об отказе в привлечении к ответственности за совершение налогового правонарушения (АП);

- номер исполнительного документа и возбужденного на основании его исполнительного производства (АР).

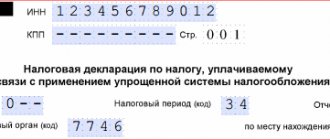

Код для специалистов частной практики

С 1 октября 2021 года меняется код плательщика для предпринимателей (ИП), адвокатов, нотариусов и глав КФХ при перечислении в бюджет налогов, сборов, страховых взносов и иных платежей, которые администрирует Налоговая служба. Все эти плательщики должны будут указывать код «13», который до 01.10.2020 применяют обычные физлица. А для последних ничего не изменится.

Читать также

28.06.2019

Новые реквизиты в платежках

При заполнении платежных документов два новых статуса:

- «27» — кредитные организации (филиалы кредитных организаций), составившие распоряжение о переводе денежных средств, перечисленных из бюджетной системы РФ, не зачисленных получателю и подлежащих возврату в бюджетную систему РФ;

- «28» — участник внешнеэкономической деятельности — получатель международного почтового отправления.

Изменения касаются только кредитных организаций, «Почты России» и получателей международных почтовых отправлений.

Кроме того, для таможенных платежей в реквизите «106» будут добавлены два новых значения

:

- «ПД» — пассажирская таможенная декларация;

- «КВ» — квитанция получателя международного почтового отправления.

Уплата пеней платежным поручением в 2021 году

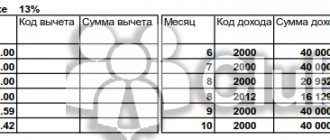

Информационная поддержка: Изучаем технический регламент о требованиях пожарной безопасности. Правильно закрываем обособленное подразделение. Все надо делать так же, как и раньше. «При оформлении платежного поручения на перечисление в бюджет НДФЛ с дохода в виде заработной платы сотрудника в реквизите 107 необходимо указывать месяц и год, за который перечисляется налог. Например, при перечислении налога, удержанного с дохода в виде заработной платы за август, в реквизите 107 следует указать «МС.08.2016», а не конкретную дату !

Для текущих платежей ставьте 0. Если платите по требованию, ставьте номер требования, знак «№» не заполняйте.

Ниже мы представляем Вам все самые значимые для работы бухгалтера изменения, вступающие в силу с начала октября 2017 года.

Начиная с 31-го дня просрочки налоговики насчитают компаниям и ИП пени в размере 1/150 ставки рефинансирования.

Код в платежных поручениях на зарплату — это новый реквизит, который будет указываться в поле 20 «Назначение платежа». Изменятся правила заполнения платежек с 2021 года — их должен установить Центральный банк РФ. Но уже сейчас понятно, что они усложнят работу бухгалтера, формирующего платежные документы на выплаты физическим лицам.

В платежных поручениях на страховые взносы в 2021 году за своих работников компании ставят в поле 101 код 01. ИП – код 09.

Вступление в силу изменений, внесенных законом 12-ФЗ, произойдет 01.06.2020. С этого момента будет необходимо заполнять платежные поручения по новым правилам.

Какие новые статусы появились в поле «101»

Со 2 октября 2021 года вступили в силу новые правила заполнения платежных поручений, появились новые коды, которые нужно ставить в поле «101» — статус плательщика.

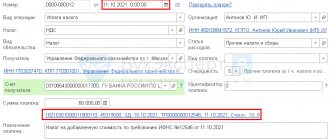

Посмотрите образец платежного поручения, чтобы понять, где это поле находится. Ниже платежного поручения с расшифровкой полей.

Новые статусы

С 02.10.2017 года добавляется два новых статуса плательщика:

- «27» — кредитные организации (филиалы кредитных организаций), составившие распоряжение о переводе денежных средств, перечисленных из бюджетной системы Российской Федерации, не зачисленных получателю и подлежащих возврату в бюджетную систему Российской Федерации;

- «28» — участник внешнеэкономической деятельности — получатель международного почтового отправления.

Статусы в поле 101, которые изменили

Также внесены изменения в два других статуса плательщика, которые указываются в поле «101» — статус «03» и «06». Посмотрите в таблице, как изменилось содержание этих статусов.

| После 02.10.2017 | |

| Организация федеральной почтовой связи, составившая распоряжение о переводе денежных средств по каждому платежу физического лица | Организация федеральной почтовой связи, составившая распоряжение о переводе денежных средств по каждому платежу физического лица, за исключением уплаты таможенных платежей |

| Участник внешнеэкономической деятельности — юридическое лицо | Участник внешнеэкономической деятельности — юридическое лицо, за исключением получателя международного почтового отправления |

Какие введены новые коды в платежках на зарплату?

Инициатива утверждения новой кодировки проявлена с целью обозначения банковским учреждениям типов доходов, с которых не могут быть удержаны задолженности по исполнительным листам. В свою очередь, существует три вида таких поступлений, обозначаемых соответствующими цифрами:

«1» – при финансовых перечислениях, являющихся зарплатой, а также иными доходами, на которые установлены лимиты удержаний долгов в соответствии ФЗ № 229 статьи 99.

«2» — в случае денежных переводов, на которые нельзя наложить взыскание или оно не применяется на основании статьи 101 ФЗ № 229.

«3» — когда производятся выплаты в целях компенсации вреда здоровью и взыскания к ним не применяются (ч.2 ст. 101 ФЗ № 229).

Стоит отметить, что проставление кодировки необходимо во всех выплатах, осуществляемым, как штатному персоналу, так и работающим на условиях подряда. До июня 2021 года заполнять соответствующее поле не требуется. А вот, с первого числа указанного месяца это делать уже необходимо в обязательном порядке.

Как видно, с введением разграничений типов выплат уже не получится одним платежом перечислить заработную плату и пособия. Как следствие, придется создавать несколько платежных поручений.

А вот, что делать с выплатами, на которые может быть наложено взыскание? Ведь не все перечисления попадают под установленные законом категории. Такие ситуации также предусмотрены. В назначении платежа необходимо сделать запись следующего формата:

//ВЗС//ХХХХХ-ХХ//

Где:

- // — знак начала и окончания записи, а также разделительный символ;

- ВЗС – аббревиатура, означающая «взысканная сумма»;

- ХХХХХ-ХХ – непосредственно числовое значение размера взыскания.

Например, с сотрудника удержано 5 890 рублей 50 копеек, тогда указание на это будет следующее:

//ВЗС//5890-50//