Льготы по налогу на прибыль организаций: медицинских и образовательных

Льготы для образовательных и медорганизаций действуют по 2021 год включительно.

Условия предоставления нулевой ставки:

- Включение в специальный перечень, куда не входят услуги, связанные с санкурлечением.

- Наличие лицензии на соответствующий вид деятельности.

- Предоставление услуг, подпадающих под преференции, в объёме не менее 90%.

- Число сотрудников в течение года – не менее 15.

- Обладание специальным сертификатом не менее, чем 50-ю служащими за год.

- Отсутствие вексельных операций и срочных договоров.

Как получить налоговую льготу

Заявление в адрес налоговой службы подаётся до того, как начнётся следующий налоговый период. Послабления начинают действовать как с самого срока, так и в любое время, пока он продолжает действовать. Из дополнительных документов потребуется разве что официальная лицензия. Заявку направляют не позднее, чем за 30 дней до начала предполагаемого указанного периода.

Обычно предполагается возмещение трат, связанных со следующими направлениями в работе:

- Модернизация основных средств.

- Обновление.

- Приобретение дополнительного оборудования.

- Дополнительное возведение объектов.

Само получение льготы предполагает выполнение небольшого количества действий.

- Обращение к сотрудникам налоговой службы с полным пакетом документов в указанный срок.

- При окончании периода отчётности тоже подаются определённые бумаги. Обычно это декларация конкретного участника системы вместе с доказательствами в пользу выполнения всех условий, связанных с подтверждением права на льготы.

Важно! Обязательным требованием становится отчёт о доходах, полученных за деятельность, попадающую под действие послабления.

Конкретные условия и специфика деятельности определяются чаще всего местным законодательством.

Преференции для социальных организаций и учреждений культуры

Для организаций, предоставляющих соцуслуги населению, и культурных учреждений освобождение от налога действует до 1 января 2021 года.

Условия освобождения:

- Соответствие предоставляемых услуг утверждённому перечню.

- Вхождение в региональный реестр организаций , осуществляющих социальные услуги.

- Присутствие в штате не менее 15 служащих в продолжение одного года.

- Наличие оборота соцуслуг – не меньше, чем 90%.

- Отсутствие вексельных операций и срочных договоров.

Кроме того, для находящихся на бюджетном обеспечении театров, музеев, концертных и библиотечных организаций, предусмотрены следующие льготы:

- Вместо начисления амортизации они могут единовременно списывать расходы, которые произведены во время осуществления коммерческой деятельности.

К таким расходам относятся:

- расходы на покупку или создание объектов, подлежащих амортизации;

- расходы на реконструкцию, модернизацию, техперевооружение ОС.

Исключение составляет недвижимое имущество.

НК РФ выделяет ряд объектов, не подлежащих амортизации учреждениями культуры, среди которых, к примеру, присутствуют предметы и произведения искусства, книги.

- Ими не исчисляются и не подлежат уплате авансовые платежи по прибыли.

- Декларация по налогу подаётся только по окончании года.

Льготы для малых предприятий и частного предпринимательства

Малые предприятия и частное предпринимательство могут рассчитывать на налоговые льготы при следующих условиях:

Малые предприятия

Предприятия, причисляемые к списку малых, должны соответствовать следующим основным критериям:

- Уставной капитал, в котором участие Российской Федерации, а также организаций, относящихся к общественным, религиозным и занимающимся благотворительностью, составляет величину, не превышающую 25%.

- Участие предприятий, которые не относится к малым, также должно быть не более 25%.

- Численность работающих за год в сельскохозяйственной отрасли не может насчитывать больше, чем 60 единиц, а среди строителей и промышленников – более, чем 100.

Предприятия, относящиеся к малым, освобождаются от налога на прибыль в продолжение двух лет, если они:

- Совмещают производство и переработку продукции сельского хозяйства.

- Производят продовольствие, ТНП, стройматериалы, медтехнику, лекарства, занимаются строительством и ремонтом.

- Доход от этих направлений деятельности составляет больше, чем 70% от всей выручки.

Далее условия меняются. Два из трёх показателей остаются прежними, а требования к объёму выручки повышаются. Читайте также статью: → “Порядок расчета и уплаты налога на прибыль при УСН”

Если соответствующая критериям выручка достигнет показателя более 90% от общей, то:

- на третий год работы процент от ставки налога на прибыль будет соответствовать 25%,

- на четвёртый – 50%.

Индивидуальные предприниматели

Хотя эта группа и не является плательщиком налога на прибыль, стоить упомянуть о предоставляемых ей льготах.

В отрезке времени, ограниченном 1 января 2015 года и 31 декабря 2021 года, частные предприниматели, которые впервые начали осуществлять деятельность, могут воспользоваться налоговыми каникулами на протяжении двух налоговых периодов. Величина подоходного налога для них будет равна 0%.

Условия предоставления преференций:

- Регистрация впервые после вступления в силу закона субъекта.

- Режим – патент или упрощённая система.

- Соответствие видам деятельности, указанным в региональных законах.

Кто имеет право на оформление налоговых преференций

В 2021 году не утратили действия различные виды льгот по налогам на прибыль на федеральном и региональном уровне. В большей степени преференции относятся к социально значимым организациям и субъектам с низким уровнем защиты.

Сельхозпредприятия

Применение ОСНО с 01.01.13 позволяет освободиться от обязательного сбора при условии:

- реализации с/х продукции после первой или промышленной обработки;

- часть от выручки должна составлять от 70% от оборота.

Общий налоговый режим

Медицинские и образовательные организации

Преференции актуальны и на текущий отчетный период. При соблюдении требований учреждения вправе получать нулевую ставку:

- действующий статус в особом перечне;

- лицензия на деятельность;

- список услуг, указанных в условиях, составляет от 90%;

- численность персонала в рамках 12 мес. — от 15;

- есть сертификаты у служащих более 50%;

- нет срочных контрактов и операций по векселям.

Участники ОЭЗ и особых зон

Фирмы, располагающиеся в определенных экономических зонах, и образующие кластер вправе применять ставку — 0% для отчислений в федеральный бюджет. Единственное условие — ведение раздельного учета внутри и снаружи таких участков.

Особые экономические зоны

Участники СЭЗ

Для таких участников установлена ставка в федеральный бюджет — 0%, региональный — 10%. Организации должны относиться к проектам по типу «Сколково». Срок действия согласно закону о льготах по налогу на прибыль составляет 10 лет.

ИП

Преференции предоставляются в рамках налоговых каникулы в период с 01.01.15 по 31.12.20 годы. Ставка в это время на выручку составляет 0%.

В НК России выделены категории объектов, не подлежащих обязательному сбору — культурные учреждения, у которых на балансе есть предметы искусства, книги и т. п.

Организации сферы соцобслуживания

Применение льгот по налогам на прибыль означает 100% освобождение до 01.01.20 для предприятий, оказывающих социальные услуги населению. Организациям необходимо соответствовать критериям:

- наличие в едином реестре;

- персонал от 15 человек в рамках 12 мес.;

- оборот от услуг от 90%;

- нет операций по векселям и срочных соглашений.

Организации, в которых участвуют инвалиды

Некоммерческие структуры могут рассчитывать на послабление при учете доходов по следующим статьям:

- вступительные суммы;

- целевое пополнение счета;

- меценатство;

- оказание бесплатных услуг;

- наследование;

- средства, участвующие для достижения целей по Уставу;

- имущественные права и деньги, получаемые для проведения благотворительности.

Инновационные предприятия

С 17 года инвестиционные организации на региональном уровне (РИП) и специальных контрактов с участием РФ могут использовать послабление. Взносы в федеральный бюджет — 0%, в субъекте — 0 или 10% Предприятия РИП освобождены от уплаты обязательного сбора по выручке в ФБ.

Иннополис ОЭЗ в Татарстане

Это особенная экономическая зона, участникам которой полагаются послабления ставки налога на прибыль. Налоговые льготы имеют следующий вид.

| Фед. бюджет | Рег. бюджет |

| 0% — до ´18 г. | 0% — первые пять лет |

| 3% — ´18-´20 гг. | 5% — последующие 5 лет |

| 2% — с ´21 г. | 13,5% — по истечении десяти лет |

ТОСЭР

Сумма преференций составляет 0%, если организация является участником ТОСЭР.

Карта зон ТОСЭР

Другие

Организации, находящиеся в регионах с радиоактивным фоном (к примеру, ЧАЭС) освобождены от обязательного сбора на выручку, полученную от видов деятельности:

- проектирование;

- конструирование;

- строительство;

- логистика;

- ремонт.

Налоговые послабления для организаций с участием инвалидов

Организация инвалидов будет признана таковой, если:

- В составе её участников не меньше, чем 80% инвалидов, считая вместе с лицами, представляющими их в соответствии с законом.

- Уставной капитал сформирован из взносов общественных организаций с участием инвалидов.

- Среднесписочный состав работающих инвалидов насчитывает их не меньше, чем 50%.

- Составляющая зарплаты инвалидов в общем фонде оплате труда – не менее, чем 25%.

При соблюдении этих условий такая организация в качестве некоммерческой, может не включать в базу по прибыли:

- вступительные и членские взносы;

- целевые поступления;

- пожертвования;

- безвозмездные услуги;

- наследство;

- средства, выделяемые из бюджета, связанные с выполнением уставных целей;

- имущество, в том числе денежное, и права на него, предоставляемые для проведения благотворительных мероприятий.

Кроме того, организации с участием инвалидов получают государственную поддержку, направленную на соцзащиту их членов:

- Ст. 264 НК РФ указывает на состав специальных расходов, связанных с такой защитой (например, изготовление и ремонт протезов, лечение, обучение и трудоустройство). На них можно уменьшить прибыль, подлежащую обложению налогом.

- Предоставляется право на создание в течение пяти лет резерва по таким расходам.

Региональные послабления

Формально понятие льгот по налогу на прибыль в законодательстве не закреплено. Однако по факту есть несколько ситуаций, в которых размер отчислений в бюджет по данной статье может быть существенно снижен. Одним из таких случаев является региональное снижение налоговой ставки.

Распределение налога на прибыль, а именно его стандартно установленной ставки в 20% происходит в пропорции 2% и 18%, зачисляемых соответственно в федеральный бюджет и бюджет субъектов РФ. Статьей 284 Налогового кодекса региональные власти наделены полномочиями уменьшать ставку налога на прибыль в «своей» части, снижая ее с 18% до 13,5%.

Как правило, региональные законы о снижении ставки налога на прибыль определяют конкретную специфику деятельности, а также прочие условия, которые должны соблюдать организации, претендующие на снижение налогового бремени. Таким образом, это не повсеместное использование пониженной ставки, а именно некая льгота, которой может воспользоваться та или иная компания, которая отвечает определенным требованиям закона. Так, Законом г. Москвы от 5 марта 2003 г. № 12 снижение ставки по налогу на прибыль в ее региональной части до 13,5% предусмотрено для общественных организаций инвалидов с участием таких лиц не менее 80%, а также для организаций, уставный капитал которых полностью состоит из вкладов общественных организаций инвалидов, и компаний, использующих труд инвалидов, если среднесписочная численность инвалидов среди их работников составляет не менее 50%, а их доля в фонде оплаты труда — не менее 25%. Другой пример: в Санкт-Петербурге пониженные ставки в размере 13,5% или 15,5% предусмотрены местным Законом от 14 июля 1995 г. № 81-11, причем данный законодательный акт предоставляет льготы по налогу на прибыль сразу ряду компаний, в зависимости от вида их деятельности, объемов вложения во внеоборотные активы и общей специфики ведения бизнеса. Есть аналогичные законодательные акты и в большинстве других регионов страны.

Льготы по прибыли для участников особых экономических зон

Особой экономической зоной считается такая территория, где действуют особые льготные условия для деятельности.

Среди таких зон выделяются:

- Технико-внедренческая, по которой налоговое послабление по прибыли действует с 2012 по 2021 год включительно.

- Туристско-рекреационная, с действием налоговых преференций с 2012 по 2022 год включительно.

Предприятия, располагающиеся в таких зонах, соединённых в кластере, применяют ставку, соответствующую 0%, в части, направляемой в федеральный бюджет. Условием является ведение раздельного учёта деятельности, осуществляемой внутри и вне указанных зон.

Налоговые льготы для инновационных предприятий

Для инновационных предприятий также существует система налоговых льгот:

Участники РИП

Начиная с 2021 года, участники:

- инвестиционных проектов на уровне регионов (РИП) и

- специальных инвестиционных контрактов, где в качестве одной из сторон выступает Россия, получают льготы, касающиеся и федерального – 0%, и регионального – 0% и 10% бюджетов.

Участники РИП освобождается полностью от отчислений по прибыли в ФБ.

Им полагается льгота по налогу, когда они:

- указаны в специальном реестре;

- получают выручку от продажи товаров, предусмотренных указанными проектами, составляющую не менее 90% общего дохода.

Льготная ставка по региональному бюджету подлежит применению в продолжение 10-ти налоговых периодов, начиная с периода получения первой прибыли от указанных товаров:

- Теми участниками, которые реализуют РИПы в Дальневосточном ФО и 6-ти регионах Сибирского ФО, в размере 0%. Они также пользуются льготами сразу после подачи заявления, без регистрации в реестре, если ими уже сделаны капвложения в требуемых объёмах.

- Участниками инвестконтрактов – в размере 0%.

Участникам РИП, находящимся вне указанных регионов, налог может быть понижен до 10%.

Что касается региональных льгот, то:

- ставка должна быть не выше, чем 10% в продолжение 5-ти налоговых периодов с начала продажи товаров;

- не может составлять величину, меньшую, чем 5% в последующих 5-ти периодах.

Льгота действует до 1 января 2027 года.

Сколково

Организации, получившие статус резидента проекта «Сколково», полностью освобождаются от налога в продолжение 10-ти лет.

Они производят исследования, разработку и коммерциализацию проектов. Речь идёт о прибыли, которая была получена после того, как участник перестал пользоваться льготами в соответствии со ст.246.1 НК РФ.

Ограничение, касающееся прибыли, превысившей 300 миллионов рублей, и (или) участника проекта, который утратил свой статус, не действует в отношении прибыли, которая получена с 01.01.2017 по 31.12.2021 включительно.

Иннополис

«Иннополис» – особая экономическая зона, располагающаяся в республике Татарстан, в числе прочих технико-внедренческих зон, имеет налоговые преференции, указанные в таблице:

| ФБ | РБ |

| 0% – до 2021 года | 0% – первые 5 лет |

| 3% – с 2021 до 2021 года | 5% – следующие 5 лет |

| 2% – с 2021 года | 13,5% – по прошествии 10 лет |

Срок действия льготы равен сроку существования зоны и составляет 49 лет.

Пример расчёта налога на прибыль

ООО «Алмаз», являющееся разработчиком информационно-коммуникационных технологий, с 2021 года зарегистрировано в зоне «Иннополис». Прибыль, полученная им в 1 квартале, составила сумму 9 млн рублей. Ставка налога до 2021 года в рамках обоих бюджетов установлена в размере 0%. Налог на прибыль – 0%.

Также налоговым послаблением является возможность относить в размере фактических затрать расходы на исследования и ОКР (в том числе и произведённые с отрицательным результатом) в периоде их осуществления.

Кому предоставлено право на освобождение от налога на прибыль

Право освободиться от уплаты налога на прибыль в соответствии со ст. 246.1 НК РФ дается организациям, участвующим:

- в проекте «Сколково»;

- инновационных научно-технологических проектах.

Освобождение носит заявительный характер, т. е. в инспекцию необходимо представить уведомление по установленной форме и подтверждающие документы. Причем сдавать документы участникам Сколково для льготы по налогу на прибыль придется ежегодно уже вместе с заявлением о продлении освобождения. По умолчанию право на освобождение не пролонгируется.

Эта налоговая льгота по налогу на прибыль организаций ограничена по срокам — ее можно использовать не более 10 лет с момента получения статуса участника одного из перечисленных проектов.

Вынужденный отказ от освобождения происходит вместе:

- с утерей статуса участника;

- ростом годовой выручки сверх суммы в 1 млрд руб.

После превышения лимита по выручке сколковцы могут воспользоваться льготой в виде нулевой ставки по налогу на прибыль (абз. 1 п. 5.1 ст. 284 НК РФ).

Льготы для предприятий, работающих в местностях, пострадавших от радиации

У предприятий, которые перемещены в регионы, заражённые радиоактивными отходами во время Чернобыльской и других подобных катастроф, от налога освобождается прибыль, поступившая от выполнения:

- проектных и конструкторских;

- строительных;

- транспортных;

- ремонтных работ.

А также от производства строительных конструкций, в ситуации, когда объём работ, направленных на устранение вредных воздействий, составляет не меньше, чем 50% от общего.

При невыполнении требования о 50% под преференции попадает только прибыль от указанных работ.

Льготы действуют до полного завершения работ.

Пример расчёта налога на прибыль

- В 4 квартале 2021 года ООО «Строитель» произвело строительных конструкций на 100 млн рублей и выполнило на 40 млн рублей работ, не подпадающих под налоговые льготы.

Общий объём выручки равен 140 млн рублей.

1-й вид работ составил 71,4%.

Налог на прибыль не начисляется.

Вопросы и ответы

Вопрос № 1. Какие именно документы мы должны предоставить для получения льготы по налогу на прибыль организаций как сельхозпроизводители?

Если по режиму налогообложения налоговым органам всё ясно, то вам необходимо подтвердить долю дохода от реализации произведенной сельскохозяйственной продукции, которая должна составлять не менее 70 процентов.

Вопрос № 2. Мы являемся образовательной организацией и применяем УСН. Можем ли рассчитывать на льготу по налогу на прибыль организаций?

Данной льготой могут воспользоваться только организации, применяющие общий режим налогообложения

Переход на специальные режимы

Спецрежимы позволяют значительно снизить налоговые отчисления по нескольким видам налогов, заменив их общим, характерным для каждого особого случая платежом. При этом необходимо соответствие определённым критериям и условиям.

| Режим | Критерии |

| Упрощенный (УСН) | 1. – выручка – до 150 млн руб. 2. – численность – не более 100 |

| «Вменёнка» (ЕНВД) | – выручка не устанавливается – численность – не более 100 – площадь торгового зала – не более 150 м2 – количество единиц транспорта – не более 20 |

| Патент | Только для ИП, у которых: – трудится не более 15 человек по всем направлениям работы – выручка – до 60 млн руб. |

| Сельхозналог | – общий объём выручки не устанавливается – доход по сельхозпродукции – не менее 70% Для ИП и рыбохозяйств: – работников – не более 300 |

Для «вменёнки» и «упрощёнки», по которой базой берутся доходы, предусмотрено уменьшение аванса и вменённого квартального платежа в случае оплаты в отчётном периоде страховых начислений на сотрудников, а ИП – на самого себя.

С 2021 года власти на местах вправе для тех, кто уплачивает ЕНВД и УСН, уменьшить ставку, по первому режиму – с 15% до 7,5%, по второму – с 6% до 1%.

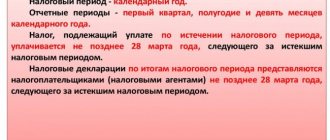

Как произвести оплату налога на прибыль

Помимо уплаты налога на прибыль через расчётный счёт организация, являющаяся юридическим лицом, может воспользоваться:

| Наименование | Особенности |

| Сайтом ФНС | Для этого нужно зарегистрироваться, указав соответствующие реквизиты, и получить доступ к личному кабинету, где в будущем можно увидеть сведения о задолженности или переплате по налогам. Затем формируется платёжное поручение. Удобство – в автоматическом заполнении его реквизитов. |

| Порталом «Госуслуги» | После регистрации необходимо получить код доступа, подтвердив личность. Затем подать заявку на предоставление справки об имеющихся задолженностях, и самостоятельно заполнить документ об оплате. |

| Почтовой связью | Могут пользоваться только физлица. Основание: ст. 45, ст. 58 НК РФ, Ст. 861 ГК РФ. |

Пред совершением платежа требуется проверить корректность данных и кликнуть на поле «Оплатить». Информация о платеже попадёт в базу Федеральной налоговой службы в течение 24 часов. Результат зачисления платежей отражается в «личном кабинете» в течение 10-ти рабочих дней.

Чтобы получить бумажное подтверждение, нужно отправить запрос из раздела «Профиль» в личном кабинете или из раздела «Документы налогоплательщика» в поле «Электронный документооборот».