Что такое собственный капитал организации

Это финансовый показатель, который характеризует размер средств, принадлежащих участникам организации.

Определение собственного капитала (СК) приведено в пункте 66 Положения по ведению бухгалтерского учета и бухгалтерской отчетности (утв. приказом Минфина от 29.07.98 № 34н). Там сказано, что в СК входят:

- капиталы: уставный (складочный), добавочный, резервный;

- нераспределенная прибыль;

- прочие резервы.

СПРАВКА

По сути, СК (его также называют собственными средствами) — это активы компании за минусом ее обязательств. Аналогичным образом определяют и другой показатель — стоимость чистых активов организации (п. 4 Порядка определения стоимости чистых активов, утв. приказом Минфина от 28.08.14 № 84н). Поэтому между понятиями «собственный капитал» и «чистые активы» зачастую ставят знак равенства.

Оцените финансовое состояние своей организации и получите советы по его улучшению

Сущность термина «собственный капитал»

Характеризуя собственный капитал как объект экономического анализа, чаще всего приводят два варианта его определения:

- стоимость активов предприятия, не обремененных наличием внешних обязательств;

- перечень источников финансирования деятельности организации, составляющих сумму ее капитала.

Первая трактовка часто приводится в правовых актах, издаваемых госорганами:

- в ст. 35 ФЗ «Об акционерных обществах» от 26.12.1995 № 208-ФЗ для учреждений кредитно-финансового сектора предлагается высчитывать именно значение собственного капитала, а не чистых активов;

- в п. 29 приказа Минсельхоза РФ от 20.01.2005 № 6 обращается внимание, что размер собственного капитала представляет собой разность между оценкой всех активов и обязательств компании, или, иными словами, идентичен термину стоимости чистых активов.

Видно, что признание равнозначности терминов собственного капитала и чистых активов оправдано, и обе эти категории определяются как разность между активами и обязательствами хозсубъекта.

Следующая версия описания собственного капитала в балансе — это объединение элементов:

- уставный, добавочный, резервный фонд;

- объем акций, выкупленных у акционеров;

- нераспределенная прибыль компании;

- суммы переоценки основных средств и нематериальных активов.

Все элементы находят отражение в стр. 1310–1370 бухбаланса. Такое представление вполне укладывается в общемировую теорию по определению размера собственного капитала.

Выбор метода вычисления собственного капитала зависит от задач, стоящих перед специалистом, производящим расчет. При этом довольно часто приходится учитывать пожелания инвесторов, кредитных учреждений или владельцев компании. Значительное влияние на выбор алгоритма оказывают собственные взгляды менеджмента.

Методы расчета собственного капитала

На практике обычно применяют два метода.

Первый является очень простым. Суть его в том, чтобы за величину СК принять цифру, указанную в определенной строке баланса.

Второй метод чуть сложнее. Он основан на равенстве понятий «собственные средства» и «чистые активы». Для вычислений нужно использовать утвержденный Минфином порядок расчета чистых активов. Полученную величину принять за СК. Отметим, что для второго метода (как и для первого) источники данных — это показатели бухгалтерского баланса.

Итоги

Представление о величине собственного капитала в балансе дает значение, указанное в его строке 1300. Однако по своей сути собственный капитал отвечает понятию «чистые активы». Для расчета чистых активов существует утвержденная Минфином России формула, основанная на данных баланса, но принимающая их в расчет с учетом некоторых нюансов. Величина собственного капитала крайне важна для оценки финансового положения фирмы. Особое значение имеет ее соотношение с величиной уставного капитала.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Какая строка баланса содержит показатель собственного капитала

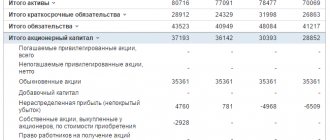

Для применения первого метода нужно знать, где в балансе отражены собственные средства предприятия. В пассиве, в строке 1300 «ИТОГО капитал». Цифра в данной строке — это сумма показателей шести строк.

- 1310 «Уставный капитал (складочный капитал, уставный фонд, вклады товарищей)».

- 1320 «Собственные акции, выкупленные у акционеров».

- 1340 «Переоценка внеоборотных активов».

- 1350 «Добавочный капитал (без переоценки)».

- 1360 «Резервный капитал».

- 1370 «Нераспределенная прибыль (непокрытый убыток)».

Заполнить и распечатать бухгалтерский баланс по актуальной форме в веб‑сервисе Заполнить бесплатно

Что входит в собственный капитал предприятия?

В экономической науке, а также в юридической практике — российской и мировой — сформировалось несколько подходов к определению сущности собственного капитала. Наиболее распространенными в РФ можно назвать те, что определяют собственный капитал как:

- равный чистым активам;

- равный сумме уставного, добавочного, резервного капиталов, нераспределенной прибыли и суммам, уплаченным за выкуп акций.

Изучим особенности применения каждого из отмеченных подходов к определению понятия собственного капитала подробнее.

Формула собственного капитала

Для применения второго метода нужно использовать формулу, по которой определяется стоимость чистых активов. Эта формула закреплена приказом Минфина от 28.08.14 № 84н.

СК = АКТИВЫ (за минусом дебиторской задолженности учредителей по взносам в уставный капитал) — ОБЯЗАТЕЛЬСТВА (за минусом доходов будущих периодов, связанных с получением государственной помощи)

Таблица

Расшифровка показателей, задействованных в формуле

| Показатель | Расшифровка |

| АКТИВЫ | Цифры из строки баланса 1600 «БАЛАНС (актив)» |

| Дебиторская задолженность учредителей по взносам в уставный капитал | Дебетовый остаток по счету 75 «Расчеты с учредителями» субсчет «Расчеты по вкладам в УК» |

| ОБЯЗАТЕЛЬСТВА | Сумма показателей в двух строках баланса: 1400 «ИТОГО долгосрочных обязательств» и 1500 «ИТОГО краткосрочных обязательств» |

| Доходы будущих периодов, связанные с получением государственной помощи | Кредитовый остаток по счету 98 «Доходы будущих периодов» субсчет «Безвозмездные поступления из бюджета» |

Строка в балансе, отражающая размер собственного капитала

Выбрав в качестве предпочтительного подхода к решению вопроса о расчете объема собственного капитала стандартный метод, достаточно воспользоваться данными из стр. 1300. То есть просто взять итог 3-го раздела:

СК = стр. 1300 ф. № 1.

Если же в компании заинтересованы в применении расчета чистых активов, то тогда собственный капитал в балансе — это не просто одиночное значение из стр. 1300, а полноценный расчет с несколькими переменными в его составе. Рассмотрим, как производится такой расчет в следующем разделе.

Оптимальная средняя величина собственного капитала

Данный показатель должен быть равен или превышать величину уставного капитала (УК) компании. Если это условие выполняется, бизнес можно условно назвать успешным.

ВАЖНО

По закону запрещено допускать, чтобы собственный капитал ООО был меньше уставного. Оказавшись в подобной ситуации, общество должно пойти по одному из двух путей. Либо увеличить чистые активы до уровня УК, либо сократить уставный капитал до размера чистых активов. Если в итоге УК окажется меньше установленного законом минимума (10 000 руб.), ООО придется ликвидировать (п. 4 ст. ГК РФ).

Получите образец учетной политики и ведите бухучет в веб‑сервисе для небольших ООО и ИП Получить бесплатно

Иногда финансисты применяют следующий подход для определения оптимальной средней величины собственного капитала. Складывают стоимость активов с минимальной ликвидностью (к ним обычно относят материальные запасы, внеоборотные активы и незавершенное производство). Собственный капитал должен быть равен или больше найденного значения.

Наилучшее значение показателя собственного капитала

Полученный в результате вычислений по указаниям Минфина итог должен быть как минимум больше нуля. Если выведенное значение меньше — в компании имеются проблемы, связанные с чрезмерным кредитованием либо недостаточностью быстрореализуемых активов.

В целях проведения аналитических исследований чаще всего применяется простая средняя значений собственного капитала на начало и конец года. В виде формулы ее можно представить:

СК Ср. = (СК1 + СК2) / 2.

Хорошим будет считаться результат, превышающий уставный капитал. Связано это с тем, что любой успешный бизнес должен сопровождаться ростом объема собственного капитала за счет эффективной, прибыльной деятельности.

ВАЖНО! Если в качестве подхода к определению величины собственного капитала выбран вариант с расчетом чистых активов, то полученный результат не может быть меньше величины уставного фонда. В противном случае АО или ООО обязаны будут увеличить полученное значение до размера уставного капитала, либо налоговики вправе будут запустить процедуру ликвидации компании.

Аналитические показатели

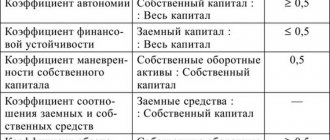

Среди информативных показателей, учитываемых при оценке заемного капитала в балансе, можно выделить:

- коэффициент долговой нагрузки. Расчет данного значения соответствует формуле:

- Д – сумма долговых обязательств, т. р.;

- EBTIDA – аналитический показатель, определяемый как разность между объемом прибыли фирмы до вычета расходов по процентам, налогам и амортизации, т. р.

Норматив данного коэффициента определен в рамках 2-2,5. В качестве долга можно рассматривать долгосрочные кредиты и займы (в международной практике), краткосрочные кредиты и займы (в российской практике).

- показатель финансового рычага (коэффициент заемного капитала по балансу), который определяется формулой:

- ДО – долгосрочные обязательства, т. р.;

- КО – краткосрочные обязательства, т. р.;

- СК – собственный капитал, т. р.

Рекомендуемый норматив составляет 0,25 – 1. При значении 0,25 можно делать вывод о благоприятной долговой нагрузке для фирмы, что говорит о положительной оценке ее кредитоспособности. При значении, близком к 1, нагрузка считается максимальной. Если значение коэффициента заемного капитала по формуле по балансу выходит за пределы 1, то кредитоспособность оценивается отрицательно.

- доля финансирования основных средств за счет «длинных» займов:

где ВА – внеоборотные активы, т. р.

Привлечение займов для финансирования основных средств является оправданным, так как эти суммы гасятся далее за счет потоков денег, создаваемых этими основными средствами.

- соотношение оборотных средств и краткосрочных займов определяется формулой:

где ОА – оборотные средства фирмы, т. р.

Норматив данного показателя варьирует от 1,5 до 2.

В результате анализа данных показателей относительно применения долговых обязательств фирмы, можно сделать вывод о ее кредитоспособности. Информационная база, полученная на базе расчета представленных показателей, также позволяет руководству разработать ряд мероприятий, направленных на рост кредитоспособности фирмы.

Совокупная стоимость активов в балансе

Баланс отражает состояние имущества, эксплуатируемого в компании, и капитала, благодаря которому оно формируется на определенную дату. Активы бывают:

внеоборотными (ОС, НМА, инвестиции). Они аккумулируются в 1-м разделе баланса;

оборотными (деньги, производственные запасы, долги дебиторов). Для этой доли имущества отведен 2-й раздел баланса.

Все они фиксируются в левой части баланса – его активе. Итоговая сумма внеоборотных активов (ВА) указывается в строке 1100, оборотных (ОА) – в строке 1200. Их сумму по балансу отражает строка 1600, т. е. формула расчета совокупной (еще ее называют валовой) стоимости активов чрезвычайно проста:

Объявленные и размещенные акции

Уставный капитал акционерного общества — это номинальная стоимость акций, которые приобретены акционерами или размещены среди акционеров. Но в уставе акционерного общества, помимо уставного капитала, или номинальной стоимости помещенных акций, решением общего собрания акционеров можно предусмотреть возможность добавочного выпуска акций на случай, когда необходимо будет увеличение уставного капитала.

Смысл данн

ого права состоит обычно в том, что собрания акционеров происходят раз в год, созыв внеочередного собрания требует дополнительных расходов и времени. Поэтому акционеры, планируя, что в течение года обществу потребуется увеличивать один или несколько раз уставный капитал в связи с какими-нибудь производственными проектами или для того, чтобы обеспечить конвертацию в обыкновенные акции, предусматривают в уставе возможность выпустить акции, называемые объявленными сверх их размещенного количества, однако в определенных границах.

Акционерное общество в границах размеров объявленных акций может принять неоднократные решения о том, чтобы выпустить дополнительные акции сверх размещенных. Помимо этого, эти действия может по решению общего собрания предпринять совет директоров акционерного общества без созыва внеочередных собраний акционеров. В итоге процедура увеличения уставного капитала становится довольно гибкой соответственно с изменяющимися рыночными условиями и требует гораздо меньше времени, что является важным фактором для конкурентной борьбы на рынке.

Нераспределенная прибыль (непокрытый убыток) в балансе

В результате деятельности компании возникает прибыль либо убытки, полученной в виде разницы между доходами и расходами. Показатель учитывается непрерывно с учетом результата деятельности по отчетным периодам. Распределяется по решению собственников с учетом результатов деятельности предшествующих периодов.

Величина нераспределенной прибыли(убытков) может увеличиваться в связи с получением чистой прибыли, приведением УК к величине чистых активов, восстановлением сумм неистребованных дивидендов. Уменьшение величины производится в связи с получением убытков, направлении части прибыли в резервный фонд, увеличением УК за счет статьи или на выплату дивидендов.

Пример об отражении прибыли в балансе. Предприятие в форме ООО имело по состоянию на 1 января нераспределенную прибыль в размере 20 000 рублей. Учредителями было принято решение об отказе от выплат дивидендов. По итогам деятельности получен убыток величиной 5 000 рублей. Размер нераспределенной прибыли на конец отчетной даты составил 15 000 рублей.

Показатель непокрытых убытков в балансе является негативным, свидетельствует об отсутствии в компании резервного капитала. По данным одного периода не производят выводы об устойчивости предприятия. Полученная в дальнейшем прибыль покроет имеющиеся убытки. В балансе редко возникает значительная сумма прибыли. Положительная разница распределяется между учредителями и акционерами или направляется на развитие компании.