В каких случаях сдается нулевая декларация по налогу на прибыль

Обязанность по представлению «прибыльной» декларации не зависит от наличия или отсутствия в конкретном периоде прибыли или суммы налога к уплате (п. 1 ст. 289 НК РФ, письмо Минфина России от 03.02.2015 № 03-02-07/1/4179, п. 7 информационного письма Президиума ВАС РФ от 17.03.2003 № 71).

Поэтому налогоплательщик, применяющий ОСН, сдать декларацию должен обязательно, в том числе тогда, когда прибыль равна 0 и налог платить не с чего.

ВАЖНО! Декларацию за 2021 год сдаем по новой форме. Заполнить ее вам помогут комментарии и образец от КонсультантПлюс. Пробный доступ к правовой системе можно получить бесплатно.

Возникновение нулевого результата возможно в 2 случаях:

- если деятельность не ведется, в связи с чем нет ни доходов, ни расходов;

- если деятельность осуществляется, но доходы равны расходам и налоговая база в результате получается соответствующей 0.

Нулевой будет декларация, составляемая в первой ситуации. Во второй ситуации данные для заполнения есть, а нулевое значение налога — это всего лишь результат арифметических действий с имеющимися данными.

В каких случах представлять нулевую декларацию по налогу на прибыль, разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе и переходите к Готовому решению.

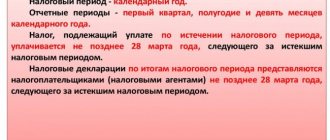

Сроки сдачи нулевых деклараций — обычные для прибыли: до 28 числа месяца, следующего за отчетным периодом, или до 28 марта для представления годовой формы.

В 2021 году 28 марта выходной, поэтому отчитаться нужно до 29.03.2021.

Подробнее про сроки читайте в статье «Какие сроки сдачи декларации по налогу на прибыль?».

Нулевая декларация 2-НДФЛ

Никакого образца нулевой декларации 2-НДФЛ не существует, так как законодательством не предусмотрено сдавать такие декларации.

А вот сообщить причину неначисления и невыплаты заработной платы налоговые органы требуют. Письмо составляется в произвольной форме на имя начальника инспекции в 2-х экз. Текст, примерно такой: «В связи с отсутствием портфеля заказов и проведением подготовительных работ по организации бизнеса, хозяйственные операции не проводились, заработная плата не начислялась, движение по расчетному счету отсутствует. Планируется начать деятельность со следующего года».

В каком составе сдается нулевая декларация по налогу на прибыль

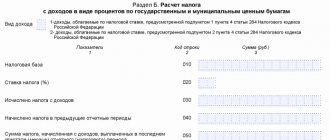

Нулевую декларацию формируют на действующем бланке отчета в составе листов, обязательных к сдаче (п. 1.1 порядка заполнения декларации по налогу на прибыль, утв. приказом ФНС России от 23.09.2019 № ММВ-7-3/[email protected]):

- титульного, заполняемого в общем порядке;

- раздела 1 (подраздел 1.1 или 1.2), в котором помимо ИНН и КПП указывают только коды ОКАТО и КБК, а в полях числовых показателей ставят прочерки;

- листа 02 и приложений 1 и 2 к нему — они тоже будут с прочерками.

О бланке декларации и принципах его заполнения читайте здесь.

Проверить правильно ли вы заполнили нулевую декларацию по налогу на прибыль поможет Готовое решение от КонсультантПлюс. Если у вас еще нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Общие требования

Действующим законодательством установлены четкие требования по заполнению декларации, а именно:

ценовые значения должны быть указаны исключительно в рублях, при этом цена до 50 копеек не берется во внимание, а свыше должна быть округлена в большую сторону до рубля; на всех страницах должна присутствовать сквозная нумерация, отсчет производится с титульного листа; нумерация страниц осуществляется в специальных полях по принципу: первая страница – “001”, вторая – “002” и так далее; категорически запрещается наличие помарок и ошибок, корректором пользоваться не допускается; запрещено производить двустороннюю распечатку; сведения должна заноситься чернилами: синего, черного или фиолетового цвета; для каждой информации предусмотрено свое соответствующее поле; все сведения в текстовом виде должны быть указаны печатными буквами (исключительно заглавными); если нет сведений для указания в каком-либо поле, нужно поставить прочерк.

Кому не нужно сдавать нулевую декларацию по налогу на прибыль

Во-первых, нулевую декларацию по налогу на прибыль не сдают те, кто освобожден от уплаты этого налога. Например, организации на УСН.

Также не сдавать «нулевку» можно, если заменить ее единой (упрощенной) декларацией. Но в этом случае помимо отсутствия объекта обложения у вас не должно быть движения денег по счетам или кассе. Форма единой декларации утверждена приказом Минфина РФ от 10.07.2007 № 62н. Имейте также в виду, что сдается она не позднее 20 числа месяца, следующего за истекшим кварталом, полугодием, 9 месяцами, календарным годом (абз. 4 п. 2 ст. 80 НК РФ). То есть за 2020 год это 20.01.2021, что гораздо раньше срока подачи нулевки по прибыли.

Подробнее о единой упрощенной декларации читайте в этой статье.

Особенности заполнения нулевого баланса

Абсолютно пустым баланс не бывает, поскольку в момент создания ООО формирует уставный капитал. Например, уставный капитал ООО равен 15000 руб. Тогда в зависимости от способа формирования уставного фонда, баланс будет выглядеть следующим образом.

- Уставный фонд сформирован материалами: В активе баланса по стр. 1210 (Запасы) -15, по стр.1200 (итого по разделу 2) — 15, по стр. 1600 (Баланс) 15; В пассиве баланса по стр.1310 (Уставный капитал) ставим 15, по стр. 1300 (Итого по разделу 3) -15, и по стр. 1700(Баланс) тоже ставим 15.

- Уставный фонд сформирован денежными средствами: В активе баланса по стр. 1250 (Денежные средства) -15, по стр.1200 (итого по разделу 2) — 15, по стр. 1600 (Баланс) 15; В пассиве баланса по стр.1310 (Уставный капитал) ставим 15, по стр. 1300 (Итого по разделу 3) -15, и по стр. 1700(Баланс) тоже ставим 15.

Какая ответственность за непредставление нулевой декларации

Поскольку представление нулевой декларации по налогу на прибыль — обязанность налогоплательщика, за ее несдачу или просрочку возможен штраф по ст. 119 НК РФ. Его размер определяется в процентах от суммы налога, не уплаченной на основании несданной/опоздавшей декларации.

В данном случае сумма налога равна 0, поэтому взыскать с вас могут штраф лишь в минимальном размере — 1000 руб. Но только за годовую декларацию. За декларации по итогам отчетных периодов оштрафуют не более чем на 200 руб. — по ст. 126 НК РФ.

Подробнее об ответственности за неподачу налоговой отчетности читайте в этой статье.

УСН

Образец нулевой декларации УСН

пример и бланк нулевой налоговой декларации

Образец заполнения нулевой декларации УСН вы сможете получить воспользовавшись бесплатным сервисом Калькулятор деклараций УСН. Вам необходимо только выбрать объект налогообложения(доходы – доходы-расходы), а также ставку налога, остальные поля оставьте равными нулю. При УСН доходы-расходы в декларации вы можете показать расход и перенести его на следующий период. В готовой декларации вам нужно будет только заместо полей отмеченных красным, вписать свои данные

Образец нулевой КУДиР

Даже при нулевом УСН, у ИП(или организации) должна быть нулевая книга доходов и расходов: Нулевая КУДиР – образец. Заверять ее в налоговой – по желанию, но многие ИФНС требуют.

Как заполнить нулевую отчетность УСН?

Стр.1 декларации заполняется стандартно: вашими данными. Стр. 2 декларации: ставите прочерки во всех строках кроме 001, 010 и 020. Стр. 3 декларации: ставите прочерки во всех строках кроме 201.

Сроки сдачи нулевой декларации УСН

Раз в год. Для ИП – до 30 апреля

. Для организаций –

до 31 марта

. Для закрываемых компаний и ИП необходимо предоставить декларацию даже за неполный год.

Авансовых платежей при нулевом доходе делать не нужно.

Штрафы за предоставление нулевой декларации, нулевого отчета по упрощенке не предусмотрены. За предоставление не в срок – 1000 руб.

Итоги

Отсутствие данных для внесения в декларацию или получение нулевой суммы налога к уплате не освобождает плательщика налога на прибыль от сдачи декларации. При отсутствии данных по доходам и расходам для заполнения разделов декларации она считается нулевой. Ее представление осуществляют в обычные для отчетности по прибыли сроки. Ответственность за непредставление нулевой декларации минимальна: штраф 1000 руб. за годовую декларацию и 200 руб. за декларации отчетных периодов.

Источники:

- Налоговый кодекс РФ

- Приказ ФНС России от 23.09.2019 № ММВ-7-3/[email protected]

- Приказ Минфина РФ от 10.07.2007 № 62н

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Отчет о финансовых результатах (о прибылях и убытках)

Необходим Организаций на ОСНО

Образец нулевого отчета о прибылях и убытках

пример и бланк нулевого отчета о прибылях и убытках

Для 2015-2019 года действует новая форма – заполнения отчета о финансовых результатах (о прибылях и убытках).XLS (Минфин РФ: Приказ 66н от 02.07.10 (ред. от 06.04.2015))

См. также Упрощенный отчет о прибылях и убытках

Строки в отчете о финансовых результатах нельзя убирать.

Как заполнить отчет о прибылях и убытках?

Измените, на свои, значения выделенные в декларации красным. В целом на первой странице тоже самое что и в балансе.

ИНН и КПП: нужно вписать только на главной странице, на остальных он автоматом проставится.

Сроки сдачи нулевого отчета о прибылях и убытках

I кв. – до 30.04, II кв. – до 30.07, III кв. – до 30.10, IV кв.(годовой) – до 30.03

Штрафы за предоставление нулевого отчета о прибылях и убытках не предусмотрены. За предоставление не в срок – 200 руб.

СЗВ-М без сотрудников

СЗВ-М — ежемесячный отчёт в пенсионный фонд, который содержит список всех ваших сотрудников.

Если вы ИП без сотрудников, сдавать СЗВ-М не нужно.

А в ООО есть хотя бы один сотрудник — директор, и его нужно показывать в СЗВ-М.

По поводу того, нужно ли сдавать СЗВ-М на директора-единственного учредителя, с которым не оформлен договор, нет единого мнения. Сам ПФР выпустил два письма с противоположными позициями. По письму от 6 мая 2021 года сдавать СЗВ-М нужно в любом случае, а уже в письме от 27 июля 2021 года ПФР говорит, что такой обязанности нет.

Мы рекомендуем трудоустроить директора хотя бы на неполную ставку и сдавать за него СЗВ-М и другие отчёты как за обычного сотрудника. Если с директором не оформлен трудовой договор, у контролирующих органов могут возникнуть вопросы. Читайте подробности об этом в статье.

Если вы всё-таки не хотите трудоустраивать учредителя, задайте в ваш ПФР вопрос, нужно ли показывать директора без трудового договора в СЗВ-М — у разных управлений могут быть разные мнения.

Если организация приостановила бизнес, не получает доходы, и в ней нет нанятых сотрудников, сдавать СЗВ-М не нужно. Такие разъяснения даёт ПФР на своём сайте.

Статья: как отчитаться после того, как уволили всех сотрудников

ИП на УСН

Предприниматели на упрощенке представляют лишь одну декларацию – упрощенную. От обязанности сдачи отчетности по НДС и НДФЛ они освобождены.

Сдать декларацию ИП на УСНО необходимо в срок до 30 апреля года, следующего за отчетным.

Пример заполнения нулевой декларация по УСНО

Для УСН – 6% (объект доходы) необходимо заполнить Титульный лист и Разделы 1.1 и 2.1.1

Для УСН – 15% (объект доходы минус расходы) необходимо заполнить Титульный лист и Разделы 1.2 и 2.2.

Титульный лист

На Титульном Листе, одинаковом, как для объекта доходы, так и для объекта «доходы минус расходы» необходимо указать:

- ИНН (в соответствии с выданным в ИФНС (МРИ ФНС) при постановке на учет);

- Номер корректировки – «0»

- Налоговый период – «34» (год);

- По месту нахождения – «120» (код для ИП);

- ФИО в соответствии с паспортом;

- Код основного вида деятельности (ОКВЭД)

- Номер телефона

- И количество листов декларации «3»

После основного блока с информацией необходимо указать кем представляется отчетность: самим ИП или его доверенным лицом и внести сведения о представителе (ФИО и реквизиты доверенности)

Раздел 1.1

Раздел 2.1.1

В разделе 2.1.1 указывается лишь признак налогоплательщика и ставку по объекту.

Остальные строки отчеркиваются.

Нулевая декларация по УСН – 15%

Раздел 1.2

Раздел 2.2

Обратите внимание, что НК РФ не содержат указаний на то, как долго можно сдавать нулевую отчетность ИП, в связи с чем ИП может представлять ее до тех пор, пока не снимется с учета или не начнет получать доход

Нулевая декларация НДС для ИП

Данный документ обычно подается в электронном виде. Но, если подается и единая упрощенная декларация, то вместо электронной формы можно предоставить отчетность по НДС в печатной форме. Отметим, что

Разберемся, как составляется нулевая декларация НДС для ИП. Образец для наглядности расположен ниже. В декларации 12 листов. Но, при подаче нулевого отчета нужен лишь титульный лист и первый раздел.

Требования к заполнению титульного листа такие же, как и при оформлении титульного листа нулевой декларации УСН. В первом разделе Эти данные можно взять из предыдущих деклараций или уточнить в обслуживающем налоговом органе. Внизу ставится подпись налогоплательщика, дата подачи.

Юрист коллегии правовой защиты. Бухгалтер и эксперт по налогам и аудиту с более чем 10-летним стажем.

Tags: актив, баланс, должностная инструкция генерального директора, капитал, налог, расход