Предмет залога

Предметом залога могут быть вещи (включая ценные бумаги), имущественные права, земельные участки, предприятия, здания, сооружения, квартиры (п. 4 ст. 334, п. 1 ст. 336, ст. 128, 357, 358.1, 358.9, 358.15, 358.16, 358.18 ГК РФ).

Нельзя заложить:

- имущество, которое нельзя взыскать. К такому имуществу относятся, например, некоторые виды огнестрельного оружия (ст. 6 Закона от 13 декабря 1996 г. № 150-ФЗ), пестицидов и агрохимикатов (ст. 3 Закона от 19 июля 1997 г. № 109-ФЗ), наркотических и психотропных веществ в соответствии с перечнем, утвержденным постановлением Правительства РФ от 30 июня 1998 г. № 681, этилированный автомобильный бензин (ст. 1 Закона от 22 марта 2003 г. № 34-ФЗ);

- требования, неразрывно связанные с личностью кредитора залогодателя. К ним относятся требования об алиментах, о возмещении вреда, причиненного жизни и здоровью (иные права, уступка которых другому лицу запрещена законом).

Об этом сказано в пункте 1 статьи 336 Гражданского кодекса РФ.

При этом залог отдельных видов имущества может быть ограничен или запрещен законом. Например, это могут быть:

- особо ценные объекты культурного наследия (п. 6 Положения, утвержденного Указом Президента РФ от 30 ноября 1992 г. № 1487);

- участки недр (ст. 1.2 Закона от 21 февраля 1992 г. № 2395-1);

- водные объекты (ст. 22 Водного кодекса РФ).

О том, могут ли деньги быть предметом залога, см. Как оформить и отразить в учете передачу имущества в залог.

Предмет залога должен принадлежать организации на праве собственности, либо организация должна быть надлежаще управомочена распоряжаться таким предметом (п. 2 ст. 335 ГК РФ). Передача в залог чужого имущества допускается только с согласия его собственника или правообладателя (ст. 335 ГК РФ).

Договор о залоге

Договор о залоге должен быть оформлен письменно. В этом договоре следует указать предмет залога, его стоимость, размер и срок исполнения обязательства, обеспеченного залогом. В договоре можно предусмотреть порядок реализации заложенного имущества. В некоторых случаях, предусмотренных законом, договор о залоге необходимо зарегистрировать. В частности, это относится к договорам о залоге недвижимого имущества (ипотеке), о залоге доли в уставном капитале ООО. Нотариальное удостоверение договора о залоге обязательно только в случае, если залог выдается в обеспечение обязательств по договору, который сам подлежит нотариальному удостоверению.

Такой порядок установлен в статьях 339, 339.1 Гражданского кодекса РФ.

Использование предмета залога

Заложенное имущество остается у организации, если иное не предусмотрено гражданским законодательством или договором (п. 1 ст. 338 ГК РФ). Причем имущество, на которое установлена ипотека, а также товары, находящиеся в обороте, остаются у организации в любом случае (ст. 357 ГК РФ, п. 1 ст. 1 Закона от 16 июля 1998 г. № 102-ФЗ).

Если предмет залога остается у организации, то она вправе им пользоваться (в т. ч. в целях извлечения доходов), если иное не указано в договоре о залоге. Если предмет залога передается залогодержателю, то он вправе им пользоваться только в случаях, предусмотренных договором. При этом он обязан регулярно представлять залогодателю отчет об использовании заложенного имущества.

Такой порядок установлен в статье 346 Гражданского кодекса РФ.

Это правило не распространяется на ломбарды. Они как залогодержатели вообще не имеют права пользоваться предметом залога (п. 3 ст. 358 ГК РФ).

Организация-залогодержатель обязана застраховать заложенное имущество, если оно передается непосредственно ей (не остается у залогодателя). Однако сделать это следует за счет залогодателя (или за свой счет, но с последующим возмещением понесенных расходов залогодателем), если в договоре (законе) не установлено иное.

Это следует из пункта 1 статьи 343 Гражданского кодекса РФ.

Подробнее об учете затрат на имущественное страхование см. Как отразить в учете расходы на страхование имущества.

Если предмет залога находится у залогодержателя, то при надлежащем исполнении обеспеченного залогом обязательства он обязан вернуть заложенное имущество залогодателю (п. 2 ст. 352 ГК РФ).

Возвратная тара

Договорные вопросы

В договоре необходимо предусмотреть следующие моменты, касающиеся возвратной тары.

Срок возврата тары. Если в договоре в отношении возвратной тары прописан срок возврата, то проблем нет. А вот отсутствие такой информации может в дальнейшем привести к спорам с поставщиком.

Залоговая стоимость тары. Вы уплачиваете ее при поступлении товара. Поставщик вернет вам залоговую стоимость после того, как вы возвратите ему тару обратно. Если же тара не будет возвращена, то залоговая стоимость останется у поставщика. В случае, когда договором залоговая стоимость для тары не была установлена, вы компенсируете поставщику стоимость невозвращенной тары по рыночным ценамст. 15 ГК РФ.

Иные способы обеспечения возврата тары. Договором могут быть также установлены штрафные санкции (неустойка, штрафы, пени), например за возврат тары позже срока, установленного договором, и т. д.п. 1 ст. 330 ГК РФ

На кого возлагаются дополнительные расходы по возвратной таре. Это могут быть расходы по доставке тары обратно поставщикуст. 517 ГК РФ, по ее очистке, по ремонту. В договоре необходимо указать, кто будет нести эти расходы — поставщик или покупатель.

Бухгалтерский учет возвратной тары

Так как возвратная тара находится у вас во временном пользовании, ее учет можно вести на забалансовом счете 002 «Товарно-материальные ценности, принятые на ответственное хранение».

Если по каким-либо причинам вы не вернете поставщику залоговую тару, то залоговая стоимость останется у него, а тара — у васп. 185 Указаний:

- <�или>по истечении срока возврата, установленного в договоре на поставку имущества;

- <�или>на дату, установленную по письменной договоренности (заключено дополнительное соглашение, по переписке).

Рассмотрим порядок учета залоговой тары на примере.

Пример. Учет залоговой тары у покупателя

/ условие / Поставщик передал покупателю 40 ящиков с товаром по залоговой цене ящиков 500 руб. за штуку. Покупатель вернул поставщику только 30 ящиков, 5 ящиков по соглашению сторон оставил у себя с целью использования для собственных нужд, а еще 5 были разбиты по вине работника.

/ решение / Покупатель делает в бухучете такие записи.

| Дт | Кт | Сумма, руб. | |

| Принята к учету залоговая тара (по залоговой цене) (40 шт. х 500 руб.) | 002 «ТМЦ, принятые на ответственное хранение» | 20 000 | |

| Перечислена поставщику залоговая стоимость | 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Залог» | 51 «Расчетный счет» | 20 000 |

| Тара возвращена поставщику (по залоговой стоимости) (30 шт. х 500 руб.) | 002 «ТМЦ, принятые на ответственное хранение» | 15 000 | |

| Поступили деньги за возвращенную тару | 51 «Расчетный счет» | 76, субсчет «Залог» | 15 000 |

| Списана с забаланса тара, не возвращенная поставщику (10 шт. х 500 руб.) | 002 «ТМЦ, принятые на ответственное хранение» | 5 000 | |

| Принята на баланс тара, предназначенная для дальнейшего использования (5 шт. х 500 руб.) | 10 «Материалы», субсчет «Тара и тарные материалы» | 76, субсчет «Залог» | 2 500 |

| Сумма убытка от порчи тары отнесена на расчеты с работником (5 шт. х 500 руб.) | 73 «Расчеты с персоналом по прочим операциям», субсчет «Расчеты по возмещению материального ущерба» | 76, субсчет «Залог» | 2 500 |

Дополнительные расходы, которые вы понесли в связи с использованием возвратной тары, поставщик должен вам возместить, если иное не установлено договором. В бухгалтерском учете это отражается следующим образом.

| Дт | Кт | ||

| Отражены расходы, связанные с доставкой (ремонтом, очисткой) тары |

| 60 «Расчеты с поставщиками и подрядчиками» | 10 «Материалы», субсчет «Тара и тарные материалы», 69 «Расчеты по социальному страхованию», 70 «Расчеты с персоналом по оплате труда» |

| 76 «Расчеты с разными дебиторами и кредиторами» | ||

| Поступили от поставщика деньги за доставку (ремонт, очистку) тары | 51 «Расчетный счет» | 60 «Расчеты с поставщиками и подрядчиками» | |

В случае если поломка тары произошла по вашей вине, а отремонтировал ее поставщик, вы компенсируете ему понесенные расходы.

Неисполнение обязательства, обеспеченного залогом

При неисполнении обязательства, обеспеченного залогом, требования залогодержателя, как правило, удовлетворяются по решению суда. Однако в договоре (дополнительном соглашении к нему) стороны могут предусмотреть взыскание заложенного имущества во внесудебном порядке.

Если обязательство, обеспеченное залогом, не исполнено (исполнено ненадлежащим образом), залогодержатель, используя внесудебный порядок, имеет право продать заложенное имущество третьему лицу по его рыночной стоимости. Это можно сделать путем проведения торгов, по договору комиссии или другими способами, установленными в договоре о залоге (при обращении взыскания на недвижимое имущество проведение торгов обязательно). Кроме того, в договоре (дополнительном соглашении к нему) может быть предусмотрен непосредственный переход предмета залога в собственность залогодержателя.

Это следует из пункта 1 статьи 334 и статей 349–350.2 Гражданского кодекса РФ.

Если реализация имущества проходила путем проведения торгов, но они не состоялись (были объявлены несостоявшимися), то организация вправе выкупить у залогодателя заложенное имущество (по соглашению с ним). При этом стоимость заложенного имущества должна быть засчитана в счет исполнения требований залогодержателя.

При отказе от выкупа заложенного имущества проводятся повторные торги. Если и они не состоялись (были объявлены несостоявшимися), залогодержатель вправе оставить предмет залога за собой. При этом он может оценить его ниже начальной цены на повторных торгах, но не более чем на 10 процентов от этой величины.

Такой порядок предусмотрен статьей 350.2 Гражданского кодекса РФ.

Если вырученной суммы недостаточно, чтобы удовлетворить требования залогодержателя, то он вправе покрыть разницу за счет прочего имущества залогодателя. Для этого залогодержатель должен обратиться в суд. Однако так можно поступить, только если договор или законодательство не предусматривает другой порядок взыскания недополученной суммы. Это следует из пункта 3 статьи 334 Гражданского кодекса РФ.

Если же выручка от реализации заложенного имущества превышает требование залогодержателя, то он обязан вернуть разницу залогодателю (п. 2 ст. 350.1 ГК РФ).

Обратить взыскание на заложенное имущество залогодержатель вправе только в случае неисполнения или ненадлежащего исполнения должником обеспеченного залогом обязательства. Исключение составляют:

- случаи, предусмотренные договором или законом (например, согласно ст. 14 Закона от 30 декабря 2004 г. № 214-ФЗ при неисполнении обязательств по договорам долевого строительства многоквартирных домов обратить взыскание на предмет залога можно не раньше чем через шесть месяцев после наступления срока сдачи застройщиком готового объекта);

- незначительные нарушения, допущенные залогодателем при исполнении обязательств (просрочка менее трех месяцев), если требование организации существенно меньше стоимости заложенного имущества (сумма неисполненного обязательства менее 5 процентов от договорной оценки предмета залога).

Если обязательство исполняется периодическими платежами, обращение взыскания возможно только при систематическом нарушении сроков исполнения обязательства (если в течение 12 месяцев сроки платежей нарушались более трех раз).

Такой порядок предусмотрен статьей 348 Гражданского кодекса РФ.

Залог обеспечивает требование организации в том объеме, в каком оно имеет место к моменту его удовлетворения. То есть организация-кредитор за счет залога погашает не только сумму основной задолженности по обязательству, но и дополнительные требования, связанные с задержкой или неисполнением обязательства. В частности, в объем требования к залогодателю могут быть включены следующие санкции:

- проценты;

- неустойка;

- возмещение убытков, причиненных просрочкой исполнения обязательств;

- возмещение необходимых расходов организации на содержание заложенной вещи и на взыскание имущества.

Об этом сказано в статье 337 Гражданского кодекса РФ.

Учет обеспечения, полученного по размещенным средствам

Рассмотрим практические вопросы учета обеспечения в виде ценных бумаг, имущества, залоговых прав на имущество, которое приобретается залогодателем в будущем, поручительств, обеспечения по выданным банковским гарантиям.

Учет обеспечения, полученного кредитной организацией от клиентов по размещенным средствам, — тема на первый взгляд несложная. Есть соответствующие внебалансовые счета (91311 «Ценные бумаги, принятые в обеспечение по размещенным средствам», 91312 «Имущество, принятое в обеспечение по размещенным средствам, кроме ценных бумаг и драгоценных металлов», 91414 «Полученные гарантии и поручительства»), есть характеристики счетов, Положение Банка России от 26.03.2007 № 302-П «О правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации» (далее — Положение № 302-П). Однако на практике при учете обеспечения возникает немало вопросов, которые часто приходится решать не в соответствии с характеристикой счета, а в соответствии с логикой или приоритетом экономической сущности над юридической формой.

Попытаемся ответить именно на такие нестандартные вопросы, возникающие при учете различных видов обеспечения, полученного кредитной организацией от клиентов по размещенным средствам, а также по выданным банковским гарантиям.

Учет обеспечения в виде ценных бумаг

Учет обеспечения, полученного по размещенным средствам от клиента в виде ценных бумаг (включая векселя), осуществляется на внебалансовом счете 91311 «Ценные бумаги, принятые в обеспечение по размещенным средствам». В соответствии с требованиями Положения № 302-П в аналитическом учете лицевые счета должны открываться на каждый вид обеспечения и каждый договор.

Для начала определим, что следует понимать под обеспечением в виде ценных бумаг.

Первый вариант: виды ценных бумаг, предусмотренные законодательством, — акции, облигации, векселя, депозитарные расписки, депозитные и сберегательные сертификаты и т.д. Второй вариант: виды ценных бумаг в разрезе эмитентов. Третий вариант: все виды ценных бумаг считаются одним видом обеспечения («ценные бумаги»).

По мнению автора, под видами обеспечения в целях бухгалтерского учета следует понимать виды ценных бумаг (акции, облигации и т.д.), поскольку учет видов ценных бумаг в разрезе эмитентов будет излишним, а учет различных видов ценных бумаг, полученных в обеспечение, на одном лицевом счете будет некорректным, так как не отразит реальную картину полученного обеспечения.

Например, по одному договору залога в обеспечение передаются несколько видов ценных бумаг: акции эмитента № 1, акции эмитента № 2, облигации эмитента № 3, облигации эмитента № 4. Для учета обеспечения по такому договору нужно открыть всего два лицевых счета: лицевой счет «Акции, принятые в обеспечение по размещенным средствам», на котором вместе учесть акции эмитента № 1 и эмитента № 2 и лицевой счет «Облигации, принятые в обеспечение по размещенным средствам», на котором учесть облигации эмитента № 3 и эмитента № 4.

Учет обеспечения в виде ценных бумаг осуществляется по залоговой стоимости, указанной в договоре залога:

Дт 99998 «Счет для корреспонденции с пассивными счетами при двойной записи»

Кт 91311 «Ценные бумаги, принятые в обеспечение по размещенным средствам» по отдельному лицевому счету, открываемому на каждый вид ценной бумаги, принятой в залог.

Если ценные бумаги, переданные в залог, учитываются в депозитарии кредитной организации, обременение отражается в учете по счетам депо залогодателя (отражение по счетам депо в штуках):

Дт 98040 «Ценные бумаги владельцев»

Кт 98070 «Ценные бумаги, обремененные обязательствами».

Принятые в обеспечение и помещенные в хранилище кредитной организации векселя также отражаются по счетам депо (отражение по счетам депо в штуках):

Дт 98000 «Ценные бумаги на хранении в депозитарии»

Кт 98070 «Ценные бумаги, обремененные обязательствами».

Как отдельный вид ценной бумаги на счете 91311 «Ценные бумаги, принятые в обеспечение по размещенным средствам» учитываются закладные, которые в соответствии с Федеральным законом от 16.07.1998 № 102-ФЗ «Об ипотеке (залоге недвижимости)» являются именными ценными бумагами, удостоверяющими право их законных владельцев на получение исполнения по денежным обязательствам, обеспеченным ипотекой, без представления других доказательств существования этих обязательств и право залога на имущество, обремененное ипотекой. На каждую полученную закладную следует открывать отдельный лицевой счет (в отличие от приведенного выше примера по акциям и облигациям). Учет закладной ведется в сумме стоимости недвижимости, которая указана в договоре ипотеки и на которую оформлена закладная.

Принятая в обеспечение закладная одновременно подлежит учету на счетах депо кредитной организации (отражение по счетам депо в штуках):

Дт 98000 «Ценные бумаги на хранении в депозитарии»

Кт 98070 «Ценные бумаги, обремененные обязательствами».

Ценные бумаги, полученные кредитной организацией в обеспечение, должны быть отражены на соответствующих внебалансовых счетах в момент выдачи кредита (транша по кредитной линии).

Учет обеспечения в виде имущества

Учет имущества, полученного по размещенным средствам, осуществляется на внебалансовом счете 91312 «Имущество, принятое в обеспечение по размещенным средствам, кроме ценных бумаг и драгоценных металлов» в разрезе лицевых счетов, открываемых на каждый вид обеспечения и каждый договор.

Пример 1

По одному договору ипотеки в залог кредитной организации были оформлены складские помещения, земельный участок, на котором они располагаются, подъездные железнодорожные пути, подходящие к складским помещениям. Залоговая стоимость определена по каждому объекту, включенному в договор ипотеки. Как учесть такой договор?

Первый (простой) вариант — учесть все на одном счете, так как все объекты относятся к категории «недвижимость». Второй вариант (более правильный) — учесть каждый объект на отдельном счете, так как все они относятся к разным видам недвижимости.

Однако самым лучшим вариантом было бы заключить договор ипотеки на каждый объект и соответственно открыть счета на каждый договор. К сожалению, этому часто препятствует нежелание как банковских работников, так и клиентов оформлять и регистрировать три договора ипотеки.

С целью получения более подробных данных о составе полученного обеспечения лицевые счета на внебалансовом счете целесообразно открывать в разрезе следующих видов обеспечения (имущества):

— земля;

— жилая недвижимость;

— нежилая недвижимость;

— иные виды объектов недвижимости (железнодорожные пути, трубопроводы, суда и т.п.);

— автомобили, машины, оборудование;

— прочие активы (в т.ч. товары в обороте).

При открытии по одному договору ипотеки отдельных лицевых счетов на внебалансовом счете 91312 «Имущество, принятое в обеспечение по размещенным средствам, кроме ценных бумаг и драгоценных металлов» на каждый вид недвижимости в названии каждого номера счета надо обязательно указывать принадлежность каждого вида обеспечения договору ипотеки. Например, для учета договора ипотеки в нашем примере надо открыть три лицевых счета с названиями: «Договор ипотеки № ххх — объекты нежилая недвижимость»; «Договор ипотеки № ххх — объект земельный участок»; «Договор ипотеки № ххх — объект подъездной путь».

Для обозначения вида обеспечения в свободном разряде лицевого счета, открываемого на внебалансовом счете 91312, можно использовать цифровые обозначения видов недвижимости, например «1» — земля; «2» — жилая недвижимость; «3» — нежилая недвижимость; «4» — иные виды объектов недвижимости (железнодорожные пути, трубопроводы, суда и т.п.); «5» — автомобили, машины, оборудование; «6» — прочие активы.

Для чего это нужно? Далеко не все программы обеспечивают ведение подробного справочника видов обеспечения, с помощью которого можно делать выборки, необходимые для анализа кредитного портфеля. Может быть, предлагаемый метод и несколько примитивен, но уж точно надежен: по маске лицевого счета любой бухгалтер сделает необходимую выборку, когда это потребуется.

Учет имущества, полученного по размещенным средствам, осуществляется на счете 91312 по залоговой стоимости, указанной в договоре залога. Изменение суммы принятого к учету обеспечения до момента выполнения заемщиком своих обязательств по погашению кредита и процентов по нему не производится.

Изменения в сумме принятого обеспечения могут быть произведены только в том случае, если между кредитной организацией и заемщиком будет заключено дополнительное соглашение, изменяющее условия первоначального договора залога, в частности перечень и стоимость заложенного имущества.

Принятое кредитной организацией обеспечение должно быть отражено на соответствующих внебалансовых счетах в момент выдачи кредита (транша по кредитной линии), кроме обеспечения в виде договора ипотеки. Договор ипотеки подлежит учету на счете 91312 «Имущество, принятое в обеспечение по размещенным средствам, кроме ценных бумаг и драгоценных металлов» после государственной регистрации.

Если договор залога заключается на комплекс объектов имущества для обеспечения исполнения обязательств по нескольким кредитным договорам, то, по нашему мнению, учет стоимости обеспечения следует вести на отдельных лицевых счетах 91312 «Имущество, принятое в обеспечение по размещенным средствам, кроме ценных бумаг и драгоценных металлов» в суммах, обеспечивающих каждый кредитный договор.

Например, стоимость обеспечения (товаров в обороте) определена в размере 2 млн руб. и распространяется на два кредитных договора по 1 млн руб. на каждый (условно). Обеспечение по каждому договору следует учесть на отдельных лицевых счетах внебалансового счета 91312 в размере 1 млн руб.

Такая позиция не противоречит (подчеркиваю — по мнению автора) позиции Банка России (письма от 03.10.2008 № 18-1-2-9/2096, от 13.12.2009 № 15-6-2-1/7459 и др.), считающего, что, если один предмет залога обеспечивает несколько кредитных договоров, разделение стоимости предмета залога по нескольким лицевым счетам является необязательным. «Необязательно» не означает нельзя. Если в учетной политике кредитной организации метод учета стоимости обеспечения по одному договору залога, обеспечивающему несколько кредитных договоров, в разрезе отдельных лицевых счетов предусмотрен, то претензий со стороны проверяющих Банка России быть не должно.

Если предмет залога, обеспечивающий исполнение обязательств по нескольким кредитным договорам, является неделимым объектом имущества (например, объектом недвижимости, имеющим одно регистрационное свидетельство, автотранспортным средством и пр.), то учет его стоимости ведется, конечно, на одном лицевом счете 91312, в названии которого обязательно должно быть указано, какие кредитные договоры данное имущество обеспечивает.

Если кредитная организация получает в залог по договору ипотеки предприятие как имущественный комплекс, несмотря на то что в его состав входят различные объекты (земля, производственные помещения, иные объекты недвижимости, оборудование, машины), такой залог следует учитывать на внебалансовом счете 91312 как нежилую недвижимост.

В случае гибели предмета залога, подтвержденной заключением соответствующих органов или отказом суда об обращении взыскания на предмет залога в связи с его гибелью, дальнейшее ведение бухгалтерского учета такого предмета залога на счете 91312 прекращается.

В случае утраты (хищения) предмета залога он продолжает учитываться на счете 91312 «Имущество, принятое в обеспечение по размещенным средствам, кроме ценных бумаг и драгоценных металлов» до момента полного погашения кредита либо прекращения, расторжения кредитного договора в связи с отсутствием оснований для прекращения залога.

Имущество, полученное банком в обеспечение кредита, должно быть отражено на соответствующих внебалансовых счетах в момент выдачи кредита (транша по кредитной линии).

Учет залоговых прав на имущество, которое приобретается залогодателем в будущем

Закон РФ от 29.05.1992 № 2872-1 «О залоге» (п. 3 ст. 6) устанавливает, что договором или законом может быть предусмотрено распространение залога на вещи, которые могут быть приобретены залогодателем в будущем. Под имуществом, которое залогодатель приобретает в будущем, понимается имущество, приобретаемое залогодателем по заключенным сделкам купли-продажи.

Есть две позиции относительно учета права залога, приобретаемого залогодателем в будущем:

1) в связи с тем, что стоимость приобретаемого имущества залогодателем определена по документам, подтверждающим сделку его купли-продажи, и договором залога, заключенным залогодателем с кредитной организацией (залогодержателем), предусмотрено, что право залога возникает у залогодержателя одновременно с приобретением залогодателем права собственности на это имущество в соответствии с условиями сделки по правилам, установленным действующим законодательством, договор залога можно учесть на внебалансовом счете 91312 в момент выдачи кредита;

2) стоимость заложенного имущества по договору залога имущества, которое залогодатель приобретает в будущем, подлежит учету на внебалансовом счете 91312 только после приобретения залогодателем права собственности на это имущество и возникновения у залогодержателя права залога на имущество. До возникновения данных обстоятельств договор залога учитывается внесистемно.

Автор придерживается в данном вопросе второй позиции, так как очевидно, что отсутствие права собственности на имущество свидетельствует об отсутствии залога, который должен быть учтен на счете 91312 «Имущество, принятое в обеспечение по размещенным средствам, кроме ценных бумаг и драгоценных металлов».

Учет обеспечения в виде поручительств

Учет поручительств, полученных в обеспечение размещенных средств, осуществляется на внебалансовом счете 91414 «Полученные гарантии и поручительства». Учет поручительств производится в сумме, обеспечивающей исполнение обязательств.

В соответствии со ст. 363 Гражданского кодекса РФ поручитель отвечает перед кредитором в том же объеме, что и должник, включая уплату процентов, возмещение судебных издержек по взысканию долга и других убытков кредитора, вызванных неисполнением или ненадлежащим исполнением обязательства должником, если иное не предусмотрено договором поручительства.

Следовательно, величина принятого поручительства должна быть отражена в учете в полной сумме обязательств заемщика, за которые поручился поручитель. Сумма поручительства на момент принятия его к учету определяется в размере суммы основного долга по кредиту и процентов, подлежащих уплате по нему.

В дальнейшем величина поручительства, учтенная на счете 91414 «Полученные гарантии и поручительства», подлежит корректировке исходя из фактических требований к заемщику. Возможно, кто-то делает корректировку постоянно по мере изменения размера задолженности (при хорошей настройке программного обеспечения). При больших объемах кредитов, обеспеченных поручительствами, постоянно делать корректировку довольно трудоемко. По нашему мнению, корректировку сумм поручительств достаточно проводить на отчетную дату (естественно, что такое положение необходимо закрепить в учетной политике кредитной организации). Сумма учтенного поручительства уменьшается при погашении части основного долга и процентов, уменьшении процентной ставки по кредиту или увеличивается при возникновении штрафов и пени, повышении процентной ставки по кредиту.

Если к кредитному договору получено солидарное поручительство нескольких лиц (каждый из поручителей отвечает на полную сумму обязательств заемщика), то для учета на внебалансовом счете 91414 суммы обязательств этих лиц (полученные поручительства) не должны суммироваться. В соответствии со ст. 322–325, 363 Гражданского кодекса РФ поручители (лица, давшие поручительство по одному договору на привлечение средств и отвечающие перед кредитором солидарно) отвечают перед кредитором в том же объеме, что и должник, если иное не предусмотрено договором поручительства. То есть независимо от количества поручителей солидарно с них может быть взыскана сумма долга в пределах суммы, не погашенной должником, то есть величина солидарно принятого поручительства не может превышать полную сумму обязательства заемщика. Каждый из должников, исполнивший солидарную обязанность, имеет право регрессного требования к остальным должникам в равных долях за вычетом доли, падающей на него самого.

Если по каждому лицевому счету, открываемому на каждого поручителя, учитывать полную сумму обязательства заемщика, то на счете 91414 произойдет многократное увеличение суммы обязательства заемщика, обеспеченного солидарным поручительством, что будет противоречить одному из принципов бухгалтерского учета — приоритету содержания над формой, согласно которому операции отражаются в соответствии с их экономической сущностью, а не с их юридической формой, а также произойдет искажение отчетности по форме 0409101.

Каждое полученное поручительство учитывается на отдельном лицевом счете 91414 «Полученные гарантии и поручительства», открываемом на каждого поручителя, в сумме, пропорциональной сумме доли поручителя в общей сумме поручительства.

Пример 2

По кредиту в размере 1 млн руб. получено солидарное поручительство четырех лиц. Каждый из поручителей отвечает на полную сумму обязательств заемщика, с каждым поручителем оформлен отдельный договор. В этом случае на счете 91414 для учета поручительства должны быть открыты четыре лицевых счета. На каждом счете должна быть учтена 1/4 доли солидарного поручительства, то есть 250 тыс. руб. Общая сумма поручительства в этом случае не превысит сумму обязательства.

Согласно п. 9.22 Положения № 302-П порядок аналитического учета на счете 91414 «Полученные гарантии и поручительства» определяется кредитной организацией. Если такой порядок будет определен в учетной политике кредитной организации, претензий со стороны проверяющих Банка России удастся избежать. Но если сразу не удастся, то правильность такого учета возможно доказать (что подтверждается практикой).

Поручительства, полученные кредитной организацией в обеспечение кредита, должны быть отражены на соответствующих внебалансовых счетах в момент выдачи кредита (транша по кредитной линии). Но и здесь есть вопрос: в каком размере должны быть отражены поручительства по кредитам в виде кредитных линий с лимитом выдачи, с лимитом задолженности или в виде овердрафта?

Что касается учета поручительств, полученных в обеспечение кредитных линий с лимитом выдачи, то тут ответ простой — их нужно учитывать в сумме установленного лимита выдачи и процентов, подлежащих выплате по кредиту, и корректировать в сторону уменьшения по мере погашения кредита и уплаты процентов.

Что касается поручительств, полученных в обеспечение кредитов в виде овердрафта и кредитных линий с лимитом задолженности, задолженность по которым может меняться ежедневно, если клиент активно пользуется кредитной линией, то тут необходимо принять индивидуальное решение (утвердив его в учетной политике): регулировать (менять) размер поручительства на постоянной основе (по мере изменения задолженности) или отразить его один раз в сумме не менее установленного лимита задолженности и больше не корректировать до срока окончания кредита. Как практикующий бухгалтер автор склоняется ко второму варианту (отразить один раз и не корректировать до срока окончания кредита), что абсолютно обоснованно, так как в соответствии с условиями кредитной линии клиент может пользоваться кредитом в размере установленного лимита ежедневно. Регулирование размера поручительства на постоянной основе даже при самом лучшем программном обеспечении увеличивает объем работы бухгалтерии, связанный с последующим контролем. Кроме того, в этом случае должны оформляться бумажные документы (распоряжения на регулирование размера поручительств), формироваться и помещаться на хранение в бумажном или электронном виде мемориальные ордера.

Учет обеспечения по выданным банковским гарантиям

Гарантии, предоставляемые кредитными организациями, могут обеспечиваться всеми способами, предусмотренными действующим законодательством. Обеспечением могут являться залог ценных бумаг, имущества, поручительство, гарантийный депозит (вклад).

Выдача гарантии оформляется проводкой:

Дт 99998 «Счет для корреспонденции с пассивными счетами при двойной записи»

Кт 91315 «Выданные гарантии и поручительства» по отдельному лицевому счету, открываемому на каждую выданную гарантию.

По учету гарантийного депозита, полученного в обеспечение по выданной гарантии, вопросов нет. Гарантийный депозит, как правило, учитывается на счете «Прочие привлеченные средства» по соответствующему сроку по отдельному лицевому счету клиента.

А вот обеспечение, полученное по гарантии в виде ценных бумаг, имущества и поручительства, как разъяснено Банком России, на соответствующих внебалансовых счетах не учитывается, так как Положением № 302-П не предусмотрено отражение на внебалансовых счетах обеспечения, полученного под какие-либо внебалансовые статьи (см. ответ на вопрос № 5 в разъяснениях Банка России, данных на вопросы Ассоциации региональных банков России, размещенных на сайте Банка России 08.02.2011).

Полученное обеспечение следует учитывать внесистемно (например, в специальном журнале, фиксируя дату, реквизиты договора обеспечения, сумму (при наличии), номер внебалансового счета, на котором учитывается выданная гарантия, и другую необходимую информацию). Порядок хранения договоров обеспечения, учтенных внесистемно, должен быть утвержден внутренним распорядительным документом кредитной организации.

Если в обеспечение получены ценные бумаги, учитываемые в депозитарии кредитной организации, векселя, то они учитываются по счетам депо кредитной организации в установленном порядке.

В случае оплаты гарантийного обязательства за счет средств кредитной организации задолженность клиента учитывается на счете 60315 «Суммы, выплаченные по предоставленным гарантиям и поручительствам» по отдельному лицевому счету, открываемому в разрезе каждой гарантии:

Дт 60315 «Суммы, выплаченные по предоставленным гарантиям и поручительствам»

Кт корреспондентские счета.

Одновременно полученное обеспечение по гарантии, которое учитывалось внесистемно, отражается на соответствующих внебалансовых счетах (91311 «Ценные бумаги, принятые в обеспечение по размещенным средствам», 91312 «Имущество, принятое в обеспечение по размещенным средствам, кроме ценных бумаг и драгоценных металлов», 91414 «Полученные гарантии и поручительства»).

Бухучет

В бухучете залогодержателя сумма полученного залога доходом не признается, так как экономические выгоды организации при этом не увеличиваются (п. 2 и 3 ПБУ 9/99).

Поскольку залог является способом обеспечения исполнения обязательств по договору, имущество, полученное в залог, нужно отразить за балансом в оценке, предусмотренной договором о залоге. Для этого используйте счет 008 «Обеспечения обязательств и платежей полученные».

При получении имущества в залог сделайте запись:

Дебет 008 – отражена договорная стоимость имущества, полученного в залог.

При исполнении обязательства и, соответственно, при прекращении залога сделайте запись:

Кредит 008 – списана сумма полученного обеспечения по договору залога.

Если обязательство, обеспеченное залогом, не исполнено (исполнено ненадлежащим образом), заложенное имущество может быть реализовано с торгов (третьему лицу), продано залогодержателю или переведено в его собственность.

При реализации заложенного имущества на торгах сделайте проводки:

Дебет 51 Кредит 76 субсчет «Расчеты с организатором торгов» – получены денежные средства от продажи предмета залога на торгах;

Дебет 76 субсчет «Расчеты с организатором торгов» Кредит 62 (58, 76) – отражено погашение задолженности залогодателя за счет доходов от продажи предмета залога.

Если заложенное имущество реализовано по цене, превышающей требование залогодержателя, то залогодержатель обязан возвратить разницу залогодателю. В этом случае необходимо сделать следующие проводки:

Дебет 51 Кредит 76 субсчет «Расчеты с организатором торгов» – получены денежные средства от продажи предмета залога на торгах;

Дебет 76 субсчет «Расчеты с организатором торгов» Кредит 62 (58, 76) – отражено погашение задолженности залогодателя за счет доходов от продажи предмета залога (в пределах долга);

Дебет 76 субсчет «Расчеты с организатором торгов» Кредит 76 субсчет «Расчеты с залогодателем» – отражено обязательство перед залогодателем с поступлений от продажи предмета залога, превышающих его задолженность;

Дебет 76 субсчет «Расчеты с залогодателем» Кредит 51 – перечислены залогодателю денежные средства, оставшиеся после погашения задолженности.

Если заложенное имущество перешло в собственность залогодержателя без проведения торгов, то в зависимости от категории имущества его стоимость отражается либо в составе внеоборотных, либо в составе оборотных активов. Эти операции отразите так:

Дебет 76 субсчет «Расчеты с залогодателем» Кредит 62 (58, 76) – отражен зачет стоимости залогового имущества в счет погашения обязательства, обеспеченного залогом;

Дебет 08 (10, 41…) Кредит 76 субсчет «Расчеты с залогодателем» – отражено поступление имущества, право собственности на которое перешло в счет погашения обязательства, обеспеченного залогом.

Договором с контрагентом могут быть предусмотрены санкции за неисполнение его обязательств. Такие санкции нужно включить в состав доходов на дату их признания или в день вступления в законную силу решения суда (п. 16 ПБУ 9/99).

При предъявлении претензии залогодателю на сумму штрафа (неустойки, процентов) за просрочку исполнения обязательства сделайте запись:

Дебет 76 субсчет «Расчеты с залогодателем по санкциям» Кредит 91-1 – начислен штраф (неустойка, проценты) за просрочку исполнения обязательства.

Погашение штрафных санкций за счет средств, полученных от продажи предмета залога, отразите проводкой:

Дебет 62 (58, 76) Кредит 76 субсчет «Расчеты с залогодателем по санкциям» – отражено погашение задолженности залогодателя на сумму штрафных санкций.

НДС

Не является объектом обложения НДС передача имущества в залог (ипотеку) залогодержателю (кредитору) и возврат такого имущества из залога (ипотеки) его владельцу по окончании срока действия соответствующего договора, если место такой передачи (возврата) находится на таможенной территории Украины (п. 196.2 НК).

Однако если объект залога отчуждается, то у залогодателя возникают налоговые обязательства по НДС. Рассмотрим учет НДС у залогодателя в разных ситуациях.

Передача имущества залогодержателю

Операция передачи имущества кредитору (залогодержателю) в счет погашения обязательств расценивается у залогодателя как операция поставки такого имущества (пп. «а» п. 185.1 НК). При этом не имеет значения, передается такое имущество кредитору в собственность либо для реализации с целью погашения задолженности (Письмо ГФС от 15.12.11 г. № 9376/7/15-3417-26). При этом залогодатель – плательщик НДС должен оформить на имя залогодержателя налоговую накладную (далее – НН).

На какую дату составляется такая НН?

Если имущество передается залогодержателю:

- в собственность, то НН выписывается по правилу «первого события» – на дату передачи ему имущества (пп. «б» п. 187.1 НК) (см. также ОИР, категория 101.06);

- для дальнейшей реализации – налоговые обязательства возникают согласно п. 189.4 НК, который отсылает к п. 187.1 НК. То есть налоговые обязательства у залогодателя также возникают по правилу первого события. А поскольку первым событием в данном случае будет передача имущества посреднику-залогодержателю, то НН оформляется на дату такой передачи.

Как определить базу налогообложения?

1. Имущество передается залогодержателю (ипотекодержателю) в собственность.

Здесь действуют общие правила п. 188.1 НК. Базой налогообложения операций поставки активов является их договорная стоимость.

При этом если предметом залога выступает:

- недвижимое имущество, то договорной стоимостью является его оценочная стоимость. Оценка недвижимости проводится на дату ее передачи ипотекодержателю (ст. 37 Закона № 898). Отметим, что если оценочная стоимость предмета ипотеки превышает сумму обязательств залогодателя, то залогодержатель возмещает залогодателю только 90 % такой разницы;

- движимое имущество – договорной стоимостью является залоговая стоимость имущества, если иное не предусмотрено договором залога (ч. 2 ст. 582 ГК).

Обратите внимание: база налогообложения, в частности, не может быть ниже (п. 188.1 НК):

- цены приобретения – для купленных товаров;

- обычной цены – для самостоятельно изготовленных товаров;

- балансовой (остаточной) стоимости по данным бухучета, которая сложилась по состоянию на начало отчетного (налогового) периода, в течение которого осуществилась поставка, – для необоротных активов.

Таблица для печати доступная на странице: https://uteka.ua/tables/47369-0

| Имейте в виду! Если договорная стоимость предмета залога (ипотеки) окажется ниже критериев, установленных п. 188.1 НК, то на разницу залогодателю придется доначислить налоговые обязательства. |

2. Имущество передается залогодержателю (ипотекодержателю) для реализации.

Здесь действуют те же общие правила п. 188.1 НК (см. выше). При этом договорной стоимостью имущества, переданного на реализацию, является цена его продажи.

Если на дату передачи имущества залогодержателю (ипотекодержателю) цена его продажи неизвестна, то налоговые обязательства начисляются исходя из залоговой цены такого имущества. В дальнейшем сумму обязательств можно откорректировать исходя из фактической цены продажи имущества.

Реализация залогового имущества исполнительной службой

Продажа имущества, арестованного исполнительной службой, осуществляется через организатора электронных торгов (далее – Организатор) по правилам, предусмотренным Порядком, утвержденным приказом Минюста от 29.09.16 г. № 2831/5 (далее — Порядок № 2831/5). При этом для обложения такой операции НДС залогодатель также применяет «посреднические» правила п. 189.4 НК. То есть – начисляет налоговые обязательства на дату первого события: либо передачи имущества посреднику (Организатору), либо получения денег (ОИР, категория 101.06).

В данном случае передача имущества Организатору вроде бы является первым событием для залогодателя. Но из п. 5 разд. II Порядка № 2831/5 следует, что имущество до торгов передается Организатору на хранение. А такая операция не является объектом обложения НДС согласно пп. 196.1.2 НК.

Организатор будет выступать в качестве хранителя вплоть до момента реализации имущества. Поэтому именно дата реализации имущества будет являться датой начисления налоговых обязательств для залогодателя. На эту дату он должен оформить на имя Организатора НН на договорную стоимость реализованного имущества (ОИР, категория 101.06), то есть цену продажи имущества. При этом база налогообложения будет определяться по общим правилам п. 188.1 НК (см. выше).

Отметим, что Организатор оказывает залогодателю услуги по реализации имущества. Поэтому на стоимость таких услуг он должен оформить на имя залогодателя НН на дату продажи имущества.

Пример 1

Предприятие в 2021 году взяло в банке кредит в сумме 2 000 000 грн. сроком на 24 месяца. В качестве залога было оформлено офисное здание предприятия с такими характеристиками:

- первоначальная (переоцененная) стоимость – 5 680 000 грн.;

- остаточная стоимость – 2 840 000 грн.;

- оценочная (залоговая) стоимость – 3 000 000 грн. (в т. ч. НДС – 500 000 грн.).

Предприятие не смогло в срок расплатиться с банком по кредиту и начисленным на его сумму процентам. Поэтому в 2021 году требования банка были удовлетворены за счет объекта залога.

Рассмотрим два варианта, когда здание:

- вариант 1 – переходит в собственность банка. Договорная (оценочная) стоимость здания составляет 2 640 000 грн. (в т. ч. НДС – 440 000 грн.);

- вариант 2 – передается банку для дальнейшей реализации третьему лицу. Договорная стоимость продажи здания – 2 682 000 грн. (в т. ч. НДС – 447 000 грн.). На дату передачи здания банку его договорная стоимость еще не была известна.

На дату передачи здания:

- сумма задолженности заемщика по кредитным обязательствам составила 2 212 000 грн., в том числе сумма кредита – 2 000 000 грн., сумма непогашенных процентов и финансовых санкций – 212 000 грн.;

- балансовая (остаточная) стоимость здания в бухучете – 1 988 000 грн.; сумма износа – 3 692 000 грн.;

- налоговая балансовая стоимость здания – 1 836 000 грн. Она отличается от его бухгалтерской остаточной стоимости из-за проведенных бухгалтерских переоценок.

Балансовая (остаточная) стоимость здания на начало месяца, в котором произошла его передача, – 2 272 000 грн. Исходя из этой стоимости здания минимальная сумма НДС, в случае его отчуждения, составляет 554 400 грн.

Покажем, как операции с залоговым имуществом отражаются в учете заемщика (залогодателя) для двух вариантов. Для упрощения не будем показывать отражение расходов на оформление кредита и передачу объекта залога (расходы на оценщика, нотариуса, страхование, банковские комиссионные), а также расходы на проценты и начисление амортизации на здание.

(грн.)

Таблица для печати доступная на странице: https://uteka.ua/tables/47369-1

| № п / п | Содержание операции | Первичные документы | Бухгалтерский учет | ||

| Дт | Кт | Сумма | |||

| 1 | 2 | 3 | 4 | 5 | 6 |

| 2016 год | |||||

| 1 | Отражена на забалансовом счете передача в ипотеку офисного здания | Договор ипотеки | 05 | – | 3 000 000 |

| 2 | Получен кредит на текущий счет | Выписка банка | 311 | 501 | 2 000 000 |

| 2017 год | |||||

| 3 | Переведена в состав текущей задолженности задолженность по кредиту | Бухгалтерская справка, кредитный договор | 501 | 611 | 2 000 000 |

| 2018 год | |||||

| 4 | Переведено офисное здание в состав НАСП | Договор об удовлетворении требований ипотекодержателя, бухгалтерская справка | 286 | 103 | 1 988 000 |

| 5 | Списан начисленный износ здания | 131 | 103 | 3 692 000 | |

| Вариант 1 | |||||

| 6 | Передано здание банку в собственность | Акт приемки-передачи здания | 377 | 712 | 2 640 000 |

| 7 | Начислены налоговые обязательства по НДС: – на договорную стоимость здания | * | 712 | 641 | 440 000 |

| – разницу между балансовой остаточной стоимостью на начало периода и договорной стоимостью здания (554 400 – 440 000) | НН** | 949 | 641 | 114 400 | |

| 8 | Списана себестоимость переданного здания | Акт приемки-передачи здания, бухгалтерская справка | 943 | 286 | 1 988 000*** |

| 9 | Списана сумма дооценок здания | 423 | 441 | 102 000 | |

| 10 | Списана с забалансового счета стоимость залогового имущества | – | 05 | 3 000 000 | |

| 11 | Отражено погашение обязательств путем зачета задолженности: – по кредиту | Бухгалтерская справка | 611 | 377 | 2 000 000 |

| – процентам и финансовым санкциям | 684, 685 | 377 | 212 000 | ||

| 12 | Получено 90 % разницы между суммой задолженности и стоимостью переданного здания [(2 640 000 – 2 212 000) х 90 %] | Выписка банка | 311 | 377 | 385 200 |

| 13 | Списана в расходы 10%-ная разница между суммой задолженности и стоимостью переданного здания, которая не подлежит возмещению залогодателю | Бухгалтерская справка | 949 | 377 | 42 800 |

| 14 | Отражен финансовый результат от погашения обязательств по кредиту залоговым имуществом | Учетные регистры | 712 | 791 | 2 200 000 |

| 791 | 943 | 1 988 000 | |||

| 949 | 157 200 | ||||

* НН оформляется на кредитора исходя из договорной стоимости здания.** НН оформляется на себя с типом причины 15.*** Финрезультат отчетного периода увеличивается на бухгалтерскую балансовую стоимость здания (1 988 000 грн.) и уменьшается на его налоговую балансовую стоимость (1 836 000 грн.) согласно абзацу четвертому п. 138.1 и абзацу третьему п. 138.2 НК. | |||||

| Вариант 2 | |||||

| 6 | Начислены налоговые обязательства по НДС на дату подписания акта приемки-передачи здания банку (исходя из залоговой стоимости 3 000 000 грн.) | Акт приемки-передачи здания, договор об удовлетворении требований ипотекодержателя, НН* | 643 | 641 | 500 000 |

| 7 | Отражен доход от реализации здания | Отчет банка о распределении средств от продажи предмета ипотеки | 377 | 712 | 2 682 000 |

| 8 | Отражены расчеты по НДС | Бухгалтерская справка | 712 | 643 | 447 000 |

| 9 | Откорректированы ранее начисленные налоговые обязательства по НДС исходя из фактической цены продажи здания (методом «сторно») (500 000 – 447 000) | Расчет корректировки к НН** | 643 | 641 | 53 000 |

| 10 | Доначислены налоговые обязательства по НДС на разницу между балансовой и залоговой стоимостью здания (554 400 – 447 000) | НН*** | 949 | 641 | 107 400 |

| 11 | Списана себестоимость реализованного здания | Отчет банка о распределении средств от продажи предмета ипотеки | 943 | 286 | 1 988 000**** |

| 12 | Списана сумма дооценок здания | 423 | 441 | 102 000 | |

| 13 | Списана с забалансового счета стоимость залогового имущества | Бухгалтерская справка | – | 05 | 3 000 000 |

* НН выписывается на имя банка-залогодержателя.** Расчет корректировки оформляется на дату продажи здания.*** НН оформляется на себя с типом причины 15.**** Финрезультат отчетного периода увеличивается на бухгалтерскую балансовую стоимость здания (1 988 000 грн.) и уменьшается на его налоговую балансовую стоимость (1 836 000 грн.) согласно абзацу четвертому п. 138.1 и абзацу третьему п. 138.2 НК. | |||||

| 14 | Отражено погашение обязательств путем зачета задолженности: – по кредиту | Бухгалтерская справка | 611 | 377 | 2 000 000 |

| – процентам и финансовым санкциям | 684, 685 | 377 | 212 000 | ||

| 15 | Получена разница между суммой задолженности и стоимостью реализованного здания | Выписка банка | 311 | 377 | 470 000 |

| 16 | Отражен финансовый результат от погашения обязательств по кредиту залоговым имуществом | Учетные регистры | 712 | 791 | 2 235 000 |

| 791 | 943 | 1 988 000 | |||

| 949 | 107 400 | ||||

Пример 2

Предприятие в январе 2021 года взяло в банке краткосрочный кредит в сумме 1 000 000 грн. сроком на 9 месяцев. В качестве обеспечения задолженности по кредиту банку было предложено залоговое имущество в виде товаров в обороте балансовой стоимостью 5 000 000 грн. Залоговая (оценочная) стоимость товаров составила 5 400 000 грн. (в т. ч. НДС – 900 000 грн.).

Предприятие не смогло в срок расплатиться с банком по кредиту и начисленным на его сумму процентам. Поэтому в ноябре этого года на основании исполнительной надписи нотариуса на залоговое имущество было обращено взыскание. Товар был передан исполнительной службе на реализацию. Договорная стоимость реализованного товара составила 5 370 000 грн. (в т. ч. НДС – 895 000 грн.).

За счет средств, полученных от реализации товара, погашены такие обязательства заемщика:

- 1 000 000 грн. – задолженность по кредиту;

- 194 000 грн. – задолженность по процентам и финансовым санкциям за просрочку уплаты кредита и процентов;

- 2 000 грн. – расходы банка на нотариальные услуги;

- 537 000 грн. – исполнительный сбор;

- 6 000 грн. – расходы исполнительной службы, связанные с исполнительными действиями;

- 268 500 грн. – вознаграждение Организатора.

Средства, оставшиеся от принудительной реализации товара, перечислены на текущий счет заемщика.

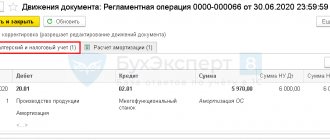

Операции по принудительной реализации объекта залога отражаются в учете заемщика (залогодателя) так:

(грн.)

Таблица для печати доступная на странице: https://uteka.ua/tables/47369-2

| № п / п | Содержание операции | Первичные документы | Бухгалтерский учет | ||

| Дт | Кт | Сумма | |||

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1 | Отражена на забалансовом счете залоговая стоимость товаров | Договор залога | 05 | – | 5 400 000 |

| 2 | Получен кредит на текущий счет | Выписка банка | 311 | 601 | 1 000 000 |

| 3 | Начислены проценты и финансовые санкции за просрочку | Бухгалтерская справка, кредитный договор | 951, 977 | 684, 685 | 194 000 |

| 4 | Изъяты товары исполнительной службой для дальнейшей реализации | Акт приемки-передачи товаров | 281/И | 2819 | 5 000 000 |

| 5 | Отражен доход от принудительной реализации товаров | Акт о проведении электронных торгов | 377 | 702 | 5 370 000 |

| 6 | Начислены налоговые обязательства по НДС: – на договорную стоимость товаров | НН* | 702 | 641 | 895 000 |

| – разницу между ценой приобретения товаров и договорной стоимостью реализации (1 000 000 – 895 000) | НН** | 949 | 641 | 105 000 | |

| 7 | Списана себестоимость реализованных товаров | Акт о проведении электронных торгов | 902 | 281/И | 5 000 000 |

| 8 | Списана с забалансового счета залоговая стоимость имущества | Бухгалтерская справка | – | 05 | 5 400 000 |

| 9 | Отражено погашение обязательств путем зачета задолженности: – по кредиту | 601 | 377 | 1 000 000 | |

| – процентам и финансовым санкциям | 684, 685 | 377 | 194 000 | ||

| 10 | Начислен исполнительный сбор | 948 | 685 | 537 000 | |

| 11 | Отражены расходы банка на нотариуса и расходы исполнительной службы | Акты, справки банка и исполнительной службы | 949 | 685 | 8 000 |

| 12 | Отражена сумма вознаграждения Организатора | Акт электронных торгов, протокол | 949 | 685 | 223 750 |

| 13 | Отражен налоговый кредит по НДС (услуги Организатора) | НН*** | 641 | 685 | 44 750 |

| 14 | Отражен зачет задолженностей заемщика в сумме расходов банка, исполнительной службы и Организатора | Бухгалтерская справка | 685 | 377 | 813 500 |

| 15 | Получена разница между суммой задолженности заемщика и стоимостью реализованных товаров | Выписка банка | 311 | 377 | 3 362 500 |

| 16 | Отражен финансовый результат от принудительной реализации залогового имущества | Учетные регистры | 702 | 791 | 4 475 000 |

| 791 | 902 | 5 000 000 | |||

| 948, 949 | 813 500 | ||||

* Оформляется на Организатора на дату реализации товара.** Оформляется на себя с типом причины 15*** Выписывается Организатором. | |||||

Выводы

Передача имущества в залог (ипотеку) является одним из видов обеспечения исполнения обязательств заемщика. Стоимость заложенного имущества отражается на забалансовом счете 05. Передача имущества в залог залогодержателю и его возврат залогодателю не приводит к возникновению доходов и расходов, а также налоговых обязательств и налогового кредита по НДС. Налоговые последствия по налогу на прибыль и НДС возникают при погашении обязательств залогодателя залоговым имуществом.

ОСНО: страхование заложенного имущества

Ситуация: может ли организация-залогодержатель учесть при расчете налога на прибыль расходы на страхование имущества, полученного в залог?

Нет, не может.

По общему правилу заложенное имущество необходимо застраховать за счет залогодателя. Страхователем может быть как залогодержатель, так и залогодатель: все зависит от того, у кого находится предмет залога. Такое страхование будет обязательным для залогодателя. При этом стороны вправе согласовать и другой порядок страхования заложенного имущества. Например, за счет залогодержателя. Но для залогодержателя страхование будет добровольным – закон этого не требует.

Это следует из положений пункта 1 статьи 343 и пункта 2 статьи 927 Гражданского кодекса РФ.

Перечень расходов на добровольное страхование, которые можно учесть при расчете налога на прибыль, закрытый (п. 1 ст. 263 НК РФ). Затраты залогодержателя на добровольное страхование имущества, полученного в залог, прямо в нем не указаны.

Нельзя использовать и положения подпунктов 7 и 10 пункта 1 статьи 263 Налогового кодекса РФ. Согласно этим нормам учесть можно расходы на добровольное страхование имущества, которое служит для получения дохода или от которого зависит ведение деятельности.

Заложенное имущество можно использовать только для извлечения дохода в интересах залогодателя (п. 5 ст. 346 ГК РФ). Также условие о страховании не может препятствовать залогодержателю вести свою деятельность. Возможность кредитовать другие организации никак не ограничена, а залог всего лишь один из способов обеспечения таких инвестиций. Следовательно, добровольное страхование залогового имущества не будет обязательным условием для ведения деятельности кредитора (письмо Минфина России от 3 июня 2010 г. № 03-03-06/2/111).

Таким образом, при расчете налога на прибыль организация-залогодержатель расходы на страхование полученного в залог имущества учитывать не вправе.

Бухгалтерский учет

Объект, переданный в залог (ипотеку), продолжает оставаться на балансе у залогодателя. При этом по дебету забалансового счета 05 «Гарантии и обеспечения предоставленные» залогодатель отражает залоговую стоимость имущества, переданного в залог (ипотеку).

Можно также балансовую стоимость предметов залога перевести в учете на отдельные субсчета предприятия, например, товары в залоге – на одноименный субсчет 2819.

На дату исполнения обязательств перед банком-кредитором заемщик (залогодатель) списывает с учета (отражает по кредиту счета 05) залоговую стоимость имущества.

Если заемщик не может исполнить свои обязательства перед кредитором, залоговое имущество подлежит отчуждению тем или иным способом для удовлетворения требований кредитора. В таком случае заемщик (залогодатель) отражает такое отчуждение в учете как обычную реализацию имущества.

ОСНО: возврат залога

При надлежащем исполнении обеспеченного залогом обязательства залог прекращается. Если заложенное имущество находилось у залогодержателя, он обязан вернуть его залогодателю (п. 2 ст. 352 ГК РФ). Эта операция не приводит к уменьшению экономических выгод залогодержателя, поэтому при расчете налога на прибыль возврат залога расходом не признается (п. 1 ст. 252 НК РФ).

Пример отражения в бухучете и при налогообложении операций, связанных с получением залога. Залогодатель выполнил обязательства по договору, обеспеченному залогом. Заложенное имущество возвращено залогодателю

1 октября ООО «Торговая » под залог имущества предоставило ООО «Альфа» заем в сумме 1 000 000 руб. сроком на три месяца. Месячная плата за пользование займом составляет 1 процент от выданной суммы. Предметом залога являются материалы, балансовая стоимость которых составляет 1 200 000 руб. В договоре о залоге стороны оценили материалы в 1 100 000 руб. Предмет залога остается у «Альфы». Проценты по договору займа «Альфа» уплачивает ежемесячно.

Заем был погашен 31 декабря. В этот же день истек срок действия договора залога.

Для отражения операций, связанных с предоставлением процентного займа под залог имущества, бухгалтер «Гермеса» к счету 76 «Расчеты с разными дебиторами и кредиторами» открыл субсчет «Расчеты с заемщиком». В учете были сделаны следующие проводки.

1 октября:

Дебет 58-3 Кредит 51 – 1 000 000 руб. – выдан заем «Альфе»;

Дебет 008 – 1 100 000 руб. – отражена договорная стоимость материалов, полученных в залог.

Ежемесячно в течение срока действия договора займа (в последний день месяца):

Дебет 76 субсчет «Расчеты с заемщиком» Кредит 91-1 – 10 000 руб. (1 000 000 руб. × 1%) – начислены проценты по предоставленному займу;

Дебет 51 Кредит 76 субсчет «Расчеты с заемщиком» – 10 000 руб. – получены проценты по займу.

31 декабря:

Дебет 51 Кредит 58-3 – 1 000 000 руб. – возвращена должником сумма займа;

Кредит 008 – 1 100 000 руб. – списана сумма полученного обеспечения.

Нюансы учета возвратной тары

Возможные сложности учета вызваны особым статусом возвратной тары: несмотря на то что она доставляется покупателю вместе с товаром, право собственности на нее остается у продавца. Важным моментом, определяющим учет, является отнесение многоразовой тары к разным видам активов:

- материально-производственным запасам;

- основным средствам.

Учет возвратной тары как запаса

Провести по бухгалтерии возвратную тару в качестве материальных запасов можно, если срок ее полезного использования не превышает 1 года или одного операционного цикла (если он превышает 12 месяцев).

Для отражения операций с такой тарой применяются:

- счет 22 «Малоценные и быстроизнашивающиеся предметы»;

- субсчет 10.4 «Тара и тарные материалы» – для складского и внутрипроизводственного хранения и перемещения;

- субсчет 284 «Тара под товарами» – в основном применяется торговыми предприятиями.

Учет возвратной тары как основного средства производства

Если срок применения тары будет большим, чем 12 месяцев, а стоимость – входить в установленный для ОС лимит, она подпадает под определение основного фонда и должна проводиться соответствующим счетом 115 «Необоротные активы». Как все ОС, она подлежит амортизации и последующему списанию.

Учет тары у поставщика

Поставщик отдает тару вместе с товаром, сохраняя на нее право собственности. В приходных документах для учета стоимости приобретения такой тары выделена отдельная строчка, она не плюсуется к стоимости остальных запасов, а считается по чистой реализационной стоимости. Когда она поступает вместе с товаром, для нее будет отдельная строка в товарно-транспортной накладной или счете-фактуре.

Тара-запас фиксируется на счете 41 «Тара под товаром и порожняя», а специальная тара – на счете 01 как основное средство.

Учет тары у покупателя

Сохранность возвратной тары и ее возврат могут быть гарантированы текстом договора, в этом случае залог не вносится, но оговариваются санкции за порчу или утрату тары. Учитывать такую процедуру придется на забалансовом счете 002 «ТМЦ, принятые на ответственное хранение».

Покупатель, внесший залог за возвратную тару, обязуется вернуть ее продавцу в неповрежденном состоянии, после чего получит залоговую сумму обратно. Эта процедура подлежит учету на балансовых счетах 10 «Тара» (если товар прибыл для собственного использования) и 41 «Тара под товаром» (если планируется перепродажа).

Пример проводок динамики возвратной тары

ООО «Учкудук» заключило с 2 договора:

- Договор на поставку лимонада для его последующей перепродажи потребителю. Лимонад в стеклянных бутылках находится в пластмассовых ящиках по 6 шт. Ящики являются многоборотной тарой, за невозврат которой предусмотрена штрафная сумма в 5 000 руб. – возмещение стоимости ящиков.

- Договор на поставку питьевой воды для сотрудников ООО «Учкудук». Канистры для воды предоставляются поставщиком на возвратной основе с внесением залога в 2 000 руб.

Проводки относительно тары по договору 1, сделанные ООО «Учкудук» (покупателем):

- дебет 002 «ТМЦ, принятые на ответственное хранение» – 5 000 руб. – приняты пластмассовые ящики, в которых поставляется лимонад;

- кредит 002 – 5 000 руб. – пластмассовые ящики возвращены поставщику.

Проводки относительно тары по договору 1, сделанные ООО «Жажда» (продавцом):

- дебет 62 «Расчеты с покупателями и заказчиками», кредит 41 «Тара» – 5 000 руб. – переданы пластмассовые ящики, в которые упакованы бутылки с лимонадом;

- дебет 41 «Тара», кредит 62 «Расчеты с покупателями и заказчиками» – 5 000 руб. – пластмассовые ящики возвращены покупателем.

Проводки относительно тары по договору 2, сделанные ООО «Учкудук» (покупателем):

- дебет 76 «Расчеты с разными дебиторами и кредиторами», кредит 51 «Расчетные счета» – 2 000 руб. – внесен залог за канистры для питьевой воды;

- дебет 10 «Тара», кредит 76 «Расчеты с разными дебиторами и кредиторами»– 2 000 руб. – получены канистры с питьевой водой;

- дебет 76 «Расчеты с разными дебиторами и кредиторами», кредит 10 «Тара» – 2 000 руб.– канистры из-под питьевой воды возвращены поставщику;

- дебет 51 «Расчетные счета», кредит 76 «Расчеты с разными дебиторами и кредиторами» – 2 000 руб. – получена залоговая сумма за водяные канистры.

Проводки относительно тары по договору 2, сделанные ООО «Жажда» (продавцом):

- дебет 51″Расчетные счета», кредит 62 «Расчеты с покупателями и заказчиками» – 2 000 руб. – принят залог за канистры для питьевой воды;

- дебет 62 «Расчеты с покупателями и заказчиками», кредит 41 «Тара» – 2 000 руб. – переданы покупателю канистры с питьевой водой;

- дебет 41 «Тара», кредит 62 «Расчеты с покупателями и заказчиками» – 2 000 руб.– возвращены канистры из-под питьевой воды;

- дебет 62 «Расчеты с покупателями и заказчиками», кредит 51 «Расчетные счета» – 2 000 руб. – возвращена залоговая сумма за водяные канистры.

ОСНО: исполнение обязательства за счет залога

Если залогодатель не исполнил обязательства, обеспеченные залогом, залогодержатель вправе продать заложенное имущество. Поскольку до продажи заложенного имущества его собственником остается залогодатель, доходы от реализации предмета залога возникают именно у него (ст. 249 НК РФ). У залогодержателя таких доходов не будет.

Сумму затрат, связанных с реализацией заложенного имущества, включите в состав прочих расходов (подп. 31 п. 1 ст. 264 НК РФ). При этом такие расходы должны соответствовать критериям статьи 252 Налогового кодекса РФ. Сумму, полученную в качестве возмещения расходов на реализацию предмета залога от залогодателя, нужно включить в состав внереализационных доходов (ст. 250 НК РФ).

При реализации предмета залога из-за неисполнения обеспеченного залогом обязательства объекта обложения НДС у залогодержателя не возникает (за исключением ломбардов) (подп. 1 п. 1 ст. 146 НК РФ, ст. 358 ГК РФ). В данном случае НДС обязан начислить залогодатель (подп. 1 п. 1 ст. 146 НК РФ). Связано это с тем, что именно за ним сохраняется право собственности на предмет залога (вплоть до момента его реализации) (ст. 334, 335 ГК РФ).

Санкции за невыполнение (ненадлежащее выполнение) обязательств по договору, обеспеченному залогом, нужно включить в состав внереализационных доходов на дату их признания должником или на дату вступления в силу решения суда (п. 3 ст. 250 НК РФ, письмо УФНС России по г. Москве от 31 марта 2008 г. № 09-14/030663). Подробнее об учете санкций при расчете налогов см. Как отразить в учете санкции за нарушение договора, предъявленные контрагенту.

Пример отражения в бухучете и при налогообложении операций, связанных с реализацией предмета залога. Залогодатель не выполнил обязательств по договору, обеспеченному залогом. Залогодержатель продал заложенное имущество с публичных торгов

2 сентября ООО «Торговая » продало ООО «Альфа» товар на сумму 472 000 руб. (в т. ч. НДС – 72 000 руб.) с отсрочкой платежа на один месяц. В договоре поставки закреплено, что обеспечением исполнения обязательства по оплате товаров является автомобиль, принадлежащий «Альфе» на праве собственности. В договоре о залоге автомобиль оценен в 600 000 руб. Предмет залога остается у залогодателя («Альфа»).

В установленный договором срок «Альфа» не выполнила обязательство по оплате товаров. За просрочку оплаты «Гермес» предъявил покупателю – «Альфе» штраф в сумме 20 000 руб. «Альфа» признала санкции в размере предъявленной суммы.

В связи с неисполнением обязательств по договору поставки на предмет залога было обращено взыскание. Автомобиль был продан с публичных торгов 30 декабря за 590 000 руб. (в т. ч. НДС – 90 000 руб.). Из выручки от реализации предмета залога на торгах «Гермес» удержал общую сумму задолженности покупателя – 492 000 руб. (472 000 руб. + 20 000 руб.). Оставшуюся часть выручки – 98 000 руб. (590 000 руб. – 492 000 руб.) он перечислил на расчетный счет «Альфы» 31 декабря.

В учете «Гермеса» сделаны следующие записи.

2 сентября:

Дебет 62 Кредит 90-1 – 472 000 руб. – отражена выручка от реализации товаров;

Дебет 90-3 Кредит 68 субсчет «Расчеты по НДС» – 72 000 руб. – начислен НДС с выручки от реализации товаров;

Дебет 008 – 600 000 руб. – отражена договорная стоимость имущества, полученного в залог.

30 декабря:

Дебет 76 субсчет «Расчеты с организатором торгов» Кредит 62 – 492 000 руб. – отражено погашение задолженности залогодателя за счет доходов от продажи предмета залога;

Дебет 76 субсчет «Расчеты с организатором торгов» Кредит 76 субсчет «Расчеты с залогодателем» – 98 000 руб. – отражено погашение задолженности залогодателя за счет доходов от продажи предмета залога;

Дебет 76 субсчет «Расчеты с залогодателем по санкциям» Кредит 91-1 – 20 000 руб. – начислен штраф, признанный покупателем;

Кредит 008 – 600 000 руб. – списана сумма полученного обеспечения.

31 декабря:

Дебет 51 Кредит 76 субсчет «Расчеты с организатором торгов» – 590 000 руб. – получены денежные средства от продажи предмета залога;

Дебет 62 Кредит 76 субсчет «Расчеты с залогодателем по санкциям» – 20 000 руб. – отражено погашение задолженности залогодателя на сумму штрафных санкций;

Дебет 76 субсчет «Расчеты с залогодателем» Кредит 51 – 98 000 руб. (590 000 руб. – 472 000 руб. – 20 000 руб.) – перечислены залогодателю денежные средства, оставшиеся после погашения задолженности.

При расчете налога на прибыль бухгалтер «Гермеса» включил в состав доходов сумму санкций в размере 20 000 руб. (п. 3 ст. 250 НК РФ).

По соглашению с залогодателем залогодержатель может перевести заложенное имущество в собственность или выкупить его с последующим зачетом своих требований, обеспеченных залогом, в счет оплаты приобретаемого имущества. Это возможно как в случае объявления торгов несостоявшимися, так и в случае отсутствия необходимости проведения торгов. Сумму НДС, предъявленную продавцом имущества, залогодержатель вправе принять к вычету на общих основаниях.

Пример отражения в бухучете и при налогообложении операций, связанных с приобретением залогодержателем предмета залога. Залогодатель не выполнил обязательств по договору, обеспеченному залогом

ООО «Торговая » 2 сентября предоставило заем ООО «Альфа» на сумму 500 000 руб. сроком на два месяца под 1,5 процента в месяц (проценты уплачиваются ежемесячно) под залог основного средства (оборудования). В договоре о залоге стороны оценили стоимость оборудования в 590 000 руб. (соответствует рыночной стоимости). Кроме того, в договоре о залоге предусмотрена обязанность залогодержателя приобрести заложенное имущество в случае, если первичные торги будут объявлены несостоявшимися.

В течение срока действия договора займа «Альфа» не уплачивала проценты и в установленный срок не вернула сумму займа. В связи с этим предмет залога был передан для реализации с публичных торгов. После того как торги были объявлены несостоявшимися, «Гермес» приобрел предмет залога в собственность по стоимости, оговоренной сторонами в договоре о залоге (на дату реализации рыночная стоимость оборудования не изменилась). Дата приобретения оборудования «Гермесом» – 10 декабря.

В декабре от залогодателя получен счет-фактура. Оборудование, принятое «Гермесом» к учету в составе основных средств, планируется использовать в деятельности, облагаемой НДС.

Для отражения операций, связанных с предоставлением займа и приобретением предмета залога, бухгалтер «Гермеса» открыл к счету 76 «Расчеты с разными дебиторами и кредиторами» субсчета:

- «Расчеты с заемщиком»;

- «Расчеты с залогодателем».

В учете были сделаны следующие операции.

1 сентября:

Дебет 58-3 Кредит 51 – 500 000 руб. – выдан заем «Альфе»;

Дебет 008 – 590 000 руб. – отражена договорная стоимость оборудования, полученного в залог.

30 сентября:

Дебет 76 субсчет «Расчеты с заемщиком» Кредит 91-1 – 7500 руб. (500 000 руб. × 1,5%) – начислены проценты по предоставленному займу.

31 октября:

Дебет 76 субсчет «Расчеты с заемщиком» Кредит 91-1 – 7500 руб. (500 000 руб. × 1,5%) – начислены проценты по предоставленному займу.

10 декабря:

Дебет 08 Кредит 76 субсчет «Расчеты с залогодателем» – 500 000 руб. – отражено поступление имущества, полученного в счет погашения обязательства, обеспеченного залогом;

Дебет 19 Кредит 76 субсчет «Расчеты с залогодателем» – 90 000 руб. – учтен НДС, предъявленный залогодателем;

Дебет 76 субсчет «Расчеты с залогодателем» Кредит 58-3 – 500 000 руб. – зачтен долг заемщика в счет обязательства по оплате оборудования;

Дебет 76 субсчет «Расчеты с залогодателем» Кредит 76 субсчет «Расчеты с заемщиком» – 15 000 руб. (7500 руб. + 7500 руб.) – зачтена задолженность заемщика по уплате процентов в счет обязательства по оплате оборудования;

Дебет 76 субсчет «Расчеты с залогодателем» Кредит 51 – 75 000 руб. (590 000 руб. – 515 000 руб.) – перечислена залогодателю разница между стоимостью приобретенного оборудования и суммой долга по договору займа;

Кредит 008 – 590 000 руб. – списана стоимость оборудования, полученного в залог;

Дебет 01 Кредит 08 – 500 000 руб. – принято к учету в составе основных средств оборудование;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19 – 90 000 руб. – принят к вычету предъявленный НДС.

Налогообложение по залогу у заимодавца и неплательщика

Поскольку право собственности на имущество при его залоге остается за принципалом, то НДС в таких случаях не взимается. Не причисляется к тратам должника для налогообложения прибыли и стоимость залогового имущества. Траты по страховке объекта залога, производимые принципалом, причисляют к прочим затратам и учитывают при налогообложении доходов.

По этой же причине заимодавец не обязан исчислять НДС либо платить налог на прибыль при получении залогового имущества. Не учитываются для налогообложения прибыли заимодавца траты по необязательному страхованию этого имущества. Об этом же говорится и в ПБУ 18/02: траты по страхованию следует причислять к прочим тратам и не включать в налогообложение по доходам.

Не меняется в этом плане ситуация и после продажи объекта залога на открытых торгах. НДС при реализации не исчисляется. За счет полученной выручки загашается долг, который не признается доходом и не облагается налогом. По-иному обстоит дело при продаже объекта залога с открытых торгов у принципала. В этом случае организатор торгов считается налоговым агентом и должен уплатить НДС с реализации.

База налога — рыночная цена продаваемого объекта залога. НДС принимается к вычету принципалом, если залоговый объект продается по решению суда и имеется счет-фактура (инвойс). При продаже во внесудебном порядке должник исчисляет НДС, выписывает инвойс. Выручка от продажи — доход, который организация вправе снизить за счет трат, связанных с покупкой имущества и оплачиванием услуг организатора.

Пример 1. Бухгалтерия неплательщика при продаже залогового объекта на открытых торгах

Автомобиль, являющийся объектом залога, продан на открытых торгах по рыночной цене. Сообразно НК РФ, ст. 146, п.1 образуется объект налогообложения НДС. Операции по реализации залогового имущества, отображаются стандартными контировками.

| Контировки | Характеристика |

| ДТ 76, КТ 91, субсч. «Иная прибыль» | Автомобиль продан на открытых торгах |

| ДТ 91, субсч. «НДС», КТ 68, субсч. «НДС» | Зачисление НДС |

| ДТ 01, субсч. «Выбытие основных средств», КТ 01 «Залоговое имущество» | Отображение транспортного средства в числе выбытых средств |

| ДТ 91, субсч. «Иная прибыль», КТ 01, субсч. «Выбытие основных средств» | Снятие балансовой цены выбытого транспортного средства |

| ДТ 02, КТ 91, субсч. «Иная прибыль» | Зачисленная амортизация |

| ДТ 66, КТ 76, субсч. «Расплата с неплательщиком» | Загашение кредитного долга |

| ДТ 009 | Снятие договорной цены обязательства |

Пример 2. Отображение операций по продаже ценных бумаг на открытых торгах у неплательщика

ООО «Строй» предоставило ООО «Дара» заем до 5 месяцев под 10% годовых. Был составлен договор, где ООО «Дара» обязалось загасить заем вместе с процентами. В качестве залога выступили ценные бумаги. По истечении срока ООО «Дара» залоговые обязательства не погасило. ООО «Строй» вправе получить удовлетворение от цены заложенных ценных бумаг, прибегая к помощи суда.

По судебному решению ценные бумаги были выставлены на открытые торги и проданы. Выручка превысила сумму задолженности ООО «Дара» вместе с процентами. В бухгалтерии ООО «Дара» все операции отображались стандартными контировками.

| Контировки | Характеристика |

| КТ 009 | Снятие залога |

| ДТ 76, КТ 91, субсч. «Иная прибыль» | Проданы ценные бумаги |

| ДТ 66, КТ 76 | Загашение залогового долга вместе с процентами |

| ДТ 91, субсч. «Иные траты», КТ 58, субсч. «Залоговые ценные бумаги» | Снята балансовая цена проданных бумаг |

| ДТ 51, КТ 76 | Отображение разницы между выручкой и долгом с процентами |

| ДТ 91, субсч. «Иные траты», КТ 99 | Итоги открытых торгов |

Продажа ценных бумаг не выступает объектом налогообложения НДС, посему в данном случае НДС не исчисляется (НК РФ, ст.149, п.2, пп.12).

УСН: возврат залога

При надлежащем исполнении обеспеченного залогом обязательства залог прекращается. Если при этом заложенное имущество находилось у организации, она обязана его вернуть залогодателю (п. 2 ст. 352 ГК РФ). Возврат залога по договору расходом при расчете единого налога не признается:

- у организаций, которые платят единый налог с доходов, – потому что налоговую базу не уменьшают никакие расходы (п. 1 ст. 346.18 НК РФ);

- у организаций, которые платят единый налог с разницы между доходами и расходами, – потому что в закрытом перечне расходов, который приведен в пункте 1 статьи 346.16 Налогового кодекса РФ, возвращаемый залог не поименован.

Учет у дебитора

Учет у сторон сделки будет отличаться. Приведем особенности учета у дебитора.

Бухучет

Предмет обеспечения остается собственностью дебитора. То есть его нужно фиксировать в балансе в качестве актива. Объект включается в детализированный учет. В нем же указывается информация о том, что объект получил статус залога. Гарантии исполнения обязательств нужно отразить на ДТ забалансового счета 009. Соответствующее правило содержится в Инструкции по использованию Плана счетов бухучета, установленного Приказом Минфина №94н от 31 октября 2000 года. Стоимость залоговой собственности фиксируется на счете 009 в размере оценки залога, произведенной участниками соглашения.

Если обеспечение передается держателю залога, изменение статуса нужно прописать в инвентарных картах учета этой собственности или в детализированном учете. Все записи выполняются на базе акта приема-передачи.

В бухучете передача обеспечения не считается расходами субъекта. Объясняется это тем, что эта передача не предполагает снижение финансовых выгод. Основание – пункт 2 ПБУ 10/99.