Основание

В соответствии с Трудовым кодексом РФ (ст. 183), а также Федеральным законом № 255 <�Об обязательном соцстраховании> (ст. 13), в случае болезни сотрудника работодатель обязан обеспечить ему возможность получения пособия на все время его нетрудоспособности. При этом:

- первые 3 дня болезни – оплачиваются за счет работодателя;

- остальной срок – за счет Фонда социального страхования.

Основанием для получения выплат выступает больничный лист.

Облагается ли больничный НДФЛ?

На сегодняшний день существует немало оснований для оформления больничного, например, травма, заболевание, период беременности и родов, а также уход за малышом до 1,5 лет. При этом налоговый вычет производится в зависимости от причины нетрудоспособности.

Фактически, денежная выплата за период болезни сотрудника является его доходом. Исходя из этого, к нему должны быть, применены существующие правила налогообложения, включая НДФЛ. Несмотря на это, такая компенсация не относится к ФОТ, поэтому не должны облагаться налогом. Однако подоходный налог на них все же начисляется.

Судя по НК РФ, денежная компенсация за время нахождения на больничном облагается налогами в общем порядке. НДФЛ вычитается за период нетрудоспособности, на основании документа, который был оформлен по причине:

- заболевания трудящегося;

- болезни его детей или иждивенцев;

- карантина по инфекциям;

- производственной или бытовой травмы;

- нахождения работника в условиях стационара.

Все денежные выплаты по больничному начисляются сразу после получения бухгалтерией соответствующего подтверждающего документа. Согласно статье 217 НК РФ такие выплаты относятся к доходам, в связи с этим:

- если больничный выдан трудящемуся по причине какого-либо заболевания, болезни детей или иждивенцев, то с полученной денежной компенсации работодатель уплачивает все необходимые налоговые сборы по закону;

- если больничный был получен по беременности и родам, то с денежных средств, начисленных за него, налоги не удерживаются. При уходе в декрет работнице переводится 100% заработка за все время, которое она будет находиться в ожидании рождения ребенка;

- если больничный выдан по причине получения трудящимся травмы на производстве, то в этой ситуации выплата за время отсутствия на работе также не будет облагаться НДФЛ и взносами ФСС. Это объясняется тем, что сотрудник потерял трудоспособность по вине работодателя.

Помимо этого, бухгалтерия обязана знать, что размер выплат за больничный, зависит от трудового стажа сотрудника. В связи с этим трудящемуся может выплачиваться за каждый пропущенный по болезни день 60-100% от заработка.

Больничный, выданный на время декретного отпуска, выплачивается в размере 100%, независимо от стажа беременной женщины.

Возможное уменьшение размера пособия

Законодательно определено 2 возможных основания для уменьшения суммы пособия по нетрудоспособности:

- Если застрахованное лицо нарушает режим, назначенный ему в медицинском учреждении.

- Если больной уклоняется от проведения назначенной ему медицинской социальной экспертизы или не является на обязательные медосмотры.

Пособие также может быть сильно уменьшено, если будет доказано, что болезнь или травма сотрудника стали следствием злоупотребления алкоголем, применения наркотических, токсических, иных запрещенных препаратов.

Особенности расчета и тарифы страховых взносов на выплаты по больничному листу

Страховые взносы на выплаты по больничному листу, признанные доходом работника, начисляются в обычном для данного работодателя порядке. Статьей 426 НК РФ на 2021 год установлены следующие ставки:

- на обязательное пенсионное страхование – 22% в пределах установленной предельной величины и 10% при её превышении;

- на обязательное социальное страхование – 2,9% в пределах установленной предельной величины (для иностранных граждан и лиц без гражданства – 1,8%);

- на обязательное медицинское страхование – 5,1%.

Предельные величины для расчета взносов ежегодно утверждаются правительством Российской Федерации. Согласно постановлению от 15.11.2017 №1378 в 2021 году они составляют:

- на социальное страхование – 815 тыс. руб.;

- на пенсионное страхование – 1 021 тыс. руб.

Отдельные организации в порядке, предусмотренном статьей 427 НК РФ, могут применять пониженные тарифы. Применяемые конкретным работодателем ставки страховых взносов могут зависеть от организационно-правовой формы, вида основной деятельности, системы налогообложения, наличия у организации или предпринимателя лицензий, разрешений или особого статуса.

Страховые взносы начисляются только на сумму, признанную доходом. Например, за время нетрудоспособности работодатель должен был выплатить работнику 10 тысяч рублей, в результате допущенной ошибки фактически было выплачено 15 тысяч. Дополнительно по своей инициативе работодатель перечислил ему еще 3 тысячи рублей.

В этом случае страховые взносы должны быть начислены на следующую сумму: (15 000 + 3 000) – 10 000 = 8 000 руб.

А сумма взносов к уплате составит:

- на обязательное пенсионное страхование – 8 000 руб. * 0,22 = 1 769 руб.;

- на обязательное социальное страхование – 8 000 руб. * 0,029 = 232 руб.;

- на обязательное медицинское страхование – 8 000 руб. * 0,051 = 41 руб.

Полный отказ от выплаты пособия

Сотруднику может быть вообще отказано в назначении пособия, если он потерял трудоспособность намеренно. То есть:

- самостоятельно причинил вред своему здоровью;

- имела место попытка суицида.

Также человек будет лишен выплаты, если получил травму/болезнь или увечье при совершении им противоправного действия, умышленного преступления.

В первом и во втором случае основанием для отказа или уменьшения суммы выплаты служит установление причинно-следственной связи между:

- нелицеприятными поступками больного;

- его действиями, принятием им веществ;

- наступлением болезни или травмы.

Срок назначения пособия

После того, как работник предъявит в бухгалтерию предприятия, где он числится, больничный лист, пособие по нетрудоспособности должно быть ему назначено не дольше, чем в 10-дневный срок.

Перевод средств по данному обязательству проводят в ближайший день, когда на данном предприятии обычно происходит выдача заработной платы сотрудникам. Получить причитающиеся денежные средства работник может (на выбор, по заявлению получателя):

- через отделение связи;

- банковскую или кредитную организацию;

- в кассе предприятия .

Если застрахованное лицо не обращается за назначенными ему выплатами, то оно может получить их в полном объеме при последующем обращении, но не более чем через 3 года после даты последней назначенной транзакции. Если же денежные средства не получены физлицом по вине третьих лиц или, к примеру, работодателя, то срок давности в этом случае законодательно не установлен.

Взносы, взимаемые за счёт работодателя

Налогообложение с больничного листа в 2017-2018 году определяется положениями Налогового кодекса РФ. В связи с тем, что выплаты по документу, подтверждающему нетрудоспособность, производит работодатель, то он и должен удерживать подоходный налог. Соответственно сотрудник получает компенсацию, из которой НДФЛ уже вычтен.

Оплата больничного листа совместителю. Оформление, расчет и размер пособия

Организация оплачивает только 3 первых дня по листу нетрудоспособности. Остальные дни до выздоровления компенсирует ФСС. Значит и взимание налога производится с суммы, которая начисляется работнику за первых 3 дня нахождения его на больничном.

Налоги на компенсацию по больничному рассчитываются по той же схеме, по какой они взимаются с начисленной заработной платы.

НДФЛ с больничного листа начисляются по ставке, которая составляет 13%.

Внимание! Работник может получить компенсацию по документу в течение 6 мес. с даты выхода на рабочее место после выздоровления, так как время действия больничного ограничивается вышеназванным сроком.

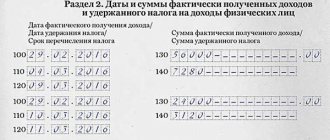

Срок и дата удержания НДФЛ с больничного листа

С начала 2021 года перечисление НДФЛ с больничного листа и отпускных нужно производить не позднее последнего числа того месяца, в котором они были выплачены.

НДФЛ с пособия по временной нетрудоспособности

В настоящий момент – в 2021 году – средства, полученные застрахованным лицом в качестве пособия по временной нетрудоспособности, не входят в перечень доходов, не облагаемых НДФЛ. Это положение отражено в статье 217 Налогового кодекса Российской Федерации. А это значит, что сотрудник, находящийся на больничном, получит сумму пособия, уже уменьшенную на размер налога (НДФЛ, как правило, составляет 13%).

Работодатель – будучи налоговым агентом – обязан перечислить удержанный с работника НДФЛ в казну не позже конца месяца, в котором имела место выдача пособия по болезни. Каким способом получено пособие – на расчетный счет/наличными деньгами из кассы предприятия/на зарплатную карту – значения не имеет.

Случаи, когда налог не берётся

Согласно действующим законодательным актам страны, НДФЛ с больничного листа не берётся, если тот выдан сотруднице в связи с беременностью и родами. После сдачи такого документа и прилагаемых к нему нескольких справок работодателю, сотрудница в десятидневный срок должна получить компенсацию в полном объёме, так как эти выплаты не входят в число налогооблагаемых.

Есть ещё частный случай, когда с больничного листа в 2021 году налоги не взимаются — это усыновление ребёнка. Лист временной нетрудоспособности выдаётся при усыновлении ребёнка до 3 мес. на 70 дней. Датой рождения ребёнка будет считаться та, что указана в решении суда. НДФЛ с больничного листа, выданного по такому случаю, не удерживается.

Пилотный проект ФСС

В нескольких уголках Российской Федерации с 2011 года запущен специальный проект. Суть его в том, что налоговым агентом работников может быть не работодатель, а напрямую Фонд социального страхования. Его повсеместного внедрения в жизнь с нетерпением ждут наниматели всей страны. Ведь для них такое нововведение означает снижение ответственности и нагрузки, избавление от львиной доли рутинной отчетности. По сути, их роль в этом вопросе исключительно посредническая.

В случае принятия данного пилотного проекта во всех регионах, работодателям больше не пришлось бы беспокоиться ни о выплате пособий, ни о том, взимается ли подоходный налог с тех или иных выплат.

На начало 2021 года в проекте уже участвуют 33 региона России. Полный перечень с датами начала пилотного проекта ФСС можно увидеть, ознакомившись с постановлением Правительства РФ № 294 от 21.04.2011. Также см. “Участники пилотного проекта”

Сроки уплаты НДФЛ с больничного листа в 2021 году

Крайним сроком уплаты НДФЛ при оплате временной нетрудоспособности работника будет являться последний день месяца, в течение которого были выплачены «больничные».

Если, например, больничный лист оплачен 10 апреля, то крайней датой для уплаты НДФЛ станет 30 апреля (с поправкой на производственный календарь в данном месяце лучше вносить налог в последний рабочий день 28 числа). Причем даже если вы оплатите больничный работника в последний день месяца, придется в этот же день платить и налог. А вот если вы производите оплату первого числа месяца, то впереди будете иметь практически полный месяц на оплату НДФЛ за данную выплату.

Естественно, так как в большей части организаций больничные листы оплачиваются вместе с выдачей заработной платы в начале месяца, для бухгалтерии не составляет труда и не требуется чрезмерная спешка для своевременного внесения налога.

Где можно посмотреть данные о начисленных пособиях по болезни работника

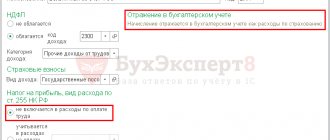

Справка 2-НДФЛ содержит наиболее полную информацию обо всех доходах физлица и об уплаченном с них налоге. Размер сумм, выплаченных работникам в качестве пособий по нетрудоспособности, тоже должен быть отражен при заполнении данной справки.

В 2021 году цифровой код вида такого дохода, как пособие по нетрудоспособности, в справке 2-НДФЛ остался прежним – “2300”.

Также см. “ФНС России утвердила 5 новых кодов доходов и 1 вычета для справки 2-НДФЛ“.

Читать также

24.04.2018

Страховые взносы с больничных

При начислении пособия по нетрудоспособности возникает вопрос: платятся ли страховые взносы с больничного?

Если компания выплачивает пособие в установленном законодательством размере, то таким видом обязательных платежей выплата не облагается (пп. 1 п. 1 ст. 422 НК РФ). При этом не облагается и пособие, выплачиваемое за счет средств ФСС, и пособие, выплачиваемое за первые три дня болезни за счет предприятия.

Кроме того, на сумму, выплачиваемую за счет ФСС, можно уменьшить размер взносов, перечисляемых в бюджет на социальное страхование в связи с временной нетрудоспособностью и материнством.

Если же компания установила доплату по листку нетрудоспособности до среднего заработка, то с суммы доплаты необходимо исчислить страховые взносы и перечислить их в бюджет.