В статье рассматривается, как проходит закрытие расчетного счета в банке. Вы узнаете, по каким причинам может быть закрыт счет, какие документы для этого понадобятся и как правильно заполнить заявление. Кроме этого, вы узнаете о порядке закрытия расчетного счета по инициативе банка, юридического лица или ИП.

Причины закрытия расчетного счета в банке

Иногда расчетный счет приходится закрывать. Причины таких действий могут быть различными, наиболее распространенный вариант — получение более выгодного предложения по обслуживанию от другой финансовой организации.

Рассмотрим, почему клиенты закрывают расчетный счет. Причинами тому могут быть:

- реорганизация или ликвидация, в том числе в ходе процедуры банкротства;

- недовольство качеством обслуживания;

- отсутствие нормального интернет-банкинга или его неудовлетворительная работа;

- неудобное местоположение отделений финансовой организации в сочетании с невозможностью решения вопросов дистанционно;

- сомнение в стабильном финансовом положении банка.

Этот список включает далеко не все возможные причины закрытия счета. Например, многие банки при выдаче кредита юридическому лицу настаивают на полном отказе от работы с другими финансовыми учреждениями. И хотя требование негласное, при его невыполнении получить кредит может быть достаточно сложно.

Почему банк закрыл расчетный счет в одностороннем порядке

Иногда банк расторгает договор РКО и закрывает счет в одностороннем порядке. Но для банковской организации эта далеко не самая простая ситуация. Раньше кредитная организация могла расторгнуть договор РКО, только получив решение суда, но ситуация несколько изменилась в 2005 году.

Рассмотрим, когда банк может по собственной инициативе закрыть расчетный счет без обращения в суд:

- по счету более двух лет не было операций;

- нарушение законов, связанных с противодействием отмыванию денег и борьбой с финансовым терроризмом;

- для исполнения требований закона FATCA.

Банк может расторгнуть договор в одностороннем порядке без судебного разбирательства, если клиент им не пользуется. При этом одновременно должны выполняться три условия:

- На счете клиента нулевой остаток в течение двух лет.

- Клиентом больше двух лет не было выполнено ни одной операции по счету.

- Банк отправил предупреждение клиенту за 2 месяца до предполагаемой даты расторжения договора.

Замечание. Не имеет значения, получил или нет владелец счета уведомление, главное для банка — наличие подтверждения факта отправки. По этой причине банк по-прежнему вынужден отправлять письмо с объявленной ценностью или заказное с уведомлением.

По 115-ФЗ банк обязан пресекать даже попытки выполнения сомнительных операций и запрашивать документы у клиента, а затем разбираться в том, насколько законным был конкретный перевод денежных средств. Согласно этому же Федеральному Закону, если два раза за год банк блокировал сомнительные операции, то он может расторгнуть с клиентом договор РКО в одностороннем порядке.

Советуем прочитать: Блокировка счета банком по ФЗ 115 — чем грозит, последствия

Увы, четких регламентов применения 115-ФЗ фактически нет, а рекомендации ЦБ не учитывают особенности многих категорий бизнеса. При этом обучение ответственных банковских сотрудников часто носит больше формальный характер. В результате законные операции нередко кажутся кредитной организации подозрительными.

В теории, банк должен попросить клиента представить подтверждающие документы и, если при проверке все будет нормально, то продолжить работу с ним. На практике чаще всего предлагают расторгнуть договор по инициативе клиента и даже дают образец соответствующего заявления. Деньги при этом предлагается перевести в другой банк, часто с удержанием существенной комиссии.

Важно! Согласно российским законам, налогоплательщик обязан отчитываться по доходам в налоговую службу, а также платить налоги и сборы в установленном размере. Если вы нарушаете эти требования, то отказ банка в обслуживании со ссылкой на нормы 115-ФЗ не заставит себя долго ждать.

Оказавшись в такой ситуации, именно вам придется решать, согласны ли вы покинуть конкретный банк или будете бороться дальше, отстаивая свои интересы. При этом надо учитывать, что в настоящее время организации и ИП, которых попросили закрыть счет и уйти обслуживаться в другой банк, автоматически заносятся в черный список, и новый счет им открывают неохотно.

Если вы знаете, что все операции были законными, и им есть подтверждение, то имеет смысл добиваться защиты интересов через суд, не расторгая договор с первоначальным банком.

Советуем прочитать: Блокировка расчетного счета банком: причины, как разблокировать

Иностранные организации могут лишиться расчетного счета, если они не предоставили необходимую информацию, в частности, не сообщили о том, что являются иностранными налогоплательщиками, не ответили в 15-дневный срок на запрос банка, не представили согласие на передачу данных в иностранный налоговый орган и т. д.

Причины закрытия расчётного счёта клиентом

Иногда ситуация складывается так, что расчётный счёт организации приходится закрывать. Основания для такой меры есть разные, однако из них наиболее распространено одно – переход на обслуживание в другом банке

ввиду более выгодных условий по платёжному инструменту.

Другие причины для закрытия РС:

- реорганизационные мероприятия в компании (в т.ч. в ходе оформления банкротства);

- ликвидация компании (в т.ч. в ходе оформления банкротства);

- неудовлетворённость условиями эксплуатации продукта в рамках расчётно-кассового обслуживания банка;

- некачественный онлайн-банкинг или его отсутствие;

- неразвитость сети банкоматов и отделений кредитно-финансового учреждения;

- невозможность в короткие сроки и с необходимым комфортом решать возникающие вопросы дистанционно;

- наличие сомнений по части стабильности финансового состояния банковской организации.

Перечисленные положения описывают основные обстоятельства

, провоцирующие отказ от РКО в конкретном банке. Кроме того можно упомянуть также навязчивую банковскую политику в вопросах взаимодействия клиента с другими кредитно-финансовыми учреждениями. Здесь нюанс с конкуренцией стоит остро.

Важно! Далеко не везде бизнес получает нужные кредиты и расчётные инструменты, если он обслуживается сразу в нескольких банках.

Примечание 1.

Отдельная группа причин связана с санкциями госорганов. Например, если речь идёт о конфликте с ФНС из-за невыплаты налогов, проведения подозрительных операций и т.д. В этом случае бизнесмен сначала сталкивается с блокировкой РС, а затем с его закрытием (часто по инициативе поставщика услуг).

Документы

Часто все необходимые документы уже имеются в распоряжении банка, ведь организация или предприниматель обслуживались в ней и передавали все требуемые бумаги при открытии расчетного счета. Однако, нередко ситуация может оказаться нестандартной, и потребуются дополнительные документы.

Избежать необходимости тратить время на подготовку дополнительных бумаг при закрытии счета поможет заранее подготовленный пакет документов, в который включаются:

- приказ о закрытии счета с указанием лица, имеющего право на выполнение этой операции;

- полученная менее 30 дней назад выписка из реестра юр. лиц;

- протокол/решение учредителей (при необходимости);

- документы, подтверждающие изменения в учредительных документах, если ранее они не представлялись;

- паспорт заявителя;

- чековая книжка (карта).

Если счет закрывается при прекращении деятельности организации по причине банкротства, то занимается этим конкурсный управляющий. От него потребуется паспорт и копия акта, подтверждающего назначение на должность.

Индивидуальному предпринимателю достаточно лично подать заявление в офис финансовой организации и сдать чековую книжку или карту.

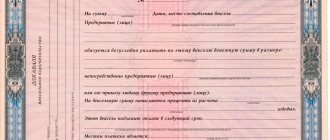

Письмо о закрытии расчетного счета

Заявление о закрытии счета можно заполнить непосредственно в офисе банка или подготовить заранее, используя установленную форму. Часто образец документа также можно найти на официальном сайте финансового учреждения. Использование стандартных форм позволяет свести к минимуму неточности и ошибки.

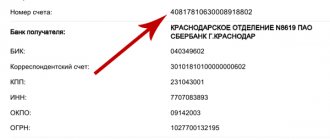

В документе должны содержаться следующие данные:

- название организации или Ф.И.О. предпринимателя;

- реквизиты счета, который требуется закрыть;

- ссылка на номер и дату договора РКО;

- информация о чековой книжке (если выдавалась);

- реквизиты для возврата денег или указание на выдачу остатка наличными;

- подпись уполномоченного лица и печать (при наличии).

Ответственность за нарушение законодательства

Совсем еще недавно, в соответствии со статьей 118 НК РФ, несоблюдение установленных сроков для подачи уведомления в налоговую являлось правонарушением и могло стать основанием для наложения на юридическое лицо денежного штрафа. Размер штрафа был фиксированным и составлял 5000 рублей. Для ответственных за отчетность банковских работников при нарушении сроков подачи размер штрафа может варьироваться от 1 до 2 тысяч рублей.

Нужно знать, что не во всех случаях отсутствие заявления о прекращении банковского обслуживания могло стать основанием для привлечения к ответственности. В случае, когда договор был расторгнут в одностороннем порядке, юридическое или физическое лицо не привлекалось к ответственности.

Основаниям для расторжения договора на обслуживание в одностороннем порядке могут быть следующие причины:

- полное отсутствие средств и банковских операций на протяжении двух лет;

- нарушение законодательства при проведении расчетных операций;

- решение суда.

Ответственность за несвоевременную подачу сведений в этих случаях несет банк. Его могут обязать выплатить штраф в размере 20 тыс. рублей (статья 132 НК РФ).

В случае, когда финансовое учреждение не согласно с тем, что на него накладываются штрафные санкции, он может подать иск в суд и попробовать защитить свои права там.

Важно знать

Данные требования до мая 2014 года распространялись не только на р/с в национальной валюте, но и на все валютные счета, как текущие, так и транзитные, а также спецсчета в валюте. Поэтому подача заявления о закрытии расчетного счета в налоговую до мая 2014 года для них также являлась обязательной.

До того, как для юридических лиц подача уведомления о расторжении договора с банком перестала быть обязательной, им следовало очень внимательно относиться к данной процедуре, поскольку забывчивость могла привести к денежным взысканиям и привлечению к ответственности. Теперь же юридические лица могут вздохнуть немного свободнее и больше времени уделить развитию собственного бизнеса.

Порядок закрытия расчетного счета

Проблем с закрытием расчетного счета обычно не возникает. Это довольно стандартная операция. По возможности следует заранее вывести остатки на другие счета, оставив только сумму для оплаты комиссии (если она предусмотрена).

Важно! При наличии задолженности за услуги финансовой организации закрыть расчетный счет не получится, вначале придется погасить долг.

Рассмотрим общий порядок закрытия расчетного счета:

- Подача заявления о закрытии счета и расторжении договора.

- Погашение долгов за услуги кредитной организации (если они имеются).

- Сдача чековых книжек и выданных карт.

- Вывод остатка денежных средств, если это не было сделано заранее.

- Получение документа, подтверждающего закрытие счета.

Как составить заявление в банк на закрытие счета

Процесс закрытия расчетного счета начинается в подачи в банк заявления. Бланк заявления можно запросить в сотрудников банка, либо скачать с сайта банка. В бланке заявления необходимо указать следующую информацию:

- реквизиты договора, который подлежит расторжению;

- остаток денежных средств на счете;

- данные о владельце счета.

Заполнив заявления, оно должно быть заверено сотрудником банка, который ставит дату, свою подпись и печать.

Если процесс закрытия расчетного счета проходит удачно, то по итогам будет выдана справка о закрытии. Банки не обязаны предоставлять такую справку, но ИП и организации запросить ее имеют право. При этом банком выдается справка-уведомление о закрытии счета, в которой указывается следующая информация:

- наименование банковского учреждения;

- сведения о закрытии счета с указанием реквизитов владельца счета;

- должность сотрудника, принявшего заявление, а также его подпись и печать.

Раньше справка была необходима для того, чтобы сообщить о закрытии расчетного счета налоговую и Пенсионный счет. Но так как сегодня этим занимается банк, то получение справки не является обязательным. Однако, ее следует получить для того, чтобы избежать возможных ситуаций, возникающих уже после завершения данной процедуры.

Комиссии и сроки закрытия расчетного счета

Узнать, сколько стоит закрыть расчетный счет, можно в тарифах кредитного учреждения или по телефону контакт-центра. Обычно эта процедура бесплатна. Однако, некоторые банки хотят заработать на всем или и вводят довольно существенные комиссии за такую операцию.

Согласно действующему законодательству, срок закрытия счета в банке составляет 7 дней. Запись о закрытии расчетного счета во внутренних документах кредитной организации делается не позднее, чем на следующий рабочий день после расторжения договора РКО. Если на счете отсутствуют остатки, и он закрывается по инициативе клиента, то это занимает совсем немного времени.

Увеличение времени закрытия счета при ликвидации связано с необходимостью погасить все долги перед кредиторами.

Способы закрытия

Есть несколько вариантов закрытия счета: автоматическое, по инициативе банка, по заявлению клиента.

Автоматически счета в банке закрываются по истечении срока действия. Например, при окончании срока вклада без возможности пролонгации, в день наступления срока клиент снимает деньги или средства переводятся на текущий счет, а счет депозита закрывается. Вкладчику не потребуется совершать каких-либо дополнительных действий.

Невостребованные счета, по которым определенное время нет движения, банк может закрыть в одностороннем порядке. При этом клиент должен быть предварительно письменно уведомлен о необходимости закрытия счета. Счет будет закрыт, если на нем нет денег и у банка отсутствуют претензии в адрес его владельца. Если на счете есть остаток, банк не вправе закрыть его, даже если клиент длительное время им не пользуется.

Как самостоятельно закрыть счет

Причинами досрочного расторжения договора на обслуживания и закрытия счета могут являться:

- Переход на обслуживание в другой банк;

- Досрочное снятие депозита;

- При ликвидации компании (для юридических лиц).

Важно знать: кредитная организация не может запрещать закрывать счет по инициативе клиента, если к нему не наложены взыскания от уполномоченных органов и клиент не является должником банка.

Закрывать счета можно в представительствах банка или воспользоваться интернет-банкингом кредитных компаний. В разных банках счета закрываются по-разному, например, в Сбербанке депозитный счет можно закрыть через интернет-банкинг, а карточный, только посетив представительство компании. Через интернет можно только заблокировать карту, но закрыть счет невозможно.

Процедура закрытия счета по кредитной карте имеет отличия от дебетовой. Часто в договорах на обслуживание кредитной карты предусматривается ее автоматический перевыпуск при окончании срока действия. Таким образом, даже не пользуясь кредиткой, ее владелец должен будет оплачивать комиссию за обслуживание и другие платные опции, подключенные к карте. Если клиент решил полностью закрыть кредитку, он должен сделать следующее:

- Погасить остаток задолженности по кредиту и процентам.

- Заплатить все долги по комиссиям.

- Отключить все платные опции: смс-информирование, автоплатеж и т. д.

- Заблокировать карту.

- Обратиться в банк с просьбой закрытия счета.

Способы обращения в банк также разные. Например, в банке Тинькофф закрыть счет кредитной карты можно, написав заявление на электронную почту кредитора или позвонив в Центр поддержки клиентов.

Закрыть счет может только сам клиент, на которого он оформлен или доверенное лицо при наличии нотариальной доверенности.

Как закрыть счет в офисе банка

Для закрытия счета клиенту потребуется прийти в банк с паспортом и обратиться к менеджеру. Работник банка проверит счета клиента, наличие денежных средств на остатке, претензий, выставленных судебными или налоговыми органами. Если счет «чистый», клиент просто пишет заявление и передает его на исполнение. При наличии остатка денежных средств, выписывается расходный кассовый ордер на получение, и клиент сразу снимает их в кассе банка.

Если есть претензии к счету требуется сначала погасить их, а потом писать заявление о закрытии.

Как закрыть счет в интернет-банке

Закрыть счет через интернет можно в личном кабинете. При наличии остатка денежных средств на счете, их следует перевести на другой счет, затем нажать «Закрыть». Если опция недоступна, значит следует закрывать счет непосредственно в кредитной организации.

Таким образом закрываются депозитные и текущие счета, дебетовые карты.

Важно! Закрывая досрочно счет вклада, проверьте условия депозитного договора. Может быть пересчитана процентная ставка и уже выплаченные проценты будут удержаны из тела вложения.

Узнать, каким образом можно закрыть счет, следует еще на стадии его открытия, особенно это касается кредитных карт. В противном случае клиент рискует оплачивать комиссии по счету, которым уже не пользуется.

Прежде чем закрывать счет, узнайте, нет ли у банка специальных предложений для клиентов, которые желают расторгнуть договор. Часто кредитные организации, чтобы удержать клиентов делают выгодные скидки или предоставляют возможность бесплатного обслуживания.

Остаток денежных средств при закрытии расчетного счета

Ответ на вопрос, можно ли закрыть счет с положительным остатком, однозначно будет отрицательным. Это деньги вашей организации, и их необходимо забрать. В заявлении о закрытии счета можно дать указание банку перечислить остаток на реквизиты в любом банке или сделать это самостоятельно, оформив платежное поручение. Существует возможность получить остаток наличными, но только если он незначительный.

Совет. Если вы приняли однозначное решение закрывать счет, то оставьте на нем сумму, достаточную для оплаты комиссий, а остальную перевидите сами на другой счет. Это ускорит процедуру.

Значительно сложнее ситуация, если на счете есть остаток, но банк настаивает на его закрытии, прикрываясь нормами ФЗ 115. Такие ситуации совсем не редкость в последнее время, особенно в небольших региональных банках. При этом перевод в другой банк обычно предусматривает немалую комиссию. Если вы выполнили все требования о представлении документов и не занимаетесь обналом, то можно попробовать добиться продолжения обслуживания или хотя бы отмены комиссии в судебном порядке.

Как восстановить историю операций

Законодательство обязывает хранить документы не менее четырех лет, а правила бухгалтерского учета говорят даже о пяти годах. Имеет смысл позаботиться о сохранении всех выписок заранее. Но даже предприняв все необходимые действия, иногда данные можно утерять. В этом случае придется восстанавливать все данные через банк.

ИП достаточно лично подать заявление о выдаче выписки по закрытому счету, обратившись в отделение банка с паспортом. Никаких проблем с получением документа не возникает независимо от того, продолжается ли деятельность в качестве ИП или она была прекращена.

Советуем прочитать: Можно ли ИП работать без расчетного счета и нужен ли он для ведения деятельности

Если организация продолжает работать, то получить выписку по закрытому счету для нее тоже не проблема. Но в случае ликвидации могут быть проблемы. Если предприятие было реорганизовано путем присоединения к другому, то выписку еще можно попробовать получить, представив соответствующие документы в банк. В случае ликвидации, например, при банкротстве, банк не имеет права открыть данные, и получить их можно только по запросу суда.

Уведомление о закрытии расчетного счета в 2021 году

На текущий момент вопрос о том, как уведомить налоговую о закрытии счета, потерял актуальность. В прошлом организации и предприниматели были обязаны отправлять в ИФНС, ПФР и страховые фонды информацию об открытии счета. Причем на это отводилось лишь несколько дней.

С середины 2014 года любой банк самостоятельно отправит уведомление в налоговую инспекцию и другие госорганы.

Если организация или предприниматель продолжает работать, то стоит уведомить контрагентов об изменении реквизитов. Это не является обязанностью, но крайне желательно, так как помогает избежать ошибок и неразберихи. Но даже если кто-то и отправит платеж по старым реквизитам, где указан ликвидированный счет, ничего страшного не случится. Деньги вернутся отправителю в течение пяти дней.

Процедура закрытия р/с для ИП

Для закрытия расчетного счета существует следующие причины:

- частный предприниматель прекратил свою деятельность;

- смена банка по желанию клиента;

- ликвидация банка;

- решение суда о запрете на деятельность по получению прибыли.

Индивидуальный предприниматель может нанять сторонних специалистов, которые проведут закрытие счета, или провести процедуру закрытия расчетного счета самостоятельно.

Нужно придерживаться таких пунктов:

- подать документы для расторжения договора с банком. Менеджер финансового учреждения представит список требуемых бумаг;

- выплатить штрафы и долги перед банком, если таковые имеются;

- вывести оставшиеся средства со счета;

- забрать уведомление о расторжении договора обслуживания в банке;

- получить справку о том, что счет закрыт;

- сообщить в налоговые органы, пенсионные и страховые фонды о закрытии расчетного счета.

Перед процедурой закрытия предприниматель обязан уведомить партнеров и контрагентов, чтобы не возникло проблем с перечислением средств на несуществующие счета.

После внесения взносов в страховые, пенсионные фонды уплаты налогов в случае отсутствия задолженности перед банком, расчетный счет будет закрыт, а частный предприниматель должен вернуть чековые расчетные книжки обратно в банк.

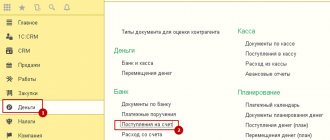

Как оплатить налоги, если закрыт расчетный счет

Индивидуальные предприниматели не обязаны иметь счетов в банке. Это позволяет им оплачивать налоги наличными, и для них ситуация с закрытым счетом не является проблемой. Сложнее приходится организациям. Позиция МинФина состоит в том, что оплатить налоги наличными они не могут.

Если же средства были выданы под отчет, а впоследствии организация получила авансовый отчет от уполномоченного сотрудника (при этом в платежном документе были указаны все необходимые реквизиты), то оплачивать налоги наличными через представителя фирмы допустима. Об этом свидетельствуют некоторые решения арбитражных судов, а также указания Конституционного суда. Но проблем с зачислением средств при такой оплате избежать не удастся. Поэтому лучше заранее думать, когда ООО закрывать счет при ликвидации, и не слишком торопиться.

Банк отказывает в закрытии расчетного счета: правомерно ли?

Фактически у банка нет возможности отказать в закрытии счета. Но на практике эта процедура может быть приостановлена, если госорганы заморозили проведение операций по счету или на него наложен арест. Обычно закрытие счета становится возможным на следующий день после погашения долгов перед государством и вынесении постановления об отмене ареста или приостановлении операции.

Перед закрытием счета надо полностью оплатить долги, иначе закрыть счет не удастся. Еще сложнее ситуация обстоит, если в банке имеется действующий кредит. Он может быть оформлен отдельным договором или в качестве приложения к общему договору РКО. В любой ситуации кредитная организация будет настаивать на полном погашении задолженности до закрытия счета, даже если договоры кредита и РКО не взаимосвязаны. Дело в том, что при наличии оборота банк получает дополнительные возможности по взысканию средств за счет поступающих платежей.

Часть банков старается удержать клиентов, вводя различные комиссии. В этом случае можно посоветовать только внимательно изучать договор и все приложения к нему.

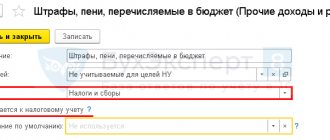

Проводки при отзыве лицензии у банка

Как отразить в учете создание резерва по сомнительным долгам в отношении задолженности банка, у которого отозвана лицензия?

С момента отзыва у кредитной организации лицензии на осуществление банковских операций считается наступившим срок исполнения обязательств кредитной организации, возникших до дня отзыва указанной лицензии, а также прекращается начисление предусмотренных договором процентов (п. п. 1, 2 ч. 9 ст. 20 Федерального закона от 02.12.1990 N 395-1 «О банках и банковской деятельности»).

Как отразить потери в бухгалтерском учете

Чтобы на вашем балансе не числились средства, которых, вероятно, уже не вернуть, вам нужно списать их в расходы. Сделать это нужно за счет резерва по сомнительным долгам, который создается в бухгалтерском учете (п. 70 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного приказом Минфина России от 29 июля 1998 г. N 34н).

Сначала остаток денег на расчетном счете спишите проводкой: Дебет 76 Кредит 51, 52, 55, 58 — списаны остатки денежных средств и ценностей со счета в банке, у которого отозвали лицензию. Так, на 76 счете вы соберете общую сумму дебиторской задолженности банка перед вашей организацией и обоснованно уменьшите остатки на счетах.

Далее необходимо начислить резерв по сомнительной задолженности: Дебет 91-2 Кредит 63 — начислен резерв по сомнительным долгам в сумме долга кредитной организации;

После ликвидации банка вы можете списать задолженность за счет созданного резерва: Дебет 63 Кредит 76 — списана дебиторская задолженность кредитной организации за счет резерва по сомнительным долгам на основании выписки из ЕГРЮЛ о ликвидации банка.

Показывать дебиторскую задолженность «лопнувшего» банка в бухгалтерском балансе не нужно. После признания банка банкротом сумма списывается с баланса в качестве безнадежной и учитывается на забалансовом счете (возможно, какие-то деньги все же удастся получить).

Для целей налогообложения прибыли деньги на счетах в проблемном банке сомнительной задолженностью не признаются. А значит, нельзя на сумму банковского долга начислить резерв сомнительных долгов (даже если в налоговой учетной политике заявлено о его создании). Дело в том, что задолженность банка никак не связана с реализацией товаров (работ, услуг) вашей организации (п. 1 ст. 266 НК РФ). Если ваша фирма включена в реестр требований кредиторов, то признать долг кредитной организации для целей налогообложения прибыли безнадежным можно только после ликвидации банка. Аналогичные разъяснения содержатся в Письме Минфина России от 10.08.2016 N 03-03-06/2/46760. Причем даже если это произойдет более чем через три года с момента отзыва лицензии. Так как со дня начала процедуры банкротства кредитной организации срок исковой давности более не течет — он прерван (ст. 203 ГК РФ). То, что банк ликвидирован, нужно документально подтвердить. Для этого получите выписку из ЕГРЮЛ о ликвидации банка.

Как ООО закрыть расчетный счет

Если фирма решила закрыть расчетный счет, то обычно никаких проблем не возникнет при условии отсутствия задолженностей перед банком. Достаточно подать в отделение полный комплект документов и заявление. Уведомлять никого не потребуется.

Иногда ООО не может закрыть расчетный счет без решения учредителей. Эта особенность может быть предусмотрена в Уставе общества, и ее потребуется соблюсти. Еще одной особенностью является возможность снять остаток только на определенные нужды, например, зарплату, хознужды и т. д. На практике, часто проще перебросить остатки на другой счет, даже если они совсем небольшие.

Как и когда закрывать счет при ликвидации ООО

При ликвидации общества руководитель организации лишается права распоряжаться средствами и закрывать счета. Если ликвидация добровольная, то эти полномочия перейдут к ликвидатору или ликвидационной комиссии, которую учредители должны назначить своим решением. Если ликвидация проходит при банкротстве, то полномочия по управлению счетами переходят к назначенному судом конкурсному управляющему.

Дополнительно при закрытии счета общества, находящегося в процессе ликвидации, необходимо приложить один из следующих документов:

- протокол общего собрания учредителей или решение единственного участника о назначении ликвидатора (комиссии);

- судебное решение о назначении конкурсного управляющего.

Обычно счет в банке следует закрывать после сдачи ликвидационного баланса, но до того момента, пока будет внесена запись о ликвидации организации в государственный реестр. Однако, законодательство не регулирует этот момент, и часто счета закрывают значительно раньше, а потом сталкиваются с проблемой уплаты налогов.

Как закрыть расчетный счет ИП

По законодательству предпринимателю необязательно иметь счет. Закрыть его при необходимости большого труда не составит. Достаточно подать соответствующее заявление в отделение и снять остатки наличными. Не забудьте возвратить банку выданные карточки и чековые книжки.

Уведомлять налоговую или другие госорганы не потребуется. Эта обязанность банков, и они ее обязательно выполнят. Но на всякий случай следует не забыть получить уведомление о закрытии счета.

Важно! В некоторых банках процедура закрытия счета может незначительно отличаться от стандартной, например, может потребоваться представить свежую выписку из ЕГРИП и т. д. Уточнить этот момент можно, просмотрев договор на РКО или обратившись к менеджеру кредитной организации.

Как закрыть расчетный счет в банке, если имеется непогашенный кредит

Индивидуальный предприниматель — это физическое лицо. Обычно банки могут позволить закрыть расчетный счет даже при наличии невыплаченного кредита. Часто в договоре на ссуду даже не прописывается, является ли конкретный гражданин индивидуальным предпринимателем. Но возможны исключения.

Банк может настоять на полном погашении кредита, например, если он выдан на определенные цели. Уточнить этот момент следует заранее у сотрудников кредитного учреждения.

Как закрыть по доверенности

Закрыть счет индивидуального предпринимателя по доверенности возможно, но только при условии, что она заверена нотариально и содержит указания на такие полномочия. При этом лицу, закрывающему счет, понадобится также и собственный паспорт.

Открывать и закрывать счета по доверенности банки очень не любят. В большинстве случаев для таких операций предусмотрены существенно повышенные тарифы. Связаны они с необходимостью проверки доверенности и возможными проблемами для банка, количество которых при проведении операции без личного присутствия индивидуального предпринимателя существенно возрастает.

В какой срок закроют счет

Закрыть расчетный счет банк должен не позднее рабочего дня, следующего за тем, когда был расторгнут договор банковского счета. Если в заявлении о закрытии счета стоит конкретная дата закрытия счета, то его должны исполнить не позднее следующего за этой датой рабочего дня. При условии что банк получил заявление до этой даты – например, когда заявление решили направить обычной почтой. Такой порядок прописан в абзацах 5–6 пункта 1.3 Инструкции Банка России от 30 мая 2014 г. № 153-И.

Банк обязан выдать (перечислить) организации остаток денег, находящихся на счете, в течение семи дней после получения заявления организации (п. 3 ст. 859 ГК РФ, п. 8.3 Инструкции Банка России от 30 мая 2014 г. № 153-И). Форма заявления о выдаче (перечислении) остатка денег с расчетного счета при его закрытии законодательно не установлена. Банк может закрепить ее в своих внутренних правилах. Если банк не предоставил организации форму такого документа, то составьте его в произвольном виде. Организация также может потребовать выдать или перечислить остаток денег в заявлении о расторжении договора банковского счета.

Совет: уведомите своих контрагентов о закрытии счета. Ведь, если покупатель перечислит деньги на закрытый счет, на то, чтобы вернуть их, уйдет время.