Чем отличается система налогообложения УСН 6% и УСН 15%

Варианты «упрощенки» указаны в ст. 346.14 НК РФ. На практике их обычно называют УСН «Доходы» и УСН «Доходы минус расходы». Далее будем называть их «Доходы» и «Доходы минус расходы».

Основное отличие понятно уже из названий. При варианте «Доходы» налоговой базой является вся выручка, полученная бизнесменом. Ее размер определяется «по оплате», т.е. по факту поступления денег от покупателей на счет или в кассу. Базовая ставка налога в этом случае составляет 6%.

Кроме того, особенностью системы налогообложения УСН «Доходы» являются налоговые вычеты, подробнее о которых будет рассказано ниже в отдельном разделе.

Для варианта «Доходы минус расходы» базой является разница между выручкой и затратами. Этот вариант системы налогообложения УСН на первый взгляд напоминает налог на прибыль, используемой при «обычной» системе налогообложения (ОСНО). Но «упрощенка» имеет в данном случае два существенных отличия от ОСНО.

- Доходы и расходы определяются «по оплате».

- Перечень расходов «закрытый». Это значит, что если какой-либо расход прямо не указан в ст. 346.16 НК РФ, то он не будет уменьшать налоговую базу.

Вычетов при использовании объекта «Доходы минус расходы» не предусмотрено, т.к. все «разрешенные» затраты уже уменьшают облагаемую базу.

Налоговая ставка в этом случае составляет 15%

Возмещение судебных расходов

Предприниматель на УСН выиграл в суде имущественный спор. Суд принял решение взыскать с ответчика в пользу «упрощенца» расходы на оплату услуг адвоката и расходы по уплате госпошлины. Учитываются ли в целях применения УСН денежные суммы, полученные предпринимателем в качестве компенсации судебных расходов?

Определяя объект налогообложения, «упрощенец» должен учитывать доходы по нормам, установленным пунктами 1 и 2 ст. 248 Налогового кодекса (п. 1 ст. 346.15 НК РФ).

Доходы от реализации определяются по правилам ст. 249 НК РФ. Внереализационные доходы – по правилам ст. 250 НК РФ.

Как сказано в ст. 250 НК РФ, в состав внереализационных доходов, среди прочего, включают доход в виде штрафов, пеней и иных санкций за нарушение договорных обязательств, а также сумм возмещения убытков или ущерба, назначенных решением суда (п. 3 ст. 250 НК РФ). Из этого следует что, суммы, полученные в качестве компенсации, должны учитывать в доходах.

Как выбрать вариант УСН, ориентируясь на величину расходов

Итак, у бизнесмена есть выбор – платить 6% от всей выручки или 15% — от разницы между выручкой и затратами. Чтобы понять, какая система налогообложения УСН выгоднее, достаточно решить простое уравнение:

(В – З) х 0,15 = В х 0,06

где В – выручка, а З — затраты

0,15 х В – 0,15 х З = 0,06 х В

(0,15 – 0,06) х В = 0,15 х З

0,09 х В = 0,15 х З

З = (0,09 / 0,15) х В = 0,6 х В

Получается, что если планируемые расходы не превышают 60% выручки, то выгоднее система налогообложения УСН «Доходы», а если превышают — то «Доходы минус расходы».

Ответы на распространенные вопросы

Вопрос: Включаются ли в состав доходов при УСН стоимость имущества, которое компания получила по бартеру?

Ответ: Да, нужно. В этом случае в компании находящейся на УСН возникает доход, даже если они в оплату получают другое имущество. Помимо этого, при определении дохода, налогоплательщики на УСН должны отталкиваться от норм статьи 249 НК РФ, в которой говорится, что в выручку включаются поступления не только в денежном выражении, но и в натуральной форме. То есть, если компания получает имущество по бартеру, то его рыночная стоимость должна включаться в состав доходов, подлежащих налогообложению.

Вопрос: Будут ли признаваться в составе доходов при УСН денежные средства, ошибочно поступившие на расчетный счет и после возвращенные контрагенту?

Ответ: Если средства на расчетный счет поступили ошибочно и они возвращены плательщику, то в составе доходов при УСН они не учитываются. Данные суммы не следует отражать в Книге доходов и расходов по упрощенке. Ошибочно перечисленные денежные средства не являются доходом от реализации или внереализационными доходами, поэтому в качестве дохода они не учитываются.

Пример 1

Выручка равна 100 тыс. руб. Тогда налог при УСН «Доходы» будет равен:

Н1 = 100 х 6% = 6 тыс. руб.

Если затраты составляют 50% от выручки, то налог при варианте «Доходы минус расходы» будет больше:

Н2 = (100 – 100 х 50%) х 15% = 50 х 15% = 7,5 тыс. руб.

Если же затраты составят, например, 70% от выручки, то налог для «Доходы минус расходы» уже будет ниже, чем для «Доходы»

Н2 = (100 – 100 х 70%) х 15% = 30 х 15% = 4,5 тыс. руб.

Но не все так просто… Нужно еще учесть влияние налоговых вычетов.

Какие еще поступления нужно включить в доходы при УСН

- Средства от переуступки права требования по договору цессии (Письмо Минфина РФ от 30.10.2017 № 03-11-11/71183)

- Все суммы, полученные лизингодателем, в том числе его доход и возмещение затрат (Письмо Минфина РФ от 04.08.2017 № 03-11-11/49896)

- Компенсация за снесенную самовольную постройку (Письмо Минфина РФ от 17.02.2017 N 03-11-06/2/9151)

- Стоимость имущества, полученного от заемщика в качестве отступного (Письмо Минфина РФ от 28.06.2016 № 03-11-11/37751)

- Компенсация сопутствующих расходов юриста, полученная от заказчика (госпошлина, плата за получение сведений из госреестра, стоимость услуг почты и проч.) (Письмо Минфина РФ от 30.11.2015 № 03-11-06/2/69446)

Контур.Эльба поможет вам вести учет доходов и расходов, рассчитать сумму фиксированных взносов и налогов при УСН и ЕНВД, подготовить отчетность и сдать ее через интернет. Эльба идеально подходит предпринимателям, которые не хотят тратить деньги на стороннего бухгалтера, не несущего ответственности. А хотят самостоятельно вести бизнес, но при этом у них нет времени учить бухгалтерские термины и запоминать налоговый календарь.

Какие налоговые вычеты предусмотрены при УСН «Доходы»

Итоговую сумму налога при системе налогообложения УСН «Доходы» можно уменьшить на ряд видов затрат (ст. 346.21 НК РФ):

- Обязательные страховые взносы с фонда оплаты труда.

- Выплаты по больничным.

- Платежи по договорам добровольного страхования в пользу работников.

- Торговый сбор.

Порядок применения вычета зависит от категории бизнесмена и вида самих расходов

| Вид вычета | Юридические лица и индивидуальные предприниматели (ИП) с наемными работниками | ИП без работников |

| Обязательные и добровольные страховые взносы, а также больничные | до 50% от суммы налога | без ограничений |

| Торговый сбор | без ограничений | без ограничений |

Перечень доходов, не учитываемых при УСН

Доходы, которые не учитывают при определении объекта налогообложения, приведены в статье 251 Налогового кодекса. Вот некоторые из них:

- имущество, полученное в форме залога или задатка. Однако если за поставленный товар продавец удерживает оплату из средств полученного задатка, то соответствующие суммы следует включить в налоговую базу по УСН на дату проведения зачета (удержания) средств в счет погашения задолженности за реализованный товар (письма Минфина России от 22 июня 2015 г. № 03-11-06/2/36071, ФНС России от 30 декабря 2014 г. № ГД-4-3/[email protected]);

- имущество, полученное в качестве вклада в уставный капитал или вклада в совместную деятельность;

- суммы, поступившие посреднику при исполнении обязательств по договору комиссии, агентскому договору или договору поручения (за исключением посреднического вознаграждения);

- деньги и имущество, полученные по кредитному договору или договору займа (в том числе по договору цессии новым кредитором) в порядке погашения основного долга;

- имущество, полученное фирмой в рамках целевого финансирования. При этом фирма должна вести раздельный учет доходов (расходов), полученных (произведенных) в рамках целевого финансирования;

- капитальные вложения арендатора в форме неотделимых улучшений арендованного имущества;

- проценты по государственным и муниципальным ценным бумагам, облагаемые налогом на прибыль организаций (п. 4 ст. 284, п. 2 ст. 346.11 НК РФ);

- проценты по вкладам в банках, получаемые индивидуальными предпринимателями;

- доходы учредителей доверительного управления ипотечным покрытием, полученным на основании ипотечных сертификатов участия;

- дивиденды. Заметим, что дивиденды, полученные «упрощенцем», не учитываются и при определении предельного размера доходов для применения УСН. Связано это с тем, что доходы в виде дивидендов, облагаемые налогом на прибыль, не признаются доходами при УСН (п. 1.1 ст. 346.15 НК РФ). На это указал Минфин России в письме от 25 августа 2014 года № 03-11-06/2/42282;

- поступления от деятельности, облагаемой ЕНВД.

ПРИМЕР

В IV квартале прошлого года ООО «Пассив», будучи плательщиком ЕНВД, занималось оказанием бытовых услуг. В текущем году фирма применяет УСН. В оплату услуг, оказанных в прошлом году, часть денежных средств поступила в текущем году. Поскольку в период применения ЕНВД, доходы от их реализации, поступившие во время работы на «упрощенке», при определении налоговой базы по УСН не учитываются.

В перечень доходов «упрощенца» не включают также положительные курсовые разницы, поскольку они просто не образуются. Дело в том, что при кассовом методе выручкой считается именно та сумма, которую покупатель заплатил. В момент же отгрузки товаров (выполнения работ, оказания услуг) выручку в налоговом учете не отражают. То же самое и с расходами – они не могут быть больше или меньше той суммы, которую «упрощенец» фактически перечислил партнеру.

Как учесть налоговые вычеты при выборе варианта УСН

Торговый сбор на сегодня актуален только для Москвы. Поэтому большинство «пользователей» УСН (кроме «микро»-предпринимателей без сотрудников), могут уменьшить итоговую сумму налога не более чем на 50%.

Другими словами – ставка при УСН «Доходы» в этом случае как бы «снижается» с 6% до 3%.

Если в уравнение, рассмотренное выше, вместо 6% подставить 3%, то несложно посчитать, что «пороговая» величина затрат станет равняться 80% от выручки.

В этом случае важна сумма вычетов, а точнее – ее соотношение с величиной «упрощенного» налога. Если за счет вычетов можно полностью «покрыть» половину начисленного налога, то система налогообложения УСН «Доходы» будет выгодна, пока затраты не превысят 80% от выручки. Если размер вычетов будет меньше, то возможны «промежуточные» варианты в диапазоне доли затрат от 60% до 80%.

Правило 1 – для продавцов (исполнителей)

На дату перехода на применение УСН (например, в январе 2017 года) нужно включить в доходы суммы, полученные до 2021 года в оплату по договорам, которые будут исполнены после перехода на применение УСН (подп. 1 п. 1 ст. 346.25 НК РФ).

Прежде всего речь идет о суммах полученных авансов от покупателей, заказчиков и иных контрагентов. При работе на общей системе налогообложения доход не отражают на дату получения авансов (подп. 1 п. 1 ст. 251 НК РФ). Его признают по факту реализации товаров, выполнения работ, оказания услуг (п. 1 ст. 271 НК РФ). А вот при применении УСН действует кассовый метод, и «налоговые» доходы признают по факту получения денег (п. 1 ст. 346.17 НК РФ).

Вот и получается: если по состоянию на 31 декабря продавец (исполнитель) получил аванс, но не выполнил договор, то доходы он еще не отразил. А в январе он уже работает на УСН, а значит, должен включить прошлогодний аванс в «упрощенные» доходы независимо от того, выполнит он договор в январе или позднее.

В таком случае важный вопрос – что делать с НДС. Ведь при получении аванса организация еще работала на общей системе и уплатила налог в бюджет (подп. 2 п. 1 ст. 167 НК РФ). Вычет этого НДС обычно заявляют по факту исполнения договора – после отгрузки товаров, выполнения работ, оказания услуг. Но в данном случае это происходит в следующем году – после перехода С ОСН на УСН, когда организация перестает быть налогоплательщиком НДС и теряет право на вычет (п. п. 1, 8 ст. 171 НК РФ).

Налоговый кодекс РФ диктует следующее. Сумму НДС, уплаченную с полученного аванса до перехода на применение УСН, нужно вернуть контрагенту в последнем квартале перед переходом на применение УСН. Например, можно заключить с ним дополнительное соглашение к договору об изменении цены товаров (работ, услуг) на сумму налога. И, вернув контрагенту НДС, в том же квартале можно заявить этот налог к вычету (п. 5 ст. 346.25 НК РФ).

Читайте также «Как учитывать доходы при УСН»

ПРИМЕР. ДОХОД В ВИДЕ АВАНСА ПРИ ПЕРЕХОДЕ С ОСН НА УСН

Предположим, организация (исполнитель) получила в ноябре 2016 года аванс в счет оказания услуг в сумме 236 000 рублей, в том числе НДС – 36 000 рублей. Услуги оказаны в январе 2021 года – после перехода на применение УСН.Бухгалтер сделает проводки:

в ноябре 2021 года:ДЕБЕТ 51 КРЕДИТ 62 субсчет «Расчеты по авансам полученным»

— 236 000 руб. – отражено поступление аванса;

ДЕБЕТ 62 субсчет «НДС по авансам полученным» КРЕДИТ 68 субсчет «Расчеты по НДС»

— 36 000 руб. – начислен НДС с аванса к уплате в бюджет.

в декабре 2021 года:ДЕБЕТ 62 субсчет «Расчеты по авансам полученным» КРЕДИТ 51

— 36 000 руб. – возвращен НДС заказчику;

ДЕБЕТ 68 субсчет «Расчеты по НДС» КРЕДИТ 62 субсчет «НДС по авансам полученным»

— 36 000 руб. – принят к вычету НДС с аванса, возвращенный заказчику.

в январе 2021 года:ДЕБЕТ 62 субсчет «Расчеты по оказанным услугам» КРЕДИТ 90-1

— 200 000 руб. (236 000 руб. – 36 000 руб.) – отражена выручка от оказания услуг;

ДЕБЕТ 62 субсчет «Расчеты по авансам полученным» КРЕДИТ 62 субсчет «Расчеты по оказанным услугам»

— 200 000 руб. – зачтена сумма аванса в счет оплаты оказанных услуг.А для целей налогообложения организация в январе 2021 года признает «упрощенный» доход в сумме 200 000 рублей.

Пример 2

Выручка – 100 тыс. руб., налог при УСН «Доходы» без учета вычетов равен 6 тыс. руб. Если сумма вычетов больше или равна 3 тыс. руб., то итоговая сумма налога к уплате будет наполовину меньше исходной:

Н1 = 6 х 50% = 3 тыс. руб.

В этом случае, система налогообложения УСН «Доходы минус расходы» становится выгодна только если затраты будут больше 80% от выручки, например

Н2 = (100 – 100 х 90%) х 15% = 10 х 15% = 1,5 тыс. руб.

Если же сумма вычетов меньше половины налога, например, 2 тыс. руб., то налог при УСН «Доходы» будет равен

Н1 = 6 – 2 = 4 тыс. руб.

Тогда вариант «Доходы минус расходы» может быть выгоден и при меньшей доле затрат в выручке

Н2 = (100 – 100 х 75%) х 15% = 25 х 15% = 3,75 тыс. руб.

Выгода использования каждого из объектов с учетом категории бизнесмена и доли затрат приведена в таблице

| Доля затрат в выручке | до 60% | от 60% до 80% | свыше 80% |

| Юридические лица и ИП с работниками, не уплачивающие торговый сбор | «Доходы» | Зависит от соотношения между суммой налога и размерами вычета | «Доходы минус расходы» |

| ИП без работников и плательщики торгового сбора | «Доходы» | Зависит от соотношения между суммой налога и размерами вычета | |

Что же касается ИП без работников и плательщиков торгового сбора, то для них система налогообложения УСН «Доходы» может быть выгодна при любом соотношении выручки и затрат, в т.ч. и при убытках.

Дело в том, что для данных категорий объект «Доходы» позволяет «обнулить» налог за счет вычетов (конечно, если их суммы для этого достаточно). А объект «Доходы минус расходы» в любом случае не дает возможности полностью освободиться от платежей в бюджет. Даже если получен убыток, бизнесмен обязан уплатить минимальный налог в размере 1% от выручки (п. 6 ст. 346.18 НК РФ)

Что включают в себя внереализационные доходы

К внереализационным доходам относят те поступления, которые не отнесли к доходам от реализации, в том числе:

- имущество, полученное безвозмездным путем, работы, услуги, имущественные права, кроме тех, что указаны в ст. 251 НК РФ;

- пени, штрафы, полученные за нарушение контрагентами условий договора, при возмещении ущерба или убытка;

- проценты по кредитам, займам, предоставленным фирмой;

- материалы, запчасти, полученные при демонтаже/ликвидации зданий, оборудования и прочего имущества фирмы.

К внереализационным доходам также следует отнести невостребованную кредиторскую задолженность, которая списывается:

- в связи с истечением срока исковой давности (образование дохода происходит в том периоде, когда данный срок истекает);

- в связи с ликвидацией кредитора (образование дохода происходит в том периоде, когда будет внесена запись о ликвидации компании в ЕГРЮЛ).

Важно! В доходах при УСН невостребованная кредиторская задолженность учитывается независимо от того, на какой системе налогообложения работала компания при образовании этого долга.

В доходы включать не нужно:

- задолженности по налогам (сборам), пеням (штрафам), которые были списаны или уменьшены по решению Правительства, либо по законодательству;

- кредиторскую задолженность по невыполненным авансам, которая была списана (налог при упрощенке с этих сумм не платится, т.к. по полученным авансам доход уже был учтен в том периоде, когда они были оплачены).

Важно! Перечень внереализационных доходов содержится в ст. 250 НК РФ, однако, данный перечень является открытым, в связи с чем база по налогу при УСН может быть увеличена и на иные доходы, не указанные в данном перечне.

Как учесть риски, связанные с признанием затрат

Не нужно забывать и о том, что система налогообложения УСН «Доходы минус расходы» связана с усложнением учета и дополнительными рисками.

Всегда есть вероятность, что контрагенты не предоставят вовремя необходимые документы, или налоговики по итогам проверки не примут те или иные затраты.

Поэтому если расчеты показывают, что выгода от использования обоих вариантов примерно одинакова, то лучше выбрать систему налогообложения УСН «Доходы», чтобы упростить учет и снизить риски.

Учет НДС по приобретенным товарам при УСН

НДС учитывается отдельно, условия списания те же, что и по самим товарам – товары должны быть оплачены и реализованы. Если реализованы не все товары, а только их часть, в расходы списывается НДС, рассчитанные пропорционально стоимости списанных на продажу товаров.

Расходы по приобретению товаров при УСН

Расходы, связанные с приобретением товаров, можно списывать сразу при их оплате. Такими расходами являются затраты по доставке товара от поставщика, затраты на их хранение и поддержание в нормальном состоянии. С другой стороны, такие расходы можно учесть и в составе материальных расходов. Тогда можно будет их учесть в расходах по мере погашения задолженности по оплате поставщикам.

Расходы по реализации товаров при УСН

Такими расходами являются затраты по доставке товаров покупателям, затраты на предпродажную подготовку, упаковку и другие аналогичные расходы. Такие расходы можно учесть сразу после их оплаты. В отношении транспортных затрат на доставку товаров покупателям позиция контролирующих органов не однозначна.

Минфин считает, что стоимость на товары переходит к покупателю в момент продажи, стоимость последующей доставки (доставки чужого имущества, по мнению Минфина) можно учесть в расходах только если стоимость такой доставки учтена в продажной стоимости товаров, либо расходы по доставки отдельно возмещаются покупателем.

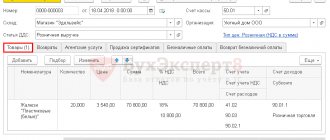

Типовые бухгалтерские проводки при реализации товаров в розницу по продажным ценам

Типовые проводки приведены в Таблице 1: (нажмите для раскрытия)

| № п/п | Содержание операции | Счет дебета | Счет кредита |

| 1 | Оприходован товар | Д 41 | Д 60 |

| 2 | Отражена торговая наценка | Д 41 | К 42 |

| 3 | Отражена оплата поставщику | Д 60 | К 51 |

| 4 | Выручка по товару, проданному в розницу | Д 50 | К 90.01 |

| 5 | Списана продажная стоимость реализованного товара | Д 90.02 | К 41 |

| 6 | СТОРНО отражена торговая наценка по проданному товару | Д 90.02 | К 42 |

| 7 | Определен финансовый результат от реализации в розницу | Д 90.09 | К 99 |

Правило 4 – для покупателей (заказчиков)

Не учитываются в составе расходов суммы, уплаченные после перехода с ОСН на УСН, если такие расходы уже были учтены до перехода – при работе на общей системе налогообложения (подп. 5 п. 1 ст. 346.25 НК РФ).

Пример с товарами – покупка и отгрузка покупателю в 2021 году, а оплата поставщику – в 2021 году. В таком случае сложностей с НДС не возникает, восстанавливать налог не придется.

ПРИМЕР. РАСХОДЫ ПО ТОВАРАМ ПРИ ПЕРЕХОДЕ С ОСН НА УСН

Организация в декабре 2021 года приобрела товары стоимостью 177 000 рублей (в т. ч. НДС 27 000 руб.) и продала их покупателю за 236 000 рублей (в т. ч. НДС 36 000 руб.). Товары оплачены поставщику в январе 2021 года – после перехода на применение УСН с объектом налогообложения «доходы, уменьшенные на величину расходов».В соответствии с учетной политикой организации при реализации товаров их оценка производится по себестоимости каждой единицы.Бухгалтер сделает проводки:

в декабре 2021 года:ДЕБЕТ 41 КРЕДИТ 60

— 150 000 руб. (177 000 руб. – 27 000 руб.) – приняты к учету приобретенные товары;

ДЕБЕТ 19 КРЕДИТ 60

— 27 000 руб. – отражен «входной» НДС по товарам;

ДЕБЕТ 68 субсчет «Расчеты по НДС» КРЕДИТ 19

— 27 000 руб. – принят к вычету «входной» НДС по товарам;

ДЕБЕТ 62 КРЕДИТ 90-1

— 236 000 руб. – отражена выручка от реализации товаров;

ДЕБЕТ 90-2 КРЕДИТ 41

— 150 000 руб. – списаны расходы на приобретение товаров;

ДЕБЕТ 90-3 КРЕДИТ 68 субсчет «Расчеты по НДС»

— 36 000 руб. – начислен НДС с выручки от реализации товаров;

ДЕБЕТ 51 КРЕДИТ 62

— 236 000 руб. – получена оплата за товары от покупателя.

в январе 2021 года:ДЕБЕТ 60 КРЕДИТ 51

— 177 000 руб. – оплачены товары поставщику.Для целей налогообложения в расходы IV квартала 2021 года нужно включить фактическую себестоимость товаров – 150 000 рублей. А «упрощенных» расходов у организации не возникает.

Читайте также «Книга учета доходов и расходов при УСН будет скорректирована»

Правило 3 – для покупателей (заказчиков)

Признавать расходы на приобретение имущества, работ, услуг и т. д., осуществленные после перехода с ОСН на УСН с объектом налогообложения «доходы, уменьшенные на величину расходов», следует (подп. 4 п. 1 ст. 346.25 НК РФ):

- на дату осуществления расходов, если они были оплачены до перехода на УСН;

- на дату оплаты расходов, если они оплачены после перехода на УСН.

Признание расходов на дату осуществления

Первый пример – с товарами. Если они закуплены и оплачены в 2016 году, но не проданы до перехода с ОСН на УСН, то для целей налогообложения прибыли такие расходы не учтены. Ведь при работе на общей системе налогообложения стоимость товаров включается в расходы только по факту их реализации (подп. 3 п. 1 ст. 268, абз. 3 ст. 320 НК РФ). При этом по правилам УСН расходы на приобретение товаров (за вычетом НДС) признаются в момент реализации этих товаров, если они оплачены продавцу (подп. 23 п. 1 ст. 346.16, п. 2, подп. 2 п. 2 ст. 346.17 НК РФ, постановление Президиума ВАС РФ от 29.06.2010 № 808/10 по делу № А33-1659/2009, письма Минфина России от 29.10.2010 № 03-11-09/95, от 24.01.2011 № 03-11-11/12). Значит, когда на момент перехода на УСН у организации остались оплаченные, но не проданные товары, их стоимость относится на расходы после перехода – на дату реализации товаров покупателю.

Аналогичная ситуация возникает при приобретении и оплате материалов в 2021 году (в период работы на общей системе налогообложения) с передачей их в производство в 2021 году (после перехода на применение УСН). В таком случае в 2021 году расходы на закупку материалов не будут учтены для целей налогообложения прибыли, так как они признаются по факту передачи материалов в производство (подп. 1 п. 1, п. 2 ст. 254, п. 2 ст. 272 НК РФ). А по правилам «упрощенки» материальные расходы учитываются после их оплаты (подп. 5 п. 1 ст. 346.16, подп. 1 п. 2 ст. 346.17 НК РФ). Значит, на момент перехода на УСН условие для признания расходов выполнено (они оплачены), а датой их осуществления является дата перехода (письмо Минфина России от 30.10.2009 № 03-11-06/2/233).

Читайте также «Когда не нужно восстанавливать НДС при переходе на УСН»

Обратите внимание

Есть разъяснение Минфина России, согласно которому подобные авансы вообще не облагаются НДС (письмо от 25.12.2009 № 03-11-06/2/266). Но это опасная позиция. Налоговая инспекция может доначислить налог, а принять его к вычету не получится, так как организации нечего будет вернуть покупателю (заказчику).

Отдельный вопрос – что делать со «входным» НДС, принятым к вычету до перехода с ОСН на УСН по имуществу, работам, услугам, нематериальным активам, которые используются и далее. Ведь по общему правилу «упрощенцы» не считаются налогоплательщиками НДС (п. 2 ст. 346.11 НК РФ).

Налоговый кодекс РФ гласит, что «входной» НДС следует восстановить в квартале, предшествующем переходу на применение УСН (подп. 2 п. 3 ст. 170 НК РФ). Эту сумму нужно включить в состав прочих расходов для целей налогообложения прибыли в квартале, предшествующем переходу на применение УСН (подп. 2 п. 3 ст. 170, подп. 1 п. 1 ст. 264, подп. 1 п. 7 ст. 272, п. 1 ст. 285 НК РФ, письма Минфина России от 01.04.2010 № 03-03-06/1/205, от 07.12.2007 № 03-07-11/617, от 24.04.2007 № 03-11-05/78, УФНС России по г. Москве от 24.12.2009 № 16-15/136335).

ПРИМЕР. РАСХОДЫ ПО ТОВАРАМ ПРИ ПЕРЕХОДЕ С ОСН НА УСН

Торговая организация приобрела и оплатила товары в ноябре 2016 года стоимостью 177 000 рублей (в т. ч. НДС 27 000 рублей), а продала их в январе 2021 года за 230 000 рублей (без НДС) – после перехода на применение УСН с объектом налогообложения «доходы, уменьшенные на величину расходов».В соответствии с учетной политикой организации при реализации товаров их оценка производится по себестоимости каждой единицы.Бухгалтер сделает проводки:

в ноябре 2021 года:ДЕБЕТ 41 КРЕДИТ 60

— 150 000 руб. (177 000 руб. – 27 000 руб.) – приняты к учету приобретенные товары;

ДЕБЕТ 19 КРЕДИТ 60

— 27 000 руб. – отражен «входной» НДС по товарам;

ДЕБЕТ 68 субсчет «Расчеты по НДС» КРЕДИТ 19

— 27 000 руб. – принят к вычету «входной» НДС по товарам;

ДЕБЕТ 60 КРЕДИТ 51

— 177 000 руб. – оплачены товары поставщику.

в декабре 2021 года:ДЕБЕТ 19 КРЕДИТ 68 субсчет «Расчеты по НДС»

— 27 000 руб. – восстановлен «входной» НДС по товарам в связи с переходом на УСН;

ДЕБЕТ 44 (91-2)* КРЕДИТ 19

— 27 000 руб. – восстановленный НДС включен в состав расходов.

в январе 2021 года:ДЕБЕТ 62 КРЕДИТ 90-1

— 230 000 руб. – отражена выручка от реализации товара;

ДЕБЕТ 90-2 КРЕДИТ 41

— 150 000 руб. – списаны расходы на приобретение товаров;

ДЕБЕТ 51 КРЕДИТ 62

— 230 000 руб. – получена оплата за товары от покупателя.Для целей налогообложения в «прибыльные» расходы IV квартала 2021 года нужно включить НДС в сумме 27 000 рублей, а в «упрощенных» расходах I квартала 2021 года (на дату реализации товаров) следует учесть 150 000 рублей.

ПРИМЕР. РАСХОДЫ ПО МАТЕРИАЛАМ ПРИ ПЕРЕХОДЕ С ОСН НА УСН

Производственная организация приобрела и оплатила материалы стоимостью 177 000 рублей (в т. ч. НДС 27 000 рублей) в ноябре 2016 года, а передала в производство половину этих материалов в январе 2017 года – после перехода на применение УСН с объектом налогообложения «доходы, уменьшенные на величину расходов».Бухгалтер сделает проводки:

в ноябре 2021 года:ДЕБЕТ 10 КРЕДИТ 60

— 150 000 руб. (177 000 руб. – 27 000 руб.). – приняты к учету материалы;

ДЕБЕТ 19 КРЕДИТ 60

— 27 000 руб. – отражен «входной» НДС по материалам;

ДЕБЕТ 68 субсчет «Расчеты по НДС» КРЕДИТ 19

— 27 000 руб. – принят к вычету «входной» НДС по материалам;

ДЕБЕТ 60 КРЕДИТ 51

— 177 000 руб. – оплачены материалы поставщику.

в декабре 2021 года:ДЕБЕТ 19 КРЕДИТ 68 субсчет «Расчеты по НДС»

— 27 000 руб. – восстановлен «входной» НДС по материалам в связи с переходом на УСН;

ДЕБЕТ 91-2 КРЕДИТ 19

— 27 000 руб. – восстановленный НДС включен в состав расходов.

в январе 2021 года:ДЕБЕТ 20 КРЕДИТ 10

— 75 000 руб. (150 000 руб. : 2) – переданы материалы в производство.Для целей налогообложения в «прибыльные» расходы IV квартала 2021 года нужно включить НДС в сумме 27 000 рублей, а в «упрощенных» расходах I квартала нужно учесть 150 000 рублей.

Признание расходов на дату оплаты

Признавать расходы на дату их оплаты (после перехода с ОСН на УСН) нужно, например, если товары приобретены в 2021 году, а оплачены поставщику в 2021 году, после продажи покупателю. В такой ситуации «входной» НДС тоже нужно восстановить.

ПРИМЕР. РАСХОДЫ ПО ТОВАРАМ ПРИ ПЕРЕХОДЕ С ОСН НА УСН

Торговая организация закупила в ноябре 2021 года партию товара из 1000 единиц на сумму 147 500 рублей (в т. ч. НДС 22 500 руб.).С января 2021 года она перешла на применение УСН с объектом налогообложения «доходы, уменьшенные на величину расходов». В январе весь товар оплачен поставщику и продано 700 единиц товара за 130 000 руб. (без НДС). Оплата от покупателя получена в феврале.В соответствии с учетной политикой организации при реализации товаров их оценка производится по себестоимости каждой единицы.Бухгалтер сделает проводки:

в ноябре 2021 года:ДЕБЕТ 41 КРЕДИТ 60

— 125 000 руб. (147 500 руб. – 22 500 руб.) – приняты к учету приобретенные товары;

ДЕБЕТ 19 КРЕДИТ 60

— 22 500 руб. – отражен «входной» НДС по товарам;

ДЕБЕТ 68 субсчет «Расчеты по НДС» КРЕДИТ 19

— 22 500 руб. – принят к вычету «входной» НДС по товарам;

в декабре 2021 года:ДЕБЕТ 19 КРЕДИТ 68 субсчет «Расчеты по НДС»

— 22 500 руб. – восстановлен «входной» НДС по товарам в связи с переходом на УСН;

ДЕБЕТ 44 (91-2) КРЕДИТ 19

— 22 500 руб. – восстановленный НДС включен в состав расходов.

в январе 2021 года:ДЕБЕТ 60 КРЕДИТ 51

— 147 500 руб. – оплачены товары поставщику;

ДЕБЕТ 62 КРЕДИТ 90-1

— 130 000 руб. – отражена выручка от реализации товаров;

ДЕБЕТ 90-2 КРЕДИТ 41

— 87 500 руб. (125 000 руб. : 1000 × 700) – списаны расходы на приобретение товаров.

в феврале 2021 года:ДЕБЕТ 51 КРЕДИТ 62

— 130 000 руб. – получена оплата за товары от покупателя.Для целей налогообложения в «прибыльные» расходы IV квартала 2021 года нужно включить НДС в сумме 22 500 рублей, а в «упрощенных» расходах I квартала нужно учесть 87 500 рублей.