Кто должен отчитаться за 2021 год

Декларацию по земельному налогу за 2021 года должны сдавать в ИФНС организации, у которых есть земельные участки в собственности или на праве постоянного (бессрочного) пользования (п. 1 ст. 388, п. 1 ст. 398 НК РФ).

Декларацию сдать, даже если вы освобождены от уплаты налога на основании ст. 395 НК РФ, например за участок, занятый государственной автодорогой общего пользования (п. 2 ст. 395 НК РФ).

Декларация не подается, только если земельный участок не признается объектом налогообложения по п. 2 ст. 389 НК РФ (Письмо Минфина России от 28.02.2013 № 03-02-08/5904). Так, к примеру, не представляют декларацию собственники помещений в многоквартирном доме в отношении земельного участка под ним.

Заметим, что декларацию по земельному налогу планируют отменить. Однако это произойдет не раньше 2020 года. Поэтому за 2021 год нужно отчитаться в обязательном порядке.

Декларация по земельному налогу: общие моменты

Декларация состоит из нескольких блоков:

- Титульный лист, содержащий основные сведения о плательщике налога. Эта страница обязательна для заполнения, по ней контролирующим органом идентифицируется период начисления налога, налогоплательщик и его контактные данные.

- Раздел 1, в котором приведены итоговые суммы налоговых обязательств, подлежащие перечислению предприятием в бюджет.

- Раздел 2 – этот блок посвящен расчету налогооблагаемой базы и выведению размера налога по каждому земельному участку отдельно.

Декларация по налогу на землю составляется на основании данных за истекший годовой интервал. Все числовые показатели приводятся без копеек. Каждая заполненная страница нумеруется. Штраф за непредоставление декларации по земельному налогу назначается в соответствии со ст. 119 НК РФ – 5% от суммы неуплаченных обязательств, отраженных в отчете, за каждый месяц (в т.ч. неполный) просрочки. Минимальная сумма взыскания равна 1000 руб., максимум находится на уровне 30% от суммы недоимки.

Форма декларации – новая!

Декларация за 2021 год подается по форме, утвержденной Приказом ФНС России от 10.05.2017 N ММВ-7-21/ (в ред. Приложения N 1 к Приказу ФНС России от 30.08.2018 № ММВ-7-21/). По сути, это совершенно новая форма отчета.

Вот что, к примеру, изменилось в обновлённой форме:

- Раздел 2 дополнен новой строкой 245 «Сумма налоговой льготы (в рублях) (пункт 2 статьи 387 НК РФ)» (заполняют в случае установления местными властями для плательщика налоговой льготы в виде снижения ставки);

- новый порядок заполнения учитывает возможность одновременного применения коэффициентов Кв и Ки (если значение каждого из них отлично от единицы);

- Приложение «Коды категорий земель» к порядку заполнения изложено в новой редакции (теперь содержит коды для таких категорий земель, как земли для обеспечения обороны в населенных пунктах/земли для обеспечения безопасности в населенных пунктах/земли для обеспечения таможенных нужд).

Также см. “Новая отчетность по земельному налогу за 2021 год“.

Обновленная отчетность по земельному налогу

Изменения в декларацию вносились в текущем году дважды. Сначала приказом от 02.03.2018 г. № ММВ-7-21/[email protected] ФНС утвердила изменения к налоговой декларации, заполняемой субъектами хозяйствования по земельному налогу. Поправки затронули порядок отражения сведений о земельных участках, выделенных предприятиям с целью возведения жилых объектов недвижимости.

Код формы 1153005 – «Налоговая декларация по земельному налогу». В обновленной версии отчета появилась дополнительная строка. Она включена в раздел 2, это строка 145 – «Коэффициент Ки». Предназначение его заключается в отражении изменений по величине кадастровой оценки объекта налогообложения с момента, когда были внесены такие данные в реестр ЕГРН. Коэффициент Ки будет применен, если:

- по находящемуся в собственности компании участку был изменен вид разрешенного использования земли;

- надел был причислен к другой группе земель;

- стоимость участка откорректирована в связи с изменением площади территории.

При наличии одного из указанных оснований декларация по земельному налогу за 2021 год будет иметь два раздела 2 – один будет отражать период действия старой кадастровой оценки, а второй вводится для отражения времени действия в отчетном году новой стоимости участка. Коэффициент показывается десятичной дробью. Этот параметр выводится путем деления количества полных месяцев действия конкретной кадастровой оценки на число месяцев в году.

Порядок заполнения строк 040 и 140 из Раздела 2 предусматривает разделение периодов, если было изменено значение коэффициента (с 2 до 4), используемого для исчисления налогового обязательства по участкам под жилое строительство. В КНД 1153005 в этой ситуации будет 2 вторых раздела с разными данными в строках 040 и 140. В графе 040 указывается 1 (это указывает на действие прежнего коэффициента), а в строке 140 – десятичная дробь, определяющая период действия старой величины коэффициента. В разделе, посвященному новому значению коэффициента, в строке 040 вписывается код 2.

Еще одни изменения в декларационную форму и порядок ее заполнения были внесены приказом ФНС от 30.08.2018 г. № ММВ-7-21/[email protected] Новшества надо будет учитывать при формировании годового отчета за 2021 год.

Последние обновления в отчете и порядке его заполнения призваны обеспечить возможность отразить в расчетах корректировку кадастровой оценки участка вследствие изменения его количественных или качественных характеристик. В раздел 2 вводится дополнительная строка 245, в которой указывается размер налоговой льготы в виде снижения ставки по налогу.

Отличие новой формы от прежней версии прослеживается и по штрих-коду документа (новое значение – 07508011). Также для устранения расхождений с Земельным кодексом были откорректированы коды категорий земельных наделов, используемые при заполнении отчета (приложение № 5 к Порядку заполнения).

Заполнение декларации за 2018 год

Заполнить декларацию рекомендуем в следующей последовательности: вначале титульный лист, затем разд. 2 и в завершение разд. 1.

Титульный лист

В поле “КПП” указывается код, присвоенный при постановке на учет в том налоговом органе, в который представляется декларация (п. 3.2.1 Порядка).

Поле “по месту нахождения (учета) (код)” заполняется в соответствии с Приложением N 3 к Порядку (п. 3.2.7 Порядка). Например, при представлении расчета по месту нахождения земельного участка (доли земельного участка) нужно указать код “270” (Приложение № 3 к Порядку).

Раздел 2: расчет земельного налога

Раздел 2 заполните на каждый участок. В строке 020 укажите ОКТМО. Узнать его можно на сайте ФНС – https://nalog.ru/rn77/service/oktmo/.

Код категории земель для строки 030 возьмите в Приложении № 5 к Порядку заполнения декларации.

Категория земли, ее назначение и разрешенное использование указаны в выписке из ЕГРН на земельный участок, свидетельстве о праве собственности или договоре купли-продажи. Также эту информацию можно найти на сайте Росреестра по кадастровому номеру участка – https://rosreestr.ru/wps/portal/online_request.

В строках 050 и 110 укажите кадастровую стоимость участка. Если вы не единственный владелец участка – укажите долю владения в строке 060, перемножьте строки 050 и 060, а результат покажите в строке 110.

Кадастровую стоимость земли берите на 1 января года, за который считаете налог (п. 1 ст. 391 НК РФ). Узнать ее можно по кадастровому номеру участка на сайте Росреестра https://rosreestr.ru/wps/portal/online_request.

Налоговая ставка отражается в строке 120 (п. 5.14 Порядка).

Ставку земельного налога устанавливает местный орган власти. Если он этого не сделал, действует общая ставка – 1,5%, а для некоторых категорий земель, например сельхозназначения – 0,3% (п. 3 ст. 394 НК РФ). Ставку для вашего участка можно уточнить на сайте ФНС – https://www.nalog.ru/rn77/service/tax/.

В строки 130 – 140 впишите “12” и “1.0—“. Если владели участком не весь год, укажите полные месяцы владения и посчитайте Коэффициент Кв, поделив количество месяцев владения на 12. Например, при владении участком 11 месяцев Кв равен 0,9167 (11 мес. / 12 мес.) (Письмо ФНС от 06.04.2018 № БС-4-21/).

В строке 150 укажите сумму налога – это произведение строк 110, 120 и 140. Перепишите сумму из строки 150 в строку 250. В строке 170, если нет льгот, укажите “1,0—“.

Строки 070 – 100, 160, 180 – 245 заполняйте, только если используете льготы. Если нет – ставьте прочерки.

Федеральные льготы установлены в ст. 395 НК РФ. Проверить, есть ли льготы на местном уровне, можно на сайте ФНС – https://www.nalog.ru/rn77/service/tax/ (п. 2 ст. 387 НК РФ). Коды льгот по земельному налогу для заполнения декларации приведены в Приложении 6 к Порядку ее заполнения.

Пример расчета земельного налога

Организации принадлежит участок для долговременного хранения автомобилей кадастровой стоимостью 64 105 865 руб.

- Налоговая ставка – 0,1%.

- Исчисленная сумма налога за год – 64 106 руб. (64 105 865 руб. x 0,1%).

- Авансовые платежи за 1, 2 и 3 кварталы – по 16 027 руб. (64 106 руб. / 4).

- Налог к уплате по итогам года – 16 025 руб. (64 106 руб. – (16 027 руб. x 3)).

Раздел 1: сумма земельного налога

Раздел 1 заполняется по всем земельным участкам – объектам налогообложения (п. 4.1 Порядка). В нем отражаются суммы налога, рассчитанного по итогам года (включая авансовые платежи за отчетные периоды). При этом по каждому ОКТМО нужно заполнить строки 010 – 040 отдельно.

При заполнении строки 021 следует сложить суммы налога, указанные в строке 250 всех разд. 2, которые имеют один ОКТМО и КБК (пп. 3 п. 4.2 Порядка).

В строках 023, 025 и 027 отражаются суммы авансовых платежей к уплате в бюджет за I, II и III кварталы соответственно (пп. 4 п. 4.2 Порядка).

Рассмотрим образец заполнения декларации по земельному налогу за 2018 год.

Пример:

- организация состоит на налоговом учете по месту нахождения в ИФНС России N 27 по г. Москве (код налогового органа – 7727);

- ИНН 7727098760/КПП 772701001;

- организации принадлежит один земельный участок (код по ОКТМО – 45908000);

- период владения земельным участком в 2021 г. – 12 месяцев;

- кадастровая стоимость земельного участка на 1 января 2021 г. составила 58 000 000 руб.;

- 1 ноября 2021 г. в ЕГРН внесены сведения об изменении кадастровой стоимости земельного участка в связи с изменением площади участка – кадастровая стоимость составила 57 500 000 руб.;

- кадастровый номер участка до изменения кадастровой стоимости – 77:06:0004005:71. С 1 ноября 2021 г. кадастровый номер участка – 77:06:0004005:77;

- ставка земельного налога – 1,5% от кадастровой стоимости участка (п. 4 ч. 1 ст. 2 Закона г. Москвы от 24.11.2004 N 74);

- оснований для применения налоговых льгот у организации нет;

- в течение налогового периода организация уплачивает авансовые платежи по земельному налогу (п. 2 ст. 397 НК РФ, ч. 2 ст. 3 Закона г. Москвы от 24.11.2004 № 74).

Куда сдавать земельную декларацию?

В общем случае декларация по земельному налогу подается в ИФНС по месту нахождения земельного участка (п. 1 ст. 398 НК РФ), однако крупнейшие налогоплательщики сдают ее в ту инспекцию, в которой состоят на учете в этом качестве (п. 4 ст. 398 НК РФ).

Если земельных участков у организации несколько, они находятся в разных муниципальных образованиях, но все эти территории контролирует один налоговый орган, допускается представлять одну общую декларацию, в которой на каждый участок заполняется отдельный раздел 2. Это подтверждает ФНС РФ в письме от 07.08.2015 № БС-4-11/13839.

Кем утверждается форма?

Форма бланка отчетности организаций за внесение обязательной платы за участки представляет собой декларацию по земельному налогу, которую утверждает ФНС РФ.

Согласно ему отчитываться в 2021 году за предыдущий (2016 год) нужно было по старой форме декларации.

Ее бланк был утвержден более ранним Приказом ФНС России — № ММВ-7-11/[email protected] от 28.10.2011.

Эта форма налогоплательщикам хорошо известна, т.к. действует на протяжении долгого периода времени.

Нужно отметить, что законодательные органы часто вносят изменения в отношении налоговой базы, поэтому они коснулись и декларации по уплате налога за использование земельных участков.

Поэтому в 2021 году необходимо будет отчитываться за налоговый период 2021 года по другому бланку, утвержденному новым Приказом ФНС России от 10.05.2017 N ММВ-7-21/[email protected]

При необходимости укажите новый коэффициент.

В разделе 2 налоговой декларации по земельному налогу, в котором непосредственно ведется расчет налоговой базы и суммы земельного налога, появилась новая строка 145. В ней отражается коэффициент Ки. Он применяется для исчисления земельного налога в случае изменения кадастровой стоимости земельного участка вследствие изменения вида разрешенного использования земельного участка, его перевода из одной категории земель в другую и (или) изменения площади земельного участка.

В новом п. 5.17 Порядка заполнения указано, что названный коэффициент определяется как отношение числа полных месяцев, в течение которых в данном налоговом периоде земельный участок имел кадастровую стоимость, установленную для обозначенного вида разрешенного использования земельного участка, категории земель и (или) значения площади, к числу календарных месяцев в налоговом (отчетном) периоде.

В строке 145 для этого коэффициента отведено одно поле до запятой и четыре поля после, то есть он указывается в десятичной дроби с точностью до десятитысячных долей.

Согласно п. 5.1 Порядка заполнения разд. 2 декларации заполняется налогоплательщиком отдельно по каждому земельному участку (доле земельного участка, расположенного в границах соответствующего муниципального образования (городов федерального значения Москвы, Санкт-Петербурга и Севастополя), доле в праве на земельный участок), принадлежащему на праве собственности, праве постоянного (бессрочного) пользования организации.

Но теперь в том же пункте указывается, что и в отношении одного земельного участка может быть заполнено более одного экземпляра разд. 2. Один из таких случаев, когда это допустимо, – как раз изменение в течение налогового периода кадастровой стоимости земельного участка вследствие изменения вида разрешенного использования земельного участка, его перевода из одной категории земель в другую и (или) изменения площади земельного участка.

Пример.

Изменение кадастровой стоимости земельного участка произошло 04.06.2018, в этот день в ЕГРН внесены соответствующие сведения.

В первом экземпляре разд. 2 декларации налогоплательщик по строке 050 указывает кадастровую стоимость по состоянию на 01.01.2018. Коэффициент Ки определяется так: Ки = 5 мес. / 12 мес. = 0,4167.

По строке с кодом 145 указывается 0,4167.

Во втором экземпляре разд. 2 декларации налогоплательщик по строке 050 указывает измененную кадастровую стоимость. В данном случае коэффициент Ки определяется так: Ки = 7 мес. / 12 мес. = 0,5833.

По строке с кодом 145 прописывается 0,5833.

Названный коэффициент теперь необходимо учитывать при расчете земельного налога за налоговый период, результат которого отражается в строке 150 разд. 2 декларации (п. 5.18 Порядка заполнения в новой редакции).

Иными словами, при наличии этого коэффициента показатель по строке 150 определяется так:

строка с кодом 150 = (строка с кодом 110 x строка с кодом 120 x строка с кодом 140 x строка с кодом 145) / 100.

Форма декларации и порядок ее заполнения

За 2021 год применяется форма и порядок заполнения декларации, утв. приказом ФНС России от 30.08.2018 № ММВ-7-21/[email protected]

Она включает:

- Титульный лист.

- Раздел 1 «Сумма земельного налога, подлежащая уплате в бюджет».

- Раздел 2 «Расчет налоговой базы и суммы земельного налога».

Титульный лист заполняется в порядке, обычном для всех деклараций, поэтому на нем мы останавливаться не будем и рассмотрим подробно лишь показатели разделов 1 и 2.

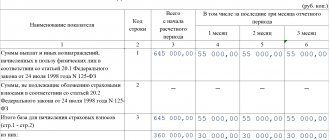

Раздел 1. Сумма земельного налога, подлежащая уплате в бюджет

Данный раздел предусматривает 2 блока строк 010–040. Это необходимо для того, чтобы заполнить декларацию по земельным участкам, находящимся в пределах одного муниципального образования, но имеющим различные коды ОКТМО, или если налог по ним перечисляется на разные КБК (в зависимости от категории земель). На несколько участков с одинаковыми ОКТМО и КБК заполняется один блок.

В разделе отражаются:

- в строке 010 — КБК;

- в строке 020 — код ОКТМО;

- в строке 021 — сумма исчисленного налога, подлежащего уплате по соответствующим КБК и ОКТМО (это сумма строк 250 всех разделов 2 с соответствующими КБК и ОКТМО);

- в строках 023, 025 и 027 — авансовые платежи за I, II и III кварталы соответственно;

- в строках 030 и 040 — сумма налога к доплате/уменьшению (это положительная/отрицательная разница между исчисленным налогом и авансовыми платежами).