На кого возложена обязанность по составлению бухотчетности?

Составление бухгалтерской отчетности и представление ее в контролирующие органы — непременное условие для тех экономических субъектов, которые в соответствии с законом «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ (далее — закон № 402-ФЗ) должны вести бухучет.

Подробнее о нормах и положениях, прописанных в указанном выше законе, можно прочитать в этой рубрике.

А вести его обязаны практически все организации независимо от масштабов деятельности, организационно-правовой формы собственности и выбранного режима налогообложения.

ОБРАТИТЕ ВНИМАНИЕ! Индивидуальные предприниматели и структурные подразделения зарубежных компаний освобождены от обязанности по сдаче бухотчетности в том случае, если они ведут корректный налоговый учет доходов, расходов и прочих объектов налогообложения.

Несдача и несвоевременная сдача любых отчетов чревата печальными последствиями. Так, если предприятие забудет сдать формы бухгалтерской отчетности в инспекцию, то на саму организацию будет наложен штраф в размере 200 руб. за каждую форму, а на должностных лиц — от 300 до 500 руб.

Какая еще ответственность возможна за несвоевременную сдачу бухгалтерской отчетности и нарушение правил ведения бухучета, узнайте в Путеводителе от КонсультантПлюс. Смотреть материалы К+ можно бесплатно, оформив пробный доступ к правовой системе.

Организация создана в конце года. Отчетность

Организация зарегистрирована в ноябре 2015 г. Режим ОСН. Выручка за ноябрь и декабрь составила 400 000 руб.

Нужно ли представлять бухгалтерский баланс, форму № 2 за 2015 г. в налоговую и статистику? А также нужно ли сдавать декларацию по налогу на прибыль за 2015 г.? В декларации по налогу на прибыль указывать какие авансовые платежи – квартальные или ежемесячные?

| Годовая бух-галтерская отчетность | П.п. 5 п. 1 ст. 23 НК РФ установлено, что налогоплательщики обязаны представлять в налоговый орган по месту нахождения организации годовую бухгалтерскую ( финансовую ) отчетность не позднее 3 месяцев после окончания отчетного года . |

| Отчетный период | Согласно ст. 15 Федерального закона от 06.12.2011 г. № 402-ФЗ «О бухгалтерском учете»отчетным периодом для годовой бухгалтерской (финансовой) отчетности (отчетным годом) является календарный год – с 1 января по 31 декабря включительно, за исключением случаев создания, реорганизации и ликвидации юридического лица. |

| Первый отчетный год | Первым отчетным годом является период с даты государственной регистрации экономического субъекта по 31 декабря того же календарного года включительно . |

| Госрегистрация после 30 сентября | В случае, если государственная регистрация экономического субъекта, за исключением кредитной организации, п роизведена после 30 сентября, первым отчетным годом является, если иное не установлено экономическим субъектом, период с даты государственной регистрации по 31 декабря календарного года, следующего за годом его государственной регистрации, включительно . |

| Ваш случай | Следовательно, Ваша организация вправе самостоятельно определить, какой период будет являться для организации первым отчетным годом : |

| По выбору | – либо с даты регистрации по 31.12.2015 г. ; |

| – либо с даты регистрации по 31.12.2016 г. | |

| Если Вы выберет первый вариант, то Вам нужно представить годовую бухгалтерскую (финансовую) отчетность в составе бухгалтерского баланса, отчета о финансовых результатах и приложений к ним не позднее 31 марта 2021 года . | |

| Если второй вариант – не позднее 31 марта 2021 года . | |

| В органы статистики | В аналогичном порядке представляется обязательный экземпляр годовой бухгалтерской ( финансовой ) отчетности в орган государственной статистики по месту государственной регистрации (ст. 18 Закона № 402-ФЗ). |

| Налоговый период | В соответствии со ст. 55 НК РФпод налоговым периодомпонимается календарный год или иной период времени применительно к отдельным налогам, по окончании которого определяется налоговая база и исчисляется сумма налога, подлежащая уплате. |

| Налоговый период может состоять из одного или нескольких отчетных периодов. | |

| Первый налоговый период | Если организация была создана после начала календарного года, первым налоговым периодом для нее является период времени со дня ее создания до конца данного года . |

| При этом днем создания организации признается день ее государственной регистрации. | |

| ! | Указанное правило не применяется в отношении тех налогов , по которым налоговый период устанавливается как календарный месяц или квартал . |

| В таких случаях при создании организации изменение отдельных налоговых периодов производится по согласованию с налоговым органом по месту учета налогоплательщика. | |

| Налог на прибыль | Уплата налога на прибыль может согласно ст. 287 НК РФ осуществляться тремя способами : |

| Поквартально | 1. По итогам каждого отчетного (налогового) периода налогоплательщики исчисляют сумму авансового платежа, исходя из ставки налога и прибыли, подлежащей налогообложению, рассчитанной нарастающим итогом с начала налогового периода до окончания отчетного (налогового) периода. |

| Ежемесячные авансовые платежи | В течение отчетного периода налогоплательщики исчисляют сумму ежемесячного авансового платежа . |

| Только квартальные авансовые платежи | 2. Организации, у которых за предыдущие четыре квартала доходы от реализации не превышали в среднем 15 млн рублей (10 млн руб. – до 01.01.2016 г. ) за каждый квартал, уплачивают только квартальные авансовые платежи по итогам отчетного периода. |

| Для вновь созданных | Вновь созданные организации уплачивают авансовые платежи за соответствующий отчетный период при условии , если выручка от реализации не превышала 5 млн рублей в месяц ( до 01.01.2016 г. – 1 млн руб. в месяц) либо 15 млн рублей в квартал ( до 01.01.2016 г. – 3 млн руб. в квартал). |

| В случае превышения указанных ограничений налогоплательщик начиная с месяца, следующего за месяцем, в котором такое превышение имело место, уплачивает ежемесячные авансовые платежи в течение отчетного периода (п. 5 ст. 287 НК РФ ). | |

| При этом согласно п. 6 ст. 286 НК РФорганизации, созданные после 2012 года, начинают уплачивать ежемесячные авансовые платежи по истечении полного квартала с даты их государственной регистрации . | |

| Ежемесячные авансовые платежи исходя из фактической прибыли | 3. Налогоплательщики имеют право перейти на исчисление ежемесячных авансовых платежей исходя из фактически полученной прибыли , подлежащей исчислению. В этом случае исчисление сумм авансовых платежей производится налогоплательщиками исходя из ставки налога и фактически полученной прибыли, рассчитываемой нарастающим итогом с начала налогового периода до окончания соответствующего месяца. |

| Переход | Налогоплательщик вправе перейти на уплату ежемесячных авансовых платежей исходя из фактической прибыли, уведомив об этом налоговый орган не позднее 31 декабрягода, предшествующего налоговому периоду , в котором происходит переход на эту систему уплаты авансовых платежей ( п. 2 ст. 286 НК РФ ). |

| Позиция чиновников | Однако в письме УМНС по г. Москве от 20.08.2003 г. № 26-12/45496 указано, что вновь созданная организация может исчислять сумму авансовых платежей исходя из ставки налога и фактически полученной прибыли по итогам месяца, в котором была создана организация . |

| В соответствии с п. 1 ст. 287 НК РФ первая уплата налога вновь созданной организацией в виде авансовых платежей будет производиться не позднее 28-го числа месяца, следующего за месяцем, по итогам которого будет произведено исчисление налога исходя из фактически полученной прибыли. | |

| То есть за отчетный период с даты создания организации до окончания месяца, в котором была создана организация. | |

| Срок уплаты налога на прибыль организаций, исчисляющих ежемесячные авансовые платежи по фактически полученной прибыли, и срок представления налоговой декларации за отчетный период установлен НК РФ 28-го числа месяца, следующего за месяцем , по итогам которого производится исчисление налога, например , за ноябрь – 28 декабря ( п. 3 ст. 289 НК РФ ). | |

| На вновь созданные организации , уплачивающие авансовые платежи исходя из фактической прибыли, действиеп. 6 ст. 286 НК РФне распространяется . | |

| ! | Только о таком варианте уплаты налога нужно обязательно уведомить ИФНС . |

| Если Вы будете уплачивать только ежеквартальные авансовые платежи , то Вы должны подать налоговую декларацию за налоговый период 2015 г. в срок не позднее 28 марта 2021 года . | |

| Сведения о средне-списочной численности работников | П. 3 ст. 80НК РФ установлена обязанность вновь созданной организации представлять в налоговый орган по месту ее нахождения сведения о среднесписочной численности работников не позднее 20-го числа месяца, следующего за месяцем , в котором организация была создана. Указанные сведения представляются по форме, утвержденной приказом ФНС РФ от 29.03.2007 г. № ММ-3-25/[email protected] и предусматривающей, что в случае создания организации среднесписочная численность работников |

| Ваш случай | То есть в Вашем случае – на 1 декабря 2015 года . |

Как дата регистрации влияет на обязанность представить бухотчетность в контролирующие органы?

В общем случае отчетным периодом для бухгалтерской отчетности является календарный год — с 1 января по 31 декабря. Данный период будет несколько отличаться у компаний, зарегистрировавшихся или реорганизующихся/ликвидирующихся в течение года.

О том, как составить ликвидационный баланс, можно узнать из статьи «Ликвидационный баланс — пример нулевого баланса по новой форме».

Важной датой для вновь созданных юридических лиц является 30 сентября:

- Если регистрация произошла до этой даты, то отчитаться придется уже за текущий год. Отчетным для новичка станет период с момента регистрации по 31 декабря. Сдать бухотчетность в налоговую инспекцию и Росстат придется до 31 марта года, следующего за годом создания.

- Если внесение записи в ЕГРЮЛ произошло после 30 сентября, то отчетным для такой организации станет период с момента регистрации по 31 декабря следующего года. Таким образом, представить бухгалтерскую отчетность в контролирующие органы нужно будет только через год после создания, но также до 31 марта.

СЛЕДУЕТ ОТМЕТИТЬ! Ч. 3 ст. 15 закона № 402-ФЗ не запрещает вновь зарегистрированным экономическим субъектам отчитаться и за текущий год, если они были созданы после 30 сентября. То есть у таких предприятий существует выбор, каким будет их первый отчетный период.

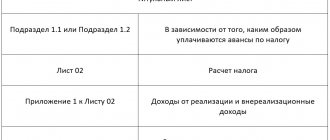

Как вновь созданная организация уплачивает авансовые платежи по налогу на прибыль

Уплата авансовых платежей по налогу на прибыль вновь созданной организацией зависит от порядка исчисления налога и авансовых платежей. Вновь созданная организация уплачивает авансовые платежи одним из следующих способов:

- только ежеквартальные;

- ежемесячные и ежеквартальные, если ее выручка превысит 5 млн руб. в месяц или 15 млн руб. в квартал. При этом уплата ежемесячных авансовых платежей начинается после первого полного квартала;

- ежемесячные, исходя из фактически полученной прибыли, если уведомит об этом инспекцию в том месяце, в котором она была создана.

Вновь созданная организация уплачивает ежеквартальные авансовые платежи по итогам каждого отчетного периода (квартала, полугодия, девяти месяцев) (п. 2 ст. 285, п. 1 ст. 287 НК РФ).

Если вы уплачиваете ежеквартальные авансовые платежи, то первым отчетным периодом для вас будет период со дня государственной регистрации организации до дня окончания соответствующего отчетного периода (I квартала, полугодия, девяти месяцев).

Перечислить квартальный авансовый платеж вы должны (п. 1 ст. 287, п. 3 ст. 289 НК РФ):

- за первый квартал – не позднее 28 апреля;

- за полугодие – не позднее 28 июля;

- за 9 месяцев – не позднее 28 октября.

Если 28-е число выпадает на выходной или нерабочий праздничный день, то срок уплаты переносится на ближайший следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ).

Например, если ваша организации создана 12 апреля, то первым отчетным периодом будет период с 12 апреля по 30 июня. Перечислить квартальный авансовый платеж вы должны не позднее 28 июля.

Следует обратить внимание, что для организаций, созданных в декабре, первым отчетным периодом будет период с даты регистрации организации по 31 марта следующего года. Уплатить авансовый платеж они должны не позднее 28 апреля (п. 1 ст. 287 НК РФ, Письмо ФНС России от 26.01.2011 N КЕ-4-3/).

См. также: Как рассчитать квартальные авансовые платежи по налогу на прибыль

Ежемесячные авансовые платежи по налогу на прибыль в течение квартала вы обязаны платить, только если выручка превысит 5 млн руб. в месяц или 15 млн руб. в квартал (п. 5 ст. 287 НК РФ). Уведомлять инспекции о переходе на уплату ежемесячных платежей не надо.

Если лимит превышен до истечения первого полного квартала, то первый ежемесячный авансовый платеж вы должны уплачивать только с месяца, следующего за истекшим полным кварталом с даты государственной регистрации (п. п. 2, 6 ст. 286 НК РФ).

Что такое полный квартал

Под полным кварталом понимают три полных месяца (п. 4 ст. 6.1 НК РФ):

I квартал – январь, февраль, март;

II квартал – апрель, май, июнь;

III квартал – июль, август, сентябрь;

IV квартал – октябрь, ноябрь, декабрь.

Если организация создана в первый день первого месяца квартала, то полным для нее будет уже первый квартал (тот, в котором она была создана).

Например, если вы зарегистрировали организацию в середине апреля, а в мае вы превысили лимит, то обязанность уплачивать ежемесячные авансы возникнет начиная с октября (в IV квартале).

Пример уплаты ежемесячных авансовых платежей вновь созданной организацией, если лимит превышен до истечения первого полного квартала

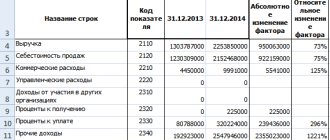

Организация “Альфа” создана в середине апреля. Выручка от реализации составила:

- в апреле – 1 500 000 руб.;

- мае – 5 300 000 руб.;

- июне – 3 500 000 руб.;

- июле – 3 250 000 руб.;

- августе – 2 800 000 руб.;

- сентябре – 1 500 000 руб.;

- октябре – 2 700 000 руб.;

- ноябре – 3 500 000 руб.

Первым отчетным периодом у организации “Альфа” признается период с даты государственной регистрации по 30 июня. Представить первую налоговую декларацию по налогу на прибыль и перечислить сумму авансового платежа организация должна в срок до 28 июля.

Уплачивать ежемесячные авансы необходимо по истечении полного квартала (три полных месяца) с даты создания организации.

Полным кварталом для организации “Альфа” будет III квартал. Поэтому по итогам III квартала организации следует проанализировать ежемесячную выручку от реализации в разрезе каждого из прошедших месяцев.

Поскольку в мае выручка от реализации у организации составила 5,3 млн руб., то с октября организация должна платить ежемесячные авансовые платежи (п. 5 ст. 287, п. 6 ст. 286 НК РФ).

Тот факт, что выручка за III квартал составила менее 15 млн руб., значения не имеет.

Организация должна будет уплачивать ежемесячные авансовые платежи как минимум до тех пор, пока не истекут четыре квартала с момента ее создания (п. 3 ст. 286 НК РФ).

В сроки до 28 октября, 28 ноября и 28 декабря организация перечислит в бюджет ежемесячные авансовые платежи за октябрь, ноябрь и декабрь соответственно.

Если вы превысили лимит после истечения первого полного квартала, то ежемесячные авансовые платежи нужно уплачивать с первого месяца следующего квартала, а не со следующего месяца как иногда советуют (п. п. 1, 5 ст. 287 НК РФ). Такой порядок уплаты в первую очередь связан с тем, что уплата ежемесячных платежей в отдельные месяцы квартала (например, только за третий месяц) не предусмотрена (п. 2 ст. 286, п. 1 ст. 287 НК РФ). Кроме того, вы должны сдавать декларацию, в которой отражается исчисленная и подлежащая уплате сумма ежемесячных авансовых платежей, не позднее 28 календарных дней со дня окончания отчетного периода (п. 3 ст. 289 НК РФ). В связи с этим вы должны уплачивать авансовые платежи с первого месяца квартала, следующего после отчетного периода, в котором выручка превысит 5 млн руб. в месяц или 15 млн руб. в квартал.

Пример уплаты ежемесячных авансовых платежей вновь созданной организацией, если лимит превышен после истечения первого полного квартала

Организация “Альфа” создана в феврале. Выручка от реализации составила:

- в феврале – 1 000 000 руб.;

- марте – 1 200 000 руб.;

- апреле – 1 500 000 руб.;

- мае – 2 300 000 руб.;

- июне – 3 500 000 руб.;

- июле – 2 800 000 руб.;

- августе – 5 250 000 руб.;

- сентябре – 1 500 000 руб.

Первым отчетным периодом у организации “Альфа” признается период с даты государственной регистрации по 31 марта. Первым полным кварталом для организации будет II квартал.

Лимит выручки был превышен в августе (III квартал). Организация должна начать платить ежемесячные авансовые платежи с октября (п. 5 ст. 287 НК РФ).

Обратите внимание, что перейти обратно на уплату только квартальных авансовых платежей вы сможете тогда, когда доходы от реализации за предыдущие четыре квартала будут менее 60 млн руб. (п. 3 ст. 286 НК РФ).

См. также: Ежемесячные и квартальные авансовые платежи по налогу на прибыль, уплачиваемые в течение квартала

Ежемесячные авансовые платежи исходя из фактически полученной прибыли вновь созданная организация может исчислять и уплачивать начиная с месяца, в котором она была создана.

Для этого вы должны уведомить инспекцию об уплате авансовых платежей исходя из фактически полученной прибыли в том месяце, в котором организация была создана.

Первый авансовый платеж вы должны уплатить не позднее 28-го числа месяца, следующего за месяцем, в котором организация была создана (п. 1 ст. 287 НК РФ). Если эта дата попадает на выходной или нерабочий праздничный день, то уплатить авансовый платеж нужно не позднее ближайшего следующего за ним рабочего дня (п. 7 ст. 6.1 НК РФ).

Если вы создали организацию в декабре, то уплатить первый авансовый платеж вы должны будете в срок не позднее 28 февраля следующего года (п. 2 ст. 55, п. п. 1, 2 ст. 285 НК РФ, Письмо ФНС России от 26.01.2011 N КЕ-4-3/).

См. также: Как рассчитать ежемесячные авансовые платежи по налогу на прибыль исходя из фактической прибыли

Из чего состоит бухотчетность вновь зарегистрированных юрлиц?

Состав бухотчетности вновь созданных экономических субъектов мало чем отличается от отчетности прочих лиц. Так, сюда входят:

* Исключительно для некоммерческих организаций.

Все указанные формы утверждены приказом Минфина от 02.07.2010 № 66н и применяются в редакции от 19.04.2019.

У тех организаций, к которым применимо понятие субъекта малого предпринимательства (по численности персонала, выручке, видам осуществляемой деятельности и пр.), есть небольшие послабления: они вправе сдавать лишь баланс и отчет о финрезультатах. Причем оформлять эти отчеты можно по упрощенным формам, утвержденным вышеупомянутым приказом Минфина. Такое право предоставлено п. 4 ст. 6 закона № 402-ФЗ.

Подробнее о том, какие коммерческие организации вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую отчетность, читайте в КонсультантПлюс. Пробный доступ можно получить бесплатно.

ВАЖНО! Организациям, которые подпадают под критерии субъектов малого бизнеса, но при этом подлежат обязательному аудиту, законодательство запрещает отчитываться по упрощенным формам (п. 1 ч. 5 ст. 6 закона № 402-ФЗ).

Всю необходимую информацию об обязательном аудите можно найти в статье «Обязательный аудит — основные критерии».

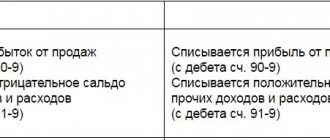

Как вновь созданная организация уплачивает налог на прибыль

Порядок уплаты налога на прибыль по итогам года зависит от того, когда вы создали организацию.

Организация, созданная с января по ноябрь, уплачивает налог на прибыль по итогам года в общем порядке, то есть не позднее 28 марта следующего года (п. 1 ст. 287, п. 4 ст. 289 НК РФ). Если 28-е число выпадает на выходной или нерабочий праздничный день, то срок уплаты переносится на ближайший следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ).

Если организация создана в декабре, то первым налоговым периодом по налогу на прибыль для нее является период со дня создания до конца следующего календарного года (п. 2 ст. 55 НК РФ). Это значит, что показатели за декабрь вы будете учитывать при составлении декларации и уплате налога на прибыль по итогам следующего года.

См. также: Как рассчитать налог на прибыль и отразить в бухгалтерском учете

Итоги

Сдавать бухгалтерскую отчетность обязаны практически все юридические лица. Несдача форм в контролирующие органы грозит немаленькими штрафами. Сдавать или не сдавать баланс и другие бухотчеты за текущий год у новичков будет зависеть от того, в какой момент было зарегистрировано предприятие — до 30 сентября или после этой даты. Состав бухгалтерской отчетности по большей части зависит от того, является ли юрлицо субъектом малого бизнеса или нет.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.