Достойной поддержкой деятельности ИП в нашей стране выступают специальные режимы налогообложения, которые, по сравнению с общепринятой системой, наделены немалыми преимуществами.

Один из таких спецрежимов — единый налог на вмененный доход (ЕНВД), в просторечье больше известный как «вмененка», — в наступающем 2021 году будет отменен. Предпринимателям, которые его использовали, придется переходить на иную систему налогообложения. Выбирать подходящую систему предстоит и тем, кто впервые в новом году планирует зарегистрироваться в качестве ИП. А поскольку общий режим заведомо сложнее, большинство плательщиков налогов стараются по возможности от него отказаться — как правило, в пользу таких распространенных альтернатив, как упрощенная система налогообложения (УСН, в простонародье — «упрощенка») и патентная система налогообложения (ПСН, или патент).

Какой же режим лучше всего выбрать индивидуальному предпринимателю, исходя из потребностей, возможностей, специфики предпринимательской деятельности и других факторов? Чтобы определить, какая система налогообложения подойдет именно вам, следует предварительно разобраться в том, что представляет из себя каждая из них, каковы их плюсы и минусы и что общего можно найти в этих режимах. Краткий ликбез по УСН и ПСН проводит бухгалтер Мария Опекунская.

Первым делом — соответствие

Прежде чем определиться, какая система налогообложения — патент либо УСН — станет для вас максимально выгодной, следует проверить, соответствует ли ваша деятельность определенным критериям, позволяющим выбрать тот или иной режим уплаты налогов. Этот вопрос особенно актуален для тех предпринимателей, которые уже ведут деятельность, получают определенный объем прибыли и имеют на своем счету трудовые договоры, заключенные с наемными работниками.

Для патента ограничения на использование прописаны в ст. 346.45 НК РФ, а решая вопрос о переходе на УСН, предпринимателю следует изучить ст. 346.12- 346.13 НК РФ. Так, к примеру, для получения возможности использования патента, необходимо, чтобы максимальный объем прибыли за один год составлял 60 млн рублей. В случае же с «упрощенкой» ограничения на прибыль составляют 150 млн рублей.

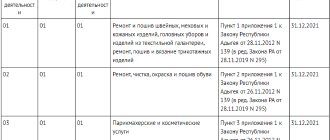

Другой важный момент — среднее количество сотрудников ИП при ПСН не должно превышать 15 человек, в то время как при УСН допустимо иметь в составе ИП до сотни работников. Кроме того, система ПСН в наступающем 2021 году будет распространена лишь в отношении 64 разновидностей коммерческой деятельности и лишь в случае, когда возможность применения этой системы закреплена региональным законодательством. Например, патент неприменим к реализации товаров, которые подлежат обязательной маркировке. «Упрощенка» же уместна почти во всех видах деятельности, за редкими исключениями, прописанными в Налоговом кодексе РФ.

Сравнение с УСН

| Режим | ПСН | УСН (6%) |

| Преимущества | Реальный доход может существенно превышать расчётный, а значит, сумма налогов к уплате будет меньше. Не нужно сдавать декларацию в ИФНС. Расчёт налогов производит ИФНС. Возможно совмещение с разными налоговыми режимами (даже с УСН). Можно приобрести патент на нужный срок. | Книга учёта доходов одна, вне зависимости от видов деятельности (если нет патента). Сумма налогов может быть уменьшена на величину взносов за себя или работников. Территория действия режима значительно шире (весь регион/область). Сумма налогов снижается при снижении доходов (но не менее суммы обязательных взносов). Доступно больше видов деятельности, другие лимиты по применению налогового режима тоже выше (совокупный доход, численность персонала). |

| Недостатки | Учёт доходов ведётся по каждому патенту отдельно. Сумма налога не уменьшается, даже если доходов нет. Территория действия патента чаще всего ограничивается границами муниципального образования (один патент — один город или даже район города). Из стоимости патента нельзя вычесть взносы за себя/работников. Существенные ограничения (по видам деятельности, по численности работников, по общему доходу) | Нужно сдавать налоговую декларацию. Сумма налогов не может быть меньше суммы обязательных взносов. Режим плохо совмещается с другими (только с ПСН и ЕНВД). Есть ограничения по размеру доходов, численности персонала и доступным видам деятельности. |

Наиболее наглядно разница видна при проведении детальных расчётов.

Ситуация 1

Например, ИП работает в селе Кашары Липецкой области без наёмных работников, оказывает услуги по ремонту обуви.

Патент на 12 месяцев в 2021 году ему обойдётся в 5760 р. К этой сумме можно добавить сумму обязательных взносов — 40 874 р. Итого — 46 634 р. за год работы, вне зависимости от реального дохода. Подробнее о всех налогах для ИП на разных режимах налогообложения.

При УСН 6% сумма налогов будет напрямую зависеть от заработка, но не может быть меньше 40 874 р. (это сумма обязательных взносов ИП за себя).

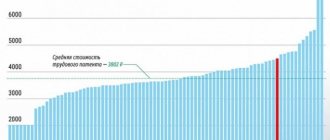

Изменение суммы налогов и сборов хорошо видно на графике ниже.

| Реальный доход за год | 300000 | 400000 | 500000 | 600000 | 700000 | 800000 | 900000 | 1000000 | 1100000 |

| УСН 6% | 40874 | 41874 | 42874 | 43874 | 44874 | 48000 | 54000 | 60000 | 66000 |

| ПСН | 46634 | 46634 | 46634 | 46634 | 46634 | 46634 | 46634 | 46634 | 46634 |

Получается, что патентная система налогообложения становится выгодна в данном случае при реальных доходах свыше 700 тыс. р./год.

Ситуация 2

ИП имеет одну торговую точку в Останкинском округе Москвы и занимается розничной торговлей, подпадающей под требования ПСН. Стоимость патента на 1 год в этом случае составит 162 тыс. р. Количество персонала на цену патента не влияет. Но у предпринимателя трудится 2 продавца, за которых необходимо оплачивать взносы в негосударственные фонды. Если зарплата равна МРОТ для Москвы (20 195 р./месяц), то сумма взносов составит 20 195 р. * 12 месяцев * 2 человека * 30% = 145 404 р.

Плюс, за себя — 40 847 р. Итого 186 278 р. (за весь год).

Вместе со стоимостью патента выходит 186 278 + 162 000 = 348 278 р.

Если ИП будет применять только УСН, то сумма налогов будет составлять 6% от дохода и полученную сумму можно будет уменьшить на 50% от размера взносов. При росте дохода свыше 300 тыс. р./год необходимо доплачивать 1% с суммы превышения.

Наглядно зависимость можно представить так.

| Реальный доход (р.) | 1000000 | 2000000 | 3000000 | 3950000 | 4000000 | 5000000 | 6000000 | 7000000 |

| УСН 6% (налоги + взносы) | 193278 | 221639 | 286639 | 348389 | 351639 | 416639 | 481639 | 546639 |

| ПСН (патент + взносы) | 348278 | 348278 | 348278 | 348278 | 348278 | 348278 | 348278 | 348278 |

Получается, что применять ПСН в данном случае следует только тогда, когда доход с торговой точки будет превышать 3,95 млн. р./год (≈330 тыс. р./месяц).

Когда следует применять ПСН

- Наиболее выгодная ситуация, когда реальный доход существенно превышает расчётный для патента.

- При чётко выраженной сезонной деятельности (патент можно взять только на сезон).

- При начале новой деятельности (для оценки ниши и потенциальных возможностей развития).

Чем патент отличается от УСН?

«Ключевое отличие, которое следует особо отметить индивидуальному предпринимателю, состоит в том, что при выборе УСН «Доходы» облагаться налогом будут все фактически полученные в результате вашей деятельности доходы, — пояснила Опекунская. — Если же речь идет о выборе патента, то в этом случае предприниматель будет уплачивать налог с суммы возможного дохода, который установлен на законодательном уровне. Если фактический доход окажется выше данного уровня, то уплачивать дополнительные налоги вам не придется».

Виды «упрощенки»

УСН для предпринимателей, как правило, бывает следующих видов:

- Шестипроцентная «упрощенка». В этом случае предполагается уплата 6 % от всей доходности наряду с непременными взносами за сотрудников и себя лично в Пенсионный фонд и службу медицинского обязательного страхования. Таких деклараций по УСН за 2021 год было подано большое количество.

- Пятнадцатипроцентный тип. Предполагает оплату 15 % от прибыли за вычетом расходов. Как и в первом случае, здесь обязательными являются выплаты в вышеуказанные службы за себя и своих сотрудников.

Выбирая между УСН и патентом, надо учитывать отличие в зачете и начислении страховых взносов. В том случае, если человек работает в одиночку и рассчитывает при «упрощенке» единый налог, то ежеквартально можно уменьшать взносы, но не больше, чем на 50 %.

В чем состоят преимущества и недостатки «упрощенки» и ПСН для индивидуального предпринимателя?

К бесспорным плюсам «упрощенки», обеспечивающим ей преимущества перед ПСН для ИП, пожалуй, можно отнести следующие:

- не существует ограничений по реализации нескольких деятельностей одновременно, в то время как при ПСН для каждого занятия, а также места, в котором оно осуществляется, придется получать свой собственный отдельный патент;

- как уже было сказано выше, существует возможность сформировать более обширный штат работников (до 100 человек при УСН против 15 человек при ПСН);

- больший, по сравнению с патентом, предельный размер годового дохода, превышая который вы теряете право применять данный налоговый режим.

«Упрощёнка» в сравнении с патентом также имеет свои недостатки. Так, например, к преимуществам ПСН относятся следующие моменты:

- налоговая база при патенте определяется суммой возможного дохода;

- в случае оформления патента на срок полгода или меньше, налог потребуется уплатить по истечении этого периода. При ПСН, действующей 6-12 месяцев, третья часть налога должна быть уплачена в первые 90 дней, в то время как остальная часть выплат может «подождать» до завершения действия патента. «Упрощенка» же подразумевает обязательную ежеквартальную уплату авансовых платежей;

- при ПСН сдавать отчетность необязательно.

Сколько стоит

Расчёт патента для ИП производится на основе:

- потенциального годового дохода,

- числовых показателей бизнеса (количество работников /торговых точек, площадь торгового зала в квадратных метрах и т.п., в зависимости от выбранного вида деятельности),

- действующего коэффициента-дефлятора на 2020 1,592 (на 2021 год — 1,518),

- налоговой ставки (стандартная 6%, но региональные власти могут уменьшить её до 4%).

Несмотря на наличие нескольких составляющих в расчётах, итоговую сумму можно назвать фиксированной, так как большинство показателей, влияющих на расчёт, не меняются, или меняются редко.

Максимальный размер потенциального дохода определяется порогом в 1 млн. р. (с учётом дефлятора, на 2012 год верхняя планка будет 1,592 млн. р., если не считать возможность кратного увеличения в зависимости от региона/муниципального образования и вида деятельности).

Так, например, стоимость патента для ИП на 2021 год (на все 12 месяцев), ведущего розничную торговлю на территории Москвы (Останкинский округ) через 1 объект, составит 162 тыс. р. (13,5 тыс. р./месяц).

Первый платёж — 54 тыс. р. (треть от расчётной суммы, в период до 90 дней от даты начала действия патента), второй — 108 тыс. р. (до окончания срока действия патента).

Если срок действия патента 5 месяцев и менее, платёж вносится однократно, до момента окончания действия документа.

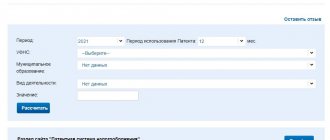

Расчёт налогов производит ИФНС, ИП нужно только предоставить необходимые данные. Предварительную сумму можно получить, воспользовавшись специальным онлайн-сервисом на сайте налоговой.

Кто может пользоваться патентом и как его получить?

Согласно ст. 346.43.НК РФ, системой ПСН могут пользоваться индивидуальные предприниматели, у которых среднее количество наемных сотрудников не превышает, как мы уже сказали, 15 человек.

«Причем, это касается всего налогового периода и относится ко всем разновидностям предпринимательской деятельности, которую осуществляет ИП», — уточнила Мария Опекунская.

Что же касается подачи в налоговый орган заявления о желании ИП перейти на ПСН, то это необходимо сделать за 10 дней до начала своей коммерческой деятельности в качестве индивидуального предпринимателя. Согласно п. 3 ст. 346.45 НК РФ, обязанностью налогового органа является выдача предпринимателю патента не позже, чем через пять дней со дня получения данного заявления.

Как совместить ПСН с «упрощенкой»? Можно ли пользоваться этими двумя системами одновременно?

Исходя из положений главы 26.5 НК РФ, индивидуальным предпринимателям не запрещено совмещать в рамках своей деятельности несколько систем налогообложения. К примеру, при использовании ПСН индивидуальный предприниматель может одновременно вести такие виды деятельности, на которые распространяется другой налоговый режим. В этом случае бизнесмен обязан производить учет имущества, хозопераций и обязательств согласно требованиям применяемой системы налогообложения, прописанным в законодательстве.