Почему возникает такой вопрос?

У очень многих предпринимателей, впервые столкнувшихся с заполнением счетов-фактур, либо сталкивавшихся с ними очень давно, возникает вопрос о том, необходимо ли кроме заполнения всех требуемых пунктов счета ставить еще и печать организации.

И это неудивительно, ведь не так давно любая компания просто обязана была иметь индивидуальную печать, а документы, ее не имеющие, считались просто недействительными. Именно поэтому этот вопрос и поднимается так часто.

Забегая несколько вперед, сразу можно сказать, что ставить печать на этом документе совершенно не обязательно.

Справка! Согласно законам «Об акционерных обществах» и «Об обществах с ограниченной ответственностью» с недавнего времени компании могут и вовсе не иметь своей собственной печати (в случае, если ее обязательное наличие не прописано в Уставе фирмы).

Нумерация счетов-фактур не по порядку в 2021 году

В Налоговом кодексе нет каких-то требований к порядку нумерации счетов-фактур. Постановление правительства № 1137 от 26.12.2011 (в редакции от 01.10.2020), к которому эта статья оперирует, процесс нумерации также не объясняет. Поэтому компания разрабатывает его самостоятельно. И утверждает в учетной политике.

Возможно ли нумерация счетов-фактур не по порядку в 2021 году, этот вопрос очень волнует многие компании, вынужденные выписывать большое число счетов-фактур и иметь дело с трех- четыре- и пятизначными номерами. Мы расскажем, установил ли НК РФ твердые правила в отношении нумерации счетов-фактур, какие уточнения в своих письмах дает Минфин, а также возникнут ли у покупателей проблемы с вычетом НДС, если номер счета-фактуры поставлен не по порядку.

07 Фев 2021 juristsib 533

Поделитесь записью

- Похожие записи

- Какая есть льгота для проезда на жд транспорте для пенсионеров ветеранов труда

- Договор Субаренды Земель Сельхозназначения Образец 2020

- Какая цена по договору в сад за 1 день ивантеевка в 2020 году

- Получу Ли Я Субсидию Если После Подачи Документов К Моменту Получения Мне Исполнится 35 Лет?? Интересует 2021 Год Поправки В Законе

Для чего она нужна?

Исходя из писем Министерства Финансов и статьи 169 НК России, наличие печатей или штампов организации-продавца или организации-покупателя на счет-фактуре не требуется. Более того, их наличие и вовсе не прописано в правилах составления этого документа.

Ставить или не ставить печать – личное дело каждой отдельно взятой компании. Законодательно ее наличие никак не регулируется, но многие все еще ставят ее. То есть, вопрос о том, почему у определенной организации не ставится печать на счет-фактуре, является не совсем актуальным.

В таком случае она является дополнительным подтверждением заключения сделки и одновременно еще одним реквизитом компании на документе. При этом ее наличие никак не изменяет значимости документа, и он имеет полную силу как с печатью, так и без нее.

С какого года и когда отменили?

Первой попыткой отменить обязательную постановку штампа в счете-фактуре было изменение статьи 169 пункта 6 НК России. Поправка эта вступала в силу с 1 января 2002 года, после чего наличие печати в счете становилось необязательным. В дополнение к этим изменениям, из документа убрали и фразу «без печати недействительна».

Так как знак «М.П.» из счета окончательно убран не был, то некоторые региональные налоговые органы не признавали такой документ действительным и отказывали в расчете вычетов. Это вызывало большое количество споров, а также немало недовольства со стороны владельцев таких документов.

Важно! «М.П.» окончательно был убран из счетов-фактур, а наличие самой печати впредь становилось полностью необязательным.

Если допущены ошибки при оформлении счетов-фактур и первичных документов

Но вернемся от перспектив к реалиям. Форматы не всех указанных выше первичных документов предусматривают специального поля для отражения номера и даты исправления. А это (как упоминалось ранее) необходимый атрибут для устранения ошибок в «первичке». Однако данная проблема решается довольно легко. Ведь хозяйствующий субъект вправе дополнить документ обозначенными полями самостоятельно: например, форму электронного первичного документа – информационным полем, в котором будут отражаться сведения о номере и дате исправления.

*** Некоторые суды (см. Постановление ФАС ДВО от 10.06.2014 № Ф03-2116/2014 по делу № А51-17093/2013) считают, что подписание счетов-фактур неустановленными лицами в силу п. 2 ст. 169 НК РФ уже является самостоятельным основанием для отказа в принятии налоговых вычетов по НДС. Однако есть судебные решения (см. Постановление АС СКО от 11.06.2015 № Ф08-3452/2015 по делу № А32-26952/2012), в которых арбитры признали подписание счетов-фактур неустановленным и неуполномоченным лицом несущественным обстоятельством.

Рекомендуем прочесть: Когда могут посетить судебные приставы в каком случае

Что будет, если не проставить или наоборот?

Как было уже рассмотрено выше, если печать не поставить, никаких нарушений закона или санкций со стороны налоговой службы не последует, так как ее наличие вовсе не обязательно (и в большинстве случаев все современные компании совсем ее не ставят).

Другой вопрос – что будет, если печать все-таки поставить? По сути, также ничего. Наличие печати ни насколько не уменьшает юридическую значимость и тем более не делает его недействительным.

Счета-фактуры с проставленными печатями обязаны приниматься всеми налоговыми службами России, а вычеты по ним производятся точно также, как и по счетам, печатей не имеющих.

Таким образом, штампы и печати на счете – просто дополнительные реквизиты, и их наличие никак законодательно не регулируется.

Последствия, если поставлена подпись-печать

Другой ситуацией, совершенно отличной от разобранной выше, является постановка подписей-печатей на счетах-фактурах. В отличии от печати организации, наличие факсимиле на счете является серьезным нарушением.

Внимание! Предоставление счета-фактуры с такой подписью автоматически лишает компанию права на налоговый вычет, а сам счет считается недействительным.

Несмотря на то, что Верховный суд давал разъяснения, что в данном случае постановка факсимиле не является нарушением, позиция самой налоговой службы остается неизменной.

Кроме этого, даже вновь подписанные лично счета-фактуры, имеющие факсимиле и которые были ранее отклонены службой, также остаются недействительными. Именно поэтому применять подписи-печати вместо реальной подписи при заверении этого документа категорически не следует, так как в 99% случаев такой счет будет отклонен, и вычет получить уже не удастся.

Таким образом, при оформлении счета наличие либо отсутствие печати является необязательным. Ставить ее или нет – решать самой компании, заполняющей счет фактуру. Что же касается печатей-подписей – то их ставить на этом документе категорически нельзя, в противном случае счет-фактура станет недействительной и получить полагающиеся по нему вычеты не получится.

Нужна ли печать на счет-фактуре

Любая сделка сопровождается оформлением пакета документов, одним из которых является счет-фактура. В основном, выписывают эту форму налогоплательщики НДС. А нужна ли печать на счет-фактуре или можно обойтись без данного реквизита? Разберемся в актуальных законодательных требованиях.

Основные требования к составлению счет-фактуры перечислены в п. 5-6 стат. 169 НК. Здесь подробно сказано, какие реквизиты должен содержать документ.

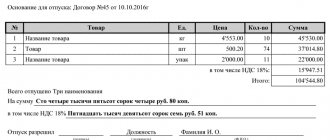

К примеру, это номер по порядку и дата выставления; наименование сторон сделки (продавца, покупателя, грузоотправителя, грузополучателя); вид реализуемой продукции или услуг; денежные и натуральные показатели измерения; страна происхождения; общая стоимость, величина НДС и ставка и т.д.

Дополнительные требования к оформлению бланка содержатся в Постановлении Правительства России № 1137 от 26.12.11 г.

В этом нормативном акте построчно приведены показатели, которые обязательно указывать в форме счет-фактуры.

Если внимательно проанализировать порядок составления документа, становится понятно, что проставление печати не требуется. И отсутствие этого реквизита не будет считаться нарушением законодательных норм.

Мы разобрались, ставится или нет печать на счет-фактуре. Этот документ выписывается без печати, но по типовой форме и с соблюдением требований стат. 169 НК.

Ранее печать дополнительно заверяла правомерность отгрузки, но в настоящее время отменена.

Каким образом подобное нововведение повлияло на порядок получения налоговых вычетов по НДС?

Вычет по счет-фактуре без печати – законно или нет

НДС – один из главных налогов, уплата которого нередко пробивает брешь в кармане налогоплательщика. Поэтому важно правильно рассчитывать этот сбор, отражая не только начисление, но и вычеты.

Правомерным возмещение НДС признается, если документы оформлены корректно.

Можно ли брать к вычету тот налог, на который выставлен счет-фактура без печати? Безусловно, ответ будет положительным, ведь печать не относится к обязательным реквизитам.

А что делать, если поставщик продукции (услуг) все-таки выдал покупателю счет-фактуру с печатью? Может ли его покупатель поставить к вычету налог по такой сделке? Даже если контрагент оформил для клиента счет-фактуру с печатью, отражение в учете налогового вычета выполняется без изменений. Конечно, при условии, что все обязательные требования по заполнению документа соблюдены.

О применении новых счетов-фактур с октября 2021 года читайте в нашей статье.

Новая форма счета-фактуры с года: бланк и образец заполнения

С 01.10.2017 изменения внесены в порядок заполнения строки 2а счета-фактуры. В настоящее время в данной строке указывается место нахождения продавца-организации в соответствии с учредительными документами или место жительства продавца-ИП. С 01.10.17 в строке 2а нужно будет указывать адрес юридических лиц, указанный в ЕГРЮЛ, или место жительства индивидуального предпринимателя, указанное в ЕГРИП. Проверить адрес в реестре можно на официальном сайте ФНС с применением специального сервиса. Вот ссылка. Также см. «Исключение юридических лиц из ЕГРЮЛ с 1 сентября 2021 года».

Код вида товара по товарной номенклатуре ВЭД требовалось показывать в счетах-фактурах и до 1 октября (подп. 15 п. 5 ст. 169 НК РФ). Однако специальной графы для этого прежде не было, поэтому код товара, обычно, указывали в графе 1 – после наименования товаров.

Может ли счет-фактура быть без подписи, только с печатью

Подскажите, пожалуйста: от поставщиков приходят счета-фактуры и накладные без подписей, только с печатями. Правильно ли это? Ведь факт передачи товара закрепляется подписями, а в счетах-фактурах вообще не ставится печать.

Нет, правильно.

Счет-фактура должен быть подписан. Его должны подписать руководитель и главный бухгалтер организации-продавца (исполнителя). Печать на счете-фактуре не обязательна.

Первичный документ (накладные) должен быть подписан. Причем таким образом, чтобы можно было идентифицировать тех, кто его подписал (лиц, ответственных за оформление операции). В товарной накладной (форма ТОРГ-12) печать обязательна.

Обоснование данной позиции приведено ниже в материалах Системы Главбух для коммерческих организаций и упрощенки

1. Рекомендация: Кто может подписать счет-фактуру

Подписи ответственных лиц

Счет-фактуру на бумажном носителе должны подписать руководитель и главный бухгалтер организации-продавца (исполнителя). Счет-фактуру могут подписать и другие лица, уполномоченные на это распоряжением руководителя или доверенностью от имени организации.*

Счет-фактуру, выставленный от имени предпринимателя, может подписать либо он сам, либо человек, которому предприниматель выдал соответствующую доверенность.

Например, бухгалтер, ведущий учет деятельности бизнесмена.

В обоих случаях в счете-фактуре должны быть указаны реквизиты свидетельства о госрегистрации предпринимателя.

Счет-фактура, составленный в электронном виде, должен быть заверен усиленной квалифицированной электронной подписью руководителя организации или иного лица, уполномоченного на это приказом руководителя или доверенностью организации.

Если поставщиком (исполнителем) является предприниматель, он должен заверить электронный счет-фактуру своей усиленной квалифицированной электронной подписью.

При составлении организацией счета-фактуры в электронном виде показатель «Главный бухгалтер (подпись) (Ф.И.О.)» не формируется.

Такой порядок следует из положений пункта 6 статьи 169 Налогового кодекса РФ, пункта 8 приложения 1 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137, пункта 1.5 Порядка, утвержденного приказом Минфина России от 25 апреля 2011 г. № 50н.

Ольга Цибизова,

начальник отдела косвенных налогов департамента

налоговой и таможенно-тарифной политики Минфина России

2.Справочники: Перечень документов, на которых обязательна (необязательна) печать организации

| Документы | Нужна ли печать | Основание |

| Материальные документы по видам операций | ||

| Документы по учету торговых операций | Обязательна:только в товарной накладной (форма ТОРГ-12) и товарном журнале сотрудника мелкорозничной торговли (форма ТОРГ-23) – место для печати предусмотрено в формах документов. Однако в указаниях по заполнению этих документов про печать ничего не сказано | Указания, утвержденные постановлением Госкомстата России от 25 декабря 1998 г. № 132 |

| Необязательна:во всех остальных случаях. Например, в акте о приемке товаров (форма ТОРГ-1), накладной на внутреннее перемещение, передачу товаров, тары (форма ТОРГ-13), акте о списании товаров (форма ТОРГ-16), товарном отчете (форма ТОРГ-29) и т. д.* | ||

| Налоговые документы | ||

| Счет-фактура | Необязательна | Закон от 29 мая 2002 г. № 57-ФЗ внес изменения в пункт 6 статьи 169 Налогового кодекса РФ, приложение 1 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137* |

| Налоговая декларация | Обязательна: печать надо ставить только там, где этого требуют указания по заполнению формы. То есть не надо проштамповывать все листы, на которых есть подпись руководителя или представителя | Приказы Минфина России и ФНС России об утверждении форм деклараций |

3. Рекомендация: Как организовать документооборот в бухгалтерии

Подписи в документах

Все первичные документы составляйте при совершении операции (сделки, события). А если это невозможно – непосредственно после окончания операции (сделки, события). Ответственность за оформление несут сотрудники, которые подписали первичный документ.

Такие правила установлены статьей 9 Закона от 6 декабря 2011 г. № 402-ФЗ.

Перечень сотрудников, имеющих право подписи первичных документов, может утвердить руководитель организации своим приказом.

Вместе с тем, порядок подписания документов, которыми оформляются операции с денежными средствами, регулируется, в частности, указанием Банка России от 11 марта 2014 г. № 3210-У и Положением Банка России от 19 июня 2012 г. № 383-П. Об этом сказано в письме Минфина России от 4 декабря 2012 г. № ПЗ-10/2012.

В любом случае первичный документ должен быть подписан таким образом, чтобы можно было идентифицировать тех, кто его подписал (лиц, ответственных за оформление операции). То есть подписи в документе в обязательном порядке должны быть расшифрованы. *

Это следует из части 2 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ и подтверждается письмом Минфина России от 10 сентября 2013 г. № 07-01-06/37273.

В отличие от организаций индивидуальный предприниматель не может передавать право подписи первичных документов сторонним лицам. На это прямо указано в пункте 10 Порядка, утвержденного приказом от 13 августа 2002 г. Минфина России № 86н и МНС России № БГ-3-04/430.

Сергей Разгулин,

действительный государственный советник РФ 3-го класса

* Так выделена часть материала, которая поможет Вам принять правильное решение

Ошибки в счете-фактуре: важные или нет

Если на момент оплаты еще неизвестно конкретное наименование и количество товаров (к примеру, они отгружаются в соответствии с заявкой/спецификацией, оформляемой после оплаты), то в счетах-фактурах нужно указывать обобщенное наименование товаров или их групп. Такие наименования надо брать из договора. Например: нефтепродукты, кондитерские изделия, хлебобулочные изделия, канцелярские товары и т. п. Письма Минфина от 26.07.2011 № 03-07-09/22, от 06.03.2009 № 03-07-15/39

Перечень кодов видов операций для указания в графе 4 части 1 и части 2 журнала учета счетов-фактур утвержден налоговой службо й Приказ ФНС от 14.02.2012 № ММВ-7-3/[email protected] , всего таких кодов 13. Вместе с тем утвержденные коды не охватывают все многообразие операций, с которыми сталкивается бухгалтер, и среди них нет кода, под которым можно было бы отразить прочие операции, не поименованные в перечне.

Ставится ли печать на счете на оплату, как заполнить счет, является ли счет на оплату договором?

Счет на оплату – это документ с реквизитами получателя, по которым производится перевод денежных средств за поименованные товарно-материальные ценности (услуги, работы) плательщиком (заказчиком, покупателем), и собственно, размер этих денежных средств.

Он важен как для стороны, его выписывающей, так и для получателя, поскольку содержит всю информацию, которая нужна для совершения сделки.

Посредством него подтверждается обоснованность полученного (произведенного) платежа, то есть это оправдательный документ при проведении списания у собственника для бухгалтеров и финансистов.

Как заполнить счет на оплату?

В основном, оформляется два экземпляра такого документа:

- один адресуется покупателю для проведения платежа;

- второй адресуется финансистам (бухгалтерам) фирмы.

Правила оформления счета на оплату. В счете нельзя обойтись без указания:

- номера и даты его оформления;

- банковских реквизитов фирмы, ее названия (ФИО индивидуального предпринимателя);

- Сведений, идентифицирующих договор, во исполнение которого он выписывается (при наличии такого договора);

- корректного и точного названия товарно-материальных ценностей (работ, услуг), цены за одну штуку, суммарной стоимости всех поименованных товаров (услуг);

- суммы налогов, которые заложены в стоимость;

Это все обязательные реквизиты, который необходимо использовать выставление счета на оплату.

По желанию также можно включить:

- условия продажи (оказания услуг);

- возможность осуществить самовывоз;

- контактные телефоны;

- рекламные предложения и т.д.

Бланки и образцы счетов на оплату

Если счет оформлен неправильно?

При указании в бланке неверных сведений платеж или вернется обратно, или будет числиться в банке как невыясненный. Соответственно, компания потеряет время и силы на возвращение денег и новое перечисление.

Вполне вероятно, будут иметь место срыв поставки (иных обязательств контрагента) и последствия дисциплинарного характера применительно к допустившим неточности работникам.

Нормативная база

В применяемых в текущий момент альбомах форм первичной учетной документации отсутствует унифицированная форма счета, напрямую этот вопрос не урегулирован и в законодательстве.

Большинство компаний самостоятельно разрабатывают соответствующие бланки в качестве одного из приложений к приказу, издаваемому по бухгалтерской учетной политике и графику документооборота, и утверждают его на основании п. 4 ст.

9 Федерального закона от 21.11.1996 № 129-ФЗ «О бухгалтерском учете», п. 15 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации .

Таким образом, как правильно заполнить счет на оплату, решает сама организация.

Номер и дата счета

Всегда должны находить отражение в бланке номер и дата. Номер присваивается уникальный, а дата же соответствует дате его оформления (дню, когда счет был выписан).

Порядок движения и хранения счета по соответствующим подразделениям компании определяется утвержденным графиком документооборота.

Если же продавец налог на добавленную стоимость не обязан платить, то непременно под таблицей нужно напечатать фразу «без НДС».

Ставится ли печать на счете на оплату?

«Нужна ли печать на счете на оплату?» – один из самых популярных вопросов касающейся оформления документа.

Из-за отсутствия печати, счет не станет недействительным. В нем обязательно должны находиться лишь те реквизиты, которые фигурируют в ФЗ №402 от 06.12.2011г.

“О бухгалтерском учете” – печать же там не поименована, соответственно ее наличие не обязательно.

Таким образом, печать на счете на оплату обязательна, лишь по обычаям делового документооборота

Кто подписывает счет на оплату?

Согласно законодательству по состоянию на 2021 год личные подписи работников, которые несут ответственность за совершение хозяйственной операции и правильное ее оформления должны присутствовать в таком документе.

Обычно его подписывает глава компании и главный бухгалтер (или иные лица, которым делегированы полномочия соответствующей доверенностью). Таким образом обычный менеджер может подписывать счет, при наличии доверенности, позволяющей ему данное действие.

Как правильно выставить счет на оплату. Нужен ли оригинал?

Контактируя с контрагентом необходимо помнить, что счет может быть копией, если у сторон есть оригиналы других документов – договора, счет-фактуры, акта выполненных работ и т.д. Решение о списании денежных средств (или затребовании оригинала) принимает сама организация исходя из принципов безопасности и осмотрительности.

Является ли счет на оплату договором?

Не секрет, что учитывая особенности работы в сфере продаж выписка счета равноценна оферте, а перечисление денег является акцептом такой оферты. Но для идентичности с договором в нем необходимо отразить все условия, являющиеся существенными для договоров определенного типа.

Применительно к купле – продаже это – условие о продаваемых товарно-материальных ценностях (количество и название), сроки для передачи таких ценностей (как вариант, в течение календарного месяца с момента зачисления денег на счет продавца), таким образом срок оплаты по счету ,так же очень важен.

Если существенные условия в счете не отражены, его выписка и проведение платежа не равноценны заключению договора.

ТОП-11 ошибок в «первичке» и счетах-фактурах, которые не повлияют на налоги

Виталий Сазанский напомнил, что у налоговиков должна быть возможность идентифицировать налогоплательщика по счету-фактуре. Если обязательные реквизиты счета-фактуры (например, наименование, ИНН/КПП покупателя) заполнены правильно, из-за недочетов в указании адресов проблем с вычетом по НДС у компании быть не должно.

На «первичке» нет печати или проставлено факсимиле

Правда, иногда компаниям в суде удается отстоять право на вычет и при отсутствии подписи главбуха в документах. К примеру, если в штате компании указанная должность не предусмотрена и обязанности главного бухгалтера выполняет руководитель (постановления ФАС Восточно-Сибирского от 12.04.11 № А19-11133/08, Северо-Кавказского от 23.04.10 № А53-3903/2021, Московского от 16.01.09 № КА-А40/11421-08 и Уральского от 05.05.08 № Ф09-3199/08-С2 округов).

Как правильно заполнить счет на оплату, чтобы документально зафиксировать продажу товаров (услуг)? Форма счета никем не регламентирована, поэтому организация вправе самостоятельно сформировать бланк счета. Единственным правилом является наличие в бланке главных реквизитов, которые нужны для того, чтобы документально отразить совершение фактов хозяйственной деятельности. Чтобы правильно заполнить счет на оплату, необходимо указать следующие обязательные сведения:

Рекомендуем прочесть: Какая семья считается малообеспеченной в 2021 году в алтайском крае

Счет на оплату может быть рассмотрен как оферта, в которой продавец (поставщик) предлагает покупателю приобрести определенный товар или услугу за фиксированную сумму. Согласно ст. 435 ГК РФ признается направленное адресатам конкретное предложение, которое в полной мере выражает намерение лица, его направившего, вступить в договорные отношения с адресатом.

Счет на оплату: подробности его заполнения

Из-за отсутствия печати, счет не станет недействительным. В нем обязательно должны находиться лишь те реквизиты, которые фигурируют в ФЗ №402 от 06.12.2021г. «О бухгалтерском учете» — печать же там не поименована, соответственно ее наличие не обязательно. Таким образом, печать на счете на оплату обязательна, лишь по обычаям делового документооборота

Если продавец или покупатель являются крупнейшими налогоплательщиками, в счете-фактуре может быть указан их КПП, присвоенный как при постановке на учет в качестве крупнейшего налогоплательщика, так при постановке на учет по месту нахождения (Письмо Минфина от 14.05.2021 N 03-01-10/4-96).