Каков порядок начисления зарплаты пошагово? Для начинающих эта информация имеет большое значение. Обычно бухгалтерские оформления и начисления производят в специальной бухгалтерской программе 1С. В ней происходит учет всех операций предприятия. В данной статье будет идти речь о том, как сделать оформление и начисление зарплаты. Пошагово для начинающих будет прописан алгоритм действий всех необходимых бухгалтерских операций.

Оформление и начисление зарплаты

С учетом установленного оклада, пособий, больничных, оплаты отпусков, премий, надбавок и штрафов каждый месяц производится начисление заработной платы работникам компании, фирмы или учреждения. Во время выдачи оплат бухгалтерам важно не только правильно начислить, выдать, но и подтвердить данные операции документально. Вся процедура достаточно сложна для начинающих бухгалтеров, правда, опытные работники тоже все время актуализируют знания, читают новости в данной сфере и знакомятся с новыми распоряжениями.

Документальное оформление расчетов — это часть учета расчетов по зарплате, так как плата начисляется по учету рабочего времени. Для повременной оплаты труда используется табель учета Т-тринадцать. Эта внутренний документ, который выдается всем работникам при поступлении на работу.

Дополнительные начисления и удержания

До того, как зарплата выплачивается, необходимо произвести все положенные работнику выплаты и удержания. Удержания бывают следующими:

- выплата подоходного налога – обязательного государственного налога на доходы физических лиц, в перечень которых попадает и заработная плата;

- удержания за причиненный работником материальный ущерб;

- удержания за перерасходованные отпускные дни (для уволенных работников);

- алименты;

- выплаты на погашение займа – по письменному заявлению работника;

- удержания, в случае если была излишне выплаченная зарплата.

Дополнительные выплаты бывают следующими:

- установленная на предприятии обязательная или дополнительная премия по результатам труда в расчетный период;

- установленный в регионе коэффициент;

- установленная надбавка за условия труда;

- отпускные выплаты.

Рассмотрим некоторые удержания и дополнительные выплаты подробнее.

К содержанию

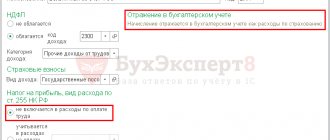

Подоходный налог

Согласно законодательству, перед выплатой зарплаты из нее необходимо удерживать налог на доходы физических лиц. Процентная ставка для резидента страны – лица, которое провело на территории государства последние сто восемьдесят три дня, – составляет тринадцать процентов. Подоходный налог высчитывается до удержания алиментов, денег на погашение займа и тому подобного.

К содержанию

Начисление отпускных

Выплата отпускных (как и удержание) производится по среднедневному заработку. Если работник отработал расчетный период (год) полностью, то среднедневной заработок равен выплаченной за этот период заработной плате, разделенной на двенадцать месяцев и среднемесячное количество календарных дней – эту величину принято считать 29,4.

Если работник не полностью отработал расчетный год, то количество месяцев, которые он отработал полностью, умножают на среднемесячное количество календарных дней и прибавляют календарное количество дней в неполностью отработанном месяце. На получившееся число делят зарплату, выплаченную работником за отработанный им период. Среднедневной заработок умножают на количество дней отпуска и работнику выплачивают полученную сумму.

Отпускные деньги должны быть выплачены работнику за три дня до того, как он уйдет в отпуск, поэтому заниматься расчетом отпускных лучше, не дожидаясь окончания месяца. Приказ о предоставлении работнику отпуска должен быть оформлен и завизирован за две недели до его начала.

К содержанию

Начисление пособия по больничному листу

Выплата пособия по больничному листу тоже производится по среднедневному заработку, но его вычисляют методом деления среднего заработка (за последние два года) на семьсот тридцать – количество отработанных дней. При выплате пособия учитывается также страховой процент, который устанавливается в зависимости от страхового стажа:

- менее пяти лет – шестьдесят процентов;

- от пяти до восьми лет – восемьдесят процентов;

- восемь и больше лет – сто процентов.

Среднедневной заработок умножают на количество дней по больничному листу, полученную сумму умножают на страховой процент и получившееся число выплачивают работнику.

Выплата пособия по больничному листу возможна только тогда, когда больничный лист закрыт и предоставлен работником в бухгалтерию или расчетный отдел предприятия. Чаще всего больничные выплаты работник получает со следующей заработной платой.

Пособия по беременности и родам всегда умножаются на сто процентов, вне зависимости от страхового стажа. Также среднедневной заработок подсчитывается немного иначе: средний заработок необходимо разделить на количество дней в двух последних отработанных годах за исключением тех дней, когда работница была на больничном, в отпуске по родам и уходу за ребенком.

Поскольку нюансов при выплате заработной платы очень много, пример начисления заработной платы в каждом конкретном случае будет разным.

К содержанию

Документы, которые необходимы для расчета и начисления зарплаты

Перед тем как разбираться в начислении зарплаты пошагово (для начинающих ниже приведена подробная информация), нужно ознакомиться с видами документов, по которым выдаются оплаты. Для оформления и начисления заработной платы используются специальные ведомости. Согласно закону (ст. 9) 402-ФЗ от шестого декабря 2011 года «О бухгалтерском учете», все документы и ведомости по бухгалтерии разработаны по стандартным требованиям. Но государство не запрещает предприятиям разрабатывать такие ведомости самостоятельно. Нужно только утвердить новые формы в приказе об учетной политике.

Расчетный документ Т-пятьдесят один — это один из главных бухгалтерских документов, который используется для расчета выплат работникам предприятия. Формуляр заполняется так: напротив фамилии, имени и отчества сотрудника стоит его табельный номер, названия должности, ставка согласно договору, количество часов за месяц и сумма выплат. Данная ведомость должна быть подписана бухгалтером, который ее составлял.

Платежная ведомость Т-53 — это ведомость, которая подтверждает факт выдачи работникам заработной платы. Она удобна в использовании, так как с помощью такого документа можно сразу начислять выплату большому количеству работников.

Т-49 — это расчетно-платежная ведомость первичной бухгалтерии, необходима для начисления оплаты за труд. Ее используют в небольших фирмах, где работает небольшое количество рабочих. Если использовать данную ведомость, то документы Т-51 и Т-53 не составляются.

Начисление заработной платы и страховых взносов

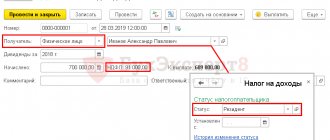

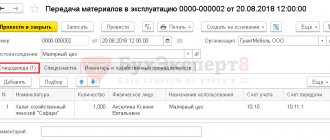

Зарплату начисляем в последний день месяца. Операцию отражаем документом Начисление зарплаты в разделе Зарплата и кадры — Зарплата — Все начисления — кнопка Создать — Начисление зарплаты.

В форме укажем:

- Зарплата за — Январь: месяц, за который рассчитывается заработная плата.

По кнопке Заполнить в табличной части автоматически отражаются все сотрудники по которым есть данные для начисления зарплаты с уже рассчитанными данными.

Табличная часть

- Сотрудник — сотрудник, по которому начисляется заработная плата. Выбирается из справочника Сотрудники.

- Дни — количество отработанных дней по Производственному календарю;

- Часы — количество отработанных часов по Производственному календарю;

- Начислено — общая сумма начислений по сотруднику. По ссылке в графе Начислено в дополнительной форме отражаются подробное описание всех начислении по сотруднику.

Автоматически рассчитываются только ежемесячные начисления, указанные в документе Прием на работу. В нашем примере указана только Оплата по окладу.Наряду с Оплатой по окладу это могут быть, например, ежемесячная премия или доплата за ненормируемый рабочий день.

При необходимости графы Дни, Часы и Начислено можно откорректировать вручную.

В январе 2021 года при пятидневной рабочей неделе (40 ч.) предусмотрено 17 рабочих дней, 136 часов.

С Дружниковым Г.П. трудовой договор оформлен до января 2018 года.

Сотрудница Трофимова Л.А. работает с 18 января 2021 года, поэтому у нее 10 рабочих дней и 80 часов согласно производственному календарю.

Оклад Трофимовой Л.А. — 51 000 руб.

Начислено за январь — 51 000 руб./ 17 дней * 10 дней =30 000 руб.

Дружникову Г.П. оклад начислен в полной сумме: у него вся норма рабочего времени выполнена.

Если кроме ежемесячных выплат следует начислить дополнительные, то необходимо воспользоваться кнопкой Начислить.

Подробнее о настройках начислений

- НДФЛ — сумма налога на доход физлиц, удержанная из заработной платы. По нажатию на ссылку в графе НДФЛ раскрывается расчет — таблица, где указан доход по сотруднику за текущий налоговый период с начала года, предоставленные вычеты.

В нашем примере у работников нет предоставленных вычетов. НДФЛ исчислен в размере 13% от всей суммы дохода за месяц.

- Взносы — сумма исчисленных страховых взносов. Расчет взносов ведется по каждому сотруднику. Его можно посмотреть по ссылке в графе Взносы в дополнительной форме.

Изучить подробнее Настройки страховых взносов

Проводки

Формируются проводки:

- Дт Кт —начисление заработной платы;

- Дт Кт 68.01 — исчисление НДФЛ и удержание его из заработной платы;

- Дт (20.01) Кт 69.01 — начисление взносов в ФСС;

- Дт (20.01) Кт 69.03.1 — начисление взносов в ФФОМС;

- Дт (20.01) Кт 69.02.7 — начисление взносов в ПФР;

- Дт (20.01) Кт 69.11 — начисление взносов на НС и ПЗ.

См. также:

- Определение способов учета зарплаты (основных проводок)

Если Вы являетесь подписчиком системы БухЭксперт8, тогда читайте дополнительный материал по теме:

- Настройка статей затрат для отражения страховых взносов

Документальное оформление

Расчетный листок — документ, который работник должен ежемесячно получать в бумажном или электронном виде. Проверить все начисления, удержания и выплаты по сотруднику, которые будут отражены в расчетном листке, можно прямо в форме Начисления документа Начисление зарплаты.

Расчетные листки для отправки сотрудникам можно распечатать в разделе Зарплата и кадры — Зарплата — Отчеты по зарплате — Расчетный листок. PDF

Расчетную ведомость по форме Т-51 можно распечатать с помощью отчета Расчетная ведомость (Т-51) в разделе Зарплата и кадры — Зарплата — Отчеты по зарплате — Расчетная ведомость (Т-51). PDF

Когда нужно начислять зарплаты

Независимо от количества рабочих дней сотрудников, заработная плата должна начисляться за отработанное время с первого по тридцатое число или с двадцать восьмого по тридцать первое число. Данные условия начисления указаны в законе РФ статье сто тридцать третьей Трудового Кодекса.

Премии выплачиваются в момент выплат основной зарплаты или в порядке, указанном в документации предприятия. Пособия предприятие выплачивает по мере возникновения прав на получения.

Зарплату выдает кассир. Платеж выдается в кассе предприятия или переводится на личный банковский счет сотрудника. Зачисление происходит по данным в платежной ведомости Т-53. Ведомость для выдачи денег Т-53 передается кассиру на пять дней, после чего ее закрывают. При получении денег сотрудники оставляют свою подпись на бланке.

Начисление зарплаты пошагово для начинающих: проводки

В бухгалтерском учете существуют определенные правила, которые регулируют наполнения данными в программе. Нарушать данные правила нельзя, так как можно исказить данные всего бухгалтерского учета. Последнее повлечет ошибки, исправить которые будет очень сложно. Возможно, это станет причиной выговора бухгалтеру или увольнения.

Чтобы записать сумму по счету в бухгалтерский учет, нужно создать проводку по счетам с определенными правилами. В проводке нужно указать: кредит счета учета, дебет счета учета и сумму. Проводка — это запись в компьютере или в бумажном журнале, которая вносит данные об изменении по дебету одного счета и по кредиту другого, и выводит одну сумму.

Проводки необходимо создавать по определенным правилам. Что запрещено вписывать:

- нельзя записать сумму на один счет, не отметив другой счет;

- используя одну проводку, нельзя записать две разные суммы.

Такие правила предотвращают попадание в бухгалтерский учет некорректной информации, что дает возможность в конечном результате благополучно свести баланс.

О чем еще следует упомянуть, говоря о начислении зарплаты пошагово (для начинающих)? Проводки в 1С можно создать двумя способами:

- ввести в виде документа, указав дебет счета, кредит и сумму;

- с помощью документа, который сам проведет проводки по специально написанному алгоритму программы.

Обычно зарплата выплачивается из кассы, поэтому на основании денежного чека с расчетного счета снимается определенная сумма. Для этого необходимо использовать проводку Д50 и К51. Эта сумма может находиться у кассира всего три дня. Если выплата не будет произведена в определенный срок, то деньги возвращаются в банк на основании объявления на взнос наличными. Проводкой К50 и Д70 отображается выплата зарплаты.

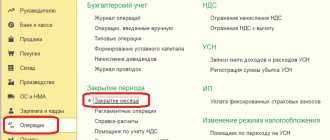

Уплата НДФЛ в бюджет

Подробнее смотрите в онлайн-курсе: «Бухгалтерский и налоговый учет в 1С:Бухгалтерия 8 ред. 3 от А до Я»

Уплатить НДФЛ в бюджет нужно не позднее следующего дня после выплаты дохода работнику. Как правило, НДФЛ перечисляют одновременно с выплатой заработной платы. В нашем примере платежное поручение на уплату НДФЛ подготовлено и отправлено в банк вместе с платежками по зарплате.

Создадим документ Списание с расчетного счета вид операции Уплата налога из раздела Банк и касса — Банк — Банковские выписки — кнопка Списание.

В форме укажем:

- Вид операции — Уплата налога.

- Налог — НДФЛ при исполнении обязанностей налогового агента.

- Вид обязательства — Налог.

- за — Январь 2018, месяц начисления доходов (заработной платы).

Изучить подробнее про отражение уплаты НДФЛ в бюджет

Проводки

Формируется проводка:

- Дт 68.01 Кт — уплата НДФЛ в бюджет за январь.

Проверьте себя! Пройдите тест:

- Тест № 18. Настройки зарплаты в 1С

- Тест № 17. Настройки страховых взносов в 1С

Счет семьдесят в бухгалтерском учете

Компании и фирмы для отображения и для оплаты вознаграждений используют счет семьдесят — это расчеты с работниками по оплате труда. По счету семьдесят производят проводки по всем видам оплат:

- заработные платы;

- бонусы, премии;

- надбавки и доплаты;

- больничные, пособия, отпуска.

Также с помощью счета происходят начисления и оплаты пенсий работающим пенсионерам, и выплаты удержаний алиментов определенных работников. Обычно один такой счет используют для учета одного работника предприятия.

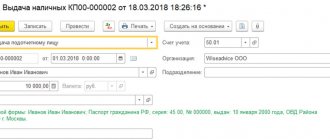

Выдача заработной платы

Выдача заработной платы происходит согласно внутренним документам организации, независимо от того, когда произошло начисление.

По выдаче ЗП существует всего две проводки:

- По Дт 70

- По Кт 50

Это если средства выдаются наличными из кассы кредитной организации. Сейчас используется редко.

- По Дт 70

- По Кт 51

Если заработная плата выдается безналичным путем – зачисляется на счет работников в банке. Используется все чаще.

Бухгалтерская проводка означает, что задолженность перед работниками была уменьшена на сумму выданных денежных средств. Также, сумма аванса списывается такой же проводкой с начисленной заработной платы.

Начисление зарплаты пошагово для начинающих в 1С

Как же использовать счет семьдесят и начислить оплаты работникам в программе 1С? Начисление зарплаты пошагово для начинающих описано ниже:

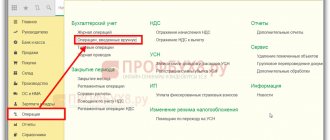

- В программе необходимо зайти в закладку «Зарплата» — «Начисление зарплаты работникам организации».

- В открытом бланке нужно указать подразделение.

- Дата на бланке устанавливается автоматически (последний день месяца).

- Необходимо нажать на панели инструментов кнопку «Заполнить». После этого программа автоматически подтянет весь список рабочих из справочника «Работники предприятия».

- В колонке «Результат» будет автоматически установлен оклад работника. Его можно вручную изменять.

- В поле «Код дохода НДФЛ» автоматически просчитывается налог на прибыль.

- После введения всех необходимых данных необходимо сохранить документ, нажав кнопку «ОК».

Программа 1С-КАМИН

1С-КАМИН программа разработана для расчета зарплаты, налогов, страховых взносов, для ведения кадрового учета и для подготовки отчетности. Используется в больших предприятиях и маленьких фирмах, в любой сфере деятельности. Включает в себя все налоговые режимы: ЕСХН, УСН, ЕНВД. Ее достоинства следующие:

- программа не требует доработок под каждое предприятие;

- несложный интерфейс;

- можно вести расчет заработной платы для сотрудников нескольких компаний;

- в программе встроена «1С-Отчетность» (отправка отчетов по предприятию в ПФР, ФСС, ИФНС);

- можно использовать «1С-Коннект» и «1С-Линк».

Разнообразные возможности настройки конфигурации

Система «1С:Зарплата и Кадры» может быть адаптирована к любым особенностям расчета заработной платы и учета кадров конкретного предприятия. В режиме конфигурирования системы Вы можете:

- Редактировать существующие и создавать новые документы и справочники произвольной структуры

- Изменять экранные и печатные формы документов и справочников

- Редактировать свойства справочников, например, изменять состав реквизитов, количество уровней, тип кода, диапазон проверки уникальности кода

- Создавать любые отчеты и процедуры обработки информации

- Описывать поведение элементов системы на встроенном языке

- И многое другое!

Пользователь может самостоятельно описывать новые виды начислений и удержаний, изменять встроенные расчетные базы начислений и удержаний и т.п.

Программа КАМИН

Какие возможности предоставляет программа для бухгалтера вовремя расчетов заработной платы? Программа выполняет ряд необходимых расчетов, которые необходимы при начислении выплат. Список возможностей:

- расчет и зачисление оплат труда для подразделений, источников дохода, периодов начислений;

- оплата и расчет по окладу и по тарифу, по сдельной оплате, а также зачисление надбавок и премий;

- начисление по среднему коэффициенту заработной платы (командировочные и отпускные);

- рассчитывает социальные пособия;

- ведет оплату за выслугу лет и оплату по КТУ.

Учет специфики бюджетных организаций

Программа позволяет рассчитывать заработную плату не только в хозрасчетных организациях, но в бюджетных. В программе предусмотрены присущие бюджетным организациям специфические начисления, такие как надбавка за выслугу лет, надбавки за работу с секретными материалами и т.д.

В программе реализована возможность расчета надбавок за выслугу лет. В организации может использоваться несколько шкал процентов надбавки в зависимости от стажа.

Для некоторых стандартных отчетов, особенно при расчете заработной платы в бюджетных организациях, важно учитывать начисленные суммы в разрезе категорий должностей сотрудников. В предлагаемой конфигурации принят следующий состав категорий должностей сотрудников:

- Руководители

- Специалисты

- Прочие служащие

- Рабочие

- Научные и педагогические работники

В программе имеется возможность расчета сумм денежного довольствия и денежного содержания для военнослужащих и государственных служащих. Данная функциональность обеспечивается специализированными кадровыми документами и видами расчетов.

Наиболее характерная особенность расчета денежного содержания государственных служащих (в том числе военнослужащих) — это наличие оклада денежного содержания, состоящего из должностного оклада и надбавки за квалификационный разряд (для военнослужащих — оклада по воинскому (специальному) званию), наличие надбавок, процент которых исчисляется исходя из определенного стажа. Должностной оклад военнослужащего может быть назначен ему в соответствии с одной из трех разрядных сеток (6-ти, 9-ти или 51-но разрядной).

Есть определенные отличия в начислении некоторых доплат, в частности некоторые надбавки начисляются в текущем месяце за истекший. Кроме того, денежное довольствие военнослужащих имеет особенности при налогообложении налогом на доходы физических лиц и единым социальным налогом. Все эти особенности учтены в программе.

Должности государственных служащих имеют специфическую классификацию по группам и категориям. Эта классификация используется также в специфической сводной отчетности по формам 14-БЮДЖ и 14-СВ.

Для кадрового учета военнослужащих используются следующие специфические документы:

- Приказ о зачислении в списки части

- Приказ об исключении из списков части

- Приказ о кадровое перемещение военнослужащего

Выплата начисленного денежного довольствия военнослужащих оформляется специальными расчетно-платежными ведомостями по формам 13-ФО и 15-ФО.

Последовательность зачислений оплат

Как же произвести начисления зарплаты с помощью программы? Начисление зарплаты пошагово для начинающих в КАМИНЕ:

- Необходимо зайти в закладку «Расчет зарплат» и нажать на панели навигации «Виды начисления». Виды начисления — это доходы в виде оплаты, премий, надбавок и т. д.

- Для введения нового начисления необходимо нажать кнопку «Создать». В форме элемента справочника расположены три закладки.

- В поле начисления необходимо вести название начислений.

- Выбрать вид дохода.

- В поле «Вид доходов для страховых взносов» нужно указать способ начисления, которое облагается налогами.

- Указать статью затрат.

- Если оплата рассчитывается как процент от суммы других начислений, то нужно установить флажок в пустом окне «Есть база». После установки флажка активируется закладка «База» в которой указывается база начислений.

- Если поставить в пустом окне флажок «Не индексировать», то начисление не будет проиндексировано.

- Нужно сохранить элемент справочника кнопкой «Записать».

- В закладке «Входит в базу» необходимо сформировать начисления, отчисления и удержания.

- Для сохранения внесенных данных нужно нажать кнопку «Записать и закрыть».

Сдельная оплата труда

Сдельная уплата — это такой расчет, который основан на качестве и количестве проделанных работ. Она может быть поделена на индивидуальную оплату и на бригадную. Индивидуальное начисление выплачивается одному человеку за выполнение определенного вида работы. Бригадное начисление зависит от объема работы и индивидуальной зарплаты, всего коллектива.

Сдельная оплата труда может разделяться на определенные виды. Существуют 4 вида сдельных оплат:

- Простая сдельная — это выплата, которая основывается на тарифной сетке ставок и едином тарифно-квалификационном справочнике работы и профессии.

- Сдельно-премиальная — это плата не только за выработку продукции, но и премии.

- Сдельно-прогрессивная — это сдельная уплата, при которой продукция, которая была произведена в пределах нормы, платится по сдельной расценке.

- Аккордная — это поштучная выплата.

Как сделать начисление зарплаты пошагово для начинающих по сдельной оплате? Для этого необходимо выполнить определенные действия:

- Настроить вид расчета.

- Ввести технические операции.

- Ввести сдельный наряд.

- Начислить и рассчитать зарплаты работникам предприятия.

Расчет зарплат в 1С 8.2

В 1С версии 8.2 существует два способа расчета и начисление зарплаты пошагово для начинающих. Вручную рассчитать можно с помощью документов в определенной последовательности. Также можно использовать «Помощник по учету зарплат». Начисление зарплаты пошагово для начинающих без использования «Помощник по учету зарплат» подразумевает следующие действия:

- Ввести все приказы кадров.

- Ввод неизменных доплат и надбавок.

- Расчет оплат за один месяц.

- Зачисление страховых взносов с ФОТ.

- Сформирование ведомости на зарплату.

Ведомость на выплату зарплаты в банк

После того, как заработная плата успешно начислена, ее необходимо выплатить. Рассмотрим выплату через банк, так как данный способ наиболее распространенный в организациях.

В меню «Зарплата и кадры» выберите пункт «Ведомости в банк».

Создайте из формы списка новый документ. В его шапке укажите месяц начисления, подразделение, тип выплаты (за месяц или аванс). Так же здесь есть поле для указания зарплатного проекта. О нем будет сказано позднее.

Далее нажмите на кнопку «Заполнить» и после того, как данные автоматически попадут в документ, проведите его.

Смотрите также видео инструкцию по выплате авансу:

И начислению и выплате заработной платы в 1С:

Зарплаты в бюджетных организациях

В каком порядке происходит начисление зарплаты пошагово для начинающих в бюджетной организации? Для пошагового начисления зарплаты необходимо установить данные о штатном расписании, разряде сотрудников, о ставке тарифов по времени, а также информация табельного учета времени за месяц. Необходимо учитывать и нормативные акты, которые регулируют начисления оплаты.

Для того чтобы упорядочить и нормализовать заработные платы бюджетникам, законом было введено:

- Единую тарифную сетку.

- Почасовая оплата труда.

- Тарифные разряды.