Что такое ликвидация ООО

Ликвидация — это процедура закрытия юрлица, при которой в ЕГРЮЛ вносят запись о том, что ООО прекращает свою работу и ликвидируется. После окончания процедуры правопреемники не получают активы и обязательства компании.

Ликвидация возможна в двух вариантах — добровольном и принудительном. Принудительная обычно проводится по судебному решению, вынесенному по инициативе одного из учредителей, налоговой или другого госоргана. Она может быть связана с нарушением закона, ошибками при регистрации, банкротством. Также налоговая может принудительно исключить ООО из ЕГРЮЛ без суда, если в реестре содержатся недостоверные сведения или компания по факту не ведет деятельность.

Добровольную учредители ООО проводят по своему решению — именно об этом виде процедуры мы поговорим подробнее.

Чтобы ликвидировать ООО в добровольном порядке, нужно:

- Провести общее собрание учредителей, принять решение о ликвидации.

- Назначить ответственных за процедуру — ликвидатора или комиссию.

- Сообщить в Федресурс, налоговую и кредиторам.

- Составить ликвидационные балансы.

- Подать сведения в ПФР.

- Рассчитаться по долгам ООО.

- Распределить между участниками ООО оставшееся имущество.

- Зарегистрировать ликвидацию в ИФНС.

Но в процессе выполнения этих пунктов ООО не должно забывать о своих стандартных обязанностях — платить зарплату и налоги, погашать долги перед контрагентами, а также сдавать отчетность. Подробнее про отчетность читайте дальше.

Сдавать ли отчеты при ликвидации ООО в 2020 году

Все отчеты, которые организация сдавала пока работала, нужно продолжать сдавать. Пока процесс идет, делайте все в стандартном порядке. А вот отчетность за последний период, в котором работала компания, представляется в особые сроки и с изменениями в порядке заполнения.

Во время процедуры ликвидации ООО надо сдавать отчеты в несколько контролирующих инстанций — ФНС, ФСС и ПФР. Они будут ждать бухотчетность, а также отчеты по налогам и сотрудникам.

Вот полный список отчетов, которые надо сдавать:

- Декларация по прибыли, УСН, ЕНВД или ЕСХН.

- 6-НДФЛ и 2-НДФЛ.

- Декларации и расчеты по другим налогам и сборам: налог на имущество, НДПИ, водный налог, НДС и пр.

- РСВ.

- Расчет 4-ФСС.

- Персотчетность за работников: СЗВ-М, СЗВ-СТАЖ, СЗВ-ТД, ДСВ-3, информационные сведения.

- Ликвидационные балансы.

- Отчетность в Росстат.

Штрафы за несвоевременное представление отчетов не обойдут стороной и ликвидирующихся юрлиц. Например, за налоговые декларации и РСВ сумма штрафа составит 5 % от неуплаченного налога за каждый месяц просрочки, но не меньше 1 000 рублей и не больше 30 %. Все полученные в процессе ликвидации штрафы прибавятся к обязательствам ООО, которые нужно погасить до закрытия.

Далее разберем порядок подготовки всех отчетов и правила сдачи ликвидационной отчетности в 2021 и 2021 году.

Что это такое

Ликвидационный баланс – это бухгалтерский баланс, который составляется в процессе ликвидации ООО с целью определения фактического имущественного состояния дел ликвидируемого предприятия.

Ликвидационный баланс бывает промежуточным

и окончательным.

Промежуточный ликвидационный баланс оформляется по истечении 2-х месяцев со дня публикации в «Вестнике государственной регистрации»

извещения о ликвидации (если только ликвидационной комиссией не был установлен больший срок для предъявления требований со стороны кредиторов).

Предварительная подготовка данных и само составление промежуточного баланса из-за его определенной специфики обычно ложатся на плечи работников бухгалтерии. Хотя формально по закону эту процедуру должна выполнять ликвидационная комиссия.

Кто подписывает отчеты при ликвидации ООО

Когда участники ООО решают ликвидировать компанию, они также решают, кому поручить руководство процедурой — назначают ликвидатора или ликвидационную комиссию. С момента назначения они получают все права и обязанности, связанные с деятельностью ООО: могут представительствовать в суде, подписывать доверенности и совершать иные юридически значимые действия.

Подписывать отчетность тоже будут ликвидаторы. Среди требований к бухгалтерскому балансу — обязательное наличие подписи руководителя. Так как с момента назначения ликвидатора он получает все полномочия по управлению ООО, то и баланс должен подписывать он (ст. 62, 63 ГК РФ).

Ликвидационный баланс: пошаговое закрытие бизнеса

Чтобы определить фактическое финансовое состояние закрывающейся организации, законодатели предусмотрели промежуточный и окончательный ликвидационные балансы. При этом причина закрытия бизнеса роли не играет, этот документ придется составлять в любом случае, так как без него орган ФНС не зарегистрирует в ЕГРЮЛ прекращение деятельности юридического лица.

Процедура ликвидации компании жестко регламентирована законодательными актами. В частности, по нормам статьи 61 Гражданского кодекса РФ, ликвидация юридического лица влечет его прекращение без перехода прав и обязанностей в порядке правопреемства к другим лицам. Это значит, что понятие «ликвидация» является окончательным и бесповоротным, поэтому последний отчет в идеале должен быть нулевым. Ведь реализовать все активы или передать их заинтересованным лицам необходимо еще в процессе деятельности организации. Поэтому с цифрами обычно бывает промежуточный ликвидационный баланс, образец заполнения которого можно найти в конце этой статьи. Примечательно, что форма этого отчета никакими нормативными документами напрямую не регулируется, поэтому заполнить его можно как в произвольной форме, так и используя формы обычного бухгалтерского баланса, приведенные в приложении к приказу Минфина РФ от 02.07.2010 № 66н. Именно так рекомендует поступить ФНС России в своей информации «О предоставлении документов при ликвидации юридического лица». Однако, прежде чем составить отчет, необходимо совершить целый ряд действий, предусмотренных Гражданским кодексом и Федеральным законом № 402-ФЗ о бухучете, без которых документ не будет принят.

Промежуточный ликвидационный баланс

ПЛБ составляют после того, как комиссия определила состав имущества ООО и вышел срок для предъявления требований кредиторов. Специальная форма для ПЛБ не предусмотрена, его составляют по стандартной или упрощенной форме бухбаланса, но с соответствующей пометкой «Промежуточный ликвидационный баланс» (Письмо ФНС России от 07.08.2012 № СА-4-7/13101). Рекомендованные формы даны в Письме ФНС России от 25.11.2019 № ВД-4-1/[email protected]

В приложениях к ПЛБ должна быть раскрыта информация об имуществе организации, требованиях кредиторов, результатах рассмотрения и перечне требований, которые удовлетворены по решению суда.

Ликвидационная комиссия передает ПЛБ на утверждение учредителям ООО, а затем направляет в регистрирующий орган уведомление по форме Р15016. Сам баланс сдавать никуда не нужно.

Порядок составления

Разберемся, как составить промежуточный ликвидационный баланс, пример рассмотрим для НКО. Бухбаланс составляется в унифицированной форме ОКУД 0710001. При заполнении ПЛБ соблюдайте последовательность:

- Активы организации: оборотные и внеоборотные. Учитываются показатели по соответствующим счетам бухучета. Включаются остатки по НМА, ОС, МЗ, инвестициям, готовой продукции, дебиторским задолженностям и прочим активам.

- Сведения о капитале (уставный, резервный, добавочный). Заполняется на основании данных бухгалтерского учета — остаток по счету 80. Показатель должен соответствовать данным учредительных документов.

- Обязательства долгосрочные и краткосрочные (кредиты и займы). Остатки по счетам бухучета 60, 66, 67, 76. Сроки бухбаланса включают в себя все требования кредиторов, предъявленные к ликвидируемой организации. В пояснительной записке необходимо представить детальную расшифровку по задолженности в разрезе кредиторов.

ВАЖНО!

При составлении ПЛБ следует учесть задолженность по заработной плате — сумму денежных выплат и пособий сотрудникам организации, которые установлены действующим законодательством при ликвидации учреждения.

Окончательный ликвидационный баланс

После расчетов с кредиторами ликвидационная комиссия составляет окончательный ликвидационный баланс (ОЛБ). В целом порядок его подготовки аналогичен подготовке ПЛБ, но в нем отражается имущество, которое осталось после удовлетворения требований кредиторов.

После утверждения направьте ОЛБ в налоговый орган вместе с заявлением о ликвидации, документом об уплате пошлины и документом, подтверждающим сдачу сведений в ПФР (пп. б п. 1 ст. 21 Закона о госрегистрации юрлиц и ИП).

Составление нулевой промежуточной отчетности

Нулевая промежуточная отчетность без наличия показателей не может быть составлена. Даже при отсутствии деятельности в балансе должен быть указан уставный капитал, сформированный при регистрации. При отсутствии денежных средств или имущества одновременно указывается убыток. Нулевая отчетность составляется только на заключительном этапе в форме окончательного ликвидационного баланса.

На основании промежуточного баланса принимается решение о проведении внеплановой выездной проверки. При отсутствии ведения деятельности в течение 3 лет и отсутствии активов проверка может не назначаться или проводится в ускоренном порядке с закрытием проверки справкой.

Последняя бухгалтерская отчетность

На основе ОЛБ и данных, полученных с даты его утверждения до даты ликвидации, нужно подготовить последнюю бухотчетность (ч. 3 ст. 17 Закона о бухгалтерском учете). Она составляется за неполный отчетный год — с 1 января до даты внесения в ЕГРЮЛ записи.

Срок сдачи этой отчетности законодательством не предусмотрен. Обычно ее подают в налоговую вместе с документами на регистрацию ликвидации.

Информацию о ликвидации организации также нужно представлять в ИАС «Общероссийская база вакансий “Работа в России”» (Постановление Правительства РФ от 12.04.2020 № 486).

Как сдать налоговую отчетность при ликвидации ООО

Ликвидируемая фирма должна сдавать все отчетные формы по налогам, которые сдавала в период своей обычной работы. Меняются только правила заполнения некоторых полей, отчетный период и дата сдачи.

Последний день для сдачи деклараций — день, предшествующий внесению в реестр записи о прекращении работы компании. Налоговый период зависит от периодичности сдачи декларации. Так, декларацию по УСН надо составить за период с 1 января до дня ликвидации. Если запись о ликвидации добавлена в реестр 26 ноября, то отчетным периодом будет 1 января — 25 ноября. Для квартальных и ежемесячных отчетов порядок определения отчетного периода практически аналогичный — с начала квартала или месяца до дня ликвидации (п. п. 2–3.4 ст. НК РФ).

Если организация ликвидируется в начале года, то некоторые отчеты за текущий год нужно сдавать вместе с отчетами за предыдущие годы.

Декларация по налогу на прибыль (УСН, ЕНВД и пр.) при ликвидации

Доходные декларации при ликвидации заполняются практически в стандартном порядке. Из особенностей можно выделить поле «Налоговый период», в котором указывается код «50», и поле «Отчетный год», в котором указывается год ликвидации. Код формы реорганизации (ликвидации) — «0».

Декларация по ЕНВД сдается ежеквартально, поэтому коды периодов отличаются: 1 квартал — «51»; 2 квартал — «54», 3 квартал — «55», 4 квартал — «56».

Информация в декларации указывается за те периоды, которые закончились до даты ликвидации, и за налоговый период в целом.

Сдавать ее рекомендуется после того, как закончатся все облагаемые операции: продажа имущества, расчеты с кредиторами и пр. Напоминаем, что это нужно сделать до внесения сведений о ликвидации в ЕГРЮЛ (п. 1 ст. 346.19 НК РФ, п. 9 ст. ГК РФ, Письмо ФНС России от 03.08.2006 № 02-6-10/[email protected]).

Расчет 6-НДФЛ и справки 2-НДФЛ

Эти отчеты нужно представить после окончательных расчетов с работниками, учредителями и остальными физлицами, но не позже окончания ликвидации (п. 3.5 ст. НК РФ, п. 9 ст. ГК РФ, Письмо ФНС России от 30.03.2016 № БС-3-11/[email protected]). Сведения в них попадают с начала года до момента прекращения деятельности.

При ликвидации в 6-НДФЛ указывается код периода, в котором завершена процедура, — «51» для I квартала, «52» для полугодия, «53» для 9 месяцев и «90» для года.

Декларация по налогу на имущество и другим налогам

Сдают декларацию после того, как закончатся все облагаемые операции или объекты налогообложения. Например, при составлении декларации по налогу на имущество лучше подождать момента, когда облагаемый объект будет продан или передан участникам.

При ликвидации в годовой декларации указывается код налогового периода «50». В квартальной — «51» для I квартала, «52» для полугодия, «53» для 9 месяцев и «90» для года.

Этапы процедуры ликвидации

В ст. 61–64 ГК РФ выделены этапы, которые должна пройти компания при ликвидации:

- Вынесение органом управления или единоличным собственником решения о закрытии предприятия.

- Информирование налоговой инспекции о вынесенном решении для изменения данных в ЕГРЮЛ.

- Утверждение специальной комиссии по ликвидации.

- Публичное сообщение о прекращении деятельности, например, через СМИ, на интернет-ресурсах.

- Проведение инвентаризации имущества и обязательств, принятие мер по истребованию дебиторской задолженности и извещение кредиторов о ликвидации юридического лица.

- Составление промежуточного ликвидационного бухгалтерского баланса.

- Окончательный расчет с кредиторами.

- Составление окончательного (итогового) ликвидационного баланса

- Распределение имущества юридического лица, оставшееся после удовлетворения требований кредиторов, его учредителям (участникам).

- Государственная регистрация результатов закрытия компании.

Итак, в процессе ликвидации может быть составлено несколько ликвидационных балансов: промежуточные и окончательный. При этом они не должны быть одинаковыми.

Отчетность по страховым взносам

РСВ и 4-ФСС тоже нужно сдавать при ликвидации. Их составляют после окончательного расчета с работниками, но вот дата окончания отчетного периода отличается.

Расчет по страховым взносам

РСВ нужно подготовить и сдать до составления промежуточного баланса. Расчет составляется за период с начала года до даты подачи (п. 3.5 ст. 55, п. 1 ст. 423, п. 15 ст. 431 НК РФ).

При ликвидации в РСВ указывается код отчетного периода — «51» для I квартала, «52» для полугодия, «53» для 9 месяцев и «90» для года. В поле с кодом формы организации проставьте «0».

Разница между суммой страховых взносов, подлежащей уплате в соответствии с РСВ, и суммой взносов, уплаченной с начала расчетного периода, подлежит уплате в течение 15 дней со дня подачи расчета.

С 2021 года сведения о среднесписочной численности сотрудников тоже указываются в составе РСВ, поэтому они будут отражены в последнем расчете по взносам (п. 2 ст. 1, ч. 2, 3 ст. 2 Федерального закона от 28.01.2020 № 5-ФЗ).

4-ФСС

4-ФСС нужно подать в фонд до дня подачи в налоговую заявления о госрегистрации ликвидации ООО (п. п. 1, 4, 15 ст. 22.1 Закона N 125-ФЗ). Расчет составляется за период с начала расчетного периода по день представления расчета.

Рассчитанную сумму взносов на травматизм ООО должно уплатить в течение 15 календарных дней с момента сдачи формы.

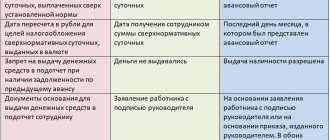

Отличия промежуточной и окончательной ликвидационной отчетности

Сведения, представленные в промежуточных и итоговых балансах, имеют отличия.

| Условие | Промежуточный баланс | Окончательный баланс |

| Отсутствие данных в отчетности | Нулевая отчетность не представляется | Нулевая отчетность |

| Количество | Может быть более одной формы | Представляется однократно |

| Зависимость показателей | Не зависят от итоговой отчетности | Для отражения начальных остатков используются исходящие остатки промежуточной отчетности |

| Обязанность подачи в ИФНС | Может не представляться внешним пользователям | Представляется в обязательном порядке |

| Дата представления отчетности | Любая из дат, например, день окончания периода предъявления требований кредиторов до расчетов с учредителями | Дата, предшествующая исключению предприятия из реестра |

Отчетность по персонифицированному учету

После увольнения всех работников и окончательного расчета с ними, нужно сдать по ним последнюю персонифицированную отчетность. На ее подготовку отводится месяц. Отсчет начинается со дня утверждения ПЛБ на общем собрании и заканчивается в день подачи документов для регистрации факта ликвидации.

Подготовьте для ПФР следующие документы:

- СЗВ-М — с начала месяца подачи до дня составления.

- СЗВ-СТАЖ — с начала года до дня составления.

- ДСВ-З — за период с начала квартала, в котором она подается, до даты составления, если в этом квартале вы перечисляли дополнительные взносы на накопительную пенсию работников.

- СЗВ-ТД — на всех уволенных работников. В 2021 году форму нужно сдать не позднее рабочего дня, следующего за днем издания приказа об увольнении.

- Индивидуальные сведения о работниках — на каждого работника нужно передать данные, указанные в пп. 1-8 ст. 6 Закона о персучете. Их можно сдать по форме АДВ-1, дополнив СНИЛСом и фамилией из свидетельства о рождении.

В отчетность по сотрудникам включается ликвидатор и все члены комиссии, так как они тоже относятся к застрахованным.

Если не передать в ФНС документы, подтверждающие направление вышеуказанных сведений в ПФР, то в регистрации ликвидации не откажут. Но в таком случае налоговая запросит эти сведения из фонда самостоятельно, в порядке межведомственного взаимодействия.

Как сдать отчетность при ликвидации через Экстерн

Экстерн — сервис для сдачи отчетности через интернет. Через него можно отчитаться в ФНС, ПФР, ФСС, Росстат, РПН и ФСРАР. Кроме того, доступна отправка электронных заявлений и писем.

Организации в процессе ликвидации могут сдать все необходимые отчеты и заявления через Экстерн. Сервис позволяет отправить уведомление о ликвидации юрлица и заявление о госрегистрации юрлица в связи с его ликвидацией. Также можно подготовить и отправить бухгалтерский баланс, налоговую и персонифицированную отчетность. В сервисе есть подсказки, помогающие на каждом шаге заполнения, а при возникновении сложностей специалисты-консультанты помогут разобраться.

Для начала работы достаточно регистрации в сервисе и выпущенной электронной подписи. Все новые пользователи могут бесплатно пользоваться Экстерном в течение трех месяцев в рамках акции «Тест-драйв». Это поможет познакомиться со всеми возможностями сервиса:

- автоматическое и своевременное обновление всех форм отчетов, деклараций, расчетов и заявлений;

- выгрузка отчетов из 1С;

- автоматическая проверка отчетов перед отправкой по утвержденным контрольным соотношениям;

- неограниченное количество выписок из ЕГРИП и ЕГРЮЛ;

- переписка и сверка с контролирующими органами;

- подробный индивидуальный график отчетности;

- автоматическое формирование платежек по данным деклараций и требований об уплате налогов.

В Экстерне предусмотрена специальная функция — «Регистрация бизнеса в ФНС». С ее помощью можно направить в налоговую все заявления без уплаты госпошлины. Чтобы отправить заявление, его нужно подписать электронной подписью, выданной на имя руководителя юридического лица.

Ответные документы от ФНС придут напрямую в систему, в налоговую за ними можно будет не ходить. Скачайте файлы на страничке документооборота и распечатайте.

Причины для закрытия фирмы

Исчерпывающий перечень оснований для закрытия действующего предприятия приведен в статье 61 ГК РФ, Глобальных случаев всего три:

- На добровольной основе, по решению учредителей или уполномоченного органа, включая истечение срока, на который изначально было создано юрлицо, а также достижение цели его создания.

- По решению суда (основания перечислены в статье. Это может быть осуществление запрещенной деятельности, отсутствие лицензии, грубое нарушение законодательства или Устава самой организации).

- В результате финансовой несостоятельности.

Последний случай самый тяжелый и отдельно регламентируется нормами статьи 65 ГК РФ. В этом случае анализ ликвидности бухгалтерского баланса особенно важен, ведь он касается в первую очередь кредиторов организации-банкрота. Правда, в этой ситуации вводится внешнее управление, и все процедуры с подведением итогов ложатся на плечи арбитражного управляющего. Это отдельная тема, поэтому мы рассмотрим, в первую очередь, эти действия силами самой организации и оценим, как происходит ликвидация ООО с нулевым балансом, т.е. когда активов хватает на удовлетворение требований всех кредиторов.

Это интересно: Приказ о переходе на зимнюю резину образец