Механизм НДС

Начисление налога производится со всех операций в рамках основной и внереализационной деятельности (проводка Д/т 90 К/т 68) бухгалтер фиксирует сумму налога, подлежащую уплате в бюджет, а запись Д/т 91 К/т 68 отражает НДС, который компания должна уплатить при совершении прочих операций, приносящих доход.

При покупке товара, фирма-приобретатель вправе возместить из бюджета сумму налога, указываемую в счете-фактуре, сделав такие проводки:

Д/т 19 К/т 60 — НДС по приобретенному товару;

Д/т 68 К/т 19 — налог предъявлен к вычету после принятия ценностей к учету. Подобный алгоритм позволяет уменьшить сумму начисленного НДС за счет «входного» налога.

Так, начисленный НДС аккумулируется в кредите сч. 68, а возмещаемый — в дебете. Разница между дебетовым и кредитовым оборотами, подсчитанная по окончании отчетного квартала, является результатом, на который ориентируется бухгалтер, заполняя налоговую декларацию. Если преобладает:

- кредитовый оборот — необходимо перечислить разницу в бюджет;

- дебетовый — сумма разницы подлежит возмещению из бюджета.

Как составлять бухгалтерские записи

Бухучет НДС ведется по следующим счетам плана счетов (Приказ Минфина РФ № 94н от 31.10.2000):

- 68 «Расчеты по налогам и сборам», субсчет 68.02 — начисление записываются по кредиту, исчисленный и уплаченный в бюджет НДС проводят по Дт 68;

- 19 «Налог на добавленную стоимость по приобретенным ценностям» — для отражения входного, но не возмещенного из бюджета НДС.

Если организация занимается реализацией товаров, работ и услуг, то операция начислен НДС — проводка будет: Дт 90, 91 Кт 68.

При покупке продукции у заказчика появляется возможность возместить НДС из уплаченных в бюджет средств. Процедура производится так: из стоимости покупки выделяют уплаченную сумму НДС и записывают ее на счет 19:

- Дт 19 Кт 60 — НДС по приобретенным ценностям принят к учету;

- Дт 68 Кт 19 — НДС к вычету (проводка).

НДС, подлежащий возмещению, аккумулируется на дебете счета 68, формируя платеж, который необходимо направить в бюджет. НДС представляет собой разницу между оборотами по дебету и кредиту. Когда оборот по кредиту сч. 68 превышает дебетовый, то исчисленная сумма налога на добавленную стоимость подлежит уплате в бюджет. Если же дебет сч. 68 больше кредита, то суммарная разница возмещается из бюджетных платежей.

Бухгалтерские проводки по НДС: приобретены ценности

Учитывают налог при покупках следующими записями:

| Операции | Д/т | К/т | Основание |

| Отражен «входной» НДС по приобретенным ТМЦ, ОС, НМА, капвложениям, услугам | 19 | 60 | Счет-фактура |

| Списание НДС на затраты производства по приобретенным активам, которые будут использоваться в необлагаемых налогом операциях. | 20, 23, 29 | 19 | Бухсправка-расчет |

| Списание НДС на прочие расходы при невозможности принять налог к вычету, например, при неверном заполнении счета-фактуры поставщиком, его утере или непоступлении. | 91 | 19 | |

| Восстановлен НДС, ранее предъявленный к возмещению по ТМЦ и услугам, использованным в необлагаемых операциях | 20, 23, 29 | 68 | |

| НДС к вычету по активам | 68 | 19 |

Итак, возместить НДС из бюджета можно лишь при покупке активов/услуг, которые будут использованы в операциях, облагаемых НДС. В противном случае (когда имущество будет использоваться в необлагаемых операциях), сумму налога по этим активам списывают на производственные издержки (по аналогии с учетом в компаниях-неплательщиках НДС).

Отнесение НДС на прочие расходы, в обиходе — списание НДС (проводка Д/т 91 К/т 19) осуществляется как в случаях невозможности получения счета-фактуры, так и при непроизводственных расходах, понесенных в командировках (например, по дополнительным услугам, означенным в ж/д билетах), списании кредиторской задолженности, безвозмездной передаче имущества, окончания трехлетнего срока, отведенного для возмещения налога и др.

Отражаем НДС при покупке активов

Для осуществления своей деятельности компании необходимо приобретать работы, продукцию, услуги и сырье (ГСМ, коммунальные услуги, строительные материалы, хозяйственные товары и прочее). В стоимость некоторых материальных ценностей уже включены налоговые обязательства по ДС, следовательно, чтобы избежать многократного налогообложения товаров, покупатель вправе принять НДС к вычету, проводкой отразив операцию в бухучете.

Типовые бухгалтерские записи:

| Содержание операции | Дебет | Кредит |

| Отражен входной налог на добавленную стоимость при покупке активов и материальных ценностей (ОС, МПЗ, НМА, работы, товары, услуги) | 19 | 60 |

| Налог на ДС списан при передаче материальных ценностей в производство, реализация которого освобождена от обложения НДС | 20 23 29 | 19 |

| НО списано, если подтвердить входной налог на ДС не представляется возможным (счет-фактура утрачен) | 91 | 19 |

| Отражено восстановление НДС, проводки по предъявленному ранее НО, по активам, используемым в операциях, не облагаемых НО ДС | 20 23 29 | 68 |

| Налоговое обязательство принято к вычету | 68 | 19 |

Отметим, что случаи, в которых следует восстанавливать НДС, строго регламентированы в п. 1-4, 6 пункта 3 статьи 170 НК РФ. Оговорок, исключений законодательство не предусматривает.

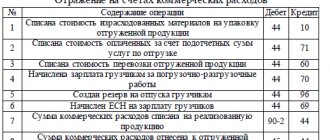

НДС с реализации: проводки

Продажа активов сопровождается начислением НДС по дебету счета 90/3, по поступлениям от внереализационных операций — 91/2. Типовые проводки при реализации товаров и прочим операциям с НДС будут такими:

| Операции | Д/т | К/т | Основание |

| Начислен НДС: | |||

| — по реализации (по факту отгрузки) | 90/3 | 68 | сч-фактура |

| — по реализации (по факту оплаты) | 76 | 68 | |

| — по внереализационным доходам (отгруженным или оплаченным) | 91/2 | 68 | |

| — на СМР, производимые хозспособом | 08 | 68 | Бухсправка |

| — на безвозмездно переданный актив | 91 | 68 | Сч-фактура |

| — на полученный аванс от покупателя | 76 | 68 | Сч-фактура на аванс |

| Зачтен НДС с аванса (по факту отгрузки) | 68 | 76 | Выданный сч-фактура |

| Уплачен НДС | 68 | 51 | Выписка банка |

НДС с авансов полученных

ООО «Фламинго» в счет предстоящей поставки товара получило от покупателя аванс в сумме 98 000 руб. Сумма НДС, предназначенная для восстановления в бюджет: 98 000*18/118 = 14 949 руб.

НДС с авансов полученных проводки::

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 51 | 62 | Поступление аванса | 98 000 | Платежное поручение |

| 76(авансы) | 68(НДС) | Начислен НДС с аванса | 14 949 | СФ выданный |

После того как прошла реализация, то есть товар был отгружен покупателю, или после отказа от сделки и возврата аванса, этот НДС разрешено принять к вычету.

НДС с авансов проводки:

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 68(НДС) | 76(авансы) | НДС предъявлен к вычету в бюджет | 14 949 | Книга покупок |

НДС по уменьшению стоимости реализации: проводки

Зачастую между контрагентами после отгрузки товара возникают споры по стоимости реализуемых активов. Уязвимой в подобной ситуации может быть любая сторона, но чаще это относится к поставщику. При его согласии на изменение цены оформляется корректировка реализации. Рассмотрим вариант уменьшения цены товара за счет дополнительной поставки.

Пример:

Между двумя компаниями заключено соглашение на поставку изделий в количестве 100 единиц на сумму 500 000 руб. + НДС 90 000 руб. Цена одного изделия — 5000 руб. + НДС 900 руб., себестоимость 3000 руб. После отгрузки поставщик дополнительно поставил 8 изделий по заключенному допсоглашению. Корректировка реализации в учете поставщика будет следующей:

Операции Д/т К/т Сумма Выручка от продажи 62 90/1 500 000 НДС от выручки 90/3 68 90 000 Списана себестоимость реализованного товара (3000 х 100) 90/2 43 300 000 Списана себестоимость изделий, отгруженных дополнительно (3000 х 44 43 24 000 Начислен НДС на дополнительную поставку (5000 х 8 / 118 х 18) 44 68 6102 Поступила оплата 51 62 500 000 Образовано постоянное налоговое обязательство по налогу на прибыль (6102 х 20%)

99 68 1220

Восстановление ранее вычтенного налога

Бывает, что НДС по приобретенным активам сначала принимается к вычету, но затем приходится его восстанавливать. Типичный пример — получение предоплаты. Если поставщик принимает к вычету налог с аванса, то после отгрузки он должен эту сумму восстановить. Делается проводка на восстановление НДС, ранее принятого к вычету: Дт 60 — Кт 68.

Второй пример — субъект с ОСНО переходит на упрощенный налоговый режим. Ему следует восстановить налог по остаткам товаров и основным средствам, если он принимался к вычету. В таких обстоятельствах целесообразно сделать такую запись: Дт 91 — Кт 68.

Таким образом, восстановленный налог аккумулируется по кредиту счета 68 и увеличивает обязательства организации перед бюджетом.

Бухучет НДС при возврате товара

Несостоявшиеся приобретения также находят отражение в учете, но фиксируют их в зависимости от причин возврата.

- если товар оказался бракованным, и выявили это уже после оприходования, отражается НДС проводками так:

| Операции | Д/т | К/т |

| У покупателя | ||

| СТОРНО НДС по браку | 19 | 60 |

| СТОРНО ранее принятого к вычету НДС на сумму брака | 68 | 19 |

| У продавца | ||

| СТОРНО НДС при приемке брака (если отгрузки и приемка происходят в одном налоговом периоде) | 90 | 68 |

| СТОРНО НДС при поступлении брака в следующем периоде | 91 | 68 |

- если товар соответствующего качества:

| Операции | Д/т | К/т |

| У покупателя | ||

| Начисление НДС по возвращаемому товару | 90 | 68 |

| У продавца | ||

| Входной НДС по возврату ТМЦ | 19 | 60 |

| По возвращаемому товару принят НДС к вычету | 68 | 19 |

Возмещение НДС при недоимке

Если имеет место недоимка по НДС, не уплаченные суммы пеней и штрафов, то работники налоговых служб могут самостоятельно провести взаимозачет за счет возмещаемой суммы налога.

Обратите внимание, если недоимка образовалась между датой подачи декларации и датой вынесения решения, при этом она не превышает сумму НДС к возмещению, то в данном случае начисление пени не предусмотрено!

Если же сумма недоимки перекрывается суммой возмещения НДС, то налогоплательщик имеет право получить задекларированную сумму к возмещению или потребовать чтобы она была зачислена в счет предстоящих платежей по НДС либо других налогов федерального назначения.

Проводки по отнесению входного НДС к расходам

НДС, предъявленный поставщиками, выделяется из общей стоимости, прописанной документации, и вносится в дебет 19 счета. Далее он включается в стоимость ТМЦ или основных средств, после чего постепенно передается в расходы по мере продажи товаров, использования материалов, начисления амортизации НМА и ОС.

Проводки при списании НДС в расходы по приобретенным МЦ, задействованным в производственном процессе

| Операция | Дебет | Кредит |

| Стоимость купленных материалов (без НДС) зачислена по факту оприходования | 10 | 60 |

| Выделен добавленный налог по оприходованным материалам, прописанный в документации поставщика | 19 | 76 (60) |

| Переданы деньги поставщику за купленные материалы (общая стоимость, включающая налог) | 60 | 51 |

| Добавленный налог после оплаты включен в стоимость материалов | 10 | 19 |

| Стоимость МЦ списана на себестоимость продукции | 20, 23 | 10 |

Проводки при списании НДС в расходы по товарным ценностям, приобретенным для реализации

| Операция | Дебет | Кредит |

| Стоимость купленных товаров отражена по факту оприходования на склад | 41 | 60 |

| Выделен добавленный налог по принятым товарным ценностям, прописанный в сопроводительной документации | 19 | 76 (60) |

| Перечислены деньги за товарные ценности (включая налог) на основании полученного от поставщика счета для оплаты | 60 | 51 |

| Оплаченный добавленный налог показа в стоимости товаров | 41 | 19 |

| Стоимость товаров перенесена на себестоимость по факту их реализации | 90.2 | 41 |

Если на предприятии организуется раздельный учет входящего налога, что актуально при одновременном выполнении облагаемых и необлагаемых операций, то на счете 19 открываются различные аналитические счета, на каждом из которых будет вестись отдельный учет НДС. Раздельно будет выделяться налог, подлежащий вычету (19-выч), включению в стоимость (19-стоим) и подлежащий пропорциональному распределению (19-распр). Достаточно открыть 3 субсчета к 19-му счету. Изначально НДС зачисляется на субсчет для распределения, после чего налог разносится между остальными субсчетми.