Зачем подсчитывается итоговый результат деятельности организации/предприятия

Учет прибыли, доходные и расходные материалы отражаются в документации, ответственность за которую несет бухгалтер организации. Основным учетным документом является «Отчет о финансовых результатах».

Подсчет обязателен всех типов организаций по ряду причин:

- для определения точного размера чистой прибыли и распределения ее между участниками;

- для расчета налогов, необходимых к уплате;

- для компенсации убытков полностью или частично;

- для рационализации затрат в будущем;

- для подсчета накопленных доходов предприятия;

- для учета всех сторонних дополнительных доходов;

- для корректной выплаты кредитов/займов, при их наличии.

Что относится к объектам налогообложения?

Бухгалтерская отчетность: основные требования.Как составить бизнес-план салона красоты? Читайте здесь.

Виды расходов, способствующие снижению налогооблагаемой прибыли

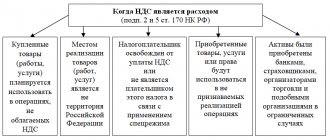

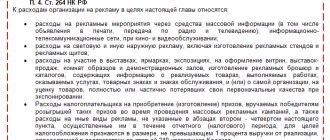

Налогооблагаемую прибыль можно уменьшить благодаря определённым затратам. Таким образом, вычитаются расходы, касающиеся производства и реализации основной продукции. К подобным расходам относят материалы, амортизацию, оплату труда, транспортировку продукции, различные административные взносы и т. д.

Кроме этого, уменьшения налогооблагаемой прибыли можно добиться благодаря издержкам по внереализационным операциям, а именно за счёт:

- выплаченных неустоек и штрафов;

- судебных расходов;

- убытков предыдущих периодов;

- оплаты за банковское обслуживание;

- прочих затрат, предусмотренных ст. 265 НК.

Указывая в отчётности расходы, организация должна в качестве подтверждения прикреплять к каждому пункту соответствующую квитанцию, бланк или обыкновенный кассовый чек. Наличие этих документов обязательно, т. к. они необходимы для расчёта размера извлечённой прибыли в процессе производственной деятельности предприятия за определённый период и суммы налогового отчисления в госбюджет.

Как определять валовую прибыль

Валовой прибылью называется общая разница между фактической выручкой предприятия или организации и себестоимостью товаров или услуг.

Аббревиатурой из английского языка для определения валовой прибыли является COGS («cost of goods sold» = «стоимость проданных товаров»).

Валовая и операционная прибыли – это разные понятия. Второе включает в себя сумму до уплаты:

- Налога на прибыль.

- Штрафов.

- Кредитных платежей.

- Пеней.

Валовая прибыль считается, как чистый доход за вычетом себестоимости товара.

Какую отчетность НКО подают в Минюст

Подробно

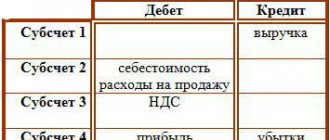

К чистой прибыли относится часть балансовой прибыли предприятия, из которой исключены налоги, сборы, другие отчисления в бюджет, а также расходы предприятия (коммерческие, управленческие, затраты на заработную плату и др.). Она полностью остается в распоряжении компании. Из нее обновляются фонды предприятия, уплачиваются дивиденды акционерам, увеличиваются оборотные средства. Деньги можно направить на нужды бизнеса, его расширение, модернизацию оборудования.

Изображение 1. Мест чистой прибыли в системе дохода

Чтобы рассчитать чистую прибыль, из выручки нужно вычесть издержки и все обязательные платежи.

Как рассчитать прибыть/убыток до налогообложения

Сумма, которая получается из расчета валовой прибыли минус общая сумма непроизводственных расходов. К ним относятся:

- расходы по сбыту продукции;

- административные;

- управленческие.

Этот вид доходов имеет второе название «операционная прибыль». Она рассчитывается для покрытия постоянных операционных расходов организации, учитывая любые займы, лизинг (оперативный и финансовый).

Полная формула расчета выглядит следующим образом:

Прибыль (убыток) от продаж + Доходы от участия в других организациях – Проценты к уплате + Проценты к получению + Прочие доходы – Прочие расходы = Прибыль (убыток) до налогообложения. Итоговые суммы должны заноситься в строку 2300 упомянутого Отчёта.

Сама по себе прибыль – тоже объект, на который налагается налог, уплата которого является обязательной.

Доход рассчитывается по-разному для российских и иностранных предприятий и организаций, безразлично от того, входят ли они в налоговую консолидацию или нет.

Бизнес без вложений: по шагам.

Женский бизнес – с чего начать?Прочитайте о спецрежимах налогообложения в России.

Для чего рассчитывают EBIT

Популярность EBIT обусловлена его наглядностью. Прибыль, «не очищенная» от процентов за пользование заемными средствами, налогов – сумм, способных оказывать значительное влияние на величину показателя, дает возможность сравнивать по этому показателю совершенно разные компании.

Он используется:

- при сравнительном анализе российских и зарубежных компаний, имеющих значительные различия в ставках и суммах налогов – чистая прибыль не дает объективной картины;

- при сравнительном анализе российских компаний, если одна из них пользуется заемными средствами, а другая – задействует собственный акционерный капитал; в первом случае выплачиваются проценты по кредитам, во втором – дивиденды акционерам – чистая прибыль снова не дает объективной картины;

- при принятии решения банком о предоставлении кредита компании – считается, что ниже определенных значений опускать показатель нельзя, если компания рассчитывает на финансирование.

Специалисты с помощью EBIT часто анализируют компании из одной отрасли или сектора рынка. EBIT считается одним из самых объективных ориентиров (т.н. «бенчмарков») в этой сфере.

Внимание! EBIT не следует путать с операционной прибылью. Она, в отличии EBIT, не включает доходы и расходы по прочим операциям

Определение чистой прибыли

Чистая прибыль – доля полученных предприятием или организацией средств, которая остается в свободном распоряжении компании. Она остается после того, как все необходимые отчисления по налогам, кредитам и расходам будут сделаны и учтены.

Понятие чистой прибыли часто путают с прибылью экономической, но делать этого категорически нельзя. Чистой прибылью называют те доходы, которые идут во благо предприятия и направляющуюся на: инвестирование в основные фонды, вложение оборот компании, необходимую реорганизацию. Из которой создаются резервные фонды и увеличиваются средства на оборотное производство.

Чистая прибыль рассчитывается так:

Расходы на налог на прибыль – Возмещенный налог на прибыль + Чрезвычайные расходы – Чрезвычайные доходы + Проценты, которые были уплачены – Полученные проценты. В результате получается сумма, равная значению EBIT, в расшифровке «прибыль до вычета процентов и налогов».

Если к полученной сумме прибавить отчисления на амортизацию и вычесть переоценку активов, получится значение EBITDA. Этот показатель используется для нивелирования влияния выплат по налогу на прибыль, заемные средства и необоротные активы.

Способы снижения налоговой ставки

На сегодняшний день самый популярный способ снижения налогового процента – официальная регистрация компании на территории какой-либо другой страны

После завоевания устойчивого положения на рынке, владельцы зарегистрированной подобным способом компании на начальном этапе ведения активной деятельности начинают осторожно выводить финансовую прибыль в так называемый оффшор. В итоге полученная предприятием прибыль не облагается налогом, что даёт возможность самостоятельно ею распоряжаться

Также следует знать, что на территории РФ налогооблагаемую прибыль рассчитывают предприятия, использующие ОСНО. Освобождаются от этого только организации, работающие на ЕНВД и УСН. Размер налоговой процентной ставки равен 20%, из которых 2% будут направлены в государственный бюджет, а 18% – в региональный. Некоторые предприятия, осуществляющие коммерческую деятельность, могут воспользоваться специальными налоговыми льготами и снижением ставки до 0%. Получить налоговые льготы могут образовательные и медицинские учреждения, а также сельскохозяйственные предприятия.

Использование полученного финансового результата

В финансовых подсчетах выделяется несколько базовых понятий, называемых абсолютными. К таким терминам относятся вышеупомянутые EBIT, EBITDA, чистая и операционная прибыли.

Полученный результат ясно показывает, где компания могла бы сэкономить, где взяла лишний кредит, а где не помешало бы добавить средств и вложиться в разработку, чтобы в будущем доход увеличивался.

Все данные обязательно заносятся в Отчет, в котором также хранится информация о накопленной предприятием сумме за весь период работы. Несмотря на, казалось бы, предельную ясность самого термина «прибыль», на практике возникает огромное количество спорных ситуаций, когда неясно, включается ли в расчеты тот или иной платёж.

Расчет валовой прибыли

Она представлена разницей между выручкой и затратами, связанными с производством или покупкой товаров. Выручка складывается из разных денежных поступлений, имеющих отношение к основной деятельности предприятия. В процессе расчета учитываются показатели без НДС.

К себестоимости относятся расходы, связанные с покупкой или производством товаров. Если компания оказывает услуги или выполняет какие-либо работы, то учитываются все расходы, относящиеся к этой деятельности.

Не включаются в себестоимость показатели:

- коммерческие затраты

- управленческие расходы

- иные затраты

Расчет ВП осуществляется в конце каждого месяца, квартала и года. Ее можно определить практически за любой период, для чего требуются только официальные платежные документы.

Для расчета используется формула:

Видео: как рассчитать разницу и подвести финансовые результаты

Подробнее о составлении отчета о финансовых результатах – как правильно рассчитать и посчитать, определить баланс, рассказано в этом видео:

Особенное внимание следует уделять расчетам компенсационных выплат для муниципальных организаций, поскольку полученная сумма оплачена собственником предприятия. Такие средства являются частью дохода и не могут быть отмечены, как целевое финансирование. То есть, они тоже попадают под налог.

Подводя итог, стоит заметить, что у понятия «прибыль» есть множество подпунктов: валовая, чистая, операционная; до и после вычета налогов и прочих расходов. Все эти понятия, несмотря на очевидную схожесть, следует четко различать во избежание ошибок в нормативных документах, в том числе и «Отчете о финансовых результатах».

Что такое прибыль до налогообложения

Рассматриваемая величина также носит название операционной прибыли — то есть таковой, что остается в организации по результату вычета ряда показателей:

- Себестоимость реализованных услуг или продуктов. В данную категорию включаются затраты на оплату труда, амортизация, затраты на маркетинг и рекламу;

- Управленческих расходов;

- Коммерческих затрат;

- Издержек, которые не относятся к реализационным.

Таким образом, данную величину можно использовать в целях покрытия обязательств по налогам и последующего использования в качестве свободных средств для иных целей. Это означает, что данная величина выступает своеобразным звеном между показателями валовой и чистой прибыли.

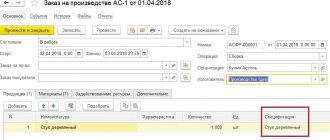

Получите 267 видеоуроков по 1С бесплатно:

Tags: актив, баланс, бухгалтер, должностная инструкция генерального директора, капитал, кредит, налог, расход, Форма, формула

Как ее вычислить? Варианты формул

Вычислить данный показатель можно по нескольким формулам. Смысл всех методов одинаков, и итоговая сумма не будет различаться, поэтому можно пользоваться любым из них.

Формула в развёрнутом виде

ЧП = ФП + ВП + ОП — Н, где

- ЧП — чистая прибыль;

- ФП — финансовая прибыль. Вычисляется методом вычитания из доходов от финансовой деятельности аналогичных расходов;

- ВП — валовая прибыль. Рассчитывается как выручка от продажи минус себестоимость продукции;

- ОП — операционная прибыль. Из доходов от прочих видов деятельности вычитаются расходы;

- Н — сумма налогов.

Пример расчёта. Например, ООО «Фирма» в 2015 году реализовала продукцию на сумму 600 тысяч рублей, себестоимость которой —400 тыс. руб. Также было сдано в аренду одно из помещений, выручка составила 100 тыс. руб. Доходы с финансовых вложений в другие предприятия — 70 тыс. руб. Остальные затраты — 100 тыс. руб.

- Рассчитаем валовую прибыль: 600 – 400 = 200.

- Финансовая прибыль: 70 тыс. руб.

- Операционная прибыль: 100 – 100 = 0 руб.

- Налог: (200 + 70)*20% = 54 тыс. руб.

- Чистая прибыль составит: 70 + 200 – 54 = 216 тыс. руб.

Упрощённая формула

ЧП = В + ПД – СП – УР – ПР – Н, где

- В — выручка;

- ПД — прочие доходы;

- СП — себестоимость продукции;

- УР — управленческие расходы, затраты на рекламу;

- ПР — расходы на прочие виды деятельности;

- Н — сумма уплаченных налогов.

Данные для расчёта по этому методу можно взять из отчёта о финансовых результатах фирмы за необходимый период.

Пример расчёта. Допустим, в отчётности магазина “Кораблики” указаны такие суммы:

| Показатель | Строка | 2015 год (тыс.руб.) |

| Выручка | 2110 | 150 |

| Себестоимость | 2120 | 60 |

| Коммерческие затраты | 2210 | 15 |

| Управленческие затраты | 2220 | 20 |

| Прочий доход | 2340 | 2 |

| Прочий расход | 2350 | 1.5 |

| Налог на прибыль | 2410 | 11.1 |

- Чистая прибыль составит: 150 + 2 – 60 – 15 – 20 – 1,5 – 11,1 = 44,4 тыс. руб.

Формула в свёрнутом виде

ЧП = П – Н, где

- П — прибыль;

- Н — сумма налогов.

В данном варианте расчёта под прибылью понимается разница между общими доходами организации и затратами за отчётный период.

Пример расчёта. Пусть доход ООО «Организация» в отчётном году составил 500 тыс. руб. Себестоимость — 300 тыс. руб. Был реализован станок за 20 тыс. руб. Остальные затраты — 100 тыс. руб.

- Сначала нужно подсчитать все доходы: 500 + 20 = 520 тыс. руб.

- Далее определяем расходы: 300 + 100 = 400 тыс. руб.

- Определяем итоговую прибыль: 520 – 400 = 120 тыс. руб.

- Начисляем налог на прибыль: 120*20% = 24 тыс. руб. в бюджет.

- Размер чистой прибыли: ЧП = П – Н = 120 – 24 = 96 тыс. руб.

Формула расчёта по балансу

Стр. 2400 = стр. 2300 – стр. 2410, где

- стр. 2400 — чистая прибыль;

- стр. 2300 — прибыль до налогообложения;

- стр. 2410 — сумма налога на прибыль.

Данные для этого способа вычисления нужно взять из отчёта о финансовых результатах.

Пример расчёта. Допустим, бухгалтерская отчётность ООО «Предприятие» содержит такие данные:

| Показатель | Строка | 2015 год (тыс. руб.) |

| Выручка | 2110 | 150 |

| Себестоимость | 2120 | 60 |

| Коммерческие затраты | 2210 | 15 |

| Управленческие затраты | 2220 | 20 |

| Прочий доход | 2340 | 2 |

| Прочий расход | 2350 | 1.5 |

| Балансовая прибыль | 2300 | 55.5 |

| Налог на прибыль | 2410 | 11.1 |

Чистая прибыль составит:

- (150 – (60 + 15 + 20) + 2 – 1,5) – 11,1 = 44,4 тыс. руб.

- 55,5 – 11,1 = 44,4 тыс. руб.

Подробнее о том, как можно рассчитать данный показатель, смотрите на следующем видео:

Если вас интересует, как рассчитать производительность труда, прочтите эту статью.

Информация о том, что такое рентабельность, приведена здесь.

Часто задаваемые вопросы

Вопрос № 1. Каковы ограничения при расчете показателя?

Ответ. Амортизация включена в расчет прибыли до налогообложения и может привести к различным результатам при сравнении компаний в разных отраслях. Если инвестор сравнивает компанию со значительным количеством основных средств с компанией, у которой мало основных средств, амортизационные расходы могут повредить компании с основными средствами, поскольку эти расходы уменьшают прибыль.

Кроме того, компании с большой суммой долга, вероятно, будут иметь высокие процентные расходы. Прибыль до налогообложения уменьшить потенциальный доход компании, особенно если у компании было много долгов. Если не включить задолженность в анализ, может возникнуть проблема, что фирма увеличит свою задолженность из-за отсутствия денежного потока или низких показателей продаж. Также важно учитывать, что в условиях роста ставок процентные расходы будут расти для компаний, которые имеют долги в своем балансе, и это необходимо учитывать при анализе финансовых результатов компании.

Вопрос №2. Для чего используется показатель?

Ответ. Прибыль до налогообложения учитывает всю прибыль, которую генерирует компания, будь то от основной деятельности или неосновной. Расчет индикатор был изобретен для учета постоянно меняющихся налоговых расходов фирмы. Он дает владельцам компаний и инвесторам хорошее представление о том, какую прибыль приносит компания без учета выплат бюджету.

Вопрос № 3. Где отражено значение?

Ответ. Прибыль до налогообложения указана исключительно в отчете о финансовых результатах по строке 2300.

Расчет прибыли предприятия

Прибыль отражает финансовые результаты работы бизнеса.

Типы прибыли

- выручка

TR = P * Q

TR (total revenue) – объем выручки

P (price) – цена

Q (quantity) – количество товара

- валовая

GP = TR – TCтехн

GP (gross profit) – объем валовой прибыли

TR (total revenue) – показатель выручки

TCтехн (total cost) – уровень технологической себестоимости

- от продаж

RP = TR – TC

RP (realization profit) – размер прибыли от реализации

TR (total revenue) – объем выручки

TC (totalcost) – показатель полной себестоимости

- чистая

NP = BP – T

NP (net profit) – уровень чистой прибыли

BP (balanced profit) – размер балансовой прибыли

T (taxes) – показатель размеров налоговой нагрузки

- маржинальная

MP = TR – VC

MP (marginal profit) – уровень маржинальной прибыли

TR (total revenue) – размер выручки

VC – переменные расходы на объем товара

- балансовая

BP = RP – OE + OR

BP (balanced profit) – размер балансовой прибыли

RP (realization profit) – уровень прибыли от продаж

OR (other revenue) – показатель прочего дохода

OE (other expenses) – дополнительные расходы

- операционная

OP = BP + PC

BP (balanced profit) – размер балансовой прибыли

PC (percent) – проценты к выплатам

Расчет каждого вида прибыли важен для решения определенной проблематики бизнеса, что позволяет провести качественное исследование успешности деятельности и получения наглядной картины происходящего.