Привет на связи Василий Жданов в статье рассмотрим совокупный финансовый результат периода. Данный термин, назовем его условно в сокращении СФР – это чистая прибыль (убыток), за конкретный отчетный период, скорректированная на результаты переоценки как внеоборотных активов, так и прочих операций, которые в нее не включают. Это определение можно найти практически во всех экономических аналитических источниках информации, посему воспринимается на сегодня как общеупотребляемое.

Важно! СФР каждого периода находит свое отображение в отчете о фин. результатах по стр. 2500.

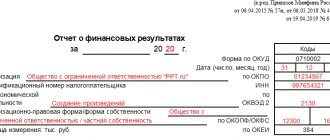

Актуальная форма этого отчета (по ОКУД 0710002) введена Приказом Минфина РФ № 66н от 02.07.2010 (послед. ред. от 19.04.2019). Экономисты называют его чаще всего формой №2. С 2021 г. будет применяться обновленная форма отчета, которая содержит изменения, привнесенные названым Приказом от 2021 г. Между тем организации вправе принять самостоятельное решение об использовании ее до установленного срока.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Форма предназначена для всех организаций, кроме кредитных, страховых и государственных. ИП и иностранные организации, которые работают в РФ, предоставляют этот вид отчетности по желанию. В обязанность им эта норма не вменяется.

Следует принять также к сведению, что, начиная с 2012 г. и по сей день, отчет о прибылях и убытках именуется не иначе как отчет о фин. результатах. Основанием является информация Минфина РФ № ПЗ-10/2012.

Строки и их название в полноформатном фин. отчете №2

Как известно, существует две формы данного отчета: полная и упрощенная. Вторая предназначена для тех, кто применяет упрощенные способы ведения бух. учета. К ним относят, прежде всего, представителей малого бизнеса и некоммерческие структуры. Для того, чтобы использовать упрощенную форму, им следует закрепить применение упрощенного отчета как норму в своей учетной политике.

Далее по тексту будет рассматриваться полноформатная форма отчета, которая содержит следующие строки:

- Стр. 2110, выручка (прибыльность от обыч. деятельности).

- Стр. 2120, себестоимость продаж (траты по обычной деятельности по части себестоимости).

- Стр. 2100, ВП (убыток).

- Стр. 2210, коммерч. траты (относятся равно как к реализации продукции, так и услуг, работ).

- Стр. 2220, управленч. траты (связаны с управлением организацией).

- Стр. 2200, прибыль и убыток от продаж (т. е. непосредственно от деятельности).

- Стр. 2310, доходы от участия в иных организациях.

- Стр. 2320, % к получению (сведения по полученным процентам).

- Стр. 2330, % к уплате (т. е. траты в виде процентов, которые требуется оплатить).

- Стр. 2340, проч. доходы.

- Стр. 2350, проч. траты.

- Стр. 2300, прибыль и убыток до вычета налога.

- Стр. 2410, текущий налог на прибыль (применительно к рассчитанной сумме по декларации).

- Стр. 2421, включая постоян. налоговые обязательства (активы).

- Стр. 2460, прочее.

- Стр. 2400, ЧП, убыток.

- Стр. 2500, СФР.

Перечисленные данные заносятся по состоянию на конкретный отчетный период. При отсутствии информации по показателям по соответствующим строкам проставляют прочерки. Непосредственно по стр. 2500 указывается уже скалькулированная сумма СФР за требуемый период.

Упрощенная версия отчета – это сжатая форма полного. Следует заметить, что он состоит всего из семи основных строк и в нем отсутствует стр. 2500 (СФР).

Статья 2900 «Базовая прибыль (убыток) на акцию»

По данной статье справочно указывается информация о базовой прибыли (убытке) на акцию

, которая отражает часть прибыли (убытка) отчетного периода, причитающейся акционерам — владельцам обыкновенных акций. Данная строка заполняется только акционерными обществами.

При формировании в бухгалтерской отчетности показателей базовой прибыли на акцию следует руководствоваться Приказом Минфина России от 21.03.2000 N 29н «Об утверждении Методических рекомендаций по раскрытию информации о прибыли, приходящейся на одну акцию» (см. письмо Минфина РФ от 9 сентября 2011 г. N 07-02-06/171).

Для определения показателя базовой прибыли (убытка) на акцию сначала необходимо определить:

Базовую прибыль (убыток) отчетного периода;

Средневзвешенное количество обыкновенных акций, находящихся в обращении в течение отчетного периода.

Затем первый показатель делится на второй (п. 3 Методических рекомендаций о прибыли на акцию).

Базовая прибыль (убыток) отчетного периода определяется путем уменьшения (увеличения) прибыли (убытка) отчетного периода, остающейся в распоряжении организации после налогообложения и других обязательных платежей в бюджет и внебюджетные фонды, на сумму дивидендов по привилегированным акциям, начисленных их владельцам за отчетный период (п. 4 Методических рекомендаций о прибыли на акцию).

Величина прибыли (убытка) отчетного периода, остающейся в распоряжении организации, отражена по строке 2400 «Чистая прибыль (убыток)» Отчета о прибылях и убытках.

Средневзвешенное количество обыкновенных акций

определяется путем суммирования количества обыкновенных акций, находящихся в обращении на первое число каждого календарного месяца отчетного периода, и деления полученной суммы на число календарных месяцев в отчетном периоде. При этом используются данные реестра акционеров общества на перовое число каждого месяца (п. 5 Методических рекомендаций о прибыли на акцию).

Для целей расчета количество обыкновенных акций, находящихся в обращении на начало года, необходимо скорректировать с учетом обыкновенных акций, выпущенных и оплаченных в течение периода. Если акции были выкуплены у акционеров, то средневзвешенное количество акций корректируется на выкупленные в течение периода акции.

Средневзвешенное количество акций учитывается с учетом срока из обращения в течение отчетного периода. Для этого количество акций в обращении умножается на взвешенный временной коэффициент. Он представляет собой дробь, в числителе которого количество дней (месяцев) акций в обращении, а в знаменателе — общее количество дней (месяцев) в периоде расчета.

Как определить значение совокупного финансового результата (СФР)

Следует заметить, что каких-либо отдельных детальных пояснений по этому новому показателю на данный момент не имеется. Актуальная нормативная документация экономический смысл его не разъясняет. Определен лишь порядок его расчета, который, собственно, и применяется повсеместно.

Как принято, значение СФР калькулируется на основе данных, которые содержит отчет о фин. результатах. Для расчета необходимо знать три значения:

- сумму ЧП, т. е. чистой прибыли, убытка (прописан по стр. 2400);

- результат, полученный от переоценки внеоборотных активов (ВА), который не причисляют к составу ЧП за рассматриваемый период (прописан по стр. 2510);

- и результат от проч. операций, который не причисляют к ЧП (прописан по стр. 2520).

Для получения суммы СФР, перечисленные значения требуется суммировать. Если перевести все это в математическую формулу для расчета, то тогда калькуляция примет следующую интерпретацию:

СФР = Стр.2400+Стр.2510+2520

Это общая формула для калькуляции СФР по фин. отчету. Итог подсчета по ней может быть отрицательным, что означает убыток. Полученный по результатам подсчета убыток тоже следует отображать по стр. 2500 как значение СФР, но только в круглых скобках. Следует заметить, что отрицательные значения (т. е. суммы с минусом) всегда записывают в отчетности именно в скобках, минус при этом рядом не ставится, т. к. тогда такая запись будет признана неправильной.

В отношении показателя СФР можно сделать вывод, что он поднимает уровень информативности сведений, отображаемых в фин. отчете №2. А это позволяет повысить эффективность принимаемых управленческих решений.

Совет 4: Как рассчитать финансовые показатели

Данные, которые характеризуют различные стороны деятельности предприятия, связанной с образованием, а также использованием всех его денежных фондов и накоплений, являются финансовыми показателями. При этом основные и наиболее часто применяемые финансовые показатели можно поделить на пять групп, отражающих разные стороны финансового состояния фирмы: коэффициенты ликвидности, рентабельности, деловой активности, устойчивости (показатели структуры капитала) и инвестиционные критерии.

Инструкция 1 Показатели ликвидности характеризуют возможность компании удовлетворять претензии потребителей краткосрочных долговых обязательств. В свою очередь, коэффициент абсолютной ликвидности определяет, какая доля долговых краткосрочных обязательств может быть покрыта денежными средствами в виде депозитов и рыночных ценных бумаг. Данный коэффициент можно рассчитать при помощи соотношения суммы денежных средств и краткосрочных финансовых вложений к текущим обязательствам. 2 Коэффициент срочной ликвидности рассчитывается как отношение более ликвидной части оборотных средств (краткосрочных финансовых вложений, дебиторской задолженности, денежных средств) к краткосрочным обязательствам. Рекомендуется, чтобы значение такого показателя было больше 1. 3 Величина коэффициента текущей ликвидности определяется как частное от соотношения оборотных средств к краткосрочным обязательствам. Он показывает достаточно ли у компании средств, которые можно использовать для погашения краткосрочных обязательств. 4 Чистый оборотный капитал выражается в денежных единицах как разность между оборотными активами фирмы и ее краткосрочными обязательствами. Этот показатель необходим для поддержки финансовой устойчивости предприятия, потому как превышение оборотных средств над значением краткосрочных обязательств означает, что фирма не только сможет погасить все свои краткосрочные обязательства, но также она обладает резервами для расширения деятельности. 5 Показатели структуры капитала или коэффициенты финансовой устойчивости отражают отношение собственных средств к заемным в источниках финансирования компании. Они характеризуют степень финансовой независимости фирмы от кредиторов. При этом для оценки структуры капитала применяются следующие значения: — Коэффициент финансовой независимости, который характеризует зависимость компании от внешних займов. Он рассчитывается в виде отношения собственного капитала к суммарному активу. — Коэффициент покрытия процентов — характеризует степень защищенности самих кредиторов от невыплаты процента за предоставленный кредит и показывает: сколько раз за отчетный период компания заработала средства для оплаты процентов по займам. Этот показатель можно рассчитать из отношения прибыли до налогообложения к процентам по кредиту. 6 Коэффициенты рентабельности определяют, насколько прибыльна деятельность предприятия. Коэффициент рентабельности продаж показывает долю чистой прибыли в объеме всех продаж предприятия. Его можно посчитать отношением чистой прибыли к чистому объем продаж, умноженному на 100%. 7 Коэффициент рентабельности собственного капитала определяет эффективность использования капитала, который был инвестирован собственниками предприятия. Он рассчитывается по следующей формуле: чистую прибыль нужно разделить на собственный капитал и умножить на 100%. Видео по теме

Как формируется совокупный финансовый результат: описание строк 2400, 2510, 2520 фин. отчета №2

Итак, существенную долю совокупного результата составляет чистая прибыль (ЧП). Она подлежит корректировке на результаты переоценок, которые содержат стр. 2510 и 2520. Следовательно, помимо ЧП, следует принять во внимание еще и эти два показателя. Рассмотрим взаимосвязь названых трех показателей и некоторые особенности отображения их по отчетности.

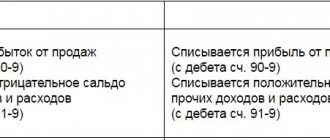

Показатель первый. Прибыль на протяжении текущего года показывают по сч. 90 (продажи) и 91 (проч. доходы с тратами). Последние далее списывают на сч. 99 (прибыль, убыток), который в конце текущего отчетного года закрывают на сч. 84 (нераспред. прибыль).

Показатель второй. Что касается переоценки ВА, то на сегодня ее производят в последний день уходящего отчетного года. При отсутствии к этому моменту сумм добавочного капитала по ранее проведенной переоценке уценку показывают в проч. тратах. При проведении дооценки в рамках прошлой переоценки, суммы которой уже причислены к фин. результату, эту дооценку показывают в проч. доходах, но стр. 2510 тогда оставляют пустой. При участии сумм добавочного капитала их прописывают по стр. 2510 в разд. «Справочно».

Показатель третий. Это еще один неоднозначный показатель, фигурирующий в расчете СФР, – результат от проч. операций (стр. 2520). Что примечательно, в рамках применяемых нормативов, не определено, о каких именно операциях здесь идет речь. Строгих предписаний по этой части не имеется. Как показывает практика, в данный показатель зачастую включают разницу, которая образуется при пересчетах стоимости имеющихся активов.

Например, когда российская организация осуществляет деятельность в другой стране и при использовании активов пересчитывает их стоимость в инвалюте на рос. рубли. При пересчете и получается разница, которую далее отображают при помощи добавочного капитала (применительно к ПБУ 3/2006, утв. Приказом Минфина РФ № 154н от 27.11.2006).

Помимо сказанного, бытует мнение, что в рассматриваемый третий показатель включают также суммы ошибок за предшествующий год, которые выявлены к моменту формирования и утверждения бух. отчетности. На самом деле сопоставимые значения показателей по предшествующим периодам корректируют при составлении бух. отчетности с раскрытием информации в соответствующих пояснениях. Исправление ошибок производится в порядке, обозначенном п. 9 ч. II ПБУ 22/2010 (утв. Приказом Минфина РФ № 63н от 28.06.2010).

Учитывая выше сказанное, общую формулу для калькуляции СФР, можно представить следующим образом:

Расшифровка показателей: ЧП – прибыль чистая, У – убыток, РПВА – результат от переоценки ВА, не причисляемый к ЧП, РПО – результат от проч. операций, не причисляемый к ЧП.

Совет 1: Как рассчитать финансовый результат

Автор КакПросто! Финансовый результат поможет вам отразить соотношение между доходами и расходами вашего предприятия. Данный показатель может быть положительным (прибыль), если доходы превышают расходы, и отрицательным (убыток), когда расходы больше доходов.

Инструкция 1 Основными показателями прибыли в бухгалтерской системе на предприятии являются: прибыль от реализации, прибыль от продаж, валовая прибыль, прибыль до налогообложения и чистая прибыль. 2 Прибыль, которую предприятие получает в результате реализации продукции собственного производства, называется прибылью от реализации товаров или услуг. В таком случае показатель рассчитывается как разность между полученной выручкой и себестоимостью реализованной продукции. В полном виде формулу можно представить следующим образом: Прп = Ц ? Vр — Срп = Vр ? (Ц — Сеп), где Прп – прибыль от реализации продукции, Ц – цена единицы продукции, Vр – объем реализованной продукции, Срп – полная себестоимость реализованной продукции, Сеп – полная себестоимость единицы продукции. 3 Если предприятие только торгует товарами или услугами (не производя их), то в таком случае говорят о прибыли от продаж, которую можно рассчитать как разность между валовой прибылью и расходами (управленческе + коммерческие). В полном виде формула выглядит следующим образом: Ппродаж = В – Срп – КР – УР, где Ппродаж – прибыль от продаж, В – выручка от реализации продукции, Срп ? полная себестоимость реализованной продукции, КР – коммерческие расходы, УР – управленческие расходы. 4 Валовая прибыль рассчитывается как разность между выручкой от реализации и полной себестоимостью реализованной продукции.. 5 Чтобы получить величину прибыли до налогообложения (Пдон), нужно к Ппродаж прибавить прочие доходы и вычесть прочие расходы. Рассчитав Пдон, организация уплачивает необходимые налоги и получает чистую прибыль. Последняя является источником выплаты учредительского дохода и формирования собственного капитала предприятия. Видео по теме

Обратите внимание Не путайте категории «доход» и «прибыль». В первом случае речь идет об экономической выгоде до вычитания расходов.

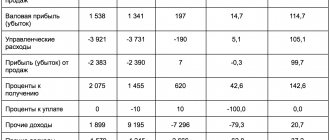

Пример 1. Калькуляция СФР для заполнения стр. 2500 фин. отчета ООО «Олмис» за период 2017–2018 гг.

Калькуляция значения СФР производится на основе данных из фин. отчета №2 ООО «Олмис» за период 2017–2018 гг. Применяется общая формула расчета. Значения показателей, используемые в предложенном примере, условны.

| Название показателя и соответствующая ему строка фин. отчета №2 ООО «Олмис» | Данные по нему за 2021 г. из отчета ООО «Олмис» (тыс. рос. руб.) | Данные по нему за 2021 г. из отчета ООО «Олмис» (тыс. рос. руб.) |

| ЧП (убыток), стр. 2400 | 15 000 | 9 980 |

| Результат от переоценки ВА, не причисляемый к ЧП (убыток), стр. 2510 | 89 | 130 |

| Результат от проч. операций, не причисляемый к ЧП (убыток), стр. 2520 | – | – |

Калькуляция значения СФР для ООО «Олмис» производится по каждому периоду отдельно (сначала за 2021 г., затем за 2021 г.). Поскольку сведения по стр. 2520 отсутствуют (в фин. отчете по ней проставлены прочерки), то в общую формулу для расчета подставляют те значения, которые имеются.

Калькуляция СФР за 2021 г.: 15 000 + 89 = 15 089. По аналогии производится калькуляция за 2021 г.: 9 980 + 130 = 10 110.

Согласно полученным результатам в фин. отчете ООО «Олмис» по стр. 2500 за период 2021 г. следует записать сумму «15 089», а за период 2021 г. по этой же строке – сумму «10 110».

Правила составления документа

Отчет о финансовых результатах имеет две унифицированные формы:

- обычную (включает в себя расширенную информацию),

- упрощенную (информация в ней более сжата).

Вне зависимости от того, какой формой воспользуется компания, отчет содержит следующие обязательные данные:

- реквизиты предприятия,

- дату составления документа,

- показатели прибылей и убытков,

- итоговые значения.

К заполнению документа следует относиться очень внимательно, поскольку ошибки, а тем более внесение в него недостоверных или заведомо ложных сведений чревато неприятными последствиями.

Если в процессе заполнения документа были допущены какие-то неточности или исправления, лучше всего распечатать новый бланк и оформить его заново.

Пример 2. Калькуляция значения СФР для стр. 2500 в фин. отчете №2 ООО «Пром–стайл» за 2021 г.

ООО «Пром–стайл» осуществляет несколько видов деятельности, среди которых значится: розничная и оптовая торговля промтоварами, консультирование, посредническая деятельность. Предположим, что по данным фин. отчета №2 ООО «Пром–стайл» за 2021 г. получены следующие данные (см. таблицу).

| Показатель из фин. отчета ООО «Пром-стайл» | Данные по нему за 2021 г. (тыс. рос. руб.) | Калькуляция СФР за 2021 г. |

| ЧП (стр. 2400) | 500 350 | СФР = ЧП – РПО |

| РПО (стр. 2520) | 8 100 | 500 350 – 8 100 = 492 250 |

Пояснения по расчету. По данным фин. отчета ООО «Пром-стайл» переоценка ВА в рассматриваемом периоде (2019 г.) не производилась. Известен лишь результат от проч. операций (8 100 тыс. рос. руб.) и значение ЧП (500 350 тыс. рос. руб.).

С учетом этого, калькулировать СФР следует по формуле 2 (см. выше), подставляя значения только этих двух показателей. Результат калькуляции равен 492 250 тыс. рос. руб. Именно эту сумму и следует указать по стр. 2500 за 2021 г. в фин. отчете ООО «Пром–стайл».

Строка 2100 равна

В настоящее время единственным доступным источником информации о балансах предприятий в России является Федеральная служба государственной статистики. Все показатели отчетности, в том числе активы и пассивы, информация о руководителе компании, отчет о прибылях и убытках, а в целом – более 30 показателей – могут быть отображены в отчете, полученном с использованием портала «Прима–Информ».

Согласно статье 15 402-ФЗ «О Бухгалтерском учёте» все организации, за исключением бюджетных, казенных учреждений, должны представлять годовую бухгалтерскую отчетность в соответствии с учредительными документами учредителям, участникам организации или собственникам ее имущества, а также территориальным органам государственной статистики по месту их регистрации. Поэтому изучение подобного отчета позволит не только убедиться в том, что предприятие, с которым Вы собираетесь сотрудничать, действительно существует и ведет хозяйственную деятельность, но и понять, насколько устойчиво Ваш потенциальный партнер находится в той или иной сфере бизнеса.

После оплаты услуги (200 руб.), вы получите на свой e-mail, указанный перед осуществлением оплаты, Бухгалтерскую отчетность запрашиваемой организации за все периоды, в течение которых данная организация отчитывалась перед органами государственной статистики. Наша компания никоим образом не видоизменяет отчетность, предоставляя конечному пользователю ее по форме «как есть». Т.е. наш клиент видит у себя в отчете абсолютно тот же документ, что видят сотрудники госучреждений.

«Прима–Информ» предоставляет данные по всем предприятиям зарегистрированным в России. Так что Вы в любой момент можете получить информацию о любой компании где бы вы не находились, главное — быть подключенным к интернет, и за несколько секунд Вы можете получить бухгалтерский баланс предприятия и выписку из ЕГРЮЛ, зарегистрированного и ведущего хозяйственную деятельность, к примеру, на Дальнем Востоке.

Получить услугу

Проверка правильности составления баланса базируется на следующих основных моментах:

1) данные статей баланса на начало периода должны соответствовать данным баланса на конец предыдущего периода.

При изменении вступительного баланса на начало года по сравнению с отчетными данными за предыдущий год к должны быть даны соответствующие пояснения;

2) данные статей баланса на конец отчетного периода должны быть обоснованы результатами инвентаризации;

3) суммы статей баланса по расчетам с финансовыми, налоговыми органами, учреждениями банков должны быть сверены с ними и быть тождественными;

4) данные итогового баланса должны соответствовать оборотам и остаткам по счетам. Главной книги или другого аналогичного регистра бухгалтерского учета на конец отчетного года;

5) данные балансов на начало и конец года должны быть сопоставленными. Любые разногласия в методологии формирования одной и той же статьи вступительного и итогового балансов должны быть объяснены

Проверка правильности отражения в балансе внеоборотных средств

Проверка правильности отражения в балансе нематериальных активов и основных средств включает два основных момента:

1) необходимо убедиться в том, что соответствующие активы предприятия, внесенные в состав нематериальных активов и основных средств, действительно есть в наличии;

2) необходимо убедиться в целесообразности выбора методологии отображения хозяйственных операций и оценки имущества клиента:

а) разделение основных средств и нематериальных активов на группы, по которым ведется бухгалтерский учет;

б) выбор метода амортизации объектов основных средств и нематериальных активов;

3) необходимо проверить, не было в течение аудированной периода изменений в методологии учета основных средств и нематериальных активов;

4) необходимо проверить правильность учета приобретения, износа и выбытия нематериальных активов и основных средств

Наличие основных средств проверяется на основании инвентаризационных карточек, инвентаризационных описей и фактического наличия

Правильность начисления износа проверяется выборочно путем составления расчета за 1-2 кварталы

Проверка правильности отражения в балансе финансовых инвестиций

К финансовым инвестициям относятся инвестиции предприятия в государственные ценные бумаги (облигации и другие долговые обязательства), ценные бумаги и уставные капиталы других предприятий, а также предоставление другим пи идприемствам позы.

В балансе они отражаются соответственно по статьям»Долгосрочные финансовые инвестиции» и «Текущие финансовые инвестиции»

При проверке правильности отражения в балансе финансовых вложений проверяют наличие ценных бумаг, их стоимость, владельца и соответствие всех реквизитов. При проверке балансовых данных аудито ор может принять решение о более глубокой проверки определенных вопроь.

Проверка правильности отражения в балансе запасов

При проверке соответствия фактического наличия производственных запасов, а также запасов малоценных и быстроизнашивающихся предметов и готовой продукции учетным данным необходимо: обратиться к данным летней др. нвентаризации; выбрать группы запасов, по которым следует провести сплошную проверку отдельных запасов (например, наиболее ценные или дефицитные) в местах хранения, и определить группы для выборочной проверяют жк.

Важно обратить внимание на соблюдение порядка хранения материальных ценностей на складах, соответствие мест хранения условиям хранения отдельных видов запасов»наличие договоров с материально е идповидальнимы лицами. После этого следует проверить оценку и движение запасев.

Как отправить отчет о финансовых результатах

На сегодняшний день документ можно передать в налоговую службу тремя основными способами.

- Первый: путем личного похода в налоговую. В этом случае отчет может отдать как непосредственно руководитель компании, так и действующее от его имени доверенное лицо (но тогда необходимо иметь на руках доверенность, заверенную у нотариуса).

- Второй вариант: переслать отчет о финансовых результатах через электронные средства связи: правда, тут надо иметь ввиду, что у предприятия должна быть зарегистрированная электронная подпись.

- Третий способ подачи отчета: отправка через почту России заказным письмом с уведомлением о вручении.