Налогоплательщик вправе самостоятельно определить перечень прямых расходов

В соответствии с п. 1 ст. 318 Налогового кодекса РФ расходы на производство и реализацию, осуществленные в течение отчетного (налогового) периода, подразделяются на прямые и косвенные.К прямым расходам могут быть отнесены, в частности:- материальные затраты, определяемые в соответствии с пп. 1 и 4 п. 1 ст. 254 НК РФ;

— расходы на оплату труда персонала, участвующего в процессе производства товаров, выполнения работ, оказания услуг, а также расходы на обязательное пенсионное страхование, идущие на финансирование страховой и накопительной частей трудовой пенсии, на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, начисленные на указанные суммы расходов на оплату труда;

— суммы начисленной амортизации по основным средствам, используемым при производстве товаров, работ, услуг.К косвенным расходам относятся все иные суммы расходов, за исключением внереализационных расходов, определяемых в соответствии со ст. 265 НК РФ, осуществляемых налогоплательщиком в течение отчетного (налогового) периода.В п. 1 ст.

318 НК РФ указано, что налогоплательщик вправе самостоятельно определить перечень прямых расходов, связанных с производством товаров (выполнением работ, оказанием услуг), закрепив свой выбор в учетной политике.Таким образом, налогоплательщик вправе самостоятельно определить перечень прямых расходов, закрепив его в учетной политике.

Глава 25 НК РФ не содержит положений, ограничивающих налогоплательщика в отнесении тех или иных расходов на производство и реализацию, в т.ч. расходов в виде страховых взносов, к прямым или косвенным расходам. На это указано в Письме Минфина России от 25.05.2010 N 03-03-06/2/101.При этом налогоплательщик может применять для целей налогообложения прибыли перечень прямых расходов, утвержденный в бухгалтерском учете.

В соответствии с п. 3 ст. 1 Федерального закона от 21.11.1996 N 129-ФЗ «О бухгалтерском учете» одной из основных задач бухгалтерского учета является формирование полной и достоверной информации о деятельности организации и ее имущественном положении, необходимой внутренним пользователям бухгалтерской отчетности — руководителям, учредителям, участникам и собственникам имущества организации, а также внешним — инвесторам, кредиторам и другим пользователям бухгалтерской отчетности.

Таким образом, по мнению финансистов, при формировании состава прямых расходов в налоговом учете налогоплательщик может учитывать перечень прямых расходов, связанных с производством и реализацией товаров (выполнением работ, оказанием услуг), применяемый для целей бухгалтерского учета. Данный вывод сделан в Письме Минфина России от 19.12.2011 N 03-03-06/1/834.

Следует отметить, что организация не вправе искусственно сокращать перечень прямых расходов. При отнесении расхода к той или иной группе (виду) следует исходить из их характера. Так, суд установил, что в учетной политике налогоплательщик к прямым расходам отнес заработную плату персонала, участвующего в процессе производства готовой продукции (работ, услуг), суммы ЕСН и расходы на обязательное пенсионное страхование, идущие на финансирование страховой и накопительной части трудовой пенсии, начисленные на суммы, относящиеся к прямым расходам на оплату труда.

Механизм распределения прямых расходов с применением экономически обоснованных показателей в целях налогового учета организацией не утвержден.В целях бухгалтерского учета для группировки затрат на производство, калькулирования себестоимости продукции и формирования производственного результата используется позаказный метод учета затрат на производство.

Организацией в целях ведения налогового и бухгалтерского учета определены различные методики распределения затрат на производство. При этом для целей бухгалтерского учета учет расходов ведется на основании документов первичного учета, а для целей налогообложения расходы списываются в произвольном порядке (безотносительно к соответствующим учетным документам).

Вместе с тем выбор организацией метода распределения прямых и косвенных расходов должен быть обоснован технологическим процессом и быть экономически оправданным.Виды материальных затрат поименованы в пп. 1 и 4 п. 1 ст. 254 НК РФ.Во-первых, это расходы на приобретение сырья и (или) материалов, используемых в производстве товаров (выполнении работ, оказании услуг) и (или) образующих их основу либо являющихся необходимым компонентом при производстве товаров (выполнении работ, оказании услуг).

Во-вторых, это расходы на приобретение комплектующих изделий, подвергающихся монтажу, и (или) полуфабрикатов, подвергающихся дополнительной обработке у налогоплательщика.Данный перечень (оплата труда, амортизация, сырье и материалы, комплектующие и полуфабрикаты) организация может по своему усмотрению как сузить, так и расширить.

Ограничений нет. Однако согласно требованиям ст. 252 НК РФ решение налогоплательщика должно быть обоснованным и зависит прежде всего от вида осуществляемой деятельности.С учетом изложенного суд признал, что предприятие неправомерно сузило приведенный в п. 1 ст. 318 НК РФ перечень прямых расходов, исключив из состава прямых расходов затраты предприятия на приобретение сырья и материалов, используемых в производстве продукции (выполнении работ, оказании услуг) и (или) образующих их основу либо являющихся необходимым компонентом при производстве продукции (выполнении работ, оказании услуг), без какого-либо экономического обоснования.

Таким образом, материалы и покупные комплектующие изделия, стоимость которых списана в себестоимость заказов основного производства, непосредственно входят в состав вырабатываемой продукции, образуя ее основу, или являются необходимым компонентом при изготовлении продукции, т.е. должны быть отнесены к прямым расходам и при обложении налогом на прибыль.

Данные выводы сделаны в Постановлении ФАС Уральского округа от 06.05.2010 N Ф09-3091/10-С3 по делу N А71-12937/2009-А25.Аналогичная позиция приведена и в другом судебном вердикте. В частности, суд установил, что налогоплательщик неправомерно сузил приведенный в п. 1 ст. 318 НК РФ перечень прямых расходов, исключив из состава прямых расходов в целях налогообложения прибыли материальные затраты предприятия без какого-либо экономического обоснования.

Таким образом, материалы и покупные комплектующие изделия, стоимость которых списана в себестоимость заказов основного производства, входят в состав выпускаемой продукции, образуя ее основу, или являются необходимым компонентом при изготовлении продукции.Следовательно, указанные виды затрат по материалам являются прямыми расходами, т.к.

их можно отнести непосредственно на изготавливаемый продукт, выполняемую работу и они не могут быть отнесены в целях гл. 25 НК РФ к косвенным расходам (Постановление ФАС Уральского округа от 25.02.2010 N Ф09-799/10-С3 по делу N А71-8082/2009-А5).Итак, предоставляя налогоплательщику возможность самостоятельно определять учетную политику, включая формирование состава прямых расходов, НК РФ не рассматривает этот процесс как зависящий исключительно от воли налогоплательщика.

Напротив, указанные нормы относят к прямым расходам затраты как непосредственно связанные с производством товаров (выполнением работ, оказанием услуг). На это обращено внимание в Определении ВАС РФ от 13.05.2010 N ВАС-5306/10 по делу N А71-8082/2009.Из норм ст. ст. 252, 318, 319 НК РФ, следует, что выбор налогоплательщика в отношении расходов, формирующих в налоговом учете стоимость произведенной и реализованной продукции, должен быть экономически обоснованным (Письмо Минфина России от 29.12.2011 N 07-02-06/260).

Предлагаем ознакомиться: Какую страховую выбрать для ипотеки

Минфин России подчеркнул, что налогоплательщик имеет право самостоятельно определить обоснованный перечень прямых расходов, связанных с производством товаров (выполнением работ, оказанием услуг), которые относятся к расходам текущего отчетного (налогового) периода, по мере реализации продукции, работ, услуг (Письмо Минфина России от 29.11.

2011 N 03-03-06/1/785).Перечень прямых расходов, предусмотренный в п. 1 ст. 318 НК РФ, не является закрытым, а включает виды прямых расходов, которые могут учитываться всеми организациями, являющимися плательщиками налога на прибыль организаций.При этом на основании абз. 10 п. 1 ст. 318 НК РФ налогоплательщик вправе в своей учетной политике для целей налогообложения определить наряду с предусмотренными в п. 1 ст.

318 НК РФ и иные прямые расходы, связанные с производством товаров (выполнением работ, оказанием услуг), которые с учетом конкретного вида деятельности налогоплательщика также могут рассматриваться в качестве его прямых расходов при исчислении налога на прибыль организаций.Перечни прямых и косвенных расходов необходимо определить в учетной политике для целей налогообложения.

Без этого организации проблематично будет обосновать отнесение тех или иных расходов к косвенным. В качестве иллюстрации сказанного рассмотрим следующий пример из практики арбитражных судов.В ходе проверки налоговая инспекция установила, что компания в целях налогообложения прибыли в составе расходов, связанных с производством и реализацией, учитывала как косвенные расходы затраты на обязательное пенсионное страхование, идущие на финансирование страховой и накопительной частей трудовой пенсии, подлежащие включению в состав прямых расходов.

Суд установил, что порядок принятия для целей налогообложения расходов на обязательное пенсионное страхование предприятием не определен. В учетной политике предприятие установило, что прямые затраты определяются им в соответствии со ст. 318 НК РФ. Особый порядок распределения затрат на прямые и косвенные расходы и конкретный перечень прямых расходов в учетной политике не определен.

На основании изложенного суд сделал вывод, что спорные затраты на обязательное пенсионное страхование, идущие на финансирование страховой и накопительной частей трудовой пенсии, предприятие должно было учитывать в составе прямых расходов (Постановление ФАС Волго-Вятского округа от 20.11.2009 по делу N А82-7247/2008-99).

Настройка

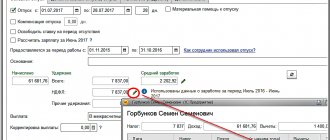

В форме учетной политики организации необходимо указать вид тарифа страховых взносов, применяемый для организации. Меню: Предприятие – Учетная политика – Учетная политика организаций

Вкладка «рабочего стола»: Предприятие – Учетная политика организаций

Выбор тарифа производится на закладке «Страховые взносы». В списке выбора видов тарифов отображаются только те, которые могут применяться при выбранных для данной организации параметрах учетной политики (система налогообложения, налоговые режимы):

Список всех видов тарифов со ставками доступен через меню: Зарплата – Учет НДФЛ и налогов (взносов) с ФОТ – Тариф страховых взносов.