Автор статьи: Лина Смирнова Последнее изменение: Январь 2021 года 30171

В случае заболевания сотруднику, работающему официально, полагается выплата социального пособия на основании предъявленного больничного листа. Такие выплаты производятся за счет страховых взносов, удерживаемых с его заработка. В этой статье выясним, взимаются ли страховые взносы с больничных пособий, как формируется средства для их выплат, каков порядок осуществления платежей и что может повлиять на обложение пособия страховыми взносами.

Уменьшают ли за счет пособия по б/л страховые выплаты для работодателя?

Согласно п. 2 ст. 431 НК РФ, работодатели могут уменьшить страховые выплаты за счёт компенсаций по временной нетрудоспособности, вычитая их из той суммы, которые они вносят в Фонд социального страхования.

Это обусловлено тем, что ФСС возмещает организациям и предпринимателям средства, затраченные на пособия по нетрудоспособности, за исключением того периода, который оплачивает наниматель.

Работодатели могут обезопасить себя от лишних выплат и штрафов, если будут учитывать установленный максимум пособий по временной нетрудоспособности, а также правила оформления документов и функционирования системы страховых и профсоюзных взносов. Помимо этого важно учитывать, что законодательство позволяет уменьшать обязательные взносы за счёт выплаченных пособий за каждый месяц.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

Любой работающий человек, за которого работодатель отчисляет взносы в Соцстрах, по закону получает больничное пособие. Основанием для его начисления служит больничный лист, выдаваемый доктором в случае заболевания сотрудника или при уходе за любым членом семьи. Перед уходом в декретный отпуск беременные женщины также получают этот документ.

Данный закон имеет силу в отношении всех видов пособий по нетрудоспособности, предусмотренных законодательством. Это подтверждает судебная практика и соответствующие нормативные документы №15АП-1002/13 и № 07АП-8508/12 арбитражных апелляционных инстанций .

Следует знать, что листы больничные не облагаются взносами в ПФР и ОМС. Обязанность по денежному возмещению по причине нетрудоспособности сотрудника регулируется нормой статьи №183 Трудового Кодекса РФ . Суммы таких компенсаций и правила их предоставления прописаны на законодательном уровне.

Мнение эксперта

Семенов Александр Владимирович

Консультант в области права с 10-летним опытом. Специализируется в области гражданского права. Член коллегии адвокатов.

Руководство работника должно обеспечивать определенные страховые выплаты при возникновении страхового случая также за собственный счет (пп. 6 п. 2 ст. 12 Закона N 165-ФЗ от 16.07.1999 ).

Выплачиваемое за счет средств работодателя больничное пособие страховыми взносами не облагается

Вопрос от читательницы Клерк.Ру Ирины (г. Шахты)

Какими взносами облагаются 3 дня больничного, которые за счет работодателя?

В соответствии с пп. 1 п. 2 ст. 3 Федерального закона РФ от 29.12.2006 г. №255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» пособие по временной нетрудоспособности за первые 3 дня временной нетрудоспособности выплачивается за счет средств страхователя (работодателя), а за остальной период начиная с 4-го дня — за счет средств бюджета Фонда социального страхования РФ.

На основании пп. 1 п. 1 ст. 9 Федерального закона от 24.07.2009 г. №212-ФЗ пособия и иные виды обязательного страхового обеспечения по обязательному социальному страхованию не подлежат обложению страховыми взносами на обязательное пенсионное, социальное и медицинское страхование.

Согласно пп. 3 п. 1 ст. 1.2 Федерального закона РФ от 29.12.2006 г. №255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» обязательное страховое обеспечение по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством — это исполнение страховщиком (ФСС), а в отдельных установленных законом №255-ФЗ случаях страхователем (работодателем) своих обязательств перед застрахованным лицом при наступлении страхового случая посредством выплаты пособий.

Таким образом, выплачиваемое за счет средств работодателя пособие за первые 3-х дней нетрудоспособности работника признается страховым обеспечением и на основании пп. 1 п. 1 ст. 9 Закона №212-ФЗ страховыми взносами в ФСС, ПФ и ФОМС не облагается.

Получить персональную консультацию Ольги Зиборовой в режиме онлайн очень просто — нужно заполнить специальную форму. Ежедневно будут выбираться несколько наиболее интересных вопросов, ответы на которые вы сможете прочесть на нашем сайте.

Налоговые проверки становятся жестче. Научитесь защищать себя в онлайн-курсе «Клерка» — «Налоговые проверки. Тактика защиты».

Посмотрите рассказ о курсе от его автора Ивана Кузнецова, налогового эксперта, который раньше работал в ОБЭП.

Заходите, регистрируйтесь и обучайтесь. Обучение полностью дистанционно, выдаем сертификат.

Статья написана по материалам сайтов: urexpert.online, r18.fss.ru, www.klerk.ru.

Налогообложение

Однако со всей суммы пособия по больничному листу в обязательном порядке удерживается НДФЛ. Выплата в связи с временной нетрудоспособностью сотруднику производится с вычетом 13%.

Эти требования не касаются пособия по беременности и родам, которое освобождено от удержания всякого рода взносов и отчислений (п.1 ст.217 Налогового Кодекса РФ ). Больше о том, какие берутся налоги с больничного листа в 2021 году, читайте в статье https://otdelkadrov.online/7207-raschet-vzimanie-ndfl-s-bolnichnogo-lista-v-year-godu.

Если срок давности не превышает полугода с момента начала болезни, сотрудник имеет право потребовать оплату. Руководством организации в течение 10 дней должен быть просчитан полный размер возмещения и обеспечена его выплата в соответствующую дату заработной платы.

Больничный лист по беременности и родам: берется ли подоходный налог (НДФЛ) и начисляются ли взносы

Еще одной причиной, по которой выдается больничный лист, может стать беременность сотрудницы и, соответственно, рождение малыша. Выписывается он медучреждением при уходе сотрудницы в декретный отпуск. Она, в свою очередь, должна представить его в бухгалтерию предприятия, где должно быть рассчитано соответствующее пособие. Расчет конкретно этого пособия, как и пособия по ВНиМ, происходит на основании данных о заработке и отработанном времени за последние два календарных года.

Важно! На величину пособия по БиР стаж сотрудницы не влияет.

В 2021 году налогообложение больничных листов, выданных по случаю предстоящих родов, изменений не претерпело: оно, как и прежде, несколько отличается от налогообложения общих больничных. Разница — в отсутствии необходимости исчислять и удерживать НДФЛ. Дело в том, что пособие по беременности и родам прямо поименовано в перечне доходов, не подлежащих обложению этим налогом (п. 1 ст. 217 НК РФ).

НДФЛ не будет рассчитываться и удерживаться с других сопутствующих материнству выплат:

- за постановку на учет на ранних сроках беременности;

- по рождению ребенка;

- пособия, выдаваемого по уходу за ребенком до достижения им возраста 1,5 лет.

Абсолютно все пособия, связанные с материнством, выдаются за счет средств Фонда социального страхования и объектом обложения страховых взносов не являются.

Производственная травма

Получение травмы, профессиональное заболевание, реабилитация работника, также освобождает организацию от уплаты страховых взносов по причине их статуса как компенсационных выплат. Денежные средства в ситуации нанесения урона здоровью, которые относятся к производственному травматизму, подоходным налогом не облагаются. К таким оплатам относятся:

- вынужденный отпуск на время выздоровления и восстановления;

- необходимое лечение;

- возмещение морального ущерба производится работодателем за свой счет в случае вынесения такого решения судом.

Страховой стаж работника является решающим при расчете размера компенсации. Минимальная сумма пособия по больничному листу равняется 60% от средней зарплаты, предельно допустимая выплата – 100%.

Больничный в связи с болезнью

Если листок нетрудоспособности выдан работнику в связи с его болезнью, травмой или необходимостью ухода за больным членом семьи, то оплата по нему облагается НДФЛ. Этот налог следует исчислять и удерживать со всей суммы пособия. То есть перед перечислением пособия работнику из оплаты больничного вычитается НДФЛ. И работнику выплачивается пособие за минусом НДФЛ. ТО есть, например, если пособие составляет 10 000 рублей, то на руки нужно выплатить 8700 (10 000 – 1300). Поскольку НДФЛ – 13 процентов от суммы больничного.

Правила такие:

- НДФЛ с пособия исчисляйте по ставке 13% на дату фактического получения дохода работником (п. 1 ст. 224, п. 3 ст. 226 НК РФ). Датой фактического получения дохода по больничному является дата выплаты пособия, то есть дата перечисления денежных средств на банковский счет работника или дата выдачи работнику наличных из кассы (пп. 1 п. 1 ст. 223 НК РФ).

- Удерживайте НДФЛ при фактической выплате пособия, а перечисляйте налог в бюджет не позднее последнего числа месяца, в котором выплатили пособие (п. п. 4, 6 ст. 226 НК РФ).

- Если работодатель является участником пилотного проекта ФСС, то НДФЛ со своей части пособия ФСС РФ удержит самостоятельно, так как он сам выплачивает его.

Сумма больничного отражается в справке 2-НДФЛ с кодом дохода 2300 (п. 6.7 Порядка заполнения справки 2-НДФЛ).

Доплата до среднего заработка

Кроме определенной законодательством суммы выплат, руководство организации может назначить доплату до среднего заработка из собственного резервного бюджета. Однако она не является государственной компенсацией и, по законодательству, облагается соответствующими взносами как заработная плата работающего человека.

Если руководство учитывает их в качестве отчислений в ФСС, контролирующие инстанции могут не принять их к зачету в следующих ситуациях:

- нарушено законодательство (например, неверно произведен расчет среднего заработка для сотрудника);

- отсутствуют подтверждающие документы;

- документация не соответствует общепринятым правилам оформления (ч. 4 ст. 4.7 Закона от 29.12.2006 N 255-ФЗ ).

Таким образом, больничные не облагаются страховыми взносами за счет работодателя и ФСС. В целях экономии государственных дотаций был выпущен Указ по ограничению компенсаций по нетрудоспособности.

Эта мера привела к усилению контроля правильного заполнения больничной документации. В случае неправильного оформления либо неточного расчета пособия Соцстрах может не принять к рассмотрению такой лист.

В случае заболевания сотруднику, работающему официально, полагается выплата социального пособия на основании предъявленного больничного листа. Такие выплаты производятся за счет страховых взносов, удерживаемых с его заработка.

В этой статье выясним, взимаются ли страховые взносы с больничных пособий, как формируется средства для их выплат, каков порядок осуществления платежей и что может повлиять на обложение пособия страховыми взносами.

Порядок выплаты пособия при временной потере трудоспособности

Пособие, выплачиваемое на основании больничного листка, имеет целью компенсацию заработка работника, имеющего определенный страховой стаж. Оно представляет собой сумму, сформированную в основном за счет средств ФСС.

Мнение эксперта

Семенов Александр Владимирович

Консультант в области права с 10-летним опытом. Специализируется в области гражданского права. Член коллегии адвокатов.

Выплату пособия осуществляет непосредственный работодатель сотрудника. Ответственность за правильное начисление средств государственного ФСС несет руководитель, а также главный бухгалтер предприятия.

Выплата обычно приурочивается к ближайшему платежу зарплаты. Она производится вместе с выплатой расчета или аванса. Платеж осуществляется за весь период болезни, начиная с первого дня заболевания работника. Расходы за первые 3 дня нахождения работника на больничном листе несет работодатель, а остальной период оплачивается ФСС.

Оплата пособий по больничным в связи с уходом за ребенком несовершеннолетнего возраста или взрослым подопечным родственником, находящимся на иждивении работника, а также пособий в связи с беременностью и родами начисляется и выплачивается полностью из средств ФСС.

- С января 2013 года стали использоваться обновленные бланки больничных листов, к оформлению которых стали применяться более высокие требования. Это связано с тем, что ранее выплата больничного пособия осуществлялась непосредственно бухгалтерией того предприятия, в котором трудился заболевший сотрудник, а ФСС компенсировал затраты, понесенные в связи с выплатами пособий только после получения отчетов предприятия.

- С 2021 года стали действовать изменения законодательства, в соответствии с которыми оплата больничного стала наиболее упрощенной.

- В 2021 году во многих регионах запущен «пилотный» проект, согласно которому оплата пособия производится напрямую из ФСС, обходя работодателя. При таком пути осуществления выплат работнику предприятие или организация производит оплату из собственных средств лишь сумму пособия за первые 3 дня пребывания на больничном. В дальнейшем обязанностью бухгалтерии предприятия является только передача в страховой фонд, расположенный территориально поблизости к предприятию, только самого больничного листа и справки о размере заработка сотрудника за два предыдущих года. На основании полученных документов ФСС осуществляет оплату пособия непосредственно работнику, выбранным им способом (на карту, банковский счет или лично).

Какие больничные облагаются страховыми взносами в 2021 году

Но обязанность его начисления касается выплат по больничным листам и иных аналогичных выплат. Ставка НДФЛ для пособий по болезни определяется согласно законодательству.

Начисляются ли налоги на больничный лист за счет работодателя? Для ответа на заданный вопрос первостепенно следует понимать, каким образом начисляются данные пособия, и кто их платит. Законодательством для возникшего случая установлены п. 2,6 ст. 12 ФЗ № 165.

При оплате больничного в РФ действует следующее правило: первые три дня отсутствия на работе по болезни оплачивает предприятие, все остальные – ФСС. Могут возникнуть сомнения, удерживают ли НДФЛ с больничного, полученного из этого Фонда.

Мнение эксперта

Лебедев Сергей Федорович

Юрист-практик с 7-летним опытом. Специализация — гражданское право. Большой опыт в защите в суде.

Выше уже было сказано, что средства, выдаваемые в рамках оплаты листов нетрудоспособности, не содержатся в перечне необлагаемых налогом пособий.

В том случае, если сотрудник организации заболел, то работодатель обязан выплатить пособия, которые начисляются за больничный период, согласно статье 183 ТК РФ. Данные пособия должны быть рассчитаны в течение 10 дней, начиная со дня предоставления работодателю больничного листа, а начислены в период выплаты заработной платы.

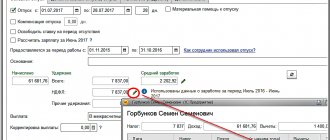

Однако речь идет исключительно о самом пособии. На предприятии могут установить дополнительные доплаты к пособию. Таковые в 217-й статье не отражены. Продление. По умолчанию в строке стоит нет. Если больничный лист является продолжение выбираем нужный номер больничного лист из раскрывающегося списка. Укажите данные из листа нетрудоспособности.

Это важно знать: стаж 7 лет процент больничного

Оплата по больничному листу, за исключением пособия по беременности и родам, облагается НДФЛ независимо от источника его уплаты (за счет средств ФСС или средств работодателя). НДФЛ с пособия по больничному листу должен удерживаться при выплате и перечисляться в бюджет не позднее последнего числа месяца, в котором была произведена выплата пособия.

Размер пособия

Величина пособия, предусмотренного к выплате по больничному листку, определена 7 статьей ФЗ № 255. Она зависит от нескольких факторов:

- причины образования нетрудоспособности;

- времени нахождения сотрудника на излечении;

- его страхового стажа.

Если сотрудник получил травму, не связанную с производством, или заболел и не может выполнять порученную работу, ему обязаны оплатить весь период нахождения на больничном листке:

- инвалиды могут находиться на излечении до 4 месяцев;

- работникам, ухаживающим за нетрудоспособными родственниками, находящимися на их иждивении, выплачивается денежная компенсация на срок до 30 дней, а при наличии у ребенка с заболеванием ВИЧ, длительность периода оплаты на основании больничного листа не ограничена.

Размер выплаты связан напрямую с продолжительностью выплаты страховых взносов (страховым стажем):

Многих работодателей волнует, облагаются ли страховыми взносами больничные листы. Большинство юристов совершенно справедливо и в соответствии с законом отвечают просто — нет, не облагаются.

Но, как показывает практика, не всё так просто. Существуют ситуации, когда всё равно какими-то взносами облагается больничный.

Такие ситуации часто возникают из-за особенностей коллективного договора между работодателем и его сотрудниками, которые и рассмотрит эта статья.

- Начисляют ли страховые взносы на пособие по временной нетрудоспособности

- Когда всё-таки делают перечисления в Фонд соцстрахования

- В какие сроки производят уплату

- Пример расчёта

Начисляют ли страховые взносы на пособие по временной нетрудоспособности

Прежде, чем выяснить облагается ли взносами больничный лист, стоит разобраться с тем, что это такое и кому он полагается. Отечественное законодательство чётко определяет круг лиц, которым платят из Фонда социального страхования и обязанности получателя относительно полученных выплат.

Нужно учитывать, что государство делает выплаты по больничному листу лишь в том случае, если заболевший отчислял в ФСС обязательные страховые взносы. Их действующая ставка составляет 2,9%.

Таким образом, можно сказать, что гражданин сам себе оплачивает время пребывания на больничном благодаря ранее перечисленным страховым суммам. Сам размер выплат рассчитывается исходя из них.

Российские правовые нормы чётко указывают, что больничные листы не облагаются страховыми взносами. При чём, это относится не только к тем выплатам, которые делаются за счёт общегосударственного фонда, но и за счёт работодателя. Напомним, Трудовой кодекс предусматривает, что выплаты из сумм соцстрахования начинают лишь с четвёртого дня больничного.

Вышесказанное правило одинаково распространяется, как на выплаты по больничным в связи с беременностью, так и в связи с уходом за больными ближайшими родственниками. Иначе дело обстоит с НДФЛ.

Страховые взносы на больничный лист правила исчисления и уплаты

Мотрой Алена Автор PPT.RU 31 мая 2021 Каждому работнику, который принесет , работодатель оплачивает период временной нетрудоспособности по среднему заработку. За счет организации выплачивается сумма только за первые три дня болезни. Остальную часть работник получает из средств бюджета Фонда соцстрахования.

Но возникает много вопросов: начисляются ли на больничные , кто их платит, как их правильно рассчитать.

Ответы вы найдете в нашей статье. КонсультантПлюс БЕСПЛАТНО на 3 дня Для начала разберемся, облагаются ли страховыми взносами больничные листы.

На основании можно сделать вывод, что выплаты по временной нетрудоспособности нельзя рассматривать как доход, с которого должны отчисляться средства на социальное или пенсионное страхование. Такие выплаты являются государственными пособиями.

В налоговом законодательстве не указано, что освобождение от отчислений зависит от источника выплаты. Это означает, что страховые взносы на больничный за счет работодателя (за первые три дня) не начисляются. Тем не менее, в определенных случаях с работодателя могут потребовать уплатить деньги на социальное и пенсионное страхование.

Это произойдет, если работнику выплатят пособие, исчисленное из суммы, которая превышает установленный законом максимум.

Но какую сумму считать максимальной? Согласно формуле расчета пособия, средний дневной заработок рассчитывается как суммарный доход за 2 предшествующих года, деленный на 730 (731, если високосный год).

При этом максимальный возможный доход складывается из предельной величины для уплаты взносов в ФСС, установленной на два предшествующих года.

Таким образом, предельный средний заработок для расчета пособия, с которого не придется платить дополнительно, будет равен: (755 000 + 718 000) : 730 = 2021,81 руб. Если для расчета пособия по временной нетрудоспособности в 2021 г.

будет использован средний заработок, который превысит 2021,81 рубля, то с суммы превышения придется платить страховые взносы в общем порядке.

Поскольку это уже доход, не освобождаемый от сборов на страхование. И придется отчислить в ПФР 22 %, в ФСС — 2,9 %, в ФОМС — 5,1 %

Обратите внимание, что если общий доход работника превысит 1 021 000 рублей без учета той части больничного, которая освобождена от страхования, то дополнительно придется доплатить в ПФР еще 10 %

Рассмотрим такую ситуацию: Сидоров заболел в 2021 году.

Его зарплата не менялась с 2015 года и равна 100 000 рублей в месяц. То есть за 2021 и 2021 гг. он получил 2 400 000 рублей. Несмотря на это, максимальная сумма, с которой посчитают освобожденное от взносов пособие по временной нетрудоспособности в 2019 г., составляет только 1 473 000 рублей.

Поэтому работник либо получит за каждый день болезни не больше 2017,81 рубля, либо работодатель посчитает сумму больничного, исходя из реального заработка работника за 1 день, умножит это на 3 (количество оплачиваемых дней болезни), выплатит ее, но удержит часть средств во все внебюджетные фонды.

При этом ФСС оставшийся период болезни будет оплачивать, исходя из максимально возможного среднего заработка в двух предшествующих годах. В нашем конкретном случае у Сидорова средний дневной доход равен: (1 200 000 + 1 200 000) : 730 = 3287, 67 руб.

По сравнению с установленным законом максимумом, средний дневной доход конкретного работника больше на 1269,86 руб. За три дня сумма превышения пособия, исходя из реальной средней зарплаты Сидорова, составит 3809, 58 руб.

Именно эту сумму придется включить в облагаемый страховыми взносами доход. Дорогие читатели, если вы увидели ошибку или опечатку, помогите нам ее исправить! Для этого выделите ошибку и нажмите одновременно клавиши «Ctrl» и «Enter».

Мы узнаем о неточности и исправим её.

БУХГАЛТЕРУ: СТАТЬИ БУХГАЛТЕРУ: СТАТЬИ Подпишитесь на ежедневную рассылку Каждый будний день мы будем отправлять вам всё, что было опубликовано вчера Вы ничего не пропустите!

Читайте нас, где угодно. Будьте всегда в курсе главного!

Сделано в Санкт-Петербурге 1997 — 2021 PPT.RU Полное или частичное копирование материалов запрещено, при согласованном копировании ссылка на ресурс обязательна Ваши персональные данные обрабатываются на сайте в целях его функционирования . Если вы не согласны, пожалуйста, покиньте сайт. Вы уверены, что хотите удалить используемое изображение и заменить его аватаром по умолчанию?

Вы уверены, что хотите выйти?

Когда всё-таки делают перечисления в Фонд соцстрахования

Выясняя, начисляются ли взносы на больничный лист, стоит учесть две вероятных ситуации, когда платить взносы государству всё же потребуется.

- о дополнительном пособии;

- выплатах по больничному по инициативе работодателя в связи с отказом ФСС.

В обоих случаях государственные органы будут рассматривать подобные выплаты в качестве дополнительного дохода, с которого придётся в бюджет и фонды обязательного страхования перечислить все причитающиеся взносы и сборы.

Первая ситуация возникает тогда, когда работодатель доводит по своей инициативе пособие по больничному листу до 100% тому работнику, которому оно пока не причитается исходя из стажа.

Законодательством предусмотрено, что наниматель обязан платить заболевшему работнику в случае болезни специальное пособие, размер которого зависит от стажа данного сотрудника:

- при стаже меньше 5 лет — 60% от зарплаты;

- при стаже 5-8 лет — 80%;

- при стаже больше 8 лет — 100%.

Начиная с 4 дня больничного, Фонд соцстраха возмещает ему потраченные на такое пособие суммы.

Но случаются ситуации, когда работник предприятия настолько ценен, что его наниматель хочет доплатить до стопроцентной суммы, несмотря на стаж, например, 6 лет. Государство сумму доплаты не компенсирует.

Более того, с этих дополнительных 20% он обязан уплатить:

- 5,1% медицинского страхования;

- 2,9% социального страхования;

- 22% в пенсионный фонд;

- начиная с 0,2% за травматизм.

Таким образом, закладывая дополнительные суммы на пособие для сотрудника, работодатель должен учитывать, сколько придётся потратить в реальности.

Время от времени случаются и ситуации второго типа — когда ФСС отказывает работнику в выплатах по больничному листу в форме компенсации его работодателю. Обычно такое происходит по ошибке при оформлении документации или же из-за каких-то внутренних несогласованностей государственного органа.

Работодатель, желая скорейшего выздоровления работника, может пойти ему навстречу и всё равно выплачивать суммы, которые бы тот получал в качестве пособия. Но, с точки зрения государства эти деньги не могут считаться больничным пособием и их касаются все обязательства относительно фондов обязательного страхования.

Выше можно увидеть перечень этих перечислений в государственный бюджет.

В такой ситуации, стоит добиваться по выздоровлению работника, признания решения Фонда в качестве ошибочного и перечисления компенсации весь срок болезни работодателю с возвращением выплат.

Также, возможна договорённость между заболевшим и его нанимателем и постепенным возвращением первым потраченных сумм в будущем.

В какие сроки производят уплату

Мнение эксперта

Семенов Александр Владимирович

Консультант в области права с 10-летним опытом. Специализируется в области гражданского права. Член коллегии адвокатов.

Российскими законами предусмотрены чёткие сроки относительно обязательных страховых выплат, которых должен придерживаться работодатель. В противном случае, его ждёт административное взыскание, которое может быть довольно ощутимым.

Сегодня, выплаты в фонды обязательного страхования, включая страховые взносы на больничный лист, если такие причитаются, необходимо производить до 15 числа следующего, за выпиской пособия, месяца. Конечно, этот день может попасть на выходной или праздник.

В таком случае, крайний срок уплаты переносится на ближайший рабочий день после него. Например, если работодатель начислил дополнительно 20% к пособию в январе, то перечислить необходимые суммы в госбюджет он должен до 15 февраля.

Но 15 число второго зимнего месяца выпало на воскресенье — это значит, что закрыть все долги перед государственными фондами можно до 16 февраля.

Главным документом, который необходимо заполнять для уплаты полагающихся в ФСС или ПФР сумм, является платёжное поручение. Оно и будет служить доказательством выполненного долга, в случае возникновения претензий со стороны госорганов.

Пример расчёта

В случае если на больничный лист начисляются страховые взносы, то всё зависит от того, по какой причине это происходит. Сумма, для которой будет производиться расчёт, полностью зависит от того, является ли она доплатой к обязательному пособию или полной его заменой.

Для примера, рассмотрим первую ситуацию. Работник заболел и ушёл на больничный с 11 до 20 мая 2021 года включительно.

Таким образом, срок его болезни по больничному листу, предоставленному работодателю, составил 10 дней. Его страховой стаж, в свою очередь 7 лет, что на год меньше срока, который государство установило в качестве гарантии 100% пособия.

Но, коллективный договор между работниками и работодателем предусматривает, что последний доплачивает пособие из денег компании до 100% вне зависимости от стажа сотрудников, что распространяется и на наш пример.

Средний дневной заработок заболевшего работника за прошедший год составил 1500 рублей. Именно он принимается в качестве базы для расчётов.

А вот из дополнительных 3000 рублей придётся заплатить:

- 660 рублей в Пенсионный фонд (3000 х 22%);

- 87 рублей соцстрахования (3000 х 2,9%);

- 153 рубля медстраховки (3000 х 5,1%);

- 6 рублей на травматизм (3000 х 0,2%).

Общая сумма выплат в различные страховые фонды составила в итоге: 906 руб.

Общее правило гласит, что оплата больничного листа не облагается страховыми взносами.

Это действительно так. Но на практике существуют исключения. Например, если работодатель доплачивает к больничному пособию определённые суммы. В таком случае, ему всё равно придётся перечислять все необходимые суммы в ФСС и ПФ.

В каких случаях пособие по временной нетрудоспособности облагается страховыми взносами? Начисляются ли они по каким–то особым ставкам и на какие КБК перечислять? Как видите, вопросов много, хотя ответы на них достаточно очевидны.

Налогообложение пособий по болезни

Поскольку средства, полученные работником за период болезни, являются одной из разновидностей его доходов, они становятся объектом налогообложения.

Какими налогами облагается пособие по временной нетрудоспособности, и какие взносы начисляются по ним, зависит от:

- Режима налогообложения, принятого предприятием;

- Случая, по которому наступила нетрудоспособность (по болезни, по беременности и рождению ребенка, по уходу за больным членом семьи и т.д.).

Доходы физического лица облагаются НДФЛ, обязательными взносами в Пенсионный фонд и страховыми взносами. В отношении пособия по болезни действует обязательство удержания НДФЛ.

Что касается страховых взносов, начисление их не производится. Причина заключается в источнике выплат. Если больничный выплачивается за счет ФСС, то начислять взносы для фонда, который сам же и заплатил, не рационально.

Облагаются ли взносами больничные листы?

Ответ на этот вопрос мы начнем с определения понятия: БОЛЬНИЧНЫЙ ЛИСТ. Несмотря на то, что в настоящее время это понятие широко употребляется, оно отсутствует в российском законодательстве.

Вместо него там говорится о листке нетрудоспособности, который является основанием для начисления пособия по временной нетрудоспособности. Оно является одним из государственных пособий по обязательному соц.

Мнение эксперта

Семенов Александр Владимирович

Консультант в области права с 10-летним опытом. Специализируется в области гражданского права. Член коллегии адвокатов.

страхованию и поэтому согласно пп. 1 п.

1 ст. 422 НК РФ не облагается страховыми взносами.

То же можно сказать и о пособии по беременности и родам, называемом многими декретным пособием.

Ошибки при обложении пособий по больничному листу

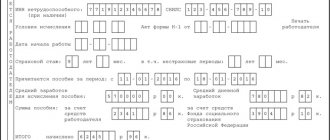

К нередким относятся случаи, когда ошибки в оформлении больничного листа приводят к неправильному размеру положенной социальной выплаты. Ошибки могут случиться как из-за человеческого фактора (арифметические ошибки), так и из-за сбоя компьютерной программы. При исправлении подобных ошибок и для перерасчета учитывается результат ошибки – недоплата или превышение пособия.

Если размер пособия меньше положенного, обязательно делается перерасчет и доплачивается сумма за неучтенный ранее период. При этом, если источником выплаченной части пособия был и работодатель и ФСС, то и оплата больничного листа будет разделена между этими двумя организациями.

ВНИМАНИЕ! Независимо от того, по чьей вине была допущена ошибка в расчете больничного листа, ответственность несет работодатель, который становится обязан заплатить компенсацию в размере установленной ЦБРФ суммы за каждый день отсрочки.

После исправления ошибки и подсчёта необходимого размера доплаты, следует ожидать выплату в ближайший день получения заработной платы.

Если сумма пособия превышает положенный размер, взыскать лишнюю сумму представляется возможным только в двух случаях: если произошла счетная ошибка или если страхователь предоставил неверную (ложную) информацию, которая повлияла на размер социальной выплаты. При других обстоятельствах вернуть излишек можно только в том случае, если работник согласится вернуть сумму или даст письменное разрешение на удерживание излишка из следующей заработной платы или пособия работника.

Статья по теме: Особенности нулевого расчета по страховым взносам и как его заполнить

После исправления ошибки в исправленном бланке следует указать:

- причину ошибки;

- правильный вариант расчета;

- размер излишней или недоплаченной выплаты;

- указать размер НДФЛ.

Исправленный бланк расчета социальной выплаты прикрепляется к приказу работодателя. Копия приказа отправляется в ПФР.

Подводя итог из всего вышесказанного, становится понятно, что страховые взносы на больничный лист в 2021 году облагаются только в том случае, если работодателем превышен лимит по максимальным выплатам. Кроме того, страховыми выплатами не облагается лист по нетрудоспособности по беременности и родам.