Действующим законодательством установлены обязательные страховые платежи в различные фонды – пенсионный, социального и медицинского страхования. Это непреложная обязанность для всех компаний и предпринимателей. Иными словами, взносы уплачивают все – и ИП без нанятого персонала, и ООО со средними доходами, и огромная корпорация с немалым штатом сотрудников. Кроме того, даже по каким-то причинам не функционирующие организации, т. е. не получающие доход, но не заявившие о прекращении своей деятельности в официальном порядке, также производят эти платежи.

Расчет сумм страховых взносов осуществляется в различных предприятиях по-разному, все зависит от многих причин: статуса предприятия, организационных особенностей и других условий. Попробуем разобраться в тонкостях начислений для разных категорий организаций, работников и узнаем порядок расчета страховых взносов для предприятий разных форм собственности.

Чем отличаются налоги работодателя и его сотрудников?

Сначала рассмотрим отличия в уплате налогов персоналом и работодателем, поскольку их часто путают, хотя понятия эти полярно противоположные. Расчет страховых взносов осуществляется на основе размера оплаты труда. Нельзя смешивать такие разные понятия, как платежи работодателя и сотрудника. Работник уплачивает НДФЛ с суммы начисленной ему лично зарплаты, а работодатель платит 30% от размера всего фонда зарплаты персонала в различные фонды. Кстати, выступая налоговым агентом, компания или ИП удерживает и перечисляет в бюджет полную сумму НДФЛ с ее работников. Такова разница между налогами, которые уплачивают наемные работники и руководители предприятий.

Страховые взносы: что это такое?

Взносы, уплачиваемые работодателем в социальные фонды, называются страховыми, или социальными отчислениями. Все платежи в них рассчитываются и перечисляются помесячно в установленные законодательным порядком сроки. Подавляющая часть населения России является нанятыми работниками разных предприятий. Для компаний, находящихся на традиционной системе налогообложения, база для расчета страховых взносов строится исключительно на сумме начисленной им зарплаты и связанных с нею выплат, например премий или доплат за работу в праздничные и выходные дни, классность, территориальный коэффициент и др. Выплаты, характеризующиеся как социальные, в расчетную базу не входят. К ним относятся:

- материальные компенсации;

- помощь от компании для восстановления здоровья или приобретения лекарственных средств на основании коллективного договора или отраслевых тарифных соглашений;

- пособия, начисленные при увольнении сотрудников, вызванном сокращением производства и ликвидацией рабочих мест;

- затраты на командировки, носящие производственный характер, но не имеющие отношения к начислению заработной платы.

Итак, все начисления производятся на сумму начисленной зарплаты. Узнаем, в какие фонды перечисляют взносы предприятия, применяющие ОСНО, их размеры и особенности расчета, а также для каких компаний и в каких случаях применяются сниженные тарифы.

ФСС

Один из важнейших социальных фондов, куда отчисляются страховые взносы – ФСС. Он работает в двух направлениях: контролирует и оплачивает пособия по временной нетрудоспособности и возмещает ущерб, вызванный полученными производственными травмами.

В связи с этим взносы в ФСС исчисляются по следующим тарифам:

▪ 1-й – по временной потере трудоспособности и материнству – 2,9 % от зарплаты работников. На 2015 год установлен предельный уровень оплаты труда, с которого насчитываются взносы, в сумме 670 тыс. руб. На полученный свыше этого уровня доход тариф не начисляется.

▪ 2-й – страхование от производственных несчастных случаев. Величина взноса варьируется от 0,2% до 8,5 % и соответствует одному из 32 классов риска на производстве, законодательно установленных для компаний различной степени производственного травматизма. Для этого вида страхования не существует размера предельной базы, отчисления с заработной платы производятся независимо от суммы дохода по установленному для каждого предприятия классу риска. Только для бюджетных предприятий профессиональный риск ограничен первым классом.

Предельная база по страховым взносам на 2021 год

С 1 января 2021 года действуют новые лимиты, утверждённые Постановлением Правительства РФ № 1935 от 26.11.2020. Их устанавливают только для взносов на обязательное социальное и пенсионное страхование. Для страховых взносов от несчастных случаев и на обязательное медстрахование предельных баз нет.

На социальное страхование

Предельная величина базы на соцстрахование по временной нетрудоспособности и в связи с материнством (ВНиМ) — 966 тыс. руб. Когда облагаемые доходы работника превысят эту сумму, взносы на этот вид страхования до конца года больше не начисляют.

В дальнейшем при расчёте больничных, пособий по беременности и родам, по уходу за ребёнком до 1,5 лет учитывают только облагаемый взносами заработок, то есть не более 966 тыс. руб.

На пенсионное страхование

Предельная база по пенсионным взносам — 1 млн 465 тыс. руб.

Если плательщик применяет общий тариф 22%, то с превышения рассчитывает взносы по ставке 10%. Если пониженный, то при достижении лимита не начисляет взносы до конца года.

Исключение — организации и ИП из реестра МСП. Для них действует пониженный тариф с зарплаты свыше МРОТ, но при достижении предельной базы они продолжают начислять взносы по льготному тарифу 10%.

Лимит по взносам на пенсионное страхование не относится к доптарифам за вредность, установленным ст. 428 НК РФ. О последних мы недавно рассказывали.

ПФР

Для предприятий, работающих на общих основаниях, взносы составляют 22 %. Предельный доход для их начисления в текущем году равен 711 тыс. руб. В отличие от остальных фондов, в ПФР на суммы, превышающие норматив, отчисления производятся в размере 10 %. Но распределяются они уже не на отдельный счет работника, а на общий, консолидированный счет. В представленной таблице указаны размеры отчислений и предельные уровни дохода, на который они начисляются, для предприятий, применяющих ОСНО.

Размеры отчислений для предприятий на традиционной системе налогообложения

| фонд, в который перечисляются взносы | % отчислений | предельный доход в тыс. руб., на который начисляется взнос | % отчислений на доход, полученный свыше установленного предела | примечания |

| ПФР | 22 | 711 | 10 | |

| ФСС | 2,9 | 670 | ||

| ФСС от несч. сл. | 0,2-8,5 | не установлен | 0 | взносы начисляются на любую сумму от ФОТ |

| ФФОМС | 5,1 | 624 | 0 |

1. Пример расчета страховых взносов

Сотруднику предприятия за январь начислена зарплата – 68 тыс. руб. В нее входят выплаты:

- оклад — 40 000 руб.;

- отпускные — 15 000 руб.;

- оплачен больничный лист — 13 000 руб.

Всего начислено: 68 000 руб.

Оплата листа нетрудоспособности не входят в базу для расчета, понижая сумму дохода для начисления взносов.

68 – 13 = 55 тыс. руб.

Начислено взносов за январь: • в ПФР: 55 000 * 22% = 12 100 руб. • в ФСС: 55 000 * 2,9% = 1595 руб.

• в ФСС (от несч. сл.):

55 000 * 0,2% = 110 руб. • в ФФОМС: 55 000 * 5,1% = 2805 руб. Всего начислено взносов за месяц — 16 610 руб.

Продолжим пример:

Зарплата этого сотрудника за 10 месяцев года составила 856 000 рублей. Размер начисленных за это время взносов:

• в ПФР: 711 000 * 22% + (856 000 – 711 000) * 10% = 156 420 + 31 900 = 188 320 руб. • в ФСС: 670 000 * 2,9% = 19 430 руб.

• ФСС (от несч/сл.):

856 000 * 0,2% = 1712 руб. • ФФОМС: 624 000 * 5,1% = 31 824 руб. Начислено за 10 месяцев — 241 286 руб.

Далее рассмотрим особенности расчетов с внебюджетными фондами предпринимателей и организаций, применяющих различные спецрежимы для упрощенного учета.

Что включают в базу для начисления взносов по страховке

База, исходя из которой производится исчисление страховых взносов и выбираются данные для расчета, определяется из следующих видов перечислений:

- заработной платы;

- премиальных;

- отпускных;

- прочих дополнительных выплат, включая часть материальной помощи, превышающей 4 000 руб., выплаченной в течение года.

Не предусмотрено удержание социальных сумм из следующих выплат:

- государственных пособий, включая выплаты безработным и женщинам, при рождении малыша и уходе за крохой;

- расчетных, если размер этих выплат не превысил среднемесячный заработок в трехкратном размере;

- оплаты труда в рамках договора ГПД, не предусматривающего удержание социальной страховки (кроме медицинской);

- единовременных выплат, в том числе в качестве компенсации за урон, нанесенный произошедшим стихийным бедствием или техногенной катастрофой;

- материальной помощи, оказываемой сотруднику предприятием, в размере, не превышающем 4 000 руб. в год;

- платежей, выполненных иностранным подданным или лицам без гражданства, по заключенным ГПД.

Статья по теме: Особенности обложения больничного листа страховыми взносами

Все остальные суммы, которые относятся к выплатам, не подлежащим исключению, должны входить в базу для расчета взносов по страховкам социальной направленности.

Страховые взносы: расчет для ИП

Часто предприниматели, организуя собственный бизнес, работают в единственном числе, не набирая штат персонала. Сам себе ИП зарплату не платит, он получает доход от предпринимательской деятельности. К этой категории относится и так называемое самозанятое население — частнопрактикующие юристы, врачи и другие специалисты, организовавшие собственный бизнес.

Для таких предпринимателей законодательно утвержден особый порядок начисления подобных платежей – фиксированные (обязательные) страховые взносы.

Осуществляется расчет обязательных страховых взносов исходя из размера МРОТ, индексирующегося ежегодно. Поэтому с каждым годом увеличивается и сумма фиксированных взносов, не считая эксперимента законодателей в 2013 году, когда за основу для расчета отчислений брали не один МРОТ, а два.

Эта сумма четко определена и рассчитывается как произведение 12-кратного МРОТ на тарифы, установленные для ПФР в размере 26 % и ФФОМС — 5,1%:

В текущем году обязательный взнос составил 18 610,80 руб. и 3650,58 руб. соответственно. Всего подлежит перечислению за год 22 261,38 руб.

Расчет страховых взносов в ФСС индивидуальные предприниматели не делают, поскольку для них не предусмотрены расчеты с фондом ни по оплате листов нетрудоспособности, ни по производственным травмам.

Законодательно установлена предельная планка получения дохода для возможности уплаты отчислений в фиксированной сумме – 300 тыс. руб. Превышение этого уровня доходов потребует доначисления размера взносов: на сумму, полученную сверх этого норматива, начисляется 1 %. Такое правило действует только для начисления взносов в ПФР. Оно не относится к отчислениям в ФФОМС. На размер взноса в этот фонд не влияет сумма доходов, он стабилен.

Как начислять страховые взносы

Детальнее о том, как правильно рассчитать базу и определить платежи на социальные позиции.

Начисление страховых платежей производится по итогам месяца работы, после того, как произведено исчисление сумм для каждого из работников. Учет ведется по-отдельности, с определением базы у каждого плательщика в порядке, приведенном выше.

После того, как все начисления сложены, из них отнимают те позиции, которые не подлежат удержанию по законодательным нормам.

Исчисление производят отдельно для каждой из позиций.

Порядок расчета отчислений по страховке для конкретного плательщика проще рассмотреть на примере.

Работнику К за январь текущего года были начислены такие выплаты (в рублях):

- заработок – 15 000;

- премиальные – 2 000;

- материальная помощь – 4 200.

Статья по теме: Уплата страховых взносов при увольнении

База для исчисления страховых взносов составит:

Б = 15 000 + 2 000 + 4 200 – 4 000 = 17 200 руб.

В ПФР необходимо заплатить: Вп = 17 200 × 22 % = 3 784 руб.;

Размер начислений в ФСС составит: Вс = 17 200 × 2,9% = 498,80 руб.;

Отчисления в ОМС равны: Вм = 17 200 × 5,1% = 877,20 руб.

Общая сумма исчисленных социальных страховых платежей составит: В = 3 784 + 498,80 + 877,20 = 5 160 руб.

Порядок перечисления и расчет страховых взносов в ПФР предпринимателями

Алгоритм расчетов с пенсионным фондом следующий:

• До окончания текущего года в обязательном порядке уплачивается фиксированный взнос. Это обязанность всех предпринимателей. Как уже упоминалось, при уплате этого взноса не играет роли ни финансовый результат деятельности, ни режим налогообложения, ни размеры дохода, ни его полное отсутствие. Этот взнос уплачивается, поскольку является обязательным.

• До 1 апреля будущего года перечисляется полученная расчетным путем часть взносов – 1% от размера дохода, превысившего трехсоттысячный предел.

3. Рассмотрим пример расчета страховых взносов для ИП, работающего без персонала:

Годовой доход практикующего врача составил 278 тыс. руб. Составим расчет страховых взносов:

в ПФР = 5965 * 12 * 26 % = 18 610,80 руб.

в ФФОМС= 5965 * 12 * 5,1% = 3650,58 руб.

Платежи осуществляются одинаковыми долями поквартально или сразу полной суммой. Главное, чтобы они были внесены до конца года.

4. Рассмотрим следующий пример:

Доход ИП за год – 2 560 000 руб.

Взнос в ПФР = 18 610,80 + 1 % * (2 560 000 – 300 000)= 18 610,80 + 22600 = 41 210,80 руб.

В ФФОМС – 3650,58 руб.

Важно! Фиксированная сумма 22 261,38 руб. должна быть перечислена до конца налогового года, взнос с разницы 18 949,42 руб. уплачивается до 1 апреля.

Предельная сумма взноса в текущем году — 148 886,40 руб. Рассчитывается она по формуле: 8-кратный размер МРОТ за год, помноженный на установленный тариф ПФР.

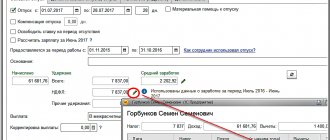

Как пользоваться онлайн-калькулятором

Чтобы воспользоваться онлайн-калькулятором, необходимо заполнить поля формы:

- отчетный период;

- начало и конец периода осуществления деятельности;

- выручку больше 300 000 рублей.

Калькулятор позволяет предпринимателю сделать расчет страховых взносов онлайн как для фиксированных платежей в ПФР и ФОМС, так и для отчислений с дохода, превышающего установленный лимит. В результате работы онлайн-калькулятора появится таблица с указанием действующих КБК и сумм к перечислению по ним.

Вот инструкция по пользованию онлайн-калькулятором расчета пенсионных взносов для ИП в 2021 году на примерах.

Пример 1. Как сделать расчет, если предприниматель работал весь период и его доход превысил установленный лимит.

После нажатия на кнопку «Рассчитать» появится таблица с готовыми данными для платежных поручений.

Пример 2. Работа онлайн-калькулятора, если ИП начал деятельность не с начала года. Допустим, предприниматель зарегистрировался 10 марта 2021 года и получил выручку 375 000 рублей.

В результате расчета на калькуляторе получаются следующие данные по страховым взносам:

Фиксированные платежи в ПФР и ФФОМС меньше установленных в Налоговом кодексе, так как деятельность велась меньше календарного года.

Пример 3. ИП прекратил деятельность в середине отчетного периода. Предположим, что предприниматель снялся с учета 01.06.21. За пять месяцев работы он получил доход 290 000 рублей.

Подобный расчет с помощью онлайн-калькулятора необходимо сделать при закрытии ИП и выплатить получившиеся начисления в течение 15 дней с момента снятия с учета.

Платежи на пенсионное и медицинское страхование невелики, так как предприниматель прекратил деятельность. Дополнительные отчисления в ПФР делать не нужно, т. к. полученная выручка не превысила лимит.

Онлайн-сервис не учитывает вид деятельности, которую ведет ИП. Поэтому калькулятор расчета страховых взносов в ПФР в 2021 году для ИП за себя, если пострадавшая отрасль, не принимает полагающуюся льготу. Для расчета рекомендуется самостоятельно вычесть МРОТ 12 130 рублей из полученного страхового начисления.

Так как расчет отчислений не зависит от применяемого налогового режима, онлайн-калькулятор расчета страховых взносов КФХ работает так же, как и для других спецрежимов.

Особенности расчета взносов ИП: как правильно рассчитать размер дохода ИП

Расчет страховых взносов ИП изменен радикально. И если раньше все расчеты строились на размере прибыли, сегодня за основу для их начисления берется размер полученного дохода. И следует различать эти понятия, поскольку неправильно подсчитанная сумма дохода и, следовательно, платежа может повлечь наложение штрафных санкций.

Разберемся, какие поступления следует считать доходом в разных режимах налогообложения, применяемых предпринимателями:

- При ОСНО учитываются все облагаемые НДФЛ, доходы.

- При УСН должны быть учтены доходы от продажи товаров, предоставления услуг, а также внереализационные доходы (к примеру, полученные арендные платежи). Важно! Уменьшать его на сумму затрат нельзя, даже если применяется режим «Доходы за минусом расходов». Такая формула действует для расчета налога, но не социальных отчислений.

- При ЕНВД суммируется рассчитанный раннее вмененный доход за весь год, для чего можно сложить показатели строки № 100 по квартальным декларациям, где указан расчет ЕНВД.

- Страховые взносы при патентной системе налогообложения начисляются на сумму доходов, фактически полученную за время действия патента. Для этого подсчитывают все доходы, зафиксированные в КУДиР, или определяют расчетным путем, пропорционально деля сумму дохода на продолжительность действия патента.

При совмещении нескольких налоговых режимов доходы от деятельности на каждом из них должны суммироваться. Если доход предпринимателя за год — не больше 300 тыс. рублей или отсутствует, то ИП обязан перечислить лишь фиксированный взнос.

Применение пониженных тарифов: кто может рассчитывать на льготы?

Российским законодательством регламентирована возможность применения сниженных тарифов для некоторых категорий предприятий-работодателей. Величины этих тарифов различны для разных компаний и зависят от деятельности, которой они занимаются. Размеры тарифов перечислены в 1-й части ст. 58 З-на № 212-ФЗ. Это весьма пространный реестр, который вмещает целый ряд плательщиков, имеющих право использования льгот. В таблице представлен список предприятий, деятельность которых позволяет применять льготные тарифы при расчете социальных отчислений.

Размеры пониженных ставок страховых взносов

| Компании, имеющие право на применение льготных тарифов | ПФР % | ФСС % | ФФОМ %С |

| Предприятия, работающие на ЕСХН, сельхозпроизводители, общественные представительства инвалидов | 21 | 2,4 | 3,7 |

| Партнерства, организованные бюджетными, некоммерческими учреждениями, IT-компании, др. | 8 | 4 | 2 |

| Компании и ИП, работающие на патенте и УСН по видам деятельности, перечисленным в законе, предприниматели-фармацевты на ЕНВД, некоммерческие организации на УСН, предприятия, работающие в сфере социального обеспечения, разработок НИОКР, здравоохранения, культуры, благотворительного направления | 20 | 0 | 0 |

| Предприятия-участники проекта «Сколково» | 14 | 0 | 0 |

В пункте 8, ч. 1 ст. 58 опубликован список видов деятельности, по которым установлено применение льготных тарифов. Организациям и ИП, работающим с любым из них, дано право не насчитывать отчисления по социальному и медицинскому страхованию, а для взносов в ПФР установлена ставка 20%. Предельный доход для расчета отчислений – 711 тыс. руб. На полученные доходы, сверх этого размера, взносы не насчитываются. Законодателями установлены и некие ограничительные барьеры, которые должны быть применены для реализации предприятиями права на использование льготных тарифов.

Рассмотрим расчет страховых взносов по льготным тарифам на нескольких следующих примерах.

1. С годового дохода работника предприятия – сельхозтоваропроизводителя, имеющего право на льготный расчет в сумме 264 000 руб. отчисления составили:

• в ПФР: 264 000 * 21% = 55 440 руб. • в ФСС: 264 000 * 2,4% = 6336 руб.

• в ФФОМС:

264 000 * 3,7% = 9768 руб.

Итого: 71 544 руб.

2. С зарплаты работника предприятия сферы соцобеспечения, ведущего деятельность, подпадающую под применение льгот в сумме 210000 руб., должны быть насчитаны взносы:

• в ПФР: 210 000 * 20% = 40 500 руб. Итого: 40 500 руб.

3. С годового дохода сотрудника IT-компании в сумме 547 000 руб. сделаны отчисления:

• в ПФР: 547 000 * 8% = 43 760 руб. • в ФСС : 547 000 * 4% = 21 880 руб.

• в ФФОМС:

547 000 * 2% = 10 940 руб.

Итого: 76 580 руб.

Еще одно нововведение с начала текущего года – суммы взносов при уплате не округляются до рублей, как было принято раньше, а насчитываются и уплачиваются в рублях и копейках, не создавая при расчетах с фондами мизерных переплат.

Учет расчетов по страховым взносам: начисление, проводки, особенности

Начисление страховых взносов осуществляется предприятиями-работодателями в том же месяце, за который начисляется зарплата. Важно! Начисление-расчет страховых взносов на отпускные производится сразу же при расчете отпускных, причем на всю сумму, независимо от продолжительности периода отпуска. Зачастую начинается он в одном месяце, а заканчивается в другом. Тем не менее расчет по начисленным страховым взносам производится на всю сумму сразу.

Бухгалтерский учет страховых взносов осуществляется на счете № 69 «Расчеты по социальному страхованию» и его субсчетах для отдельного выделения видов отчислений и фондов. Корреспондируется он со счетами учета затрат производства, сумма начисленных взносов отражается по кредиту 69-го счета:

Д-т 20 (23, 26, 44 …) К-т 69 — начислены взносы в ПФР, ФСС и ФФОМС на соответствующие субсчета, утвержденные в компании.

Уплаченные взносы дебетуют субсчета 69 и отражаются в кредите счета 51 «Расчетный счет», подтверждая произведенный платеж и расчет по уплаченным страховым взносам.

Как заполнять таблицу 1 с формой расчета базы для начисления страховых взносов

Результаты проведения расчета базы для начисления страховых взносов необходимо оформить, в соответствии с таблицей 1, указанной в приказе ФСС РФ № 381, вышедшим в сентябре 2021 года.

Таблицу, которая является отчетной формой исчисления, заполняют, с указанием в строках следующей информации:

- в первой – начислений, включаемых в базу, позволяющую определить размер отчислений, согласно законодательным нормам;

- во второй – сумм, исключенных из базы для исчисления выплат;

- в третьей – разницы первой и второй строк, являющейся базовым показателем для вычисления выплат;

- в четвертой – страховых платежей для трудоустроенных инвалидов;

- в пятой – показателей по страховым тарифам, применяемым при исчислении;

- в шестой – скидки, определяемой степенью профессионального риска, для конкретного предприятия (или его отдельного подразделения);

- в седьмой – величины надбавки, предусмотренной законодательными нормами;

- в восьмой – указания даты, которой издан приказ территориального подразделения ФСС, установивший надбавку по тарифам;

- в девятой – итогового показателя страхового тарифа за вычетом скидки и после прибавления установленных надбавок.

Все перечисленные значения сводятся в таблицу, достоверность которой подтверждается подписью главного бухгалтера предприятия. Дополнительно, на специально предусмотренных для этого полях, проставляется информация, позволяющая идентифицировать организацию – плательщика, с указанием регистрационного номера страхователя, количества страниц в документе и кода подчиненности.

Статья по теме: Страховые взносы для ИП на патенте

От правильности методики расчета базы для начисления страховых взносов зависит величина социальных отчисления предприятия. Методика расчета очень проста, но важно верно учесть все суммы, подлежащие включению в расчетную формулу, чтобы не ошибиться с итоговыми результатами по исчислению размера платежей.

Особенности применения льгот при уплате взносов для «упрощенцев»

Законодательно установлена возможность уменьшения налогооблагаемой базы предприятий, применяющих спецрежимы. Уплаченные страховые взносы в полном объеме рассчитанной суммы уменьшают базу по начисленному налогу, предусмотренному спецрежимом, в следующих случаях:

• ИП применяет УСН и/или ЕНВД и функционирует без нанятого персонала;

• Компания работает на упрощенном режиме «Доходы за минусом расходов».

1/2 суммы отчислений уменьшает базу для расчета налога, когда применяются следующие режимы:

• УСН «Доходы * 6%»;

• ЕНВД.

Обладателям патентов страховые взносы не уменьшают их стоимость.

Надо отметить, что право на применение указанных льгот осуществимо только в том периоде, за который начисляется налог, и уменьшена база может быть исключительно на сумму уплаченных (не начисленных!) в этом же отчетном периоде взносов.

Пример расчета взносов для предприятия-работодателя:

Исходные данные:

- Количество работников – 4 человека.

- Налоговый режим – ОСНО.

- Отчетный период – 1 кв. 2021 г.

- Доход персонала – указан в табличке по месяцам.

Каков процент отчислений в пенсионный фонд для работодателя?

| Месяц | Налогооблагаемая база | Начислено по видам взносов, в руб. | ||

| ОПС, 22 % | ФСС, 2,9 % | ОМС, 5,1 % | ||

| январь | 100 000 | 22 000 | 2900 | 5100 |

| февраль | 120 000 | 26 400 | 3480 | 6120 |

| март | 135 000 | 29 700 | 3915 | 6885 |

| Итого: | 355 000 | 78 100 | 10 295 | 18 105 |

Штрафные санкции

Страховые взносы, расчет по которым произведен, должны быть уплачены в фонды в установленные сроки. По закону при несвоевременном перечислении ежемесячных платежей контролирующие ведомства вправе предъявить организации пени за каждый день просрочки.

Неустойки, не предусмотренные законодательно, не могут быть применены в качестве санкций, но штрафы бывают весьма внушительными. Существует немало причин, которые могут вызвать неудовольствие внебюджетных фондов. Они вправе оштрафовать компанию за несвоевременную регистрацию в фондах либо за опоздание с предоставлением отчетности по взносам, а также за использование бланков неустановленной формы. Это далеко не полный перечень нарушений, внебюджетный фонд располагает немалой властью и лучше заранее готовить и представлять все необходимые отчетные формы, чтобы иметь возможность что-либо изменить и вовремя отчитаться.