Что относим к командировочным расходам

Работникам зачастую приходится отправляться в другие населённые пункты по служебной надобности. Такие поездки (командировки) предусмотрены законом (ст. 166 ТК РФ) и предполагают выполнение конкретных заданий. Понятие командировки не относится к наёмным работникам, у которых вид деятельности предполагает постоянную работу в дороге (водители междугородного транспорта, проводники и т. п.).

Ст. 167 ТК РФ гарантирует сотруднику возмещение работодателем тех расходов, которые связаны со служебной командировкой.

Согласно трудовому законодательству (ст. 168 ТК РФ) работнику, направленному в командировку, необходимо оплатить:

- расходы по проезду к месту командировки и обратно;

- расходы по найму жилого помещения, например, оплату проживания в гостинице;

- дополнительные расходы, связанные с проживанием вне места постоянного жительства (суточные);

- иные расходы, произведённые работником с разрешения или ведома работодателя.

К дополнительным расходам можно отнести, например, расходы на питание в кафе, проезд на городском транспорте в населённом пункте, куда сотрудник был командирован, оплату услуг такси. Сюда же относятся и расходы на услуги связи. Особенное внимание следует уделить согласованию между командированным сотрудником и работодателем представительских расходов.

Законодательство обязывает выдать из кассы сотруднику, направленному в командировку, аванс на оплату расходов в поездке. Важно, что все расходы сотрудника будут оплачиваться бухгалтерией на основании представленных им чеков и квитанций.

Вернувшись из командировки, сотрудник в течение трёх рабочих дней составляет отчёт, по которому работодатель проведёт по бухгалтерскому учёту расходы командированного сотрудника. Если на обоснованные и документально подтверждённые командировочные расходы сотрудник потратил личные средства, бухгалтерия возвратит человеку эти деньги. А если документально подтверждена не вся выданная из кассы сумма командировочного аванса, то неизрасходованный остаток сотрудник возвращает в кассу или эту сумму удержат из его ближайшей зарплаты.

Величина суточных при командировках устанавливается работодателем самостоятельно. Очевидно, что такая сумма должна быть экономически обоснована.

Единой нормы суточных командировочных расходов, которая была бы обязательна для всех организаций в 2021 году, не установлено. Однако законом установлен максимальный размер суточных, который для сотрудника не будет облагаться НДФЛ: для командировок по России 700 рублей в сутки, а для командировок за границу — 2500 рублей.

Видео: командировочные расходы

Новое в расчёте командировочных в 2021 году

Однако есть и противоположная точка зрения, причем именно ее придерживаются в Минтруда. А заключается она в следующем: Трудовой кодекс требует выплачивать дважды в месяц заработную плату, а она зависит от количества отработанного времени либо объема произведенной продукции, выполненных работ. А поскольку эта зависимость есть, то она должна быть учтена при расчете заработной платы за первую половину месяца. Командировка тоже является работой. К тому же от командировки редко можно отказаться. Но при выполнении своей работы сотрудники не должны нести свои личные денежные потери. Поэтому для того, чтобы сотрудники не ощутили потери материальных средств, на законодательном уровне предусмотрена выплата командировочных.

Из-за частых командировок начисленная сумма по среднему заработку работника оказывается ниже заработной платы за дни командировки.

Нарушает ли закон отсутствие в уставе ООО указания на срок полномочий единоличного исполнительного органа (генерального директора)? Достаточно ли в этом случае указания на срок полномочий в решении общего собрания об избрании генерального директора или в приказе о вступлении его в должность?

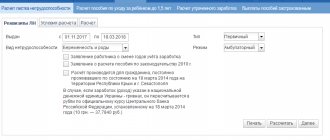

При этом расчет среднего заработка производите исходя из фактически начисленной заработной платы за полностью отработанные рабочие дни в этих месяцах.

До недавнего времени существовало ограничение, согласно которому величина аванса не могла быть ниже тарифной ставки за отработанное время.

Что если зафиксировать сумму аванса в процентах от заработной платы работника? При этом неважно, сколько времени он по факту отработал в первой половине месяца. Такой метод существует и имеет своих сторонников. Еще в 2009 году Минздравсоцразвития подтверждало правомерность такого подхода (письмо от 25.02.09 № 22-2-709). К плюсам можно отнести его простоту, ведь в этом случае точный расчет заработной платы с учетом отработанного времени, доплат и удержаний нужно будет сделать только один раз в месяц. Оформление командировки начинается с приказа. В нём укажите название вашего ООО или ФИО ИП, ФИО и должность работника, место, срок и цель командировки. Для удобства используйте стандартную форму приказа.

Какие бухгалтерские счета используются в проводках при отражении командировочных расходов

По установленному порядку сотрудник перед отъездом в командировку получает в кассе сумму на оплату командировочных расходов по расходному ордеру формы № КО-2 (). Бухгалтер работодателя подготавливает документ, а сотрудник расписывается в получении денежных средств.

Выданный аванс на командировочные расходы оформлен расходным кассовым ордером

Все более широкое распространение получают безналичные расчёты организаций со своими сотрудниками. Это относится не только к зарплате, но и к перечислению подотчётных сумм, в том числе командировочных, на зарплатные карты сотрудников (письмо Минфина РФ, Казначейства РФ от 10.09.2013 № 02–03–10/37209 № 42–7.4–05/5.2–554).

На имя сотрудника разумно открыть корпоративную банковскую карту, на которую можно зачислить аванс на командировочные расходы. Это особенно удобно для сотрудников, часто выезжающих в командировку.

Вернувшийся из командировки, сотрудник составляет и предъявляет авансовый отчёт (форма № АО-1). На оборотной стороне его должны быть отображены все расходы командированного. Суточные отражают отдельной строкой. Остальные расходы (оплата за билет, плата за номер в гостинице или съёмное жильё и т. п.) отражают на основании приложенных билетов, чеков, квитанций, оформленных надлежащим образом. Эти документы должны соответствовать положениям ст. 252 НК РФ. Иначе подтвердить расходы командированному сотруднику будет невозможно. Хотя в особых случаях (например, при утере железнодорожного билета) такое возмещение производят на практике по отдельному алгоритму с составлением актов, приложением справок от транспортной организации, являющихся обоснованием расходов.

Авансовый отчёт при сдаче в бухгалтерию подписывает командированный (подотчётное лицо), затем на документе появляется подпись бухгалтера, который проверил отчёт. После этого отчёт подписывает главный бухгалтер и утверждает директор.

Если сотрудник, вернувшийся из командировки, не использовал часть выданного аванса, он обязан вернуть оставшуюся сумму в кассу. Эта сумма может быть удержана из ближайшей зарплаты сотрудника. Если сотруднику в командировке не хватило полученного аванса на обоснованные расходы и он потратил собственные деньги, ему возмещаются работодателем такие расходы.

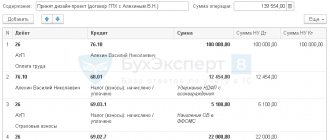

Для учёта расчётов по командировкам используют счёт 71 «Расчёты с подотчётными лицами», где по дебету отражают выданные суммы командировочного аванса, а по кредиту — расходы командированного сотрудника.

Таблица: проводки по компенсации командировочных расходов

| Дебет | Кредит | Бухгалтерская операция |

| 71 | 50 | Выдано под отчёт на командировку. |

| 71 | 51 | Перечислены командировочные на зарплатную карточку. |

| 55 | 51 | Перечисление аванса на специальную корпоративную карту. |

| 71 | 55 | Отражение расхода командированным средств со специальной карты. |

| 50 | 71 | Возвращены в кассу неизрасходованные суммы командировочного аванса. |

| 70 | 71 | Удержан из зарплаты неизрасходованный остаток аванса на командировку. |

| 71 | 50 | Выдана сотруднику сумма, равная личным средствам, обоснованно потраченным в командировке. |

Отдельные расходы, отражённые в авансовом отчёте, работодатель может не признать обоснованными. Эти суммы удерживают из зарплаты сотрудника, либо сотрудник самостоятельно возмещает сумму непризнанных расходов.

Таблица: проводки по суммам необоснованных затрат

| 70 | 71 | Расходы, непризнанные работодателем, удержаны из зарплаты командированного работника. |

| 50 (51) | 71 | Сотрудник возместил необоснованные затраты, произведённые в командировке. |

В бухгалтерии проверка отчёта командированного начинается с подтверждения правильности расчёта суточных. Дневную сумму суточных умножают на количество дней командировки. В эти дни всегда входят день отъезда и день приезда. Эти даты проверяют по билетам, приложенным к отчёту.

Не имеет значения время отправления и прибытия транспорта.

Если поезд отправился 17 января в 23 часа 50 минут, то 17 января следует считать днём отъезда в командировку с платой за этот день суточных (даже если днём сотрудник находился на рабочем месте). И также днём приезда из командировки (с оплатой суточных) будем считать день, в который поезд командированного прибыл, например, в 2 часа ночи.

Командированному работнику оплачиваются все дни нахождения в пути

Суточные положено выплачивать также за выходные и праздничные дни, приходящие на срок командировки, а также за дни в пути. На выплату суточных не влияет включение стоимости питания в стоимость билета (Письмо Минфина от 02.03.2017 № 03–03–07/11901).

Расходы относят на те счета учёта, которые отражают цель работы сотрудника в командировке.

Если в приложенных к авансовому отчёту документах НДС выделен надлежащим образом (в счетах-фактурах, на бланках строгой отчётности), НДС по таким документам относим на счёт 19 и предъявляем в бюджет к вычету.

Стоимость проездного документа (билета на самолёт, автобус или поезд) возмещается работодателем. Обычно выбор категории транспорта согласовывается командируемым сотрудником с руководством, поскольку от категории транспорта зависит и стоимость билета.

Длительность командировки согласовывается работодателем и сотрудником самостоятельно и обосновывается приказом руководителя, а командировочное удостоверение оформлять с 2015 года не нужно (Постановление Правительства от 29.12.2014).

Таблица: проводки по учёту расходов командированного сотрудника

| Дебет | Кредит | Виды расходов |

| 20 (23, 25, 26, 29) | 71 | Основная деятельность компании, занятой производством (балансовый счёт зависит от вида деятельности командированного и задания на командировку). |

| 44 | 71 | Основная деятельность торговой компании. |

| 08 | 71 | Цель командировки — покупка и/или доставка новых объектов основных средств. |

| 10 | 71 | Сотрудник командирован для приобретения материалов, запчастей и т. п. |

| 28 | 71 | Перевозка бракованной продукции или выполнение гарантийного ремонта. |

| 19 | 71 | Выделение НДС по документам, приложенным к авансовому отчёту. |

| 68.НДС | 19 | НДС предъявлен к вычету. |

Если проезд командированного оплачивает напрямую работодатель, то билет нужно приходовать на счёте 50.3 «Касса. Денежные документы».

Таблица: проводки по оплате проездных документов

| Дебет | Кредит | Операция |

| 76 | 51 | Оплата билета работодателем. |

| 50.3 | 76 | Оприходован билет. |

| 71 | 50.3 | Билет выдан командируемому сотруднику. |

| 20, 23, 25, 26, 29 (44) | 71 | По авансовому отчёту списан расход на билет. |

| 19 | 76 | Выделен НДС из стоимости билета. |

| 68.НДС | 19 | НДС по стоимости билета предъявлен к вычету. |

Расчет аванса в 2021г если сотрудник в командировке

Работник запросил, ссылаясь на ст. 62 ТК РФ, копии коллективного договора, положения об оплате труда и положения о премировании. Обязан ли работодатель представить данные документы? Эта же статья устанавливает сроки выплаты зарплаты: не позднее 15-ти календарных дней с даты окончания периода, за который она начислена.

Как видим, Инструкцией № 47 предусмотрено, что если в принятых для расчета месяцах работник часть дней не работал, потому что был в командировке, в связи с чем получал оплату исходя среднего заработка, то эти дни и их оплата исключаются из последующего расчета среднего заработка. Работодатель обязан выплачивать причитающуюся работникам заработную плату в сроки, определенные Трудовым кодексом, коллективным договором, правилами внутреннего трудового распорядка, трудовыми договорами (абз. 7 ч. 2 ст. 22 ТК РФ).

Налоговый учёт командировочных расходов

Российское налоговое законодательство не относит суммы, полученные от работодателя на расходы в командировке, к доходам командированного работника, поэтому такие суммы не входят в базу обложения по НДФЛ и по страховым взносам (п. 2 ст. 422 НК РФ и п. 3 ст. 217 НК РФ).

В эти необлагаемые суммы входят подтверждённые документами расходы на проезд от места расположения компании в пункт выполнения командировочного задания и обратно, а также все сопутствующие этому проезду обоснованные расходы (посадочные талоны, услуги аэропортов, оплата провоза багажа).

В состав необлагаемых сумм включены также расходы в населённом пункте, куда сотрудник был командирован. Сюда относят чеки гостиниц, чеки на оплату услуг связи.

Не облагаются налогом и суточные, но здесь установлен необлагаемый максимум: 700 рублей за день в РФ и 2500 рублей для командировки за пределы РФ. Это ограничение относится и к НДФЛ, и к страховым взносам (п. 2 ст. 422 НК РФ). Исключение для такого ограничения суточных составляют взносы по соцстраху «на травматизм» — для них необлагаемой считается вся сумма суточных, установленных в организации (Письмо ФСС от 17.11.2011 № 14–03–11/08–13985).

Аналогично суточным производится налогообложение НДФЛ оплаты за наём жилого помещения в случае, когда не представлены документы (не более 700 рублей за день в РФ и не более 2 500 рублей за границей). Страховыми взносами здесь не облагается вся сумма.

В составе расходов для расчёта налога на прибыль учитывают в полном объёме фактические командировочные расходы (пп. 12 п. 1 ст. 264 НК РФ), включая суточные. Эти затраты следует относить к общим расходам.

Исключение составляют оплата обслуживания в ресторане, дополнительное обслуживание в номере гостиницы и т. п. Такие расходы либо не признаются работодателем и оплачиваются за счёт личных средств командированного, либо (при согласовании с работодателем) списываются на расходы фирмы, но облагаются налогом на прибыль.

Общим основанием для приёма НДС к вычету является наличие счёта-фактуры. Для командировочных расходов можно принимать другие документы с выделенной суммой НДС, например, железнодорожные билеты (п. 1 ст. 172 НК РФ).

С 01.01.2017 услуги железной дороги по перевозке пассажиров облагаются по ставке НДС 0% (пп. 9.3 п. 1 ст. 164 НК РФ), поэтому к вычету по НДС может быть принят с оплаты за пользованию постельными принадлежностями.

Если в билете НДС выделен одной суммой с платы за пользование постельными принадлежностями и за услуги питания, НДС нельзя принять к вычету (Письмо Минфина от 06.10.2016 № 03–07–11/58108). Эта сумма будет отражена в расходах компании, не облагаемых налогом на прибыль.