Таблица КБК, применяемых налогоплательщиками УСН в 2020 году

Начислять и уплачивать УСН с объектом «доходы минус расходы» и минимальный налог следует по следующим КБК:

- 18210501021011000110 — налог;

- 18210501021012100110 — пени;

- 18210501021012200110 — проценты;

- 18210501021013000110 — штрафы.

Начислять и уплачивать УСН с объектом «доходы» следует по следующим КБК:

- 18210501011011000110 — налог;

- 18210501011012100110 — пени;

- 18210501011012200110 — проценты;

- 18210501011013000110 — штрафы.

Образец платежки УСН «доходы минус расходы» 2021 содержит реквизиты, которые применимы как для уплаты налога в связи с УСН, так и для оплаты минимального налога, рассчитанного по ставке 1% от годового дохода. Различие будет только в назначении платежа.

При уплате налога в связи с УСН в назначении платежа пишем: «Налог в связи с применением УСН за 1 квартал 2021 года».

При уплате минимального платежа в назначении платежа уместен следующий текст: «Минимальный налог за 2021 год».

Минимальный налог рассчитывается по итогам года, по итогам квартала уплачиваются авансовые платежи по УСН.

Сроки оплаты

— за 1 квартал — до 25 апреля

— за полугодие — до 25 июля

— за 9 месяцев — до 25 октября.

А вот налог за год организации платят не позднее 31 марта следующего года, предприниматели — не позднее 30 апреля. Если день выпадает на выходной, срок передвигается на ближайший рабочий день.

Эльба рассчитает налог на УСН «Доходах» и «Доходах минус расходах». Получите 30 бесплатных дней при регистрации — и попробуйте сами. Если вы на УСН «Доходы» и все платежи поступают на расчётный счёт, воспользуйтесь нашим бесплатным сервисом.

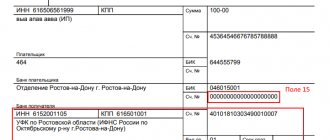

Образец платежного поручения на уплату минимального налога в 2020 для ИП

Поскольку минимальный налог уплачивается только по итогам года, то в поле 107 всегда должно стоять значение КВ.04.2019; для авансовых платежей используйте значение того квартала, за который осуществляется платеж.

Образец платежки УСН «доходы» 2021 содержит одинаковые значения полей с 104 по 110 как для организаций, так и для ИП.

В какой бюджет платится УСН-налог и когда нужно отдать платежку в банк

Упрощенка — это специальный налоговый режим (ст. 18 НК РФ). Налоги, уплачиваемые в рамках спецрежимов, являются разновидностью федеральных налогов (п. 7 ст. 12 НК РФ, письмо Минфина РФ от 20.04.2006 № 03-02-07/2-30). Однако ответ на вопрос «В какой бюджет платится УСН-налог?» не столь очевиден.

Дело в том, что НК РФ не связывает вид налога с видом бюджета, в который он поступает. В соответствии с п. 2 ст. 56 БК РФ упрощенный налог в полном объеме (включая минимальную его часть) подлежит зачислению в региональный бюджет.

Текущие платежи налога по упрощенке осуществляются ежеквартально авансом до 25-го числа месяца, следующего за отчетным кварталом. Для определения итоговой годовой суммы нужно произвести следующие действия по указанным ниже срокам:

Уплата налога осуществляется путем представления в банк квитанции (это возможно только для ИП) или платежки по УСН — в 2020 году нужно заплатить за 2021 год. Моментом уплаты (п. 3 ст. 45 НК РФ) считается момент представления в банк платежки при условии наличия на счете плательщика необходимого объема средств. Крайними днями формирования и передачи в банк платежек будут 31 марта (для юрлиц) и 30 апреля (для ИП) 2021 года.

Общий порядок оформления налоговых платежных поручений

Приказ Минфина РФ от 12.11.2013 № 107н определяет обязательные реквизиты для уплаты налогов и страховых взносов:

- 101 — статус плательщика, оформившего платежный документ;

- 104 — двадцатизначный код бюджетной классификации, где первые три цифры соответствуют номеру налогового администратора;

- 105 — ОКАТО;

- 106 — основание платежа, состоит из двух букв (ТП, ЗД, АР);

- 107 — периодичность уплаты налога — месяц, квартал, полугодие, год;

- 108 — дата документа, заполняется в зависимости от показателя поля 106;

- 109 — номер документа, если погашается задолженность по требованию;

- 110 — тип платежа, сейчас не заполняется.

Реквизиты для уплаты УСН «Доходы» в 2021 году

| Реквизиты п/п | Код (расшифровка) | Примечание | |

| № поля | Название | ||

| 101 | Статус плательщика | 01 – юрлицо 09 – ИП | Указывают только при перечислении средств в бюджет (в нашем случае – налога при УСН). |

| 18 | Вид операции | 01 | Платежному поручению присваивается шифр 01. |

| 21 | Очередность платежа | 5 | Самостоятельная уплата налога имеет пятую очередь. |

| 22 | Код | 0 | Перечисление текущих налогов шифруют кодом 0. Если выставлено требование ИФНС, то указывают код требования (УИН). |

| 24 | Назначение платежа | Авансовый платеж по налогу/Налог, перечисляемый в связи с применением упрощенной системы налогообложения (доходы), за _____ 2021г./за 2021 год | |

| 104 | КБК | 182 1 0500 110 | |

| 105 | ОКТМО | Код ОКТМО по месту расположения ИП или предприятия. Он должен совпадать с кодом ОКТМО, указанным в декларации по УСН. Определить его можно, позвонив в курирующую ИФНС или уточнив ]]>на сайте ФНС]]>. | |

| 106 | Основание платежа | ТП ТР ЗД | ТП – платеж текущий ТР – по требованию инспекции ЗД – перечисление задолженности |

| 107 | Налоговый период | КВ.01.2018 (квартальные) ГД.00.2018 (за 2021 год) | КВ – вторые две цифры означают номер квартала, за который производится платеж; ГД – во втором разряде ставится 00 |

| 108 | Номер документа | 0, или номер требования ИФНС | 0 — при добровольной уплате налога/аванса; № требования ИФНС – при уплате на его основании. |

| 109 | Дата документа | 0, или дата подписания декларации, или дата требования ИФНС | При оплате авансов – 0, налога за год – дата подписания декларации, если платеж по требованию ИФНС — его дата. |

Расчет авансового платежа УСН за 1 квартал 2017 года

Данные для расчета авансового платежа необходимо брать из КУДиР.

Первым делом определим сумму, на которую можно уменьшить авансовый платеж УСН в 1 квартале 2021 года. Эта сумма, согласно п.3.1 ст.346.21 НК РФ, исчисляется из следующих платежей, произведенных в 1 квартале 2021 года:

- страховые взносы, уплачиваемые за работников (включая лиц, работающих по гражданско-правовым договорам);

- пособия по временной нетрудоспособности, выплаченные за счет организации-работодателя за первые три дня болезни;

- страховые взносы ИП за себя.

Следующий шаг: определение максимальной суммы, на которую можно уменьшать авансовый платеж УСН за 1 квартал. Обратимся к п.1 ст.346.20, п.3.1 ст.346.21 НК РФ и воспользуемся формулой:

Максимальная сумма = (Все доходы, полученные в 1 квартале X 6%) / 2

Пример:

ИП получил в 1 квартале 2021 года доход в размере 400 000 рублей.

(400 000×6%) / 2 = 12 000 рублей.

Это предельная сумма, на которую ИП может уменьшить авансовый платеж УСН.

Теперь рассчитаем непосредственно авансовый платеж к уплате за 1 квартал 2021 года, согласно п. п. 3, 3.1, 5 ст. 346.21 НК РФ:

Авансовый платеж = Доходы Х налоговая ставка (максимум 6%) — максимальная сумма уменьшения.

Пример:

Размер полученных доходов в 1 квартале 2021 года составил 400 000 рублей.

Оплачены взносы на сумму 15 000 рублей, выплачено пособие по больничному листу за счет работодателя в сумме 8000 рублей.

Если мы сложим все затраты на уменьшение авансового платежа УСН, то получим 23 000 рублей. Эта сумма превышает максимальную сумму уменьшения, поэтому уменьшаем авансовый платеж только на рассчитанную выше максимальную сумму. На сумму больше, чем она, мы не можем уменьшить авансовый платеж.

Следовательно, авансовый платеж УСН за 1 квартал составит:

400 000×6% — 12 000 = 12 000 рублей.

Платежное поручение на уплату УСН за 1 квартал 2021 года

Последний этап — заполнение платежного поручения на уплату авансового платежа за 1 квартал 2021 года.

Платежное поручение составляется, исходя из Правил, утвержденных приказом Минфина России от 12 ноября 2013 г. № 107н, и Положения России от 19 июня 2012 г. № 383-П.

Получатель

Получателем авансового платежа УСН за 1 квартал 2021 года является территориальное управление казначейства конкретного ИФНС, по месту нахождения которой зарегистрирована организация, согласно ЕГРЮЛ. При наличии у организации обособленных подразделений, единый налог и авансовые платежи перечисляются, согласно п.6 ст.346.21 НК РФ, по реквизитам инспекции, в которой зарегистрировано головное отделение.

Реквизиты

Для индивидуальных предпринимателей при перечислении авансового платежа УСН в платежке в качестве получателя указываются реквизиты ИФНС по месту его жительства.

КБК

КБК для авансового платежа УСН за 1 квартал 2021 года: 18210501011011000110

Поле 101

Организации в платежном поручении в поле 101 указывают 01, ИП указывают 09.

По кнопке ниже вы можете скачать образцы заполнения платежных поручений на уплату авансового платежа УСН за 1 квартал 2021 года для ИП и ООО:

Платежка УСН (6 процентов) 2021

Основная часть платежного поручения содержит реквизиты плательщика (наименование, ИНН, КПП, номер расчетного счета), реквизиты банка плательщика (наименование, место нахождения банка, БИК, номер коррсчета), реквизиты банка получателя, наименование получателя, номер счета получателя.

Заполнение некоторых реквизитов платежного поручения часто вызывает затруднения. Давайте разберем некоторые из них:

- «Статус налогоплательщика», номер поля 101. Если налогоплательщиком является организация, то необходимо поставить «01», если налогоплательщик предприниматель, то «09».

- «КБК», номер поля 104. Коды будут разными в зависимости от того, какой объект налогообложения применяется. Так, для уплаты налога и авансов при УСН с объектом налогообложения «доходы» КБК будет следующим: 182 1 0500 110.

- «Код ОКТМО», номер поля 105. В данном поле необходимо указать код муниципального образования, где находится получатель (можно узнать на ]]>сайте налоговой инспекции]]>). Код состоит из 8 знаков (цифр).

- «Основание платежа», номер поля 106. Если вы уплачиваете налог за текущий год, то необходимо указать «ТП». Если данный платеж – погашение задолженности без требования налоговой, то необходимо указать «ЗД». Если вы погашаете задолженность по требованию налоговиков, необходимо указать «ТР». Предусмотрены и другие значения, например «Погашение задолженности по акту проверки» — «АП» и т.д.

- «Налоговый период», номер поля 107. Здесь необходимо указать период, за который вы платите налог – для авансового платежа указывается квартал (КВ.02.2018), для налога – год (ГД.00.2018).

- «Номер документа», номер поля 108. Данное поле необходимо заполнить в случае, если вы погашаете задолженность по требованию налоговиков – в данном поле указывается номер требования. В другом случае необходимо проставить «0».

- «Дата документа», номер поля 109. Если вы платите налог за текущий год, а в поле 106 у вас стоит «ТП», то в данном поле необходимо поставить дату, когда была подписана декларация. Если в поле 106 у вас проставлено «ТР» (то есть вы погашаете задолженность по требованию инспекции), то необходимо проставить дату требования. Если вы платите налог ранее подачи декларации или в иных случаях, в данном поле можно поставить «0».

- «Тип платежа», номер поля 110 – никакая информация не указывается.

У многих плательщиков затруднение вызывает поле «Назначение платежа». В данном поле указывается дополнительная информация, которая поможет идентифицировать налоговый платеж. Как указать назначение платежа УСН 6 процентов 2021? При уплате УСН за 2021 год в поле «Назначение платежа» следует указать следующую информацию: «Налог (либо «авансовый платеж по налогу»), уплачиваемый в связи с применением упрощенной системы налогообложения (УСН, доходы), за 2018 год».

Образец пп УСН «доходы» 2021 для ИП мы приводим ниже. Необходимо помнить, что поля 106-109 не должны оставаться пустыми (незаполненными). Если вы по какой-либо причине не можете указать в них значения, необходимо проставить «0».

Платежка УСН «6 процентов» 2021 (образец):

Платежное поручение при УСН с объектом налогообложения «доходы-расходы» в 2021 году: образец

Для тех налогоплательщиков, которые выбрали на УСН объект налогообложения «доходы минус расходы», предусмотрена обязанность по уплате минимального налога (пункт 6 статьи 346.18 НК РФ).

Минимальный налог налогоплательщик уплачивает, если по итогам налогового периода исчисленная в общем порядке сумма налога при УСН окажется меньше, чем минимальный налог.

Напомним, что размер минимального налога единый для всей территории России и составляет 1% от доходов за налоговый период.

В 2021 году в платежном поручении на УСН «доходы-расходы» при уплате минимального налога обратите внимание на изменение в реквизитах при указании КБК. Мы заполнили образец платежки с новым КБК и привели его ниже.

образец платежного поручения при УСН с объектом налогообложения «доходы — расходы»

образец платежного поручения при УСН с объектом налогообложения «доходы — расходы» на уплату минимального налога